Подотчетные лица в бухучете это

Учет расчетов с подотчетными лицами

Оформление выдачи денег под отчет

Порядок выдачи наличных установлен Указанием Банка России № 3210-У . В п. 6.3 для осуществления данной процедуры необходимо:

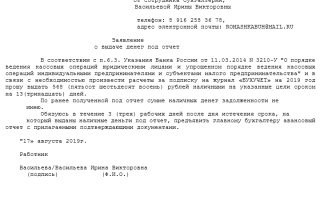

- иметь распорядительный документ юрлица (ИП) или письменное заявление сотрудника;

- оформить расходный кассовый ордер (РКО) по форме КО-2.

Предлагаем образец заполнения заявления в соответствии с требованиями Порядка.

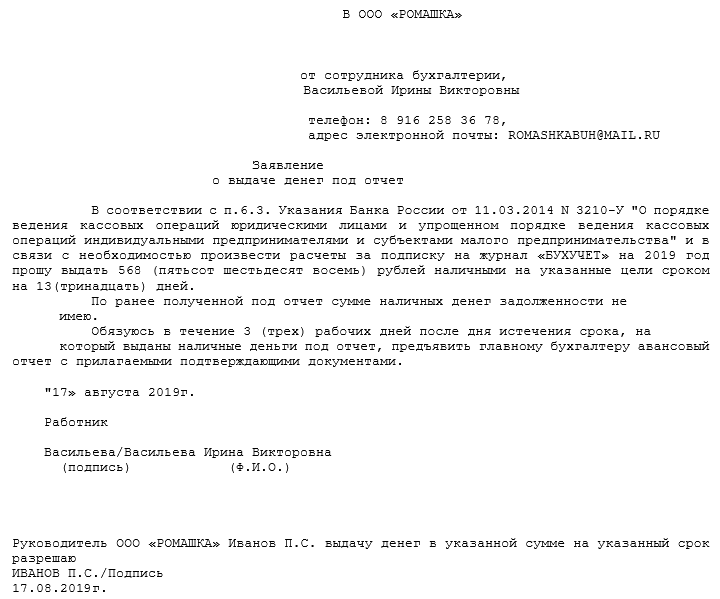

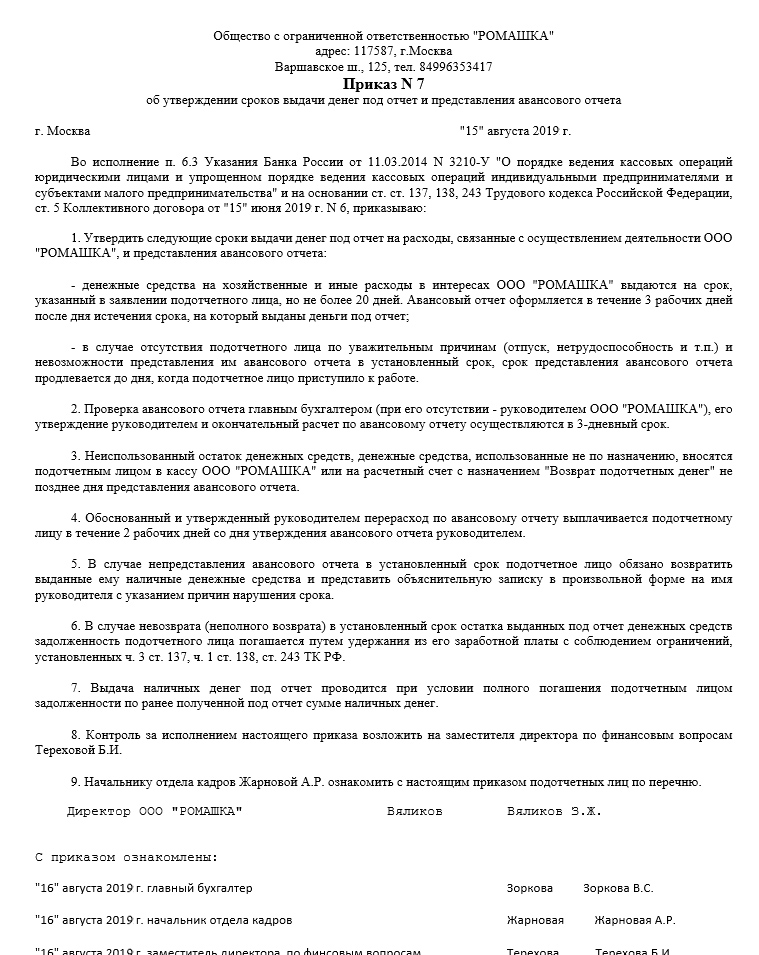

Деньги выдаются на ограниченный срок, по истечении которого работник должен предоставить авансовый отчет (далее — АО) с приложением документов, подтверждающих расходы. Ограничений такого срока нет. Как правило, его устанавливают в локальном акте.

Приведем пример приказа.

Выдача подотчетных сумм может быть осуществлена на банковскую карту сотрудника и на корпоративную карту организации (Письма № 02-03-10/37209, № 03-11-11/42288), что должно быть предусмотрено локальным актом.

Основанием для перечисления также является заявление работника, содержащее, кроме обязательных сведений (п. 6.3 Порядка), реквизиты банковской карты.

Важно: в платежном поручении в строке «Назначение платежа» необходимо написать: перечисленные средства являются подотчетными («Аванс на хозяйственные нужды»).

Бухгалтерский учет расчетов с подотчетными лицами

В качестве подотчетного лица может выступать работник, с которым у юрлица заключен трудовой договор или договор гражданско-правового характера (Письмо № 29-Р-Р-6/7859).

Важно: для исключения претензий поверяющих целесообразно закрепить перечень сотрудников в локальном акте организации, а также указывать такую возможность в договорах гражданско-правового характера.

Подотчетные лица в бухучете — это прежде всего счет 71 ( Приказ 94н ).

В таблице обобщен учет расчетов с подотчетными лицами (кратко) в бухучете:

Выдача денег под отчет (наличными, на банковскую карту)

Деньги выданы сотруднику

Отражены расходы (хозяйственных, командировочных, представительских и др.)

Отражены затраты на приобретение материалов, товаров

Погашение задолженности перед поставщиком

Получение в кассу, на р/счет остатка неизрасходованных подотчетных денег

От подотчетного лица получен остаток неизрасходованных денег

Выплата работнику перерасхода на основании утвержденного АО

Работнику выплачен перерасход по АО

Удержание из зарплаты аванса, не возвращенного в установленный срок

Подотчетные суммы, не возвращенные в установленный срок

Удержаны подотчетные суммы из зарплаты

Отчет по полученным суммам

- Авансовый отчет об израсходованных суммах необходимо сдать в бухгалтерию для проверки.

- После проверки он утверждается руководителем организации.

- Затем производится окончательный денежный расчет с подотчетником.

При окончательном расчете сотрудник возвращает неизрасходованные деньги, а в случае, если было потрачено больше запланированного, перерасход выплачивается ему, но после утверждения руководством организации.

Форма авансового отчета (АО-1) является унифицированной ( Постановление Госкомстата № 55 ). С 2013 г. она не является обязательной ( Закон № 402-ФЗ ) и может быть разработана организацией с содержанием обязательных реквизитов первичного документа.

Отчет составляется в одном экземпляре: одну его часть заполняет подотчетный, другую — ответственное лицо предприятия. Также к нему должны быть приложены документы, подтверждающие расходы.

Денежные суммы с сотрудника списываются только после утверждения отчета руководителем.

Неиспользованный остаток аванса сдается в кассу организации по приходному кассовому ордеру, а перерасход выплачивается сотруднику по расходному кассовому ордеру или переводится на зарплатную карту.

В случае принятия решения не удерживать из зарплаты работника выданные на нужды организации суммы, по которым он не предоставил АО, не возвращенные суммы признаются его доходом и облагаются страховыми взносами и НДФЛ.

Итак, выдача сотруднику денежных средств под отчет может осуществляться как наличным, так и безналичным расчетом. Порядок оформления выдачи в любом случае идентичен. Процедура подтверждения использования выданных денег одинакова для обоих случаев. Наиболее частые ошибки при учете расчетов с подотчетными лицами вызваны несоблюдением требований законодательства. Если вы прочли данную статью, вероятность таких нарушений будет нулевой.

Подотчетные лица — это…

Почти любому работодателю приходится выдавать деньги под отчет работникам, которых называют подотчетными лицами. Расскажем, кто может быть подотчетным лицом и каков подарок выдачи денег под отчет в 2019-2020 годах.

Кто такие подотчетные лица?

Подотчетное лицо — это работник, которому выдают денежные средства под отчет на совершение расходов, связанных с осуществлением деятельности работодателя (п. 6.3 Указаний Банка России от 11.03.2014 № 3210-У). Это может быть человек, работающий по трудовому договору или подрядчик, с которым у фирмы заключен гражданско-правовой договор.

Человек, получающий деньги под отчет, необязательно должен быть материально ответственным лицом, поскольку может не входить в перечень работников, обязанных иметь такой статус в соответствии с Постановлением Минтруда России от 31.12.2002 № 85.

«Под отчет» — значит только на определенные (разрешенные) расходы, подлежащие обязательному документальному подтверждению. Такое подтверждение осуществляется с помощью:

- авансового отчета (в общем случае — по унифицированной форме № АО-1);

- прилагаемых первичных документов (актов, чеков, квитанций и др.).

Бухгалтер или руководитель компании (или ИП) проверяют отчет, а сам руководитель утверждает его. Впоследствии осуществляются необходимые расчеты с подотчетным лицом: если он потратил больше подотчетной суммы, то превышение ему должны возместить, а если меньше — подотчетник обязан вернуть разницу. В противном случае работодатель может инициировать ее взыскание в порядке, предусмотренном законом.

Работу с авансовыми отчетами и подотчетными лицами нужно вести внимательно, поскольку этот участок работы напрямую связан с кассовой дисциплиной. Если ФНС обнаружит нарушения (например, так называемый бесконечный подточет), то оштрафует фирму на сумму до 40 000-50 000 рублей, а лично руководителя — на сумму до 4 000-5 000 рублей (ст. 15.1 КоАП РФ).

Форма авансового отчета может быть не унифицированной, но она должна быть утверждена вашей учетной политикой.

Бухгалтерский учет операций с участием подотчетных сумм ведется на счете 71. По дебетовой его стороне показываются суммы, выделенные работнику под отчет. По кредитовой — их расходование.

Способы выдачи и возврата подотчетных средств

Выдача денежных средств под отчет может быть не только наличной (попадающей под юрисдикцию Указаний № 3210-У), но и безналичной. В первом случае выдача денег осуществляется по расчетно-кассовому ордеру (РКО). Во втором — без РКО, но на основании специального приказа руководителя, где фиксируются реквизиты счета, на который деньги перечисляются работнику. При безналичном переводе в платежке следует указать, что перечисляются подотчетные средства.

Прием неизрасходованных наличных денежных средств от работника осуществляется по приходно-кассовому ордеру. В графе «Основание» данного документа нужно отразить, что производится возврат подотчетных неиспользованных сумм. Если для организации предпочтительнее безналичный возврат таких сумм, его порядок следует прописать в локальных НПА (например, Положении о расчетах с подотчетными лицами).

На что можно выдавать деньги под отчет?

Деньги под отчет могут выдаваться на разные цели. Чаще всего — на командировки или для покупки какой-либо вещи (техники, материалов) на нужды работодателя.

При этом нужно помнить, что работнику нельзя тратить больше 100 000 рублей на оплату товаров наличными в рамках одной сделки, заключаемой с продавцом-ИП или организацией (п. 6 Указаний Банка России от 07.10.2013 № 3073-У). Однако сумма выданных работнику средств под отчет нормативно не ограничивается.

Бывают и такие ситуации, которые можно назвать «вынужденный подотчет». Под ним подразумевают выдачу денег сотруднику в ситуации, когда есть риск столкнуться со штрафом в связи с превышением лимита кассы. Это риск достаточно высок в конце рабочего дня у торговых предприятий. Если в кассе магазина обнаружился излишек, то его можно выдать под отчет, а возврат средств оформить в ближайшие дни.

Выдача денежных средств может быть осуществлена только лишь на основании приказа директора. Ранее работнику нужно было составлять заявление, теперь (после вступления в силу редакции Указаний № 3210-У от 19.06.2017) оно необязательно.

Еще одно важное, сравнительно недавнее нововведение в законодательстве — то, что работник, ранее взявший деньги под отчет, но не погасивший задолженность по ним, может, тем не менее, взять новую подотчетную сумму.

Сколько может быть подотчетников в организации?

На это вопрос ответа в законодательстве нет: работодатель в данном случае сам принимает решение. Руководитель предприятия вправе ограничить перечень лиц, кому разрешено получать денежные средства под отчет, и оформляет его в виде приказа.

Вносить изменения в учетную политику в рассматриваемом случае рискованно: в соответствии с п. 6 ст. 8 Закона от 06.12.2011 № 402-ФЗ «О бухучете» корректировка учетной политики должна производиться в строго оговоренных случаях и по весомым поводам.

Изменение перечня лиц, которым разрешено брать деньги под отчет, с трудом можно к таким поводам отнести.

Тем же приказом или отдельным распорядительным документом нужно установить (Письмо ФНС России от 24.01.2005 № 04-1-02/704):

- сроки, на которые выдаются деньги;

- предельную величину подотчетных сумм;

- порядок предоставления работодателю авансовых расчетов.

Если такой приказ не издан, считается, что денежными средствами разрешено пользоваться только в день их выдачи. По истечении 3 последующих дней работник обязан предоставить работодателю авансовый отчет.

Особый порядок возврата предусмотрен по командировочным суммам: авансовый отчет предоставляется в бухгалтерию по истечении 3 дней после возвращения из командировки (п. 26 «Положения об особенностях направления работников в служебные командировки», утв. Постановлением Правительства России от 13.10.2008 № 749).

Подотчет в валюте

Получателем денежных средств под отчет может быть и иностранец — если между ним и работодателем заключен трудовой или гражданско-правовой договор (то есть, когда он попадает под критерии работника). Передача денег иностранцу не будет валютной операцией — ведь отчуждения денежных средств в данном случае не происходит (п. 1 ст. 235, ст. 128 ГК РФ). Однако лучше выдавать валюту через корпоративную банковскую карту.

Наличные денежные средства в валюте могут быть выданы и россиянину, если он направляется в загранкомандировку или занимается разъездной работой за рубежом (п. 9, п. 14 ч. 1 ст. 9 Закона № 173-ФЗ «О валютном регулировании»).

Для эффективного учета движения наличных средств, в том числе в валюте, имеет смысл использовать:

- валютные субсчета к счету 71 (например, 71.1 по рублям, 71.2 по долларам, 71.3 по евро);

- валютные субсчета к счету 50.

Безналичные валютные операции фиксируются в учете с использованием счета 52 (с соответствующим валютным субсчетом). При этом проводка Дт 50 Кт 52 показывает, что деньги с валютного счета получены в наличном виде в кассу. А выдача валюты под отчет показывается проводкой Дт 71 Кт 50.

Подводим итоги

- Подотчетные лица — это работники организации, которым выдаются деньги под отчет на осуществление расходов, связанных с ее деятельностью.

- Деньги могут выдаваться наличным, безналичным способом, в рублях и валюте (однако с обязательным соблюдением валютного законодательства.

- Порядок выдачи средств подотчетным лицам необходимо закрепить в локальных актах работодателя.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Расчеты с подотчетными лицами

Подотчетными лицами признаются все без исключения штатные работники организации (работающие по трудовому договору), получившие авансом денежные средства из кассы. Как правило, в подотчет выдаются наличные деньги для предстоящих командировочных расходов, а также для оплаты хозяйственных канцелярских, почтовых расходов, расходов, связанных с приобретением материалов по мелкому опту в розничной торговле, и на другие хозяйственные нужды.

Денежные средства в подотчет выдаются по расходным кассовым ордерам и должны расходоваться строго по назначению. Кроме того, подотчетные денежные средства не могут быть отнесены к доходам физического лица — работника общества. При этом расходы подотчетного лица, произведенные в валюте, пересчитываются в рубли по курсу ЦБ РФ, установленному на дату утверждения авансового отчета.

Расчеты с подотчетными лицами предполагают, во-первых, незначительные по своему размеру денежные суммы, вверяемые работникам в целях реализации опосредующих функций организации, во-вторых, невозможность их осуществления в безналичном порядке. Все операции по расчетам с подотчетными лицами характеризуются ограниченным, заранее известным перечнем и довольно высокой степенью регулярности их совершения.

В числе внутриорганизационных документов, используемых в расчетах с подотчетными лицами, состоят утвержденные руководством предприятия списки подотчетных лиц, сметы представительских расходов, приказы об утверждении данных смет, авансовые отчеты, а также журналы регистрации отчетов. Кроме того, если на предприятии имели место факты направления работников в командировки, должны присутствовать в наличии и соответствующие приказы руководства. В свою очередь система внутреннего контроля, помимо всего прочего, в обязательном порядке должна включать в себя основополагающие начала, определяющие порядок совершения расчетов, формально закрепленные в учетной политике организации.

Кассовые операции здесь оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций. Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам унифицированной формы N КО-2 или надлежаще оформленным другим документам, в том числе платежным ведомостям, заявлениям на выдачу денег и счетам, с наложением на эти документы штампа с реквизитами расходного кассового ордера.

Выдача наличных денег под отчет на расходы, связанные со служебными командировками, производится в пределах сумм, причитающихся командированным лицам на эти цели. Документы на выдачу денег подписываются руководителем, главным бухгалтером предприятия или иными уполномоченными на это лицами. При выдаче денег по расходному кассовому ордеру кассир требует предъявления паспорта или другого документа, удостоверяющего личность получателя, записывает наименование и номер документа, кем и когда он выдан.

По полученным денежным средствам подотчетные лица должны составить авансовый отчет с приложением оправдательных документов за купленный товар. В число оправдательных документов входят товарные чеки и проездные билеты, которые представляются бухгалтеру. Если купленный товар не оприходован, подотчетную сумму зачитывают в совокупный годовой доход подотчетного лица. При этом сам порядок выдачи и отчетности в использовании подотчетных сумм устанавливается приказом руководителя организации.

Работники, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки, предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести окончательный расчет по ним. Форма авансового отчета является унифицированной и приведена в Постановлении Госкомстата России от 1 августа 2001 г. N 55 «Об утверждении унифицированной формы первичной учетной документации N АО-1 «Авансовый отчет». Выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу. Отчет проверяется бухгалтерией.

Проверенный авансовый отчет утверждается руководителем или уполномоченным на это лицом и принимается к учету. Остаток неиспользованного аванса сдается подотчетным лицом в кассу организации по приходному кассовому ордеру в установленном порядке. Перерасход по авансовому отчету выдается подотчетному лицу по расходному кассовому ордеру. На основании данных утвержденного авансового отчета бухгалтерией производится списание подотчетных денежных сумм в установленном порядке.

Система внутриорганизационного контроля над совершением расчетов предполагает наличие утвержденного руководителем списка работников, имеющих право на получение подотчетных денежных средств, утвержденного порядка подачи письменных заявлений на выдачу денежных средств с указанием причин такой выдачи и соблюдение работниками предприятия установленных сроков отчета по выданным суммам, а также сроков возврата оставшихся средств.

Кроме того, о каком-либо контроле можно говорить только в том случае, если на предприятии наблюдается отсутствие просроченной задолженности по подотчетным средствам, соблюдение запрета на выдачу денежных средств сотрудникам, не отчитавшимся по ранее полученным суммам, аналитический учет командировочных и представительских расходов, оформление надлежащих оправдательных документов, прилагаемых к авансовым отчетам, а также визирование авансовых отчетов.

Теперь что касается командировок. Командировкой признается поездка работника по распоряжению руководителя предприятия для выполнения служебного поручения вне места постоянной работы. В случае, когда гражданин направляется в поездку предприятием, с которым он не состоит в трудовых отношениях и, следовательно, не находится в административном подчинении у руководителя этого предприятия, такая поездка не может считаться командировкой. Направление работника в командировку оформляется выдачей ему командировочного удостоверения, оформленного на основании приказа.

Расходы по командировкам признаются затратами, связанными с управлением производством и формируют расходы по обычным видам деятельности. Признание командировочных расходов расходами, произведенными организацией в соответствии с правилами формирования в бухгалтерском учете информации о расходах коммерческих организаций, осуществляется на основании Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденного Приказом Минфина России от 6 мая 1999 г. N 33н.

При оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в пределах норм, установленных в соответствии с действующим законодательством, а также фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа, расходы по найму жилого помещения, оплате услуг связи, получению и регистрации служебного заграничного паспорта, получению виз, а также расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту.

При непредставлении налогоплательщиком документов, подтверждающих оплату расходов по найму жилого помещения, суммы такой оплаты освобождаются от налогообложения в пределах норм, установленных в соответствии с законодательством. То есть, не более 700 рублей за каждый день нахождения в командировке на территории РФ и не более 2 500 рублей за каждый день нахождения в заграничной командировке.

При этом такой же порядок налогообложения применяется к выплатам, производимым лицам, находящимся во властном или административном подчинении организации (при наличии трудового договора), а также членам совета директоров или любого аналогичного органа компании, прибывающим для участия в заседании совета директоров, правления или другого аналогичного органа этой компании.

Следует помнить, что суммы расходов по проезду к месту командировки и обратно включаются в расходы организации без НДС. К командировочным расходам, в частности, относятся расходы по проезду к месту командировки и обратно воздушным, морским, железнодорожным, автомобильным транспортом, включая стоимость услуг по предварительной продаже билетов и плату за пользование постельными принадлежностями и расходы по найму жилого помещения. Налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров и услуг и подтверждающих фактическую уплату сумм налога. Кроме того, суммы налога подлежат возмещению в пределах установленных законодательством норм.

В рассматриваемом случае указанные вычеты производятся на основании проездных документов установленного образца. Проездной билет, в котором сумма налога выделена отдельной строкой, является основанием для принятия к вычету сумм НДС, уплаченных по услугам по проезду к месту служебной командировки и обратно, без наличия счета-фактуры. Авиакомпании здесь не должны выставлять счета-фактуры.

Суммы НДС, уплаченные при перевозке работников организации железнодорожным транспортом при вахтовом способе организации работ, принимаются к вычету на основании железнодорожных билетов, в которых сумма НДС выделена отдельной строкой. То же самое касается и электронных проездных билетов. Однако, здесь необходимо учесть, что вычет возможен лишь в том случае, если НДС именно выделен из общей стоимости билета и представлен в цифрах. В тех же случаях, когда об НДС в билете просто упоминается (включая НДС) с получением вычета могут возникнуть серьезные трудности.

Другим распространенным видом расчетов с подотчетными лицами являются расчеты по представительским расходам. К представительским расходам относятся расходы налогоплательщика на официальный прием и обслуживание представителей других организаций, участвующих в переговорах в целях установления и поддержания взаимного сотрудничества, а также участников, прибывших на заседания совета директоров.

В состав представительских расходов относят расходы на проведение официального приема для указанных лиц, доставку этих лиц к месту проведения представительского мероприятия и обратно, буфетное обслуживание во время переговоров, оплату услуг переводчиков, не состоящих в штате налогоплательщика. Не относятся сюда расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний. При этом представительские расходы в течение отчетного периода включаются в состав прочих расходов в размере, не превышающем 4 процента от расходов налогоплательщика на оплату труда за этот отчетный период.

Регистрами синтетического учета, где происходит отражение операций с подотчетными суммами, являются главная книга, отчет о движении денежных средств по форме № 4 и строка бухгалтерского баланса “прочая дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев”, журнал-ордер № 7 и другие регистры учета по счету 71.

Согласно Приказу Минфина № 94н от 31октября 2000 года, утвердившему План счетов бухгалтерского учета и Инструкцию по его применению, аналитический учет расчетов с подотчетными лицами должен вестись по каждой сумме, выданной под отчет.

Для этого, в целях обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и прочие расходы, организациями используется счет 71 “Расчеты с подотчетными лицами”. На выданные под отчет суммы счет 71 «Расчеты с подотчетными лицами» дебетуется в корреспонденции со счетами учета денежных средств. На израсходованные подотчетными лицами суммы счет 71 “Расчеты с подотчетными лицами” кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов.

Подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются по кредиту счета 71 “Расчеты с подотчетными лицами” и дебету счета 94 “Недостачи и потери от порчи ценностей”. Их списание со счета 94 “Недостачи и потери от порчи ценностей” производится либо в дебет счета 70 “Расчеты с персоналом по оплате труда” если они могут быть удержаны из оплаты труда работника, либо в дебет счета 73 “Расчеты с персоналом по прочим операциям”, если возможность удержание из заработной платы работника отсутствует.

Учет расчетов с подотчетными лицами

Каждое российское предприятие вправе использовать наличные средства для выдачи заработной платы, оплаты в адрес контрагентов или передачи денег под отчет, а также для достижения иных целей. Для каждого отдельного случая использования наличности установлены свои правила оформления и отражения в бухгалтерии компании. Принимая во внимание распространенную практику предоставления средств на производственные нужды, целесообразно отдельно изучить порядок учета расчетов с подотчетными лицами.

Нормативное регулирование операций с наличностью

Необходимо отметить, что, несмотря на предоставление широких возможностей использования компаниями наличных денег, предприятия не имеют права тратить средства из кассы исключительно по своему усмотрению.

Детальный перечень случаев, когда компания может использовать наличность, изложен Центробанком Российской Федерации в Указаниях от 07.10.2013 № 3073-У . Пунктом 2 данного нормативного акта установлено, что ни предприниматели, ни компании не вправе по своему усмотрению расходовать выручку, поступившую в кассу. Исключения из общего предписания установлены этим же п. 2 Указаний, согласно которому прямо допускается возможность расходования наличности, поступившей в кассу компании, для выдачи под отчет.

Но в названных Указаниях не предусмотрен порядок оформления расчетов с подотчетными лицами.

Алгоритм таких действий детально описан Центробанком Российской Федерации в Указаниях от 11.03.2014 № 3210-У . Общим требованием для использования наличности является организация компанией работы кассы.

Если предприятие планирует аккумулировать денежные средства в кассе, то целесообразно рассчитать и установить лимиты на соответствующий остаток. Наличие сверхлимитных денег у предприятия в конце рабочего дня не допускается.

Для оформления всех операций с наличными необходимо использовать расходный кассовый ордер и приходный кассовый ордер. Формы указанных документов утверждены Госкомстатом Российской Федерации в Постановлении от 18.08.1998 № 88. Они применяются для оформления операций по расходованию наличности из кассы компании, в том числе и для выдачи денег на производственные нужды подотчетным лицам.

Выдача наличных денег под отчет

Пунктом 6.3 Указаний Центрального Банка России от 11.03.2014 № 3210-У прямо предусмотрено, что выдача работнику или иному лицу денег под отчет осуществляется исключительно на основании собственноручного письменного заявления соответствующего гражданина, получающего средства на производственные нужды.

Такое заявление составляется в произвольной форме, но с обязательным указанием сведений о сумме подотчетных денег, сроке их выдачи на производственные нужды. Оно непременно должно иметь подпись руководителя, одобряющую предоставление наличных, и дату.

По общему правилу, установленному Центробанком Российской Федерации, заявление о получении средств на производственные нужды можно оформить на бумажном носителе. Заполнить его возможно как на компьютере, так и от руки.

Следует помнить, что подотчетные лица обязаны подтвердить расходование денег, полученных на производственные нужды. Срок отчетности равен трем рабочим дням после истечения периода, на который были выданы средства. В целях исполнения указанного предписания работник готовит авансовый отчет, который проверяется бухгалтерией компании или руководством. К нему обязательно необходимо приложить соответствующие документы, которые фактически подтверждают расходование полученных денег.

Денежные средства на производственные нужды, по которым соответствующее лицо не отчиталось, должны быть возвращены в кассу компании. Такой возврат денег оформляется по приходному ордеру. Данное правило закреплено в пункте 5 Указаний Центрального Банка России от 11.03.2014 № 3210-У .

Также следует помнить, что до момента предоставления авансового отчета по соответствующим деньгам или возврата подотчетных средств подотчетное лицо не может получить новое финансирование на производственные нужды.

Немаловажное значение при выдаче наличных денег под отчет имеет тот факт, что Центробанк Российской Федерации в пункте 6 своих Указаний от 07.10.2013 № 3073-У прямо отметил, что лимиты наличных расчетов в размере 100000 рублей не применяются в случае выдачи средств на производственные нужды. Отсюда следует, что компании вправе предоставлять наличность под отчет без какого-либо ограничения по сумме денег, подлежащих выдаче по этому основанию.

Учет расчетов с подотчетными лицами

Министерство финансов Российской Федерации издало приказ от 31.10.2000 № 94н, которым утвердило План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, а также Инструкцию по его применению. Данные нормативные документы подлежат использованию и в настоящее время.

Указанным выше Приказом Минфина предусмотрен счет 50 «Касса», который применяется для обобщения информации по операциям с наличными денежными средствами, и субсчет 50-1 «Касса организации», используемый для оформления движения денег в кассе предприятия.

Следует помнить, что по дебету счета 50 учитывается наличность, поступающая в кассу организации, а деньги, выдаваемые предприятием, отражаются на кредите счета 50.

Указанному счету корреспондирует счет 71 «Расчеты с подотчетными лицами», который применяется в случае выдачи средств на производственные нужды или возврата таких денег в кассу предприятия.

Передача ответственному лицу наличных средств из кассы компании оформляется по дебету счета 71, которому корреспондирует кредит счета 50.

Возврат лицом, получившим деньги на производственные нужды, сумм, по которым не предоставлен авансовый отчет (неизрасходованных денежных средств), оформляется по дебету счета 50, которому корреспондирует кредит счета 71 «Расчеты с подотчетными лицами».

В силу прямого указания норм отечественного права компании, применяющие наличные расчеты, должны безошибочно вести учет всех кассовых операций и неукоснительно соблюдать кассовую дисциплину. Если данные обязанности предприятием нарушаются, то высока вероятность наложения на такую компанию штрафов, предусмотренных Кодексом об административных правонарушениях Российской Федерации.