Собственные средства формула расчета

Оборотный капитал: формула расчета. Собственный оборотный капитал

- 27 Ноября, 2018

- Бухгалтерия

- Анна Куклина

Оборотный капитал является одним из основных критериев, определяющих финансовую устойчивость и эффективность компании. Термин, введенный в обиход еще Адамом Смитом, не теряет своей актуальности и по сей день. Так как выглядит формула оборотного капитала, зачем нужно определять его оптимальное значение для компании и отрасли в целом? Обо всем подробно расскажем ниже.

Что такое оборотный капитал?

Оборотный капитал (ОК) — денежная масса в любом виде, которая необходима для покрытия ежедневных операций: оплата краткосрочной задолженности и иных оперативных расходов.

Оборотный капитал служит для:

- инвестиций в собственные проекты, в том случае, если они не предполагают привлечения внешних инвесторов;

- проектной стадии: (НИОКР), исследования маркетингового характера;

- финансирования первых стадий работы, в которых учитывается спрос на продукцию или услугу, конъюнктура рынка и т. д.;

- внутренних инвестиций в краткосрочные проекты, которые не предполагают глобальных капитальных вложений.

Оборотный капитал во многих источниках именуют по-разному. Может встретиться такое название как рабочий или собственный оборотный капитал. Необходимо видеть разницу между всеми этими значениями и чистым оборотным капиталом (ЧОК), характеризующим наличие исключительно тех свободных ликвидных средств, которые остаются у организации в собственном пользовании после уплаты всех оперативных задолженностей и долгов.

Как рассчитать оборотный капитал?

Рабочий капитал рассчитать довольно просто. Формула оборотного капитала имеет следующий вид:

Working capital — рабочий или оборотный капитал;

Current Assets — текущие активы;

Current Liabilities — текущие обязательства.

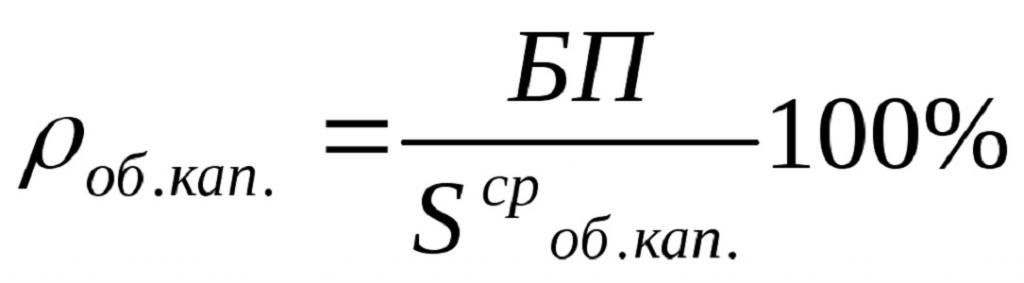

Еще один вариант формулы:

Где БП — это доход до налогообложения (балансовая прибыль).

S ср об.кап. — это средняя стоимость об. кап. за конкретный период.

В современном бухгалтерском деле и финансовом менеджменте под текущими активами понимается следующее:

- все денежные средства предприятия: на расчетном счету, в кассе, денежные эквиваленты, валютные средства, высоколиквидные ценные бумаги и т. д.;

- имеющаяся на балансе предприятия готовая продукция, товары, материалы и сырье — ТМЗ;

- налог на добавленную стоимость по ценностям, приобретенными организацией;

- краткосрочная задолженность дебиторов.

В свою очередь, под текущими обязательствами компании понимается следующее:

- краткосрочные банковские кредиты;

- кредиторская задолженность;

- полученные авансы и т. д.

В данной формуле оборотного капитала могут фигурировать элементы, оборачиваемость которых больше двенадцати месяцев. Либо в ней могут попасться параметры, которые не в состоянии отобразить реальную картину имеющихся у компании ресурсов, таких как невозвратная задолженность.

В подобных случаях формулу оборотного капитала рекомендуется менять на свое усмотрение: бухгалтер или финансовый менеджер должен вводить и выводить элементы для установления более точного показателя.

Чистый оборотный капитал

Для чистого оборотного капитала по балансу формула расчета выглядит так:

ОА — оборотные активы, которые располагаются на строке 1200 в форме №1;

КП — краткосрочные пассивы, находящие на строке 1500 в форме №1.

Нормативы

Величина ЧОК зависит от многих факторов, из-за которых сложно сделать единственно правильный вывод о том, какая цифра при расчете будет оптимальной. К таковым, влияющим на величину ЧОК, относятся и отрасль, которую выбрала компания для своего функционирования, и масштаб самого производства (ЧП, АО, ТНК и т. д.). Важное влияние имеет объем производства и реализация продукции. Также необходимо знать, какую оборачиваемость имеют ОПФ и какова конъюнктура рынка на момент расчета показателя.

Для определения достаточного значения параметра ЧОК необходимо прибегнуть к тому, что за счет собственных денежных средств финансируется то, что сложнее всего в краткосрочный период превратить в денежную массу. Иными словами, это сырьевые запасы и «незавершенка». Придерживаясь данного правила, с легкостью можно определить значение ЧОК, которого будет достаточно для покрытия расходов или финансирования проектов.

Формула коэффициента собственного оборотного капитала

Коэффициент СОК демонстрирует часть оборотных активов организации, которые финансируются за счет собственных финансовых вливаний.

Для его расчета необходима следующая формула, утвержденная Приказом ФСФО РФ от 23.01.2001 г. N 16:

Коэффициент СОК = (СК — ВнА)/ОА,

СК — собственный капитал, находящийся в распоряжении компании;

ВнА — величина внеоборотных активов по балансу (форма №1);

ОА — оборотные активы предприятия.

Согласно данной формуле, внеоборотные активы вычитаются из значения показателя собственного капитала, так как считается, что активы, которые с наименьшей скоростью превращаются в денежные средства, должны быть финансируемыми за счет СК. В то же время часть СК, которая остается после проделанного вычитания ВнА, должна быть направлена на погашение текущих расходов.

Нормальное значение коэффициента

В первую очередь стоит отметить, что упомянутый ранее коэффициент уже довольно долгое время не используется зарубежными компаниями в финансовом анализе. Для российских предприятий коэффициент обеспеченности собственными оборотными средствами был введен на законодательном уровне, дабы определить, какие компании находятся на грани банкротства и нежелательны для получения кредитного спонсорства. На сегодняшний день один из таких приказов аннулирован и полностью утратил свою силу. Однако, несмотря на это, компании используют его и по сей день.

Согласно тем документам, в которых прописывался порядок расчета, нормальное значение коэффициента не должно быть ниже 0,1. По мнению экспертов, составлявших данный приказ, именно такая величина свидетельствует о том, что компания не является банкротом и на момент составления отчетности платежеспособно. Если же коэффициент СОК у компании ниже установленного норматива, то баланс предприятия считается неудовлетворительным.

Стоит упомянуть и о том, что такой критерий является достаточно жестким для российских компаний, так как нормативного значения практически никому не удается достичь. При таком раскладе гораздо разумнее было бы, как и в зарубежных странах, отменить расчет данного коэффициента.

Собственные оборотные средства: примеры и формула расчета. Коэффициент обеспеченности собственными оборотными средствами

Контроль финансовых показателей предприятия является обязательным для организации производственной деятельности наилучшим образом. Существует множество методик оценки работы компании.

Собственные оборотные средства обязательно подвергаются оценке, для чего чаще всего применяется коэффициент обеспеченности. Этот показатель дает понять руководству организации, ее учредителям и инвесторам, достаточно ли средств из бесплатных финансовых источников находится в обороте. Как производится оценка и трактуется результат, необходимо изучить подробнее.

Общий смысл

Собственные оборотные средства (СОС) являются абсолютной величиной. Они показывают, сколько финансовых ресурсов из бесплатных источников формирования были направлены в оборот. Ведь заемный капитал в общем числе имущества компании не должен превышать определенного уровня.

Если операционная деятельность осуществляется только за счет платных источников финансирования, это говорит о невозможности организации в текущем периоде рассчитаться по своим обязательствам.

Это, в свою очередь, значительно снижает показатели ликвидности и финансовой устойчивости. Компания работает в убыток, т. к. в конце операционного периода чистая прибыль уйдет на уплату процентов за пользование капиталом кредиторов. А порой ее просто недостаточно для расчета по задолженности.

Поэтому собственные оборотные средства обязаны иметь положительное значение. Если цифра отрицательная, у компании наблюдается их недостаток.

Расчет СОС

Каждое предприятие рассчитывает абсолютную величину своих собственных ресурсов в обороте. На основе этого показателя можно прийти к выводу о структуре баланса, и при необходимости — оптимизировать ее. Обеспеченность собственными оборотными средствами определяется следующим образом:

СОС = Активы в обороте — Краткосрочные пассивы

Опираясь на данные баланса, формула выглядит так:

СОС = с. 1200 — с. 1500

Это официально принятый «Методическими положениями по оценке финансового состояния» подход. Но, исходя из экономического смысла структуры баланса, эта формула может быть представлена в другом виде:

СОС = Собственный капитал + Долгосрочные обязательства – Необоротные активы.

Согласно балансу, расчет имеет такой вид:

СОС = с. 1300 + с. 1530 — с. 1100

Первая формула более проста для расчетов, поэтому чаще всего используют ее. Но чтобы вникнуть в организацию структуры баланса, необходимо понять суть и второго расчета.

Определение коэффициента

Вместе с коэффициентами платежеспособности (ликвидности) определяется показатель обеспеченности собственными ресурсами, находящимися в обороте. В отличие от предыдущего анализа, здесь уже рассматриваются процентные, или относительные, выражения.

Коэффициент обеспеченности собственными оборотными средствами находится так:

Кос = (Собственный капитал — Необоротные активы)/Оборотные активы

По балансу эта методика имеет приведенный ниже вид:

Кос = (с. 1300 — с. 1100)/ с. 1200

Если умножить результат на 100, можно представить его в виде процентов. Отрицательный результат говорит о неэффективной структуре баланса. Собственные финансовые источники должны быть в таком количестве, чтобы покрыть полностью необоротные активы и частично обеспечить операционную деятельность.

Поэтому отрицательное значение свидетельствует о неспособности предприятия покрыть даже свои необоротные активы.

Норматив

Нормативное значение для отечественных предприятий четко оговорено законодательно. Поэтому находить коэффициент обеспеченности собственными оборотными средствами обязательно для контроля эффективности работы компании. Его значение в норме выше 0,1.

Если в ходе проведения анализа было установлено, что у компании этот показатель имеет отрицательное значение, значит, присутствует ряд негативных тенденций. Первой из них является отсутствие собственных средств. Если же они есть, но результат все равно отрицательный, следовательно, велика задолженность перед кредиторами.

Такая ситуация свидетельствует о потере финансовой устойчивости и снижении инвестиционного рейтинга. Поэтому даже если этого норматива достичь трудно, коэффициент собственных оборотных средств должен быть на требуемом уровне.

Пример расчета

Чтобы лучше понимать принцип анализа собственных ресурсов в обороте, необходимо рассмотреть расчет на примере.

Обеспеченность собственными оборотными средствами находится по данным баланса по истечении операционного периода.

Например, у предприятия в текущем году собственный капитал увеличился с 260 до 280 тыс. руб. Необоротные активы также увеличились с 150 до 170 тыс. руб., а оборотные — с 250 до 275 тыс. руб. Коэффициент на начало периода равен:

Кос = (260 — 150)/250 = 0,44

В конце отчетного периода показатель составил:

Кос1 = (280 — 170):275 = 0,4

Можно прийти к выводу, что коэффициент обеспеченности в исследуемом периоде соответствовал нормативу. Это говорит о хорошей финансовой устойчивости компании.

Динамика

Собственные источники оборотных средств должны рассматриваться в динамике. Это дает возможность выявить негативные тенденции еще на ранней стадии их развития. Для этого берутся данные за несколько периодов, предшествующих отчетному.

Для примера можно рассмотреть рассчитанные выше показатели. Для их сравнения производится такой расчет:

Это говорит о снижении показателя в динамике на 10%. Это негативная тенденция, которая свидетельствует об увеличении большими темпами платного капитала, чем собственного. Инвестиционный рейтинг компании при этом падает.

Ей необходимо либо увеличить количество собственного капитала, либо уменьшить кредиторскую задолженность. Это повысит финансовую устойчивость и ликвидность предприятия.

Ознакомившись с таким понятием, как собственные оборотные средства возможно сказать, что это очень важный для оценки деятельности организации показатель. На его основе делают выводы о финансовой стабильности и ликвидности компании. Коэффициент обеспеченности оборота собственными финансовыми источниками регламентируется законодательно и не должен быть меньше установленного нормативного значения. Оценку показателя необходимо также выполнять в динамике. Это раскрывает существующую ситуацию подробнее.

Определение и формулы расчета собственных оборотных средств

Наличие собственных оборотных средств – залог успешной работы предприятия. Показатель используется для оценки реального объема ресурсов организации, говорит, есть ли свободные деньги. Это величина абсолютная и выражается в денежном эквиваленте. Для расчета удобнее всего обратиться к данным баланса.

Управление предприятием подразумевает принятие решений, которые приведут к получению прибыли в дальнейшем. Главный источник формирования дохода – это результаты ведения основной деятельности, для осуществления которой нужны ресурсы. Один из ключевых активов любого предприятия – это собственные оборотные средства. Они относятся к оборотным активам и считаются наиболее ликвидными, т.е. могут быть быстро обращены в живые деньги.

Определение

Собственные оборотные средства (СОС) – стоимость превышения оборотных активов над краткосрочными обязательствами. По-другому этот источник финансирования называют рабочим капиталом. Это средства, которые оседают на балансе фирмы и используются для финансирования текущей деятельности.

СОС показывают, сколько денег есть у компании, величину капитала, которым она может свободно управлять, в том числе и для покрытия краткосрочных обязательств.

Источники формирования СОС:

- чистая прибыль;

- резервный и другие финансовые фонды;

- уставный капитал;

- целевое финансирование организации со стороны государства.

Экономический смысл

СОС играют огромную роль в определении финансовой устойчивости организации. Они характеризуют степень платежеспособности фирмы. Дефицит собственных оборотных средств негативно сказывается на ведении основной деятельности и может привести к утрате платежеспособности, то есть к банкротству.

Расчет собственных оборотных средств – главная ступень экономического анализа предприятия.

Формула расчета

Собственные оборотные средства находят несколькими способами. Это всегда величина абсолютная и выражается только в денежном эквиваленте, в отличие от разнообразных производных от нее коэффициентов.

- АО – оборотные активы;

- ОК – краткосрочные обязательства.

Оборотные активы – это оборотные фонды и фонды обращения. К ним относятся сырье, материалы, топливо, готовая продукция, дебиторская задолженность. Показатель выражается в деньгах.

По балансу значение СОС находят следующим образом:

СОС = стр. 1200 – стр. 1500, где:

- Стр. 1200 – значение строки 1200 (итого по разделу II);

- Стр. 1500 – значение строки 1500 (итого по разделу IV).

- КС – собственный капитал;

- ОД – долгосрочные обязательства;

- АВ – внеоборотные активы.

По балансу расчет выглядит так:

СОС = стр.1300 + стр. 1400– стр. 1100, где:

- Стр. 1300 – значение строки 1300 (общая величина капитала);

- Стр. 1530 – значение строки 1400 (долгосрочные обязательства);

- Стр. 1100 – значение строки 1100 (стоимость внеоборотных активов).

Применительно ко всем формулам данные для расчетов стоит брать за определенный период. Если есть цифры на начало и конец периода, найти среднее значение можно таким образом (на примере Кс – собственного капитала):

- КС НЧ – величина собственного капитала на начало периода;

- КС КП – величина собственного капитала на конец периода.

Пример расчета

Для удобства расчета возьмем данные бухгалтерского баланса. Лучше всего применять первую формулу с двумя переменными. Пример расчета можно скачать в excel.

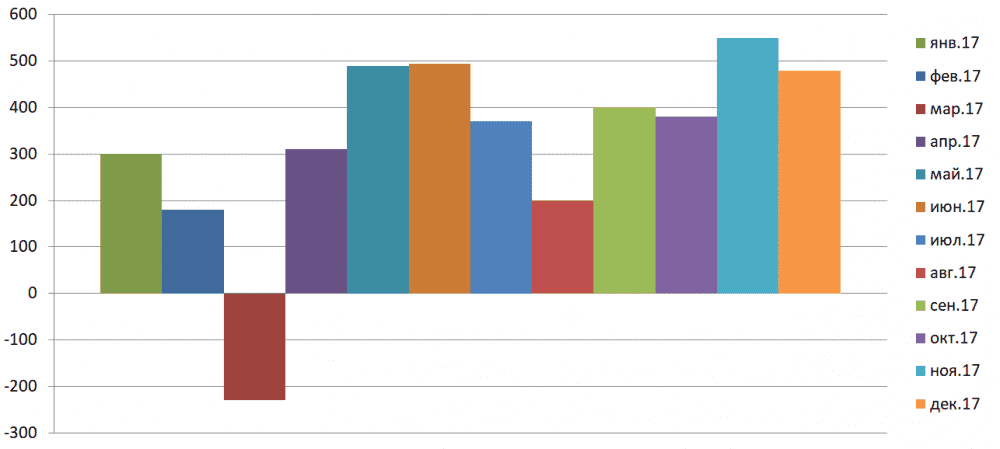

В среднем за месяц

Таким образом, на предприятии все месяцы за 2017 год, кроме одного, наблюдается излишек собственных оборотных средств. Дефицит был отмечен только в марте и составил минус 230 тыс. руб. В целом за остальные месяцы величина собственных оборотных средств была относительно стабильной. В среднем за год сумма СОС оказалась равна 327,1 тыс. руб.

Рис. 1. СОС в динамике на графике

Норматив значения

Стоимость оборотных средств может принимать как положительное, так и отрицательное значение. Нормальным считается показатель СОС выше нуля. Более конкретные цифры зависят от сферы деятельности компании, ее величины и особенностей бизнеса. В одних случаях будет достаточно небольшого превышения, в других – собственные оборотные средства должны быть выше определенной планки.

Отрицательное значение собственных оборотных средств (недостаток) негативно сказывается на устойчивом положении компании в целом. В большинстве случаев это приводит к проблемам с платежеспособностью. Однако в некоторых сферах величина оборотных средств может быть ниже нуля, и это будет нормальной ситуацией.

Отрицательное значение СОС могут позволить себе компании с очень быстрым операционным циклом. Показательный пример – сети быстрого питания, которые способны запасы превращать в деньги в рекордно короткие сроки.

СОС превышают запасы и затраты организации.

СОС меньше стоимости запасов и затрат.

В обороте остается часть прибыли до ее распределения.

В обороте не остается прибыли.

Важно! При возникновении излишка целесообразно его хранить на расчетных счетах, а не держать в запасах или оплачивать за счет оборотных средств дополнительные расходы. В дальнейшем эти деньги можно будет использовать для финансирования боле высоких целей (например, расширение производства).

Анализ СОС

Сам по себе показатель собственных оборотных средств не несет в себе никакой информации. Анализировать его необходимо параллельно с запасами как наименее ликвидными активами и другими источниками финансирования (величиной кредитов и т.д.). Тут важно соотношение и его изменение в динамике.

Цели анализа СОС для руководителя фирмы:

- выявить стоимость основных оборотных средств организации;

- определить сумму излишка или дефицита СОС;

- выявить возможную угрозу платежеспособности;

- установить, как изменилась ситуация в динамике.

Понять, достаточно ли СОС предприятию, можно с помощью коэффициента обеспеченности собственными оборотными средствами. Этот показатель используется для определения несостоятельности (банкротства) предприятия.

Выводы

Наличие собственных оборотных средств – обязательное условие устойчивого финансово-экономического положения предприятия. Из этого источника производится финансирование материально-технической базы, пополнение запасов, приобретение патентов и других ресурсов. При отсутствии этого источника в ход идут заемные активы: краткосрочные и долгосрочные кредиты, займы, ссуды. Для успешного ведения деятельности важно, чтобы величина СОС была положительной, то есть образовывался излишек, однако компании с высокой скоростью оборота могут позволить себе успешно работать с отрицательной величиной СОС (быстрое питание, некоторые виды услуг).

Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

Собственные оборотные средства – это абсолютный показатель, который используется для определения Ликвидности предприятия. По сути, этот показатель определяет, насколько оборотные активы предприятия больше чем его краткосрочные долги. В зарубежной литературе собственные оборотные средства еще называют рабочим капиталом предприятия (working capital, net working capital).

Что такое собственные оборотные средства (СОС). Экономический смысл

Разберем общий экономический смысл показателя. Собственные оборотные средства предприятия показывают платежеспособность/ликвидность предприятия. Показатель используется для оценки предприятия на возможность рассчитаться с долгами с помощью своих оборотных активов.

Собственные оборотные средства. Синонимы

Синонимы показателя собственные оборотные средства:

- собственный оборотный капитал,

- рабочий капитал предприятия,

- working capital,

- net working capital (NWC),

- СОС.

Не путайте собственные оборотные средства с коэффициентом обеспеченности собственными оборотными средствами! Этот показатель абсолютный, в то время как коэффициент всегда относительный. Про этот коэффициент я подробно писал в статье: Коэффициент обеспеченности собственными оборотными средствами. Расчет на примере ОАО «Акрон».

Собственные оборотные средства. Формула расчета по балансу

Формула расчета собственных оборотных средств:

Собственные оборотные средства = Оборотные активы – Краткосрочные обязательства

Что такое оборотные активы?

Оборотные активы предприятия – это сумма оборотных фондов (сырье, материалы, комплектующие изделия, топливо) и фондов обращения (готовая продукция, отгруженные, но не оплаченные товары), выраженная в деньгах.

Формула расчета СОС согласно Распоряжению Федерального управления по делам о несостоятельности (банкротства) от 12 августа 1994 г.№ 31-р О Методических положениях по оценке финансового состояния организации и установлению неудовлетворительной структуры баланса выглядит следующим образом:

Собственные оборотные средства = стр.490 – стр.190

По-новому балансу (после 2011 года) формула будет иметь следующий вид:

СОС = стр.1200 – стр.1500

Помимо первой формулы существует еще один способ расчета данного показателя. Вторая формула расчета собственных оборотных средств по балансу.

Собственные оборотные средства = (Собственный капитал + Долгосрочные обязательства) – Внеоборотные активы=стр. 1300 + стр.1530 – стр.1100

На мой взгляд, первая формула более проста для вычисления и удобна, нежели первая. Рекомендую использовать в расчетах ее.

В английской литературе данный показатель по (МСФО) будет рассчитываться следующим образом:

СОС (working capital) = Current Assets – Current Liabilities

CA – текущие активы,

CL – краткосрочная кредиторская задолженность.

Сейчас на примере попробуем рассчитать собственные оборотные средства.

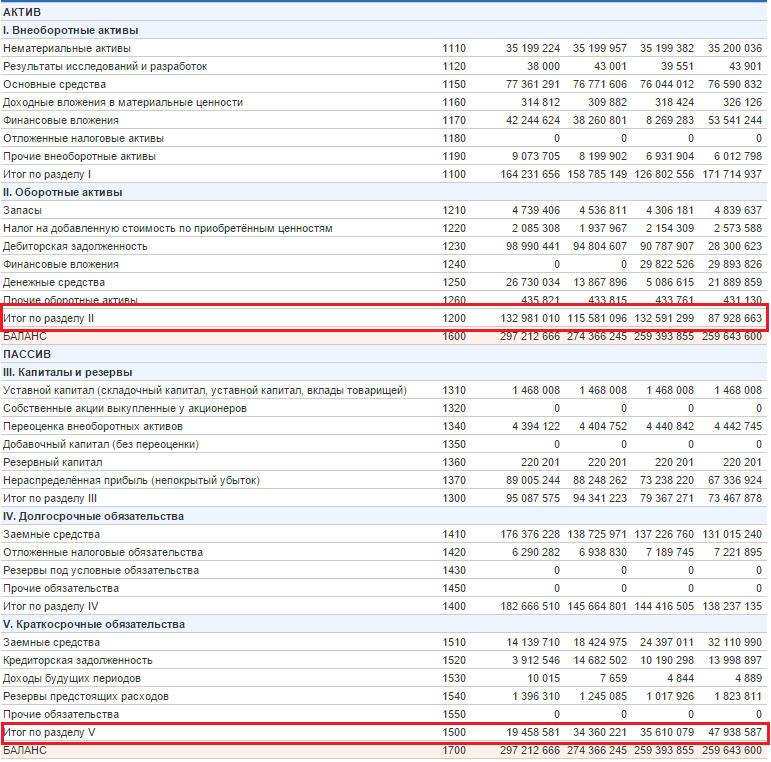

Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

Баланс предприятия берется с официального сайта компании. Для понимания динамики изменения платежеспособности предприятия будем брать 1 год для анализа. Период отчета – квартал. Один квартал в 2013 году и три в 2014 году.

Расчет показателя собственных оборотных средств для ОАО “Уралкалий”

Собственные оборотные средства 2013-4 = 87928663-47938587 = 39990076

Собственные оборотные средства 2014-1 = 132591299-35610079 = 96981220

Собственные оборотные средства 2014-2 = 115581096-34360221 = 81220875

Собственные оборотные средства 2014-3 = 132981010-19458581 = 113522429

Все значения СОС >0 и еще они со временем увеличиваются. Это говорит о том, что платежеспособность ОАО «Уралкалий» растет.

Собственные оборотные средства. Норматив

Собственные оборотные средства могут быть больше нуля, равны и меньше нуля. Как правил, собственные оборотные средства = 0 для новых предприятий. Если СОС >0, то это говорит о том, что финансовое состояние (платежеспособность) предприятия в норме, если 10 000 просмотров >100 лайков С примером Видео-урок