Расчет страховых взносов патент

Расчет страховых взносов патент

Дата публикации 30.01.2020

Представляем подборку вопросов по исчислению и уплате налогов и взносов, а также сдаче отчетности индивидуальными предпринимателями (ИП), которые не имеют наемных работников и применяют ПСН.

Должен ли ИП на ПСН вести бухучет и сдавать бухгалтерскую отчетность?

Предприниматели, использующие патент (ПСН), не ведут бухгалтерский учет и не сдают бухгалтерскую отчетность.

Однако ИП, применяющие ПСН, ведут Книгу учета доходов и расходов по форме, утвержденной приказом Минфина России от 22.10.2012 № 135н.

Эта Книга должна быть прошнурована, пронумерована и подписана на последней странице самим предпринимателем (если есть печать, она должна стоять). Если Книга ведется в электронном виде, то по окончании налогового периода ее необходимо выводить на печать, прошнуровывать, пронумеровывать и подписать самому ИП. В инспекцию эта Книга не подается.

Подробнее о порядке заполнения Книги учета доходов см. статью «Книга учета доходов при ПСН».

Какую налоговую отчетность сдает индивидуальный предприниматель на ПСН?

Предприниматель, применяющий патентную систему налогообложения, налоговую декларацию не заполняет.

Если предприниматель применяет ПСН в какие сроки платится налог?

Порядок уплаты налога зависит от срока, на который получен патент:

- если патент получен на срок до 6 месяцев, то вся сумма налога уплачивается не позднее окончания действия патента;

- если патент получен на срок от 6 месяцев до календарного года, то оплатить его нужно:

- в размере 1/3 суммы налога не позднее 90 календарных дней после начала действия патента;

- в размере 2/3 суммы налога не позднее окончания действия патента.

Размер уплачиваемой суммы не уменьшается на уплаченные страховые взносы.

Если предприниматель на ПСН выставит хотя бы один счет-фактуру с НДС в течение квартала, то он обязан заплатить сумму полученного НДС в бюджет не позднее 25 числа месяца, следующего за кварталом, в котором был выставлен счет-фактура.

В каких случаях предприниматель, применяющий ПСН, платит налог на имущество?

Предприниматель на ПСН должен уплачивать налог на имущество, если он является собственником:

- жилого дома;

- квартиры, комнаты;

- гаража, машино-места;

- единого недвижимого комплекса;

- объекта незавершенного строительства;

- иного здания, строения, помещения, сооружения.

Причем имущество должно находиться на территории России. При этом важно, используется оно в предпринимательских или личных целях. Если ИП применяет ПСН, то по имуществу, используемому в предпринимательской деятельности, налог на имущество платить не нужно.

Исключением является имущество, налоговая база по которому исчисляется исходя из кадастровой стоимости.

Как и когда ИП на ПСН платит налог на имущество?

Предпринимателям, как и гражданам, налог на имущество рассчитывает налоговый орган. Плательщикам направляются налоговые уведомления на уплату налога. За 2019 год налог необходимо заплатить не позднее 1 декабря 2020 года. За 2020 год — не позднее 1 декабря 2021 года.

Должен ли предприниматель на ПСН подавать декларацию по налогу на имущество?

Нет, декларацию по налогу на имущество подают только организации.

В каких случаях предприниматель, применяющий ПСН, платит транспортный налог?

Транспортный налог платится независимо от режима налогообложения. Поэтому если на предпринимателя зарегистрировано транспортное средство, он должен заплатить по нему налог. При этом не важно, используется оно в предпринимательских или личных целях. Исключения составляют отдельные случаи (их можно посмотреть в п. 2 ст. 358 НК РФ) и льготы, перечень которых можно уточнить в инспекции.

Как и когда платится транспортный налог предпринимателем на ПСН?

Предпринимателям, как и гражданам, транспортный налог рассчитывает налоговый орган. Плательщикам направляются налоговые уведомления на уплату налога. За 2019 год налог должен быть уплачен не позднее 1 декабря 2020 года. За 2020 год — не позднее 1 декабря 2021 года.

Должен ли предприниматель на ПСН подавать декларацию по транспортному налогу?

Нет, декларацию представляют только организации.

В каких случаях предприниматель, применяющий ПСН, платит земельный налог?

Предприниматель на ПСН платит земельный налог по земельным участкам, которыми владеет на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. Причем земельный участок должен быть расположен на территории РФ. Перечень участков, которые освобождаются от налога, можно посмотреть в п. 2 ст. 389 НК РФ. Льготы по земельному налогу можно найти здесь.

Как и когда платится земельный налог предпринимателем на ПСН?

За период 2019 года предприниматели платят земельный налог на основании уведомления. Это необходимо сделать не позднее 1 декабря 2020 года. За 2020 год — налог уплачивается не позднее 1 декабря 2021 года.

Должен ли предприниматель на ПСН подавать декларацию по земельному налогу?

Предприниматели не должны подавать декларацию по земельному налогу.

Должен ли предприниматель на ПСН уплачивать торговый сбор?

Предприниматели на ПСН освобождаются от уплаты торгового сбора по видам деятельности, в отношении которых введен торговый сбор.

Какие взносы платит ИП на ПСН без работников?

В обязательном порядке ИП на ПСН платит страховые взносы на обязательное пенсионное (ОПС) и медицинское страхование (ОМС) в фиксированном размере. Величина уплачиваемой на ОПС суммы зависит от потенциального дохода ИП в 2020 году. Если патент получен на срок менее календарного года, доход можно рассчитать, разделив размер потенциального годового дохода на количество дней в этом году и умножить результат на количество дней, на которое выдан патент.

Если сумма потенциально возможного дохода не превысила 300 000 рублей, то не позднее 31 декабря 2020 года ИП должен заплатить 32 448 руб. на ОПС.

Если сумма потенциально возможного дохода превысила 300 000 рублей, то не позднее 1 июля 2021 года необходимо доплатить на ОПС сумму, которая составляет 1 процент от дохода, превышающего 300 000 рублей.

При этом общая сумма взносов на ОПС (с дохода до 300 000 рублей и свыше 300 000 рублей) не может превышать 259 584 руб. То есть если фактически исчисленная величина взносов оказалась больше указанного лимита, то перечислить взносы на ОПС нужно в сумме 259 584 руб.

На ОМС сумма к уплате за 2020 год составит 8 426 руб. Срок уплаты взносов — не позднее 31 декабря 2020 года.

ИП не обязан платить взносы в ФСС, но может это сделать в добровольном порядке.

В этом случае за 2020 год нужно уплатить 4 221,24 руб. Уплатить сумму можно единовременно, либо по частям не позднее 31 декабря 2020 года.

Какую отчетность сдает ИП на ПСН по страховым взносам?

ИП, который платит страховые взносы в фиксированном размере, не должен сдавать отчетность по страховым взносам.

Если ИП начал деятельность или закончил ее в середине года, как платить взносы?

Взносы платятся со дня регистрации в качестве ИП (включая день непосредственной записи в ЕГРИП о присвоении статуса предпринимателя) до дня снятия с учета, даже если деятельность фактически не ведется. Периоды, за которые страховые взносы не уплачиваются, приведены в п. 7 ст. 430 НК РФ.

В этом случае первая часть платежа, которая исчисляется независимо от уровня дохода, корректируется следующим образом:

На обязательное пенсионное страхование: (32 448 руб./12) x количество полных месяцев деятельности + (32 448 руб./12) x (количество календарных дней ведения деятельности в неполном месяце / общее количество календарных дней в неполном месяце);

На обязательное медицинское страхование: (8 426 руб./12) x количество полных месяцев деятельности + (8 426 руб./12) x (количество календарных дней ведения деятельности в неполном месяце / общее количество календарных дней в неполном месяце).

Патентная система налогообложения. Часть 2: как определить, будет ли выгоден патент в 2018 году

В начале года мы снова поднимаем тему регламентов предпринимательской деятельности. И сегодня продолжаем говорить о патентной системе налогообложения, а точнее, о том, как определить, стоит ли переходить на патент, как посчитать налог и страховые взносы и чем этот расчёт отличается от аналогичного на «упрощёнке». В первой части наш эксперт Елена Корецкая затронула вопрос о расчёте налога. Сегодня мы поговорим об этом подробнее и научимся определять налоговую выгоду патента заранее, до перехода на ПСНО.

Продолжаем «патентную» тему. Разберём на примере, как же считаются налоги на патентной системе (ПСНО) и на «упрощёнке» (УСНО-доходы), в чём разница и в чём подвох.

Предположим, я ИП, живу в Петербурге, наёмных сотрудников нет, в 2018 году весь год занимаюсь следующим:

- оказываю услуги по обучению населения на курсах и по репетиторству;

- шью на заказ.

Оба этих вида деятельности по закону Санкт-Петербурга подпадают под патент.

При этом потенциально возможный доход в случае обучения — 450 тысяч рублей в год, в случае пошива — 600 тысяч рублей в год.

Стоимость патента на год (он же налог) составит:

450 000 * 6 % = 27 000

600 000 * 6 % = 36 000

Но ведь, кроме патента, будут ещё и страховые взносы (установлены Налоговым кодексом на 2018 год):

- 5 840 — фиксированная часть за год на обязательное медицинское страхование (ОМС), которую нужно выплатить в любом случае, независимо от факта получения дохода;

- 26 545 — фиксированная часть за год на обязательное пенсионное страхование (ОПС), которую также обязательно нужно выплатить;

- 1% с дохода, который превышает 300 тысяч в год, дополнительно на ОПС.

В случае с ПСНО таким доходом является тот самый потенциально возможный доход.

(450 000 + 600 000 – 300 000) * 1% = 7 500

Информация к сведению: взнос на пенсионное страхование в 2018 году не превышает 212 360 рублей за год (с учётом фиксированной части).

Итого общая сумма страховых взносов в нашем примере составляет 39 885 рублей за год.

Общая сумма платежей в бюджет (стоимость двух патентов и страховые взносы) составляет 102 885 рублей.

Предположим, я по факту в 2018 году заработала:

- на обучении — 600 000 рублей;

- на пошиве — 900 000 рублей.

На ПСНО ничего не изменится: выплаты в бюджет составят 102 885 рублей.

А если бы я всё провела через УСН-доходы?

На этой системе ставка налога тоже 6 %.

(600 000 + 900 000) * 6 % = 90 000

- 5 840 — фиксированная часть за год на ОМС;

- 26 545 — фиксированная часть за год на ОПС;

- 1% с дохода, который превышает 300 тысяч в год, дополнительно на пенсионное страхование.

В случае с УСНО таким доходом является фактически полученный доход.

(600 000 + 900 000 – 300 000) * 1 % = 12 000

Общая сумма взносов — 44 385 рублей.

Если я все взносы заплатила до 31 декабря, по правилам Налогового кодекса я могу уменьшить сумму налога по УСН на все уплаченные в году взносы, и общая сумма к уплате в бюджет составит:

44 385 + (90 000 – 44 385) = 90 000

Это на 12 885 рублей меньше, чем на ПСНО. В нашем случае патент невыгоден.

ПСНО будет выгоден в том случае, если ваш доход за год превысит рассчитанную сумму, потому что налоги на патентной системе расти не будут, а вот на УСН-доходы каждое увеличение дохода приводит к росту налога.

Чтобы узнать это, рассчитаем сумму дохода, когда налоговые отчисления на УСН-доходы будут равны налоговым отчислениям на патенте.

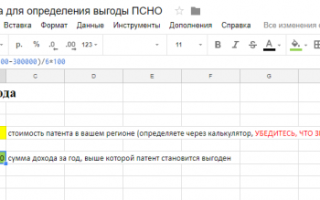

Считать будем в этой таблице .

Как пользоваться таблицей

- Идёте на сайт налоговой nalog.ru и определяете стоимость патента в вашем регионе.

- В жёлтую ячейку вставляете ту сумму (стоимость патента), которая получилась на сайте налоговой.

- В зелёной ячейке получаете сумму выручки за год, выше которой вам патент выгоден.

Важно!

- Данный расчёт подходит для ИП без сотрудников.

- Расчёт используется только для выбора между ПСНО и УСН-доходы.

До расчёта проверьте, можете ли вы использовать льготу (нулевую ставку) для ИП на ПСНО и на УСН в вашем регионе (эту информацию можно получить на сайте nalog.ru., выбрав свой регион).

- Расчёт используется для периода в 1 год.

Если у вас ещё остались вопросы о патентной системе налогообложения, задавайте их нашему эксперту. Оставляйте также и другие вопросы о налоговой системе, расчётах и обязательных взносах, и мы обязательно на них ответим.

Елена Корецкая, налоговый консультант для микро- и малого бизнеса

Страховые взносы ИП на патенте в 2020 году

Право на использование коммерческим предприятием патентной налоговой системы предоставляется только ИП. Система предусматривает приобретение права на ведение определенных видов деятельности путем покупки патента на ограниченный период времени в пределах года. ПСН имеет большое число плюсов, включая упрощенную форму ведения учета и пониженные тарифы для уплаты страховых взносов на доходы наемных работников. В статье разберем страховые взносы ИП на патенте в 2020 году.

Основания для уплаты страховых взносов

Применение ПСН обязывает ИП уплачивать страховые взносы во внебюджетные фонды (с 2017 года – в ИФНС) за себя и наемных работников, предельная численность которых при патенте составляет 15 человек.

При определении базовой доходности учитываются нормы регионального законодательства в отношении вида деятельности, ограниченного патентом.

Размер страховых взносов, уплачиваемых за предпринимателя

В отношении ИП применяется минимальный размер отчислений взносов, установленных на законодательном уровне в зависимости от МРОТ. Величина годовых взносов может оставаться на уровне предшествующего года либо быть увеличена в связи с ростом минимального размера оплаты труда.

- Взносы на ОПС в размере 26% от общей величины без распределения на страховую и накопительную части вне зависимости от возраста лица.

- Взнос на ОМС в размере 5,1% от общей величины.

- В случае превышения базовой доходности порога в 300 000 рублей на пенсионное страхование дополнительно уплачивается сумма в размере 1% от превышающей лимит величины.

Взносы на социальное страхование уплачиваются предпринимателями добровольно. В результате страхования ИП имеют возможность получить пособие по нетрудоспособности. Предпринимателем должен быть полностью оплачен взнос за год, предшествующий наступлению страхового случая. Страховые взносы, уплаченные ИП в качестве наемного работника, в расчет не принимаются. Сумма платежа установлена в размере 2,9% от величины годового уровня МРОТ (Читайте также статью ⇒ Как рассчитать страховые взносы ИП в 2020 году).

Взносы ИП в случае получения доходов свыше 300 тысяч рублей

Фиксированные суммы страховых взносов на собственное страхование ИП уплачиваются при получении предпринимателем базового дохода в пределах 300 тысяч рублей. В случае превышения установленного лимита возникает обязанность по уплате на ОПС 1% с суммы базовой доходности по виду деятельности, возникшей у предпринимателя сверх лимита. При совмещении режимов выручка и базовая доходность суммируются по ИП в целом.

Предприниматели на патенте, вне зависимости от размера выручки в течение действия ПСН, должны исчислять сумму взносов из расчета потенциального дохода ведения конкретного вида деятельности. Величина устанавливается региональными властями.

Пример расчета страховых взносов

ИП на патенте имеет базовую доходность по виду деятельности за отчетный 2017 год в размере 455 000 рублей. Предприниматель обязан оплатить взносы на собственное страхование.

- На ОПС в пределах фиксированного платежа в размере 23 400 рублей.

- На ОМС в сумме 4 590 рублей.

- На ОПС с величины превышения базовой доходности над лимитом: В = (455 000 – 300 000) х 1% = 1 550 рублей.

С сумм превышения взносы перечисляются только на ОПС, размер отчислений на медицинское страхование остается неизменным.

При оплате ОПС в поручениях указывают КБК 18210202140061110160, на ОМС – 18210202103081013160.

Уплата страховых взносов при наличии у ИП наемных работников

ИП, выступающие работодателями, имеют право на применение пониженных тарифов при уплате страховых взносов за работников. В связи с возможностью совмещения режимов налогообложения пониженные тарифы применяются только к доходам работников, занятых в деятельности, оговоренной патентом (если иной режим не имеет пониженных ставок). Льгота предусмотрена только для дохода специалистов, участвующих в деятельности, ограниченной патентом. Предприниматели уплачивают:

- Взнос, отчисляемый на пенсионное страхование в размере 20% от суммы заработка работников. С 2017 года взносы на ОПС перечисляются в ИФНС.

- Страховую сумму в ФСС на предупреждение НС и ПЗ в размере от 0,2% до 8% от величины доходов работников в зависимости от вида деятельности.

Отчисления на медицинское страхование от заболеваний и в связи с беременностью ИП не производят. Доходы работников, не занятых в деятельности по патенту, облагаются страховыми взносами в соответствии с другими видами деятельности или системой налогообложения. Например, при оказании бытовых услуг право на пониженный тариф не возникает у администратора, непосредственно не участвующего в деятельности (Читайте также статью ⇒ Какие страховые взносы ИП на ЕНВД в 2020 году?).

Сроки, установленные для платежа взносов

ИП, не имеющие работников, должны произвести взносы на личное страхование до конца года. При наличии базовой доходности свыше 300 000 рублей дополнительный платеж в размере 1% от суммы превышения осуществляется до 1 апреля года, следующего за отчетным периодом. Сумма дохода определяется по всем видам деятельности.

При возникновении неполного расчетного периода ст. 430 НК РФ определен порядок уплаты страховых взносов.

Патентная система налогообложения

Как ИП посчитать налог на патенте

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

Для компаний этот режим не действует.

Рассказываем, как работать на патенте.

Виды деятельности на патенте

Патент действует для определенных видов деятельности. В основном это розница, общепит и услуги населению, например:

- Парикмахерские и косметические услуги.

- Ремонт жилья и других построек.

- Монтажные, электромонтажные, санитарно-технические и сварочные работы.

- Изготовление изделий народных художественных промыслов.

- Чеканка и гравировка ювелирных изделий.

- Проведение спортивных занятий.

- Экскурсионные услуги.

- Разработка компьютерных программ и баз данных.

Региональные власти могут добавить другие виды бытовых услуг, по которым будет действовать патент в регионе, но не могут сократить список из налогового кодекса.

Один предприниматель может купить патенты сразу на несколько видов деятельности.

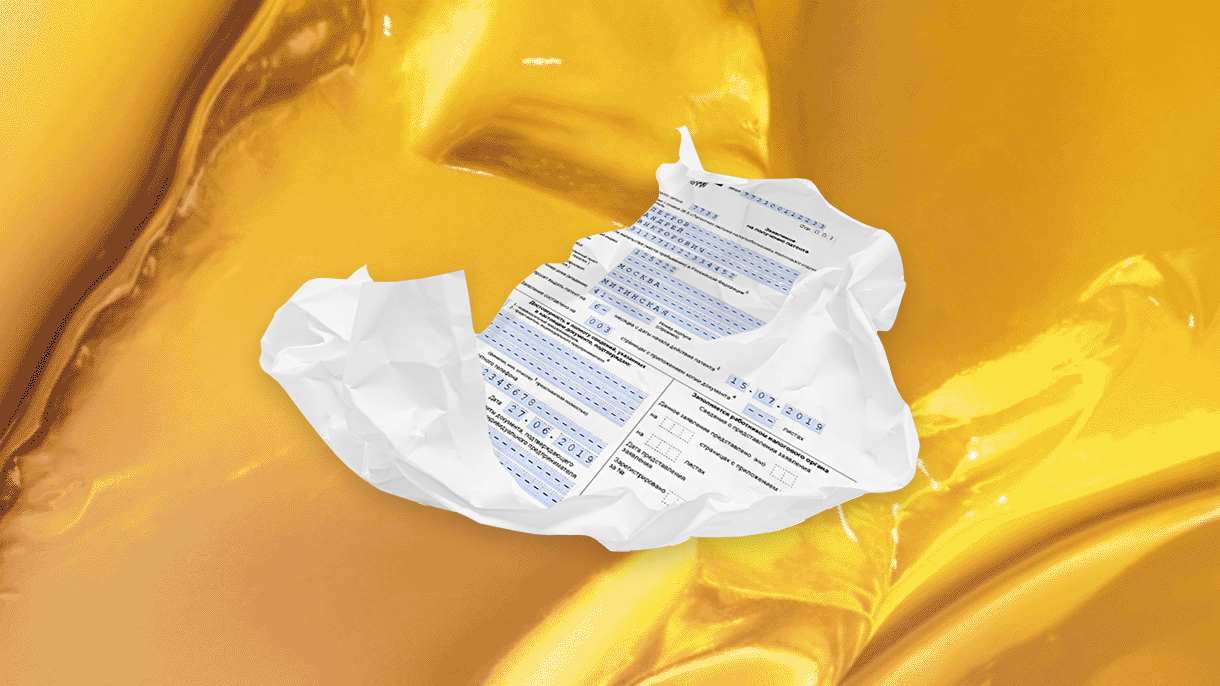

Проще всего проверить, можете ли вы работать на патенте в своем регионе, в сервисе «Расчет патента» на сайте налоговой.

Сапожник из Красноярска может купить патент на 12 месяцев

Сапожник из Красноярска может купить патент на 12 месяцев

Ограничения для ПСН

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

- Годовой доход ИП не превышает 60 млн рублей. Если у ИП несколько патентов, считают общую выручку.

- До 15 сотрудников — в штате или по гражданско-правовым договорам.

Частные ограничения указаны в законе вместе со списком видов деятельности, на которые распространяется патент. Вот несколько примеров:

- Сдавать в аренду можно только собственные помещения ИП.

- Площадь торгового места или зала для общепита не должна быть больше 50 м².

- Точкам общепита нельзя продавать алкогольные напитки собственного производства. А чужого производства — можно.

Для розницы и общепита на патенте много нюансов. Если вы работаете в общепите и хотите перейти на патент, рекомендуем сначала изучить налоговый кодекс.

Региональные власти могут корректировать требования: например, устанавливать свой максимум по потенциальному годовому доходу. В законе есть ограничение в 1 млн рублей, но регионы могут увеличить его по некоторым видам деятельности.

Региональные законы можно посмотреть на странице ПСН в разделе «Особенности регионального законодательства» на сайте налоговой. Главное — переключить сайт на свой регион, если он не определился автоматически.

Сколько стоит патент

Стоимость патента зависит от вида деятельности и региона. Например, региональные власти смотрят, сколько зарабатывают сапожники в Саратове, и из этого рассчитывают стоимость патента. Бывает, что она отличается даже в соседних городах одной области. Например, для сапожника в Саратове годовой патент в 2019 году стоит 4800 Р , а для сапожника в Энгельсе — 3840 Р .

Для расчета патента есть специальная формула, но предпринимателям ничего вручную считать не нужно: сервис «Расчет патента» показывает точную стоимость.

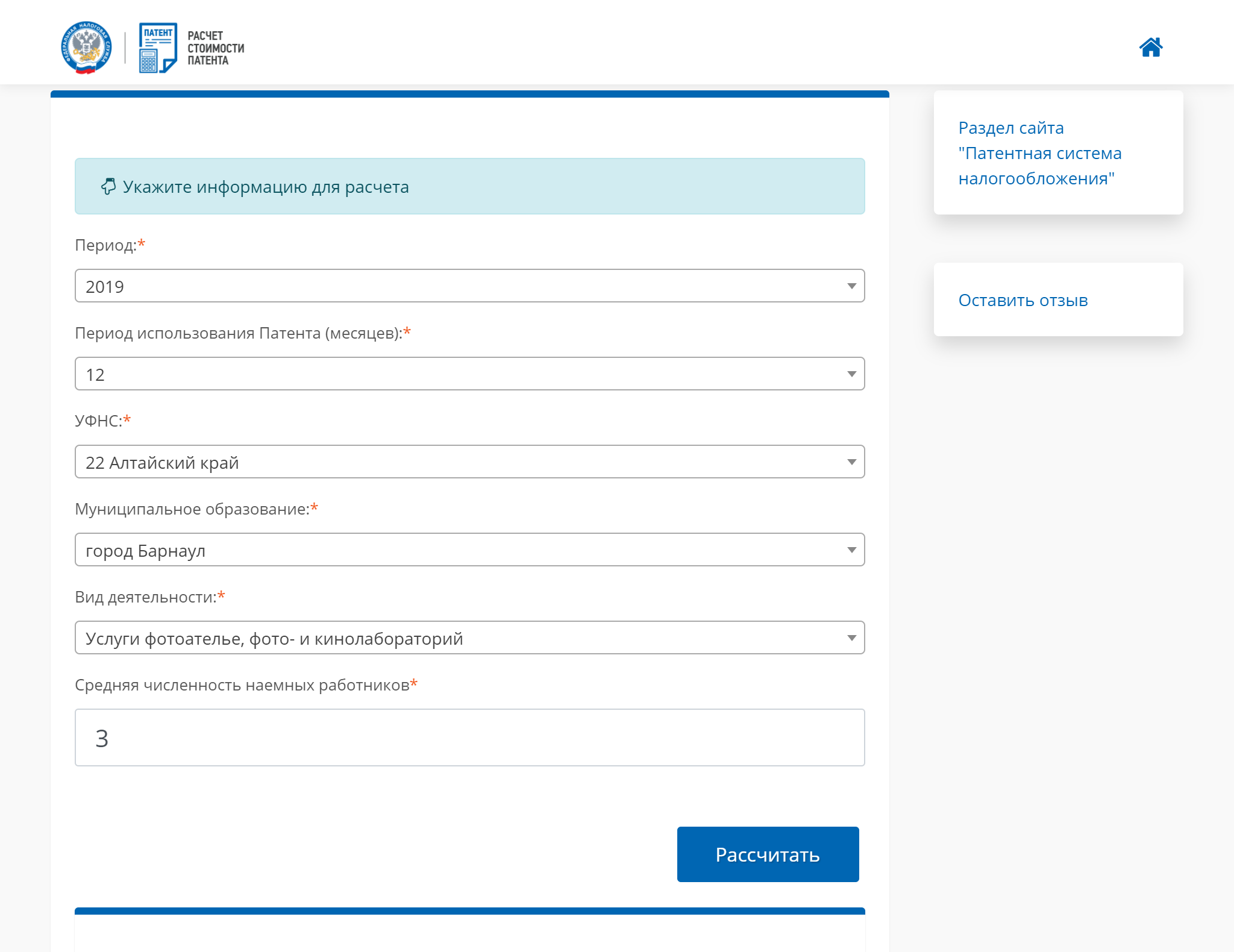

Фотоателье из Барнаула работает как ИП и хочет узнать стоимость патента на год. В штате — три сотрудника. Вводим данные в калькулятор

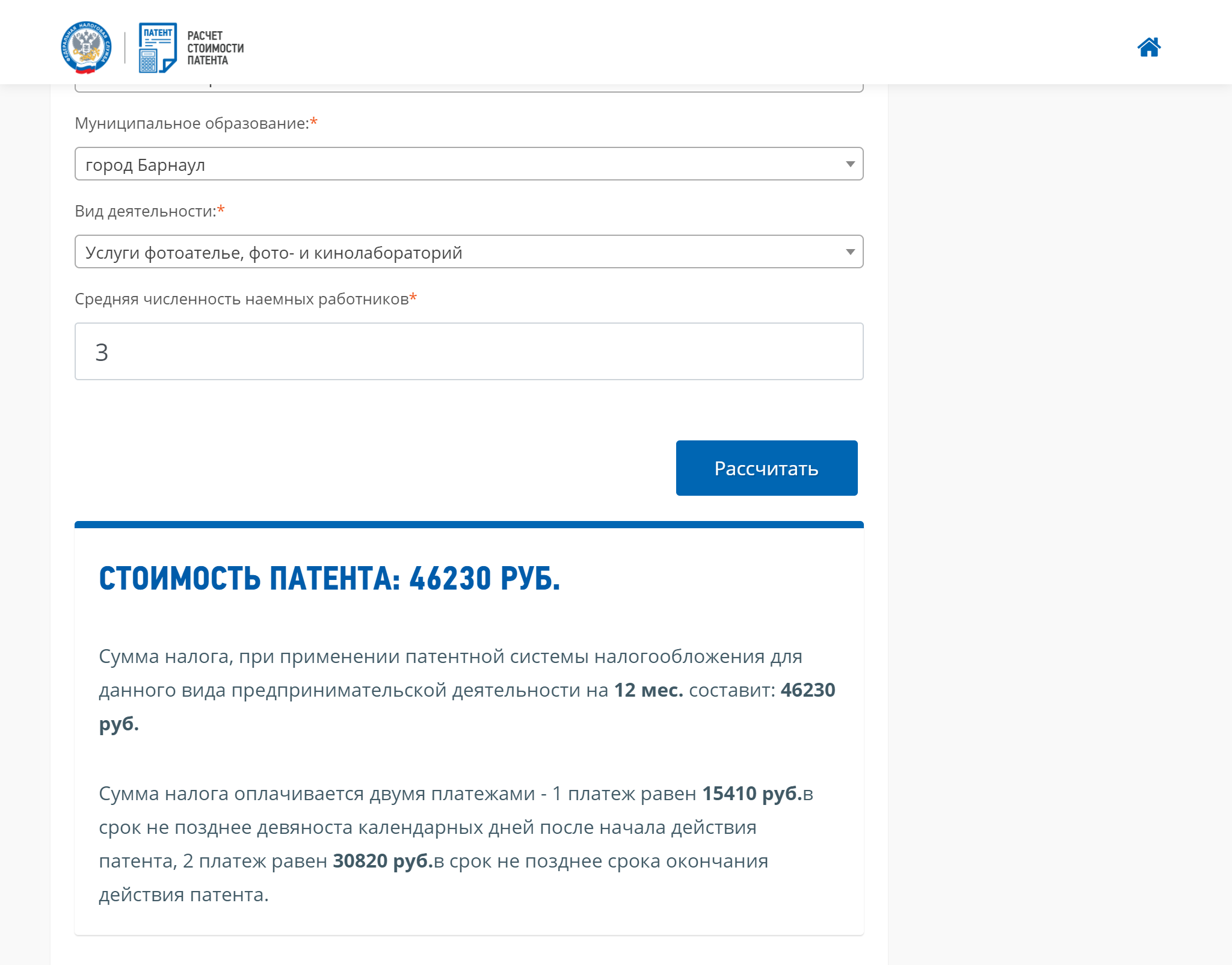

Фотоателье из Барнаула работает как ИП и хочет узнать стоимость патента на год. В штате — три сотрудника. Вводим данные в калькулятор  Нажимаем «Рассчитать» — и сервис показывает стоимость патента. Патент для барнаульского фотоателье на 12 месяцев стоит 46 230 Р

Нажимаем «Рассчитать» — и сервис показывает стоимость патента. Патент для барнаульского фотоателье на 12 месяцев стоит 46 230 Р

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы в какие сроки нужно оплатить.

В некоторых регионах для новых ИП на патенте предусмотрены налоговые каникулы — льготный период, когда можно не платить налог вовсе. Подсказки о них есть в калькуляторе.

Стоимость патента можно уменьшить, если покупаете онлайн-кассу — до 18 000 Р за каждую. Чтобы получить вычет, кассу нужно было зарегистрировать до 1 июля 2019 года. Для того чтобы получить вычет, нужно подать уведомление в налоговую.

Страховые взносы на патенте

На патенте предприниматель платит стоимость патента и страховые взносы. На УСН и ЕНВД страховые взносы уменьшают налог, а на патенте — нет.

Например, сапожник из Москвы получил патент и заплатил за него 39 600 Р . За 2019 год он должен выплатить еще 36 328 Р обязательных взносов.

Если потенциальный доход по патенту больше 300 000 Р , ИП должен заплатить сверху 1% с превышения.

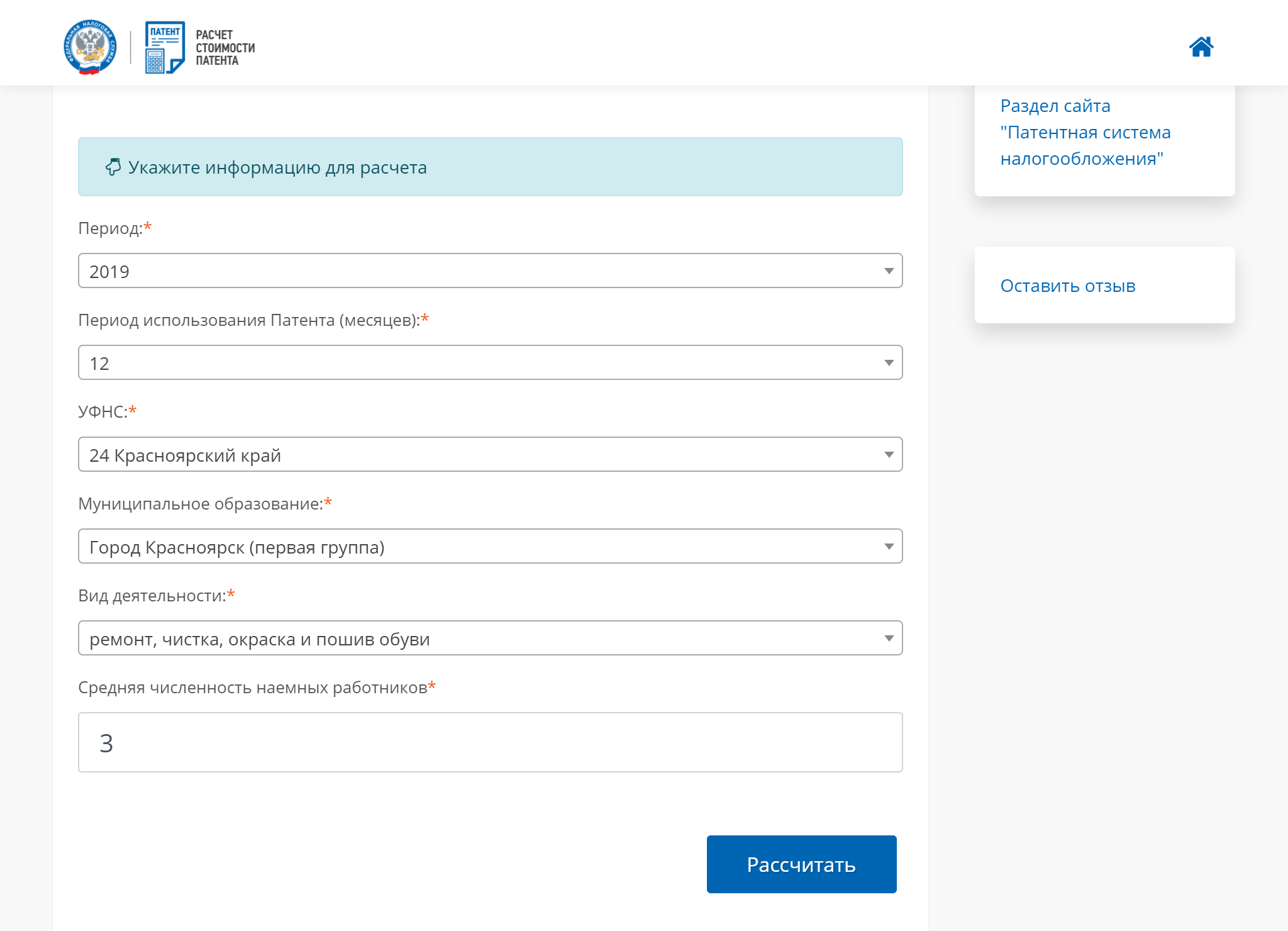

Как перейти на ПСН

Предприниматель может перейти на патент в любое время, если переходит с ОСН или если применяет УСН или ЕНВД и открывает новый вид деятельности, для которого приобретает патент.

А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.

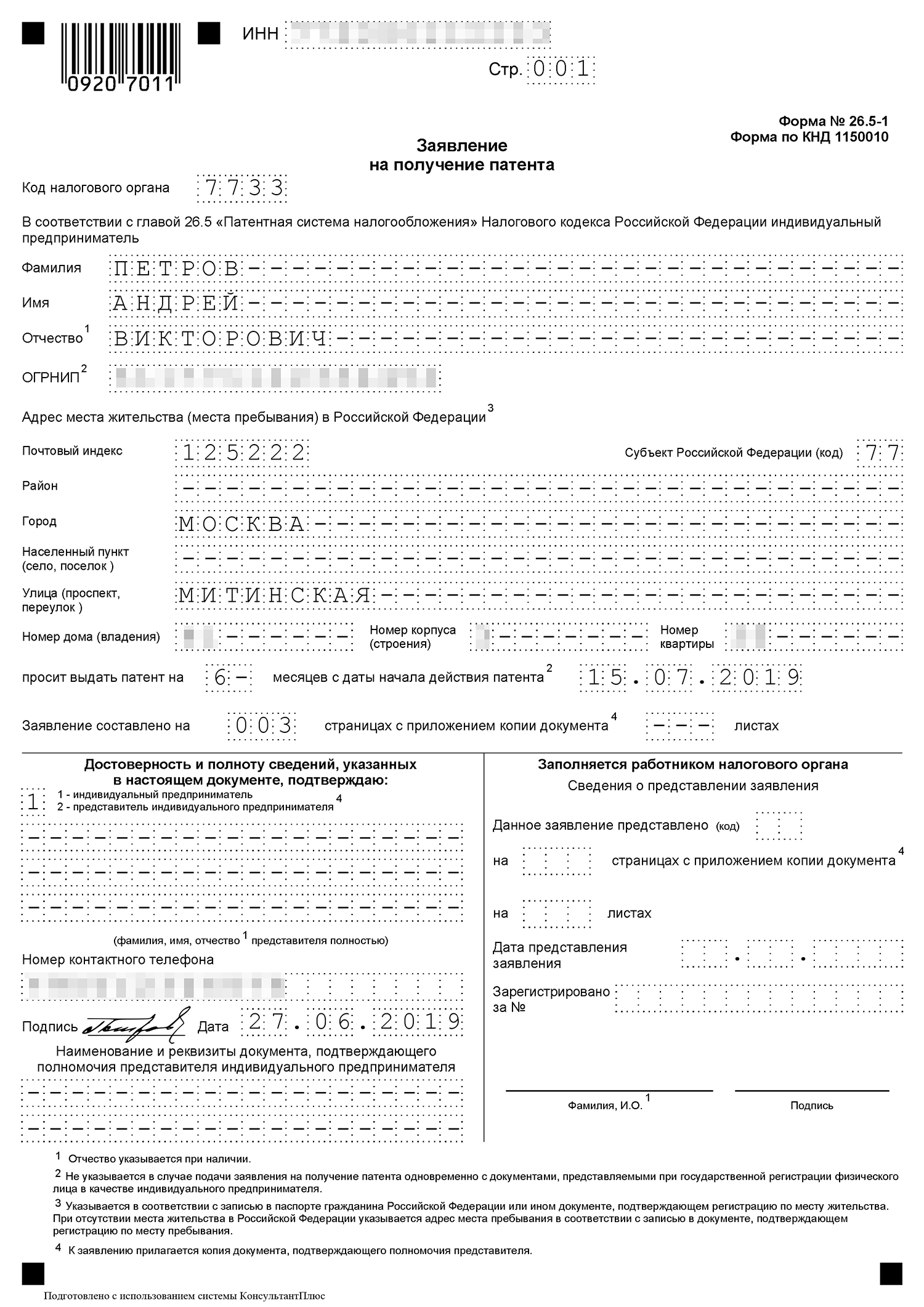

Во всех случаях предпринимателю нужно подать в налоговую заявление не позднее чем за 10 дней до применения спецрежима.

Пример заполнения первой страницы заявления на получение патента

Пример заполнения первой страницы заявления на получение патента

В течение пяти дней налоговая выдает патент или сообщает об отказе. Всего в законе указано пять причин, по которым налоговая может отказать:

- Вида деятельности нет в региональном перечне.

- Указан неверный срок действия патента.

- ИП уже работал на патенте в этом виде деятельности, но утратил на него право. А теперь подает повторно в этом же году.

- Есть долг за прошлый патент.

- Не заполнены обязательные пункты заявления.

Уплата налога на ПСН

Под налогом на ПСН подразумевают стоимость патента. Патент можно купить на срок от 1 до 12 месяцев.

Если патент оформлен на срок от 1 до 6 месяцев, нужно оплатить его полностью до окончания его действия.

Патент на срок от 6 до 12 месяцев нужно оплачивать так: треть суммы — в течение 90 дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Общая сумма патента на 12 месяцев для фотоателье из Барнаула в 2019 году составляет 46 230 Р . Допустим, что патент начал действовать 1 января 2019 года. Это значит, что 15 410 (треть суммы) нужно оплатить до 31 марта 2019 года, а 30 820 Р (остаток) — до 31 декабря 2019 года.

Если задержать платеж, налоговая начислит пени за просрочку и пришлет уведомление об уплате. Налоговая может оштрафовать, если патент не был оплачен или если предприниматель попытался сэкономить на патенте и предоставил неверные сведения о своей деятельности.

Учет и отчетность на ПСН

По закону ИП не обязаны вести бухгалтерский учет. Они должны только заполнять книгу учета доходов.

Книгу нужно вести по двум причинам:

- По ней могут проверить, не превысил ли предприниматель лимит по доходам.

- При утере права на патент показатели доходов из книги используют для перерасчета налогов по другой системе налогообложения.

Отчитываться перед налоговой и сдавать декларацию на патенте не нужно.

Если у ИП есть штатные сотрудники, ему нужно сдавать отчетность за работников.

Когда ИП теряют право на применение ПСН

Предприниматели теряют право на применение патента в двух случаях:

- Доходы ИП от видов деятельности на патенте с начала года превысили 60 млн рублей. При совмещении патента с УСН учитывают доходы от всего бизнеса: от патентного и непатентного.

- Количество сотрудников стало больше 15. Учитываются все сотрудники ИП, даже если их работа не связана с деятельностью на патенте.

В этих случаях предприниматель обязан уведомить налоговую в течение 10 дней после потери права на патент. Не позднее чем через 5 дней его снимут с учета и переведут на ОСН до конца года. Налоги пересчитают.

Если ИП совмещал патент с УСН, патентную деятельность автоматом переведут на УСН.

Если предприниматель решил закончить деятельность на патенте, он должен заполнить другое заявление и передать его в налоговую. С учета снимут также через 5 дней.

Повторно вернуться на патент ИП сможет только с начала следующего года, если устранит все нарушения.

Плюсы и минусы ПСН

Главное преимущество работы на патенте: стоимость патента не зависит от фактического дохода. Если реальный заработок будет намного больше потенциального, то работать в этом режиме выгодно. Другие плюсы:

- Освобождение от некоторых налогов.

- Можно совмещать с ЕНВД или УСН.

- Возможность выбрать срок действия патента от 1 до 12 месяцев.

- Возможность приобрести сразу несколько патентов, например на разные виды деятельности или в разных регионах.

- Простой налоговый учет: нужно только вести книгу доходов, а декларация не нужна вовсе.

Среди минусов спецрежима:

- Если ИП зарабатывает меньше предполагаемого государством дохода, спецрежим становится невыгоден. Заплатить все равно придется всю сумму патента.

- Если потенциальный доход ИП за год больше 300 000 Р , то он должен оплатить дополнительный 1% взносов на пенсионное страхование от суммы, которая выше установленного лимита.

- Стоимость патента нельзя уменьшить за счет страховых взносов за себя и работников.

Как стать ИП

Зарегистрировать ИП можно самостоятельно, через посредников и сервисы регистрации. В первом случае придется самому готовить бумаги, нести их в налоговую или отправлять по почте.

В Тинькофф есть бесплатный сервис по регистрации ИП. Нужно только заполнить заявку — специалисты подготовят документы, оформят электронную подпись и отправят всё в налоговую.