Величина спроса на деньги зависит от

Раздел 3. Макроэкономика

Тема 6. Денежно-кредитная политика государства

3.6.5. Спрос и предложение денег. Равновесие на денежном рынке

Рынок денег – это взаимосвязь между спросом и предложением денег, где «ценой денег» выступает процентная ставка. Спрос на деньги — это то количество платежных средств, которое экономические субъекты желают держать у себя в настоящий момент.

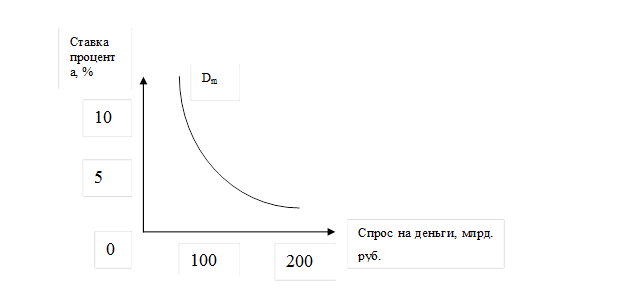

Спрос на деньги вытекает из двух функций денег – как средства обращения и единства сохранения богатства. В первом случае речь идет о спросе на деньги для заключения сделок купли –продажи (трансакционный спрос), во втором – о спросе на деньги как средстве приобретения прочих финансовых активов (прежде всего облигации и акции). Транакционный спрос объясняется необходимостью хранения денег в форме наличных или средств на текущих счетах и иных финансовых институтов с целью осуществления запланированных и незапланированных покупок и платежей. Спрос на деньги для сделок определяется главным образом общим денежным доходом общества и изменяется прямо пропорционально номиналу ВНП. Спрос на деньги для приобретения прочих финансовых активов определяется стремлением получить доход в форме дивидендов или процентов и изменяется обратно пропорционально уровню процентной ставки. Эта зависимость отражается кривой спроса на деньги Dm .

Кривая общего спроса на деньги Dm обозначает общее количество денег, которое население и фирмы хотят иметь для сделок приобретения акции и облигаций при каждой возможной величине процентной ставки.

Теоретические модели спроса на деньги

Спрос на деньги и количественная теория. Современная трактовка количественной теории основана на понятии скорости обращения денег в движении доходов, которая определяется как:

где V – скорость обращения денег, P – абсолютный уровень цен,

Y – реальный объем производства, M- количество денег в обращении.

Если преобразовать формулу этого уровня: M=P*Y/V, мы увидим, что количество денег, находящихся в обращении, равно отношению номинального дохода к скорости обращения денег. Если заменить М в левой части уравнения на параметр Dm — величину спроса на деньги, то получим:

Из этого уравнения следует, что величина спроса на деньги зависит от следующих факторов:

— абсолютного уровня цен. При прочих равных условиях, чем выше уровень цен, тем выше спрос на деньги и наоборот;

— уровня реального объема производства. По мере его роста повышаются реальные доходы населения, а значит, людям потребуется больше денег, так как наличие более высоких реальных доходов подразумевает и рост объема сделок;

— скорости обращения денег. Соответственно все факторы, влияющие на скорость обращения денег, будут влиять и на спрос на деньги.

Спрос на деньги в кейнсианской модели. Дж. М. Кейнс рассматривал деньги как один из типов богатств и считал, что та часть активов, которую население и фирмы желают хранить в форме денег, зависит от того, насколько высоко они ценят свойство ликвидности. Деньги М-1 являются ликвидными активами. ДжКейнс назвал свою теорию спроса на деньги теорией предпочтения ликвидности.

Как считал Дж.Кейнс, три причины побуждают людей хранить часть их богатств в форме денег:

— использование денег в качестве средства платежа (трансакционный мотив хранения денег);

— обеспечение в будущем возможности распоряжаться определенной частью своих ресурсов в форме наличных денег (мотив предосторожности);

— спекулятивный мотив – хранение денег, возникающий из желания избежать потерь капитала, вызванных хранением активов в форме облигаций в периоды ожидаемого повышения норм ссудного процента.

Именно этот мотив формирует обратную связь между величиной спроса на деньги и нормой процента.

Современная теория спроса на деньги. Современная теория спроса на деньги отличается от теоретической модели Дж.Кейнса следующими особенностями. Она:

— рассматривает более широкий диапазон активов, помимо беспроцентного хранения денег и долгосрочных облигаций. Вкладчики могут обладать портфелями как с приносящими процент формами денег, так и с беспроцентными формами денег. Помимо этого они должны обладать иными видами ликвидных активов: средства на сберегательных и срочных счетах, ценные краткосрочные бумаги, облигации и акции корпорации и т.п.;

— отвергает разделение спроса на деньги на основании транзакционных, спекулятивных мотивов и мотива предосторожности. Процентная ставка влияет на спрос на деньги, но лишь вследствие того, что норма процента представляет собой альтернативную стоимость хранения денег;

— рассматривает богатство как основной фактор спроса на деньги;

— включает и другие условия, влияющие на желание населения и фирм предпочесть ликвидный актив, например, изменение в ожиданиях при пессимистическом прогнозе на будущую конъюнктуру величина спроса на деньги будет расти, при оптимистическом прогнозе спрос на деньги упадет;

— учитывает наличие инфляции и четко разграничивает такие понятия, как реальный и номинальный доход, реальную и номинальную ставку процента, реальные и номинальные величины денежной массы.

В функции спроса на деньги используется номинальная ставка процента. И.Фишер описывает связь между номинальной и реальной ставками процента следующим уравнением:

где i – номинальная ставка процента; r – реальная ставка процента; П- темп инфляции.

Согласно количественной теории рост денежной массы увеличивает инфляцию, и инфляция повышает номинальную ставку. Эта зависимость называется эффектом Фишера.

Предложение денег – совокупность платежных средств, обращающихся в стране в данный момент. Оно включает в себя наличность вне банковской системы (С) и депозиты (D): MS =C+D.

Количество денег зависит от размера денежной базы, т.е. активов центрального банка, нормы минимального резервного покрытия, величины избыточного резерва коммерческих банков и доли наличных денег в общей сумме платежных средств населения.

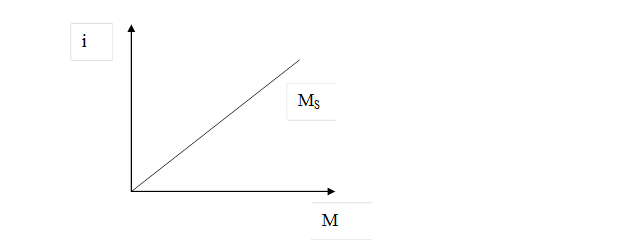

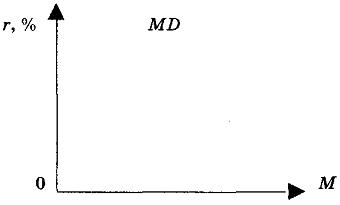

Графически кривая предложения имеет следующий вид:

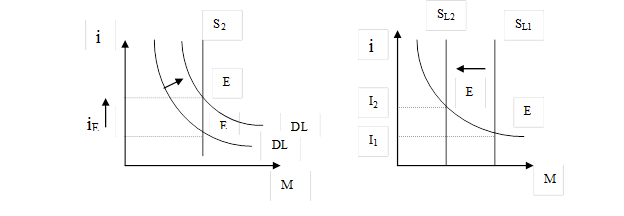

Чем выше ставка процента, тем больше предложение денег при заданной денежной базе и фиксированной норме резервного покрытия. При росте (снижении) денежной базы кривая предложения денег сдвинется влево (вправо), при снижении (росте) нормы резервного покрытия кривая предложения сдвинется вправо (влево).

Объем предложения денег определяется поведением населения, Центробанка и коммерческих банков.

Денежный рынок – это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, «цен» денег, это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег.

На денежном рынке деньги «не продаются» и «не покупаются», подобно другим товарам. В этом специфика денежного рынка. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в единицах номинальной нормы процента.

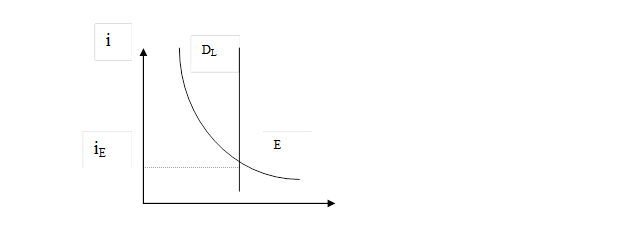

Состояние на денежном рынке, когда количество предлагаемых денег равно объему спроса населения на деньги, называется равновесием денежного рынка. Если денежная масса в обществе контролируется Центробанком, а цены и экономические блага стабильны, то кривая предложения денег будет иметь вертикальный вид. E- точка равновесия.

Спрос на деньги – это убывающая функция от ставки процента. Если она увеличивается, то растет спрос на деньги (кривая DL) смещается вправо и размер процентной ставки возрастает. Сокращение предложения денег приведет к аналогичному результату.

Уменьшение кредитной ставки происходит в случае сокращения дохода и спроса на деньги, а также при увеличении предложения.

Discovered

О финансах и не только…

Спрос на деньги

Спрос на деньги (demand for money) — обобщающее понятие, используемое в экономическом анализе для объяснения желания экономических субъектов иметь в своем распоряжении определенное количество платежных средств, или общая потребность рынка в денежных средствах.

Спрос на деньги обусловлен двумя функциями денег — быть средством обращения (то есть деньги необходимые для заключения сделок); быть средством сохранения богатства (то есть деньги необходимы для накопления и приобретения новых активов). Существуют различные теоретические модели спроса на деньги — классическая количественная, кейнсианская, монетаристская — в рамках которых анализируют разные причины, его порождающие.

Так, Дж. М. Кейнс (1883-1946) выделял три мотива, порождающие спрос на деньги:

- трансакционный (transactions motive) — потребность в деньгах как средстве платежа;

- мотив предосторожности (precautionary motive) — накопление денег на случай незапланированных расходов;

- спекулятивный мотив (speculative motive) — спрос на деньги для сохранения богатства в условиях неопределенности будущих ставок процента.

Спрос на деньги для совершения сделок — количество денег, которым люди хотят располагать для использования в качестве средства обращения для осуществления платежей. Спрос на деньги для совершения сделок изменяется в прямой связи с изменением номинального ВВП.

Спрос на деньги как на активы — количество денег, которое люди хотят хранить в качестве сбережений. Спрос на деньги как на активы изменяется обратно пропорционально процентной ставке. При низких процентных ставках или низких альтернативных издержках владения деньгами люди предпочитают держать больше активов в форме денег. При высоких процентных ставках или высоких альтернативных издержках ликвидность обходится слишком дорого, и люди держат меньше активов в форме денег.

Спрос на деньги для спекулятивных целей — спрос на денежные остатки, которые хранятся в ликвидной форме, для возможного использования их с выгодой при снижении цены на актив. Решение хранить денежные остатки зависит от процентной ставки. Если текущая процентная ставка высока, люди предпочитают держать активы в виде облигаций, а не в виде денежных вкладов, что обусловлено высокими альтернативными издержками владения деньгами и незначительным риском потерь: процентная ставка вряд ли поднимется еще выше и повлечет за собой снижение цены облигаций. Иначе говоря, существует обратная зависимость между ценой облигаций и эффективной процентной ставкой. Спекулятивные операции являются результатом ожидаемых изменений цен. Если процентная ставка низка, а цена облигаций держится на высоком уровне, люди предпочтут ликвидность по причине низких альтернативных издержек, ожиданий повышения процентной ставки и соответствующего падения цены облигаций. В результате возникает обратная зависимость между процентной ставкой и спросом на спекулятивные остатки. Спекулятивный спрос на деньги наряду со спросом на деньги для сделок и спросом на деньги для непредвиденных целей образует совокупный спрос на деньги.

Спрос на деньги, эластичный по проценту, — спрос на деньги, чувствительный к изменениям процентной ставки.

Спрос на деньги, не эластичный по проценту, — спрос на деньги, нечувствительный к изменениям процентной ставки.

Признание существования стабильного спроса на деньги легло в основу теории монетаризма. Если исходить из этого предположения, можно показать, что фискальная/бюджетная политика является нейтральной, т.е., когда государственные расходы подталкивают процентные ставки к росту, объем инвестиций в частном секторе соответственно падает. Более того, изменения в предложении денег являются необходимым и достаточным условием изменений номинальной стоимости валового внутреннего продукта или изменений темпов инфляции. Однако в ходе эконометрических исследований не удалось достоверно установить, является ли в действительности спрос на деньги стабильным.

Спрос на деньги имеет различную трактовку в различных теориях.

Монетаризм рассматривает деньги, находящиеся в обращении, в качестве главного инструмента макроэкономического анализа.

В рамках количественной теории денег спрос на деньги определяется в соответствии с уравнением (моделью) Н. Фишера:

где М – количество денег в обращении;

V – скорость обращения денег;

Q – количество проданных товаров;

Р – средняя цена товаров и услуг.

После преобразования уравнения:

где MD – величина спроса на деньги.

Если предположить, что сделки учитываются в ВНП, то P · Q равно номинальному ВНП. Отсюда M · V = ВНП и далее

Современное толкование количественной теории денег М. Фридменом учитывает спрос на деньги отдельного лица, который ограничен суммой имеющегося у него «портфеля ресурсов» – денег и других активов:

где MD – величина спроса на деньги;

Р – абсолютный уровень цен;

Rb – номинальная норма процента по облигациям;

Re – рыночная стоимость дохода по акциям;

р – темп изменения уровня цен в процентах;

g – отношение между человеческим богатством (труд) и всеми другими формами богатства;

y – общий объем богатства;

u – величина, отражающая возможное изменение вкусов и предпочтений.

У современного монетаризма есть соперничающая теория денег – кейнсианство и неокейнсианство. Кейнсианская теория пытается определить спрос на деньги исходя из мотивов экономического субъекта, побуждающих его хранить часть своего богатства в форме ликвидных денежных активов. Дж. М. Кейнс, как отмечалось выше, выделяет такие мотивы: трансакционный, спекулятивный, предосторожности. Важно, что субъект не всегда может определить, какими именно мотивами он руководствуется в своем спросе на деньги.

Трансакционный – это мотив хранения денег, основанный на удобстве их использования в качестве средства платежа. Предосторожность – это мотив хранения денег с целью иметь в будущем возможность осуществлять незапланированные расходы. Спекулятивный – это мотив хранения денег, который возникает из неизвестности будущей рыночной стоимости финансовых активов и желания избежать потерь.

Кейнс считал, что спрос на деньги зависит от номинального дохода и нормы ссудного процента: номинальный доход прямо пропорционально влияет на денежный спрос, а норма ссудного процента – обратно пропорционально.

Основные различия между монетаризмом и кейнсианством сводятся к следующему.

В отличие от кейнсианства, которое ориентируется на регулирующую роль государства, монетаристы ближе к старой классической школе и часто отвергают вмешательство государства в регулирование денежной массы.

Кейнсианцы отводят деньгам второстепенную роль, монетаристы считают, что именно денежное обращение определяет уровень производства, занятости и цен.

Различны позиции в толковании скорости обращения денежной массы. Монетаристы полагают, что скорость (V) стабильна. Но если скорость обращения денег (V) стабильна, то из уравнения (М · V = Р · Q и далее М · V = ВНП) действительно следует, что между денежным предложением М и ВНП существует непосредственная и предсказуемая зависимость.

Кейнсианцы же считают, что изменение предложения денег изменяет сначала уровень процентной ставки, затем – инвестиционный спрос и только через мультипликатор вызывается изменение номинального ВНП.

Монетаристы считают, что в долгосрочной политике государство должно обеспечивать обоснованный постоянный прирост денежной массы (М).

В отличие от монетаристов кейнсианцы полагают, что наращивание денежного предложения чревато многими негативными последствиями. Если предложение денег растет, то спрос на них падает, сокращается и цена кредита, т.е. процентная ставка, она перестает реагировать на рост предложения денег. В результате экономика попадает в «ликвидную ловушку» и рвется цепь причинно-следственных связей между количеством денег и номинальным ВНП. Поэтому в отличие от монетаристов кейнсианцы основным средством стабилизации экономики считают фискальную политику, а не денежную.

Постепенно и те и другие отказываются от своих крайних позиций, поэтому противоречия между ними сглаживаются и в области теории денег возникает кейнсианско-неоклассический синтез, который в настоящее время в среде экономистов становится доминирующим.

Величина спроса на деньги зависит от

Деньги необходимо рассматривать как товар, который продается и покупается на рынке.

Спрос на деньги существует потому, что люди хотят приобретать определенные блага (товары). Эти товары надо купить за деньги.

Количественное выражение спроса опирается на уравнение денежного обращения, которое сформулировал американский экономист И. Фишер:

M x V = P x Q,

где М — масса денег в обращении; V — скорость оборота денег; Р — средняя цена товаров и услуг; Q — количество проданных товаров или услуг.

В уравнении показано, что количество денег, необходимое для обращения, умноженное на число их оборотов в год равно объему ВНП.

Преобразуя уравнение И. Фишера, получим:

V = (P x Q) / M,

M / PQ = 1 / V.

Полученное уравнение показывает, что отношение количества денег, находящихся в обращении, к номинальному доходу есть величина обратная скорости обращения денег. Умножив обе части уравнения на PQ, получим:

M = PQ / V.

Количество денег в обращении равно отношению номинального дохода (ВНП) к скорости обращения денег.

Если мы М заменим на MB — величину спроса на деньги, то количестве денег, которое требуется экономическим агентам (фирмам, частным лицам), будет равно:

MD = PQ / V.

Следовательно, величина спроса на деньги зависит от:

а) абсолютного уровня цен. Чем выше цены, тем больше требуется денег в обращении;

б) от уровня реального объема производства. По мере роста объема производства растут реальные доходы, что подразумевают и рост спроса на деньги;

в) от скорости оборота денег в обращении. Все параметры, влияющие на скорость обращения денег, будут влиять и на спрос на деньги.

Теория спроса на деньги развивалась в трудах видных экономистов XX в. Серьезный вклад в денежную теорию внес Д.М. Кейнс.

Он разделил спрос на деньги на два вида: спрос на деньги для сделок (торговых операций) и спрос на деньги как финансовый актив, который приносит доход.

Д.М. Кейнс считал норму процента (цена капитального ресурса) как определяющий фактор спроса на деньги. Рассматривая деньги как одну из форм богатства, он утверждал, что часть активов, которую хозяйствующие субъекты хотят сохранить в форме денег, зависит от степени их ликвидности.

Согласно этой теории, существует обратная связь между величиной спроса на деньги и нормой процента. Хозяйственные агенты держат часть богатства в ликвидной форме, если они считают, что иная форма богатства может быть сопряжена со значительным риском или может принести потери.

Вместе с тем, наличные деньги не приносят того дохода, который хозяйственные агенты получают от хранения богатства в виде банковских депозитов или облигаций, приносящих проценты.

Так как ставка процента становится в данном случае альтернативными издержками хранения богатства в виде наличных денег, более высокая ставка процента понижает спрос на деньги, а низкая ставка процента — повышает.

Функция спроса на деньги предстает в виде:

(М/Р) d = L (r, Y),

где r — ставка процента; Y— доход.

Величина спроса на деньги прямо пропорциональна доходу и обратно пропорциональна ставке процента.

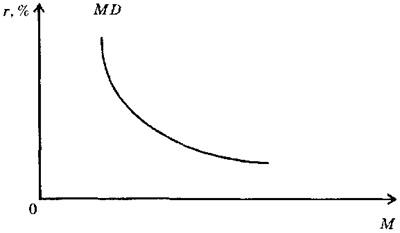

В графическом отображении этой функции кривая спроса на деньги будет иметь отрицательный наклон, причем наклон будет возрастать по мере уменьшения ставки процента при заданном уровне дохода. При увеличении дохода кривая спроса на деньги сдвинется вправо-вверх, а при уменьшении — соответственно влево-вниз.

Итак, спрос на деньги как средство обращения определяется уровнем денежного, или номинального, ВНП (прямо пропорционально). Чем больше доход в обществе, чем больше совершается сделок, чем выше уровень цен, тем больше потребуется денег для совершения экономических сделок в рамках национальной экономики.

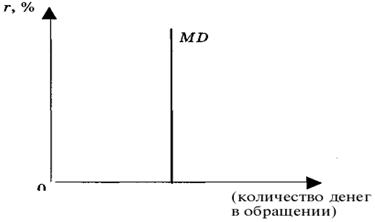

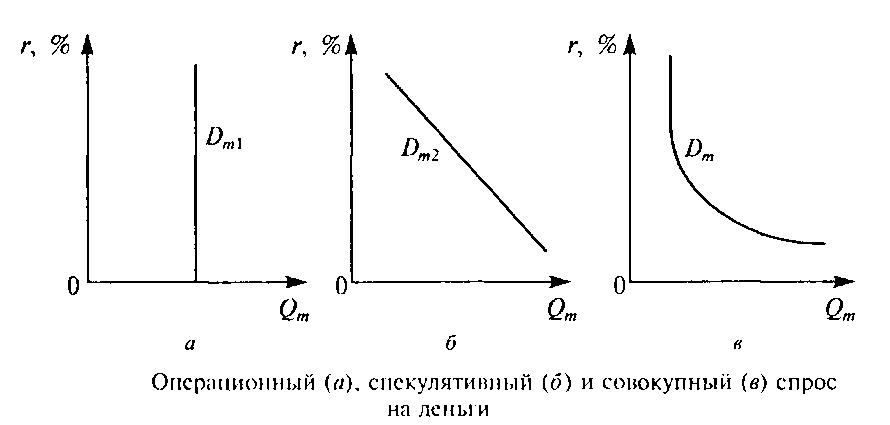

С определенным упрощением можно сказать, что операционный спрос на деньги не зависит от ставки процента, и тогда график спроса на деньги для сделок будет выглядеть следующим образом (рис. 1).

Рис. 1. Операционный спрос на деньги

Спрос на деньги как средство сохранения стоимости зависит от величины номинальной ставки процента (обратно пропорционально), поскольку, как подчеркивалось ранее, при владении деньгами в форме наличности и чековых вкладов, не приносящих владельцу процентов, возникают определенные вмененные (альтернативные) издержки по сравнению с использованием сбережений в виде ценных бумаг.

Распределение финансовых активов, например, на наличные деньги и облигации, зависит от величины ставки процента: чем она выше, тем ниже курс ценных бумаг и выше спрос на них, тем ниже спрос на наличные деньги (ниже спекулятивный спрос), и наоборот (рис. 2).

Итак, общий спрос на деньги зависит от номинальной ставки процента и объема номинального ВНП.

Рис. 2. Спрос на деньги как на активы

График общего спроса на деньги будет выглядеть следующим образом.

Рис. 3. Общий спрос на деньги

На рис. 3 номинальная процентная ставка — на вертикальной оси, общий спрос на деньги — на горизонтальной оси. Функциональная зависимость этих параметров даст совокупность кривых, каждая из которых соответствует определенному уровню номинального ВНП.

Перемещения вдоль кривой показывают изменения процентной ставки. Причем при высоких процентных ставках кривая становится почти вертикальной, поскольку все сбережения вкладываются, в этой ситуации, в ценные бумаги, а спрос на деньги ограничивается операционным спросом и уже не снижается при дальнейшем росте процента.

Серьезный вклад в развитие современной денежной теории внесли представители монетаристского направления (М. Фридмэн, Д. Патинкин, Э. Фелпс).

В отличие от Д. Кейнса монетаристы рассматривали деньги в более широком ассортименте активов. Они отвергали разделение спроса на деньги для сделок и для активов, предлагали оценивать спрос с учетом адаптивных ожиданий и наличия инфляции.

М. Фридмэн предложил новую интерпретацию уравнения денежного обращения:

М • V = P • Y,

где Y- величина (норма) дохода от активов.

В этой связи функцию спроса на деньги можно выразить:

MD = f (у, r, h),

где у — номинальный доход от активов; r — ожидаемая реальная ставка процента; h — ожидаемый темп инфляции.

Предложение денег — это фактический объем денежной массы, обращающейся на рынке. Для обеспечения экономической стабильности важен постоянный контроль за количеством денег, пущенных в обращение.

Как известно, государство в лице центрального банка является эмитентом денежной массы. Казалось, контроль за объемом выпускаемых денег наладить относительно несложно. Но это только на первый взгляд. Ведь к банкнотам (наличная масса) мы должны прибавить безналичную массу денег (деньги на банковских счетах, счетов до востребования, чеки и карточки и т. д., а также ценные бумаги государства, акции и облигации компаний и фирм).

Все это заставляет нас рассматривать деньги в широком смысле как совокупность их отдельных форм или денежных агрегатов.

Под «денежным агрегатом» понимается любая из нескольких денежных форм (активов) служащих конкретным выражением денежной массы. Денежные агрегаты классифицируются в зависимости от степени ликвидности денежных активов.

Кроме данной категории, существует также понятие «денежной базы».

К денежной базе относится сумма:

— наличных денег в обращении, в том числе в нефинансовом секторе и в кассах коммерческих банков;

— обязательных резервов коммерческих банков в Банке России;

— средств коммерческих банков на корреспондентских счетах в Центральном банке.

Спрос на деньги

Спрос на деньги — количество денег, которое домохозяйства и фирмы хотят иметь в своем распоряжении в зависимости от номинального валового внутреннего продукта (ВВП в денежном выражении) и ставки ссудного процента. Спрос на деньги складывается из спроса на деньги для сделок и спроса на деньги со стороны активов. Спрос на деньги для сделок (операционный спрос на деньги) — спрос со стороны домохозяйств и фирм для приобретения товаров и услуг, расчетов по своим обязательствам. Операционный спрос на деньги зависит:

• от объема номинального валового внутреннего продукта: чем больше производится товаров и услуг, тем больше нужно денег для обслуживания торговых и платежных операций;

• скорости обращения денег чем она больше, тем меньше лепет надо для торговых сделок и наоборот;

• уровня дохода в обществе: чем он выше, тем больше совершается сделок и тем больше требуется денег для совершения этих сделок;

• уровня цен: чем он выше, тем больше денег надо для осуществления торговых сделок.

С определенным упрощением можно сказать, что операционный спрос на деньги изменяется пропорционально номинальному валовому внутреннему продукту и не зависит от ставки ссудного процента. График спроса на деньги для сделок Dm1 представлен на рисунке а и имеет вид вертикальной прямой.

Люди держат свои активы в форме наличных денег, акций и облигаций, сберегательных счетов, драгоценных металлов и т. д. Преимущество денег как актива состоит в их абсолютной ликвидности, в способности незамедлительного использования для приобретения товаров и осуществления платежей. Кроме того, люди имеют деньги на случай непредвиденных обстоятельств. Спрос на деньги со стороны активов (спекулятивный спрос на деньги) зависит от процентных ставок. Причем зависимость обратная. Чем выше процентные ставки, тем больше активов держат в виде акций, облигаций и сберегательных счетов и меньше в форме наличных денет, И наоборот, чем ниже процентные ставки, тем больше своих активов, особенно финансовых, население держит в форме наличных денег. Обратная зависимость между процентной ставкой и количеством денег, которое люди хотят иметь в качестве активов, показана на рисунке б, где Dm2 — спрос на деньги со стороны активов.

Совокупный спрос на деньги можно определить, суммировав спрос на деньги для сделок и спрос на деньги со стороны активов: Dm = Dm1 + Dm2. Следовательно, совокупный спрос на деньги зависит от уровня номинальной процентной ставки и объема номинального ВНП. График общего (совокупно) спроса на деньги Dm строится путем смещения по горизонтальной оси графика спроса со стороны активов на величину, равную спросу на деньги для сделок (рисунок в). Причем кривая совокупного спроса на деньги при высоких процентных ставках принимает почти вертикальную форму, так как все сбережения вкладываются в этой ситуации в ценные бумаги, спрос на деньги ограничивается операционным спросом и уже не снижается при дельнейшем росте процентной ставки.