Рост денежной массы

ДЕНЕЖНАЯ МАССА. ПОКАЗАТЕЛИ ДЕНЕЖНОЙ МАССЫ

Денежная масса – совокупность покупательных, платежных и накопительных денежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, организациям (предприятиям) и государству. В денежной массе различают активные деньги, которые обслуживают наличный и безналичный оборот и пассивные (накопления, остатки на счетах, резервы), которые потенциально могут быть использованы для расчетов.

Для анализа количественных изменений денежной массы на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объема денежной массы используются различные суммарные показатели объема и структуры денежной массы – денежные агрегаты, построенные путем присоединения к предыдущим величинам новых кредитных инструментов в последовательности, характеризующей снижение возможности их использования для приобретения товаров и услуг. Денежные агрегаты различаются широтой охвата тех или иных финансовых активов и степенью их ликвидности.

Существуют различные концепции определения состава денежной массы. Согласно первой – денежная масса состоит из наличных денег (банкноты, монеты) в обращении и денег безналичного оборота (банковские депозиты). Согласно данной концепции в платежном обороте, кроме денег, могут использоваться различные виды ценных бумаг – векселя, чеки, депозитные сертификаты. Данная концепция лежит в основе формирования денежных агрегатов, используемых Центральным Банком РФ в настоящее время. Сторонники второй концепции относят векселя, чеки, а иногда и другие ценные бумаги к безналичным деньгам и включают их в денежную массу. Согласно данной концепции, Банк России в начале 90-х годов использовал агрегат МЗ, который состоял из наличных денег и остатков на различных банковских счетах, депозитных сертификатов и облигаций государственных займов. Сторонники третьей концепции отрицают существование безналичных денег и считают деньгами только наличные деньги.

В большинстве стран совокупность наиболее ликвидных активов (денежный агрегат M1) состоит из наличных денег в обращении и депозитов до востребования. Менее ликвидные активы группируются в агрегате М2 (Англия, Франция), в агрегате МЗ (Япония, Германия), иногда М4 (США).

Рассмотрим денежные агрегаты промышленно-развитых стран на примере США.

Денежный агрегат M1 акцентирует внимание на функции денег как средства обращения, т.к. в США все обменные операции совершаются с помощью наличных денег и трансакционных депозитов. Агрегат M1 включает:наличные деньги + вклады до востребования (не приносящие доход, но позволяющие пользоваться чеками) + другие чековые депозиты (приносящие доход). Деньги, входящие в агрегат M1, составляют фонд активных денег, т.е. это готовый на данный момент времени запас покупательных и платежных средств.

Трансакционные депозиты (вклады до востребования и другие чековые депозиты) – это депозиты, с которых денежные средства могут быть переданы другим лицам в виде платежей по сделкам, осуществленным с помощью чеков или электронных денежных переводов.

Агрегат М2 основан на способности денег быть ликвидным средством накопления покупательной способности. Данный агрегат включает в себя ряд активов, имеющих фиксированную номинальную стоимость и способность превращаться для совершения платежей в наличные деньги и Трансакционные депозиты. Эти активы обладают достаточно высокой ликвидностью и представляют собой потенциальные деньги.

В агрегат М2 входят следующие виды активов:M1 + взаимные фонды денежного рынка + депозитные счета денежного рынка + сберегательные вклады + срочные вклады + однодневные соглашения об обратном выкупе («репо») + однодневные займы в евродолларах.

Взаимные фонды денежного рынка –это независимые финансовые посредники, которые продают титулы собственности населению и используют вырученные средства для покупки краткосрочных ценных бумаг с фиксированным процентом. Почти вся прибыль от этих ценных бумаг (за вычетом платы за услуги) переходит к владельцам титулов собственности. Поскольку покупаемые ценные бумаги имеют устойчивую номинальную стоимость, фонды могут гарантировать, что стоимость одного титула собственности будет постоянной. Взаимные фонды денежного рынка предоставляют своим акционерам ограниченные возможности для пользования чеками и электронными переводами и на практике эти переводы гораздо реже используются для совершения платежей, чем трансакционные депозиты,

Депозитные счета денежного рынка– это специальные вклады в депозитных рынках, сходными со взаимными фондами денежного рынка.

Срочные вклады– это вклады в депозитных институтах, приносящие доход (%) и, средства с которых могут быть изъяты по истечении определенного срока.

Сберегательные вклады– это вклады в депозитных институтах, приносящие доход (%), средства с которых могут быть изъяты в любой момент, но эти вклады не дают владельцам права на пользование чеками.

Применение банкоматов, открыло доступ к депозитам в любое время, повысило их ликвидность.

Однодневные соглашения (контракты) об обратном выкупе (репо) –краткосрочные ликвидные активы, которые представляют собой договор о согласии купить у финансового учреждения ценные бумаги с тем, чтобы перепродать их обратно на следующий день по заранее оговоренной цене. Разность цены продажи и перепродажи равна процентным выплатам за использование денежных средств. Однодневные соглашения имеют номинал 100000$ или более. Эти активы используются как фирмами, так и финансовыми посредниками.

Однодневные займы в евродолларах– это краткосрочные ликвидные активы аналогичные операциям «репо» и которые служат для операции с долларовыми фондами, находящиеся вне США.

Денежный агрегат МЗвключает в себя:М2 +депозитные сертификаты + срочные операции «репо» + срочные займы в евродолларах + акции взаимных фондов денежного рынка.

Депозитные сертификаты– это сертификаты крупных срочных вкладов на 100000$ и более. Депозитные сертификаты могут быть проданы их владельцам до наступления даты погашения, и их номинальная стоимость не является полностью фиксированной* так как цена, по которой они продаются, подвержена изменениям до их погашения.

Срочные соглашения об обратном выкупе и срочные займы в евродолларах отличаются от однодневных тем, что срок их действия превышает 24 часа и иногда составляет несколько месяцев.

Денежный агрегат L1 (М4) = МЗ + банковские акцепты + коммерческие бумаги + краткосрочные бумаги казначейства + сберегательные облигации США.

Данный агрегат является достаточно ликвидным и самым широким из всех используемых.

Для измерения денежной массы в России применяются следующие агрегаты:

МО – Наличные деньги в обращении»,который включает в себя наличные деньги в обращении вне банков;

М1 — Деньги, которые включают в себя МО + депозиты до востребования;

М2 – Денежная масса,который включает в себя М1+срочные и сберегательные депозиты;

М2Х – Широкие деньги,который включает в себя М2 + депозиты в иностранной валюте (в рублевом эквиваленте – Х).

Важнейшим компонентом денежной массы является денежная база. Банк России использует этот агрегат в узком и широком смысле. Денежная база в узком определении включает в себя:

1) суммы наличных денег в обращении, в кассах предприятий и организации (включая банки);

2) обязательные резервы коммерческих банков в Центральном Банке России.

В денежную базу в широком смысле включают остатки на корреспондентских и других счетах банков в Банке России.

Денежная масса (М2)

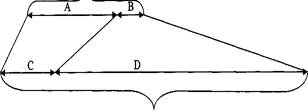

Схема формирования структуры и взаимосвязи денежной базы и массы денег в обращении (М2).

А – наличные деньги у населения, в кассах предприятий и организаций, включая банки;

В – средства коммерческих банков: обязательные резервы, корреспондентские счета в ЦБ РФ;

С – наличные деньги у населения, в кассах предприятий и организаций, кроме банков;

D – остаток средств на расчетных, текущих счетах, депозитах предприятий и организаций, вклады населения в банках.

Как видно из рисунка, одна часть денежной базы – наличные деньги в обращении (А, С) – входит в денежную базу непосредственно, а другая – средства коммерческих банков в ЦБ РФ – вызывает многократное увеличение денежной массы в виде банковских депозитов. Это объясняется тем, что средства коммерческих банков на счетах Центрального банка (В) остаются неизменной при предоставлении коммерческими баками кредитов своим клиентам, т.к. происходит лишь перевод средств с корреспондентского счета одного банка на счет другого. Сумма депозитов при выдаче кредитов возрастает, возрастает и объем денежной массы – это связано со способностью банковской системы создавать депозиты на основе выдачи банковских услуг. Степень кумулятивного увеличения депозитов в процессе кредитования измеряется банковским мультипликатором (МБ), исчисляемым по формуле:

МБ=1/норма обязательных резервов

Степень кумулятивного воздействия денежной базы на объем денежной массы определяется денежным мультипликатором по формуле:

ДМ=М2/ДБ(денежная база)

Наибольший удельный вес в денежной базе занимают наличные деньги. Величина денежной массы намного превышает величину денежной базы (в несколько раз). Регулирование объемов денежной массы и денежной базы осуществляется с помощью мер денежно-кредитной политики.

Каковы последствия увеличения денежной массы?

Денежная масса государства — это количество денег доступное для расхода потребителями отдельно взятой страны. В России обращение денег регулируется Центральным Банком. Увеличение денежной массы влечет снижение процентных ставок, что, в свою очередь, делает банковские кредиты, а следовательно и большее количество денег, более доступными для населения.

Центральный Банк увеличивает денежную массу путем приобретения государственных ценных бумаг, вливая большее количество денег в банковскую систему. Увеличение объема денежной массы снижает стоимость российского рубля, но увеличивает количество денег, которое банки могут выдать в виде кредитов населению. Когда у банков появляется больше денег для выдачи кредитов, то они снижают процентные ставки, по которым потребители оплачивают полученные ими кредиты, а это ведет к увеличению расходов потребителями, т.к. заемные деньги становятся для них более доступными. Когда в стране наблюдается замедление экономики, то правительство увеличивает денежную массу, чтобы подтолкнуть население к совершению большего количества покупок и тем самым улучшить экономическую ситуацию.

Увеличение денежной массы может иметь и отрицательный экономический эффект. Оно влечет удешевление рубля, что делает импортные товары дороже, а отечественные товары для продажи за рубеж дешевле. При тесной взаимосвязи разных государств в мировой экономике, это явление может распространиться на другие страны и отразиться на их экономике. Стоимость металла, автомобилей и строительных материалов может увеличиться. В результате, из-за роста стоимости материалов и строительных работ, цены на коммерческую и жилую недвижимость могут также возрасти. Но, в тоже время, увеличение денежной массы способствует повышенной выдаче банками кредитов населению, и, соответственно, получение гражданами дополнительных денег существенно облегчается.

Успешное управление мировой экономикой требует наличия эффективной монетарной политики. Увеличение денежной массы, это один из множества вариантов регулирования экономики доступных правительству страны. Помимо этого, правительство может изменить налоговые ставки, таможенные пошлины, нормы обязательных банковских резервов, ключевую процентную ставку и т.д.

Слишком сильное увеличение денежной массы может привести к инфляции, и стоимость рубля снизится по отношению к валютам других стран. Такое развитие событий ведет к удешевлению отечественной продукции для иностранных потребителей и удорожанию для своих граждан.

На протяжении многих лет Центральный Банк и правительство России следят за объемом денежной массы. Этот показатель имеет прямое влияние на рост экономики и внутреннего валового продукта (ВВП). Главная цель – соблюсти такой баланс между количеством денег в обращении и процентными ставками, чтобы обеспечить устойчивый экономический рост страны.

Рост денежной массы

Рост денежной массы

Когда у меня впервые появились свободные средства для инвестиций, я решил понять, как меняется количество денег в мире. Посмотрел различные данные – и был поражен тем, с какой скоростью растет общемировая денежная масса. Желание отнести деньги в швейцарский банк сразу пропало.

Совершенно не хотелось попасть в ситуацию, при которой я зарабатываю 2 % годовых, а у остальных в это же время денег становится больше на 10 % в год. Не хотелось мне становиться беднее других.

• За девять лет, с 2003 по 2011 год, количество денег в США, Европе, Японии и Китае возросло более чем в два раза – с 21 до 43 трлн долларов. Это примерно 9 % ежегодного прироста (в скобках указан курс к доллару США).

Ниже представлены графики, показывающие, как менялась денежная масса в разных странах за последнее время[11]. Рост денежной массы в США (в финансовом мире она имеет название M2) составляет примерно 7 % в год. Рост денежной массы в Израиле (она называется М1) составляет 10 % в год. Рост денежной массы в Китае (она называется М2) составляет 25 % в год. Рост денежной массы в России (она называется М2) также составляет 25 % в год.

В итоге деньги в банк я не отнес. Пришлось искать альтернативные варианты инвестиций.

• Выбор я остановил на серебре. Мы с партнером в 2001 году создали крупнейший в мире фонд по его покупке. Первоначальная цена составляла 4,3 доллара за унцию. В то время объем производства серебра было стабильно ниже его потребления, а разница покрывалась из государственных запасов. Мы считали, что вследствие дефицита цены рано или поздно должны резко пойти вверх. Но роста мы так и не дождались. Инвесторы были разочарованы нашими показателями за первые два года работы. Фонд пришлось закрыть. А жалко – сейчас серебро стоит больше 30 долларов за унцию.

Увеличение денежной массы является основной причиной постоянного роста цен в мире. В то же время технологический прогресс, как мы уже говорили, приводит к снижению себестоимости производства большинства товаров и, следовательно, их цен. Другим фактором, влияющим на стоимость товаров, является рост численности населения.

Данный текст является ознакомительным фрагментом.

Читать книгу целиком

Похожие главы из других книг:

Победа в денежной игре

Победа в денежной игре Мой богатый папа часто говорил: «Жизнь– это игра в деньги и время». После того как накануне своего тридцатилетия я столкнулся с серьезными трудностями материального характера, он поделился со мной своей стратегией финансовой игры. При этом он

16. Понятие денежной эмиссии

16. Понятие денежной эмиссии Денежная эмиссия – процедура выпуска в обращение денег, приводящая к увеличению денежной массы, находящейся в обороте. Денежная эмиссия является одним из наиболее важных механизмов управления денежной массой.Эмиссионные системы различных

42. Элементы денежной системы

42. Элементы денежной системы Денежная система включает ряд элементов .1. Принципы организации денежной системы , которыми определяются остальные элементы.2. Наименование денежной единицы – обычно складывается исторически, но иногда устанавливается государством.3.

50. Направления стабилизации денежной единицы

50. Направления стабилизации денежной единицы Наиболее применяемые меры стабилизации денежной единицы:– деноминация: изменение наименования денежной единицы;– девальвация: изменение величины денежной единицы;– денежная реформа.1. Деноминация : изменение

Регулирование денежной и финансовой политики

Регулирование денежной и финансовой политики Федеральная резервная система (ФРС) является органом, определяющим денежную политику США. ФРС отвечает за разработку и реализацию денежной политики через Комитет по операциям на открытом рынке (Federal Open Market Committee, FOMC).

53. Показатели скорости обращения денежной массы

53. Показатели скорости обращения денежной массы Денежная масса является важным количественным показателем движения денег. Деньги могут быть использованы как средство обращения, как мера стоимости и как средство накопления.При определении денежной массы исходят из

114. Рост населения и экономический рост

114. Рост населения и экономический рост Можно выделить несколько подходов к анализу взаимосвязи между ростом населения и экономическим развитием.Один из них исходит из того, что быстрый рост населения понижает рост сбережений и накоплений, увеличивает рост рабочей силы

18. Общая характеристика денежной системы

18. Общая характеристика денежной системы Денежная система – это устройство денежного обращения в стране, сложившаяся исторически и закрепленная законодательством.Эмиссия – это выпуск наличных денег в обращение или изъятие их из обращения.Монополия на эмиссию в

23. Показатели денежной массы

23. Показатели денежной массы В статистике изучается показатель (коэффициент), характеризующий увеличение денежной массы в обороте в результате роста банковских результатов – денежный мультипликатор (М). Он рассчитывается по формуле:М = (М2 + С + D + R) / H,где М2 – денежная

Глава 5. Нормы естественной убыли массы стоповых корнеплодов, картофеля, плодовых и зеленных овощных культур разных сроков созревания при хранении

Глава 5. Нормы естественной убыли массы стоповых корнеплодов, картофеля, плодовых и зеленных овощных культур разных сроков созревания при хранении Нормы установлены на реализуемые на развес стандартные товары в процентах к их розничному обороту на возмещение потерь,

Вопрос 75. Предмет, задачи и система показателей статистики денежного обращения. Показатели денежной массы и ее структуры

Вопрос 75. Предмет, задачи и система показателей статистики денежного обращения. Показатели денежной массы и ее структуры Денежное обращение – это движение финансовых средств во внутреннем обороте страны в наличной и безналичной формах в процессе обращения товаров,

Пополнение конкурсной массы

Пополнение конкурсной массы Для расчета по долговым обязательствам должника формируется конкурсная масса из имущества должника за счет взыскания дебиторской задолженности, истребования имущества из незаконного владения, оспаривания сделок

6. Инфляция как следствие вздутия денежной массы

6. Инфляция как следствие вздутия денежной массы Инфляция не закон развития, а дело рук дураков, управляющих государством. Л. Эрхард Инфляция в традиционной экономической литературе определяется как переполнение каналов обращения бумажными деньгами и их обесценивание,

Настройка денежной машины

Настройка денежной машины Рис. 7Как только появляется ваш первый, пусть и бесплатный продукт – запускается цикл работы инфобизнеса. Уже есть входящий поток клиентов через сайт, мини-книга, мини-курс, страница захвата и рассылка. Первым клиентам вы продаете дешевый

Денежная масса, денежные агрегаты, динамика денежной массы в России и по странам

Понятие денежной массы

Денежной массой считается объем государственного запаса денег в рублевом эквиваленте, обслуживает денежные потоки, формирующие денежное обращение.

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах. Иными словами — это общее количество денег в обращении в определенный период времени. Таким образом, в совокупную денежную массу включаются безналичные и наличные деньги.

В наличную денежную массу входят:

- разменная монета;

- бумажные деньги (казначейские билеты, ассигнации);

- кредитные средства (чеки, векселя).

Безналичную денежную массу учитывают:

- на дебетовых и кредитных пластиковых картах;

- на вкладах и депозитах;

- на расчетных, текущих счетах;

- в электронных деньгах.

Государства, демонстрирующие благоприятное экономическое положение, обладают преимущественно безналичными денежными потоками. Объем наличных, имеющихся в обращении граждан и других участников национального рынка, составляет не более 5% от общего объема денежной массы. На территории государств с банковской системой низкой степени надежности, недостаточно развитыми рыночными отношениями, соотношение безналичной и наличной денежной массы кардинально отличается. Чем больше наличности на руках, тем ниже уровень рыночной экономики.

Динамика доли наличных денег в общей денежной массе России

Несмотря на то, что структура денежного объема изменилась за последние годы, а показатель наличных снизился на 10%, теневая экономика в РФ процветает, так как уровень наличных средств еще недостаточно мал. Нежелание населения размещать свободный капитал на банковских счетах говорит о его недоверии к банковской структуре в частности, и к кредитно-финансовой политике государства в целом.

Структура денежной массы

В структуре денежной массы можно выделить активную часть, которая формируется реальными денежными средствами, непосредственно участвующими в хозяйственном обороте, и пассивную , формируемую денежными средствами на счетах, которые потенциально могут быть расчетными средствами. При этом не все компоненты пассивной части можно использовать как расчетное средство.

Денежные агрегаты М0, М1, М2, М3, М4

Принцип построения денежной массы основан на убывании ликвидности активов, входящих в её состав. Состав и структуру наличной денежной массы характеризуют денежные агрегаты. Иерархическая структура денежных агрегатов предполагает, что каждый последующий агрегат включает в себя предыдущий. От страны к стране, могут быть отличия в определении и классификации каждого агрегата.

Денежные агрегаты – виды денег и денежных средств, различающиеся своим уровнем ликвидности (возможностью быстрого превращения в наличные деньги), показатель структуры денежной массы. Являются измерителями денежной массы, в зависимости от типа счета, на котором они находятся.

Центральным банком РФ рассчитываются денежные агрегаты М0, М1, М2, М3.

Денежный агрегат М0 – это наличные деньги, обращающиеся в экономике (бумажные банкноты и металлические монеты), являющиеся наиболее ликвидной частью денежной массы.

Денежный агрегат М1 = М0 (наличные деньги) + другие денежные эквиваленты, которые можно легко конвертировать в наличные (чеки, средства населения на вкладах до востребования, средства на расчетных, текущих и иных счетах до востребования нефинансовых и финансовых организаций (кроме кредитных)), выраженные в национальной валюте.

Денежный агрегат М2 = М1 + краткосрочные вклады (срочные вклады, средства на счетах срочных депозитов, привлеченных от населения, нефинансовых и финансовых организаций (кроме кредитных)) в национальной валюте и некоторые фонды денежного рынка. Денежный агрегат М2 – это денежная масса в национальном определении России.

Денежный агрегат М3 = М2 + долгосрочные вклады, облигации государственного займа, казначейские сберегательные облигации, депозитные сертификаты.

Денежный агрегат M4 рассчитывается в некоторых странах, таких как Великобритания. Денежный агрегат М4 = М3 + все денежные компоненты и денежные суррогаты, обладающие более низкой ликвидностью, портфель государственных ценных бумаг у небанковских держателей.

Узкие и широкие деньги

Узкие деньги — термин определяющий наиболее ликвидные инструменты. Чаще всего характеризуется агрегатами М0 или М1, в зависимости от страны.

Широкие деньги — термин, определяющий всю совокупность активов, которые могут использоваться для осуществления платежей. Определение широких денег также варьируется от страны к стране, но в общем – это инструменты, доступ к которым возможен более чем через 24 часа.

Объем денежной массы в России по годам

Динамика денежной массы (М2) на начало 2008 — 2019 гг., 2 кв. 2019 года по данным Банка России (ЦБ РФ)