Принципы управления денежными потоками

Принципы управления денежными потоками;

Управление денежными потоками предприятия является важной составной частью общей системы управления его финансовой деятельностью. Оно позволяет решать разнообразные задачи финансового менеджмента, и подчинено его главной цели.

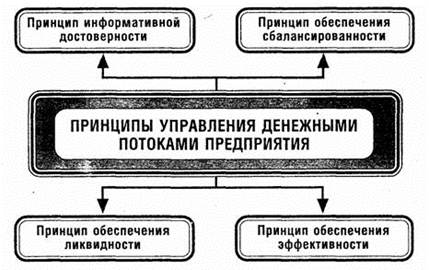

Процесс управления денежными потоками предприятия базируется на определенных принципах, основными из которых являются (рис.2.).

Рисунок 2. Основные принципы управления денежными потоками предприятия.

1. Принцип информативной достоверности.Как и каждая управляющая система, управление денежными потоками предприятия должно быть обеспечено необходимой информационной базой. Создание такой информационной базы представляет определенные трудности, так как прямая финансовая отчетность, базирующаяся на единых методических принципах бухгалтерского учета, отсутствует. Определенные международные стандарты формирования такой отчетности начали разрабатываться только с 1971 года и, по мнению многих специалистов, еще далеки от завершения (хотя общие параметры таких стандартов уже утверждены, они допускают вариативность методов определения отдельных показателей принятой системы отчетности). Отличия методов ведения бухгалтерского учета в нашей стране от принятых в международной практике еще больше усложняют задачу формирования достоверной информационной базы управления денежными потоками предприятия. В этих условиях обеспечение принципа информативной достоверности связано с осуществлением сложных вычислений, которые требуют унификации методических подходов.

2. Принцип обеспечения сбалансированности.Управление денежными потоками предприятия имеет дело со многими их видами и разновидностями, рассмотренными в процессе их классификации. Их подчиненность единым целям и задачам управления требует обеспечения сбалансированности денежных потоков предприятия по видам, объемам, временным интервалам и другим существенным характеристикам. Реализация этого принципа связана с оптимизацией денежных потоков предприятия в процессе управления ими.

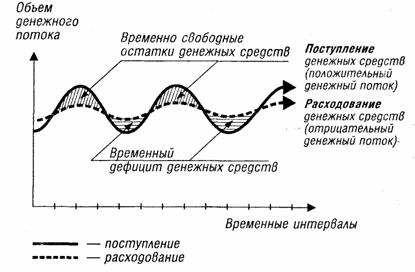

3. Принцип обеспечения эффективности.Денежные потоки предприятия характеризуются существенной неравномерностью поступления и расходования денежных средств в разрезе отдельных временных интервалов, что приводит к формированию значительных объемов временно свободных денежных активов предприятия (рис. 3.). По существу эти временно свободные остатки денежных средств носят характер непроизводительных активов (до момента их использования в хозяйственном процессе), которые теряют свою стоимость во времени, от инфляции и по другим причинам. Реализация принципа эффективности в процессе управления денежными потоками заключается в обеспечении эффективного их использования путем осуществления финансовых инвестиций предприятия.

Рисунок 3. Неравномерность отдельных видов денежных потоков

предприятия во времени.

4. Принцип обеспечения ликвидности.Высокая неравномерность отдельных видов денежных потоков порождает временный дефицит денежных средств предприятия (см. рис. 3.), который отрицательно сказывается на уровне его платежеспособности. Поэтому в процессе управления денежными потоками необходимо обеспечивать достаточный уровень их ликвидности на протяжении всего рассматриваемого периода. Реализация этого принципа обеспечивается путем соответствующей синхронизации положительного и отрицательного денежных потоков в разрезе каждого временного интервала рассматриваемого периода.

С учетом рассмотренных принципов организуется конкретный процесс управления денежными потоками предприятия.

Основной целью управления денежными потоками является обеспечение финансового равновесия предприятия в процессе его развития путем балансирования объемов поступления и расходования денежных средств и их синхронизации во времени.

Основные принципы управления денежными потоками предприятия.

1.Принцип информативной достоверности. Управление денежными потоками предприятия должно быть обеспечено необходимой информационной базой. 2.Принцип обеспечения сбалансированности. Требуется обеспечение сбалансированности денежных потоков предприятия по видам, объемам, временным интервалам и другим существенным характеристикам. Реализация этого принципа связана с оптимизацией денежных потоков предприятия в процессе управления ими. 3.Принцип обеспечения эффективности. Реализация принципа в процессе управления потоками заключается в обеспечении эффективного их использования путем осуществления финансовых инвестиций предприятия. 4.Принцип обеспечения ликвидности. Реализация этого принципа обеспечивается путем соответствующей синхронизации положительного и отрицательного денежных потоков в разрезе каждого временного интервала рассматриваемого периода.

80.Синхронизация и сбалансированность денежных потоков.

Объем дефицитного денежного потока должен балансироваться за счет:1) привлечения доп СК или долгосрочного ПК; 2) совершенств-я работы с оборотн активами;3) избавления от непрофильных ВОА;4) сокращения инвест программы предприятия;5) снижения затрат.Объем избыточного денежного потока должен балансироваться за счет:1) увеличения инвест активности предприятия;2) расшир-я или диверсификации деятельности;3) досрочного погашения долгоср кредитов.Синхронизация ден потоков позволяет:1) минимизировать остаток свободных денежных средств на счетах и наиболее эффективным образом использовать свободные денежные средства;2) избежать парадоксальной ситуации, когда предприятие является прибыльным, но не имеет средств расплатиться по своим текущим обязательствам;3) сократить потребность предприятия в заемном капитале и снизить расходы на выплату процентов.

Направления ускорения денежных поступлений.

за счет следующих мероприятий: — увеличения размера ценовых скидок за наличный расчет по реализованной покупателям продукции; — обеспечения получения частичной или полной предоплаты за произведенную продукцию, пользующуюся высоким спросом на рынке; — сокращения сроков предоставления товарного (коммерческого) кредита покупателям; — ускорения инкассации просроченной дебиторской задолженности; — использования современных форм рефинансирования дебиторской задолженности – учета векселей, факторинга, форфейтинга; — открытия «кредитной линии» в банке, обеспечивающего оперативное поступление средств краткосрочного кредита при необходимости срочного пополнения остатка денежных активов; — ускорения инкассации платежных документов покупателей продукции (времени нахождения их в пути, в процессе регистрации, в процессе зачисления денег на расчетный счет и т.п.).

План-ние и контроль за ден потоками пр/пр. Дебит и кредит зад-сть: м-ды управл.

Основной целью план-ния ден потоков является обеспечение фин равновесия пр/пр в процессе его развития путем балансирования объемов поступления и расходования ден средств и их синхронизации во времени. Осн з-чами план-ния на пр/пр являются: — обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности; — определение путей эффективного вложения капитала, оценка степени рационального его использования; — выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств; — установление рациональных финансовых отношений с бюджетом, банками и контрагентами; — соблюдение интересов акционеров и других инвесторов; — контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия. Одним из способов контроля за денежными выплатами является централизация расчетов с кредиторами. Как правило, предприятия предпочитают держать некий размер денежных средств непосредственно в своем распоряжении: Операционный остаток, Страховой (резервный) Инвестиционный, Компенсационный остаток. Дебиторская и кредиторская задолженность: методы управления. Управление дебиторской задолженностью непосредственно влияет на прибыльность компании и определяет дисконтную и кредитную политику. В целом управление ДЗю включает:1) анализ дебиторов; 2) анализ реальной стоимости существующей дебиторской задолженности;3) контроль за соотношением дебиторской и кредиторской задолженности; 4) разработку политики авансовых расчетов и предоставления коммерческих кредитов; 5) оценку и реализацию факторинга. Кредитная политика. При предоставлении коммерческого кредита следует оценить конкурентоспособность предприятия, текущие экономические условия. В период спада кредитную политику следует ослабить, чтобы стимулировать бизнес. Но можно ужесточить кредитную политику в условиях дефицита товаров, поскольку в такие периоды компания, как продавец, имеет возможность диктовать условия.

83.Финансово-экономические расчеты в составе бизнес-плана развития предприятия, их содержание и роль в финансово-хозяйственной деятельности.

Раздел “Описание продукции. Анализ рынка. Стратегия маркетинга” — поквартально расписаны затраты на проведение необходимых мероприятий по снижению себестоимости продукции, а также экономия средств от их внедрения. Раздел “Производственный план” — поквартально расписаны затраты по элементам с учетом проводимых мероприятий по снижению себестоимости; производится расчет потребности в чистом оборотном капитале как разность между оборотными активами и краткосрочными обязательствами. Раздел “Инвестиционный и инновационный план” — производится планирование инвестиций в основной капитал и источников их финансирования, а также расчет наилучшего варианта кредитования. Раздел “Прогнозирование финансово-хозяйственной деятельности” – производится расчет налогов, сборов и платежей, отражаются потоки денежных средств по 3 видам деятельности (текущей, инвестиционной, финансовой). Раздел “Показатели эффективности деятельности организации” – рассчитываются и анализируются различные виды рентабельности, коэффициент обеспеченности финансовых обязательств активами, коэффициент обеспеченности собственных оборотных средств, коэффициент структуры капитала, сроки оборачиваемости, выработка, коэффициент текущей ликвидности, доля собственного капитала в объеме инвестиций, точка безубыточности. Основной задачей в логистическом подходе к управлению финансовыми потоками является преодоление временного разрыва между приходом и расходом денежных средств. Чтобы определить потребность в финансовых ресурсах необходимо выявить моменты времени, важные для поддержания непрерывности воспроизводственно-логистического процесса в целом. А именно: — момент времени, до наступления которого должны быть закуплены все материалы и готовы к применению; -моменты поставки готовой продукции на склад; -момент, не позже которого товары или услуги должны быть проданы.

Принципы и методы управления денежными потоками

Рубрика: Экономика и управление

Дата публикации: 11.01.2020 2020-01-11

Статья просмотрена: 123 раза

Библиографическое описание:

Принципы и методы управления денежными потоками / В. А. Юрченков, А. А. Сергеев, Д. А. Сергеев [и др.]. — Текст : непосредственный, электронный // Молодой ученый. — 2020. — № 2 (292). — С. 315-317. — URL: https://moluch.ru/archive/292/66193/ (дата обращения: 10.04.2020).

Качественное управление денежными потоками играет важную роль в финансовой системе предприятия. Одной из основных проблем, с которой сталкиваются предприятия, является нехватка денежных средств для ведения своей операционной и инвестиционной деятельности. Одной из причин как правило является недостаточное привлечение и неэффективное использование денежных ресурсов, некомпетентное использование финансовых инструментов, технологий и механизмов.

Большинство авторов отводят огромную роль эффективности управления денежными потоками, связывая их со следующими основными положениями:

- Денежные потоки принимают участие во всех направлениях экономической деятельности;

- При правильном управлении денежными потоками есть возможность достичь устойчивое финансовое состояние предприятия на всех этапах его функционирования;

- Правильное формирование денежных потоков позволяет повысить ритмичность производственных операций предприятия, тем самым способствуя достижению прироста объемов производства и реализации продукции;

- Эффективное управление денежными потоками способствует снижению необходимости использования заемного капитала;

- Управление денежными потоками служит весомым фактором для возможности ускорения оборачиваемости капитала предприятия;

- Грамотное управление денежными потоками позволяет повысить платежеспособность предприятия;

- Эффективное управление денежными потоками дает возможность организации увеличивать прибыль, которая может быть направлена на обеспечение финансирования и осуществление инвестиционной деятельности. [1]

Для реализации управления денежными потоками разумно выбрать некоторую методологию, что имеет собой объединение общих принципов и методов управления.

Среди важнейших принципов в отрасли управления денежными потоками, по мнению А. В. Кеменова, можно выделить следующие:

- Принцип информационной достоверности, который объясняется необходимостью обеспечения оперативной, своевременной и достоверной информационной базой в системе использования денежных потоков;

- Принцип обеспечения сбалансированности денежных потоков, который в свою очередь становится возможным путем сопоставления положительного и отрицательного денежных потоков организации по сферам деятельности, объему, периодичностью и прочим важным признакам;

- Принцип обеспечения ликвидности, который связан с тем, что неравномерность некоторых видов денежных потоков дает как периодичный дефицит, так и избыток финансов у организации. Нехватка денежных средств негативно влияет на платежеспособность предприятия, в связи с чем необходимо обеспечить необходимый уровень ликвидности финансов предприятия путем сравнения положительных и отрицательных финансовых потоков;

- Принцип обеспечения эффективности управления денежными потоками создает возможность достижения ликвидности организации;

- Принцип обеспечения непрерывного контроля денежных потоков организации, в процессе реализации данного принципа производится контроль движения денежных потоков и их эффективным использованием.

Вышеуказанные принципы возможно использовать в процессе управления финансовыми потоками любого хозяйствующего субъекта, в зависимости от его учетной политики, и позволяют направить в положительное русло темпы развития предприятия, обеспечить сбалансированность активов, достижения высоких финансовых результатов предприятия, а также увеличения его рыночной стоимости [1].

Кроме того, политика управления денежными средствами организации требует выбор метода, характеризующего стратегию движений для приобретения требуемого размера денежного потока, и выборе подхода к его оценке.

А. И. Самылин выделяет следующие методы:

- Метод структурной перестройки предприятия. В соответствии с данным методом особое внимание уделяется трансформации структуры управления, оптимизации методов и этапов принятия решений, совершенствованию системы документооборота, созданию отделов учета доходов и затрат с увеличением их прав и ростом ответственности за принятые решения, имеющих направление на сокращение издержек на управление и возможностью достижения поставленной цели. Неоспоримым преимуществом данного метода является то, что расходы на реализацию данного метода значительно ниже расходов по другим методам.

- Метод создания максимальной прозрачности и открытости предприятия для внешних пользователей информации. Неверная оценка финансовых потоков, создаваемых предприятием, становится объективным результатом закрытости предприятия и отсутствии возможностей доступа к информации о нем для внешних пользователей. Данная ситуация может быть изменена путем перехода на МСФО при составлении финансовой отчетности.

- Метод повышения промышленного потенциала предприятия путем расширения производства, ввода новых и реконструкции действующих мощностей. [2]

Таким образом, с учетом содержания перечисленных выше принципов и методов управления денежными потоками отметим что, наиважнейшей целью управления финансовыми (денежными) потоками служит поддержание финансового равновесия организации в период ее развития с помощью оптимизации объемов поступления и расходования денежных средств и их сопоставлении во времени. [3]

По мнению А. А. Володина, «управление денежным потоком предприятия представляет собой процесс, связанный с формированием, распределением и использованием определенных денежных активов, находящихся в собственности предприятия. В тоже время движение денежных средств на предприятии неразрывно связано с привлечением заемных средств для поддержания и осуществления производственной деятельности предприятия. Это определяет денежные потоки предприятия как процесс, отражающий использование и возврат различных форм кредитов. Независимо от форм привлеченных заемных средств, операции по их привлечению, обслуживанию и возврату формируют как положительные, так и отрицательные денежные потоки предприятия, увеличивая их общий объем». [4]

На практике не имеющие баланса потоки создают в определенный момент денежный поток в целом неликвидный, а предприятие при этом становится неплатежеспособным. И чем чаще такие ситуации возникают и чем они длительнее, тем хуже финансовые показатели предприятия. И. Д. Кузнецова отмечает, что «главный путь сбалансированности потоков — это увеличение денежных средств в обороте предприятия и прежде всего собственных. Кроме того, возможно увеличение поступлений за счет дополнительных продаж, а также сокращение выплат».

В связи с этим, в процессе реализации данной цели управление денежными потоками предприятия должно решить задачи:

1) рост правильного управления финансовыми потоками организации;

2) выделение сфер участия денежных потоков и контроль за ними в соответствии с классификацией в общем по организации, сферам деятельности, структурными подразделениями и центрами ответственности, по времени и периодам деятельности организации, источникам формирования финансов организации (собственные, заемные и др.);

3) достижение оптимального соотношения денежных потоков и структуры источников финансирования организации, способствующих экономически эффективной деятельности предприятия;

4) способность повышения результативности использования денежных средств в финансировании предприятия, достижение роста оборачиваемости финансовых активов;

5) увеличение объемов продаж за счет повышения контрольных операций над финансовыми потоками и улучшения управления;

6) приращение дополнительной прибыли и повышение рентабельности деятельности предприятия;

7) оптимизации планирования и прогнозирования направлений функционирования предприятия;

8) минимизация риска потери платежеспособности предприятия и исключение вероятности банкротства. [4]

Все перечисленные направления управления финансовыми (денежными) потоками предприятия тесно взаимосвязаны друг с другом. Также, немаловажным является процесс оптимизации задач управления денежными потоками для наиболее быстрого достижения его главной цели.

Таким образом, к объектам управления денежными потоками можно отнести положительный, отрицательный свободный денежный поток, а также остаток денежных средств на расчетном счете. В то время как субъектом управления денежными потоками является финансовая служба предприятия.

В. Г. Белолипецкий в процедуре управления денежными потоками выделяет следующие этапы: «идентификация денежных потоков по их отдельным видам; определение общего объема денежных потоков разных видов в рассматриваемом периоде; распределение общего объема денежных потоков разных видов по отдельным интервалам исследуемого периода; анализа и оценки факторов внутреннего и внешнего характера, влияющих на формирование денежных потов; планирования денежных потоков предприятия в разрезе отдельных их видов; оптимизация денежных потоков; обеспечения эффективного контроля реализации избранной политики управления денежными потоками».

Таким образом, концепция денежных потоков имеет огромное практическое значение. Потоковый подход в управлении компанией открывает путь к принятию эффективных решений во многих ситуациях, встречающихся как в каждодневной финансовой политике, так и в ходе разработки проектов автоматизации управления финансовой системой хозяйствующего субъекта [5].

- Кеменов А. В. Управление денежными потоками: Монография. — М.: ЮНИТИ-ДАНА, 2015.

- Самылин А. И. Финансовый менеджмент: Учебник. — М.: НИЦ Инфра-М, 2017.

- Кузнецова И. Д. Управление денежными потоками предприятия: учебное пособие. — И.:Иван. Гос.хим.-технол.ун-т, 2010.

- Володин А. А., Самсонов Н. Ф. Управление финансами. Финансы предприятий: Учебник. — М.: НИЦ ИНФРА-М, 2016.

- Белолипецкий В. Г. Финансовый менеджмент: учебное пособие.- М.: КНОРУС, 2016.

Управление денежным потоком предприятия

Процесс управления денежными потоками предприятия базируется на определенных принципах (см. рисунок):

- информативной достоверности;

- обеспечения эффективности;

- обеспечения ликвидности;

- обеспечения сбалансированности.

Принцип информативной достоверности. Создание информационной базы представляет определенные трудности, так как прямая финансовая отчетность, базирующаяся на единых методических принципах бухгалтерского учета, отсутствует. Определенные международные стандарты формирования такой отчетности начали разрабатываться только с 1971 года и, по мнению многих специалистов, еще далеки от завершения (хотя общие параметры таких стандартов уже утверждены, они допускают вариативность методов определения отдельных показателей принятой системы отчетности).

Принцип обеспечения эффективности. Денежные потоки предприятия характеризуются существенной неравномерностью поступления и расходования денежных средств в разрезе отдельных временных интервалов, что приводит к формированию значительных объемов временно свободных денежных активов предприятия. По существу эти временно свободные остатки денежных средств носят характер непроизводительных активов (до момента их использования в хозяйственном процессе), которые теряют свою стоимость во времени, от инфляции и по другим причинам. Реализация принципа эффективности в процессе управления денежными потоками заключается в обеспечении эффективного их использования путем осуществления финансовых инвестиций предприятия.

Принцип обеспечения ликвидности. Высокая неравномерность отдельных видов денежных потоков порождает временный дефицит денежных средств предприятия, который отрицательно сказывается на уровне его неплатежеспособности. Поэтому в процессе управления денежными потоками необходимо обеспечивать достаточный уровень их ликвидности на протяжении всего рассматриваемого периода. Реализация этого принципа обеспечивается путем соответствующей синхронизации положительного и отрицательного денежных потоков в разрезе каждого временного интервала рассматриваемого периода.

Принцип обеспечения сбалансированности. Управление денежными потоками предприятия имеет дело со многими их видами и разновидностями, рассмотренными в процессе их классификации. Их подчиненность единым целям и задачам управления требует обеспечения сбалансированности денежных потоков предприятия по видам, объёмам, временным интервалам и другим существенным характеристикам. Реализация этого принципа связана с оптимизацией денежных потоков предприятия в процессе управления ими. На формирование денежных потоков предприятия влияют факторы, которые можно подразделить на внешние и внутренние.

Роль рационального управления денежными потоками предприятия определяется следующими положениями:

1. Денежные потоки обслуживают всю финансовую деятельность предприятия и предоставляют систему «финансового кровообращения» его хозяйствующего организма для обеспечения важнейшего симптома – «финансовое здоровье с целью достижения высоких конечных результатов своей деятельности».

2. Денежные потоки обеспечивает финансовое равновесие предприятия в процессе его стратегического развития. Темпы этого развития, финансовая устойчивость предприятия в значительной мере определяется тем, насколько различные виды потоков денежных средств синхронизированы между собой по объемам и во времени. Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации стратегических целей развития предприятия.

3. Денежные потоки способствуют повышению ритмичности осуществления операционного процесса предприятия. Любой сбой в осуществлении платежей отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, реализации готовой продукции и т. п. В то же время эффективно организованные денежные потоки предприятия, повышая ритмичность осуществления операционного процесса, обеспечивают рост объема производства и реализации его продукции.

4. Денежные потоки позволяют сократить потребность предприятия в заемном капитале. Активно управляя денежными потоками, можно обеспечить более рациональное и экономное использование собственных финансовых ресурсов, формируемых из внутренних источников, снизить зависимость темпов развития предприятия от привлекаемых кредитов.

5. Денежные потоки – это важный финансовый рычаг обеспечения ускорения оборота капитала предприятия, который способствует сокращению продолжительности производственного и финансового циклов, достигаемому в процессе результативности управления денежными потоками, а также снижает потребности в капитале, обслуживающем хозяйственную деятельность предприятия. Это обеспечивает предприятию рост суммы прибыли.

6. Денежные потоки обеспечивают снижение риска неплатежеспособности предприятия, достигаемых при синхронизации поступления и выплат денежных средств.

7. Денежные потоки позволяют предприятию получать дополнительную прибыль, генерируемую непосредственно его денежными активами: (например, эффективное использование временно свободных остатков денежных средств в составе оборотных активов, а также накапливаемых инвестиционных ресурсов в осуществлении финансовых инвестиций).