Принцип построения денежной массы

Денежная масса, денежные агрегаты, динамика денежной массы в России и по странам

Понятие денежной массы

Денежной массой считается объем государственного запаса денег в рублевом эквиваленте, обслуживает денежные потоки, формирующие денежное обращение.

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах. Иными словами — это общее количество денег в обращении в определенный период времени. Таким образом, в совокупную денежную массу включаются безналичные и наличные деньги.

В наличную денежную массу входят:

- разменная монета;

- бумажные деньги (казначейские билеты, ассигнации);

- кредитные средства (чеки, векселя).

Безналичную денежную массу учитывают:

- на дебетовых и кредитных пластиковых картах;

- на вкладах и депозитах;

- на расчетных, текущих счетах;

- в электронных деньгах.

Государства, демонстрирующие благоприятное экономическое положение, обладают преимущественно безналичными денежными потоками. Объем наличных, имеющихся в обращении граждан и других участников национального рынка, составляет не более 5% от общего объема денежной массы. На территории государств с банковской системой низкой степени надежности, недостаточно развитыми рыночными отношениями, соотношение безналичной и наличной денежной массы кардинально отличается. Чем больше наличности на руках, тем ниже уровень рыночной экономики.

Динамика доли наличных денег в общей денежной массе России

Несмотря на то, что структура денежного объема изменилась за последние годы, а показатель наличных снизился на 10%, теневая экономика в РФ процветает, так как уровень наличных средств еще недостаточно мал. Нежелание населения размещать свободный капитал на банковских счетах говорит о его недоверии к банковской структуре в частности, и к кредитно-финансовой политике государства в целом.

Структура денежной массы

В структуре денежной массы можно выделить активную часть, которая формируется реальными денежными средствами, непосредственно участвующими в хозяйственном обороте, и пассивную , формируемую денежными средствами на счетах, которые потенциально могут быть расчетными средствами. При этом не все компоненты пассивной части можно использовать как расчетное средство.

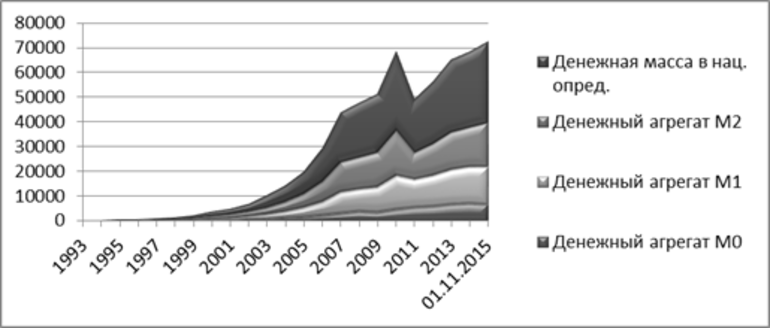

Денежные агрегаты М0, М1, М2, М3, М4

Принцип построения денежной массы основан на убывании ликвидности активов, входящих в её состав. Состав и структуру наличной денежной массы характеризуют денежные агрегаты. Иерархическая структура денежных агрегатов предполагает, что каждый последующий агрегат включает в себя предыдущий. От страны к стране, могут быть отличия в определении и классификации каждого агрегата.

Денежные агрегаты – виды денег и денежных средств, различающиеся своим уровнем ликвидности (возможностью быстрого превращения в наличные деньги), показатель структуры денежной массы. Являются измерителями денежной массы, в зависимости от типа счета, на котором они находятся.

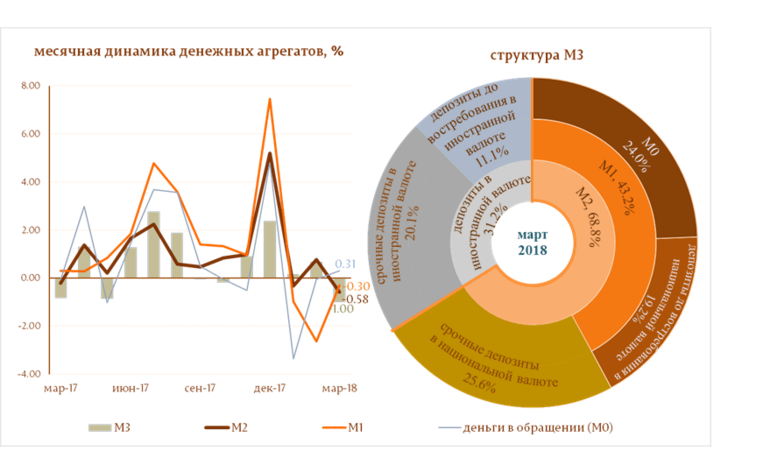

Центральным банком РФ рассчитываются денежные агрегаты М0, М1, М2, М3.

Денежный агрегат М0 – это наличные деньги, обращающиеся в экономике (бумажные банкноты и металлические монеты), являющиеся наиболее ликвидной частью денежной массы.

Денежный агрегат М1 = М0 (наличные деньги) + другие денежные эквиваленты, которые можно легко конвертировать в наличные (чеки, средства населения на вкладах до востребования, средства на расчетных, текущих и иных счетах до востребования нефинансовых и финансовых организаций (кроме кредитных)), выраженные в национальной валюте.

Денежный агрегат М2 = М1 + краткосрочные вклады (срочные вклады, средства на счетах срочных депозитов, привлеченных от населения, нефинансовых и финансовых организаций (кроме кредитных)) в национальной валюте и некоторые фонды денежного рынка. Денежный агрегат М2 – это денежная масса в национальном определении России.

Денежный агрегат М3 = М2 + долгосрочные вклады, облигации государственного займа, казначейские сберегательные облигации, депозитные сертификаты.

Денежный агрегат M4 рассчитывается в некоторых странах, таких как Великобритания. Денежный агрегат М4 = М3 + все денежные компоненты и денежные суррогаты, обладающие более низкой ликвидностью, портфель государственных ценных бумаг у небанковских держателей.

Узкие и широкие деньги

Узкие деньги — термин определяющий наиболее ликвидные инструменты. Чаще всего характеризуется агрегатами М0 или М1, в зависимости от страны.

Широкие деньги — термин, определяющий всю совокупность активов, которые могут использоваться для осуществления платежей. Определение широких денег также варьируется от страны к стране, но в общем – это инструменты, доступ к которым возможен более чем через 24 часа.

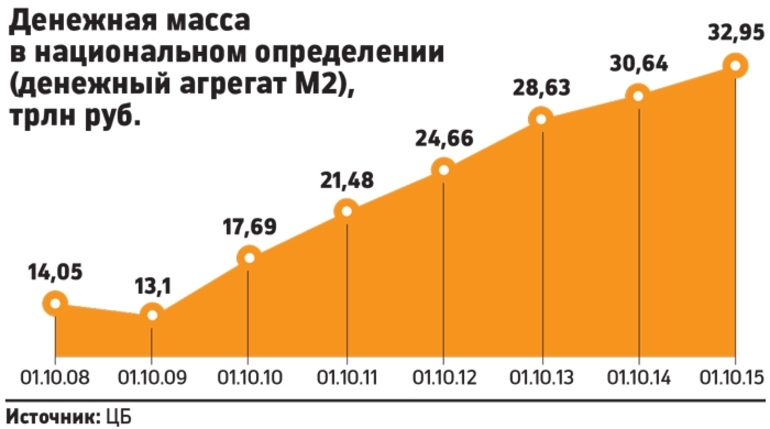

Объем денежной массы в России по годам

Динамика денежной массы (М2) на начало 2008 — 2019 гг., 2 кв. 2019 года по данным Банка России (ЦБ РФ)

Денежная масса — структура, общая характеристика и способы измерения

Общая характеристика

Денежная масса является общим количеством ликвидных активов, но ценные бумаги, например, не могут входить в обращение. Существуют разновидности этого понятия, а также составные элементы и прочая характеристика.

Основная структура

Денежная масса (сокращение ДМ) — это совокупность всех денег страны. Она основывает широкую, национальную финансовую структуру.

В финансовой системе изменились и даже сократились темпы роста ДМ. Ее структура модифицируется, а соотношение между агрегатами изменяется на фоне экономического подъема.

Состав ДМ:

- Наличные денежные средства. Купюры, банкноты, а также монеты.

- Безналичные деньги. Чековые, срочные вклады в банке и облигации.

Существует доля массы денег, не использующаяся в платежной сфере. Источником получения данных об этом показателе является отчетность кредитных организаций.

Нужно в стране сокращать выпуск наличности и ее использование, переходить на безналичные средства, это будет осуществляться только с успешным и постоянным использованием переводов на карту.

В России недостатками и проблемами денежной системы обладает большая доля наличных средств по сравнению с развитыми странами Европы, а также с Китаем и США. Величина ДМ является результатом влияния двух факторов и может отличаться от воздействия массы денег в обращении и скорости их оборачиваемости.

Способы измерения ДМ:

- Транзакционный. Это определение денег как средства обращения и варианта оплаты.

- Ликвидный. Средство обращения и накопления.

Важным показателем выступает коэффициент монетизации, который также называется финансовой глубиной. Показатель, равный отношению М2 к ВВП, отвечает на вопрос о достаточности денег в обороте. Маленькая величина монетизации экономики может составлять 56−60%, а ее низкий уровень не может вести международное развитие.

Контроль за денежной массой осуществляет Центробанк России при взаимодействии с правительством с помощью проведения экономической политики. Их полномочия могут увеличиваться и расширяться в зависимости от назначений.

Финансовые агрегаты

Это понятие характеризует объемный показатель структуры активов, который определяется уровнем быстрой продаваемости или окупаемости. В экономике используется большое количество агрегатов, между которыми имеются маленькие различия.

Наиболее ликвидной частью денежной массы являются банкноты, металлические деньги, но данный агрегат доступен для быстрого и срочного пользования. Ликвидность денег — свойство, которое может использоваться владельцем для незамедлительной покупки благ. Принцип построения денежной массы определяется этим понятием.

Ликвидность денег по степени ее роста:

- Срочные сберегательные вложения.

- Вклады, текущие чеки, векселя, платежные поручения, кредитные карт, электронные финансы.

- Наличные средства, банкноты, казначейские билеты, монеты, акции.

При использовании принципа ликвидности денежные агрегаты могут определяться и широко учитываться следующим способом: к высоколиквидным агрегатам прибавляются менее ликвидные средства, после чего получается другой агрегат.

Агрегаты — последовательная система, будущий показатель, который включает в состав предыдущий.

В странах с развитой индустрией для установления ДМ существует набор денежных агрегатов: М0, М1, М2, М3. Система работает в России с 1992 года.

Расшифровка агрегатов:

- М0 — это наличные бумажные и металлические деньги.

- М1 представляет собой сумму М0 и сберегательных средств (банковские чеки, денежные вклады до востребования, дебетовые карточки, остатки на счетах).

- М2 — формула агрегат М1 + деньги, не являющиеся платежным элементом (срочные вложения).

- М3 — это М2 + вклады +ценные бумаги (сертификаты, акции, облигации).

Данными показателями располагают все субъекты ДМ, но они могут называться по-разному. Основной базой является предыдущий показатель, который должен включаться в следующий.

Центральный банк Российской Федерации может рассчитать денежные агрегаты М0 и М2.

В основе обращения денег должна лежать ДМ, являющаяся основной финансовой единицей в виде наличного и безналичного расчета.

Расшифровка показателей

М0 представляет собой наличность, находящуюся в экономическом обращении. Это монеты и купюры. Например, держа в руках 200000 рублей, Центробанк учитывает их кратко как индекс М0.

Показатель М1 = М0 + чеки, вклады до востребования (дебетовые карты), остатки денег в национальной валюте на счетах компаний, текущих и остальных счетах. Например, если на дебетовой карте размещены 200000 рублей, ЦБ РФ учитывает их как М1.

Агрегат М2 = М1 + срочные вклады, остатки средств в национальной валюте на счетах срочных депозитов и других средств граждан, привлеченных на определенный срок. Если вложены 200000 руб. в банке с дебетовой карты на депозит до 24 месяцев, то 200000 рублей уменьшат М1 и увеличат М2 на эту сумму рублей. Агрегат М1 меньше М2 на величину вложений. Показатель М2 является ДМ в национальном определении России.

М3 = М2 + вклады, сертификаты и государственные облигации. Когда правительств страны занимает средства на текущие операции по обязательствам перед гражданами, то это прямой выпуск денег, приводящий к обесцениванию денег.

Если заимствования осуществлялись на свои цели, например, на создание новых электростанций, дорожных автомагистралей, речных и морских портов, тогда темп прироста ДМ увеличит балансовую стоимость экономики и рост активов.

В некоторых странах дополнительно существует показатель M4. В Великобритании в M4 входит наличная валюта, кредитные средства, займы.

Учитывая многолетний опыт развитых стран, Центробанк использует агрегаты М0, М1, М2. Экономисты часто подвергают анализу, структуризации динамику ДМ. Ориентиром является иностранный опыт.

Денежным агрегатом для прогнозирования и контроля избираются М2 и М3. Простые индексы слабо отображают статистические параметры финансов. Чтобы денежное обращение не срывалось, агрегаты должны находиться в установленном равновесии: М2 больше М1 и М2 + М3 больше М1. В таком случае финансовый капитал из наличного переходит в безналичный оборот.

Сопутствующие факторы

На состояние ДМ влияют разные показатели. Это скорость обращения в системе денег, а также контрольные меры со стороны вышестоящих органов.

Скорость обращения

Понятие характеризует среднегодовой показатель оборачиваемости в год, который осуществляют деньги при купле-продаже. Эти сделки обслуживаются агрегатом М1 и М2.

Средняя частота обращения равна частное объема ВНП от общей массы денег в обращении. Другим показателем является обращение денежных платежных средств — отношение переведенных денег по депозитам к размеру ДМ.

Скорость обращения индекса М2 определяется как отношение ВВП к показателю М2. Показатель, обратный скорости обращения, характеризует время использования денег.

Факторы изменения скорости:

- Темп роста или очевидное сокращение параметров производства. Когда возрастает последний показатель, скорость денежного обращения увеличивается и наоборот.

- Фазы экономического цикла. Во время кризисных ситуаций скорость снижается, а замедление оборота означает, что коэффициент размещения национального продукта уменьшился.

- Инфляция.

- Преобразование денежного оборота и обращения (распространение терминалов оплаты, банкоматов).

Значительная часть массы денег формируется посредством расширения кредитов негосударственных банков за счет увеличения их депозитной основы. Денежно-кредитная система страны создает и изымает банкноты, монеты, расширяя или сокращая депозиты через неоднократное увеличение вновь появляющихся резервов, а также уменьшение депозитов при сокращении резервов.

Специалисты учитывают, что в странах с развивающейся экономикой управление деньгами играет важную роль. Это объясняется тем, что страны с развитой финансовой политикой стараются сократить резервы.

Важное значение для управления имеет денежная база, которая содержит другие средства кредитных учреждений в ЦБ РФ: на корсчетах и депозиты.

Влияние государственной политики

Изменение скорости, а также особенности объема ДМ зависят от состояния экономики страны, стабилизации, темпов роста, изменения цен, взаиморасчетов и кредитных операций.

Ускоряет обращение замена монет кредитными деньгами, развитием системы взаиморасчетов, использование электронных средств. Используемые кредитными институтами способы покрытия дефицита бюджета провоцируют увеличение ДМ в обращении выше потребностей экономического оборота, обесценивание денег.

Рост объемов кредитования приводит к росту выпуска заемных денег и платежеспособного спроса. В этом состоит основополагающая роль кредитной системы в процессе инфляции. При правильно развивающейся экономической системе финансовое регулирование обеспечивает увеличение ДМ.

Денежно-кредитный контроль предполагает подавление инфляции путем установления норм обязательных резервов, ставок по кредитным средствам, проведение операций с ценными бумагами и валютой.

Любые финансовые средства должны иметь кредитную базу. Оформление займа и его выдача увеличивает уровень ДМ, погашение заемных средств снижает количество денег. Банки производят кредитно-депозитный выпуск средств, а ДМ увеличивается при выдаче ссуд клиентам и снижается при возврате.

Неизменный и умеренный рост ДМ при соответствующем увеличении объема производства обеспечивает ценовую устойчивость. Рыночные отношения влияют на экономическую систему эффективным и выгодным образом.

Неправильная или нерациональная организация системы кредитных, банковских учреждений и контроль искажают итоги проведения политики в сфере финансов.

Излишняя ДМ вызывает отрицательные стороны: обесценивание денег, ухудшение уровня жизни граждан, ухудшение валютного положения страны.

Абсолютным показателем оценки количества денег в обращении называется ДМ. Исследуется влияние ставки рефинансирования на этот показатель для прогнозирования инфляции.

Главные задачи регулирования ДМ на перспективу заключаются в оптимизации количества денег в обращении, вытеснении финансовых суррогатов, снижении темпов инфляции. В нормальных рыночных условиях размер платежных средств корректируется объемом выпуска продукции и ценовым изменением.

5.3. Измерение денежной массы. Денежные агрегаты

Рис.5.2. Принцип построения денежных агрегатов

2. По мере продвижения от агрегата с меньшим индексом к агрегату с большим индексом средняя ликвидность входящих в него активов убывает, поскольку продвижение от менее крупного агрегата к более крупному означает последовательное включение в денежную массу все менее ликвидных активов.

3. По мере продвижения от агрегата с меньшим индексом к агрегату с большим индексом средняя доходность входящих в него активов возрастает, поскольку чем ниже ликвидность актива, тем выше должна быть компенсация в виде процентного дохода.

Рис.5.3. Сравнительная доходность и ликвидность денежных агрегатов

Согласно этой логике существуют два способа определения предложения денег.

1. Предложение денег в узком смысле слова — предложение таких активов, которые наиболее эффективно выполняют функции денег.

Основные подходы к определению предложения денег в узком смысле слова:

? Теоретический подход — основан на определении денег, используемом в экономической теории. Деньги от всех остальных вещей отличает их способность выполнять функцию средства обращения. С этой точки зрения предложение денег — это предложение только абсолютно ликвидных активов, т.е. агрегат Ml.

? Эмпирический подход — основан на определении денег, существенном в первую очередь для макроэкономической практики.

Агрегат, описывающий предложение денег:

а) оказывает наиболее предсказуемое воздействие на изменения тех экономических переменных, динамика которых должна быть связана с изменениями денежной массы: совокупного дохода и уровня цен;

б) в наибольшей степени контролируется центральным банком страны.

Большинство экономистов полагают, что обоим критериям в наилучшей степени соответствует агрегат Ml, но в последние десятилетия целая группа влиятельных ученых—сторонников эмпирического подхода выдвигает в качестве оптимальной меры предложения денег в узком смысле слова агрегат М2.

2. Предложение денег в широком смысле слова — предложение всех активов, которые выполняют функции денег независимо от того, насколько эффективно они это делают. В этой роли выступает наиболее крупный денежный агрегат, рассчитываемый центральным банком данной страны.

Измерение предложения денег в России:

• в узком смысле слова — агрегат М0 или М2;

• в широком смысле слова — агрегат М3.

Агрегат Ml рассчитывается Центральным банком Российской Федерации, но никогда не используется для макроэкономических расчетов, поскольку составляется посредством механического копирования аналогичного зарубежного агрегата без учета того обстоятельства, что вклады до востребования в России не являются чековыми и потому не могут считаться абсолютно ликвидными. Такие вклады за рубежом называются сберегательными и включаются в агрегат М2. Функционально же агрегату Ml с точки зрения теоретического подхода соответствует агрегат М0, а с точки зрения эмпирического подхода — агрегат М2.

Следует особо отметить, что насыщенность экономики России деньгами типа М2 чрезвычайно низка. Коэффициент монетизации экономики (отношение объема денежного агрегата М2 к объему номинального ВВП), по официальным данным, в 6—7 раз ниже, чем в развитых странах. Этот показатель, по-видимому, окажется еще меньше, если к официально регистрируемому статистикой объему ВВП добавить объем теневой экономики, которая, по оценкам Госкомстата РФ, составляет около 25% ВВП, а по оценкам ФСБ — до 40%. Это порождает определенную специфику денежных расчетов в России, которая должна учитываться при определении денежной массы.

1. При расчетах в производственном секторе из-за колоссального объема неплатежей (около 30% ВВП) происходят безденежные сделки в виде бартерной торговли и обращения суррогатных заменителей денег (векселей, налоговых освобождений, взаимозачетов и др.).

2. Высокая инфляция в последние годы привела к сильной долларизации денежного обращения, особенно в потребительском секторе.

Статистические материалы

Денежные агрегаты Центрального банка Российской федерации 1

Наличные деньги в обращении на руках у нефинансовых агентов М0=1 2 Средства на расчетных, текущих и спецсчетах нефинансовых агентов в финансовых институтах

в том числе:

• расчетные счета

• специальные счета

• счета капиталовложений

• чековые счета

• счета бюджетов и общественных организаций

• счета Госстраха

• счета долгосрочного кредитования 3 Вклады в коммерческих банках 4 Депозиты до востребования в Сбербанке М1=М0+2+3+4 5 Срочные вклады в Сбербанке М2=М1+5 6 Депозитные сертификаты 7 Облигации государственного займа 8 Корпоративные и банковские ценные бумаги М3=М2+6+7+8

Источник: Текущие тенденции в денежно-кредитной сфере.— M.: Департамент исследований, информации и статистики Центрального банка Российской Федерации.

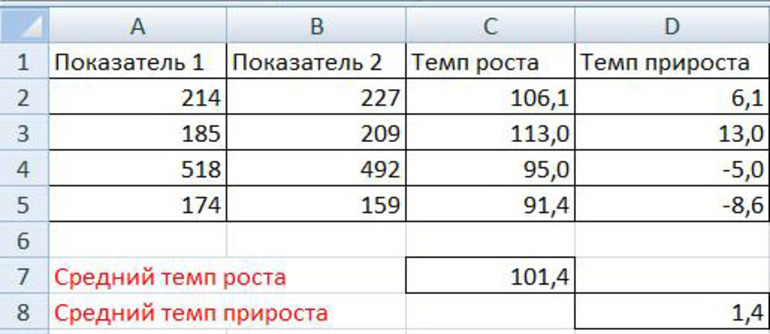

Основные монетарные показателя в Россия Показатель 1991г. 1992г. 1993г. 1994г. 1995г. 1996г. 1997г. М0, трлн руб. 0.17 1.9 14,0 36,5 80,8 103.8 129,5 М2, трлн руб. 0,96 7,1 36,7 109.4 220.8 295,2 379,6 Номинальный ВВП, трлн руб. 1,4 19,0 171,5 610,6 1631,0 2256,0 2675,0 Скорость обращения денег М2 (ВВП/М2), раз 1,46 2.68 4,67 5,58 7,39 7,64 7.05 Коэффициент монетизации экономики (М2/ВВП), % 68,6 37,4 21,4 17,9 13,5 13,1 14.2

Источник: Таблица составлена по сб. «Российский статистический ежегодник» (M.: Госкомстат РФ) за соответствующие годы.

Денежные агрегаты Федеральной резервной системы США 1 Наличные деньги 2 Вклада до востребования 3 Дорожные чеки 4 Прочие чековые вклада М1=1+2+3+4 5 Сберегательные вклада 6 Срочные вклада менее 100 тыс. долл. 7 Краткосрочные вклада в евродолларах 8 Соглашения о покупке ценных бумаг с обратным выкупом 9 Акции взаимных фондов денежного рынка 10 Депозитные счета денежного рынка М2=Ь1+5+6+7+8+9+10 11 Срочные вклада свыше 100 тыс. долл. 12 Долгосрочные соглашения о покупке ценных бумаг с обратным выкупом М3=М2+11+12 13 Прочие вклада в евродолларах 14 Сберегательные облигации государства 15 Краткосрочные векселя Казначейства 16 Коммерческие ценные бумаги 17 Векселя коммерческих банков L=М3+13+14+15+16+17

Источник: Federal Reserve Bulletin.

СТРУКТУРА РАСЧЕТОВ ПРЕДПРИЯТИЙ РОССИИ НА 1997 г.

Источник: Вопросы экономики, 1997, № 4, с. 54.

Задания

Задание 1. Предположим, что на некоем острове живут только три семьи. Одна из них выращивает картофель, другая — растит пшеницу и печет из нее хлеб, а третья — является владелицей фруктового сада. Помимо собственной продукции, первая семья любит только фрукты, вторая — только картофель, а третья — только хлеб.

а) Перечислите, с какими трансакционными издержками столкнутся обитатели этого острова, если они захотят торговать друг с другом излишками своей продукции, а на острове нет денег.

б) Теперь предположим, что на острове появились деньги. Как это обстоятельство повлияет на величину различных видов трансакционных издержек жителей острова?

Задание 2. Герой одного из рассказов Джека Лондона, золотоискатель на Аляске, просит своего приятеля вернуть долг не золотом, как тот настойчиво предлагает, а чеком, хотя у него нет уверенности, что к моменту предъявления чека к оплате у приятеля на счету останется достаточно средств. Подумайте, какими аргументами мог руководствоваться этот золотоискатель.

Задание 3. Проранжируйте нижеперечисленные активы от наиболее ликвидных к наименее ликвидным:

а) вклад до востребования в Сбербанке;

б) дом в Псковской области;

в) наличные деньги;

г) стиральная машина;

д) срочный вклад в Сбербанке;

е) акции РАО ЕЭС;

ж) квартира в центре Москвы;

з) золотой слиток;

и) спецкартсчет во Внешэкономбанке (т.е. вклад, владелец которого получает дебетовую пластиковую карточку).

Задание 4. Некоторые американские исследователи обнаружили, что за последние 20 лет динамика уровня цен и совокупного выпуска сильнее коррелировала с динамикой общей суммы внутренних долговых обязательств, чем с динамикой агрегатов Ml и М2. Означает ли это, что Федеральной резервной системе США следует определять предложение денег как величину, равную объему внутренних долговых обязательств? Почему?

Задание 5. Предположим, что Центральный банк Российской Федерации принял решение включить находящиеся на руках у граждан России доллары США в российские денежные агрегаты. В какой агрегат вы бы предложили их включить? Мотивируйте свой ответ.

Принципы формирования денежной массы;

М2-совокупная рублевая денежная масса

наст. время в РФ М2 –31 404,7 млрд руб., а ДЕНЕЖНАЯ БАЗА 10 503,9 млрд

1.Каждый последующий агрегат входит в предыдущий

2.Денежная масса (М2) формируется по принципу убывания ликвидности (т.е. отвечать по соим обязательствам в срок), то есть по мере роста денежных агрегатов их ликвидность уменьшается.

3.Денежная масса формируется по принципу матрешки.

На объем денежной массы влияет множество факторов: объем валового внутреннего продукта и темпы эк. роста, уровень развития и структура кредитной и банковской систем, финансовый рынок и тд.

В соответствии с международными стандартами в качестве основного критерия выделения различных показателей денежной массы используется ликвидность, под которой понимается степень затрат и скорость конверсии отдельных форм вкладов и сбережений в деньги как средство обращения и платежа.

В связи с этим при определении денежной массы часто используют понятия «деньги в узком смысле»(наиболее ликвидный компонент денежной массы. К ним относятся наличные деньги и депозиты(вклады) до востребования) и «деньги в широком смысле слова»(помимо наличности и депозитов до востребования они вкл. «потенциальные деньги»-срочные депозиты и сберегательные вклады,ЦБ и тд.

При проведении Денежно-кредитной политики органы денежно-кредитного регулирования используют такой показатель, как денежная база-совокупность наличных денег в кассах КБ и в обращении(8,4 трл. руб)-применяется для расчета показателей денежной массы. Входящие в него денежные средства могут использоваться банками, в качестве источника для создания дополнительной денежной массы в обращении.

Динамика денежной базы оказывает значительное влияние на денежную массу в обращении. При росте величины денежной базы ЦБ происходит увеличение денежного предложения в стране, и наоборот.

Структура и величина денежной базы оказывает влияние также на величину депозитного и денежного мультипликатора, которые определяют возможности коммерчексих банков в увеличении массы безнаичных денег

Ден.(банк.) мультипликатор — отношение ден. массы к ден. базе. Показ-ет способ-ть к эмиссии в рамках денеж сис-мы. Бм = М2/ден. базу = 2,2раз. Пок-ль монетиз-ции хар-ет степень обеспеч-ти эк-ки деньгами= М2/ВВП =14,2трлн/48трлн = 30% (для разв. стран – 80%)

*Обязательные резервы устанавливаются в% от суммы обязательств КБ перед клиентами и вкладчиками

Операции которые попадают под обязат.резервиров. –вклады; эмиссия ц.б. (векселя облигации); остатки на расчетных и кор.счетах. Факторы,влияющие на масштабы банк.мультипликатора: 1.норма отчислений в обязат.резервы 2.масштабы банков.кредитования 3.приток и отток налич.денег из банков.системы 4.поступление в банков.систему новой порции безнал.денег.

Размеры ден. базы регул-ся ЦБ страны путем операций на открытом рынке: продажи и покупки банком гос. ц/б. Дб=M+об.резервы банк системы(выполняют регулир ф-цию,т.к. ресур база кб на 80% состоит из долгов и опред % от ∑ обяз-в перед клиентами размещается в ЦБ в форме обяз рез.Норма отчислений в R –инструмент Ден-кред регулир-ия,устанвал-ся ЦБ, рост нормы->меньше кредитов и рост их цены и рост % и наоборот если уменьшить норму->рост кол-ва свобод денег у кб,рост их S и цены. Сейчас норма отчисления по вкладам физ и юр л 3,5%.)+ б/н денег на к/с КБ в ЦБ+депозитов КБ в ЦБ+об-в ЦБ по выпущ. им облигациям. Д.Б. – это пассивы ЦБ,он их контролирует.