Понятие денег и денежного обращения

Деньги, их функции, виды денег. Теории денег. Денежное обращение. Законы денежного обращения. Понятие и типы денежных систем. Денежная система РФ. Международная денежная система;

Деньги – это особый, общественно-признанный товар, всеобщий эквивалент.

1. средство обращения (деньги выступают посредником при обмене товаров и услуг)

2. средство сохранения богатства (деньги дают возможность сохранить часть полученной прибыли на будущее, как бы законсервировать их до тех пор, пока они не потребуются)

3. мера стоимости (т.е. их способность измерять стоимости всех товаров, служит посредником при определении цены)

4. мировые деньги (деньги используются для международных расчетов. В роли мировых денег выступает золото)

5. средство платежа

Виды денег(металлические монеты или бумажные банкноты).Первым видом денег были товарные деньги. Кредитные деньги – бумажные знаки стоимости, возникшие на основе кредита. Различают 3 вида кредитных денег: вексель, банкнота,чек. Вексель- долговое обязательство, выдаваемое отдельными лицами. Банкнота — долговые обязательства банков. Чек – денежный документ установленной формы, содержащий безусловный приказ чекодержателя кредит.учреждению о выплате держателю чека указанной в нем суммы. Чек служит средством получения наличных денег с текущего счета в банке. Кредитные карточки – именной документ, выпущенный банком или торговой фирмой, удостоверяющий личность владельца счета в банке и дающий право на приобретение товаров и услуг в розничной торговле без оплаты наличными. «Почти деньги» — ликвидные активы, имеющие фиксированную номинальную стоимость и легко обращаются в наличные деньги или чековые вклады.

Теории денег.

1. Металлическая теория денег Представитель — У.Стэффорд (1554-1612) Господствующее учение — меркантилизм. Богатство отождествлялось с деньгами. А деньги — с драгоценными металлами и прежде всего с золотом.

2. Номиналистическая теория денег Представитель — Дж.Беркли(1685-1753)

Дж.Стюарт(1712-1780) Деньги создаются государством, ценность денег определяется не металлическим содержанием, а тем, что на них написано, их номиналом.

3. Количественная теория денег Представитель — Дэвид Юм(1711-1776) Увеличение количества денег в обращении способствует не росту богатства страны, а лишь росту цен на товары.

Денежное обращение представляет собой циркулирование денежных потоков в наличной и безналичной форме. Денежное обращение имеет две основные формы: наличную и безналичную. Наличное денежное обращение – движение наличных денег в виде банкнот, монет, бумажных денег. Безналичное денежное обращение — это движение электронных денег, т.е. записей на счетах. Безналичное денежное обращение доминирует (т.к. ускоряет денежный оборот, удобство и др.). Между наличным и безналичным денежными оборотами существует взаимосвязь: деньги постоянно переходят из одной в другую сферу денежного обращения.

Законы денежного обращения. Скорость обращения денег – скорость оборота денежных запасов, т.к. она равняется скорости, с которой расходуются деньги на товары и услуги в период времени.

Основной закон денежного обращения, формула которого была представлена К. Марксом, связывает цены, скорость обращения и количество денег: Количество денег = Сумма цен / число оборотов денежных единиц.

Денежная система – это исторически сложившаяся и законодательно закрепленное устройство денежного обращения в стране.

Тип денежной системы зависит от того, в какой форме функционируют деньги. В связи с этим выделяют два типа денежных систем:

1. система металлического обращения, при которой денежный товар непосредственно обращается и выполняет все функции денег, а кредитные деньги разменены на металл.

2. система обращения кредитных и бумажных денег, при которых золото вытеснено из обращения.

Элементы денежной системы и их взаимодействие

Элементами денежной системы являются те ее составляющие части, на которых основывается организация кругооборота денежных ресурсов: денежная единица, масштаб цен, виды денег, эмиссионная система, государственный или кредитный аппарат.

Масштаб цен — установление содержания цены денежной единицы через весовое содержание золота.

Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается

Денежная единица – это установленный в законодательном порядке денежный знак, который служит для соизмерения и выражения цен всех товаров.

Эмиссионная система в развитых странах означает выпуск банковских билетов центральным банком, а казначейских билетов и монет – казначейством в соответствии с законодательно установленным эмиссионным правом.

Взаимодействие элементов денежной системы осуществляет Центральный Банк Российской Федерации.

Характерными чертами современных денежных систем являются:

— отмена официального золотого содержания, обеспечения и размена банкнот на золото

— переход к неразменным на золото кредитным деньгам, которые перерождаются в бумажные деньги

— выпуск денег в обращение не только в порядке банковского кредитования хозяйства, но и в значительной мере для покрытия расходов государства (в основном выпуск государственных ценных бумаг)

— преобладание в денежном обращении безналичного оборота

— усиление государственного регулирования денежного обращения.

Правовой основой функционирования денежной системы России является Закон от 25 сентября 1992 года «О денежной системе Российской Федерации». Этим законом определено, что официальной денежной единицей (валютой) РФ является рубль, а выпуск других денежных единиц запрещен. Официально между рублем и золотом или другими драгоценными металлами не устанавливается, а исключительное право выпуска наличных денег, организации и изъятия их из обращения на территории РФ принадлежит Центральному банку России.

Деньгами, имеющими законную платежную силу, являются банковские билеты (банкноты) и металлические монеты, образцы которых утверждаются ЦБ России. Они обязательны к приему по их нарицательной стоимости на всей территории РФ во все виды платежей, а также для зачисления на счета, вклады, аккредитивы и для переводов.

Вопрос 30. Понятие сущности и функции кредита. Основные формы кредита и его классификация

Кредит как экономическая категория происходит от латинского слова кредитум — ссуда, долг и в то же время от кредо — доверяю, верю — предоставление денег или товаров в долг, как правило, с уплатой процентов.

Под кредитными отношениями понимаются все виды денежных отношений, возникающих на основе срочности, платности и возвратности. Следовательно, стадиями движения кредита являются размещение кредита, получение кредита заемщиками, его использование, высвобождение ресурсов, возврат позаимствованной стоимости, получение кредитором средств, размещенных в форме кредита.

Кредит является особой формой движения фонда денежных средств — ссудного капитала. Ссудный капитал — это денежные средства, отданные в ссуду за определенный процент при условии возвратности.

Основными источниками ссудного капитала служат:

— денежные резервы экономических агентов, высвобождаемые в процессе кругооборота капитала;

— денежные резервы, выступающие в виде специальных денежных фондов;

— денежные доходы и сбережения всех слоев населения;

— государственный денежный резерв;

— эмиссия денежных знаков, осуществляемая в соответствии с потребностями роста оборота наличных денег.

В условиях рыночной экономики кредит выполняет следующие функции: аккумуляция временно свободных денежных средств; перераспределение денежных средств на условиях из последующего возврата; создание кредитных орудий обращения (банкнот и казначейских билетов) и кредитных операций; регулирование объема совокупного денежного оборота.

Распределительная функция проявляется как при аккумуляции денежных средств, так и при их размещении.

Эмиссионная функция проявляется в том, что в процессе кредитования создаются платежные средства.

Контрольная функция реализуется в процессе наблюдения за деятельностью заемщиков и кредиторов, при оценке кредитоспособности и платежеспособности клиентов, при контроле за соблюдением принципов кредитования. Контрольная функция кредита реализуется и в случае целевого займа. Если договор заключен с условием использования заемщиком полученных средств на определенные цели (целевой заем), заемщик обязан обеспечить возможность осуществления заимодавцем контроля за целевым использованием суммы займа.

По сроку возврата кредит подразделяется на долгосрочный и краткосрочный. Долгосрочный кредит предоставляется на срок более 1 года и обслуживает движение основных фондов, главным образом их расширенное воспроизводство и капитальное строительство. Краткосрочный кредит в основном предоставляется на срок до 1 года включительно и обслуживает кругооборот оборотных средств.

Краткосрочный кредит классифицируется:

1) по экономическому характеру объектов кредитования:

— под товарно-материальные ценности (сырье и основные материалы, запасы, незавершенное производство), а также на временные нужды под сверхплановые запасы;

— под затраты (сезонное производство, подготовка новых производств);

— расчетные (в связи с отгрузкой готовой продукции, открытие аккредитива);

— платежные кредиты (несвоевременное поступление средств за отгруженный товар);

— на распределительные операции (под покрытие временных разовых потребностей при отсутствии свободных денежных средств);

2) по срокам погашения: срочные, отсроченные (пролонгированные), просроченные;

3) по источникам погашения: за счет средств заемщика; за счет средств гаранта; за счет новых кредитов;

4) по связи с принципом обеспеченности: с прямым обеспечением; с косвенным обеспечением; не имеющие обеспечения (бланковые кредиты).

На рынке кредит выступает в следующих формах: коммерческий, банковский, потребительский, ипотечный, межбанковский, межхозяйственный, государственный, международный. Они отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента и сферой функционирования. Всем им свойственны специфические формы отношений и методы кредитования.

Коммерческий кредит предоставляется одним предприятием другому в виде продажи товаров с отсрочкой платежа. Орудием такого кредита является вексель, оплачиваемый через коммерческий банк. Главная цель такого кредита — ускорить процесс реализации товаров и заключенной в них прибыли. Процент по коммерческому кредиту, входящий в цену товара и в сумму векселя, как правило, ниже, чем по банковскому кредиту. Размеры коммерческого кредита ограничиваются величиной резервных капиталов, которыми располагают промышленные и торговые компании.

Банковский кредит предоставляется банками и другими кредитно-финансовыми институтами юридическим лицам, населению, государству, иностранным клиентам в виде денежных ссуд. По сравнению с коммерческим кредитом банковский кредит имеет более широкую сферу применения. Объем коммерческого кредита зависит от роста и спада производства и товарооборота.

Потребительский кредит, как правило, предоставляется торговыми компаниями, банками и специализированными кредитно-финансовыми институтами для приобретения населением товаров и услуг с рассрочкой платежа. Обычно с помощью такого кредита реализуются товары длительного пользования.

Под ипотечным кредитом понимается ссуда под залог недвижимости. Она выдается на приобретение, строительство жилья, покупку земли, т.е. имеет долгосрочный характер. Ипотечный кредит считается одним из наиболее «надежных» для кредитора. Межбанковский кредит — это такая форма кредита, при которой и заемщиком, и кредитором выступают банки.

Межхозяйственный кредит сходен с коммерческим кредитом, но не имеет товарной основы: подразумевает предоставление денежных средств взаймы различными хозяйствующими субъектами.

Государственный кредит следует подразделять на собственно государственный кредит и государственный долг. В первом случае кредитные институты государства кредитуют различные секторы экономики. Во втором случае государство заимствует денежные средства у банков и других кредитно-финансовых институтов (размещая государственные ценные бумаги на финансовом рынке) для финансирования бюджетного дефицита и государственного долга.

Международный кредит отражает движение ссудного капитала в сфере международных экономических и валютно-финансовых отношений, связанное с предоставлением валютных и товарных ресурсов на условиях срочности, платности и возвратности. В качестве кредиторов и заемщиков выступают частные фирмы, банки, государственные и региональные валютно-кредитные и финансовые организации.

Понятие денежного обращения.

Денежное обращение — это движение денег во внутреннем обороте в наличной и безналичной формах, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве.

Объективной основой денежного обращения является товарное производство, при котором товарный мир разделяется на товар и деньги, порождая противоречия между ними.

Денежное обращение обслуживает кругооборот и оборот капиталов, опосредствует обращение и обмен всего совокупного общественного продукта. С помощью денег в наличной и безналичной формах осуществляется процесс обращения товаров, а также движение ссудного и фиктивного капиталов. Денежное обращение подразделяется на две сферы: наличную и безналичную.

Налично-денежное обращение — это движение наличных денег в сфере обращения. Оно обслуживается банкнотами, разменной монетой и бумажными деньгами.

Безналичное обращение — это изменение остатков денежных средств на банковских счетах, которое происходит в результате исполнения банком распоряжения владельца счета в виде чеков, пластиковых карточек, платежных поручений, электронных средств платежа, других расчетных документов.

Между налично-денежным и безналичным обращением существует тесная и взаимная зависимость: деньги постоянно переходят из одной сферы обращения в другую, меняя форму наличных денежных знаков на депозит в банке и наоборот.

Поступление безналичных средств на счета в банке — непременное условие для выдачи наличных денег. Поэтому безналичный оборот неотделим от обращения наличных денег и образует вместе с ним единый денежный оборот страны, в котором циркулируют единые деньги одного наименования.

Закон стоимости и форма его проявления в сфере обращения — закон денежного обращения — характерны для всех общественных формаций, в которых существуют товарно-денежные отношения. Анализируя пути развития форм стоимости и денежного обращения, К. Маркс открыл закон денежного обращения, сущность которого выражается в том, что количество денег, необходимых для выполнения функции средства обращения, должно быть равно сумме цен реализуемых товаров, разделенной на число оборотов (скорость обращения) одноименных единиц. Закон денежного обращения обусловливает экономическую взаимозависимость между массой обращающихся товаров, уровнем цен и скоростью обращения денег.

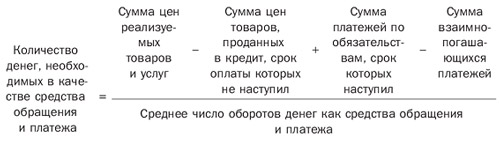

С развитием товарного производства, денежного обращения, использования денег в функции средства платежа закон денежного обращения приобретает следующий вид:

Таким образом, на количество денег, необходимых для обращения, влияют разнообразные факторы, которые зависят от условий развития производства. Одним из них является изменение количества обращающихся товаров. Потребность хозяйства в деньгах определяется также уровнем цен на товары и услуги. Обратное влияние на количество денег, необходимых для обращения, оказывают:

§ степень развития кредита, так как чем большая часть товаров продастся в кредит, тем меньшее количество денег требуется в обращении;

§ развитие безналичных расчетов;

§ скорость обращения денег.

При металлическом обращении количество денег в обращении регулировалось стихийно, с помощью денег в функции сокровища: если потребность в деньгах сокращалась, то излишние деньги (золотая монета) уходили из обращения в сокровище, если увеличивалась — происходил прилив денег в обращение из сокровищ.

Следовательно, количество денег в обращении всегда поддерживалось на необходимом уровне. При обращении разменных на золото банкнот возможность их свободного размена на металл (серебро и золото) исключает нахождение в обращении их излишнего количества.

Если обращение обслуживается банкнотами неразменными на золото или бумажными деньгами, то в этом случае обращение наличных денег совершается в соответствии с законом бумажно-денежного обращения: закон сводится к тому, что выпуск бумажных денег должен быть ограничен тем их количеством, в каком действительно обращаюсь бы символически представленное ими золото (или серебро).

Когда количество выпущенных бумажных денег будет равно теоретическому количеству золотых денег, необходимому для обращения, никаких отрицательных явлений не возникнет: бумажные деньги будут исправно играть роль денежных знаков, т.е. заместителей золотых денег.

Ничем не ограниченная эмиссия денег приводит к нарушению этого закона, переполнению сферы денежного обращения излишними денежными знаками и их обесценению.

Условия поддержания денежного обращения определяются взаимодействием двух факторов: потребностью хозяйства в деньгах и фактическим поступлением денег в оборот.

Понятие денег и денежного обращения

Денежное обращение – это движение денег в наличной и безналичной формах, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве. Объективной основой его является товарное производство. С помощью денег осуществляется процесс обращения товаров, движение ссудного и фиктивного капитала.

Денежный оборот представляет собой совокупность всех платежей в наличной и безналичной формах, выступая в функции средства обращения и средства платежа за определенный период времени. Он включает товарный оборот, нетоварный оборот и перераспределительные операции, распределялись по нескольким денежным потокам: товарным, трудовым, финансовым и кредитным

Денежный оборот подразделяется на налично-денежный и безналичный оборот. Налично-денежный оборот осуществляется с помощью различных видов наличных денег: банкнот, металлических денег, других кредитных инструментов (векселей, банковских векселей, чеков, кредитных карточек.) Эмиссию наличных денег осуществляет Центральный банк. Наличные деньги используются для кругооборота товаров и услуг, для расчетов по выдаче заработной платы, пособий, пенсий, при оплате ценных бумаг, платежей населения за коммунальные услуги.

Безналичный денежный оборот находит выражение в безналичных расчетах, совершаемые путем записи по счетам банка. Безналичную (депозитную) эмиссию осуществляют коммерческие банки. на верх

2 Безналичное денежное обращение и его виды

Безналичные расчеты — это платежи, осуществляемые путем документооборота в виде письменных документов и электронных средств.

Принципы организации безналичных расчетов:

- осуществляются только по банковским счетам;

- расчеты ведут только с согласия плательщика (акцепт, в письменной форме);

- расчеты выполняются только при наличии денежных средств на счете;

- осуществляется контроль со стороны со стороны всех участников;

- срочный характер платежа;

- свобода выбора субъектами форм безналичных расчетов и закрепления их в договорах.

Форма безналичных расчетов это совокупность следующих элементов:

- Расчетные документы:

- платежное поручение;

- инкассовое поручение;

- платежное требование;

- чек;

- аккредитив.

- Схема документооборота.

- Способ платежа:

- плановый – осуществляет перечисления в определенное время;

- прямой — по платежному документу;

- гарантированный – при наличии денежных средств на счете в банке.

Согласно Положению 2П (от 03.102002г. в ред. от 22.01.2008г.) «О безналичных расчетах в РФ», безналичный расчет осуществляется в следующих формах: расчеты платежными поручениями, по аккредитиву, чеками, по инкассо.

Расчеты платежными поручениями.

Платежное поручение – это распоряжение владельца счета банка, в котором ему открыт счет, о списании с него денег и зачислении их на счет получателя в оплату товаров или услуг.

Рисунок 1 — Расчеты платежными поручениями

1- отгрузка продукции с сопроводительными документами;

2- выписка платежного поручения своему банку;

3- списание денежных средств со счета покупателя;

4- уведомление о списании денежных средств со счета;

5- перечисление денежных средств на счет поставщика;

6- зачисление денежных средств на счет поставщика;

7- уведомление о зачислении денежных средств на счет.

Платежное поручение по расчетам за полученный товар принимаются банком к исполнению при наличии денежных средств на счете плательщика.

Преимущества: простой документооборот, низкие транзакционные издержки.

Недостатки: при получении продукции поставщику не гарантирована своевременная оплата за нее.

Чек – письменное распоряжение плательщика своему банку оплатить со счета чекодержателю указанную денежную сумму. Чеки бывают следующих видов: а) денежные; б) расчетные;

Рисунок 2 — Расчеты чеками

1- подача заявления на открытие чекового счета;

2- открытие чекового счета;

3- выдача чековой книжки;

4- получение товара или услуг;

5- передача чека в оплату товаров или услуг;

6- передача чека в банк поставщика;

7- передача чека в банк покупателя для идентификации;

8 – перечисление денежных средств на счет чекодателя;

9 – уведомление поставщика о получении средств.

Преимущества: нет риска неоплаты; сближает момент получения товара и получение денег; низкие трансакционные издержки

Недостатки: возможность подделки чеков.

Аккредитив – это обязательство банка плательщика произвести по поручению клиента и за его счет платежи определенному физическому или юридическому лицу в пределах суммы указанной в поручении.

Аккредитивный счет может быть открыт в банке поставщика или плательщика. Аккредитив открывается за счет собственных средств или за счет кредита. Для открытия аккредитива покупатель представляет обслуживающему его банку заявление. Если аккредитив принят к исполнению, то средства покупателя бронируются на специальном счете, и банк эмитент ставит об этом в известность исполняющий банк. Депонирование средств плательщика для расчетов с определенными поставщиками гарантирует последнему своевременность оплаты за отгруженные товары и оказанные услуги.

Виды аккредитивов:

- отзывной аккредитив может быть аннулирован по указанию плательщика);

- безотзывной — не может быть отменен без согласия получателя;

- возобновляемый (револьверный) при окончании денег на счете, они дополняются постоянно;

- не возобновляемый при использовании денежных средств, он не возобновляется.

Рисунок 3 — Расчеты аккредитивами

1- передача в банк заявления на открытие аккредитива;

2- снятие средств с расчетного счета покупателя;

3 — перевод средств в банк поставщика и зачисление их на счет «Аккредитивы»;

4- сообщение поставщику об открытии аккредитива;

5- поставка товаров и оказание услуг;

6- предъявление расчетных документов в банк;

7- сообщение банку покупателя об использовании аккредитива;

8 — сообщение об использовании аккредитива покупателю.

Достоинства: гарантированы своевременные платежи поставщику.

Недостатки: выставление аккредитива связано с отвлечением средств из оборота в течение длительного срока и может привести к временным финансовым затруднениям; задержка грузооборота; ослабление контроля покупателя за соблюдением поставщиком условий поставки.

Расчеты по инкассо.

Инкассо — банковская операция, посредством которой банк берет на себя обязательство получить от имени и за счет клиента и (или) акцепт платежа от третьего лица по представленным на инкассо документам. В основе инкассовых операций согласно праву большинства стран лежит договор поручения.

Различают несколько видов инкассовых операций:

Простое (чистое) инкассо — операций, по ней банк обязуется получить деньги с третьего лица на основании платежного требования, не сопровождаемого коммерческими документами и выставленного клиентом через банк. Оно применяется при расчетах неторгового характера.

Документарное (коммерческое) инкассо — операция, в результате которой банк должен предъявить третьему лицу полученные от своего клиента документы, как правило, товарораспорядительные, и выдать их этому лицу только против платежа наличными (в течение 30 дней от даты представления документов). Расчеты по инкассо осуществляют на основании платежного требования оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится в безакцептном порядке.

Расчеты по инкассо с использованием платежных требований.

Платежное требование представляет собой расчетный документ, содержащий требование кредитора к должнику (плательщику) об уплате определенной денежной суммы через банк.

Рисунок 4 — Расчеты платежными требованиями

1- отгрузка продукции с сопроводительными документами;

2- передача платежного требования в банк;

3- отправка платежного требования в банк покупателя;

4- отправка требования для акцепта;

5- получение акцепта;

6- списание денежных средств со счета покупателя;

7- перевод денежных средств в банк поставщика;

8 – зачисление денежных средств на счет поставщика;

9– сообщение клиенту о поступлении денежных средств на его счет.

Достоинства: покупателю обеспечивается возможность оперативно контролировать выполнение условий договора в части поставок и расчетов; покупателю нет необходимости отвлекать денежные средства из оборота для заблаговременного обеспечения платежа;

Недостатки: при этой форме оплаты наблюдается ущемление интересов поставщика, отсутствует гарантия платежа; длительный процесс расчетов (до 10-15 дней). на верх

3 Денежная масса

Важнейшим количественным показателем денежного обращения является денежная масса.

Денежная масса — это совокупный объем наличного и безналичного денежного оборота.

Денежная масса включает в свой состав разнообразные платежные и покупательные средства, которые обладают высокой степенью ликвидности. Денежная масса делится на активную и пассивную часть.

Активная часть – это наличные и безналичные деньги, участвующие в платежах.

Пассивная часть — это средства находящиеся у населения и не участвующие в обращении.

Денежная база — это сумма наличных денег в обращении, т.е. банкноты и монеты, находящиеся у населения и в кассах банков, денежные средства КБ, депонированные в ЦБ в форме обязательных резервов, и остатки на корреспондентских счетах КБ в Центральном банке.

Для оценки соотношения налично-денежного оборота и безналичного используется коэффициент наличности, который определяется делением наличной денежной массы М на денежный агрегат М2 :

Величина этого коэффициента призвана характеризовать относительную обеспеченность оборота платежными инструментами.

Для анализа и количественной оценки объема денежной массы используют различные денежные агрегаты:

М – наличные деньги в обращении (монеты, бумажные деньги, остатки денежных средств в кассах предприятий и организаций);

М1 = М + средства на трансакционных счетах (средства на расчетных счетах, корреспондентских и текущих счетах);

М2 = М1 + депозиты граждан и юридических лиц;

М3= М2 + депозитные сертификаты, и облигации государственного займа;

М4 = М3 + средства в иностранной валюте физических и юридических лиц.

Основой денежного обращения страны является товарное обращение, чем больше развиты рыночные отношения в стране, т.е. ВНП, который приводит в движение денежную массу страны. на верх

4 Законы денежного обращения

Денежное обращение должно быть устойчивым, а для этого деньги должны сохранять свою покупательскую способность длительное время и должны иметь устойчивый валютный курс.

Для металлического денежного обращения К. Маркс сформулировал закон, который гласит:

Количество денег, необходимое для обращения, рассчитывается как сумма цен на товары, деленная на оборачиваемость денег.

КД = ∑ Ц товаров / V, (1)

КД = ∑ Ц товаров + П – В –К/ V, (2)

где П — платежи по обязательствам;

В — взаимопогашающие платежи;

К – товары, проданные в кредит.

V = ВВП / М = PQ / M, (3)

где ВВП — валовой внутренний продукт;

М- масса денег в обращении.

где V- скорость обращения денег;

M — масса денег в обращении;

P- стоимость выпущенных товаров;

Q — количество выпущенных товаров.

При золотом стандарте, когда в обращении были золотые монеты, закон количества денег необходимых для обращения функционировал стихийно и лишние деньги покидали сферу обращения уходя в сокровища. Если товарное обращение расширялось, то слитки переплавлялись в монеты и возвращались в сферу обращения. В условиях, когда появились банкноты разменные на золото, то их покупательная способность зависела от количества золотых денег, которые они представляли. на верх

Основные понятия и термины: денежное обращение, денежный оборот, безналичный оборот, наличный оборот, аккредитив, инкассо, чек, платежное поручение, денежная масса, денежный агрегат.

Лекция на тему: «Деньги и денежное обращение»

При пользовании «Инфоуроком» вам не нужно платить за интернет!

Минкомсвязь РФ: «Инфоурок» включен в перечень социально значимых ресурсов .

Тема 1. ДЕНЬГИ И ДЕНЕЖНОЕ ОБРАЩЕНИЕ.

Понятие и история возникновения денег.

Теории возникновения денег.

Понятие денежного обращения: его формы.

1. История возникновения денег

Примерно в XII в. до.н.э. в Китае появились металлические деньги одинаковые по весу, размеру и составу сплавов. Но появлению денег предшествовал ряд этапов развития общества:

1- й этап. Натуральное хозяйство т.е. когда каждая семья обеспечивала себя всем необходимым.

2- й этап. Система товарообмена. Человечество достаточно быстро столкнулось с рядом проблем:

Во-первых соизмеримость стоимости разнородных товаров (по количеству? по весу?)

Во-вторых сложность заключения сделок. (далеко не каждый захочет менять свой товар на то что есть у тебя)

Поэтому достаточно быстро возникла необходимость введения определённого эквивалента. Он должен был обладать определенными качествами:

наличие достаточного количества

наличие защиты от лёгкой подделки.

Решить все эти проблемы и позволили деньги.

Итак, деньги — это особый вид универсального товара, который является общим эквивалентом стоимости других товаров.

2.Теории возникновения денег

Существует две основные научные теории, объясняющие механизм возникновения денег:

Рационалистическая (или договорная) согласно которой люди на определённом этапе общественного, экономического и культурного развития для оптимизации процесса торговли договорились о введении нового инструмента — денег, то есть выбрали общую меру стоимости для всех видов товаров и услуг.

Эволюционная согласно которой товарный обмен, развиваясь стихийно, вне зависимости от желания людей сделал наиболее ценным тот вид товара, который со временем и стал наиболее желаемым для всех участников торговли и приобрёл характер эквивалента. При этом основной причиной возникновения денег считается не оптимизация торговли, а необходимость оценки труда, который затрачивался на производство товаров.

Деньги в своем развитии прошли несколько форм материальных носителей:

1. Полноценные (действительные) деньги — это деньги, у которых номинальная стоимость соответствует реальной стоимости металла, из которого они изготовлены, (золотые, серебряные, медные)

В’ течение многовековой истории использования серебряных и золотых монет было замечено, что в обращении монеты постепенно стираются. Стершиеся монеты перестают быть действительным эквивалентом реализуемых товаров. Это и привело к необходимости замены металлических денег знаками стоимости, то есть бумажными деньгами. Так возникли неполноценные деньги.

2. Неполноценные деньги (знаки стоимости) — это деньги, номинальная стоимость которых выше реальной (бумажные, монеты из дешевых металлов).

По сравнению с золотыми деньгами они имели определенные преимущества: их было легче хранить, они были более удобными в расчетах.

В 80-е годы XX столетия с развитием компьютеров и интернета появились электронные деньги.

3. Электронные деньги — это платежные средства, которые хранится на электронном носителе, и позволяют осуществлять безналичные расчеты посредством мобильной связи и интернета,

Денежная стоимость хранится в электронном виде

Платеж является окончательным

Преимущества электронных денег по сравнению с бумажными:

увеличение скорости передачи платежных документов;

упрощение обработки банковской корреспонденции;

снижение стоимости обработки платежной документации.

Недостатки электронных денег:

отсутствие устоявшегося правового регулирования, многие государства ещё не определились в своём однозначном отношении к электронным деньгам;

необходимость в специальных инструментах хранения и обращения;

отсутствие узнаваемости— без специальных электронных устройств нельзя легко и быстро определить сумму и что это за предмет, и т. д.;

невозможность прямой передачи части денег от одного плательщика другому;

несовершенность средств защиты; (возможность хищения электронных денег, с электронного счета, (подделка пластиковых карточек, взлом))

возможное отслеживание персональных данных плательщиков и обращение электронных денег вне банковской системы;

Мера стоимости. Деньги измеряют стоимость всех товаров путем установления цены. (Цена-стоимость выраженная в деньгах)

Средство обращения. Данная функция денег служит для оплаты приобретаемых товаров и создает условия для преодоления индивидуальных временных и пространственных границ, характерных для прямого обмена товара на товар. В этой функции деньги должны выполнять 2 обязательных условия:

Они должны пользоваться всеобщем признанием в качестве денег

Использование денег должно быть санкционировано государством

Средство платежа. Деньги используются при регистрации долгов и их уплаты. Например, был куплен в долг товар. Сумму долга выражают в деньгах, а не в количестве купленного товара. Последующие изменения цены на товар уже не влияют на сумму долга, которую нужно оплатить деньгами.

Средство накопления. Функцию средства накопления выполняют деньги, временно не участвующие в обороте. Деньги, накопленные, но не использованные, позволяют переносить покупательную способность из настоящего в будущее. Однако нужно учитывать, что покупательная способность денег со временем снижается.

Мировые деньги. Данная функция реализуется процессе обслуживания экономических связей между странами. При этом деньги функционируют как всеобщее покупательное и платежное средство. Мировыми деньгами обычно считают резервные валюты (в настоящее время это доллар США, швейцарский франк, евро, английский фунт, японская иена). Главная особенность мировых денег состоит в том что они используются без участия и согласия страны производителя

4.Понятие денежного обращения: его формы.

Деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при выполнении ими своих функций в наличной и безналичной формах называется денежным обращением.

Денежное обращение страны равно сумме всех платежей, совершаемых тремя субъектами в наличной и безналичной формах за определенный период. Деньги обслуживают обмен стоимости валового внутреннего продукта и национального дохода, в том числе кругооборот капитала, обращение товаров и оказание услуг, движение доходов различных групп населения.

Спрос на деньги возникает в следующих случаях:

при осуществлении сделок по оплате товаров и услуг. Их объем определяется номинальным валовым внутренним продуктом — чем больше денежная стоимость товаров и услуг, тем больше требуется денег для заключения сделок;

для накопления в разных видах — вкладах в кредитных организациях, ценных бумагах, официальных государственных запасах.

Денежное обращение осуществляется в двух формах: наличной и безналичной.

Наличное денежное обращение представляет собой постоянный кругооборот наличных денег в экономике государства. Осуществляется в виде банкнот и монет из дешевых металлов и предназначено для обслуживания физических лиц.

К параметрам наличного денежного обращения относится :

система защиты денег от подделки

кратность монет и банкнот

Выпуск наличных денег в обращение предполагает следующие этапы:

Оценка Минфином и Центробанком потребности в наличных деньгах.

Подготовка заказа на производство денег (определение номинала и количества производимых денег)

Размещение заказа на монетных дворах (Москва, Питер и Пермь)

Распределение денег по территории страны (по расчетно-кассовым центрам)

Распределение денег по операционным кассам банков

Выпуск денег в обращение через кассы банков, магазины или терминалы

Безналичное денежное обращение – осуществляется путем перечисления денежных средств со счета плательщика на счет получателя платежа, либо путем проведения банковских операций.

Для каждой организации, предприятия в соответствии с законом открывается один (или несколько — в разных банках) расчетный счет, на котором отражается движение денежных средств.

Основные формы безналичных расчетов :

Расчеты платежными поручениями . Форма безналичных расчетов, которая осуществляется на основании распоряжения владельца счета обслуживающему банку перевести определенную сумму на счет получателя платежа. Самая распространенная в России форма безналичных расчетов.

Аккредитивная форма расчетов , сущность данной формы расчетов состоит в том, что плательщик поручает обслуживающему его банку произвести оплату товаров или услуг за счет предварительно внесенных средств, либо под гарантию банка по месту нахождения получателя средств на условиях плательщика.

Чеки , владелец счета (чекодержатель) дает письменное распоряжение банку, уплатить указанную в чеке сумму денег, получателю средств (чекодержателю). Чеки используются как физическими, так и юридическими лицами.

Расчеты платежными требованиями-поручениями. Платежные требования применяются при расчетах за товары. Является расчетным документом содержащим требование кредитора к должнику по погашению установленной договором суммы.

Расчеты инкассо. Банковская операция, в результате которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия с финансами плательщика.