Операции с наличными денежными средствами

Кассовые операции: как небольшой фирме организовать учет наличных денег

Начинающие бухгалтеры нередко путают понятие «касса» в значении «кассовая техника» и понятие «касса» как операции с наличными денежными средствами. Сегодня мы расскажем о том, как они соотносятся друг с другом, а также о том, как небольшой фирме организовать учет кассовых операций и как ей в этом может помочь онлайн-ККТ.

Касса и кассовая техника — не одно и то же

Из-за созвучности понятий легко перепутать значение двух терминов. С одной стороны, касса — это совокупность всех денежных операций с наличностью, то есть казна, кошелек предпринимателя или организации. С другой точки зрения, касса — это оборудование, а значит, правильнее ее именовать контрольно-кассовой техникой или машиной, ККТ или ККМ.

Касса отражает, как изменился объем денежной массы в связи с наличными поступлениями и расходами. Поступления в данном случае — это и выручка, и внесение средств собственника, и пополнение уставного капитала. Все операции, которые влияют на объем кассы, должны быть зафиксированы в документах о кассовых операциях, например, в приходном и расходном ордерах (ПКО и РКО).

ККТ также тоже отражает приход и расход денег, но только в разрезе выручки, то есть продаж или возвратов покупателю. В данном случае документом о денежной операции является фискальный чек прихода, возврата или чек коррекции. Таким образом, расчеты через онлайн-кассу — это часть всего кассового учета предприятия.

Касса — это.

Кассовые операции

Документы о проведенных операциях

Совокупность наличных денежных средств предприятия

- Приход, поступления денежных средств, например, возврат неиспользованной подотчетной суммы

- Расход денежных средств, например, выдача аванса, зарплаты

- ПКО

- РКО

- Кассовая книга

(операции на ККТ являются частью кассового учета)

- Приход, то есть получение наличных или безналичных денег от покупателя при продаже через ККТ

- Расход, например, выплата денег покупателю за возвращенный товар

- Фискальный чек прихода

- Чек возврата

- Чек коррекции

Сначала расскажем о двух разновидностях кассового учета, а затем о том, как на них влияет применение ККТ.

Как вести кассовые операции: базовый и упрощенный учет

Документы о кассовых операциях (ПКО, РКО, кассовую книгу) необходимо составлять и вести независимо от наличия ККТ в торговой точке.

«Базовый» учет

«Базовый» учет кассовых операций ведут организации и ИП, которые не относятся к субъектам малого предпринимательства. Они документируют кассовые операции следующим образом:

- создают приходный кассовый ордер (ПКО) при поступлении денег в кассу;

- формируют расходный кассовый ордер (РКО) при выплате денег из кассы;

- ведут кассовую книгу, где отражают все поступления и расходы, которые зафиксированы в ПКО и РКО;

- оформляют расчетно-платежную форму № Т-49 и платежную ведомость № Т-53. Это документы для расчета и выплаты персоналу заработной платы или других вознаграждений в наличной форме;

- составляют авансовый отчет. Это делает сотрудник или директор организации (но не ИП), чтобы отчитаться за расходы наличности, выданной ему авансом или потраченные из личных средств.

Кроме перечисленных документов предприятие должно иметь локальный нормативный акт (например, приказ по организации), утверждающий лимит остатка наличных денег (кассовый лимит). Документ указывает, какое количество денег может находиться в кассе в одно время. Лимит можно превышать, если это связано с выплатой наличности персоналу. Допустимый срок превышения включает день получения денег со счета, день выплаты, выходные и праздники.

Кассовый лимит организация устанавливает сама по формуле, приведенной в Указании Банка России от 11.03.14 № 3210-У.

Упрощенный учет

Упрощенный учет введен с 1 июня 2014 года Указанием Банка России от 11.03.14 № 3210-У. Подробнее о нем см. статью «Новые правила кассовой дисциплины: для ИП и малых предприятий введен упрощенный порядок». Такой учет могут вести те ИП и юрлица, которые являются субъектами малого предпринимательства (см. «Минэкономразвития разъяснило, кто относится к субъектам малого предпринимательства»). Проверить, относится ли организация к малым предприятиям, можно на сайте ФНС.

Упрощенный порядок позволяет всем субъектам малого предпринимательства не устанавливать лимит остатка денежных средств в кассе. А «малым» предпринимателям можно еще не оформлять ПКО, РКО и кассовую книгу. Обязательными документами для них являются только форма № Т-49 и ведомость № Т-53 для выплат персоналу, а также авансовый отчет.

Кассовые операции с применением ККТ

Благодаря переходу на онлайн-ККТ, изменился принцип документирования кассовых операций. С 1 июля 2017 года те, кто торгует через ККТ и отправляет данные о продажах в ФНС, могут отказаться от девяти форм кассовой отчетности. Вот перечень документов, которые пользователи онлайн-касс могут не применять:

- Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков ККМ (КМ-1);

- Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) ККМ в ремонт и при возвращении ее в организацию (КМ-2);

- Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (КМ-3);

- Журнал кассира-операциониста (КМ-4)

- Журнал регистрации показаний суммирующих денежных и контрольных счетчиков ККМ, работающих без кассира-операциониста (КМ-5);

- Справка-отчет кассира-операциониста (КМ-6);

- Сведения о показаниях счетчиков ККМ и выручке организации (КМ-7);

- Журнал учета вызовов технических специалистов и регистрации выполненных работ (КМ-8);

- Акт о проверке наличных денежных средств кассы (КМ-9).

С внедрением онлайн-касс теперь все перечисленные документы приходят в ФНС в электронном виде автоматически.

Работа с документами, которые остались обязательными (в базовом учете), также стала проще благодаря расчетам через онлайн-кассу. Расскажем об этом подробнее.

Документирование кассовых операций по 54-ФЗ

Приходный кассовый ордер

Приходный кассовый ордер (ПКО) можно оформлять автоматически в электронном виде на основе фискальных данных с ККТ. Форматы фискальных записей и реквизиты документов при использовании онлайн-касс введены приказом ФНС России от 21.03.17 № ММВ-7-20/229.

Фискальные записи отражаются в памяти ККТ в виде следующих документов:

- отчетов о регистрации ККТ в ФНС, изменении ее параметров, открытии и закрытии смены, закрытии фискального накопителя, текущих расчетах;

- кассовых чеков и аналогичных документов для коррекции фискальных записей.

Чтобы сформировать ПКО на основе данных фискального накопителя, ККТ должна быть интегрирована с бухгалтерским сервисом, который умеет это делать.

Расходный кассовый ордер

РКО можно оформлять в электронном виде. Расходным кассовым ордером нужно документировать:

- выдачу наличных из денежного ящика, который находится при онлайн-кассе

- выплату денег покупателю (физическому лицу).

1) Выдавая наличку из денежного ящика, нужно указать на онлайн-кассе причину выема средств:

- выдача зарплаты;

- оплата товаров и услуг поставщику.

Фискальные документы об этих операциях ФНС не получает. О выеме средств налоговая узнает опосредованно, поскольку видит, сколько было денег в кассе на момент открытия и закрытия смены.

2) Выдача денег покупателю за возвращенный товар — еще одна операция в рамках расхода денежных средств. Действия кассира зависят от двух факторов:

1. Дата возврата товара

- Если покупатель принес товар обратно в тот же день, кассир создает на ККТ чек с признаком расчета «возврат прихода» и возвращает деньги. ФНС сразу получает фискальный чек, подтверждающий эту операцию.

- Если покупатель возвращает товар в другой день, кассир находит нужную смену (касса хранит смены за 14 дней), в ней отыскивает нужный чек и нажимает возврат чека. ФНС в режиме онлайн получит чек с признаком «возврат прихода».

2. Способ расчета при возврате денег покупателю

- Если покупатель совершил покупку за наличные и принес товар обратно, кассир возвращает ему наличку из денежного ящика ККТ.

- Если покупатель расплачивался через терминал эквайринга и хочет получить деньги на карту, операция возврата может усложниться, поскольку не все терминалы умеют совершать возврат.

Порядок действий следующий:

1) Покупатель пишет заявление о возврате товаров, кассир оформляет РКО, покупатель его подписывает.

2) На основании РКО уполномоченный сотрудник магазина составляет бухгалтерский документ — платежное поручение.

3) Согласно платежному поручению выплата происходит со счета предприятия (если это электронный перевод на счет покупателя) или наличными из общей кассы (а не из денежного ящика ККТ).

3. Отчет о закрытии смены необходим для правильного документирования кассовых операций на ККТ. В отличие от ПКО и РКО этот отчет обязаны делать все пользователи онлайн-касс. Отчет должен быть создан не позднее, чем через 24 часа после открытия смены (п. 2 ст. 4.3 Закона № 54-ФЗ).

До появления онлайн-ККТ существовал аналог отчета о закрытии смены, который назывался z-отчет. На его основе бухгалтер заполнял журнал по форме КМ-4 и справку по форме КМ-6. Теперь эти документы можно не оформлять, потому что ККТ создает отчет в автоматическом режиме и отправляет его в ФНС.

Если ККТ интегрирована с сервисом бухучета (такая интеграция существует между сервисами «Контур.Маркет» и «Контур.Бухгалтерия»), то данные отчета приходят с онлайн-кассы в сервис в виде ПКО.

Подключиться к сервису «Контур.Маркет»

Подключиться к сервису «Контур.Маркет»

В отчете о закрытии смены могут отражаться ПКО с разным типом проводки:

- Полная оплата товаров (в регистрах бухгалтерского учета фирмы фиксируется проводка ДТ 50, КТ 90-1);

- Частичная оплата товаров (проводка ДТ 50, КТ 62-1);

- Предоплата (проводка ДТ 50, КТ 62-2).

Если предприятие не применяет ККТ, то описанные проводки нужно фиксировать в регистрах бухучета.

Штрафы для нарушителей

Грубые нарушения ведения бухгалтерского учета перечислены в ст. 15.11 КоАП РФ. Эта статья позволяет оштрафовать должностное лицо на сумму 5-10 тыс. рублей, а при повторном нарушении — на 10-20 тыс. рублей или дисквалифицировать на два года или меньше.

Нарушения в сфере применения ККТ описаны в ст. 14.5 КоАП РФ.

За неприменение ККТ оштрафуют:

- • должностное лицо или ИП — в размере от ¼ до ½ суммы расчета без применения ККТ, но не менее, чем на 10 тыс. рублей;

- • организацию — в размере от ¾ до полного размера суммы расчета без применения ККТ, но не менее 30 тыс. рублей.

За повторное нарушение или проводку «мимо кассы» суммы от миллиона рублей штраф составит:

- должностному лицу грозит дисквалификация на 1-2 года;

- ИП и организациям — приостановление деятельности на срок до 90 суток.

За невыдачу чека выпишут предупреждение или штраф:

- должностному лицу — в размере 2 тыс. рублей;

- юрлицу — 10 тыс. рублей.

За нарушения правил применения и порядка регистрации ККТ предупредят или оштрафуют:

- должностное лицо в размере от 1,5 до 3 тыс. рублей;

- юридическое лицо — от 5 до 10 тыс. рублей.

Чтобы избежать штрафа за неприменение кассы, добровольно сообщите в налоговую инспекцию о своем нарушении. Согласно абзацу 3 п. 15 ст. 14.5 КоАП РФ вы избежите штрафа, если на момент вашего признания ФНС еще не знала о данном правонарушении.

Выполнить все требования к учету кассовых операций можно с помощью сервиса «Контур.Маркет». Сервис также обеспечивает передачу данных о пробитых чеках в ИНФС через ОФД согласно Закону № 54-ФЗ. При этом «Контур.Маркет» интегрирован с сервисом для ведения учета и сдачи отчетности «Контур.Бухгалтерия», что позволяет быстро и безошибочно отражать данные о продажах в налоговом и бухгалтерском учете.

Кассовые операции: правила

Порядок ведения кассовых операций в Российской Федерации — это специализированная система учета деятельности по движению наличных денежных средств в кассе учреждения. Нормативы по ведению дисциплины обязан применять любой экономический субъект, работающий с наличностью. Чиновники систематически обновляют законодательство. Наиболее значимым нововведением последнего времени является введение обязательного использования онлайн-касс.

Важные изменения законодательства

- поменял порядок составления ПКО и РКО кассы на основании чеков КК-техники;

- ввел новое правило оформления кассовых документов в электронной форме;

- изменил оформление и порядок выдачи подотчетных сумм.

Для наглядности представим эти изменения в ведении кассы в виде таблицы:

Порядок организации и ведения кассовых операций

Соблюдайте следующий порядок ведения операций с наличными:

Назначьте кассира. Введите новую штатную единицу «бухгалтер-кассир» либо возложите обязанности по ведению расчетов наличными на другого специалиста. Отметим, что кассиром назначается только штатный работник учреждения. На внештатника или договорника возложить такие обязанности нельзя. Ознакомьте кассира с действующим порядком ведения КО под подпись.

Утвердите лимит наличных. Лимит остатка кассы — это максимальная сумма наличных денег, которая может храниться в специализированном помещении каждый день, то есть в кассе. Исключением признаются дни выплаты зарплаты, пособий и стипендий. В остальные дни сумму денег, превышающую лимит по кассовым операциям, необходимо сдать на расчетный счет.

Фиксируйте каждую операцию с наличными. Любое движение денег, поступление или расход в кассе необходимо отразить соответствующим документом. Причем не только первичным, но и зарегистрировать в журнале ведения учета.

Отражайте операции в бухучете. На каждую операцию с наличными в кассе необходимо составить соответствующую бухгалтерскую проводку. Отражайте движение денег на соответствующих счетах, согласно инструкциям по ведению БУ.

Обеспечьте тотальный контроль операций. Организуйте систематические проверки. Только профессиональный контроль и проверки того, как соблюдаются правила ведения кассы, позволят избежать штрафов за нарушение ведения кассовой дисциплины.

Унифицированные формы для кассовых операций

ВАЖНО! Письмом от 21.07.2017 № 03-01-15/46715 Минфин РФ подтвердил, что применять унифицированные формы, связанные с ведением ККМ (постановление Госкомстата России от 25.12.1998 № 132), в соответствии с «Типовыми правилами эксплуатации контрольно-кассовых машин . » (МФ РФ от 30.08.1993 № 104), необязательно!

В том числе правила ведения кассовых операций в 2020 году признают необязательными следующие формы:

- журнал кассира-операциониста;

- справка-расчет кассира-операциониста;

- журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира-операциониста;

- сведения о показаниях счетчиков контрольно-кассовых машин и выручке организации;

- акт о переводе суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины;

- акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию;

- акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (в том числе по ошибочно пробитым кассовым чекам);

- журнал учета вызовов технических специалистов и регистрации выполненных работ; акт о проверке наличных денежных средств кассы.

Однако некоторые бланки остались обязательными элементами учета движения наличных. Каждое учреждение обязано формировать обязательные документы при движении наличных денежных средств.

Актуальные бланки и образцы

Ключевое назначение расчетов наличностью в учреждении — это выдача подотчетных денег. Например, из кассы выдается наличность на покупку материалов, командировочные расходы сотрудников и прочие выплаты. Оформление таких операций в кассе учреждения проводится особым образом.

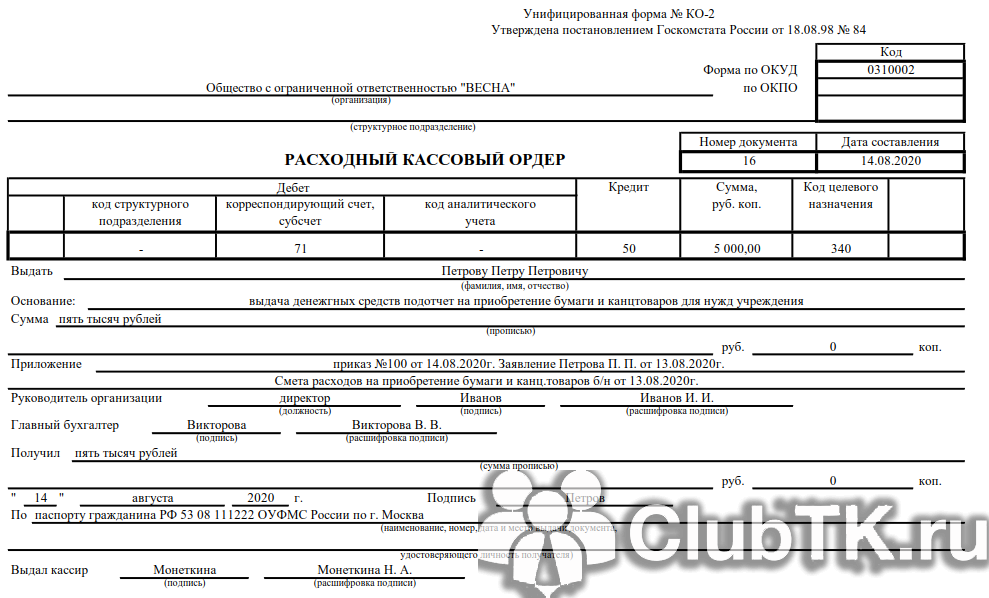

Все расходные операции, то есть выбытие налички из кассы, оформляются расходным кассовым ордером.

Так, к примеру, следует оформить выдачу денег работнику учреждения.

Пример заполнения РКО

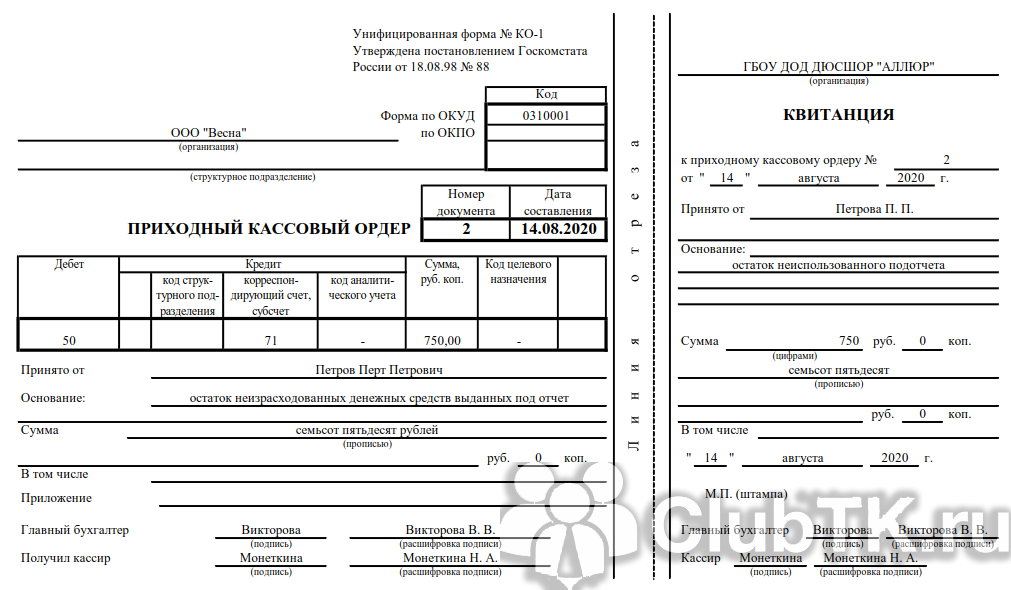

Операции по поступлению наличности в кассу оформляем приходным кассовым ордером. Причем поступления могут быть не только от работников, но и с расчетного счета банка в кассу организации. Например, учреждение выдает заработную плату и пособия наличными.

Пример заполнения ПКО

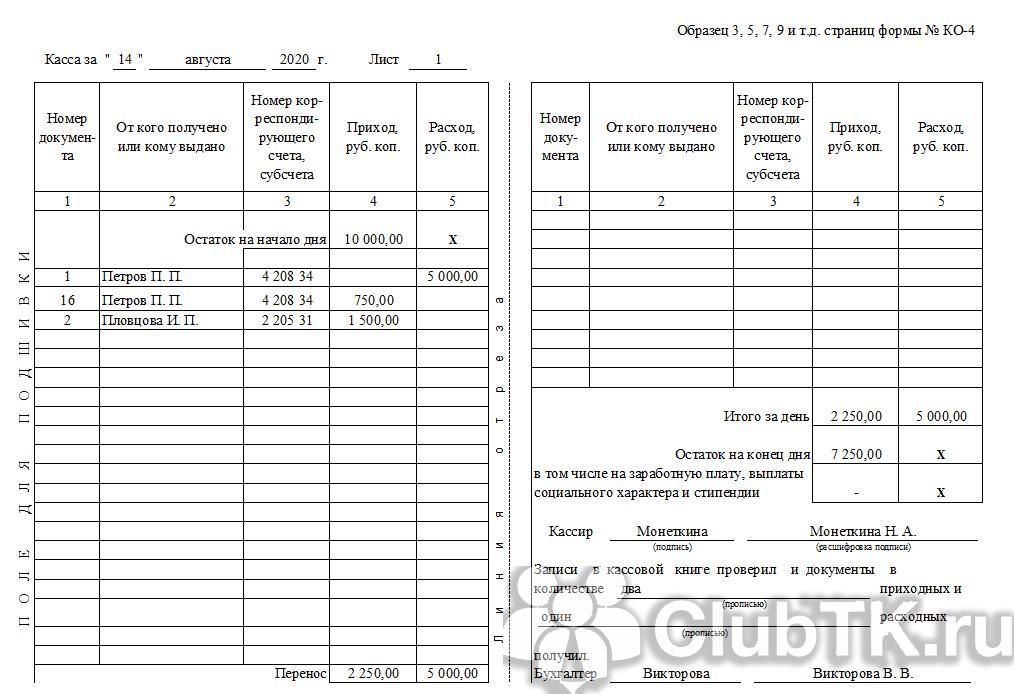

Все расходные и приходные операции регистрируются в специальном документе — кассовой книге, учитывая хронологический порядок регистрации и ведения бухгалтерских данных.

Пример заполнения

Использование ККМ в 2020 году

С 01.07.2017 наступила обязанность применять только новую ККМ, то есть с этой даты прекращена регистрация контрольно-кассовой техники в порядке, установленном старой редакцией закона от 22.05.2003 № 54-ФЗ (в ред. от 08.03.2015). Переход происходил в несколько этапов. И сейчас почти все организации и ИП, работающие с наличностью, должны применять онлайн-ККТ. В соответствии с правилами ведения кассовых операций, в 2020 году ККМ вправе не применять компании, осуществляющие деятельность:

- поименованную в п. 2 ст. 2 54-ФЗ; в отдаленных и труднодоступных местах;

- в области религиозных обрядов и церемоний, по продаже предметов религиозного культа;

- аптечные организации в сельской местности;

- по предоставлению парковочных мест на земельных участках, находящихся в государственной собственности;

- платных услуг библиотечного дела;

- прием наличности за коммунальные услуги;

- образовательные услуги населению;

- предоставление услуг в сфере физической культуры и спорта;

- оказание услуг центрами культуры и творчества.

Для наглядности представим поэтапный порядок реализации новой редакции закона № 54-ФЗ в виде блок-схемы.

На сегодняшний день существуют уже более 100 моделей онлайн-касс, а действующие ОФД обеспечивают передачу данных с касс в ОФД, ФНС и ЕГАИС.

По каждой онлайн-кассе ОФД собирает и актуализирует массу параметров: время открытия и закрытия смены, сумму наличных, средний чек и т. д. А значит, любую точку продаж теперь есть возможность проверить через интернет за считанные минуты. Кроме того, встроенные сервисы некоторых ОФД позволяют не только хранить полученные данные, но и формировать различные отчеты.

После введения онлайн-касс все их владельцы с 19.08.2017 обязаны выполнять через личный кабинет КК-техники следующие действия (пункт 1 главы I приказа ФНС РФ от 29.05.2017 № ММВ-7-20/483@):

- отвечать в трехдневный срок на поступившие через личный кабинет запросы ИФНС;

- сообщать о неприменении КК-машин или в трехдневный срок со дня устранения выявленных нарушений при ее использовании;

- сообщать о своем согласии или несогласии с поступившими от ИФНС данными о выявленных нарушениях в течение одного рабочего дня.

Передаваемые сведения необходимо подписывать усиленной квалифицированной электронной цифровой подписью (ЭЦП). После получения такого сообщения ИФНС должна подтвердить факт получения, разместив в кабинете КК-машин квитанцию о приеме. Информация и документы могут быть переданы и на бумажном носителе в налоговые органы.

Что делать при неисправности ККМ

А как не нарушить кассовую дисциплину, если произошла поломка единственного ККТ, который в своей деятельности использует компания? При поломке ККТ организация вправе вести деятельность без ее использования. В этом случае покупателю выдают бумажный документ, подтверждающий факт оплаты (например, товарный чек). Сразу же после устранения поломки, чтобы избежать штрафа, необходимо (п. 14.5 КоАП РФ):

- сформировать по каждой операции коррекционный чек;

- в письменной форме сообщить о возникшей ситуации, указав информацию о каждом созданном чеке коррекции.

Очень важно соблюдать порядок ведения до того, как ИФНС узнает о возникшей поломке в результате проверки. Только в этом случае штрафные санкции не будут применены. Чтобы не оказаться в ситуации невозможности работы при поломке ККТ, налоговые органы предлагают приобрести запасной кассовый аппарат (письмо № ЕД-4-20/24899).

Проверки ФНС

- производились ли расчеты наличными деньгами сверх установленного лимита;

- как приходуется наличная выручка (включая проверку фискальной памяти ККТ);

- соблюдается ли порядок хранения свободных денежных средств в кассе;

- соответствует ли сумма остатка наличных денег установленному лимиту кассы;

- выполняются ли требования о выдаче чеков ККТ (или БСО) по требованию покупателя, установленные действующей редакцией Федерального закона от 22.05.2003 № 54-ФЗ.

Ответственность за нарушения оформления кассовых операций

Если кассовая дисциплина в 2020 году не отвечает заявленным требованиям, на нарушителей наложат штраф:

- для должностных лиц — от 4000 до 5000 рублей;

- для юридических лиц — от 40 000 до 50 000 рублей.

Энциклопедия решений. Бухгалтерский учет операций с наличными денежными средствами

Бухгалтерский учет операций с наличными денежными средствами

Бухгалтерский учет операций с наличными денежными средствами включает в себя прием денежных средств в кассу предприятия и выдачу денег из нее. Источники поступления и направления выбытия денежных средств подразделяются на внешние и внутренние. К внешним относятся расчеты с поставщиками, подрядчиками, кредиторами и пр., внутренним — расчеты с персоналом, подотчетными лицами, собственными счетами в банках.

Внимание

Цели, на которые юридические лица и индивидуальные предприниматели вправе расходовать поступившие в их кассы наличные деньги в валюте РФ за проданные ими товары, выполненные работы или оказанные услуги, а также полученные в качестве страховых премий, перечислены в п. 2 указания Банка России от 07.10.2013 N 3073-У «Об осуществлении наличных расчетов» (далее — Указание N 3073-У).

При ведении операций с наличными денежными средствами юридические лица и ИП должны:

— использовать контрольно-кассовую технику при осуществлении расчетов (ст. 1.2 Федерального закона от 22.05.2003 N 54-ФЗ).

Примечание

Расчеты — прием или выплата денежных средств с использованием наличных и (или) электронных средств платежа за реализуемые товары, выполняемые работы, оказываемые услуги, прием ставок и выплата денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр, а также прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению лотерей (ст. 1.1 Закона N 54-ФЗ).

— хранить наличные деньги в кассе только в пределах лимита остатка денежных средств (п. 2 указания Банка России от 11.03.2014 N 3210-У, далее — Указание N 3210-У). Индивидуальные предприниматели могут не устанавливать лимит остатка наличных денег в кассе;

— соблюдать предельный размер расчетов наличными деньгами (п. 6 Указания N 3073-У).

Согласно Плану счетов для обобщения информации о наличии и движении денежных средств в кассах организации предназначен счет 50 «Касса». Поступление денежных средств в кассу отражается по дебету счета 50, по кредиту отражаются счета источников их поступления. Выплата денежных средств из кассы организации отражается по кредиту счета 50, по дебету указываются счета направлений выбытия.

Все операции с наличными денежными средствами в бухгалтерском учете должны быть подтверждены первичными документами. Так, приход и выдача денежных средств производится на основании приходных и расходных кассовых ордеров (формы КО-1 и КО-2 соответственно) (п. 4.1 Указания 3210-У). Любое движение средств в кассе фиксируется в кассовой книге (форма N КО-4) (п. 4.6 Указания N 3210-У). Перечисленные формы документов утверждены постановлением Госкомстата России от 18.08.1998 N 88. Кроме того, необходимо соблюдать документооборот при осуществлении операций, проводимых через ККТ.

Операции с наличными деньгами

8.2.1. Правовое регулирование расчетов наличными деньгами

В соответствии с п. 1 ст. 861 ГК РФ расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами без ограничения суммы или в безналичном порядке. А вот применительно к юридическим лицам и индивидуальным предпринимателям п. 2 этой статьи допускает введение ограничений.

На основании ст. 4 Закона о Центральном банке РФ Банк России установил, что расчеты наличными деньгами между юридическими лицами, юридическими лицами и индивидуальными предпринимателями, а также между индивидуальными предпринимателями, если эти расчеты связаны с осуществлением предпринимательской деятельности, могут производиться в размере, не превышающем 100 тыс. руб. по одному договору[281].

При этом применительно к некоторым конкретным ситуациям расчеты наличными запрещаются полностью, например, при выдаче банками кредитов юридическим лицам[282], при осуществлении выплат по аккредитиву[283].

Уплату налогов и сборов через кассу местной администрации или через организацию федеральной почтовой связи по действующему Налоговому кодексу РФ могут производить также только физические лица и только при отсутствии в данной местности банка (п. 4 ст. 58). Исключение составляет внесение юридическими лицами денежного залога в обеспечение уплаты таможенных платежей, что допускается производить наличными деньгами в кассу таможенного органа (п. 1 ст. 345 Таможенного кодекса РФ).

8.2.2. Кассовые операции

Помимо собственно расчетов наличными деньгами к вопросам организации наличного денежного обращения в соответствии со ст. 34 Закона о Центральном банке РФ относится также определение порядка ведения кассовых операций, т.е. работы с денежной наличностью.

Правовое регулирование по данному вопросу осуществляется Банком России[284].

Основные правила ведения кассовых операций заключаются в следующем.

Все юридические лица обязаны хранить свободные денежные средства на банковских счетах в кредитных организациях[285].

Для осуществления расчетов наличными деньгами каждое юридическое лицо (в том числе и кредитная организация) должно иметь кассу, а для учета поступления и выдачи наличных денег — вести кассовую книгу. Прием наличных денег кассами производится по приходным кассовым ордерам типовой формы, а выдача — по расходным кассовым ордерам также типовой формы либо надлежаще оформленным другим документам. В частности, оплата труда, выплата пособий по социальному страхованию и стипендий производятся по платежным (расчетно-платежным) ведомостям без составления расходного кассового ордера на каждого получателя.

Каждое юридическое лицо может иметь в своей кассе наличные деньги только в пределах лимита, установленного обслуживающей его кредитной организацией по согласованию с руководством этого юридического лица. Денежная наличность сверх установленных пределов подлежит сдаче в кредитную организацию для зачисления на счет юридического лица. В этом случае деньги вносятся в кассу кредитной организации.

Лимит остатка наличных денег в кассе определяется ежегодно на основании расчета по установленной форме, представляемого юридическим лицом в кредитную организацию[286].

При наличии у юридического лица нескольких счетов в различных кредитных организациях оно обращается в одну из них по своему выбору. По юридическим лицам, не представившим расчета на установление лимита остатка наличных денег в кассе ни в одну из кредитных организаций, обслуживающих их, лимит остатка кассы считается нулевым, а не сданная в кредитную организацию наличность — сверхлимитной.

Лимит остатка кассы может пересматриваться в течение года по мотивированному ходатайству юридического лица.

Предприятия обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающими банками.

Наличные деньги могут быть сданы в дневные и вечерние кассы банков, инкассаторам и в объединенные кассы при предприятиях для последующей сдачи в банк, а также предприятиям связи для перечисления на счета в банках на основе заключенных договоров.

Разрешается хранить в своих кассах наличные деньги сверх установленных лимитов только для выдачи заработной платы, выплат социального характера и стипендий не свыше трех дней (для районов Крайнего Севера — пяти дней), включая день получения денег в банке.

Кроме того, юридическим лицам и индивидуальным предпринимателям разрешено использовать наличные деньги, поступившие в их кассы, для расчетов с учетом ограничений на расчеты наличными в порядке, предусмотренном Банком России. Исключение составляют наличные деньги, принятые юридическими лицами, не являющимися кредитными организациями, и индивидуальными предпринимателями от физических лиц в качестве платежей в пользу иных лиц (т.е. при осуществлении операций, предусмотренных ст. 13.1 Закона о банках и банковской деятельности), которые подлежат сдаче в полном объеме в кассы кредитных организаций (их структурных подразделений)[287].

Предусмотрена также возможность выдачи наличных денег работникам под отчет (например, для оплаты командировочных расходов, горюче-смазочных материалов и т.п.). Такая выдача не подпадает под понятие расчетов, поскольку в этом случае речь идет не о выплате доходов работнику, а о предоставлении ему права оплатить определенные расходы самого юридического лица. По израсходованным суммам работник должен будет отчитаться перед бухгалтерией, а неизрасходованные суммы сдать обратно в кассу.

Получать наличные деньги со своих счетов в кредитных организациях (через кассы этих кредитных организаций) юридические лица могут только на цели, установленные нормативными актами (в частности, это касается выдачи заработной платы, выплат социального характера, стипендий и т.п.). Выдача денег кредитной организацией в таких случаях осуществляется на основании чека.

Получение наличных денег может производиться и с использованием банковских карт[288].

Порядок осуществления кассовых операций кредитными организациями определяется отдельным актом Банка России[289].

При этом кредитные организации, у которых отозваны лицензии на осуществление банковских операций, при совершении кассовых операций руководствуются актами для обычных юридических лиц[290].

Осуществление приема и выдачи наличных денег кредитными организациями в качестве предоставления услуг своим клиентам называется кассовым обслуживанием.

Осуществление кассового обслуживания юридических и физических лиц является банковской операцией (п. 5 ч. 1 ст. 5 Закона о банках и банковской деятельности), в рамках которой совершаются расчетные сделки. В результате совершения этих сделок осуществляется исполнение публично-правовых обязанностей организаций по хранению средств в кредитных организациях и гражданско-правовых обязанностей кредитных организаций по обслуживанию этих организаций, а также трансформация вещных прав в обязательственные и наоборот. Данные обстоятельства позволяют говорить о том, что кассовые операции являются разновидностью расчетных операций со специальным порядком правового регулирования.