Перечислите именные ценные бумаги

Именная ценная бумага и ее виды

Человечество издавна стремится выработать инструменты, закрепляющие имущественные права. Такую функцию издавна выполняют ценные бумаги, они ведут свою историю еще с 12 века. За годы своего существования денежные документы претерпели существенную эволюцию, хотя главная их суть остается неизменной. Расскажем о том, в чем специфика именных ценных бумаг, зачем они выпускаются и как функционируют.

Понятие «ценная бумага»

Первые денежные документы появились очень давно. Историки считают, что сначала ценные бумаги — векселя — появились в Италии (в 12 веке), а потом уже быстро распространились по всему цивилизованному миру. Это понятие определяется как денежный документ, удостоверяющий имущественные права, и их осуществление или передача возможны только при предъявлении бумаги. Чтобы реализовать свои функции, ценная бумага должна быть соответствующим образом оформлена: бланк, реквизиты, регистрация. Данные документы выступают и кредитными, и платежными инструментами. Юридический статус ценных бумаг – движимое имущество. Разнообразная практика их использования связана с многочисленными функциями и свойствами данных документов.

Свойства ценных бумаг

Не каждый денежный документ может быть назван ценной бумагой. Эти документы отличает наличие следующих свойств:

— Обращаемость. Предъявительская или именная ценная бумага может продаваться и покупаться, а также выступать платежным средством.

— Доступность. Документы имеют способность быть частью гражданских сделок.

— Стандартное оформление. Бумага обязательно должна пройти все виды необходимых регистраций и иметь установленную форму с предписанными реквизитами.

— Документальность. Бумага должна пройти все нужные формальности и получить статус официального документа.

— Рыночность. Ценная бумага – инструмент рынка, она непосредственно его отражает.

— Доходность. Денежные документы должны приносить прибыль – это важнейшее их свойство.

— Регулируемость и признание государством. Власти гарантируют законность выпуска и оборота ценных бумаг, они занимаются регуляцией этого рынка.

— Риск. Как и любой рыночный инструмент, бумаги подвергаются риску потери доходности и утраты владельцем своих имущественных прав.

Виды ценных бумаг

Существует несколько разновидностей денежных документов. Самыми популярными из них являются акции, облигации, чеки, векселя. Есть множество классификаций ценных бумаг по различным основаниям. По срокам жизни они делятся на срочные (с разными временными периодами) и бессрочные. По способу фиксации владельца – на предъявительские, в которых не указывается конкретный владелец, именные (для регистрации владения они обязательно вносятся в реестр именных ценных бумаг) и ордерные, которые сочетают свойства и функции двух первых видов. По форме существования выделяются документарные и бездокументарные бумаги. Также выделяются регистрируемые и нерегистрируемые, российские и иностранные, рыночные и нерыночные, рисковые и безрисковые, доходные и бездоходные и другие разновидности денежных документов.

Функции ценных бумаг

Любой документ, в том числе денежный, выпускается для определенных целей. Ценные бумаги предназначены для выполнения целого ряда функций:

— Регулирующая. Документы способствуют перераспределению инвестиций в различные секторы экономики, регионы и отрасли.

— Информационная. Бумаги являются индикатором состояния экономики в целом.

— Правовая. Этот документ в первую очередь обеспечивает права владения, а также дает право на информацию, управление и т. п.

— Получение дохода. Еще одна первостепенная задача бумаг – приносить владельцам прибыль.

— Инвестиционная. Документы позволяют привлекать дополнительный капитал в конкретные области экономики.

— Расчетная. Бумаги являются средством кредитования и платежей.

Особенности именных ценных бумаг

Главным отличием этого вида документов является зафиксированное за определенным лицом право владения и пользования ими. Для осуществления этой операции производится ведение реестра именных ценных бумаг, где в бумажном или электронном виде записываются данные собственника и номера купленных им ЦБ. Отсюда проистекают главные свойства этих бумаг: всегда известно, кому они принадлежат, все совершаемые с ними операции обязательно регистрируются, доход по таким капиталовложениям подлежит налоговым вычетам. Данные документы лучше поддаются регулированию и контролю, чем предъявительские. С введением бездокументарной формы существования большинство ценных бумаг становятся именными. Так как электронная форма документа в обязательном порядке сохраняет данные о владельце.

Причины выпуска

Так как именная ценная бумага поддается большему контролю, то рынок заинтересован в увеличении их выпуска. Сегодня можно увидеть тенденцию к росту эмиссии этого вида документов, что объяснимо высокой развитостью финансовых рынков, необходимостью усиления контроля над оборотом бумаг и государственной заинтересованности в налогообложении капитала. При этом форма выпуска бумаг в основном не имеет никакого значения.

Права владельца

Любые денежные документы создаются для того, чтобы закрепить права владения. Так и права, удостоверенные именной ценной бумагой, в первую очередь связаны с имуществом. Собственник может продавать или дарить свои ЦБ, он может уступить право совершения сделок с ними другому лицу. Но если предъявительские бумаги достаточно просто передать доверенному лицу, то в случае с именными – обязательно должны быть соблюдены регистрационные формальности, иначе сделки будут признаны недействительными.

Разновидности

Существует несколько видов персональных денежных документов. Их обычно делят на основные и производные, или деривативы. К первым относятся векселя, чеки, облигации, акции, банковские сертификаты, сертификаты (депозитные, трастовые и сберегательные), закладные, расписки. Ко второй группе относятся опционы, фьючерсные контракты и свопы.

Особенности обращения

Именная бумага имеет свою специфику при обращении. Каждый документ обязательно вносится в реестр владельцев именных ценных бумаг, и если собственник захочет доверить право сделки другому лицу или пожелает уступить их кому-либо, ему придется совершить ряд формальных операций. Процедура уступки требований по именной бумаге производится через приказ, исходящий от ее владельца. Или может заключаться двусторонняя сделка, так называемая цессия, подтверждаемая специальными документами (титулами). В реестре владельцев отражается любое движение бумаг, и это позволяет проследить их судьбу и контролировать обращение.

Реестр

При выпуске именных бумаг они обязательно регистрируются в специальном перечне. Но это не просто журнал, куда вписываются имена покупателей. Ведение реестра владельцев именных ценных бумаг – это обычно задача эмитента. Держатель реестра, согласно законам РФ, должен иметь регистратора, наделенного специальной государственной лицензией. Список может вестись в бумажном или в электронном виде, сегодня существует немало компьютерных программ для реализации этой задачи. В реестре фиксируется информация о владельце, об обременениях бумаг, о типах акций, о номинальных держателях. Кроме ведения журнала регистрации, держатели данных перечней ведут лицевые счета владельцев ЦБ, фиксируют совершаемые с активами операции, хранят различную подтверждающую информацию. Деятельность держателей таких реестров регламентируется и контролируется Банком РФ.

Виды ценных бумаг и их классификация

Содержание:

На первичном уровне стоит сказать, что существует два вида ценных бумаг:

Предъявительские ценные бумаги.

Ценная бумага – вид документа, необходимый для указания имущественных прав его владельца.

Предъявительская ценная бумага – это форма ценной бумаги, которая не нуждается в регистрации, так как при осуществлении каких-либо прав идентифицировать владельца невозможно, потому что имя владельца в такой бумаге не указывается.

То есть отличие их состоит в идентификации владельца.

Какие бывают ценные бумаги?

Статья 143 Гражданского кодекса Российской Федерации к ценным бумагам относит: облигации, государственные облигации, векселя, акции, чеки, депозитные и сберегательные сертификаты, банковские сберегательные книжки на предъявителя, коносаменты, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг.

Рассмотрим понятие каждой бумаги.

Облигация (с латинского «обязательство») – это долговая и эмиссионная бумага, которая закрепляет права владельца с целью получения облигаций от юридического лица или государственной исполнительной или местной власти (эмитента) в определенный срок ее номинальной стоимости и фиксированного процента от стоимости или иного имущественного эквивалента.

Вексель – долговое обязательство, которое дает владельцу право требовать при наступлении указанного срока с лица, выдавшего или принявший обязательство, уплату оговоренной суммы.

Акции – это разновидность ценной бумаги, которая свидетельствует о правах получения части прибыли акционерного общества в виде дивидендов владельцем, или акционером, это в свою очередь дает права на участие и управление акционерным обществом, частью имущества, остающегося после его ликвидации.

Чек – ценная бумага, которая обязывает выплату указанной суммы чекодержателю.

Депозитные (сберегательные) сертификаты – разновидность ценной бумаги, свидетельствующее о вкладе денежных средств коммерческим, или сберегательным банком на депозит банка. Также существует регламент о возврате вклада и процентов по истечению установленного срока.

Банковская сберегательная книжка – документ, подтверждающий право владельца на получение вклада и процентов.

Коносаменты – договор об условиях перевозки груза, разновидность товарораспрострядительного документа. Цель – предоставление владельцу право на распоряжение грузом.

Складские свидетельства – разновидность ценной бумаги, представляющий из себя заключенный договор о хранении и принятии товара на хранение. В то время, когда товар находится на сохранение, держатель имеет право распоряжаться им как хочет.

Залоговое свидетельство, или варрант – ценная бумага, выдаваемая складом. Она подтверждает права собственности на товар, находящийся на складе. Также владельцу дает право на покупку акций и облигаций любой компании в течении определенного срока по установленной цене.

Приватизационные ценные бумаги, или ваучеры – разновидность ценной бумаги, дает право на приватизацию государственную собственность.

Опцион – контракт, при котором одна сторона имеет право в течение определенного срока продать/купить у другой стороны актив по цене, указанной в договоре, с уплатой, так называемой, премией.

Фьючерсный контракт, или фьючерс – контракт, который обязывает выполнение купли-продажи биржевого актива через установленный срок, по установленной цене.

Депозитная расписка – разновидность ценной бумаги в виде банковского свидетельства косвенного владения акциями иностранных фирм. Она хранится на депозите банка страны, где зарегистрирован эмитент.

Закладная – документ о залоге имущества. Например, ипотека.

Классификация ценных бумаг

Для того, чтобы не запутаться в понятиях, функциях, определениях, мы систематизировали основной подход к классификации ценных бумаг. Это необходимо, так как это дает понимание структуры организации рынка ценных бумаг и их процессов в России.

Предъявительские бумаги можно классифицировать по таким признакам как:

Эмиссионные ценные бумаги

С юридической точки зрения — документы установленной формы, которые удостоверяют имущественные права их держателя на часть предприятия — это эмиссионные ценные бумаги. С экономической точки зрения такие ЦБ обычно имеют ряд особенных характеристик.

Подробнее об эмиссионных ценных бумагах

Ценная бумага – это своеобразный сертификат, который свидетельствует о праве держателя такой бумаги на какое-либо имущество, передача (реализация) которого может происходить только при предъявлении документа. Таким примером является акция. Она относится к эмиссионным ценным бумагам и обеспечивает ее владельцу право на получение фиксированного процента от прибыли впоследствии выполнения деятельности организации и ее активов (если организация ликвидируется). Лицо, которое приобретает ЦБ, называется инвестором, а выпускающий субъект – эмитентом.

Признаками, правильно определяющими ЭЦБ, являются:

- одинаковый объем;

- сроки реализации прав (которые не зависят от времени покупки таких сертификатов);

- удостоверяющие совокупность прав;

- эмитируются выпусками;

- их можно эмитировать (выпускать), продавать (покупать), погашать (аннулировать);

- их можно обратить в деньги, они приносят доход, имеют определенный курс, обладают надежностью.

Виды эмиссионных и неэмиссионных видов ЦБ и чем они отличаются

ЦБ можно разделить на эмиссионные и неэмиссионные

- акции — это эмиссионная ценная бумага, удостоверяющая, что ее владелец (держатель, акционер) является собственником доли прибыли АО и имеет право на получение этой части дохода (дивидендов) в виде процентов и на участие в управлении организацией. Акция содержит обязательство акционерного общества выплатить часть дохода держателю акции и является именной ЦБ. Существуют специальные государственные нормативные акты, регламентирующие выпуск и обращение акций. Под стоимостью акции понимается ее цена на день продажи;

- облигации – это ЭЦБ, дающие право владельцу в указанный срок получить безусловный возврат ее номинальной стоимости и определенный доход в процентах. Прибылью по облигации считается процент (дисконт), права на получение которого закреплено в облигации. Эмитентами по выпуску облигаций могут быть и муниципальные органы власти, которые выпускают облигации для покрытия временного дефицита бюджета;

- депозитный сертификат – представляет собой свидетельство банка (в письменном виде) о вложении финансов, удостоверяющее право владельца сертификата по прошествии определенного времени получить возврат денег вместе с вознаграждением в виде определенных процентов;

- опцион эмитента – ЭЦБ, являющаяся именной, которая предоставляет право ее держателю купить в оговоренное в ней время (или при возникновении определенных обстоятельств) указанного количества акций эмитента по стоимости, также указанной в опционе.

- вексель — долговое обязательство, дающее держателю этой бумаги право востребовать с лица, акцептовавшего документ, возврата указанной суммы в оговоренное там время;

- чек – это ЦБ, которая является своеобразным распоряжением банку выплатить сумму, указанную на чеке;

- ваучеры – это ЦБ, подтверждающие право держателя на долю государственной собственности;

- коносамент – удостоверяет право собственности на отгруженный товар, выступает в качестве документа, подтверждающего заключение договора на хранение товара;

- опцион – это договор, где оговорена возможность одной из сторон в течение оговоренного срока купить (продать) актив по оговоренной стоимости, и получением за это премии;

- варрант — это документ, закрепляющий за владельцем право на покупку ЦБ определенной компании в определенный период по указанной цене;

- фьючерс – это договор будущей купли-продажи актива по закрепленной цене;

- депозитная расписка — это ЦБ, удостоверяющая косвенное владение ЦБ иностранных фирм, находящихся в банке страны-эмитента на депозите.

Видео по теме:

Все виды эмиссионных ЦБ эмитируются (выпускаются) предприятиями (юридическими лицами) или госорганизациями большим количеством с одинаковым временем реализации прав (при одном выпуске). Неэмиссионные ЦБ выпускаются небольшими сериями или поштучно. Например, по привилегированным акциям начисление прибыли происходит раз в квартал (при этом не имеет значения, когда их купят на рынке – за один день или в течение месяца).

Все владельцы одного вида ЦБ вправе получать доход одновременно. А если организация выписывает за день 2 векселя двум различным контрагентам, то сроки погашения и сумма будут у них разные.

Основные преимущества и недостатки именных ценных бумаг

Для того чтобы иметь представление об именных ценных бумагах, предлагаем подробно ознакомиться с их определением, особенностями, свойствами, преимуществами и недостатками.

Именная ценная бумага – это денежный документ, содержащий сведения о ее владельце, которые вносятся в данный документ или в реестр собственников. Передача имущественных прав представляется возможной исключительно при предъявлении данного денежного документа.

Если рассматривать данную бумагу с юридической стороны – это документ подтверждающий принадлежность его собственнику, материально ценных благ и предоставляющий права на них, не накладывая при этом обязанности. С экономической, владелец – это представитель капитала, приносящего доход.

Эффективно ли инвестирование в ценные бумаги на практике? Ответ содержится в этом видео:

Отличительные особенности ценных бумаг

Особенности заключаются в следующем:

- Это бумага, которая имеет ценность, выраженную в денежном эквиваленте. В отличие от большинства обычных документов, которые несут какую-либо информацию и не несут материальной ценности.

- Курс ценных бумаг не стоит на месте. Скачки в их стоимости дают возможность на этом зарабатывать.

- Ценная бумага предоставляет права, но не накладывает не каких обязанностей в отличие, например, от договора, где с обеих сторон накладываются и права, и обязанности.

- Ценная бумага – документ повышенной важности. Исходя из этого оборот, она регулируется отдельными законами.

Положительные стороны и недостатки

Возможность в любой момент выгодно перепродать акции по курсу в разы выше, чем в момент приобретения.

Резкий скачок цен вниз на курс акции.

Акции хорошо сказываются на статусе акционера, так как дают возможность принимать участие в собраниях и решении важных вопросов, касающихся деятельности организации.

Высокая инвестиционная надежность.

Качества, свойственные ценным бумагам

Свойства ценных бумаг:

- Купля-продажа ЦБ (т.е. обращаемость) между ЧП, организациями или государством, которые осуществляют долгосрочные вложения капитала в определенное дело или предприятие для получения материальной выгоды.

- ЦБ имеют стандартное оформление. Нормы установлены государством.

- ЦБ имеют возможность выпускаться однородными сериями. Это свойство называется – серийностью.

- ЦБ – это документ с входящими в него обязательными реквизитами. При отсутствии даже одного из предусмотренных законодательством реквизита – ценная бумага считается не действительной.

- Документы, называющиеся ЦБ обязаны быть признанными государством. Это обеспечивает к ним доверие.

- ЦБ – уникальный товар. Данный документ имеет специализированные рынки со своими правилами, комплексами связанных между собой структур, объектов, благодаря которым происходит обеспечение функционирования системы.

- Доходность ЦБ – это основополагающая причина их приобретения.

- Способность ЦБ быстро продаваться или переводиться в деньги без потеть для их обладателя, т.е. ликвидность.

- Риск и вероятность потерь всегда присутствует. Существуют способы расчета для снижения вероятности риска.

- Исполнять все обязанности по выполнению условий, озвученных при продаже или выпуске ЦБ. Контроль за этим чаще всего, лежит на государстве.

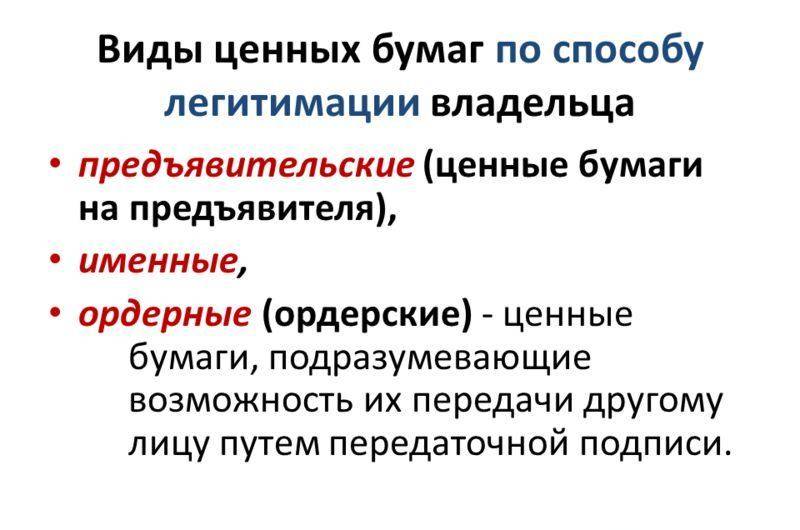

Классификация ценных бумах по способу легитимации.

Классификация ценных бумах по способу легитимации.

Именные ценные бумаги и другие виды

Ценные бумаги делятся на:

- Именная ЦБ – содержит сведения о ее владельце, которые вносятся в данный документ или в реестр собственников. Передача прав возможна исключительно при предъявлении данного денежного документа.

- ЦБ на предъявителя. На ней не фиксируются данные собственника. Права по ним передаются, по средствам фиксации информации передаточного характера с ее обратной стороны.

- Ордерная ЦБ. На данный вид права передаются или предъявляются по средствам самостоятельного внесения информации передаточного характера с ее обратной стороны, не прибегая к регистрации в реестре владельцев.

Виды ценных бумаг по субъектам:

- Государственные ЦБ – выпускают их для развития и финансирования своей деятельности государства (правительства);

- Корпоративные – выпускаются негосударственными и государственными предприятиями;

- ЦБ местных органов власти.

По временным срокам:

- без ограничения срока;

- до 12-ти месяцев;

- от года до трех лет;

- от трех лет и более.

Функции и назначение

Рассмотрим функций ценных бумаг:

- Определением доли прибыли, которую получает государство, различные отрасли, слои населения и сферы экономики.

- Процесс осуществления и воплощения правовых предписаний в поведении собственника на часть прибыли от вложений или на ее возврат.

- Предоставление дополнительных прав.

Чем обусловлена причина выпуска именных ценных бумаг и ее порядок.

Существуют 2 формы выпуска:

- документарная – выдача с ценой определяемой эмитентом и предусмотренными средствами защиты;

- бездокументарная – выдача не производится. Они обращаются в специализированных финансовых организациях, получающих средства в виде депозитов от вкладчиков.

Заинтересованные в этом стороны:

- люди непосредственно выпускающие ценные бумаги;

- государство.

Форма выпускаемой именной ценной бумаги обеим сторонам абсолютно безразлична. Значение имеет лишь факт ее регистрации, это и привело к их бездокументарной форме размещения.

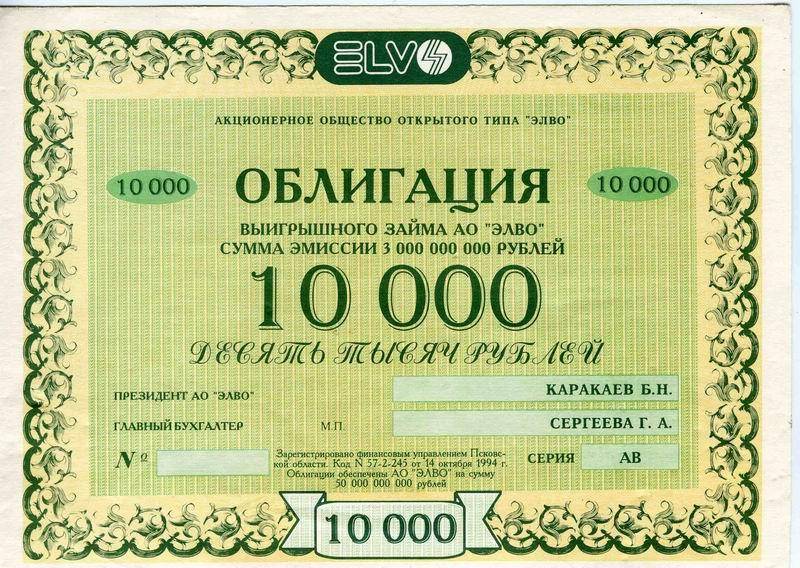

Образец именной ценной облигации.

Образец именной ценной облигации.

Разновидности именных ценных бумаг

Существуют следующие разновидности:

- именная акция;

- свидетельства, выдаваемые временно, которые заменяют собой акции;

- официальная расписка о получении денег или материальных ценностей (акт приёма-передачи материальных ценностей);

- вкладные билеты учреждений, имеющих право осуществлять банковские операции;

- облигации;

- опцион эмитента;

- инвестиционный пай. Что такое ПАММ-счета и ПАММ-инвестирование, как это работает – читайте тут.

Особенности обращения ценных документов

При купли-продажи ценных бумаг без участия биржи характерен следующий порядок:

- Принимается решение о размещении.

- Утверждение решения о выпуске.

- Государственная регистрация выпуска. Что такое дополнительный выпуск акций и как регистрируется их размещение вы можете узнать по ссылке.

- Размещение.

Реестр владельцев именных ценных бумаг

Реестр собственников именных ценных бумаг – это сведения, внесенные в электронную базу данных или в бумажном виде, позволяющие получить доступ к информации о лицах, прошедших процедуру регистрации, удостоверяющую права на ценные бумаги. А также можно являться получателем и отправлять сведения лицам, прошедшим регистрацию.

С октября 2014 года к ведению реестра собственников ценных бумаг допускается исключительно регистратор (с предусмотренной ФЗ лицензией). Реестр хранит следующую информацию о владельце:

- обременении ценных бумаг;

- о количестве акций и их типах;

- информацию о лице, представляющем интересы др. лица на рынке ценных бумаг без права владения на них, и т.д.

Ведение реестра заключается в следующем:

- ведение журнала учета вход/исход;

- ведение зарегистрированных в реестре лиц;

- количестве и виде ценных бумаг;

- стоимости, порядковом номере сертификатов, и т.д.

Что такое доходные вложения в материальные ценности в балансе и как они соотносятся с именными ценными бумагами – читайте здесь.

Следит за ведением реестра акционеров Служба Банка России по финансовым рынкам. Что такое ценные бумаги и каких видов они могут быть вы можете узнать тут: