Коэффициент концентрации отраслевого рынка

Оценка рыночной власти. Показатели концентрации рынка

Отраслевая структура. Факторы, влияющие на отраслевую структуру.

1) Под структурой отрасли понимается, в самом общем виде, состав отраслей или предприятий ее составляющих и удельные веса их производства (или продаж) в общем объеме производства (продаж) отрасли. В условиях первого подхода структуру отрасли характеризуют следующие показатели: удельный вес производства отдельного предприятия (или отрасли) в общем объеме производства отрасли (или комплексной отрасли); удельный вес стоимости основных средств предприятия (или отрасли) в общей стоимости основных средств отрасли (или комплексной отрасли);

удельный вес численности работающих на предприятии (или в отрасли) в общем количестве работающих в отрасли (или комплексной отрасли);

В условиях второго подхода к понятию отрасли используются следующие показатели: -доля рынка (Хi), которая характеризует удельный вес продаж предприятия в общем объеме продаж отрасли, однако, с течением времени показатель доли рынка может изменяться, поэтому о темпах развития предприятия можно говорить на основе анализа: коэффициента опережения; темпах роста доли рынка. -для оценки эффективности использования труда, в первую очередь, управленческого персонала используется показатель суммы прибыли в расчете на одного управляющего;

-для оценки эффективности использования капитала предприятия рассчитывается показатель рентабельности капитала.

Факторы, влияющие на отраслевую структуру

1. Действие положительного эффекта масштабов производства определяется снижением средних суммарных издержек (АТС) в долгосрочном периоде времени. В разных отраслях действие положительного эффекта масштабов производства проявляется по-разному. 2. Характеристики и особенности различных типов рынка также предопределяют, в определенном смысле, структуру отрасли. 3. В зависимости от того, какие границы географического рынка рассматриваются может изменяться состав и структура рынка. При разработке конкурентной стратегии этот фактор достаточно важный, так как от географических границ рынка будут зависеть цели предприятия;4. Сегмент рынка – на разных сегментах рынка предприятия будут иметь разные доли и разных конкурентов, следовательно, при разработке конкурентной стратегии должен учитываться не только фактор географических границ рынка, но и тот сегмент покупателей, на который будет выходить предприятие со своим товаром;

5. Доля импорта/экспорта. Если при анализе структуры рынка не будет учтен факт конкуренции со стороны импортируемых на данный географический рынок товаров, то это означает, что предприятие не учтет при разработке конкурентной стратегии как минимум одного конкурента, на долю которого может приходиться и не такая маленькая часть рынка. 6. Переплетение личных и финансовых связей. Действие этих факторов можно рассмотреть на следующих примерах. 7. Стохастические (вероятностные) факторы. Доля предприятия на товарном рынке не является неизменной величиной. Ее изменение зависит от ряда факторов, как зависящих от эффективности управления предприятием в текущий момент времени, так и от факторов окружающей среды (например, стадия жизненного цикла товара, общеэкономическая ситуация в стране, действия конкурентов и др.), на которые зачастую предприятие повлиять не может;8. Процессы специализации и кооперирования в отрасли. Успешное сочетание специализации и кооперирования способствует снижению средних издержек и увеличению объемов производства, что, в конечном итоге может повлиять и на структуру рынка;9. Научно-технический прогресс (НТП). НТП рассматривают как фактор, способствующий развитию новых товарных рынков, предприятий, оказывающихся лидерами в инновациях, и ухода с рынка устаревающих товаров и модификаций т.п.

Оценка рыночной власти. Показатели концентрации рынка.

Для оценки величины рыночной власти, которой обладают субъекты рынка, используются две группы показателей. Первая группа показателей используется для оценки рыночной власти отдельного продавца над рынком. Чем больше рыночная власть отдельного продавца, тем больше у него возможностей контролировать ситуацию в отрасли и воздействовать на покупателя. Вторая группа показателей характеризует общий уровень концентрации (монополизации) отрасли. Чем выше уровень концентрации в отрасли, тем сложнее войти в ее состав новым предприятиям, тем больше рыночная власть действующих предприятий в долгосрочном периоде.

Для оценки рыночной власти отдельного продавца используются следующие показатели:

1. Доля рынка — это объем продаж отдельной фирмы в общем объеме продаж отрасли. Чем больший объем продаж приходится на отдельно взятую фирму, тем больше возможностей она имеет для контроля за ситуацией на рынке, для контроля за ценой на свой товар, тем большей монопольной властью она обладает.

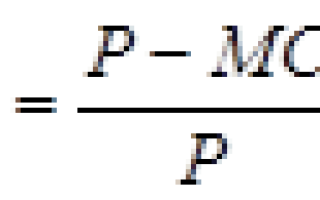

2. Коэффициент Лернера (Kl) — показатель монопольной власти фирмы, который характеризует насколько цена превышает предельные издержки.

3. Коэффициент Бэйна, который показывает отношение экономической прибыли предприятия к собственному капиталу;

4. Коэффициент Тобина, который характеризует отношение рыночной и восстановительной стоимости активов предприятия. При этом рыночная цена фирмы зависит от ее успехов на рынке, а восстановительная стоимость активов, определяется стоимость активов в ценах на момент переоценки;

5. Коэффициент Папандреу, который учитывает действие двух факторов: степень взаимозаменяемости товара одного производителя товаром другого производителя и количества предприятий на рынке.

Для оценки общего уровня концентрации отрасли используются следующие показатели:1. Индекс Герфиндаля-Гиршмана (HHI):

где Хi — доля фирмы в отрасли, %;

n — число фирм в отрасли.

Этот показатель одновременно учитывает количество фирм в отрасли и их долю на рынке. Чем меньше фирм в отрасли, чем больше их доля, тем больше значение этого показателя, тем выше монопольная власть фирм в отрасли. Если значение данного индекса равно 10000, то это означает, что отрасль является абсолютной монополией.

2. Коэффициент концентрации продаж (CRI), приходящихся на 3…8 крупнейшие фирмы отрасли:

где k – количество фирм, для которых рассчитывается коэффициент концентрации.

По существу это доля рынка, занимаемая 3…8 крупнейшими фирмами в отрасли. Данная ситуация, часто встречается на практике в условиях олигополии и, если на 3 крупнейшие фирмы отрасли приходится свыше 70-80% рынка, то считается, что эти фирмы обладают большей монопольной властью, чем оставшиеся фирмы.

В российской практике эти два показателя используются в совокупности для оценки уровня концентрации в отрасли. При этом используются следующие критерии:

1. HHI 2000, СR3 >70% — уровень концентрации в отрасли высокий.

Показатели концентрации рынка;

Преобладающими типами рыночных структур являются полиполии и олигополии, т.е. чаще всего рынок не монополизирован. Многие экономисты считают, что наиболее эффективной рыночной структурой является олигополия.

Степень монополизации на рынке для фирм определяется эластичностью спроса на ее продукцию. Эластичность спроса на продукцию фирмы зависит от следующих факторов:

1. эластичность спроса для отрасли. В настоящее время более эластичен спрос на продукцию пищевой промышленности, производящей продукты питания, в сравнении с другими отраслями промышленности.

2. количество фирм, работающих на рынке. Чем больше фирм работает на рынке, тем менее эластичен спрос на продукцию данной фирмы, т.к. общий спрос распыляется среди большого числа фирм

3. характер взаимодействия между фирмами.

Показатели, характеризующие уровень монопольной власти на рынке:

1. коэффициент Лернера (Лернер Абба — английский экономист) — рассчитывается тогда, когда требуется определить уровень монопольной власти фирмы по отдельно взятому виду продукции.

(8.1)

(8.1)

где Р — цена продукции;

МС — предельные издержки.

Коэффициент Лернера изменяется от 0 до 1, и чем он выше, тем выше уровень монопольной власти фирмы на рынке.

Для фирмы совершенного конкурента Р = МС, следовательно, L = 0, т.е. при совершенной конкуренции рынок не монополизирован.

2. коэффициент концентрации — это сумма удельных весов фирм монополистов в общем объеме производства в отрасли.

Покажем технологию расчета коэффициента концентрации на следующем примере.

Имеются данные об объемах производства в двух отраслях: химической и легкой промышленности. В химической промышленности работают 44 предприятия. Доля первого на рынке 70%, второго, третьего и четвертого 5%, 3%, 2% соответственно. Остальные 40 предприятий имеют долю рынка по 0,5%. В легкой промышленности работает пять предприятий доля каждого на рынке по 20%.

Коэффициент концентрации будет определен по 4 крупнейшим предприятиям из каждой отрасли.

К легк. пром. = 20% + 20% + 20% + 20% = 80%.

К хим. пром. = 70% + 5% +3% + 2% = 80%.

Приходим к выводу, что уровень монополизации в отраслях одинаковый. Однако простая логика подсказывает, что коэффициент концентрации дал неверный результат.

Недостатки коэффициента концентрации:

нельзя сравнивать разные отрасли;

коэффициент не дает характеристики степени монополизации и ее структуры, а лишь показывает позиции крупнейших производителей;

степень монополизации может быть рассчитана только для группы крупнейших фирм, а не для всей отрасли.

3. Индекс Херфиндаля-Хиршмана — лишен недостатков коэффициент концентрации, является наилучшим для расчета степени монополизации на рынке.

, (8.2)

, (8.2)

где: Р — доля каждого предприятия в общем объеме производства в отрасли;

n — количество предприятий в отрасли.

Индекс НН изменяется от цифры близкой к нулю и до 10000. Нулем никогда не может быть. При значении близком к нулю делается вывод о том, что в отрасли работает большое количество мелких фирм и уровень монополизации низкий. При Н

В нашем примере, для легкой промышленности  , а для химической

, а для химической

Следовательно, если в отрасли имеется хотя бы один крупный производитель (в нашем примере предприятие с долей рынка, равной 70%), то рынок становится менее конкурентным.

Показатели концентрации продавцов на рынке

Рубрика: Экономика и управление

Дата публикации: 30.12.2017 2017-12-30

Статья просмотрена: 5289 раз

Библиографическое описание:

Торгашова, Е. В. Показатели концентрации продавцов на рынке / Е. В. Торгашова. — Текст : непосредственный, электронный // Молодой ученый. — 2017. — № 52 (186). — С. 113-116. — URL: https://moluch.ru/archive/186/47582/ (дата обращения: 11.04.2020).

Оценивать интенсивность и неравнозначность конкуренции в контексте конкурентной среды нужно с опорой на базу информации о доле рынка производителей и с учетом данных об объемах продаж. Также необходимо принять во внимание корректировку на эмпирические данные. В расчете логичнее брать для анализа конкурентной среды и объемы выпуска продукции, и величину поставок и реализации продукции на соответствующих отраслевых рынках. Но по статистическим учреждениям данную информацию не отслеживают, и она не может отслеживаться. Причиной этого можно назвать несовершенство системы статистической отчетности. Обычно исследователи работают с данными об объемах продаж, которые учитываются в общем виде и в денежном выражении.

В диагностике конкурентоспособности рынков важнейшую роль играет анализ уровня концентрации. Концентрация продавцов показывает относительную величину и количество фирм в отрасли. Чем меньше фирм, тем выше уровень концентрации. Большая разница в масштабах организаций свидетельствует о более концентрированном рынке. Результат самостоятельного выбора фирмой объема выпуска и цены продукции определяется ответной реакцией действующих на рынке конкурентов. Уровень концентрации влияет на склонность фирм к соперничеству или сотрудничеству: чем меньше фирм действует на рынке, тем легче им осознать взаимную зависимость и тем скорее пойдут они на сотрудничество. Поэтому можно предположить, что чем выше уровень концентрации, тем менее конкурентным будет рынок.

В таблице 1 указаны формулы, по которым рассчитаны показатели уровня концентрации и дается их характеристика.

Основные показатели уровня концентрации

Показатель

Формула

Значение

Индекс Херфиндаля-Хиршмана, HHI

HHI= +

+ +….

+….

(где  -доля n-го предприятия на рынке)

-доля n-го предприятия на рынке)

Это индекс для прогнозирования монополистического поведения фирм в отрасли, который показывает степень концентрации рынка, или, другими словами, уровень влияния одной или нескольких фирм. По его значению выделют 3 типа рынков:

1) Высококонцентрированный рынок,1800 1 концентрация отсутствует, рынок является конкурентным, при K

наблюдается высокая степень концентрации на рынке, рыночная власть фирм велика.

Чтобы графически представить уровень концентрации на нескольких рынках или за несколько периодов времени, используют функцию концентрации.

По оси абсцесс откладываются сами фирмы (n), по оси ординат рыночные доли (S) нарастающим итогом. Фирмы ранжированы от большей к меньшей.

Если при сравнении 2-х рынков a и b, оказывается,  для всех n, а для некоторых n строгое равенство

для всех n, а для некоторых n строгое равенство  , то это означает, что концентрация на рынке а больше, чем на рынке b. Эта ситуация называется доминированием. Рынок а доминирует над рынком b. Может оказаться, что на одних участках имеет место

, то это означает, что концентрация на рынке а больше, чем на рынке b. Эта ситуация называется доминированием. Рынок а доминирует над рынком b. Может оказаться, что на одних участках имеет место  , а на других

, а на других  . В таких условиях рынки или периоды не сравнимы по функциям концентрации.

. В таких условиях рынки или периоды не сравнимы по функциям концентрации.

Также для графического представления распределения долей рынка фирм в отрасли часто используется кривая Лоренца. Она была предложена американским экономистом Максом Отто Лоренцем в 1905г. Кривая Лоренца, отражающая неравномерность распределения какого-либо признака, для случая концентрации продавцов на рынке показывает взаимосвязь между процентом фирм на рынке и долей рынка, подсчитанной нарастающим итогом, от мельчайших до крупнейших фирм. Кривая Лоренца всегда восходящая от точки 0,0 к точке 1,1, кривая вогнута вниз, так как каждое последующее приращение ординаты не меньше предыдущего. Чем больше кривая отклоняется от линии равномерного распределения, тем больше наблюдается неравномерность в распределении между фирмами.

- Фатхутдинов Р. А. Конкурентоспособность организации в условиях кризиса: экономика, маркетинг, менеджмент. — М., Маркетинг, 2005. -243с.

- Юсупова Г. Ф. Теория отраслевых рынков; Издательский дом Высшей школы экономики, 2012. — 280 c

- Джуха В. М., Курицын А. В., Штапова И. С. Экономика отраслевых рынков; КноРус, 2012. — 288 c.

Уровень концентрации на отраслевых рынках

При анализе отраслевой структуры рынка особое значение имеет степень концентрации на нем продавцов (производителей) и покупателей (потребителей). С помощью рыночной концентрации продавцов можно установить долю крупных фирм, доминирующих на данном отраслевом рынке, оценить их объем продаж. Концентрация продавцов на рынке, как правило, зависит от двух параметров:

q числа продавцов на рынке;

q их доли в отраслевом объеме продаж.

Согласно эмпирическому опыту, из двух отраслей уровень концентрации продавцов выше там, где имеет место меньшее число фирм. Если же число фирм в отраслях одинаковое, то уровень концентрации выше там, где выше неравномерность в распределении рыночных долей продаж (или долей производства). Аналогичным образом дело обстоит и с концентрацией покупателей. Если число покупателей в отраслях одинаковое, то уровень концентрации выше там, где выше неравномерность в распределении долей покупок отдельными покупателями.

Под рыночной концентрацией (концентрацией продавцов, концентрацией покупателей) понимается плотность размещения рыночных структур и неравномерность возможностей агентов рынка по объему предложения или по объему спроса. Малое число фирм на рынке, а значит, и малая их плотность, свидетельствуют о высоком уровне концентрации продавцов. Предельный случай, когда плотность равна единице, соответствует монопольному рынку. При заданном числе фирм на рынке уровень концентрации продавцов на рынке тем выше, чем больше они отличаются друг от друга по объему реализации товара.

Аналогичные зависимости характерны и для оценки концентрации на рынке покупателей. Чем меньше покупателей на рынке, тем выше уровень их концентрации. Предельный случай, когда плотность покупателей равна единице, соответствует рынку монопсонии. Чем больше они отличаются по объему спроса при заданном числе покупателей, тем выше концентрация покупателей на рынке.

Весьма наглядным средством анализа структуры отраслевых рынков являются кривые концентрации продавцов. Их построение осуществляется путем откладывания по оси абсцисс нарастающим итогом количества фирм в отрасли, начиная с наиболее крупных, последовательно к более мелким. По оси ординат откладываются доли фирм в общем объеме реализации товара.

Кривые концентрации представляют собой огибающие множества дискретных значений рыночных долей фирм, входящих в данную отрасль. Кривые концентрации, обычно, выпуклы вверх, причем степень этой выпуклости отражает степень рыночной концентрации в данной отрасли. В случае, если все фирмы в отрасли имеют одинаковые размеры, кривая концентрации будет представлять собой прямую линию

Если кривая концентрации фирм в первой отрасли лежит выше кривой концентрации фирм во второй, то это свидетельствует о том, что рыночная концентрация в первой отрасли выше.

Если исходить из того, что во всех отраслях, в которых определяется степень концентрации продавцов одинаковое число фирм и сопоставимые объемы отраслевых продаж, но различные значения рыночных долей фирм, то для сравнения уровень концентрации можно представить в виде следующих кривых рисунка (рис. 2.1).