Как торговать на бирже новичку

Как начать торговать на бирже. Инструкция для начинающих трейдеров

Если вы решили заняться инвестициями, представьте, что вы собрались в долгую поездку на автомобиле. И прежде чем сесть за руль, вам следует обдумать ряд важных моментов.

— Куда вы едете? Каковы ваши финансовые цели?

— Как долго вы рассчитываете пробыть в пути? Каковы ваши инвестиционные горизонты? Хотите ли прибыль уже завтра или готовы подождать несколько лет?

— Что нужно взять с собой в поездку? Во что вы хотели бы инвестировать средства?

— Сколько бензина нужно залить в бак? Сколько денег вы сможете выделить сейчас и в будущем для достижения ваших целей?

— Будет ли промежуточная остановка? Есть ли у вас краткосрочные финансовые потребности?

— Как долго вы планируете оставаться в точке назначения? Нужно ли будет жить только за счет инвестиций в последующие годы или будут дополнительные доходы?

Пока вы не дали себе четкие ответы на эти вопросы — выезжать из дома не следует. Вероятность доехать, конечно, остается, но риск застрять где-то по пути растет.

Так и инвестирование не терпит халатного отношения к планированию. Точные цифры в вашем начальном плане — залог осмысленного пути в дальнейшем.

Как практически любое длительное путешествие, инвестиции требуют начального капитала. И здесь есть несколько важных моментов. Во-первых, в рынок акций вы должны инвестировать только очень небольшую часть от имеющихся у вас свободных денежных средств (например, 20% сбережений). Во-вторых, не может идти даже и речи о том, чтобы «занять у друзей, взять кредит в банке, быстренько заработать на рынке 50% годовых и быть счастливым». Нельзя торговать на взятые в кредит деньги! Потому что риски в любом случае присутствуют, а если над вами будет довлеть необходимость вернуть первоначальный капитал кредиторам — это приведет к психологическому дискомфорту и ряду ошибок. Только на свои и только на небольшую часть сбережений.

Шаг первый. Обучение

Конечно, сложно ехать на автомобиле, если вы не знаете правил дорожного движения и вообще впервые садитесь за руль. Поэтому рекомендуем начать с обучения. Для начала прочитайте любую книгу по биржевой торговле. Разумеется, по одной книжке — какой бы гениальной она не была — торговать вы не научитесь, как не научитесь сочинять стихи, прочитав красочный и понятный «Букварь».

Со своей стороны мы можем предложить большое количество учебных материалов на самые различные темы в разделе обучение на нашем сайте. Также новичкам мы можем предложить краткую инструкцию о том, с каких тем лучше начать освоение инвестиционного ремесла. Для этого можно ознакомиться со специальным обзором Я новичок на фондовом рынке. С чего начать.

Помимо обучающих материалов при желании можно найти целый ряд курсов по фондовому рынку для новичков. Прелесть технологий в том, что сегодня вам не обязательно изо дня в день спешить после работы на вечерние очные занятия, — можно проходить обучение онлайн, зачастую даже бесплатно. Здесь можно узнать подробнее о различных видах обучения торговле на рынке акций.

Шаг второй. Открываем демо-счет

В рамках первых шагов на рынке рекомендуем не пренебрегать демо-торговлей. Даже если средства позволяют вам потратить значимую сумму на получение опыта и тестирование различных стратегий, есть ряд нюансов, которые не требуют материальных затрат.

Как минимум, в рамках учебной торговли вы сможете изучить торговый терминал, увидеть реальные заявки, «набить руку», исправить мелкие технические ошибки при тестировании торговых идей. И все это без риска и абсолютно бесплатно.

Шаг третий: Выбираем брокера и открываем реальный счет

В любой момент, когда вы поймете, что готовы к реальному рынку, просто откройте счет у выбранного вами брокера, заведите деньги и начните совершать операции. Однако не торопитесь заносить всю имеющуюся сумму: есть один важный момент, который часто игнорируется, а затем дорого оплачивается новичками, — психология. Именно она часто становится камнем преткновения неискушенных инвесторов. Просто поверьте: торговля на реальные средства кардинально отличается от торговли на «фантики». Вы неизбежно столкнетесь с рядом психологических ловушек, который будут мешать реализовывать ваши торговые планы. Чтобы понять и преодолеть все психологические преграды, очень разумно на начальном этапе инвестировать реальные деньги, но в небольших объемах. Даже небольшие потери дадут вам представления о том, что такое психология торговли. При этом вы получите ценные уроки практически без угрозы для вашего счета.

Подробнее о психологии в трейдинге можно узнать из материалов сборника Лучшие материалы на тему психологии

Один из важнейших шагов — выбор брокера. Как выбор машины для дальней поездки влияет на итоговый успех мероприятия, так и выбор брокера определяет набор ваших возможностей в процессе инвестирования. Выбирайте по понятным вам параметрам: удобство открытия счета, размер комиссии, первоначальная сумма инвестиций, торговые платформы и т.п.

Например, БКС Брокер предлагает начинающим трейдерам тариф «БКС-Старт», который позволяет протестировать различные услуги компании и познакомиться с преимуществами фондового рынка. Тариф, например, предполагает пониженные комиссии на первые 30 календарных дней, а также возможность персональных консультаций с биржевыми тренерами компании.

Открыть счет сегодня очень легко. Как правило, для этого даже не нужно посещать офисы брокерских компаний. Ряд из них предлагают открыть счет онлайн, просто прикрепив к заявке копии необходимых документов. Внимательно изучите соответствующий раздел на сайте выбранного брокера или свяжитесь по телефону/skype и т.п.

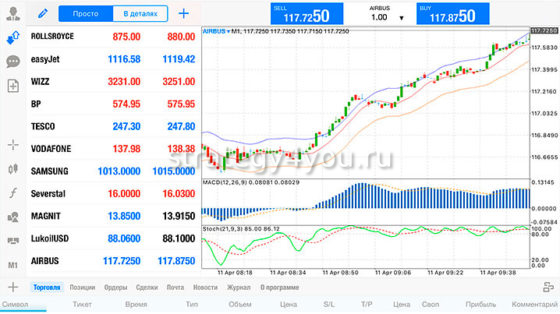

Когда счет открыт, нужно определиться с программным обеспечением. Различные компании предлагают свои терминалы для торговли на рынке. Наиболее популярная и функциональная программа для работы на фондовом рынке — QUIK. Версии этой программы есть не только для персонального компьютера, но и для веба, и даже iQUIK для iPhone и iPad. В любом случае выбранный вами брокер сможет порекомендовать ту или иную платформу и даже обучить работе с ней.

Шаг четвертый: Выбираем свою стратегию

В начале текста мы задумали путешествие на автомобиле. Однако никогда не поздно передумать и добраться до нужного нам пункта назначения на общественном транспорте — автобусе, самолете и т.п. Нужно только купить билет. Когда речь идет об инвестициях, тоже можно отказаться от самостоятельного управления деньгами — просто сесть в этакий автобус (купить, например, ПИФ) и расслабленно наблюдать в окно, ожидая, когда тебя привезут к финансовой независимости. Путь может быть извилистым, долгим, с рядом остановок и все решения принимает водитель (управляющий). Когда за рулем автомобиля вы, то только вы следите за дорогой и выбираете маршрут, т.е. те финансовые инструменты, которые помогут вам заработать, и стратегию работы с ними.

В рамках такого подхода с 2018 г. БКС предлагает инвесторам уникальный инновационный продукт — торговые рекомендации на основании данных от искусственного интеллекта, которые анализируются с помощью специального программного комплекса Risk Assessment Innovative System (RAIS). Для получения доступа к одному из наиболее современных инвестиционных инструментов необходимо подключить специальный тариф Искусственный интеллект.

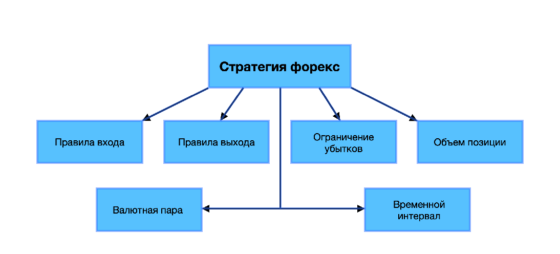

Если же вас привлекает больше самостоятельная торговля, то на начальном этапе вы должны определиться, будете ли вы инвестором или спекулянтом, какие акции включите в свой инвестиционный портфель, а также какой торговой системы будете придерживаться. Дело в том, что для стабильного получения прибыли от торговли на финансовых рынках надо строго придерживаться определенных правил, которые инвестор сам определяет для себя опытным путем. Свод таких правил, определяющих момент входа и выхода из рынка, объемы вложений и выбор финансового инструмента, и называется торговой системой. Подробнее об этом в специальном материале.

Со временем вы сами поймете, вероятно, чего вам не хватает в работе на бирже. Возможно, вам нужна помощь экспертов (торговые рекомендации может предоставлять брокер, кроме того, есть ряд сообществ, где можно общаться с трейдерами и получать советы), или серьезная аналитика, или вы задумаетесь об алгоритмической торговле (с помощью роботов), или дополнительном обучении.

Помните только один важный момент: зарабатывать на фондовом рынке может практически каждый. Вспомнить хотя бы Ричарда Дениса, который во второй половине прошлого века заключил пари со своим другом, набрал с улицы 23 человека, дал им денег и научил торговать. И эти 23 человека, впоследствии названные «черепахами», заработали для него и себя миллионы долларов.

Как торговать на бирже: самоучитель для новичков

Путь к успешной торговле на бирже начинается с получения биржевых знаний. Поэтому прежде чем приступать к изучению основ, запомните, что термин «игра на бирже» в корне ошибочен. Торговля на фондовой бирже – это не игра, а работа, которая требует серьезных знаний в конкретной области. Многие начинающие трейдеры считают, что игра на бирже сродни походу в казино. Но это не так: котировки акций, в отличие от выигрышных чисел на рулетке, определяются не хаотично, а по определенным правилам и законам. Трейдеры, которые знают и соблюдают эти правила, в конечном итоге получают значительные преимущества.

Как работает биржа и что это такое?

Биржа – специализированная торговая площадка, которая предоставляет трейдерам не только место для продажи и покупки ценных бумаг, но и следит за безопасностью персональных данных. Все участники торгов обязаны соблюдать правила и исполнять обязательства, установленные конкретной биржей. От инструментов, применяемых во время торгов, зависит тип биржи: фондовая, валютная, товарная и срочная. Основные клиенты биржи – кредитные организации и брокерские компании, через которых осуществляют биржевые операции частные и корпоративные инвесторы. Торги на фондовой бирже ведутся преимущественно через интернет посредством специальных компьютерных программ.

Как торговать на фондовой бирже?

Чтобы торговля на бирже была успешной, необходимо со всей ответственностью подойти к следующим ключевым моментам:

- Выбор брокера. Российский рынок ценных бумаг устроен таким образом, что частные инвесторы не имеют прямого доступа к бирже. Все сделки по их поручению выполняют биржевые брокеры, выступающие посредниками между биржей и инвестором. Поэтому найти хорошего брокера – первостепенная задача для любого начинающего инвестора. Каждый брокер должен иметь лицензию профессионального участника рынка ценных бумаг. Уточнить, имеет ли выбранный вами посредник соответствующий документ, можно на сайте Центрального банка. Не забудьте также проверить рейтинг его надежности. Самыми лучшими считаются те брокеры, которые относятся к группе «ААА». На сайте Московской биржи можно уточнить, предоставляет ли конкретный посредник доступ на отдельно взятый рынок. Для этого нужно найти вкладку «Рынки» на главной странице, выбрать нужный пункт («Фондовый», «Срочный», «Валютный») и ознакомиться с участниками рынка в соответствующей категории.

- Выбор площадки. Лучший вариант для начинающих трейдеров – торговля на фондовом рынке Московской биржи. Выбор инструмента инвестиций и стратегии. Как можно заработать деньги на бирже? Главное – не гнаться за всеми зайцами, а сконцентрировать свое внимание на конкретном активе. Проконсультируйтесь с брокером, какую стратегию предпочесть – более или менее рискованную, и на основании этого решения выберите, в какие ценные бумаги будете инвестировать. Следует помнить: чем выше риск, тем больше как потенциальный доход, так и потенциальный убыток.

Виды вложений на фондовой бирже

Говоря терминологией трейдеров, биржевым рынком управляют «быки» и «медведи». Их отличие – в способе зарабатывать деньги на бирже:

- трейдеры-«быки» приобретают акции с высоким потенциалом роста стоимости. Затем, опираясь на данные анализа, ожидают, когда цена вырастет, и продают акции. Прибыль трейдера в таком случае составит разницу между продажей акций после и покупкой до роста цен. Сделка, открытая в период ожидания трейдером повышения цен, называется длинной позицией, или «лонгом»;

- трейдеры-«медведи» действуют наоборот. Они берут заем акций у брокера, продают их по высокой стоимости, затем ожидают, когда цены упадут. После этого «медведи» закупают дешевые акции и отдают заем брокеру. Прибыль трейдера составляет разницу между дорогой продажей и дешевой покупкой. Пока трейдер не купит акции, он находится в короткой позиции или в «шорте».

Как заработать деньги на бирже без вложений?

Получить практический опыт торговли без риска для собственного капитала можно, торгуя при помощи демонстрационного счета (демо-счета). С помощью виртуального демонстрационного счета можно торговать в реальных условиях. Большинство брокеров предлагают такие счета на неограниченный срок – так вы сможете выработать свою торговую стратегию, которую впоследствии можно будет успешно использовать на реальном брокерском счете. Также практические навыки можно получить на нашем бесплатном биржевом тренажере .

Материалы по теме:

Подписывайтесь на Открытый журнал , чтобы не пропустить новые публикации на канале!

Как начать торговать на бирже: Пошаговый план

Как начать торговать на фондовой бирже и что для этого нужно подготовить. На какой бирже лучше торговать и с какой суммы начинать.

- Aa

- Aa

- Aa

С какой суммы начинать торговать на бирже, хватит ли $500 либо надо хотя бы $5000, где лучше торговать – на MOEX или NASDAQ, NYSE, Euronext? Эти и другие вопросы вылились в не скучное руководство, содержащее полный набор инструкций и пояснений о том как начать торговлю на бирже.

Само понятие «биржа» весьма общее для конкретного действия, поскольку существуют биржи для работы с разными типами активов: валютные, фондовые, товарные, срочный рынок и др., у каждого типа своя специфика поэтому неплохо прежде определиться, что вам ближе и с какими активами вы предпочитаете работать, например, торговать сырьевыми фьючерсами на определенные сорта кокосовых орехов или покупать ценные бумаги взаимных инвестиционных фондов.

В данной статье пойдет речь о том, как начать торговать на фондовой бирже и как покупать/продавать акции. На вопрос, на какой бирже торговать, обычно дают 3 варианта ответа: РФ, ЕС, США, а все остальные вроде Индийской или Австралийской биржи сразу отсекают.

Я считаю что это не совсем правильно, так как на Токийской, Австралийской и других биржах не менее интересные компании, тем более для диверсификации портфеля это даже полезно.

Как выйти на международные биржи вы узнаете немного ниже, а пока определимся что нужно для начала торговли и как подготовиться.

С чего начать торговать на фондовой бирже

На фондовых биржах можно купить акции любимых компаний, но биржа не работает с физическими лицами и все операции проходят только через брокеров — компаний посредников. Брокеры предоставляют выход на определенные биржи, поэтому прежде чем выбрать брокера, узнайте есть ли у него выход на нужную вам биржу.

Если вы хотите купить акции SONY, то вам нет смысла обращаться к брокеру, который предоставляет доступ только к Московской бирже, так как вам нужна Токийская.

Также покупка акций возможна только во время работы биржи с понедельника по пятницу с 9 до 17:00 в среднем. К примеру, Токийская биржа начинает работать в 3 часа ночи по МСК. Правда это не значит что вам нужно ставить будильник на 4 утра, вы просто отдадите поручение брокеру на покупку акций в удобное для вас время, а как только биржа будет доступна к торгам, ваша заявка будет выполнена.

Сегодня все мировые биржи перешли на интернет торговлю и расчеты, поэтому ездить и стоять в очередях не приходится, открыть счет у брокера можно не вставая с кровати за несколько минут.

Возвращаемся к тому, что чтобы начать торговать на фондовой бирже, нужно найти брокера.

Как вы уже поняли, лучше когда ваш брокер предоставляет много бирж в своих активах, а не только, одну. Хотя многие люди на начальном этапе хотят выбрать одну биржу для торговли.

Но такие мысли тоже понятны, ведь легче остановиться на одной бирже и больше ничего не знать, особенно если это касается выбора брокера.

Дело в том, что по законам РФ покупать иностранные акции через российского брокера могут только квалифицированные инвесторы с минимальной суммой на счету в 6 млн. рублей.

Но также, именно поэтому многие российские брокеры имеют дочерние компании с регистрацией в ЕС.

Исходя из многих факторов выше, я не ставлю вопрос на какой бирже лучше торговать, а лучше сосредоточиться на том, какие акции покупать.

С какой суммы начать торговать на бирже

Одни говорят, как можно больше, другие как можно меньше, третьи называют конкретные цифры, но правил тут нет. Вы можете покупать акции Amazon по 1000 долларов или акции Сбербанка по $2,5.

Если вы хотите начать торговать на фондовой бирже по интернету, то не смотрите на суммы, начинайте с тем что у вас есть.

У каждого брокера есть установленный размер минимального депозита, например, минимальное первое пополнение у профессионального брокера FinmaxFX – $250. На эту сумму уже можно купить акции Ferrari, Microsoft или Coca-Cola и Сбербанка.

Однако на $200 все же много не купишь, поэтому старайтесь ежемесячно пополнять депозит и докупать акции разных компаний, наращивая свой портфель не только количественно, но и качественно. Это будет лучше и продуктивнее чем постоянно ждать лучших условий, ведь время и опыт имеют большое значение.

Однако на $200 все же много не купишь, поэтому старайтесь ежемесячно пополнять депозит и докупать акции разных компаний, наращивая свой портфель не только количественно, но и качественно. Это будет лучше и продуктивнее чем постоянно ждать лучших условий, ведь время и опыт имеют большое значение.

Какие акции покупать и как развиваться

Как и в любом другом деле, в торговле на фондовой бирже, прежде чем переходить к серьезной работе на результат необходимо понимать рынок, ведь вы же не можете представить такую ситуацию, чтобы, например, человек никогда не изучавшей медицины вдруг начал заниматься нейрохирургией, надеясь при этом на успех. Как это будет выглядеть, и к каким последствиям приведет вполне очевидно.

Правда состоит в том, что биржевой торговле невозможно научиться. Более 90% миллионеров и миллиардеров не имеют образования.

Вы можете узнать что такое биржа и акции, где нажать кнопку Buy в торговой программе, но какие акции вам покупать и на сколько времени и почему — этому не учат. Да, вы можете провести фундаментальный анализ компании, технический анализ, но компаний тысячи и как выбрать из них нужную?

Например, Питер Линч писал про то как акции американского похоронного бюро взлетели в сотню раз, или компании по переработки пластмассы. Но я уверен, о таких компаниях не думают более 95% инвесторов.

Источники информации

Вам нужно обзавестись источниками информации, это могут быть финансовые сайты, книги, рейтинги… откуда вы будете узнавать новости рынка, про новые направления в бизнесе, например как про литиевые батареи, которые используют Tesla.

Среди таких я бы выделил:

Цели определяют характер портфеля

Следующий этап – определение целей. Что это значит? Это значит, что нужно решить для себя, какие показатели доходности вас устраивают, на какой срок рассчитываете вкладывать средства, сколько времени можете тратить на анализ и торговлю. Ответив на эти вопросы, можно перейти к выбору типа стратегии, которая должна определить, как начать торговать на бирже и зависеть от:

- вашего характера (способны ли вы долго ждать или предпочитаете действовать быстро);

- желаемых горизонтов инвестирования (например, покупать акции дешево, чтобы потом продать дорого при этом, ожидая неделями и месяцами, совершать внутридневные трейды или быстро скальпировать минимально образовавшуюся прибыль);

- приемлемого уровня риска (консервативные стратегии на основе пассивного или дивидендного дохода, среднерисковые на основе смешанного подбора активов или высокорисковые инвестиции в фирмы с низкой капитализацией и стартапы).

Как торговать на бирже определит выбранная стратегия: для консервативного инвестора это выбор наиболее прибыльных облигаций и покупка акций с наибольшими дивидендами,  для скальперов – торги высоковолатильными активами, для классических инвесторов считающих кумиром Уоррена Баффета – это покупка недооцененных, перспективных акций, с долгосрочными целями и реинвестированием прибылей.

для скальперов – торги высоковолатильными активами, для классических инвесторов считающих кумиром Уоррена Баффета – это покупка недооцененных, перспективных акций, с долгосрочными целями и реинвестированием прибылей.

Кто-то помимо фундаментального анализа может ориентироваться на технические уровни скользящей средней (MA) с периодами 200 и 50, которые показывают на сколько акции переоценены или наоборот и другие инструменты графического анализа.

Ваши цели будут определять ваш портфель акций и направления по которым вы будете ориентироваться больше других.

Тем не менее, я не вижу в успешных инвесторах каких-то ограничений и явных стратегий. Все успешные биржевые игроки покупают все то что недооценено, дешево и имеет перспективы. И тут невозможно ограничиться одной отраслью или рынком. В каждой из них есть огромный потенциал.

Обычно я нахожу что-нибудь очень дешевое, с чем происходят позитивные перемены и покупаю.

– Джим Роджерс — со-основатель инвестиционного фонда Джорджа Сороса Quantum

После начала торгов, после первой покупки акций, вы сразу поймете что сам процесс не сложнее заказа пиццы по интернету. Так вы начнете повторять ваши покупки и со временем соберете достойный портфель акций, который будет радовать не только ваш глаз, но и финансовую составляющую.

Инструкция: как торговать на фондовой бирже

Давайте подытожим все вышесказанное в простую последовательность действий. Чтобы начать покупать и продавать акции на бирже, нужно:

Зарегистрироваться на сайте брокера;

Зарегистрироваться на сайте брокера;- Пополнить счет;

- Скачать торговый терминал из личного кабинета;

- Выбрать в нем интересующие акции;

- Указать количество и купить;

- Продолжать следить за рынком и искать новые возможности;

- Купить и прочитать 5-10 книг о фондовом рынке;

- Приобретать новые акции и собрать разнообразный портфель;

- Полученные дивиденды можно снимать или реинвестировать;

- Выводить часть прибыли для вознаграждения себя;

- Наращивать капитал.

Торговля акциями (трейдинг, игра на бирже) с нуля для новичков

Большинство людей считает торговлю финансовыми активами чрезвычайно сложным и рискованным делом, требующим большого опыта и долгой профессиональной подготовки . Однако при консервативном подходе фондовый рынок позволяет получать доход, с лихвой перекрывающий инфляцию. Как показывает практика, длительное удержание акций крупных и надежных компаний может стать основой благосостояния инвестора.

Большинство людей считает торговлю финансовыми активами чрезвычайно сложным и рискованным делом, требующим большого опыта и долгой профессиональной подготовки . Однако при консервативном подходе фондовый рынок позволяет получать доход, с лихвой перекрывающий инфляцию. Как показывает практика, длительное удержание акций крупных и надежных компаний может стать основой благосостояния инвестора.

Как зарабатывают трейдеры торговлей акциями

Перед тем, как играть на бирже, начинающему игроку следует определиться с базовой стратегией . Все частные лица на фондовой бирже делятся на 2 большие группы: инвесторы и трейдеры. Инвесторы составляют портфель ценных бумаг и держат его годами, получая доход как от роста курсовой стоимости акций, так и от получения дивидендных выплат.

Такой подход хорош тем, что не отнимает много времени : анализу портфеля достаточно уделять полчаса в неделю. Доход инвесторов в среднем выше, чем прибыль от банковских вкладов или инструментов с фиксированной доходностью. В отдельные годы прибыль может достигать 30-50%.

Такой подход хорош тем, что не отнимает много времени : анализу портфеля достаточно уделять полчаса в неделю. Доход инвесторов в среднем выше, чем прибыль от банковских вкладов или инструментов с фиксированной доходностью. В отдельные годы прибыль может достигать 30-50%.

Трейдеры стремятся работать более активно , пытаясь получить доход от небольших движений курсовой стоимости актива. Это более рискованная стратегия, требующая от игрока большого опыта и высокой квалификации. Спекулятивная торговля акциями предполагает полную или частичную занятость. Для начинающих больше подходят консервативные стратегии с умеренным уровнем риска.

По времени удержания позиции стратегии делятся на следующие категории:

По времени удержания позиции стратегии делятся на следующие категории:

- Скальпинг . Это самая агрессивная техника, где открытие и закрытие сделки происходит в течение нескольких минут или даже секунд.

- Интрадей-трейдинг . Позиция удерживается от нескольких минут до нескольких часов и никогда не переносится на следующий день.

- Позиционная торговля . Время сделки составляет несколько дней или недель.

Чтобы начать торговать акциями через Интернет на фондовом рынке, начинающему необходимо выбрать брокера . Это фирма, которая выполняет посреднические функции между биржей и инвесторами. Для новичков лучше подходят крупные брокерские компании с большим количеством клиентов и высоким рейтингом надежности. С брокером следует заключить договор и открыть у него счет.

Чтобы начать торговать акциями через Интернет на фондовом рынке, начинающему необходимо выбрать брокера . Это фирма, которая выполняет посреднические функции между биржей и инвесторами. Для новичков лучше подходят крупные брокерские компании с большим количеством клиентов и высоким рейтингом надежности. С брокером следует заключить договор и открыть у него счет.

Перед началом работы необходимо скачать торговый терминал на официальном сайте брокера . Это специальная программа, в которой заключаются сделки в онлайн-режиме.

Тестирование торговых стратегий для акций

Перед тем как торговать на бирже, трейдеру нужно выбрать свою стратегию . Она определяет математическое преимущество, которое дает игроку возможность зарабатывать на рынке. Стратегии тестируются на исторических данных вручную или с помощью специальных программ. Положительный результат торговой системы в прошлом не гарантирует успех в будущем, но дает неплохие шансы заработать.

Перед тем как торговать на бирже, трейдеру нужно выбрать свою стратегию . Она определяет математическое преимущество, которое дает игроку возможность зарабатывать на рынке. Стратегии тестируются на исторических данных вручную или с помощью специальных программ. Положительный результат торговой системы в прошлом не гарантирует успех в будущем, но дает неплохие шансы заработать.

Существует множество подходов для создания торговых стратегий.

К наиболее распространенным торговым системам относятся:

- Торговля по тренду . Приверженцы этого подхода исходят из постулата, что вероятность продолжения тенденции выше ее смены. Открывать сделку можно после коррекции актива или при пробое важного уровня. Для анализа рынка используются технические инструменты и мониторинг новостного фона.

- Контртрендовая торговля . Такая стратегия дает хорошие результаты, когда на рынке отсутствует выраженная тенденция. Входить в позицию рекомендуется при достижении важных технических уровней. Данный подход более рискован, чем трендовая торговля. Для ограничения рисков всегда необходимо ставить приказы на ограничение убытков.

- Применение паттернов . Это типовые фигуры, которые периодически возникают на графике цены. Патерн может отражать высокую вероятность дальнейшего направления движения актива. К фигурам классического технического анализа относятся «Голова и плечи», «Тройная вершина», «Прямоугольник» и т. д.

Использование математических индикаторов и осцилляторов . Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку.

Использование математических индикаторов и осцилляторов . Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку.- Торговля на новостях . Применяется интрадей-игроками для трейдинга на оживленном рынке. Это высокорискованная техника торговли, требующая большого опыта. Для получения прибыли необходимо отслеживать выходящие новости и быстро определять их влияние на рынок.

- Арбитраж . Это группа стратегий для получения безрискового дохода. Наиболее распространен пространственный арбитраж, когда стоимость одного актива на разных площадках отличается. В этом случае одновременно осуществляются 2 сделки: актив по большей цене продается, а по меньшей — покупается. Когда цены выравниваются, производится обратная транзакция.

Как снизить риски при торговле акциями

Одна из главных ошибок начинающих трейдеров — торговля с большим кредитным плечом . Это многократно увеличивает риски и чаще всего ведет к разрушению торгового счета. Новичкам рекомендуется работать без использования маржинального кредитования . При получении стабильных результатов в долгосрочном периоде можно использовать небольшое плечо — 1:2 или 1:3.

При активной торговле обязательно необходимо ставить стоп-лосс — ордер на ограничение убытков. Размер стоп-лосса определяется, исходя из торговой стратегии и волатильности рынка. Большинство специалистов рекомендуют рисковать не более 2-3% капитала в одной сделке.

Начинать активные операции лучше с небольших сумм . Как показывает статистика, свой первый счет большинство трейдеров проигрывает в течение года. Никогда не следует торговать на деньги из семейного бюджета, чужие средства, кредиты, взятые в банке. Для работы используется исключительно рисковый капитал , потеря которого не приведет к катастрофическим последствиям.

Для сокращения технических рисков следует иметь качественное программное обеспечение и резервную линию Интернета . Дополнительно рекомендуется скачать мобильную версию торгового терминала на смартфон. Брокера лучше выбирать с высоким рейтингом надежности. Многие профессионалы имеют счет в нескольких брокерских компаниях.

Составление инвестиционного портфеля

Ключевым требованием к инвестиционному портфелю является диверсификация рисков . Подбирать активы рекомендуется так, чтобы между ними не было прямой корреляции. Например, если составить портфель только из акций нефтедобывающих компаний, риск убытков в случае падения цен на нефть будет чрезвычайно большим. В такой портфель следует добавить «защитные» акции и облигации.

Специалисты рекомендуют такую структуру инвестиционного портфеля:

При правильном выборе управляющего портфель будет расти вслед за восходящими тенденциями , преобладающими на рынке. Частота пересмотра состава портфеля зависит от запланированной доходности и заложенной степени риска. Подешевевшие акции можно продать, заменив растущими, или оставить в портфеле. В последнем случае прибыль от одних активов будет замещать убытки других.

Большинство экспертов рекомендует продавать дешевеющие акции , заменяя на те, которые находятся в восходящем тренде. Новички чаще всего делают наоборот: продают выросшие акции и оставляют упавшие. Результат таких действий «растворится» в итоговом результате, но общая доходность портфеля будет ниже.

Хороший вариант для новичка — скопировать структуру фондового индекса . Для этого можно купить 10 самых высококапитализированных акций в соответствии с их весом в индексе. Динамика доходности такого портфеля будет близка к движению бенчмарка.

Методики управления портфелем акций

Чтобы упростить управление инвестициями, эксперты предлагают проводить ребалансировку портфеля. В этом случае управление доходностью портфеля осуществляется математически.

Методика предполагает осуществление следующих действий:

При создании портфеля каждой бумаге выделяется доля в процентах .

При создании портфеля каждой бумаге выделяется доля в процентах .- Проверка осуществляется строго по графику (ежемесячно, ежеквартально, раз в полгода).

- Сумма инвестиций в каждую акцию оценивается с учетом текущих котировок.

- Отклонения от выделенной бумаге доли требуют ребалансировки .

Подешевевшие акции докупают до установленной доли, а выросшие — продают. Баланс активов постоянно меняется, но доли бумаг в портфеле остаются прежними. Все расчеты ведутся в валюте депозита. Подобный подход поможет зарабатывать на фондовом рынке с постоянным уровнем доходности. Если запланированные показатели достигнуты, портфель можно частично или полностью продать, заменив другим.

Можно ли как-то упростить торговлю

Если трейдер не хочет разрабатывать свою торговую систему, он может воспользоваться услугой автоследования . Это сервис, позволяющий частному инвестору копировать сделки выбранного им управляющего с минимальной задержкой. Подписчик рассчитывает получать доход, близкий к доходу профессионального управляющего, а последний получает небольшой процент с прибыли частного трейдера.

Автоследование похоже на форму доверительного управления, но имеет, по сравнению с ним, ряд преимуществ. Подписчик полностью контролирует состояние своего счета и в любой момент может отключиться от услуги. Не требуется перевод денег на счет управляющей компании.

Частный инвестор может сам выбирать стратегию и управляющего (по типу ПАММ-счетов) в зависимости от требуемой доходности и степени риска. Услуга не требует большого размера счета, а, значит, стратегия быстрее адаптируется к рыночным изменениям.

Зарегистрироваться на сайте брокера;

Зарегистрироваться на сайте брокера; Использование математических индикаторов и осцилляторов . Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку.

Использование математических индикаторов и осцилляторов . Существуют десятки компьютерных индикаторов, многие из которых интегрированы в торговые терминалы. На их основе можно создавать механические торговые системы для роботизированной торговли. Наиболее распространенные индикаторы — скользящие средние, MACD, RSI. стохастический осциллятор, ленты Боллинджера, Ишимоку. При создании портфеля каждой бумаге выделяется доля в процентах .

При создании портфеля каждой бумаге выделяется доля в процентах .