Как играть на московской бирже

Торговля на бирже ММВБ – пошаговая инструкция для начинающих

Некоторые из моих знакомых с успехом торгуют на бирже и живут на доход от приобретаемых акций. Мне это показалось весьма заманчивым, и захотелось самой попробовать поучаствовать в подобных операциях. Но, как оказалось, наличия компьютера и интернета маловато для приобретения права вести торги. Как же попасть на Московскую биржу, какие бумаги требуется предоставить и что подразумевает регистрация на данной торговой площадке? Делюсь приобретенным мной опытом.

Что такое Московская биржа

Московская межбанковская валютная биржа организована в 1992 г. В 2012 г она прошла процедуру присоединения к РТС и получила наименование ОАО «Московская биржа». Сейчас это лидирующая торговая площадка нашей страны, где взаимодействует больше всего клиентов и совершается больше всего операций. Кроме этого, она состоит в двадцатке мировых лидеров.

Как функционирует ММВБ

На Московской бирже ежедневно регистрируются тысячи транзакций по следующим направлениям:

- валюта;

- активы (торговля акциями, облигациями);

- паи инвестиционных фондов;

- фьючерсы;

- опционы;

- драгоценные металлы и пр.

Пользователями биржи являются:

- финансовые учреждения;

- управляющие компании;

- негосударственные пенсионные фонды;

- брокеры;

- инвесторы (юридические и физлица).

Для осуществления и фиксирования транзакций организованы дата-центры, оснащенные специализированной компьютерной техникой и ПО. Имеются торговые терминалы — посредством их подаются заявки на проведение той или иной транзакции. Существует и огромная база данных — в ней собраны все данные о клиентах и сделках.

Вся система сбора и учета информации отличается большой надежностью. Все операции подтверждаются электронной подписью участников сделки, а система безопасности гарантирует, что никакие данные не потеряются и не окажутся достоянием третьих лиц.

Как проходят торги на Московской бирже

ММВБ состоит из трех основных секций, работающих по индивидуальному графику;

Работая в фондовом секторе, можно вкладывать средства в российские и зарубежные активы. Здесь стороной сделки могут быть граждане РФ и иных государств. Сектор начинает функционировать в 10:00 и заканчивает в 18:40, подготовка к работе ведется с 09:45.

В валютном сегменте торговой площадки проводятся сделки с валютными парами. Все валюты торгуются по отношению к рублю. Существует два режима поставки: на сегодня (TOD) и на завтра (TOM).

Операции по принципу TOМ проводятся с 10:00 до 23:50, а по принципу TOD — с учетом вида валюты:

- доллары США — 10:00 — 17:15;

- швейцарские франки, фунты стерлингов, евро — 10:00 — 15:15;

- китайские юани и гонконгские доллары — 10:00 — 10:45.

На срочном рынке продаются и покупаются фьючерсные и опционные контракты на нефть, золото, сырье, индекс РТС и пр. Рынок открыт с 10:00 до 23:50. Подготовка к работе начинается в 9:45.

На веб-сайте ММВБ подробно размещены все материалы о графике и правилах ведения торгов.

Как торговать на Московской бирже физическому лицу

Стать участником биржевой торговли, в принципе, несложно. Однако одной регистрации на сайте ММВБ для этого недостаточно. Придется осуществить несколько подготовительных процедур.

Поиск брокера

Это самое первое, что необходимо сделать, поскольку участвовать в биржевых сделках можно только с помощью посредника — брокера. Это специализированная организация, имеющая соответствующую лицензию. Эта организация производит подключение инвестора к торговой площадке и сопровождает его биржевую деятельность. На веб-ресурсе ММВБ доступен перечень брокеров, уполномоченных вести на ней торги.

Для поиска брокера есть несколько рекомендаций:

- Уточните, наделен ли посредник полномочиями осуществлять свою деятельность на Московской бирже.

- Выясните, есть ли филиалы брокера там, где вы живете. Это немаловажно, если вы намерены лично посещать офис организации, например, для обучения на семинарах и тренингах.

- Сравните имеющиеся тарифы на обслуживание и выберите самый оптимальный для себя. Некоторые посредники в целях расширения клиентской базы могут предлагать бесплатное обслуживание в течение некоторого периода времени. Обязательно оцените размеры и порядок удержания комиссий: обычно, чем больше операций проводится, тем меньше комиссионный сбор.

Создание демонстрационного счета

Это удобно, поскольку помогает освоить программные средства, используемые для участия в торгах, а также разобраться в самих принципах биржевой работы. Можно выделить такие программы, как «Tradematic Trader», «Quik», «TRANSAQ», «Netinvestor» и т.д.

ПО необходимо установить заблаговременно, чтобы познакомиться с интерфейсом, подстроить «под себя» имеющийся функционал, а также попробовать поторговать виртуально, не рискуя при этом своими деньгами. При любых трудностях в работе с программой клиент вправе задать вопрос в службу поддержки ее разработчика.

Для удобства трейдеров создано множество специальных сервисов, дающих возможность отслеживать статистику операций, составлять графики, диаграммы, анализировать данные. Наиболее распространен среди них сервис «Статистика трейдера» (www.marketstat.ru).

Открытие счета

Приняв решение относительно брокера, нужно заключить с ним договор на обслуживание двумя доступными методами:

- Обратившись в отделение организации-брокера. Отправляться в офис нужно с установленным комплектом документов. Их перечень можно узнать у брокера.

- Дистанционно через портал госуслуг.

Если счет хочет открыть лицо, которому не исполнилось еще 18 лет, к числу обязательных документов добавляется согласие со стороны органов опеки и попечительства.

После оформления соглашения открывается брокерский счет, создается аккаунт, предоставляются логин и пароль.

Чтобы подавать заявки через торговый терминал, понадобятся уникальные электронные ключи. Сгенерировать их поможет специальное ПО. Один из этих ключей (открытый) передается организации-посреднику, а другой (закрытый) находится у владельца аккаунта, и только он может применять его.

Внесение на счет денежных средств

Чтобы перейти к реальной торговле, следует внести на свой брокерский счет некоторую финансовую сумму через кассу банка либо посредством платежных сервисов, доступных онлайн.

Проводя различные транзакции, трейдер поступает на свой страх и риск. Финансы, вносимые на счет, не подлежат страхованию, и, допустив оплошность, их владелец несет убытки.

Ознакомьтесь с тематическим видео, доступным по ссылке:

Торговля

на московской

бирже

Как начать торговать на ММВБ

Каждый опытный инвестор когда-то был начинающим. Если вы тоже начинающий и ещё не знаете, как торговать на Московской валютной Бирже, как открыть счет на ММВБ и можно ли вообще торговать на ММВБ физическому лицу, это статья будет вам полезна. Разберёмся в главном понятии. Московская Биржа (ММВБ) — это официальная онлайн-площадка, на которой законно вращается капитал. Биржу можно воспринимать как большой рынок, где торгуют ценными бумагами, валютой и контрактами.

На бирже торгуют трейдеры — банки, компании и частные инвесторы. На определённых условиях и вы можете стать инвестором. В этой статье мы расскажем, как попасть на Московскую Биржу и как торговать на Московской Бирже физическому лицу. А также проясним, как и на каких рынках происходит трейдинг.

Биржевые особенности

Прежде чем рассказывать, как торговать на Московской Бирже, поясним особенности самой биржи. ММВБ работает по собственному расписанию: электронные торги стартуют и финишируют в определённые часы. В это время биржа наполняется заявками. Участники (продавцы и покупатели) сообщают друг другу, что хотят продать, что купить и по каким ценам. Подать заявку и заключить сделку — не одно и то же.

Если вы подали заявку и передумали её реализовывать до того момента, как её принял другой игрок, вы можете всё отменить. Если же её кто-то принял — отступать некуда. Поэтому все свои решения здесь нужно продумывать и осознавать. Проведение всех сделок безопасно: биржа контролирует операции, а государство контролирует биржу.

Основные Рынки

Пробовать навыки можно на нескольких рынках ММВБ: фондовом, валютном, срочном. Мы познакомим вас с площадками, которые особо востребованы у частных инвесторов.

Фондовый рынок

Это рынок ценных бумаг различных компаний. Он вам подходит, если по времени вы намерены инвестировать не меньше года. Существует несколько форм инвестиций.

Срочный рынок

Сделки на срочном рынке предполагают точный срок исполнения — от этого и вытекает название рынка. Продавец предлагает актив (ценные бумаги, валютные пары, индексы и пр.) и договаривается с покупателем о цене и сроке поставки (если поставка нужна). В качестве срока указана дата в будущем, а цена закрепляется текущим моментом: в этом и есть смысл контракта. Заключённый контракт купли-продажи называют фьючерсом. До момента исполнения фьючерса продавец и покупатель несут обязательства перед биржей. На срочном рынке ММВБ участники торгуют следующими контрактами:

- фьючерсы на индексы РТС, Московской Биржи;

- фьючерсы на акции различных компаний, валютные пары, процентные ставки;

- фьючерсы на нефть и сахар;

- фьючерсы на драгметаллы.

Рынок характеризуется небольшими комиссиями, высокой ликвидностью и низким гарантийным обеспечением. Чтобы обезопасить себя от риска, выбирайте ликвидные активы.

Валютный рынок

На бирже ММВБ вращаются валюты восьми стран. Их котировки колеблются ежесекундно: кто-то может на этом заработать, а кто-то потерять. Понять суть валютных операций легко: продать дороже, чем купили. Но вот как торговать на Московской Бирже без потерь — вопрос посложнее. Вам пригодится внимательность, осторожность и интуиция. Чтобы из раза в раз делать верный выбор, придётся интересоваться аналитическими обзорами, читать мнения финансовых экспертов. Если будете уделять этому по полчаса времени ежедневно, то через пару месяцев начнёте разбираться в причинах роста и падения валют. И сможете прогнозировать часть валютных скачков. Помните — абсолютных и всегда верных прогнозов не бывает, но от этого играть интереснее. Информацию о том, как торговать валютой на ММВБ физическому лицу (и не только валютой) мы расскажем далее.

Торговля на бирже для физических лиц: с чего начать?

Трейдингом может заниматься любой совершеннолетний гражданин с паспортом РФ и доступом в интернет. Ещё понадобятся деньги, знания, спокойствие и официальный посредник.

Как торговать на бирже

Дать денег Минфину и заработать

Я частный инвестор. Последние три года я инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Читайте об этом в статье «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. На самом деле биржа — это кропотливая работа с финансовыми инструментами. Если работать осознанно, то будет хороший результат. Если покупать что попало в случайном порядке, тогда результата действительно не будет.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит». Это спокойная вдумчивая работа.

Что такое биржа

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь продают ценные бумаги, валюту и заключают контракты. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа за всеми присматривает.

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки выступают посредниками для тех и других. Основной российской площадкой является Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

О том, как выбрать брокера, я расскажу в отдельной статье. Сейчас достаточно знать, что для старта вам понадобится паспорт и немного денег. Существуют брокеры, у которых нет требований по минимальному депозиту, но лучше рассчитывать на стартовую сумму 30 000 рублей.

Для торговли на Московской бирже

На Московской бирже много разных рынков (читай: отделов): валютный, денежный, срочный, товарный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют облигациями, акциями и другими ценными бумагами. Начнем с них.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — известно заранее.

Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника. Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: корпорация или правительство. Эмитенту вы как бы даете деньги.

Номинал — сумма, которую компания выплатит вам в дату погашения облигации. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Срок погашения — это то время, которое компания или государство обещает пользоваться вашими деньгами и когда, соответственно, оно вам их вернет. Срок един для всех, кто решит купить определенную облигацию конкретного выпуска.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций. Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

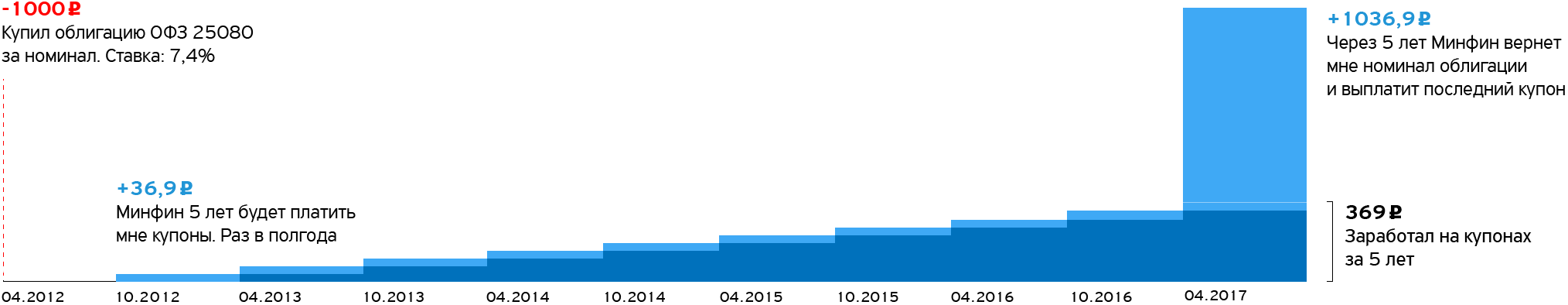

Возьмем для примера выпуск облигаций федерального займа, размещение которого состоялось 25 апреля 2012 года, а погашение состоится 19 апреля 2017 года. Параметры облигаций выпуска ОФЗ № 25080 RМFS опубликованы на сайте Минфина:

- Номинальная стоимость одной облигации — 1000 рублей.

- Дата погашения — 19 апреля 2017 года.

- Процентная ставка купонного дохода — 7,4% годовых.

- Каждая облигация этого выпуска имеет 10 полугодовых купонов по 36,90 рубля.

В итоге ОФЗ № 25080 RMFS будет приносить купонный доход в 36,90 рубля каждые полгода:

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

16 августа 2016 вы могли купить ОФЗ 25080 по цене 98,84%. Дело в том, что цены на облигации задаются в процентах от номинала. Почему за 98,84%, а не за 100%? Потому что рыночные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Облигации — это когда вы кредитуете крупную компанию или правительство

Помимо цены вам также придется заплатить продавцу накопленный купонный доход ( НКД ). Если не вдаваться в подробности, то это часть еще не выплаченного купона. Это за вас посчитает и удержит биржа. В итоге за одну облигацию ОФЗ № 25080 16 августа 2016 года вы бы заплатили 988,4 рубля чистой цены и 24,13 рубля НКД .

19 октября на каждую купленную облигацию вы получите девятый купон размером 36,90 рубля — это написано в расписании Минфина. Восемь предыдущих купонов вы пропустили — по ним Минфин уже рассчитался, и вы это знали, когда покупали облигацию.

19 апреля 2017 года вам будет выплачен десятый купон размером 36,90 рубля. И так как десятый купон последний, вместе с ним вам вернут весь номинал облигации размером 1000 рублей.

Итого: вы потратили 1012,73 рубля, а спустя восемь месяцев получили 1073,8 рубля — на 61,07 рубля больше. За восемь месяцев вы заработали 6,03%. Это 8,95% годовых.

ОФЗ 25080 — облигация с постоянным размером купона. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита

Для примера сравним доходность ОФЗ 25080 с вкладами в госбанках, не реинвестируя купоны и не капитализируя проценты по вкладам. Сумму вклада возьмем равной цене 600 облигаций по состоянию на 16 августа 2016 — 607 638 рублей. Срок вклада возьмем равным количеству дней до погашения облигаций — 246 дней.

Как начать играть на фондовой бирже новичкам

Около века назад желающие играть на бирже собирались в огромных зданиях для совершения сделок. В наши дни процесс стал существенно проще и доступнее. Для торговли достаточно иметь дома компьютер с выходом в интернет. Тем не менее это занятие — сложное, сопряжено со стрессами, но весьма выгодное.

Как играть в интернет-пространстве

Играть на фондовой или валютной площадке с интернет-доступом выгодно. Трейдер всегда получает доступ к актуальной аналитике и любым экономновостям. Эта информация о бирже приносит несомненную пользу как новичкам, так и профи.

При совершении торговых операций трейдер может пользоваться современными многофункциональными инструментами, которые работают только в электронном варианте. Малейшие ценовые изменения на бирже моментально отражаются на экране. Торгующий может играть, используя в работе любые индикаторы и другие вспомогательные элементы.

Однако у такого стиля играть есть и отрицательные стороны. Если деньги трейдера попали в руки недобросовестных брокеров, мошенники могут предоставлять своим клиентам заведомо недостоверную информацию.

Регистрация и начало торговли

Чтобы играть на бирже в интернете, новичку необходимо выбрать брокерскую компанию, зарегистрироваться и открыть счет. Процесс регистрации не займет много времени. На сайте брокера указываются фамилия и имя трейдера, электронная почта и номер мобильного телефона. В дальнейшем менеджер компании может связаться с клиентом и попросить подтверждения регистрации.

Далее, перед тем как начать играть, необходимо на бирже открыть счёт и пополнить его. В этом вопросе у каждой компании свои требования. Некоторые брокеры позволяют играть, имея на счету несколько сотен рублей. Однако большинство фирм открывают депозит на сумму не менее 100 долларов.

Очень часто менеджеры биржи уговаривают клиента сразу начать играть и внести на счёт значительную сумму реальных денег. Это не удивительно, ведь посредники биржи имеют прибыль на спредах и комиссиях с каждой сделки, независимо от того, получен ли клиентом доход. Однако специалисты рекомендуют начинающим сначала играть на виртуальном счёте.

Следующий шаг — установка на своём компьютере торгового терминала. Так называют специальные программы для совершения сделок. Наиболее популярными на бирже считаются торговые платформы:

Существуют также терминалы, написанные под конкретного брокера: Финам-Трейд, Алор-Трейд, Альфа-Директ и пр.

После прохождения базового курса игры на бирже и зарабатывать деньги, можно пробовать свои силы в совершении сделок.

Обзор основных инструментов и площадок

Играть с биржей можно несколькими способами. Все ценные бумаги, с которыми совершаются сделки, называют торговыми инструментами. Наиболее популярными из них считаются:

Играть с акциями на фондовой бирже можно в онлайн-режиме и в офлайн. Приобретение этих ЦБ равносильно внесению средств в капитал компании. Иметь доходы с бумаг можно двумя способами — покупая и сбывая их или получая дивиденды. Первый вид торговли называется спекуляцией, второй — инвестированием.

Особую группу ЦБ биржи составляют фьючерсы. Под этим термином принято понимать обязательства сторон на определённый временной интервал и по фиксированной цене. Момент погашения фьючерса на бирже называется датой его экспирации. Реализация этих бумаг не означает, что покупатель получит по ним нефть или драгоценные металлы. В день экспирации фьючерс погашается, и владелец получает прибыль или убыток в зависимости от стоимости бумаги на этот момент времени.

Играть с акциями и фьючерсами можно на фондовых и сырьевых рынках. В России ведущая роль принадлежит слиянию 2 крупных площадок — Московской Межбанковской Валютной Биржи (ММВБ) и Товарно-Сырьевых Систем (РТС). На сегодняшний день это лучшая финансовая биржа для начинающих.

Торговые операции с валютными парами проводятся на рынке Форекс. Особенностью работы здесь является возможность совершать сделки с кредитным плечом. При этом собственных средств может быть немного — 100−200 долларов.

Стратегии и методы

Каждый трейдер приходит на рынок в надежде на получение прибыли. Однако даже профессионалы не застрахованы от потерь. Чтобы играть на бирже акций, начинающему трейдеру необходимо пройти курс обучения и иметь свою стратегию. Крупные брокерские компании позволяют воспользоваться готовыми торговыми системами, которые разработали опытные игроки. Чтобы добиться успеха, новичку придётся усвоить немало информации:

- В подробностях изучить принцип действия терминала биржи и получить навыки играть на нём.

- Изучить профессиональную литературу, посетить специальные курсы, освоить терминологию.

- Большую пользу приносят тренировки на демо-счете. Здесь можно бесплатно совершать виртуальные сделки с настоящими котировками и ордерами. Правда, убыток и прибыль тоже будут виртуальными, на реальном счёте это никак не отразится.

- Освоить методы технического анализа движения цены и изменения ставок.

- Следить за экономическими и политическими новостями, то есть заниматься фундаментальным анализом.

Не следует думать, что можно разобраться в биржевых операциях за несколько часов и сразу начать успешно играть. Практически все неопытные игроки на первых порах несут убытки. Навыки и умение совершать прибыльные сделки приходят с опытом.

Любой профессиональный трейдер биржи обязательно имеет свою стратегию как играть. Начинающим рекомендуют воспользоваться следующими наиболее простыми вариантами:

- Операции по тренду.

- Механические сделки.

- Стиль играть по паттернам.

Играть по тренду — наиболее простой и доступный метод. Невозможно предугадать направление движения цены на бирже, однако можно научиться отслеживать примерную тенденцию и придерживаться её в течение некоторого времени. Если рынок растёт, открывают сделки на покупку, если начинает падать — продают акции.

Механическая торговля использует закономерности поведения рынка, которые повторяются в течение многих лет. При совпадении нескольких условий рынок может пойти вверх или начать падать. Этим и пользуются опытные игроки, открывая позиции. Однако такая тактика тоже не безупречна. Со временем поведение цен на бирже может измениться, и то, что срабатывало сотни раз, может привести к денежным потерям.

Сделки по паттернам проводятся при появлении на графике цены определённых фигур. Наиболее простые и популярные — «голова и плечи», «двойное основание» и пр. Находя такие сочетания на графике биржи, опытный трейдер делает вывод о том, в какую сторону движется цена и заключает сделку, начиная играть.

Размер возможной прибыли и убытков

Заработок, который может быть получен, если играть на бирже, прямо пропорционален величине капитала, положенного на счёт игроком. Потенциальный доход разумнее измерять не в абсолютных цифрах, а в процентах от имеющихся средств.

Средняя прибыль успешного трейдера биржи может составлять от 5 до 10% от капитала. Такие доходы можно получить при невысоком уровне риска. Профессиональные трейдеры могут иметь дополнительный заработок, взяв в доверительное управление средства других инвесторов.

Размер убытков на бирже может варьировать от нескольких процентов до полной потери капитала.

Специалисты рекомендуют не допускать просадки счета более 2% за 1 сделку. Если несколько сделок подряд приносят убытки, следует на некоторое время прекратить играть и пересмотреть свою стратегию.

Меры предосторожности

Часто случается, что люди без колебаний доверяют свои сбережения никому не известной якобы бирже, а в действительности, фирме через интернет. Чтобы не стать жертвой элементарного мошенничества, следует быть крайне осторожными и трезво оценивать все за и против. Получая заманчивые предложения лёгкого заработка от сомнительной биржи, следует задуматься, почему совершенно незнакомые люди предлагают всем готовые схемы баснословных доходов. Нелишне будет поинтересоваться, пользуются ли сами брокеры теми схемами, которые предлагают своим потенциальным клиентам. Да и зачем дарить незнакомым людям бесплатное открытие счета?

Обучаясь играть на фондовой бирже начинающим нужно в компаниях, где предоставляется доступ к торговым площадкам в режиме реального времени и с подлинными котировками. Не стоит играть посредством компаний, которые предлагают:

- доступный баланс для выхода на биржу, а также открытие счета в подарок за регистрацию на сайте;

- открытие счета без бумаги;

- готовые инструменты Святого Грааля;

- микроразмер лота;

- невозможность вывода из системы биржи бонусов.

К сожалению, 90% всех новичков в поисках быстрого заработка попадают в руки недобросовестных контор.

Разумеется, стать успешным трейдером вполне реально, однако для этого придётся пройти непростой путь. Прежде чем играть, надо изучив секреты успешного трейдинга. Если же изначально попасть в лапы обманщиков, то с утратой денег навсегда теряется желание продолжать играть на бирже. Чтобы этого избежать, нужно очень внимательно подходить к выбору брокерской компании.

Вы играете на бирже? Какой брокер вам нравится?