Валютный контроль при импорте

Валютный контроль: постановка контракта на учет в банке

Какие ВЭД-контракты нужно ставить на учет в банке

Если вы заключили внешнеэкономический контракт, проверьте, не нужно ли вам обратиться в банк для присвоения контракту уникального номера (далее — УНК) в результате постановки на учет. Это требуется, если контракт одновременно отвечает ряду условий.

Сразу скажем, что валюта расчетов по контракту роли не играет. Ваш экспортный или импортный контракт, отвечающий указанным ниже условиям, нужно будет поставить на учет, даже если вы будете получать от нерезидента или перечислять ему рубли, а не иностранную валюту.

ВЭД-КОНТРАКТЫ, ПОДЛЕЖАЩИЕ ПОСТАНОВКЕ НА УЧЕТ

То, что ваш импортный или экспортный контракт не требует постановки на учет, вовсе не означает, что он не подлежит валютному контролю! Просто в этом случае объем документов и информации, который вам потребуется представлять в банк, будет меньше.

Расчеты по контракту должны проходить через счета именно в том банке, который поставил контракт на учет (принял его на обслуживание). Исключение — расчеты через счета в банке-нерезидент е п. 5.1 Инструкции № 181-И . Если все расчеты по контракту вы планируете вести только через свои заграничные счета, то поставить контракт на учет вы можете в любом уполномоченном банке. То есть в банке, у которого есть лицензия на ведение банковских операций в иностранной валют е п. 8 ч. 1 ст. 1 Закона № 173-ФЗ .

Как поставить на учет импортный контракт

Есть два способа постановки на учет импортного контракта в зависимости от документов, представляемых в банк пп. 5.6, 5.10 Инструкции № 181-И . Покажем эти способы на схеме.

Примечание к схеме

* Сам контракт необходимо будет представить в банк не позднее 15 рабочих дней после даты п. 5.10 Инструкции № 181-И :

• или подписания контракта;

• или вступления контракта в силу — если это более поздняя дата, чем дата подписания;

• или составления контракта — если даты подписания контракта и его вступления в силу отсутствуют.

В документе, представляемом в банк, должна быть информация, необходима я п. 5.6 Инструкции № 181-И :

• во-первых, для заполнения раздела I ведомости банковского контроля (далее — ВБК) — в частности, должны быть следующие сведения о контракте: вид, дата и номер (при наличии), наименование валюты, сумма обязательств и дата завершения исполнения обязательств;

• во-вторых, для целей валютного контроля соблюдения сроков репатриации резидентами иностранной валюты и рублей (точные, а не максимальные ожидаемы е) п. 2 ч. 1.1 ст. 19 Закона № 173-ФЗ :

— срок исполнения нерезидентами обязательств по ВЭД-контрактам в счет полученных авансов;

— срок возврата авансов.

Эти сроки не должны выходить за дату завершения исполнения обязательст в п. 2 приложения 3 к Инструкции № 181-И .

С 14 мая 2018 г. экспортные и импортные контракты, заключенные с нерезидентами, обязательно должны предусматривать сроки исполнения обязательств сторонам и ч. 1.1 ст. 19 Закона № 173-ФЗ . Просто указать срок действия контракта недостаточно. Ведь этот срок может охватывать, например, гарантийный период, срок для предъявления претензий после исполнения обязательств. То есть дополнительные сроки, которые не имеют значения при контроле сроков репатриации денег по ВЭД-контрактам. Заметим, что в случае представления документов, не соответствующих требованиям валютного законодательства, банк откажет в проведении валютной операци и ч. 5 ст. 23 Закона № 173-ФЗ .

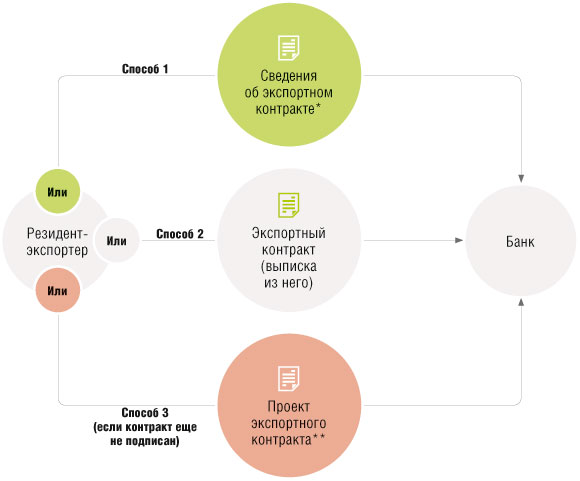

Как поставить на учет экспортный контракт

Экспортный контракт можно поставить на учет тремя способам и пп. 5.3, 5.10 Инструкции № 181-И .

Примечание к схеме

* Порядок и форму представления сведений об экспортном контракте каждый банк определяет сам. Это может быть, например, заявление о постановке экспортного контракта на учет, в котором будут указаны все необходимые данные.

Сам контракт нужно будет принести в банк не позднее 15 рабочих дней после даты постановки его на учет.

** Сам контракт необходимо будет представить в банк не позднее 15 рабочих дней после даты п. 5.10 Инструкции № 181-И :

• или подписания контракта;

• или вступления контракта в силу — если это более поздняя дата, чем дата подписания;

• или составления контракта — если даты подписания контракта и его вступления в силу отсутствуют.

Способ 1, приведенный на схеме, — упрощенный. Он позволяет поставить контракт на учет, если вы просто сообщите банку следующие сведени я п. 5.4 Инструкции № 181-И :

• вид экспортного контракта: экспорт товаров (код 1), или экспорт работ, услуг, в том числе передача резидентом имущества в аренду (код 3), или экспорт товаров и услуг — смешанный контракт (код 9);

• дату и номер контракта (при наличии);

• наименование валюты контракта;

• дату завершения исполнения обязательств;

• наименование нерезидента, страну нахождения.

Представляемый в банк контракт (выписка из него, проект контракта) для целей валютного контроля обязательно должен содержать информацию о сроках получения денег от нерезидента за исполнение обязательств по внешнеторговому контракт у п. 1 ч. 1.1 ст. 19 Закона № 173-ФЗ .

Сроки постановки контракта на учет в банке

Предельный срок, до истечения которого вы должны подать в банк документы (информацию) для постановки контракта на учет, зависит от того, какой будет первая операция по контракту.

СРОКИ ПОСТАНОВКИ ВЭД-КОНТРАКТА НА УЧЕТ В БАНКЕ

Если вы направили в банк все необходимые документы и информацию, банк примет контракт на учет не позднее следующего рабочего дня. А затем не позднее 1 рабочего дня после постановки контракта на учет сообщит вам уникальный номер контракт а пп. 5.5, 5.8 Инструкции № 181-И . Порядок направления информации о номере и дате постановки контракта на учет каждый банк определяет сам.

Возможно, в ходе проверки представленных документов и информации выяснится, что их недостаточно для постановки контракта на учет и проведения валютного контроля. Тогда банк уведомит вас об этом и запросит недостающие бумаги и сведения. А вы обязаны будете их представить в срок, указанный банко м пп. 5.11, 16.1.4, 16.5 Инструкции № 181-И .

Как уведомить об изменениях в контракте, поставленном на учет

При постановке контракта на учет банк заполняет раздел I ВБК, где указывает сведени я приложение 4 к Инструкции № 181-И :

• о резиденте — наименование (фамилию, имя, отчество предпринимателя), адрес, ОГРН (ОГРНИП) и дату внесения записи в ЕГРЮЛ (ЕГРИП), ИНН и КПП;

• о нерезиденте — наименование и страну местонахождения;

• о контракте — дату и номер (при наличии), наименование валюты, сумму контракта и дату завершения исполнения обязательств.

Доставить товары за рубеж можно по морю, по суше или по воздуху. Но независимо от способа доставки при определенной цене сделки ВЭД-контракт надо будет поставить на учет в банке

В случае изменения этих данных, например в результате оформления дополнений к контракту, вам нужно направить в банк заявление о внесении изменений в раздел I ВБК по форме, разработанной вашим банко м п. 7.1 Инструкции № 181-И .

Подать заявление потребуется и в случае, если для постановки на учет в банк был подан проект контракта и после его подписания информация, указанная в разделе I ВБК, потребовала корректировк и п. 5.10 Инструкции № 181-И .

А вот если окажется, что сведения, на основании которых был поставлен на учет экспортный контракт, отличаются от тех, что указаны в самом контракте, изменения в раздел I ВБК уполномоченный банк внесет самостоятельн о п. 5.4 Инструкции № 181-И .

В заявлении нужно указать уникальный номер контракта, в ведомость по которому вносятся изменения, и содержание изменени й п. 7.2 Инструкции № 181-И . Допускается заполнение одного заявления, если требуется внести изменения сразу в несколько контракто в п. 7.6 Инструкции № 181-И .

Срок подачи заявления зависит от характера вносимых изменений.

Учет экспортных/импортных операций: в чем чаще всего ошибаются бухгалтеры

Я постоянно консультирую коллег — бухгалтеров сторонних организаций по вопросам отражения экспортно/импортных операций на счетах учета. Решила упорядочить свой опыт и собрать в этой статье те вопросы, которые наиболее часто задают бухгалтеры и дать на них ответы. Читайте, возможно, эта информация принесет пользу для вас в вашей работе.

Какие валютные операции могут проводить хозяйствующие субъекты?

Валютными операциями являются приобретение резидентом у резидента или нерезидента, приобретение нерезидентом у резидента, отчуждение резидентом в пользу резидента или нерезидента, отчуждение нерезидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа (ст. 1 ФЗ от 10.12.2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле»).

Российские организации могут проводить валютные операции, разрешенные действующим валютным законодательством, в том числе приобретать и продавать иностранную валюту, получать валютную выручку от продажи товаров (работ, услуг), приобретать товары (работы услуги) с расчетами в валюте при условии, если поставщик нерезидент, получать займы (кредиты) в иностранной валюте.

Для осуществления валютных операций организациям необходимо выполнять ряд требований:

- проводить операции через банковские счета уполномоченных банков, либо через счета в банках, расположенных за пределами Российской Федерации;

- предоставлять в уполномоченный банк документы, связанные с проведением валютной операции;

- при расчетах с нерезидентами проводить репатриации валютной выручки.

Какие документы, связанные с проведением валютной выручки, нужно предоставлять в уполномоченный банк?

С 2018 года согласно инструкции ЦБ от 16.08.2017 г. № 181-И отменены паспорта сделок и справки о валютных операциях. Поэтому сегодня для проведения валютных операций в банк необходимо предоставлять документы, которые служат основанием для проведения валютной операции, например, договор и/или документы, подтверждающие факт передачи товаров (работ, услуг). Если договор/контракт поставлен на учет в банке, а он ставится на учет в случаях, если сумма обязательств по нему больше или равна 3 млн. руб. для импортных контрактов и 6 млн. руб. для экспортных контрактов, то необходимо предоставлять в валютный отдел банкасправку о подтверждающих документах.

Как учитывать экспортные/импортные операции на счетах бухгалтерского и налогового учета?

Как вы знаете, экспорт товара облагается НДС по ставке 0%, что должно быть отражено в учете экспортных операций вашей организации. Чтобы подтвердить право применения «нулевой» ставки НДС необходимо в ИФНС предоставить копии договора поставки и таможенной декларации. Срок подтверждения ставки 0% составляет 180 дней со дня разрешенного выпуска товаров, указанного в таможенной декларации. Если срок истек, а документы в срок не предоставлены, то необходимо начислить НДС и сдать уточненную декларацию по НДС за квартал, в котором произошла отгрузка.

Импортные операции по ввозу товаров на территорию РФ признаются объектом обложения НДС. В данном случае налоговая база по НДС определяется как сумма таможенной стоимости товаров и подлежащей уплате таможенной пошлины.

Уплатить НДС необходимо в срок с момента регистрации таможенной декларации и до момента выпуска товаров таможенным органом.

Сумма НДС, уплаченная при ввозе товаров на территорию РФ после принятия их к учету, принимается к вычету, но при условии наличия первичных документов и документов, подтверждающих фактическую уплату НДС.

Экспорт

Импорт

Выручка от продажи товаров признается на дату перехода права собственности от организации к покупателю и отражается проводкой

Дт 62 Кт 90.1

стоимость проданных товаров учитывается в себестоимости продаж

Дт 90.2 Кт 41

таможенный сбор учитывается в составе прочих расходов

Дт 91.2 Кт 60 (76)

Приобретение товаров принимается к учету по фактической себестоимости.

Дт 41 Кт 60

уплата НДС отражается

Дт 76 Кт 51

на основании таможенной декларации отражен НДС, уплаченный при ввозе

Дт 19 Кт 76

произведены расчеты с поставщиком

Дт 60 Кт 52

Курсовые разницы, возникающие на дату осуществления расчетов отражаются в составе прочих доходов или расходов в корреспонденции со счетом 52

Какими документами в программе 1С отражать данные операции?

Экспорт

1. Документ «Реализация товаров» со ставкой НДС 0% , сумма всего по документу должна равняться сумме по ГТД строки 22;

2. На основании «Реализации товаров» создаётся документ «Таможенная декларация (экспорт)», в которой указывается код операции по НДС, вид транспорта, сопроводительный документ;

3. Таможенный сбор списывается документом «Бухгалтерская справка».

Импорт

1. Документ «Поступление товара», в котором сумма всего по документы должна равняться сумме по ГТД строки 22;

2. На основании «Поступления товара» создается документ «Таможенная декларация (импорт)», в которой отражается суммы таможенного сбора, таможенной пошлины, таможенный НДС и таможенная стоимость. Обратите внимание, что в таможенную стоимость могут быть включены транспортные расходы до границы согласно условиям поставки по Инкотермс 2010

В случае, если импортируются товары из государств — членов ЕАЭС на основании документа «Поступление товара» создается документ «Заявление о ввозе товаров»

Как место оказания услуги влияет на исчисление налогов?

При импорте, экспорте работ (услуг) необходимо понимать, что является местом оказания услуг согласно статьи 148 НК РФ. Является ли территория РФ местом реализации услуг для целей исчисления НДС?

Если местом оказания услуги считается Российская Федерация, то организация является налоговым агентом по НДС, обязанностью которой является необходимость уплаты НДС за «своего» контрагента — нерезидента в ИФНС, где стоит на учета сама организация. К таким услугам, например, относится оказание консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг.

Обратите внимание также на то, что при перечислении поставщику услуг денежных средств необходимо руководствоваться положениями п. 1 и п.п 4 п. 2 ст. 310 НК РФ, а именно: налог с доходов, полученных иностранной организацией от источников в Российской Федерации, исчисляется и удерживается российской организацией, выплачивающей доход иностранной организации, при каждой выплате доходов, указанных в п. 1 ст. 309 НК РФ НК.

К таким доходам относятся доходы иностранной организации, полученные от источников в РФ. Например, при выплате дохода от продажи доли в уставном капитале российской организации, более 50% активов которой состоит из находящегося на территории РФ недвижимого имущества или процентный доход, выплаченный российской организацией по договору займа иностранной организации или доходы от международной перевозки, при этом под международными перевозками понимаются любые перевозки морским, речным или воздушным судном, автотранспортным средством или железнодорожным транспортом, за исключением случаев, когда перевозка осуществляется исключительно между пунктами, находящимися за пределами РФ.

Исключение составляют случаи выплаты доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в РФ при условии предоставления иностранной организацией подтверждений налоговому агенту т.е. сертификат резидентства, предусмотренного в п. 1 ст. 312 НК РФ.

Форму налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных согласно положений ст. 285, п. 3, 4 ст. 289, п. 4 ст. 310 НК РФ необходимо представить в налоговый по итогам отчетного периода — не позднее 28-го числа месяца, следующего за отчетным периодом;- по итогам года — не позднее 28 марта следующего года.

С моей точки зрения, если вы как бухгалтер примените данные советы и разъяснения, то проблем в учете экспортных/импортных операций у вас возникнуть не должно.

Валютный контроль при импорте товаров

Банком России и ГТК от 26.07.1995 утверждена Инструкция «О порядке осуществления валютного контроля за обосно-ванностью платежей в иностранной валюте за импортируемые товары». Выход Инструкции является логическим продолже-нием проводимой работы по созданию в стране комплексной системы валютного контроля.

Действие Инструкции распространяется на все сделки, предусматривающие ввоз товаров на таможенную территорию РФ в таможенных режимах «выпуск для свободного обращения» и «реимпорт», по которым:

– расчеты осуществляются в валютах иных, чем валюта РФ;

– хотя бы часть платежей будет выполнятся в иностранной валюте;

– независимо от даты заключения сделки, если таможенное оформление товаров осуществляется после 1 января 1996 г.

Действие Инструкции не распространяется на сделки, по которым:

– расчеты осуществляются в валюте РФ;

– не предусмотрено проведение расчетов в денежной форме (так называемые «товарообменные», «бартерные» и др.);

– таможенное оформление товаров на территории РФ по контракту завершено до 1 января 1996 г.;

– импорт товаров осуществляется в счет государственных кредитов в соответствии с международными договорами с участием РФ;

– осуществляется ввоз товаров из государств-участников СНГ.

С введением в действие инструкции по валютному контролю при экспорте и импорте расчеты по внешнеэкономиче-ским сделкам резидентов (по ввозу и вывозу товаров) осуществляются только через счета резидентов. Расчеты по сделкам, по которым оформлен ПС, осуществляются только через уполномоченные банки, подписавшие ПС. Паспорт сделки – базо-вый документ валютного контроля, оформленный импортером (экспортером) в Банке и содержащий сведения о контракте по установленной форме.

Импортеры-резиденты, заключившие сделки и выполнившие перевод инвалюты из России за приобретенные товары, обязаны ввезти товары, стоимость которых эквивалентна уплаченной сумме или возвратить средства (в течение 90 дней). При невыполнении указанных требований импортеры-резиденты несут ответственность в виде штрафа в размере перечис-ленной инвалюты. Штраф производится в рублях по курсу к иностранной валюте.

Кроме ПС по каждой импортной сделке оформляется «Досье по импортной сделке» и «Карточка платежа». Досье – это подборка документов по контролю за обоснованностью платежей в инвалюте за импортные товары. Досье формируется Бан-ком. Карточка платежа – документ, фиксирующий движение денежных средств.

Основные положения инструкции, обеспечивающие валютный контроль при импорте товаров:

1) импортер обязан обеспечить ввоз в РФ товаров, эквивалентных по стоимости уплаченным денежным средствам, или возврат средств при непоставке товара. Оплата производится только Банком импортера;

2) по каждому контракту оформляется ПС (только один) и подписывается уполномоченным Банком;

3) при предоставлении в Банк ПС импортер принимает на себя ответственность перед органами и агентами валютного контроля за:

– полное соответствие сведений в ПС и условий контракта;

– поступление в РФ товаров в полном объеме и сроки, не превышающие 90 дней;

4) банк проверяет документы и подписывает ПС;

5) с подписанием ПС Банк принимает данный контракт на расчетное обслуживание и берет на себя обязательства по валютному контролю.

Большая роль в реализации функций валютного контроля принадлежит таможенным органам.

1. Декларант представляет в таможенный орган экземпляр ГТД, ПС, заверенный Банком импортера.

2. Банк после проверки всех документов исполняет оплату ввезенной партии товаров.

3. Между банками и ФТС установлена информационная связь.

4. По мере подписания ПС, но не реже одного раза в 10 календарных дней, Банк импортера направляет в ФТС элек-тронные копии подписанных ПС.

Валютный контроль, его цели, функции и роль в совершении валютных сделок

В 2019 году в России процедура валютного контроля проводится по новым правилам. Во-первых, с 1 марта 2018 года применяется Инструкция Центрального банка Российской Федерации №181-И от 16 августа 2017 года. Во-вторых, 14 мая 2018 года начали действовать поправки в базовый Федеральный закон от 10 декабря 2003 года №173-ФЗ, регламентирующий проведение валютного контроля. В результате был несколько изменен порядок прохождения валютного контроля, упразднены некоторые документы и скорректированы суммы штрафов.

Для чего нужен валютный контроль

Специалисты определяют валютный контроль как некий комплекс определенных действий, благодаря которым государство обеспечивает соблюдение и выполнение правил и законов, связанных с валютными расчетами, а кроме того, ограничивает отток капитала.

Для нерезидентов РФ российское законодательство предусматривает возможность свободного осуществления валютных переводов без каких-либо ограничений. Более того, такие переводы разрешены между резидентами и нерезидентами РФ. А вот между резидентами РФ переводы в валюте запрещены за исключением нескольких оговоренных законом случаев [1] .

Валютному контролю в обязательном порядке подлежат сделки, для которых в качестве основной используется иностранная валюта. То есть в том случае, если валюта используется российской компанией, например, для расчетов с зарубежными партнерами, сделка обязательно должна пройти валютный контроль, и при этом неважно, импортом или экспортом занимается организация.

Валютный контроль в нашей стране осуществляет Правительство РФ, а кроме него, также органы и агенты валютного контроля. Для начала выясним, что же такое органы валютного контроля. Главный из них — это Центробанк РФ, но такую функцию может выполнять и федеральная исполнительная власть, наделенная соответствующими полномочиями от Правительства РФ. Центробанк России контролирует все валютные операции, которые проводятся кредитными и финансовыми организациями, и соответствие этих операций российскому законодательству. Деятельность федеральных органов власти в рамках валютного контроля и их взаимодействие по этому вопросу с Центробанком координирует также Правительство РФ.

В функционал органов валютного контроля входит:

- издание нормативных актов;

- контроль над исполнением положений законодательства;

- надзор в сфере валютных операций;

- проведение соответствующих проверок.

В свою очередь, обязанность контроля над резидентами и нерезидентами РФ, которые кредитными или финансовыми организациями не являются, ложится на агентов валютного контроля — так принято называть банки, обладающие соответствующими полномочиями и подчиняющиеся ЦБ РФ. Однако агентами могут быть и некоторые другие организации, среди которых Федеральная налоговая служба и «Внешэкономбанк». Агенты валютного контроля ведут и регулируют на территории РФ любые валютные операции с оформлением всех требуемых документов.

При осуществлении валютного контроля должно исключаться неоправданное вмешательство в операции государства и при этом обеспечиваться единство системы валютного урегулирования и контроля. Права любых участников валютных сделок защищены на государственном уровне.

Важно!

Согласно статье 15.25 КоАП РФ, нарушение валютного законодательства чревато для компаний последствиями в виде наложения крупных штрафов.

Этапы валютного контроля

Предполагается, что компания, ведущая расчеты в валюте, по умолчанию заранее открыла валютный счет, в противном случае для начала потребуется его открыть. На обычных рублевых счетах операции в иностранной валюте не производятся. Если валютный счет открывается в том же банке, где уже открыт счет в российских рублях (а обычно так и происходит), то потребуется всего лишь подать заявление, поскольку банк может использовать ранее предоставленные документы.

При открытии первого счета в большинстве случаев от клиента потребуют:

- заявление по форме банка;

- учредительные документы;

- документы, подтверждающие полномочия лиц, указанных в карточке с образцами подписей и оттиска печатей;

- копии паспортов лиц, которые будут распоряжаться денежными средствами по счету.

После необходимых формальностей валютный счет будет открыт, и с этого момента компания при каждом поступлении на него средств должна добровольно проходить валютный контроль, иначе пользоваться деньгами на счете будет просто невозможно.

Процедура валютного контроля с учетом внесенных в 2018 году изменений стала выглядеть для ее участников несколько проще. В первую очередь это касается тех компаний, которые проводят сделки с относительно небольшими суммами — до 200 000 рублей. В таком случае организации достаточно только сообщить код валютной операции банку, отметив его в специальной форме. В большинстве банков валютный контроль ведется в электронном виде, так что эту форму можно найти на сайте. В некоторых случаях банк может запросить у компании дополнительные документы по конкретному валютному переводу.

Если сумма контракта окажется больше 200 000 рублей, то придется направить в банк целый пакет документов (о них мы поговорим позже) или поставить контракт на учет — это следующий этап валютного контроля. В его ходе банк откроет специальную ведомость банковского контроля, внесет в нее контракт, присвоит ему индивидуальный номер и направит этот номер клиенту. По новым правилам постановка контракта на учет должна осуществляться банком за один рабочий день, все эти процедуры производятся в электронном виде.

После присвоения сделке номера и после ее проведения, компания обязана предоставить в банк справку о подтверждающих документах и сам пакет подтверждающих документов, которые необходимо подать в банк, в течение определенного времени:

- не позднее 15 рабочих дней после последнего дня месяца, в котором на документах, используемых в качестве таможенной декларации, проставлена отметка о дате их выпуска;

- или не позднее 15 рабочих дней после последнего дня месяца, в котором были оформлены подтверждающие документы.

Обычно такая справка также подается в электронном виде, ее проверку банк выполняет в течение трех рабочих дней, а затем снова направляет клиенту. Если же в подтверждающие документы вносились изменения, справку придется заполнить заново и в течение 15 дней со всеми нужными корректировками отправить в банк.

Заключительный шаг — подготовка отчетности и отражение информации о сделке в отчетных документах.

Какие документы нужно подавать в банк для контроля

С 2018 года пакет документов, которые необходимо предоставлять в банк для валютного контроля, также значительно изменился.

Во-первых , был отменен такой важный документ. как паспорт сделки, на оформление которого ранее требовалось не менее трех дней. С 2018 года организациям при совершении сделок в валюте необходимо только поставить контракт на учет. Это делается в двух случаях:

- если сумма контракта по экспорту составляет более шести млн рублей или эквивалентную сумму в валюте;

- если сумма контракта по импорту составляет более трех млн рублей или эквивалентную сумму в валюте.

Если сумма контракта не достигает 200 000 рублей, то такой контракт на учет не ставится. Если же она превышает 200 000 рублей, но при этом ее размер менее шести млн рублей для импорта или трех млн рублей для экспорта, то также можно обойтись без постановки на учет, однако потребуется предоставить банку дополнительные документы, объясняющие сделку, — сам контракт, счета, накладные и так далее.

Во-вторых , в банк больше не нужно направлять справку о валютных операциях. При совершении сделки на сумму, превышающую 100 000 долларов, до 2018 года в банк необходимо было подавать документы, подтверждающие необходимость осуществления такой сделки. Теперь при выполнении сделки на крупную сумму достаточно оформить и направить в банк только справку о подтверждающих документах, являющуюся основным отчетным документом для компаний. В банках таким документом, согласно новой инструкции, является ведомость банковского контроля.

Сами подтверждающие документы, список которых определяется особенностями проведения валютной операции, необходимо подавать одновременно со справкой. Например, при импорте или экспорте в качестве возможного подтверждающего документа предоставляется таможенная декларация и прочие товаросопроводительные, коммерческие или перевозочные документы.

Счета-фактуры, акты приема-передачи и прочие бумаги подаются в банк при расчетах за выполненные работы или услуги. Заполняется и подается справка обычно через банк-клиент или интернет-банк.

Согласно инструкции, компания может заключить с обслуживающим организацию банком соглашение, по которому обязанность по оформлению справки будет возложена на этот банк. В таком случае достаточно направить ему только необходимые документы и соответствующее заявление.

Агентам валютного контроля законодательство также разрешает требовать у компании дополнительные документы, касающиеся проведения валютных операций. Однако, в соответствии с Федеральным законом от 10 декабря 2003 года №173-ФЗ, агенты валютного контроля вправе требовать предоставления только тех документов, которые непосредственно относятся к проводимой операции. Все они не являются обязательными при каждой сделке и направляются в банк только по особому запросу.

Услуги банка, осуществляющего валютный контроль

За помощью при совершении валютных операций клиент может обратиться в банк-агент валютного контроля. Одной из таких кредитных организаций является «ЮниКредит Банк», работающий с 1989 года и выполняющий функции агента в полном соответствии с требованиями отечественного валютного законодательства. При этом он является крупнейшим российским банком с иностранным капиталом и находится на одной из лидирующих позиций на рынке корпоративных услуг.

Своим клиентам «ЮниКредит Банк» готов оказать следующие услуги в области валютного контроля:

- Консультации по вопросам валютного законодательства РФ.

- Анализ контрактов на их соответствие требованиям законодательства, содействие в подготовке новых контрактов.

- Консультирование по проведению валютных операций с применением различных форм расчета, включая аккредитивную, инкассовую, а также расчет путем банковского перевода.

- Консультирование по поводу изменений в валютном законодательстве, разъяснение специфики его применения на практике.

- Общее осуществление валютного контроля: помощь в составлении документов, постановка контрактов на учет, оформление справки о подтверждающих документах и прочее.

Тарифы на услуги кредитной организации можно узнать на сайте.

P. S. В 2018 году «ЮниКредит Банк» занял восьмое место по объему активов в рейтинге «Интерфакс-100». Финансово-кредитная организация имеет Генеральную лицензию на осуществление банковской деятельности №1 Банка России.