Валютный брокерский счет

Валюту лучше всего менять на бирже? Не всегда

Решили регулярно приобретать валюту? Возможно, пора завести брокерский счет. Чтобы понять, выгодно ли использовать биржу как обменник, Банки.ру изучил тарифы ведущих брокеров и банков.

Большинство россиян привыкли покупать доллары и евро в банках. Но независимо от того, пользуетесь вы услугами обменника или конвертируете валюту через интернет-банк, за это приходится платить. Курс остается на усмотрение банка, и он всегда будет заметно выше, чем на бирже. Тем более в моменты, когда на валютном рынке становится неспокойно и рубль начинает ослабевать. В эти моменты банки максимально поднимают спреды — разницу между ценой продажи и покупки, увеличивая тем самым убыточность конверсионных операций для клиента. На бирже спред тоже увеличивается, но обычно исчисляется в копейках.

Логичный выход — покупать валюту непосредственно на бирже, то есть по рыночному курсу, а не по обменному курсу банка. Это выглядит гораздо привлекательнее как с точки зрения цены, так и с точки зрения безопасности. Фальшивую купюру вам точно не подложат, деньги на выходе не отнимут. Плюс при желании и терпении всегда можно дождаться «лучшей цены». Как и в случае с банковской конвертацией, владелец брокерского счета может использовать для покупки долларов и евро на бирже мобильное приложение (если вы не планируете активно торговать, устанавливать терминал не обязательно).

Однако услуги брокерских компаний и банков по покупке валюты на бирже не бесплатны. Как минимум вам придется заплатить комиссию за сделку — в зависимости от тарифа и брокера. Например, у Сбербанка она достаточно высокая — 0,2% от суммы сделки, а у ВТБ — только 0,05%. Но все не так просто. Помимо брокерской комиссии, у клиента могут возникнуть и другие расходы. Чтобы оценить реальные затраты, которые могут возникнуть при обмене валюты на бирже, Банки.ру решил изучить тарифы десяти ведущих брокерских компаний и банков.

Понятно, что в зависимости от суммы и частоты сделок инвестору могут подойти совершенно различные тарифы. Как правило, брокеры стремятся сегментировать предложения: для активных трейдеров предлагаются более низкие комиссионные за сделку, однако в тариф может быть «зашита» плата за обслуживание счета или другие дополнительные услуги.

Чтобы отделить спекулянтов от тех, кто планирует регулярно покупать валюту на бирже для долгосрочных вложений, оценивались тарифы брокеров, которые подходят для сделок объемом не более 10 тыс. долларов в месяц.

Комиссионные для таких инвесторов могут быть выше, но общий уровень затрат при приобретении валюты на бирже небольшими суммами (от одного лота, который составляет 1 000 у. е.) ниже. При этом некоторые брокеры готовы идти навстречу таким «розничным» покупателям, предоставляя возможность купить любой объем. Например, в Тинькофф Банке владелец брокерского счета может купить даже 1 доллар. Как пояснили в банке, дробные лоты брокер продает, используя собственную открытую позицию, «по лучшей цене на рынке».

Большинство брокерских компаний и банков включают в тарифы следующие комиссии:

- комиссия брокера за сделку;

- плата за обслуживание счета (как правило, взимается при наличии хотя бы одной сделки за отчетный месяц);

- комиссия за вывод средств в другой банк (при выводе рублей, а также при выводе средств на счет аффилированного банка комиссия обычно не взимается).

Исходя их этих критериев Банки.ру составил список наиболее выгодных для покупки/продажи валюты на Московской бирже предложений брокеров и банков*.

Источник: данные брокерских компаний и банков, расчеты Банки.ру.

* В список не вошла компания «Фридом Финанс», поскольку, как сообщил ее представитель, услуга предоставляется только VIP-клиентам

Таблица позволяет сравнить тарифы разных брокеров, предоставляющих доступ на валютную секцию Московской биржи. Однако возникает вопрос: а всегда ли это выгоднее, чем обменные операции в банке? Чтобы сравнить курсы, Банки.ру воспользовался мобильными приложениями двух банков: Сбербанка и Альфа-Банка. Все данные на пятницу, 6 сентября, 15:25 мск. В этот момент доллар на Московской бирже стоил 65,87 рубля.

Покупка 1 000 долларов в Сбербанке при курсе 66,92 рубля за доллар обошлась бы в 66 920 рублей (за 5 000 долларов мы бы заплатили 334,6 тыс. рублей), а вот в Альфа-Банке, предлагавшем купить валюту по 66,44 рубля за доллар, пришлось бы отдать 66 440 рублей при покупке 1 000 долларов (за 5 000 долларов сумма расходов составила бы 332,2 тыс. рублей).

А сколько пришлось бы заплатить при покупке того же количества американской валюты у брокеров? Для примера возьмем несколько тарифов, которые, как считают представители брокерских компаний и банков, могут быть наиболее выгодными для клиента, покупающего валюту на бирже небольшими лотами. Например, в Тинькофф Банке суммарные расходы для клиента, выбравшего тариф «Трейдер», при покупке 1 000 долларов составили бы 66,2 тыс. рублей, то есть чуть ниже, чем при конвертации в выбранных банках. Но с учетом 15 долларов комиссии, которые возьмут с владельца брокерского счета при переводе на карту/счет другого банка, покупка обойдется даже дороже — 67,2 тыс. рублей.

А вот покупка 5 000 долларов будет более выгодной. Суммарно инвестор, пользующийся тарифом «Трейдер», заплатит брокеру 329,72 тыс. рублей (при переводе в другой банк расходы составят 330,7 тыс. рублей). Правило: чем выше сумма, тем более выгодной может быть покупка валюты на бирже. Поэтому, по словам инвестиционного стратега «БКС Премьер» Александра Бахтина, в ситуации, когда необходимо купить небольшую сумму в валюте, проще и выгоднее пользоваться мобильным банком и обычной конвертацией.

Стоит обращать внимание на все условия, которые прописаны в тарифе у брокера. Например, чтобы сэкономить на плате за обслуживание счета, у некоторых брокеров придется поддерживать неснижаемый остаток. В частности, в «Открытие Брокере» стоимость обслуживания счета для ряда тарифов составляет 295 рублей в месяц, однако, если суммарные активы клиента превышают 50 тыс. рублей, это условие отменяется. Не следует забывать, что большинство тарифных планов брокеров предполагают доступ клиента не только к валютному, но и другим сегментам биржевого рынка. Поэтому, напоминает руководитель управления маркетинговой аналитики «Открытие Брокера» Денис Камынин, открывая брокерский счет, есть смысл подумать и о других инструментах фондового рынка.

Можно ли купить валюту через брокерский счет и как это сделать

Всем привет. Большинство россиян, имеющих опыт совершения операций с валютой, привыкли покупать доллары и евро в банках или обменниках, неся при этом убытки из-за высокого спреда.

Особенно невыгодным курс обмена становится в моменты ослабевания рубля, как это происходит сейчас. Сегодня мы поговорим о том, как покупать валюту через брокерский счет, напрямую на валютной бирже.

Почему на бирже выгоднее

Обменные пункты и банковские учреждения зарабатывают на операциях с валютой, продавая ее традиционно дороже официального курса Центробанка и покупая дешевле.

Банки ориентируются на котировки валютного рынка и «накидывают» процент для формирования собственной прибыли. Чем сильнее курс банка отличается от курса рынка, тем менее выгодно пользоваться услугами такого посредника.

Если сумма конвертации большая, разница будет еще более ощутима: если купить, к примеру, 5 000 долларов в обменнике с большим спредом, потеря может составить более 10 000 рублей в сравнении с покупкой на бирже, где разница курсов существенно ниже.

Если говорить о небольших населенных пунктах, где конкуренции среди банковских филиалов нет, курс обмена может еще больше отличаться от рыночного.

Еще один фактор – повышенный спрос среди населения во время быстрого скачка курса валют. Расхождение может достигать нескольких процентов.

На валютной бирже можно торговаться. Есть возможность купить иностранные деньги по текущей стоимости, а можно предложить свою – повышенную или заниженную. Если на такое предложение найдутся желающие, сделка состоится.

Валюта на бирже торгуется лотами. Один лот долларов США равен 1 000 долларам. Это значит, что купить меньшее количество нельзя.

Стоит отметить, что данное правило справедливо не для всех брокерских компаний. Например, Тинькофф позволяет покупать любое количество валюты – даже 1 доллар.

В момент оформления покупки пользователь должен указать количество лотов и желаемую стоимость.

На Московской бирже можно приобрести следующую валюту:

- Доллар США.

- Евро.

- Швейцарский франк.

- Британский фунт.

- Китайский юань.

- Турецкий лир.

- Японский иен.

- Казахский тенге.

- Белорусский рубль.

- Гонконгский доллар.

Алгоритм действий

Если кратко описать процедуру покупки валюты на бирже, она уложится в несколько простых шагов:

- Выбор брокера.

- Открытие брокерского счета.

- Приобретение валюты.

- Вывод денег на карту.

Рассмотрим каждый шаг более подробно.

Выбор брокера

Чтобы получить доступ к торгам на бирже, Вам нужно заключить договор с посредником — брокерской компанией. Логично, что доверять свои деньги стоит только надежному брокеру, имеющему лицензию Центробанка и хорошие показатели в рейтингах.

Среди топовых брокеров можно выделить Финам , БКС, ВТБ или Тинькофф.

На сайте Мосбиржи ежемесячно публикуются рейтинги брокерских компаний по нескольким направлениям:

- Операторы рынка доллар-рубль.

- Операторы рынка евро-рубль.

- По объему клиентских операций.

- По числу зарегистрированных клиентов.

- По количеству активных клиентов.

В топ попадает 25 ведущих компаний. Каждая из них имеет лицензию, поскольку нелицензированых участников не допускают к торгам. При выборе посредника можно смело ориентироваться на первую десятку лидеров и уже детальнее рассматривать их условия обслуживания и тарифы.

Да, у брокера покупка валюты тоже выйдет с наценкой. У одних это будет только комиссия за сделку: например, Сбербанк берет 0,2 %, ВТБ – 0,05 %. Брокер «Открытие» взимает 0,01 %, но зато ежемесячное списывает 175 рублей за депозитарное обслуживание.

За вывод средств на карту чужого банка также берется сбор. Поэтому нужно обращать внимание на все условия тарифа.

Открытие брокерского счета

Большинство брокеров сегодня предоставляют своим клиентам возможность открытия счета в онлайн режиме, заполнив на сайте компании форму и загрузив сканы документов.

Чаще всего требуется только паспорт. В некоторых случаях могут понадобиться ИНН и СНИЛС.

Многие компании разработали собственные мобильные приложения, с помощью которых совершать сделки можно буквально в пару кликов. Среди наиболее популярных:

- «Сбербанк Инвестор».

- «Тинькофф Инвестиции».

- «Мой брокер» от БКС.

- «Мои инвестиции» от ВТБ.

- «Открытие Брокер Инвестиции».

- «Finam Trade».

- «Альфа-директ».

Новичкам подойдет приложение от Тинькофф. Многие пользователи отмечают его удобство, высокую информативность и простоту интерфейса. Вместе с тем комиссия в 0,3 % может отпугнуть инвестора с небольшими суммами.

При открытии брокерского счета или ИИС онлайн готовый договор (и при необходимости дебетовую карту) Вам домой доставит курьер. Оформить документы также можно лично в офисе компании.

После того как на электронный адрес придет уведомление о том, что брокерский счет открыт, на него можно зачислять деньги.

Важно! Не стоит использовать брокерский или инвестиционный счет в качестве хранилища для своего капитала. Помните, что данные средства не подпадают под государственное страхование вкладов, а значит разумным решением будет сразу же после пополнения счета вкладывать их в активы.

Приобретение валюты

Сам процесс покупки будет незначительно отличаться в зависимости от функционала площадки выбранного брокера.

Рассмотрим порядок покупки на примере приложения «Сбербанк Инвестор»:

- При первом входе в приложение нужно ввести присланный по смс пароль и логин, которым является код договора. Пополнить счет можно переводом в «Сбербанк онлайн», в ближайшем отделении банка или внешним переводом из другого банка.

- Открываем в приложении раздел «Мои счета».

- Нажимаем на иконку «Рынок» и попадаем в раздел, где осуществляются сделки на бирже.

- Выбираем вкладку «Валюта».

- Есть два основных вида сделок – TOD (сокращенное today, т.е. «сегодня») и TOM (соответственно tomorrow, т.е. «завтра»). Первые сделки проводятся в тот же день, к 15.00, вторые – на следующий день. Если интересует срочная операция, выбираем инструмент USDRUB_TOD.

- Нажимаем «Купить». При этом система запросит пароль из смс-сообщения.

- Далее ставим галочку «По рынку». В таком случае заявка фиксируется с запасом в 0,3 % от текущей цены валюты и исполняется по более выгодной в случае небольших ценовых колебаний во время совершения операции. Если галочку не поставить, можно установить свою цену, и сделка будет совершена, когда рыночная стоимость дойдет до нужного показателя.

- Указываем количество лотов (минимум 1 лот, который в случае со Сбербанком составляет 1 000 долларов).

- Еще раз нажимаем «Купить» и подтверждаем операцию.

Посмотреть все заявки и сделки можно в разделе «Заявки».

Вывод денег со счета на карту

Как правило, брокеры не устанавливают комиссии за вывод средств на карту своего банка. При этом комиссия за перевод на счет стороннего банка зачастую весьма внушительна и перекрывает всю выгоду от покупки валюты через биржу.

Поэтому есть смысл оформить «родную» дебетовую карту.

В мобильном приложении «Сбербанк Инвестор» заявку на вывод можно подать в разделе «Прочее» — «Выводы». Нужно указать необходимую сумму и подтвердить операцию.

В заключение хочу отметить, что валюта является платежным средством и не является активом, способным создать капитал. Не забывайте, что большинство тарифных планов брокеров предполагает доступ не только к валютному, но и другим сегментам биржевого рынка.

Не откладывайте инвестирование в долгий ящик.

Спасибо за внимание. Буду благодарен за подписку на обновления и репост в социальных сетях.

Валютный брокерский счет — в чем выгода использования?

На фоне финансового кризиса 2008 и 2014 годов, многие бизнесмены из Украины, России и других стран СНГ, столкнулись с проблемой резких скачков на валютном рынке. И конец 2014 года особенно повлиял на мнение многих частных лиц и крупных инвесторов, которые смогли иначе посмотреть на эффективность обменных операций.

Именно в этот период и пришло понимание того, что покупать валюту можно не только в банке или обменном пункте. Поэтому, давайте разберем, почему брокерский валютный счет — идеальный инструмент для защиты вашего инвестиционного портфеля от валютного риска.

Валютный брокерский счет: безопасность и простота операций

Валютный рынок, является крупнейшим инвестиционным рынком в мире и продолжает ежегодно расти. В апреле 2010 года среднедневной оборот достиг 4-х триллионов долларов США, что на 20 процентов оказалось больше, чем в 2007 году.

Валюта торгуется лотами разных размеров, микро-лот составляет 1000 единиц валюты, а значит, меньше этой суммы невозможно продать или купить.

Почему выгодно и безопасно использовать валютный брокерский счет?

Постоянные скачки на валютном рынке, вызывают большие проблемы у представителей малого и среднего бизнеса. Мы сейчас не берем во внимание крупные корпорации, которые, итак, имеют достаточное количество инструментов для хеджирования сделок.

Если взять в качестве примера небольшую компанию или бизнесмена, у которых имеются контракты в валюте и иностранные партнеры, то их основная задача:

- своевременно хеджировать риск компании

- осуществить обменные операции наиболее простым способом и по выгодному курсу

Так вот, если возвратиться к вопросу выгоды и безопасности использования брокерского счета, можно отметить следующее:

- высокая безопасность сделок — все сделки проводятся в рамках валютного рынка, с обязательной регистрацией каждой операции, поэтому вариант получения фальшивых купюр абсолютно исключен

- прозрачность операций — полностью исключают высокие или скрытые комиссии

- удобство — каждая сделка проводится в режиме онлайн и в любом удобном для вас месте, что значительно экономит время на поиске нужной суммы в обменных пунктах или банках

- снижение расходов на конвертации

Валютный брокерский счет: как происходит обменная операция

Принцип выполнения обменной операции достаточно простой. Если вы желаете стать участником торгов, вам необходимо открыть валютный брокерский счет, завести необходимую сумму денежных средств и выставить сделку по покупке либо продаже нужного объема валюты.

Сделка совершается двумя способами:

- при помощи брокера, или

- самостоятельно при условии, что вы разобрались в торгах и платформе

Также, хотим обратить ваше внимание, что у вас есть возможность произвести обмен по желаемому курсу. Например, вы создаете заявку, вносите желаемый курс 60 рублей за 1 доллар и ожидаете, когда курс на бирже достигнет данной отметки. Если же курс не достигается, заявка либо переносится, либо снимается с торгов.

Каждая операция регистрируется на бирже, которая является посредником в проведении обменных операций. Поэтому выбор брокера — ответственная задача, которую лучше всего осуществлять вместе с профессионалом.

Если вы желаете узнать больше о том, как избежать мошенничества или недобросовестных действий со стороны брокера, запишитесь к нам на бесплатную консультацию.

Валютный брокерский счет: как происходит вывод денег

Вывод приобретенной валюты можно осуществить в любой удобный для вас момент. Для этого необходимо заранее открыть текущий счет в любом финансовом учреждении.

Процесс вывода денег состоит из двух простых шагов: вначале деньги заходят на брокерский счет, а потом зачисляются на текущий.

Важно учитывать, что при выводе денег с брокерского счета на банковский взимается комиссия, которая варьируется в зависимости выбранного финансового учреждения. В среднем комиссии за вывод денег может составлять 0,1-0,2% от суммы.

Валютный брокерский счет: кому наиболее выгодны операции на бирже

Безусловно, валютный рынок дает каждому из нас широкий спектр различных возможностей, которые необходимы для удовлетворения определенных целей. Но прежде всего, валютный брокерский счет наиболее актуален для тех, кто нуждается в постоянной конвертации. Например,

- инвесторы — используют брокерский счет для диверсификации инвестиционного портфеля, обменивая часть денежных средств для минимизации рисков падения рубя, гривны и других валют

- частные лица — особенно актуальный вопрос для тех, кто достаточно часто путешествует, покупает недвижимость за границей, оплачивает обучение для детей или лечение

- компании, которые работают на импорт и экспорт — возможность снижения расходов на конвертации иностранной валюты для удовлетворения потребностей компании по валютным договорам или для погашения валютных обязательств

- профессиональные спекулянты — лица, желающие заработать на колебаниях курсов, но тут важно постоянно следить за показателями курсов, а также продумывать различные стратегии для минимизации риска потерять собственный инвестиционный портфель.

При помощи брокерского счета, можно приобрести не только валюту, но и акции, и облигации, главное при выборе своего брокера, учитывайте наличие доступных инструментов, торговые платформы и тарифы.

Если вы желаете узнать, как уменьшить валютные риски, научиться диверсифицировать свой портфель и выгодно вкладывать личные деньги, запишитесь к нам на бесплатную консультацию.

Как выбрать брокера

Для торговли на Московской бирже

Если вы читали предыдущую статью «Дать денег Минфину», то уже знаете, что для доступа к биржевым торгам нужен посредник — брокер.

На февраль 2019 года в России почти 300 действующих брокеров. Сегодня — как выбирать из этого многообразия.

Как выбрать брокера и открыть брокерский счет

- Изучите рейтинги участников торгов.

- Проверьте, есть ли у брокера лицензии Центробанка на брокерскую, дилерскую и депозитарную деятельность и на управление активами.

- Выясните, можно ли открыть счет через интернет.

- Уточните, какие рынки и активы доступны через брокера и с какими ограничениями вы можете столкнуться.

- Проверьте, чтобы у брокера был терминал для нужной вам платформы.

- Выберите тарифный план. Лучше не гнаться за низкой комиссией, а обращать внимание на обязательные платежи.

- Заключите договор на брокерское и депозитарное обслуживание.

- Дождитесь извещения о том, что брокер открыл вам счет и зарегистрировал вас на бирже.

Кто такой брокер

Брокер — это финансовая организация со специальной лицензией. Иногда функции брокера совмещает банк, иногда это отдельная коммерческая организация. Иногда это организация внутри финансовой группы.

Брокер — ваши «руки» на бирже. С помощью брокера вы покупаете и продаете ценные бумаги, заключаете контракты и обмениваете валюту.

Что делает брокер:

- Учитывает переданные клиентом денежные средства и имущество.

- Регистрирует вас на бирже и присваивает специальные коды для совершения сделок.

- Дает вам информацию о ходе торгов.

- Принимает от вас распоряжения: «Купить то», «Продать это» и др.

- Совершает расчеты по сделкам — переводит деньги и ценные бумаги.

- Дает отчеты о сделках, о движении денег и ценных бумаг.

- Выдает справки об уплаченных налогах, о цене приобретенных бумаг и т. п.

Брокер также работает налоговым агентом: удерживает и перечисляет государству налоги на дивиденды, рассчитывает и удерживает налог с прибыли от продажи ценных бумаг и доходов по срочным контрактам. В этом вопросе много тонкостей, о них поговорим в другой раз.

Как происходит работа с брокером

1. Договоры. Первым делом вы заключаете договор на брокерское и депозитарное обслуживание. Эти два вида обслуживания обязательны, они идут вместе. В зависимости от способа заключения у вас на руках может быть полный текст договора с печатью и подписью, короткое извещение о заключении договора или даже извещение, полученное по электронной почте. Договор с одним брокером заключается один раз.

2. Открытие счетов. Брокер открывает вам счета в собственной системе учета и регистрирует вас на бирже. Когда это готово, вы получаете извещение об открытии счетов. Теперь можно переводить деньги на брокерский счет.

3. Ввод денег. Есть разные способы пополнить брокерский счет. Наиболее универсальный — рублевый банковский перевод. Точные реквизиты и формулировку назначения платежа предоставит брокер. Перевод можно сделать через банковское приложение, интернет-банк, кассу банка.

4. Софт. Если вы будете торговать через интернет, то для работы с одними брокерами вам потребуется установить и настроить специальную программу — торговый терминал. У других торговля происходит через сайт. Как установить программу и настроить ключи шифрования — читайте в инструкции брокера.

Чтобы разобраться с работой терминала, попробовать выставить заявки и не рисковать реальными деньгами, потренируйтесь совершать сделки в игровом режиме. Это можно сделать как до заключения договора, так и после.

Демосчет позволит разобраться с технической стороной торговли, но игровые сделки и настоящие могут сильно отличаться психологически. Убыток на демосчете не так страшен, как потеря реальных денег.

5. Участие в торгах. Торги проходят по расписанию биржи. Например, на фондовом рынке Московской биржи основная сессия проходит с 10:00 до 18:40 по Москве. В другое время купить или продать акции нельзя.

В течение торговой сессии вы можете подавать заявки. Заявка — это вы как бы говорите: «Хочу купить того-то по такой-то цене» или «Продаю вот это по такой-то цене». Некоторые заявки почти гарантированно ведут к сделке, а некоторые могут не исполниться вовсе.

Грубо говоря, вы хотите купить облигацию Минфина за 997 Р , а все продают в диапазоне 998–999 Р . Тогда заявка будет поставлена в очередь: вдруг кто-то предложит свои облигации по этой цене. Если никто не предложит, она не исполнится и либо брокер ее снимет, либо перенесет на следующий день.

Заявки можно снимать по своему желанию, пока они не исполнились, то есть не привели к сделке. А вот отменить сделку не получится, даже если вы ошиблись с ценой, количеством или направлением.

Бывают ситуации, когда купить или продать ту или иную бумагу нельзя из-за отсутствия продавцов или покупателей. Такое бывает в основном с неликвидными — не очень популярными — бумагами.

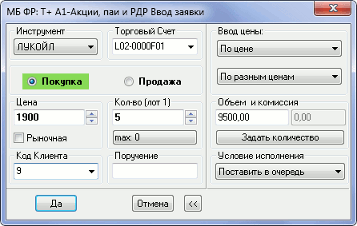

Окно ввода заявок QUIK, скриншот из документации

Окно ввода заявок QUIK, скриншот из документации

6. Работа с отчетами. Если в течение дня вы совершали сделки или по вашим счетам было движение денег и бумаг, то брокер отчитается перед вами об этом. Отчет придет почтой или будет виден в терминале.

7. Вывод денег. Вы можете забрать с брокерского счёта все деньги или их часть. Например, если вы получили дивиденды — можете их вывести. Если продали акции или облигации — можете вывести все вырученные деньги или их часть. Обычно деньги выводятся с помощью банковского перевода, но у брокеров бывают и другие варианты.

Вывод денег — это не моментальный процесс и может занимать до трех рабочих дней.

Например, деньги от продажи акций не получится вывести в день продажи этих акций. Дело в том, что расчеты по акциям на Московской бирже происходят на второй день после дня сделки — это называется режимом расчетов Т + 2 (день Т плюс еще два дня).

Если вы совершили сделку сегодня, то акции с вашего счёта спишутся послезавтра — и тогда же придут деньги.

Все условия сделки, в том числе цена, фиксируются в момент ее совершения. Поэтому если с момента сделки до момента фактического расчета цена акций на бирже поменялась, это вас не касается, для вас цена зафиксирована.

Отложенные расчеты создают неудобства при выводе, но дают ряд преимуществ при вводе и покупке. Об этом в другой раз.

С общей схемой работы с брокером разобрались. Теперь поговорим о выборе.

Брокер — финансовая организация, которая занимается коммерческой деятельностью. Как любая коммерческая организация, брокер может обанкротиться. Как и у любой финансовой организации, у брокера могут отозвать лицензию.

У брокера должна быть лицензия Центробанка, и обычно таких лицензий несколько: на брокерскую, дилерскую, депозитарную деятельность, управление активами. Кому и когда была выдана лицензия с конкретным номером можно проверить в этом файле с сайта ЦБ РФ .

Купленные через брокера бумаги хранятся в депозитарии в виде электронных записей. Обычно депозитарий — обособленный отдел в самой брокерской компании.

Если брокер перестанет работать, вы не потеряете права на свои ценные бумаги. Их можно будет перевести в депозитарий другого брокера. Но если брокер неправильно учитывал активы клиентов, все заметно усложнится — вплоть до утраты бумаг и судебных разбирательств.

В отличие от банков, по брокерским счетам нет государственных гарантий — никакого агентства по страхованию инвестиций.

В остальном ситуация не отличается от российского банковского сектора: есть госбанки, есть лидеры среди частных компаний и есть «длинный хвост» из всех остальных.