Проценты по договору лизинга

Посчитать реальную стоимость лизинга, зная ставку удорожания, просто

Не секрет, что стоимость лизинга большинство участников рынка измеряют параметром удорожания. При этом не все задумываются, что реальная стоимость кредита в лизинге может отличаться в разы от такого простого и общепринятого показателя как среднегодовое удорожание.

Давайте разберемся сначала откуда собственно возникла такая практика. Главной причиной сложившейся ситуации, когда в предложении лизинговой компании в подавляющем большинстве случаев фигурирует УДОРОЖАНИЕ, является сама структура лизинговой сделки. Напомним, что с точки зрения покупателя для него видимыми параметрами являются стоимость предмета лизинга, срок договора лизинга и некий график лизинговых платежей. Так вот сумма всех этих платежей и складывается в общую стоимость, которую за владение и пользование в результате заплатит клиент. Имея данный ограниченный арсенал показателей и придумали высчитывать «удорожание».

Удорожание представляет собой превышение суммы лизинговых платежей (включая авансовые платежи и выкупную стоимость) над стоимостью предмета лизинга. Иными словами — сколько я переплачу сверх цены имущества. Автомобиль стоит 1 млн. руб. Мой аванс составляет 200 тыс. руб. Все лизинговые платежи 1,1 млн. руб. Это дает нам удорожание в 30%. А именно: сумма всех платежей по договору 0,2 млн. руб. (аванс) плюс 1,1 млн. руб (лизинговые платежи, включая выкупную стоимость). Поэтому 1,3 млн. / 1 млн. даст превышение стоимости платежей над стоимостью имущества в 30%. При этом в расчет надо принимать все платежи, включая выкупную стоимость. Обычно она составляет условную величину, но иногда она может существенно влиять на конечный результат расчета.

Далее при оценке стоимости лизинга показатель удорожания приводят к среднегодовой величине. Если в описанном выше примере срок лизинга составляет 3 года, то годовое удорожание будет 30%/3 или 10%. Если срок лизинга исчисляется неполными годами — скажем 28 месяцев, то среднегодовое удорожание составит 30%/28*12 = 12,8%.

Обычно вот на данном этапе и заканчивается анализ стоимости лизинга как лизинговой компанией так и лизингополучателем. И самое главное, что полученный результат многими воспринимается как аналогия банковской процентной ставки, что таковой не является. Безусловно, полученный результат дает представление о стоимости лизинга, однако для сравнения его со стоимостью кредитных денег потребуется небольшое математическое моделирование, чтобы ответить на вопрос «по какой ставке я плачу кредит в лизинговых платежах?».

Оказывается, что два простых арифметических действия позволят с высокой точностью получить информацию о реальной стоимости лизинга. Точнее о стоимости денег в понимании большинства людей. Чтобы от удорожания перейти к процентной ставке необходимо сначала определить тип графика лизинговых платежей. Сразу оговоримся, что описанные ниже способы справедливы для двух типов графиков. Первое — для графика лизинговых платежей, в котором выплата основного долга осуществляется равномерно в течение всего срока лизинга. Второе — для аннуитетного графика, то есть для графика в котором все лизинговые платежи равные. Последний вариант распознать просто — и в первом и в последнем лизинговом периоде клиент платит одинаковую сумму. А вот 100% гарантировать, что выплата долга в первом случае осуществляется равномерно опять таки без математического анализа не всегда возможно. Выходов несколько. Или анализировать только аннуитетные графики, или поверить лизинговой компании, что выплата долга равномерна, или сравнить первый и последний платежи. Если первый платеж отличается от последнего больше чем в 2 раза, то скорее всего имеет место график с дегрессией. Дегрессия предполагает неравномерную выплату долга по периодам, обычно с нагрузкой на начальный этап сделки. Таким образом, клиент выплачивает бОльшую долю долга в начале сделки — и чем больше эта доля, тем больше дегресссия. В данном случае упрощенная модель не работает и требуется запросить расчет лизинговых платежей по одной из описанных выше схем.

Для того, чтобы сравнение получилось объективным, необходимо еще одно условие — постараться очистить график от налога на имущество, страхования и иных посторонних затрат, так как цель анализа все-таки понять стоимость кредита. А это значит получить расчет без страхования и налога на имущество.

Теперь к простой математике. Если Вы уверены, что имеете дело с графиком лизинга с равномерным погашением долга, то необходимо:

Среднегодовое удорожание умножить на 1,65 и разделить на долю кредита в стоимости имущества. Доля кредита представляет собой долю финансирования лизинговой компанией. То есть при авансе 30% лизинговая компания предоставляет кредит в размере 70% стоимости имущества, поэтому доля финансирования составит 0,7. В описанном выше случае, когда мы получили удорожание 10% в год мы можем посчитать:

10%*1,65 / 0,7 = 23,6%.

Таким образом, ставка кредитования в рассмотренном варианте составила 23,6% годовых. Очень просто.

Если график аннуитетный (равные платежи) то исходя из принципа построения такого графика долг в нем погашается медленнее. Поэтому тут коэффициент другой и будет зависеть от срока сделки и ставки. Но в среднем для упрощения также можно принять его равным примерно 1,45. В таком случае в нашей сделке ставка кредитования при той же сумме лизинговых платежей, но при аннуитетном графике составила бы

Это упрощенные модели, которые позволят из ставки удорожания получать ставку кредитования за несколько секунд без глубокого анализа самих платежей.

Как не переплатить за лизинг

В компании «Сбербанк Лизинг» промониторили текущие предложения топ-игроков на рынке лизинга легковых и грузовых авто и объяснили, на какие параметры обратить особое внимание, чтобы сэкономить.

Как не переплатить за лизинг

Цены на машины растут, автокредиты дорожают. На этом фоне потребитель все активнее интересуется лизингом. Одновременно обостряется конкуренция за клиента и среди лизингодателей. На рынке появляются новые продукты, программы и акции. Вариантов получается множество, все обещают самые выгодные условия и меньшие затраты. И без специальных знаний в них порой довольно сложно разобраться. На что нужно обращать внимание при выборе лизингового предложения?

В автолизинге, как и в автокредитовании, важно оценивать совокупные затраты. Но, в отличие от обычного кредита, здесь они складываются из большего числа параметров. Как правило, основными являются следующие: ставка удорожания, размер аванса, скидки, в том числе по программе Минпромторга РФ, ежемесячный платеж, срок договора лизинга, размер комиссии, выкупная стоимость. Каждый из них будет влиять на конечную стоимость.

Итак, ставка удорожания. Это отношение суммы переплаты к первоначальной стоимости лизингового имущества. Она обычно указывается как средний процент за год. Если взять легковое авто среднего ценового сегмента (например, новая Toyota Camry — от 1,3 млн до 1,5 млн рублей в зависимости от региона), ставка колеблется в среднем от 6,13% (у крупного универсального федерального лизингодателя в Иркутске) до 13,63% (у другого крупного федерального игрока в Екатеринбурге). Если брать грузовой автомобиль среднего ценового сегмента (например, новый Volvo FH ценой от 5 млн до 6,2 млн рублей), ставка будет от 8,57% (у крупного универсального федерального лизингодателя в Иркутске) до 15,23% (у федерального лизингодателя — монолайнера в Москве).

Но этот процент может меняться. Есть один распространенный способ уменьшения процента удорожания — изменение структуры расчета платежей за лизинг. В этом случае, как правило, первоначальные платежи увеличиваются, что позволяет быстрее уменьшить задолженность по стоимости имущества и сократить сумму начисляемых процентов по лизингу. Покупатель платит повышенный процент в первый-второй год (в среднем 15—20%), тем самым сокращая долг, и потом вносит последние выплаты по 6—7%.

Аванс в лизинге — платеж лизингополучателя до передачи ему предмета лизинга. Он является одним из важнейших факторов, который учитывается при оценке рисков по сделке, и не превышает 50% от стоимости имущества (в противном случае лизинговый договор может быть переквалифицирован в договор купли-продажи), держась в среднем на уровне 10—20%. После введения Минпромторгом РФ программы льготного автолизинга аванс начал достигать и 30—40%, поскольку государство субсидирует часть авансового платежа, а выпадающие доходы лизинговых компаний в размере 10% от цены машины возмещаются за счет средств федерального бюджета. Сумма аванса за Toyota Camry, к примеру, составляет от 137 тыс. рублей (у крупного универсального федерального лизингодателя в Москве) до 375 тыс. (у другого крупного федерального игрока в Екатеринбурге). Аванс по Volvo FH — от 1,25 млн (у крупного универсального федерального лизингодателя в Москве) до 1,86 млн рублей (у другого крупного федерального игрока в Москве).

Покупатель может выбирать, как он будет осуществлять лизинговые платежи (платежи за лизинговое имущество). Возможны несколько графиков расчетов: аннуитетный (равномерный), дифференцированный, убывающий (регрессивный). Чаще всего используются аннуитетный и регрессивный. При аннуитетном расчете на протяжении всего договора выплачивается одинаковая сумма ежемесячного платежа. Это удобно для планирования финансовых потоков. Но аннуитетная схема в то же время является наиболее дорогой. Равномерность лизинговых платежей здесь достигается за счет максимальной уплаты процентов в начале срока и перераспределения стоимости имущества для погашения на конец договора, что приводит к увеличению общей суммы процентов по лизингу. Аннуитетный ежемесячный платеж за новый автомобиль среднего сегмента составляет от 36,6 тыс. рублей (у крупного универсального федерального лизингодателя в Иркутске) до 48,8 тыс. (у федерального лизингодателя — монолайнера в Екатеринбурге), а за грузовой автомобиль — от 141,8 тыс. (у крупного универсального федерального лизингодателя в Екатеринбурге) до 218,9 тыс. (у федерального лизингодателя — монолайнера в Москве).

При убывающем (регрессивном) графике сумма платежей равномерно убывает, от месяца к месяцу, при этом проценты больше в начале договора (когда больше задолженность по имуществу) и уменьшаются на протяжении всего срока.

Срок договора лизинга исчисляется с даты подписания договора до даты полного исполнения сторонами обязательств. К слову, нужно отделять срок действия договора лизинга от срока лизинга. Срок лизинга – это период с момента передачи имущества в лизинг лизингополучателю до момента перехода имущества в собственность клиента по окончании договора финансовой аренды. Как правило, срок действия договора лизинга больше непосредственного срока лизинга, поскольку нужно время на получение первоначального взноса от клиента, на оплату поставщику и доставку имущества. Стандартные предложения от лизинговых компаний на авто рассчитаны на 34—36 месяцев действия договора лизинга.

Комиссия за организацию лизинговой сделки — это единовременный платеж, который должен внести покупатель при заключении лизинговой сделки. Представляет собой вознаграждение компании за организацию работы по заключению договора лизинга и обычно составляет до 2% от стоимости предмета лизинга. Зачастую не отражается, поэтому необходимо обращать внимание, включена ли комиссия в общую сумму платежей по лизингу или указана отдельно.

Скидки. Как правило, они у всех лизинговых компаний одинаково большие. Большинство лизингодателей являются крупными корпоративными клиентами поставщиков. И вместе с госпрограммой льготного автолизинга, к примеру, скидка на Toyota Camry у топ-10 игроков рынка держалась на уровне 150 тыс. рублей (на грузовики скидка зависит от объема закупок).

Выкупная стоимость лизингового имущества. Она может быть отдельным платежом, который выплачивается лизингополучателем при окончании договора лизинга, а может входить в состав ежемесячных лизинговых платежей. В частности, если говорить об отдельном платеже на примере Toyota Camry, выкупная стоимость может быть от символической — 1 тыс. рублей (у крупного универсального федерального лизингодателя в Москве) — до 41,2 тыс. (у федерального лизингодателя — монолайнера в Москве). На Volvo FH она также разнится в диапазоне от 1 тыс. до 187,2 тыс. рублей (у федерального лизингодателя — монолайнера в Москве).

Сумма всех приведенных параметров лизинговой сделки и будет отражать совокупные затраты на приобретение машины, показывая величину переплаты, которая, конечно же, будет сильно отличаться в зависимости от лизингодателя. В разбираемых предложениях топовых лизинговых компаний, к примеру, переплата за авто среднего ценового сегмента (Toyota Camry) составила от 282,38 тыс. (у крупного универсального федерального лизингодателя в Москве) до 551,44 тыс. рублей (у другого крупного федерального игрока в Ростове-на-Дону), а за грузовое авто — от 1,4 млн (у крупного универсального федерального лизингодателя в Екатеринбурге) до 2,85 млн (у федерального лизингодателя — монолайнера в Москве).

Выбор подходящей лизинговой компании, конечно, зависит от множества других факторов, не связанных с ценовыми параметрами сделки, но деньги всегда любят счет.

Ольга КИРИЛЛОВА, директор управления организации продаж филиальной сети АО «Сбербанк Лизинг»

Расчет ставки по лизингу: как узнать реальный процент?

Приобретение чего-либо в лизинг всегда будет сопровождаться некоторой переплатой в сравнении с покупкой за собственные средства, поскольку ни одна лизинговая компания не будет предлагать помощь в финансировании покупки безвозмездно. Будущего лизингополучателя, который пытается оценить выгоду того или иного предложения, должны, прежде всего, интересовать размеры этой переплаты, которые можно выразить в процентах от общей стоимости объекта лизинга.

Сложность заключается в том, что в разных компаниях оперируют разными понятиями процента: где-то в документах или рекламных предложениях фигурирует так называемый процент удорожания, в других речь идет о величине процентной ставки кредитования по лизинговому договору, причем последняя может быть фиксированной (для аннуитетных, равных по своим размерам платежей) либо плавающей.

Из чего состоит размер переплаты по лизингу

Перед тем, как провести любые расчеты, важно зафиксировать тот момент, что в категорию переплат следует относить не только разницу между общей суммой платежей по лизингу и стоимостью предмета лизинга, но и все дополнительные платежи, которые может истребовать лизинговая компания либо принимающий платежи банк.

Что такое процент удорожания?

Под этим определением скрывается процент той самой переплаты, но его расчет всегда привязывается к определенному периоду, поэтому процент удорожания в месяц или год в отношении одной и той же лизинговой сделки будет сильно отличаться. Рассмотрим пример со следующими вводными данными:

- стоимость приобретаемого в лизинг промышленного станка (предмета лизинга) — 3 млн рублей;

- общая сумма вносимых лизингополучателем платежей — 3,5 млн рублей.

Чтобы посчитать процент удорожания за весь срок лизинга, необходимо применить следующую формулу:

(Общая сумма платежей − Стоимость предмета лизинга) / Стоимость предмета лизинга×100%.

В нашем случае процент составит:

(3,5−3,0)/3,0×100=16,6%.

Если срок лизинга — 2 года, то расчет годового процента удорожания будет следующим:

16,6/2=8,4%.

Чем больше срок лизинга, тем меньше годовой процент удорожания, но это справедливо только при условии, что мы точно знаем всю сумму переплаты.

Важно учесть и то, что в нашем примере не фигурирует понятие авансового платежа. Если лизингодатель финансирует 60% стоимости покупки (1,8 млн рублей), тогда как остальную часть компенсирует клиент, то в формулу расчета процента удорожания придется добавить стоимость предмета лизинга, равную 3,0−1,8=1,2 млн рублей. Действуя от обратного и помня о том, что общий процент удорожания равен 16,6%, общая сумма платежей по лизинговому договору составит:

16,6/100×1,2+1,2=1,4 млн рублей.

Заметим, что в нашем примере при такой ставке процента удорожания гораздо выгоднее приобретать оборудование в лизинг с авансовым платежом, поскольку 3,5 млн рублей — это больше, нежели 1,4+1,2 млн рублей. Вместе с тем такая существенная разница не должна пугать, поскольку в первом случае промышленный станок приобретается вовсе без первоначального взноса, т. е. лизингополучатель получает возможность выплачивать платежи, пользуясь прибылью, которую ему приносить условно бесплатный станок.

Величина процентной ставки кредитования по лизинговому договору

Для расчета годовой процентной ставки кредитования по лизинговому договору лизингодатели используют разные формулы, которые могут учитывать неравномерность размеров вносимых платежей. Наиболее простой способ получить реальную цифру для аннуитетных платежей — воспользоваться следующей формулой:

Средний годовой процент удорожания×1,65 / Доля кредита лизингодателя.

Воспользуемся нашим примером и получим следующие вводные данные:

- средний годовой процент удорожания — 8,4%;

- доля кредита лизингодателя — 0,6 (или 60%).

Процентная годовая ставка кредитования составит:

8,4×1,65/0,6=23,1%.

Как получить более выгодные условия?

Лизинг часто сравнивают с кредитом, и такое сравнение отлично подходит при формулировании условий, которым должен соответствовать лизингополучатель, претендующий на смягчение финансовой нагрузки. Если вы планируете предложить лизингодателю снизить процент по ставке кредитования, просто предоставьте ему документы, которые демонстрируют устойчивое развитие вашей компании:

- вашу положительную кредитную историю;

- устойчивое финансовое положение вашей компании;

- рекомендации от других лизинговых компаний и т.п.

Заявка на лизинг

Заполните форму онлайн, и мы подберём выгодную и подходящую по условиям программу лизинга

Ставки по лизингу: расчет годовой, эффективной ставки и процента удорожания

В статье мы разберемся, как рассчитать проценты по договору лизинга для юридических лиц. Узнаем, из чего складывается эффективная ставка и как определить среднее значение процента удорожания. Рассмотрим, как рассчитать проценты на калькуляторе и в таблице Excel.

Из чего складывается переплата по лизингу

Лизинг — долгосрочная аренда имущества с последующим переходом его в собственность получателя. По своей сути лизинг мало чем отличается от ипотеки, при которой приобретаемая недвижимость выступает залогом сделки и остается в собственности банка до полного погашения задолженности.

Лизинг — долгосрочная аренда имущества с последующим переходом его в собственность получателя. По своей сути лизинг мало чем отличается от ипотеки, при которой приобретаемая недвижимость выступает залогом сделки и остается в собственности банка до полного погашения задолженности.

Однако, в ипотеке заемщик знает такие параметры, как первоначальная стоимость имущества, сумма аванса и годовая процентная ставка. Но лизингодатели умалчивают о том, сколько процентов будет начислено на покупку. Вместо этого они сообщают лишь размер ежемесячных (или ежеквартальных, еженедельных) платежей. А значит, чтобы узнать процентную ставку по лизингу авто и сравнить ее с кредитом, придется сделать вычисления самостоятельно.

Платеж за лизинг состоит не только из стоимости автомобиля, но также из компенсационной оплаты (вознаграждения лизингодателя) и дополнительных платежей за вторичные услуги. Вместе эти позиции формируют ту самую переплату, которая отличает лизинг от простой покупки без посредников и рассрочки.

Экономисты вычисляют проценты по лизингу разными способами. В то время как одни рассчитывают ставку лизинга оборудования или техники по аналогии со ставкой по кредиту, другие обращают внимание на процент удорожания лизинга. Остается открытым вопрос, стоит ли включать в расчет аванс, первоначальный взнос и другие составляющие.

Разберемся, чем удорожание лизинга отличается от процентной ставки по договору, и какие расчеты лизингополучатель может произвести самостоятельно.

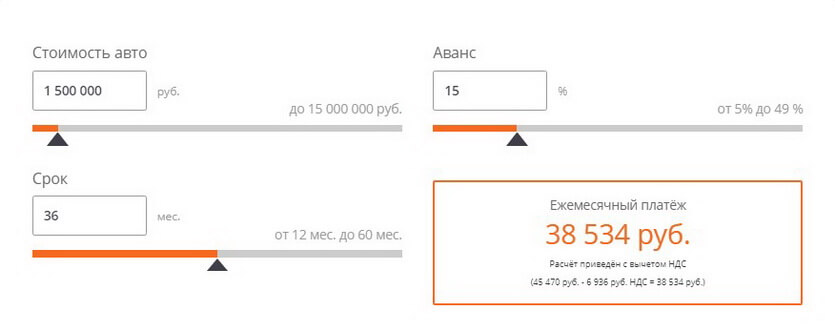

В качестве примера возьмем лизинг автомобиля со следующими показателями:

- Рыночная стоимость автомобиля — 1 500 000 руб.

- Аванс — 15% (225 000 руб.).

- Срок лизинг — 3 года.

- Итоговая стоимость лизинга — 1 900 000 руб.

Удорожание лизинга

Процент удорожания в лизинге — это отношение переплаты к первоначальной стоимости приобретаемого имущества. Он рассчитывается на весь срок договора или в среднем на год.

Снизить процент удорожания довольно просто. Для этого нужно всего лишь увеличить аванс или изменить график платежей. Поэтому при, казалось бы, низком годовом удорожании реальная стоимость кредита может оказаться в разы больше. Как посчитать удорожание, зная лишь рыночную стоимость покупки и общую стоимость лизинга?

(Общая сумма по договору — Сумма основного долга) / Сумма основного долга * 100%

Таким способом ведется расчет удорожания на всем сроке лизинга. Чтобы узнать средний процент в год, необходимо разделить полученное значение на количество лет. Нельзя забывать, что данный пример действителен лишь при схеме равномерного погашения долга. Если платежи со временем будут уменьшаться, то и процент удорожания будет изменяться вместе с ними.

В нашем примере процент удорожания будет равен: (1 900 000 — 1 500 000) / 1 500 000 * 100% = 26,7%. Мы задали срок лизинга 3 года, соответственно, среднегодовая величина будет равна 26,7%/3=8,9%.

Процентная ставка по договору

Ставка процентов по договору лизинга — более объективный показатель стоимости договора, нежели процент удорожания. На нее не влияют размер аванса и структура погашения. Более опытные экономисты, при покупке в лизинг авто для юр. лиц, стараются обращать внимание именно на то, какой процент будет начисляться по договору.

Процентная ставка по договору — это начисления на остаток задолженности по стоимости приобретаемого имущества. По упрощенной модели для графика с равномерным погашением ставка рассчитывается так:

Среднегодовое удорожание * 1,65 / Доля кредита в стоимости имущества

Доля кредита — это часть стоимости оборудования, финансируемая лизинговой компанией. В нашем примере, где аванс составил 15%, лизингодатель предоставляет 100-15=85%. Значение для формулы будет равно 0,85.

Если взять полученное нами ранее удорожание 8,9% в год, мы получим ставку кредитования: 8,9% * 1,65 / 0,85 = 17,3%. Неплохое значение по сравнению со средними ставками по лизингу в 2018 году.

Такая формула позволяет рассчитать ставку без глубокого анализа. Но при этом по ней можно судить о стоимости лизинга как разновидности кредита.

Эффективная ставка лизинга

Эффективная ставка по лизингу, как и по любому другому кредиту, является самым объективным показателем стоимости услуги. Она включает в себя абсолютно все платежи в рамках кредита: аванс, комиссии, страхование.

Понятие эффективной процентной ставки в лизинге дано Центробанком в положении №254.

Там же приведена сложная формула ее расчета. Рядовой лизингополучатель без экономической практики не сможет в уме посчитать ЭПЦ по лизингу, но если воспользоваться программой Excel, задача упростится.

В 2006 году Центробанк опубликовал разъяснение к своему положению, в котором официально призвал граждан использовать для расчетов Excel, а именно функцию ЧИСТВНДОХ. Чтобы использовать такой расчет, необходимо иметь таблицу с графиком платежей.

- Создаем или импортируем в Excel таблицу, где первый столбик — даты платежей, а второй — сумма, добавляем в начало новую строку. В первом столбике новой строки прописываем дату приобретения лизингодателем оборудования, а во втором — сумму финансирования со знаком минус. Например, в нашем случае это будет -1 275 000.

- Вызываем функцию ЧИСТВНДОХ. Она расположена в категории «Финансовые» меню «Формулы».

- В аргумент «Даты» захватываем значения первого столбика. В аргумент «Значения» — весь второй столбик. Количество строк в них должно совпадать.

Таким способом рассчитать средневзвешенную ставку можно всего за пару минут. Единственный недостаток метода в том, что необходимо иметь на руках точный график платежей со всеми датами и суммами.

Как рассчитать платежи по лизингу на калькуляторе

Рассчитать приблизительные ежемесячные платежи лизингополучатель может самостоятельно, еще до подачи заявки в лизинговую компанию. Это возможно благодаря онлайн-калькуляторам, которые лизингодатели размещают на своих официальных сайтах. Такой расчет стоимости машины в лизинг подходит для физических и юридических лиц.

Для работы с калькулятором потребуются следующие данные:

- Стоимость приобретаемой техники или оборудования.

- Размер аванса.

- Срок лизинга.

Многие калькуляторы выдают в итоге два значения (с вычетом НДС и без него) для юридических лиц, приобретающих в лизинг недвижимость или оборудование. Однако, в любом случае такие расчеты являются лишь приблизительными. Большая часть условий договора лизинга носит индивидуальный характер, а значит, и суммы могут быть изменены как в большую, так и в меньшую сторону.

Юридическим лицам, прежде чем купить авто в лизинг, рекомендуется не только самостоятельно посчитать платежи на калькуляторе, но и заказать подробный расчет от эксперта лизинговой компании.

Можно ли оформить лизинг без процентов

Купить автомобиль или оборудование в рассрочку без какой-либо переплаты — идиллия, для которой пока нет места в нашей реальности. Лизинговые компании — это тоже представители бизнеса, они нацелены на прибыль, которая и складывается из переплаты лизингополучателей. Компании всегда предлагают клиентам минимальный процент, они снижают его по максимуму. Во многом этому способствуют оптовые скидки от производителей.

Чем дешевле лизингодатель закупит автомобиль или оборудование, тем ниже процент по лизингу он сможет предложить, но довести его до нуля не удастся никогда.

Погоня за лизингом без процентов, как охота на бесплатный сыр, может завести искателя в мышеловку. Обещание сказочных условий — верная примета мошенников.