Продажа валюты через брокера

Продажа валюты через брокера

На самом деле, покупка долларов не в обменнике, а на бирже – дело очень простое. Для этого вам понадобится торговый счёт на фондовой секции (при объёмах покупки менее 1000 долларов или если сумма не кратна 1000) или на валютной секции (при покупке кратно 1000 долларов). Как правило, при открытии брокерского счёта у вас есть доступ к обеим этим площадкам (а также к срочной секции), но на каждую из них деньги нужно заводить отдельно (или переводить между ними). Лучше уточните этот момент у своего брокера.

Таким образом, купить валюту можно на фондовой или валютной секции. На валютной секции размер лота равен 1000, на фондовой 1 (можно купить 1 доллар). Разницы в курсах на этих площадках практически нет, максимум на 1-2 копейки, но некоторые отличия всё же есть:

Во-первых, на валютной секции немного ниже комиссия за операцию, но опять же, счёт идёт на сотые доли процента (точные цифры обязательно уточняйте у брокера, т.к. это будет зависеть и от брокера и от вашего тарифа).

Во-вторых, на фондовой секции можно купить доллары только с расчётами «Завтра» (TOM), т.е. средства станут доступны для вывода только на следующий рабочий день.

Алгоритм действий следующий:

1) Заводим деньги на нужную нам секцию биржи

2) Выводим в таблицу инструменты USDRUB_TOD/TOM [ETC] (валютная секция) или USD/RUB_TOM [OTC] (фондовая секция). Эти инструменты находятся в разделах «ETC» и «Валютные торги ОТС» соответственно.

3) Открываем стакан и подаём обычную заявку на покупку

4) Заходим в личный кабинет у брокера и подаём заявку на вывод средств на ваш долларовый! Счёт (сегодня или на следующий день в зависимости от даты расчёта инструмента)

5) Ждём от 1 часа до 1 дня (в зависимости от расторопности брокера и банка)

6) PROFIT! Бабки на счёте, можно снимать или расплачиваться

Главный вопрос, сколько стоит вся эта операция? Как я уже говорил, точные тарифы будут зависеть от вашего брокера, но у меня (брокер Открытие) цифры были следующие при покупке на ОТС:

Комиссия за исполнение торговой заявки составила порядка 0,03%

Комиссия за вывод валюты порядка 0,15%

Итого я заплатил 0,18% за всё удовольствие. В деньгах это примерно 150 рублей от 1200 долларов. Но здесь есть 1 нюанс, а точнее у брокера Открытие есть 1 нюанс: если выводишь деньги на счёт не в банке Открытие, то платишь +25 долларов за каждый вывод, так что мне пришлось открыть в Открывашке еще и банковский счёт, так что считай, я собрал комбо (расчётный, банковский и брокерский счёт в Открывашке).

Подводя итог, заключу, что вся эта операция делается буквально в несколько кликов мыши. Минусы в том, что нужно ждать до 2 дней, пока увидишь деньги у себя на карте + нужен долларовый счёт, плюсы в том, что не нужно выходить из дома и это дешевле. Также отмечу, что экономический смысл эта операция имеет при покупке большого объёма долларов. Спрэд биржевого и банковского курса обмена составляет, как правило, примерно 0,6 рублей, т.е. при покупке 1200 долларов я сэкономил порядка 570 рублей. Сами решайте, стоит ли оно того, или проще по старинке купить в обменнике.

Можно ли купить валюту через брокерский счет и как это сделать

Всем привет. Большинство россиян, имеющих опыт совершения операций с валютой, привыкли покупать доллары и евро в банках или обменниках, неся при этом убытки из-за высокого спреда.

Особенно невыгодным курс обмена становится в моменты ослабевания рубля, как это происходит сейчас. Сегодня мы поговорим о том, как покупать валюту через брокерский счет, напрямую на валютной бирже.

Почему на бирже выгоднее

Обменные пункты и банковские учреждения зарабатывают на операциях с валютой, продавая ее традиционно дороже официального курса Центробанка и покупая дешевле.

Банки ориентируются на котировки валютного рынка и «накидывают» процент для формирования собственной прибыли. Чем сильнее курс банка отличается от курса рынка, тем менее выгодно пользоваться услугами такого посредника.

Если сумма конвертации большая, разница будет еще более ощутима: если купить, к примеру, 5 000 долларов в обменнике с большим спредом, потеря может составить более 10 000 рублей в сравнении с покупкой на бирже, где разница курсов существенно ниже.

Если говорить о небольших населенных пунктах, где конкуренции среди банковских филиалов нет, курс обмена может еще больше отличаться от рыночного.

Еще один фактор – повышенный спрос среди населения во время быстрого скачка курса валют. Расхождение может достигать нескольких процентов.

На валютной бирже можно торговаться. Есть возможность купить иностранные деньги по текущей стоимости, а можно предложить свою – повышенную или заниженную. Если на такое предложение найдутся желающие, сделка состоится.

Валюта на бирже торгуется лотами. Один лот долларов США равен 1 000 долларам. Это значит, что купить меньшее количество нельзя.

Стоит отметить, что данное правило справедливо не для всех брокерских компаний. Например, Тинькофф позволяет покупать любое количество валюты – даже 1 доллар.

В момент оформления покупки пользователь должен указать количество лотов и желаемую стоимость.

На Московской бирже можно приобрести следующую валюту:

- Доллар США.

- Евро.

- Швейцарский франк.

- Британский фунт.

- Китайский юань.

- Турецкий лир.

- Японский иен.

- Казахский тенге.

- Белорусский рубль.

- Гонконгский доллар.

Алгоритм действий

Если кратко описать процедуру покупки валюты на бирже, она уложится в несколько простых шагов:

- Выбор брокера.

- Открытие брокерского счета.

- Приобретение валюты.

- Вывод денег на карту.

Рассмотрим каждый шаг более подробно.

Выбор брокера

Чтобы получить доступ к торгам на бирже, Вам нужно заключить договор с посредником — брокерской компанией. Логично, что доверять свои деньги стоит только надежному брокеру, имеющему лицензию Центробанка и хорошие показатели в рейтингах.

Среди топовых брокеров можно выделить Финам , БКС, ВТБ или Тинькофф.

На сайте Мосбиржи ежемесячно публикуются рейтинги брокерских компаний по нескольким направлениям:

- Операторы рынка доллар-рубль.

- Операторы рынка евро-рубль.

- По объему клиентских операций.

- По числу зарегистрированных клиентов.

- По количеству активных клиентов.

В топ попадает 25 ведущих компаний. Каждая из них имеет лицензию, поскольку нелицензированых участников не допускают к торгам. При выборе посредника можно смело ориентироваться на первую десятку лидеров и уже детальнее рассматривать их условия обслуживания и тарифы.

Да, у брокера покупка валюты тоже выйдет с наценкой. У одних это будет только комиссия за сделку: например, Сбербанк берет 0,2 %, ВТБ – 0,05 %. Брокер «Открытие» взимает 0,01 %, но зато ежемесячное списывает 175 рублей за депозитарное обслуживание.

За вывод средств на карту чужого банка также берется сбор. Поэтому нужно обращать внимание на все условия тарифа.

Открытие брокерского счета

Большинство брокеров сегодня предоставляют своим клиентам возможность открытия счета в онлайн режиме, заполнив на сайте компании форму и загрузив сканы документов.

Чаще всего требуется только паспорт. В некоторых случаях могут понадобиться ИНН и СНИЛС.

Многие компании разработали собственные мобильные приложения, с помощью которых совершать сделки можно буквально в пару кликов. Среди наиболее популярных:

- «Сбербанк Инвестор».

- «Тинькофф Инвестиции».

- «Мой брокер» от БКС.

- «Мои инвестиции» от ВТБ.

- «Открытие Брокер Инвестиции».

- «Finam Trade».

- «Альфа-директ».

Новичкам подойдет приложение от Тинькофф. Многие пользователи отмечают его удобство, высокую информативность и простоту интерфейса. Вместе с тем комиссия в 0,3 % может отпугнуть инвестора с небольшими суммами.

При открытии брокерского счета или ИИС онлайн готовый договор (и при необходимости дебетовую карту) Вам домой доставит курьер. Оформить документы также можно лично в офисе компании.

После того как на электронный адрес придет уведомление о том, что брокерский счет открыт, на него можно зачислять деньги.

Важно! Не стоит использовать брокерский или инвестиционный счет в качестве хранилища для своего капитала. Помните, что данные средства не подпадают под государственное страхование вкладов, а значит разумным решением будет сразу же после пополнения счета вкладывать их в активы.

Приобретение валюты

Сам процесс покупки будет незначительно отличаться в зависимости от функционала площадки выбранного брокера.

Рассмотрим порядок покупки на примере приложения «Сбербанк Инвестор»:

- При первом входе в приложение нужно ввести присланный по смс пароль и логин, которым является код договора. Пополнить счет можно переводом в «Сбербанк онлайн», в ближайшем отделении банка или внешним переводом из другого банка.

- Открываем в приложении раздел «Мои счета».

- Нажимаем на иконку «Рынок» и попадаем в раздел, где осуществляются сделки на бирже.

- Выбираем вкладку «Валюта».

- Есть два основных вида сделок – TOD (сокращенное today, т.е. «сегодня») и TOM (соответственно tomorrow, т.е. «завтра»). Первые сделки проводятся в тот же день, к 15.00, вторые – на следующий день. Если интересует срочная операция, выбираем инструмент USDRUB_TOD.

- Нажимаем «Купить». При этом система запросит пароль из смс-сообщения.

- Далее ставим галочку «По рынку». В таком случае заявка фиксируется с запасом в 0,3 % от текущей цены валюты и исполняется по более выгодной в случае небольших ценовых колебаний во время совершения операции. Если галочку не поставить, можно установить свою цену, и сделка будет совершена, когда рыночная стоимость дойдет до нужного показателя.

- Указываем количество лотов (минимум 1 лот, который в случае со Сбербанком составляет 1 000 долларов).

- Еще раз нажимаем «Купить» и подтверждаем операцию.

Посмотреть все заявки и сделки можно в разделе «Заявки».

Вывод денег со счета на карту

Как правило, брокеры не устанавливают комиссии за вывод средств на карту своего банка. При этом комиссия за перевод на счет стороннего банка зачастую весьма внушительна и перекрывает всю выгоду от покупки валюты через биржу.

Поэтому есть смысл оформить «родную» дебетовую карту.

В мобильном приложении «Сбербанк Инвестор» заявку на вывод можно подать в разделе «Прочее» — «Выводы». Нужно указать необходимую сумму и подтвердить операцию.

В заключение хочу отметить, что валюта является платежным средством и не является активом, способным создать капитал. Не забывайте, что большинство тарифных планов брокеров предполагает доступ не только к валютному, но и другим сегментам биржевого рынка.

Не откладывайте инвестирование в долгий ящик.

Спасибо за внимание. Буду благодарен за подписку на обновления и репост в социальных сетях.

Валюту лучше всего менять на бирже? Не всегда

Решили регулярно приобретать валюту? Возможно, пора завести брокерский счет. Чтобы понять, выгодно ли использовать биржу как обменник, Банки.ру изучил тарифы ведущих брокеров и банков.

Большинство россиян привыкли покупать доллары и евро в банках. Но независимо от того, пользуетесь вы услугами обменника или конвертируете валюту через интернет-банк, за это приходится платить. Курс остается на усмотрение банка, и он всегда будет заметно выше, чем на бирже. Тем более в моменты, когда на валютном рынке становится неспокойно и рубль начинает ослабевать. В эти моменты банки максимально поднимают спреды — разницу между ценой продажи и покупки, увеличивая тем самым убыточность конверсионных операций для клиента. На бирже спред тоже увеличивается, но обычно исчисляется в копейках.

Логичный выход — покупать валюту непосредственно на бирже, то есть по рыночному курсу, а не по обменному курсу банка. Это выглядит гораздо привлекательнее как с точки зрения цены, так и с точки зрения безопасности. Фальшивую купюру вам точно не подложат, деньги на выходе не отнимут. Плюс при желании и терпении всегда можно дождаться «лучшей цены». Как и в случае с банковской конвертацией, владелец брокерского счета может использовать для покупки долларов и евро на бирже мобильное приложение (если вы не планируете активно торговать, устанавливать терминал не обязательно).

Однако услуги брокерских компаний и банков по покупке валюты на бирже не бесплатны. Как минимум вам придется заплатить комиссию за сделку — в зависимости от тарифа и брокера. Например, у Сбербанка она достаточно высокая — 0,2% от суммы сделки, а у ВТБ — только 0,05%. Но все не так просто. Помимо брокерской комиссии, у клиента могут возникнуть и другие расходы. Чтобы оценить реальные затраты, которые могут возникнуть при обмене валюты на бирже, Банки.ру решил изучить тарифы десяти ведущих брокерских компаний и банков.

Понятно, что в зависимости от суммы и частоты сделок инвестору могут подойти совершенно различные тарифы. Как правило, брокеры стремятся сегментировать предложения: для активных трейдеров предлагаются более низкие комиссионные за сделку, однако в тариф может быть «зашита» плата за обслуживание счета или другие дополнительные услуги.

Чтобы отделить спекулянтов от тех, кто планирует регулярно покупать валюту на бирже для долгосрочных вложений, оценивались тарифы брокеров, которые подходят для сделок объемом не более 10 тыс. долларов в месяц.

Комиссионные для таких инвесторов могут быть выше, но общий уровень затрат при приобретении валюты на бирже небольшими суммами (от одного лота, который составляет 1 000 у. е.) ниже. При этом некоторые брокеры готовы идти навстречу таким «розничным» покупателям, предоставляя возможность купить любой объем. Например, в Тинькофф Банке владелец брокерского счета может купить даже 1 доллар. Как пояснили в банке, дробные лоты брокер продает, используя собственную открытую позицию, «по лучшей цене на рынке».

Большинство брокерских компаний и банков включают в тарифы следующие комиссии:

- комиссия брокера за сделку;

- плата за обслуживание счета (как правило, взимается при наличии хотя бы одной сделки за отчетный месяц);

- комиссия за вывод средств в другой банк (при выводе рублей, а также при выводе средств на счет аффилированного банка комиссия обычно не взимается).

Исходя их этих критериев Банки.ру составил список наиболее выгодных для покупки/продажи валюты на Московской бирже предложений брокеров и банков*.

Источник: данные брокерских компаний и банков, расчеты Банки.ру.

* В список не вошла компания «Фридом Финанс», поскольку, как сообщил ее представитель, услуга предоставляется только VIP-клиентам

Таблица позволяет сравнить тарифы разных брокеров, предоставляющих доступ на валютную секцию Московской биржи. Однако возникает вопрос: а всегда ли это выгоднее, чем обменные операции в банке? Чтобы сравнить курсы, Банки.ру воспользовался мобильными приложениями двух банков: Сбербанка и Альфа-Банка. Все данные на пятницу, 6 сентября, 15:25 мск. В этот момент доллар на Московской бирже стоил 65,87 рубля.

Покупка 1 000 долларов в Сбербанке при курсе 66,92 рубля за доллар обошлась бы в 66 920 рублей (за 5 000 долларов мы бы заплатили 334,6 тыс. рублей), а вот в Альфа-Банке, предлагавшем купить валюту по 66,44 рубля за доллар, пришлось бы отдать 66 440 рублей при покупке 1 000 долларов (за 5 000 долларов сумма расходов составила бы 332,2 тыс. рублей).

А сколько пришлось бы заплатить при покупке того же количества американской валюты у брокеров? Для примера возьмем несколько тарифов, которые, как считают представители брокерских компаний и банков, могут быть наиболее выгодными для клиента, покупающего валюту на бирже небольшими лотами. Например, в Тинькофф Банке суммарные расходы для клиента, выбравшего тариф «Трейдер», при покупке 1 000 долларов составили бы 66,2 тыс. рублей, то есть чуть ниже, чем при конвертации в выбранных банках. Но с учетом 15 долларов комиссии, которые возьмут с владельца брокерского счета при переводе на карту/счет другого банка, покупка обойдется даже дороже — 67,2 тыс. рублей.

А вот покупка 5 000 долларов будет более выгодной. Суммарно инвестор, пользующийся тарифом «Трейдер», заплатит брокеру 329,72 тыс. рублей (при переводе в другой банк расходы составят 330,7 тыс. рублей). Правило: чем выше сумма, тем более выгодной может быть покупка валюты на бирже. Поэтому, по словам инвестиционного стратега «БКС Премьер» Александра Бахтина, в ситуации, когда необходимо купить небольшую сумму в валюте, проще и выгоднее пользоваться мобильным банком и обычной конвертацией.

Стоит обращать внимание на все условия, которые прописаны в тарифе у брокера. Например, чтобы сэкономить на плате за обслуживание счета, у некоторых брокеров придется поддерживать неснижаемый остаток. В частности, в «Открытие Брокере» стоимость обслуживания счета для ряда тарифов составляет 295 рублей в месяц, однако, если суммарные активы клиента превышают 50 тыс. рублей, это условие отменяется. Не следует забывать, что большинство тарифных планов брокеров предполагают доступ клиента не только к валютному, но и другим сегментам биржевого рынка. Поэтому, напоминает руководитель управления маркетинговой аналитики «Открытие Брокера» Денис Камынин, открывая брокерский счет, есть смысл подумать и о других инструментах фондового рынка.

Покупка и продажа валюты на бирже через Открытие Брокер: Ликбез

После выхода статьи «Выгодный обмен валюты: сравнение способов», мне на почту поступило множество вопросов, почему биржу представлял именно «Альфа Директ», а не «Открытие Брокер», например.

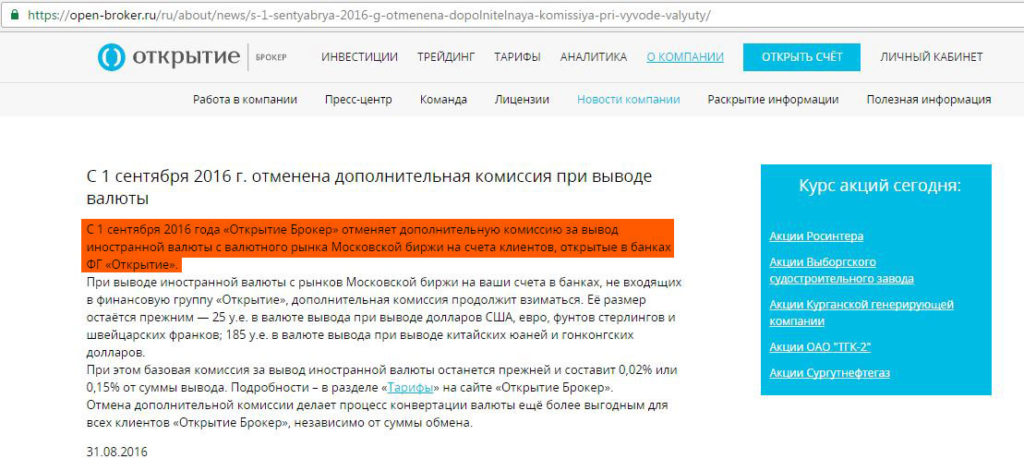

Какой брокер предпочтительнее, каждый решает для себя сам. Однако после недавней отмены дополнительной комиссии за вывод валюты «Открытие Брокер» действительно стал выглядеть совсем неплохо. Новость об отмене комиссии в 25 у.е. за вывод валюты с брокерского счёта на валютные счета ПАО «Банк «Финансовая Корпорация Открытие» появилась на сайте брокера 31.08.2016:

Таким образом, получилось отличное сочетание: широкая сеть отделений банка «Открытие», где можно оформить бесплатные карты для комфортной работы с брокером, возможность не платить за обслуживание брокерского счёта, низкая комиссия брокера за совершение сделки и дешёвый вывод валюты на банковский счёт с последующим бесплатным обналичиванием.

Но обо всём по порядку, давайте рассмотрим «Открытие Брокер» так же подробно, как и «Альфа Директ», т.е. откроем брокерский счёт, параллельно получим бесплатные карты, заведем денежные средства на счёт, купим валюту, выведем на банковский счёт, а потом получим её в наличном виде.

Покупка валюты через Открытие Брокер

1 Получение бесплатных карт банка «Открытие».

Для получения доступа в интернет-банк «Открытия» потребуется оформить карточку данного банка. Естественно, нам нужна бесплатная карта, поэтому следует открыть вклад «Лёгкая Конвертация» с минимальным взносом в 30 001 руб. (срок роли не играет, поскольку вклад можно закрыть досрочно, а карты будут продолжать действовать).

UPD: 20.10.2016

С 17.10.2016 минимальная сумма депозита «Лёгкая конвертация» 50 000 рублей.

К данному вкладу можно выпустить 3 бесплатных неименных «Карты к Продукту» в трёх валютах (рублях, долларах, евро).

С помощью этих карт можно без комиссии снимать 20 000$, 14 000 евро, 500 000 руб. в месяц в банкоматах и ПВН банка «Открытие».

UPD: 18.04.2019

На данный момент вклада «Лёгкая конвертация» нет, а «Карту к продукту» практически нереально получить, Маринки не хотят ее выдавать под самыми разнообразными предлогами. В качестве замены хорошо подойдет Opencard, там есть бесплатная обналичка в любых банкоматах, в том числе и валютных. Выпуск рублевой стоит 500 руб., долларовой — 8$, евровой — 7 евро, обслуживание весь срок бесплатно.

2 Открытие Брокерского счёта.

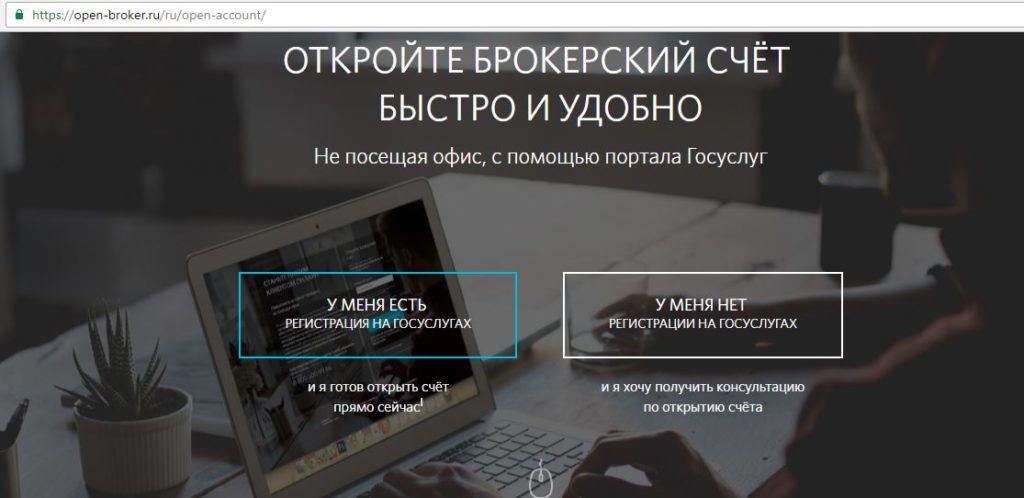

Открыть брокерский счёт можно в офисах «Открытие Брокер», отделениях банка «Открытие», а также дистанционно, если имеется регистрация на портале госуслуг.

И именно последний вариант мы рассмотрим в данной статье.

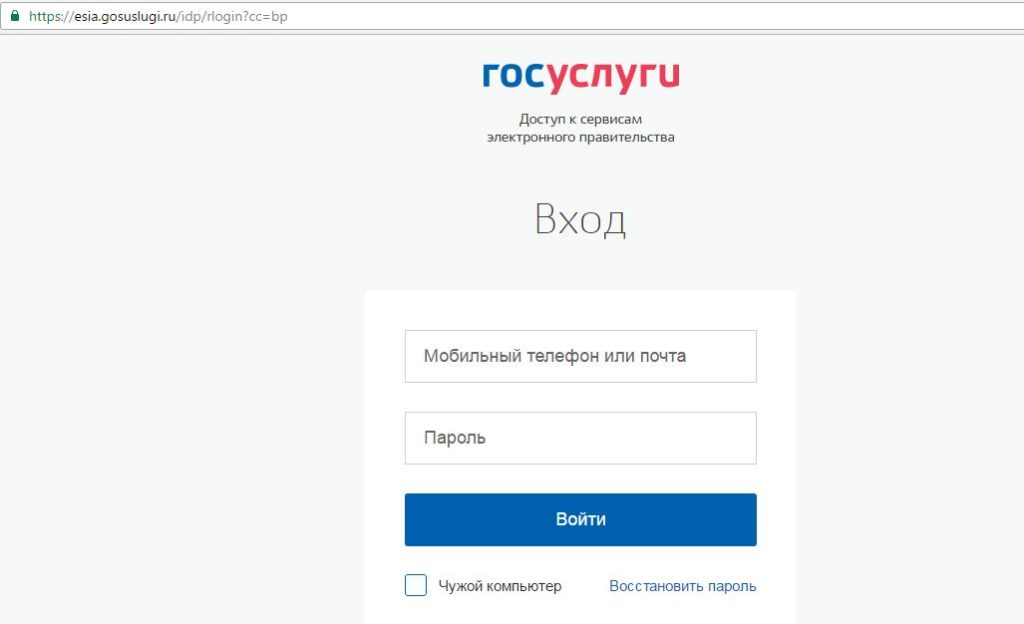

Щёлкаем на значке «У меня есть регистрация на госуслугах»:

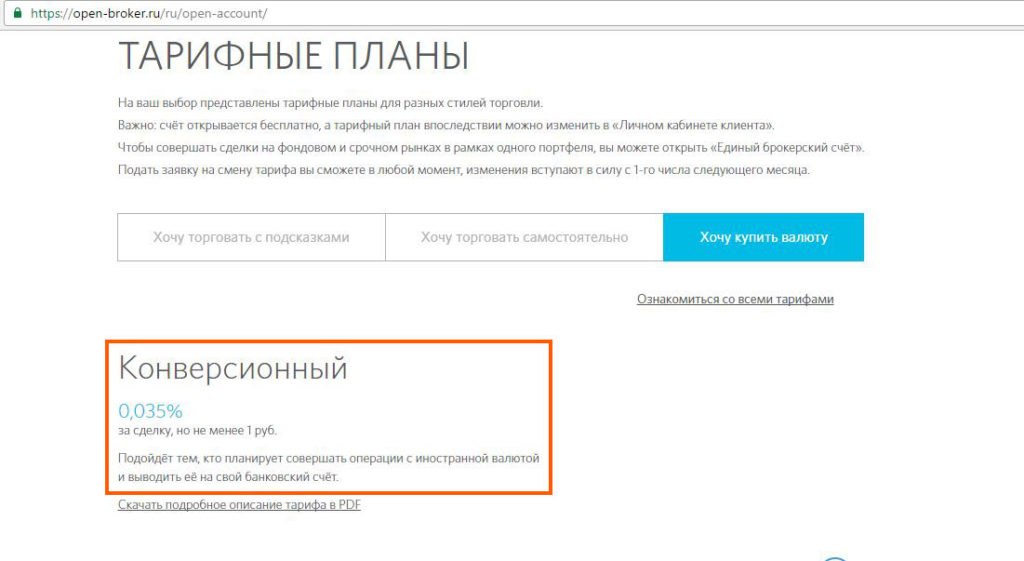

Выбираем подходящий тариф (в нашем случае это «Конверсионный», комиссия за сделку 0,035%, 0,02% за вывод валюты на банковский счёт):

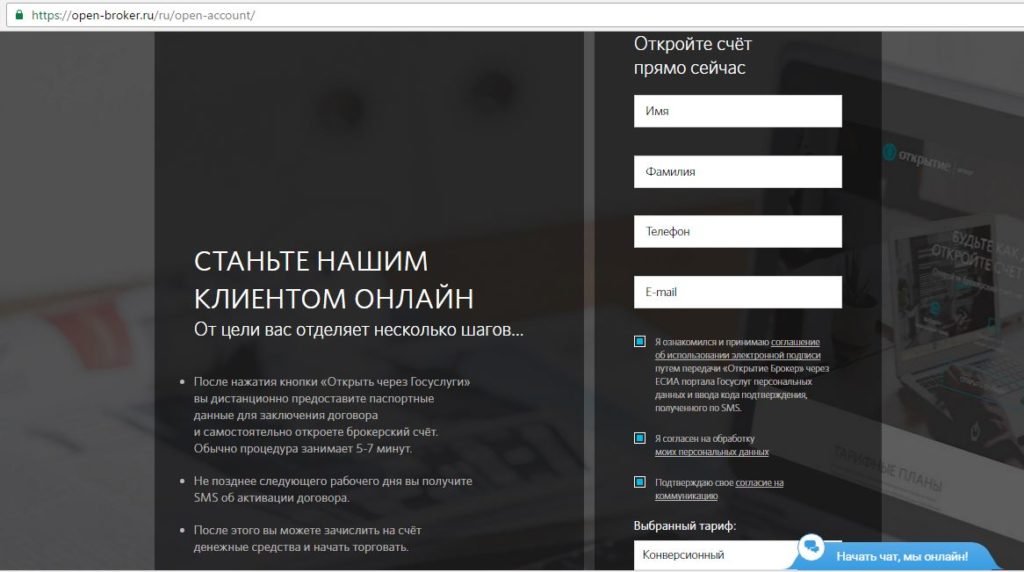

Далее заполняем анкету и вводим код подтверждения, присланный по смс:

Происходит переадресация на портал госуслуг:

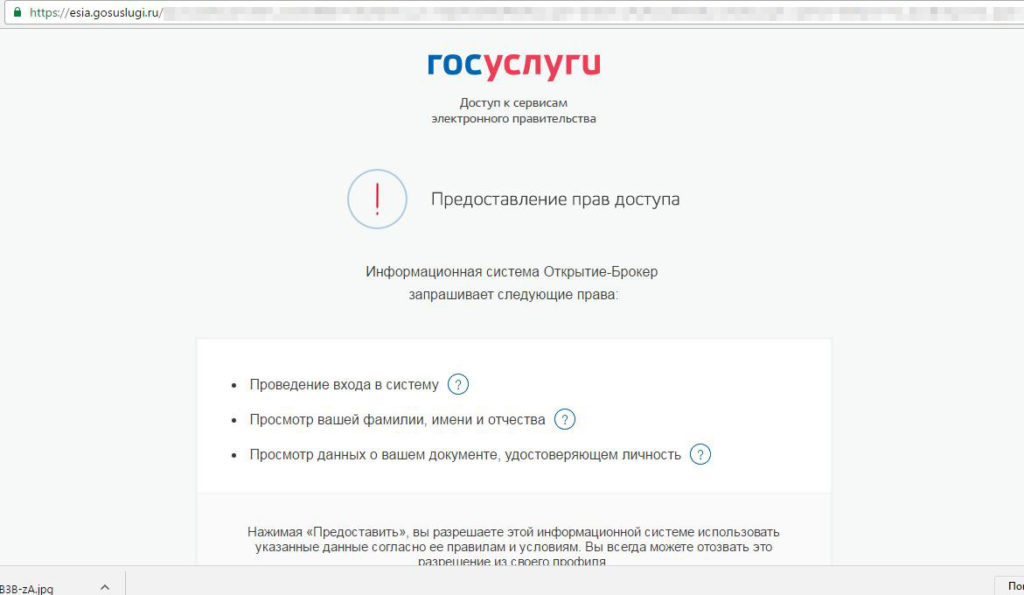

Вводим свой пароль от госуслуг. Портал уточняет, предоставить ли доступ брокеру к просмотру фамилии, имени, отчества, а также к документу, удостоверяющему личность:

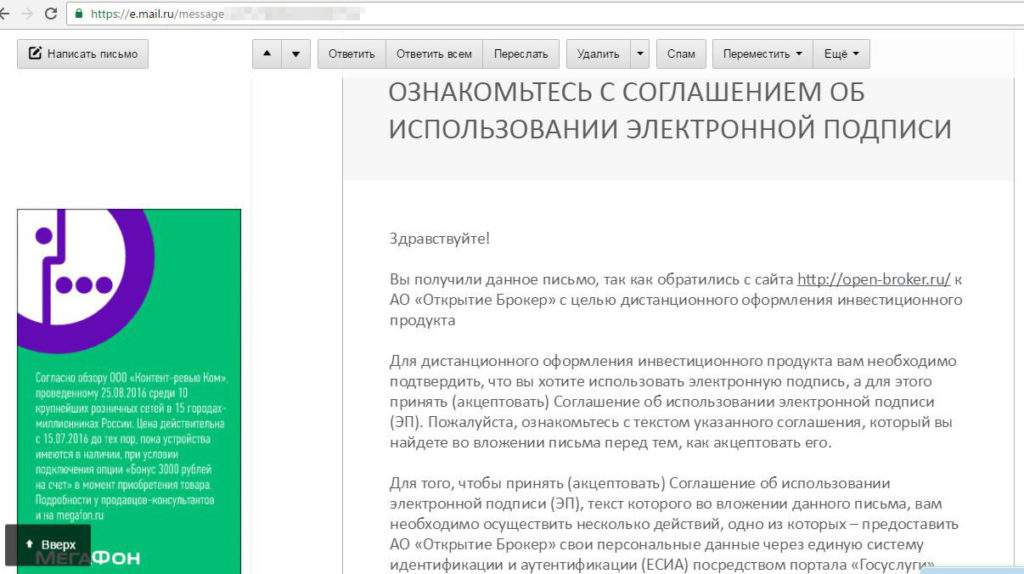

Теперь нам нужно акцептовать соглашение об использовании Электронной подписи (ЭП), для этого ещё раз указываем свой телефон, адрес электронной почты и вводим присланный смс-код.

Ознакомиться с соглашением об использовании ЭП можно в письме, которое «Открытие Брокер» пришлёт на почту:

Теперь всё готово для удаленного заключения договора на брокерское обслуживание и депозитарного договора.

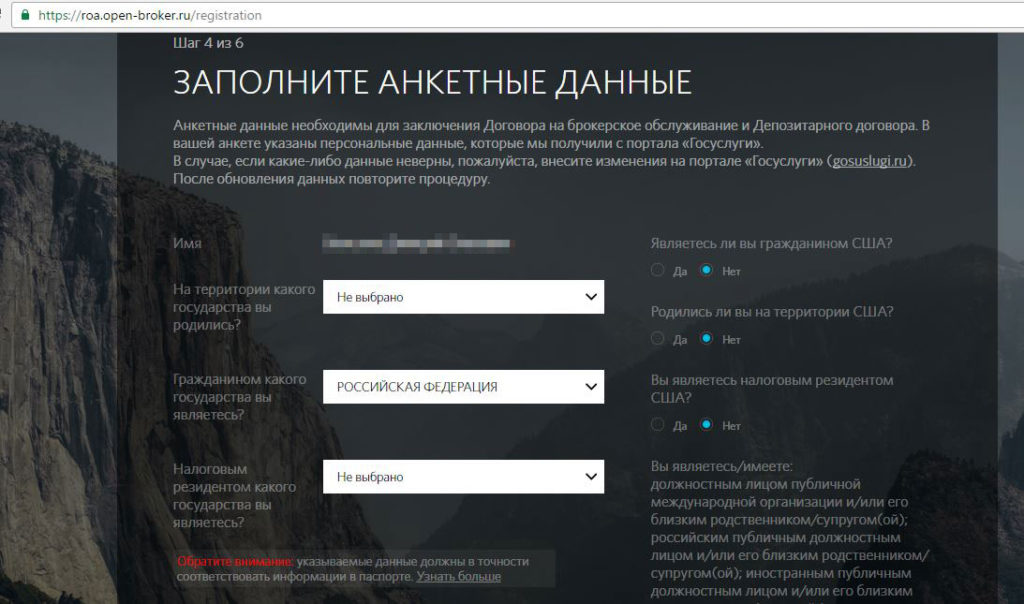

Проверяем анкетные данные, полученные Брокером с портала «Госуслуги»:

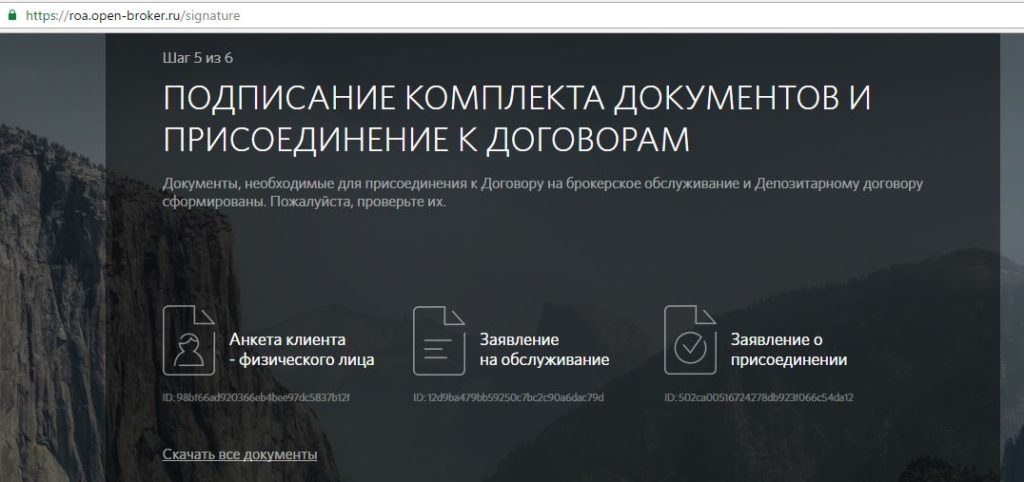

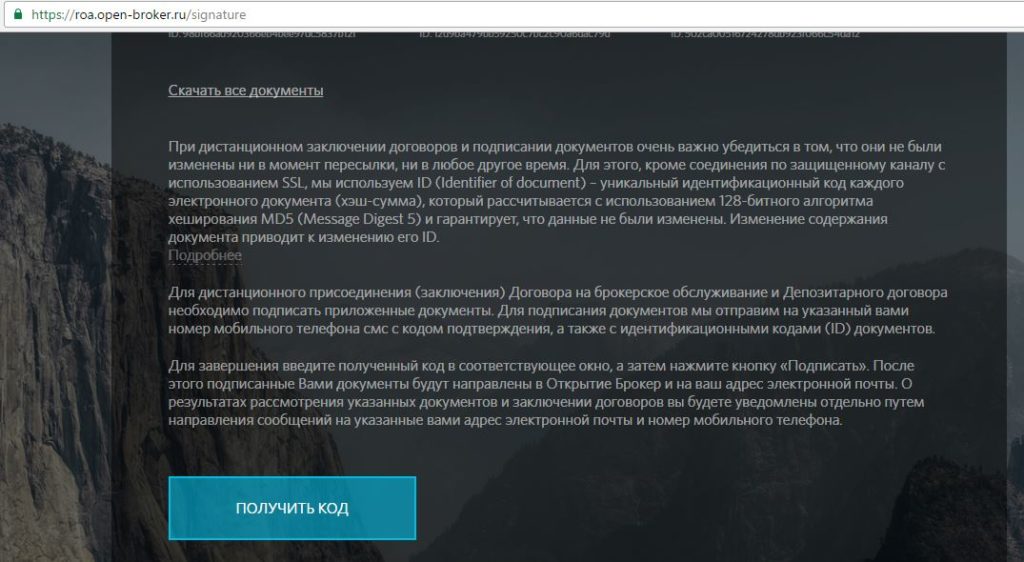

Далее «Открытие Брокер» формирует документы (Анкету клиента-физического лица, Заявление на обслуживание, Заявление о присоединении), с которыми нужно ознакомиться, а потом подписать своей электронной подписью (ввести код, присланный по смс):

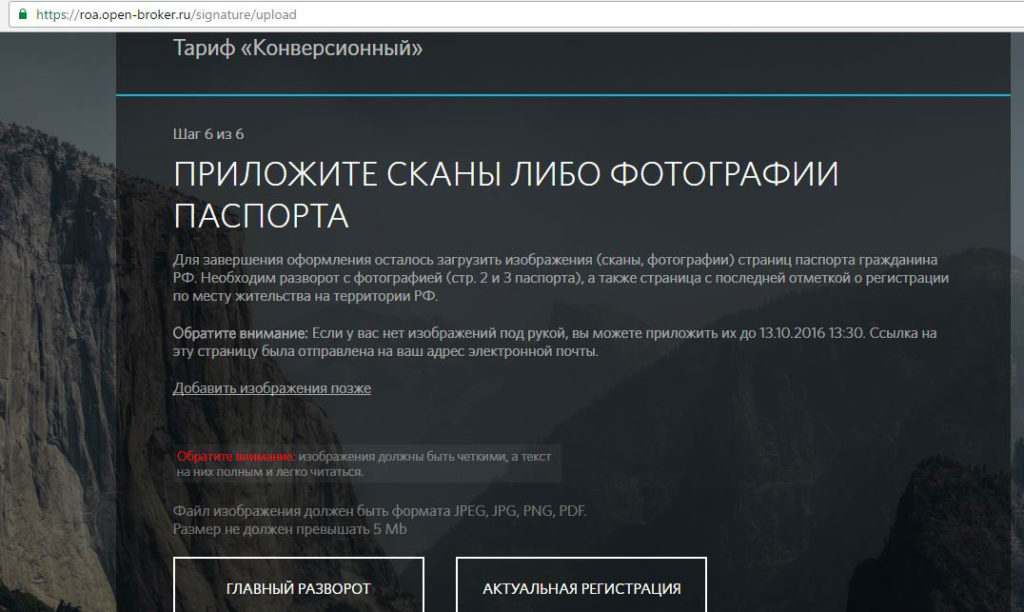

Для завершения оформления осталось загрузить сканы (фотографии) страниц паспорта (главный разворот и страницу с регистрацией):

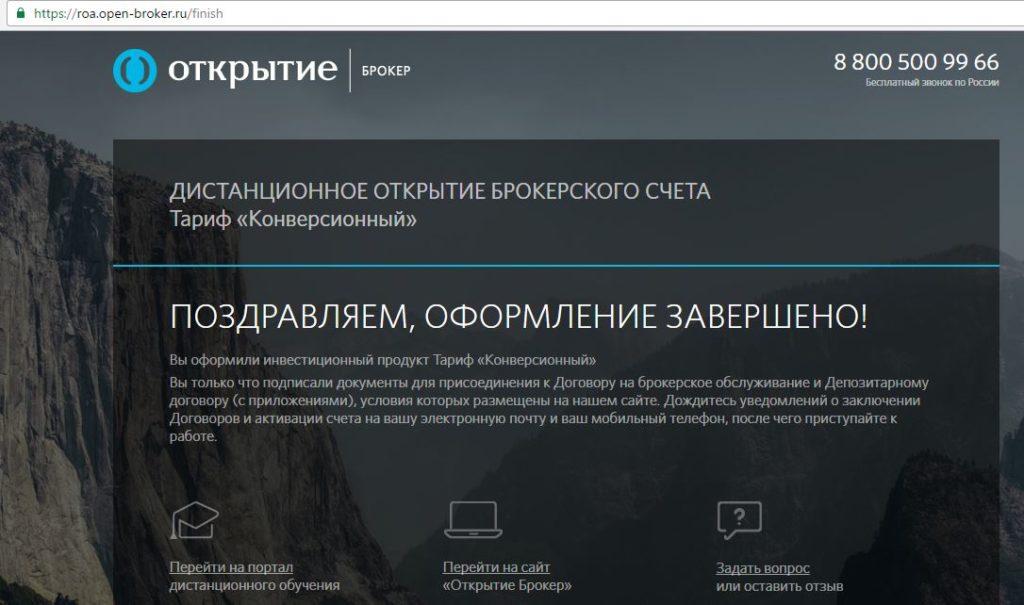

Система сообщает нам, что оформление завершено, мы подписали документы для присоединения к Договору на брокерское обслуживание и Депозитарному договору. Остаётся только дождаться уведомления на электронную почту о заключении договора и активации счёта:

Уведомление о заключении договора пришло спустя несколько минут:

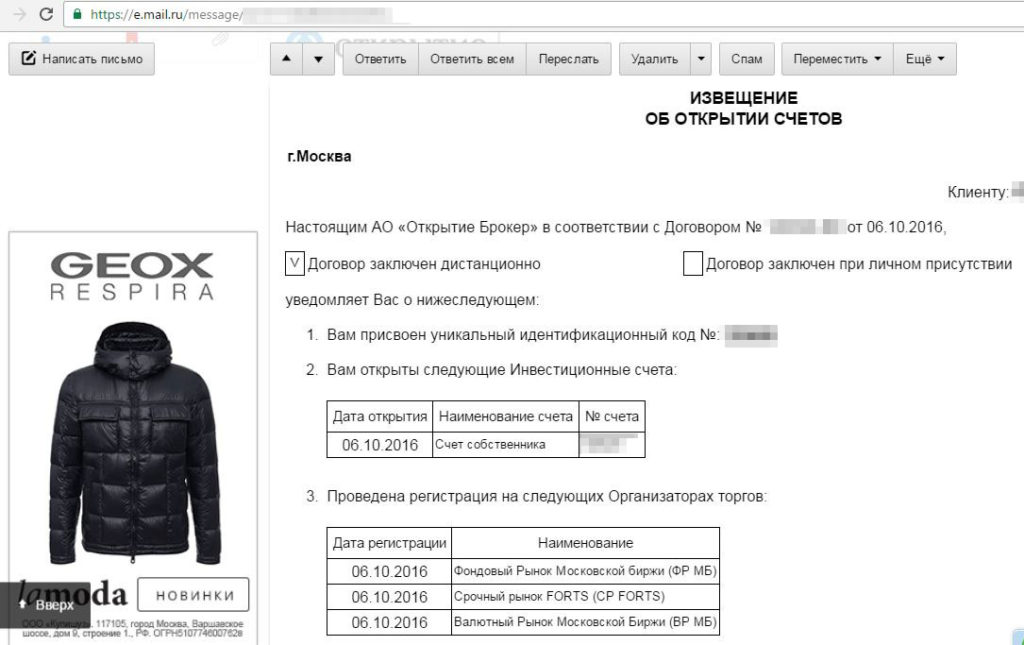

А вот извещение об открытии счетов пришло на почту спустя 6 часов. В письме мы видим, что нам открыт инвестиционный счёт, а также произведена регистрация на Фондовом рынке Московской биржи (ФР), Срочном рынке FORTS (СР FORTS), Валютном Рынке Московской Биржи (ВР МБ):

Для покупки валюты нам понадобится Валютный Рынок Московской Биржи.

3 Регистрация в личном кабинете «Открытие Брокер».

Зарегистрироваться в личном кабинете можно непосредственно на сайте «Открытие Брокер».

В личном кабинете клиента предоставляется информация о состоянии счетов, есть возможность подавать различные поручения брокеру, просматривать отчеты. К тому же личный кабинет нам понадобится для регистрации ключей к торговому терминалу QUIK.

4 Установка торгового терминала QUIK.

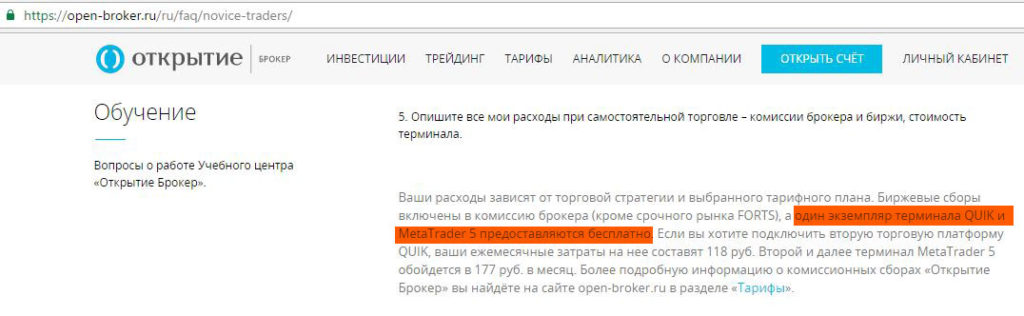

Клиентам «Открытие Брокер» для совершения операций доступны терминалы QUIK и MetaTrader 5. Один экземпляр терминала QUIK или MetaTrader5 предоставляется бесплатно:

В данной статье мы будем пользоваться терминалом QUIK.

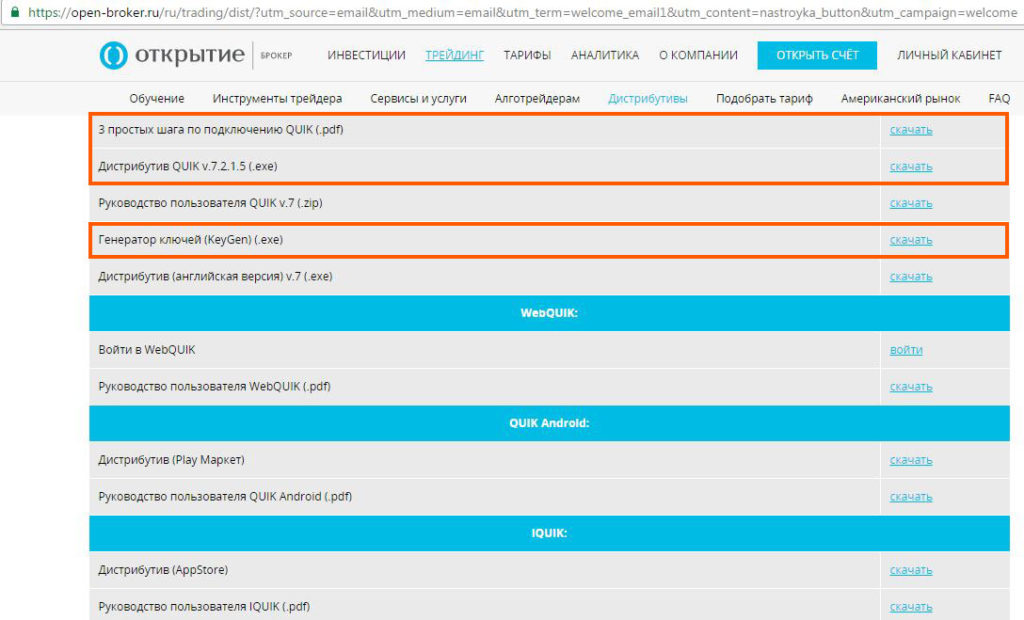

«Открытие Брокер» пришлёт на почту ссылку, по которой можно скачать дистрибутивы для установки торгового терминала, а также подробную инструкцию по подключению программы QUIK:

5 Зачисление денежных средств на брокерский счёт.

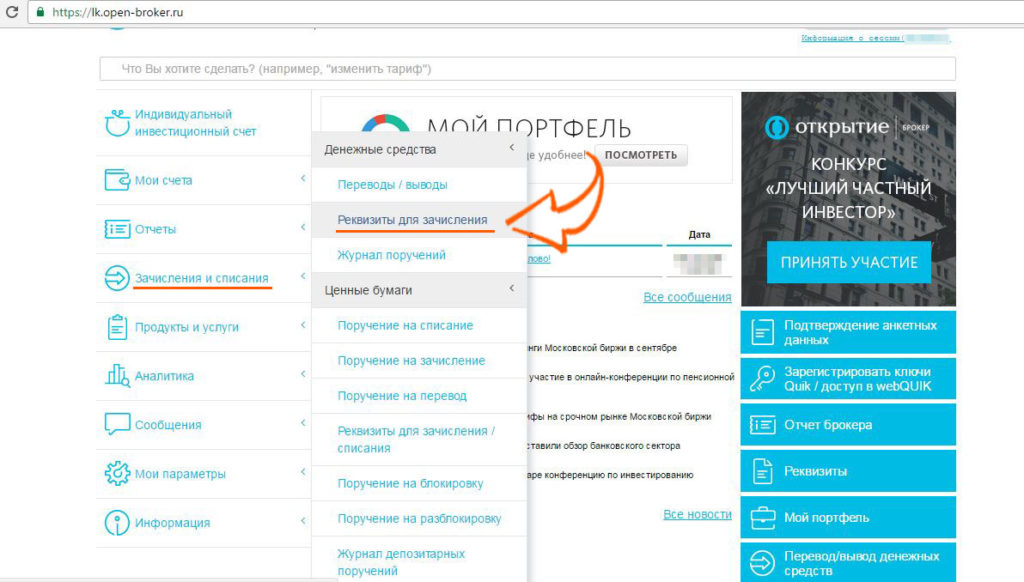

Реквизиты для зачисления денег на брокерский счёт можно посмотреть в личном кабинете в разделе «Зачисления и списания» — «Реквизиты для зачисления»:

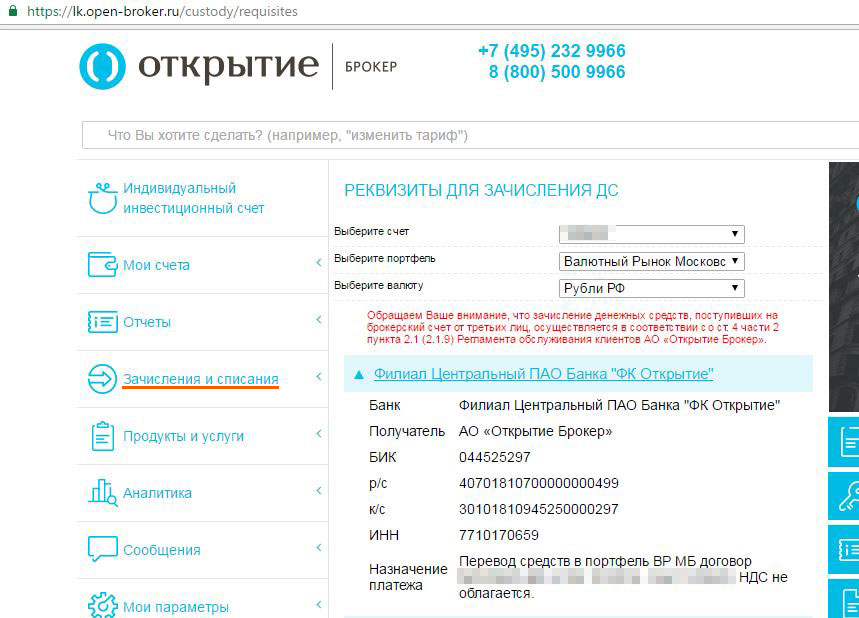

В разделе «Выберите портфель» отмечаем «Валютный рынок Московской биржи». В разделе «Выберите валюту» указываем соответствующую валюту счёта:

По данным реквизитам можно пополнить брокерский счёт из любого банка (делать это нужно, естественно, из кредитных организаций, у который есть бесплатный или дешёвый межбанк).

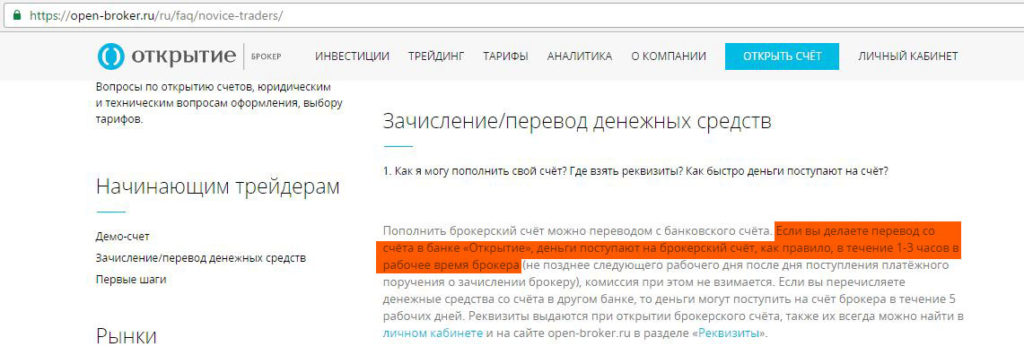

Мы же пополним брокерский счёт непосредственно из интернет-банка «Открытие» (доступ туда мы получили после оформления бесплатных «Карт к Продукту»). «Открытие Брокер» обещает, что деньги при таком переводе будут доступны на брокерском счёте в течение 1-3 часов:

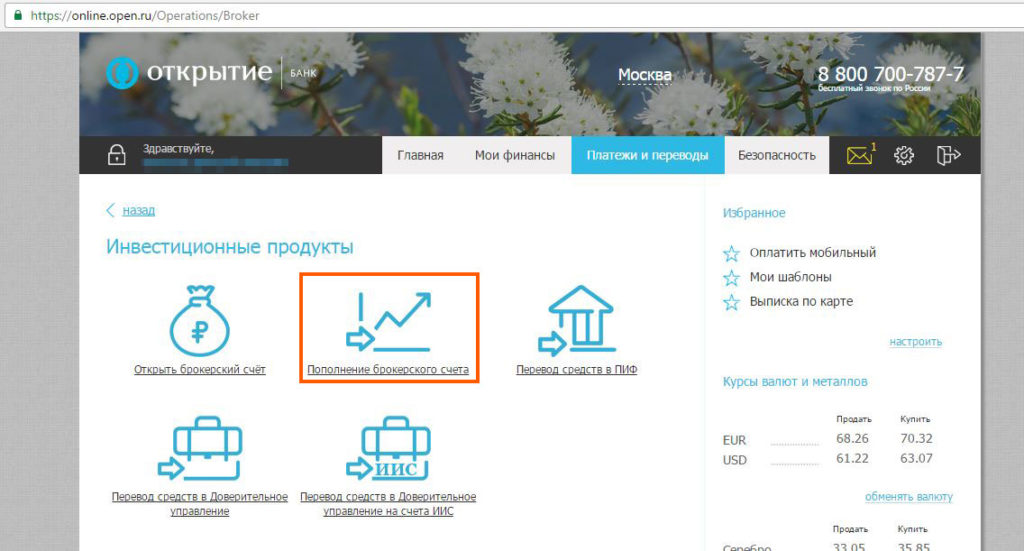

Итак, открываем интернет-банк «Открытие», заходим в раздел «Платежи и переводы» — «Инвестиционные продукты», щёлкаем на значке «Пополнение брокерского счёта»

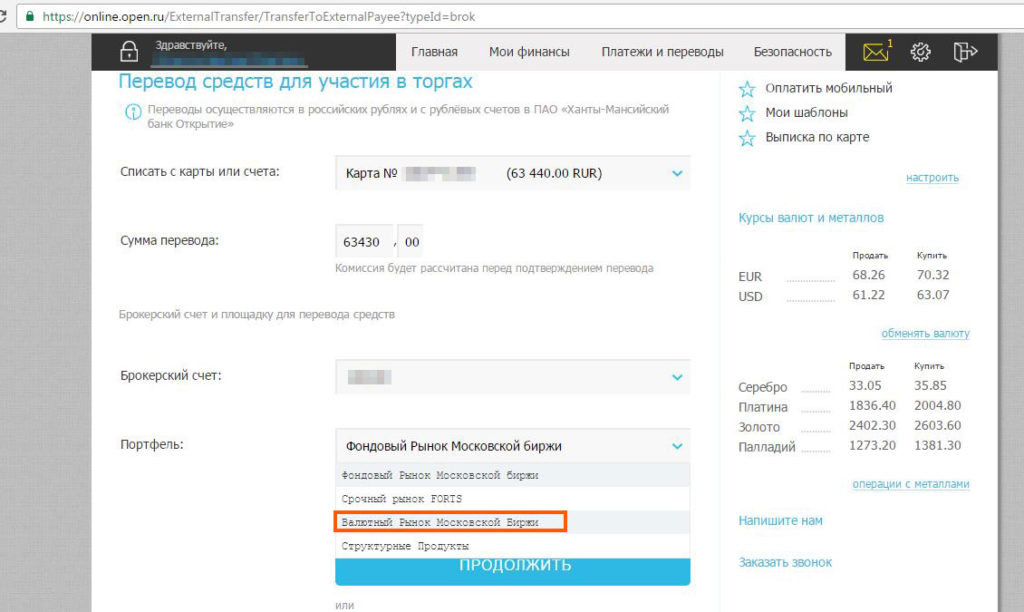

Указываем сумму перевода (в нашем случае это 63430 руб.), номер нашего брокерского счёта подставится автоматически, в разделе «Портфель» выбираем «Валютный Рынок Московской Биржи». Далее остаётся только подтвердить перевод. Комиссия за пополнение брокерского счёта со своего банковского счёта в банке «Открытие» не взимается:

А вот пополнить брокерский счёт валютой для последующей её продажи через интернет-банк «Открытия» нельзя, придётся прогуляться до отделения банка для совершения внутрибанковского валютного перевода.

Спустя 15 минут пришло смс от OpenBroker о том, что средства на брокерский счёт зачислены.

В личном кабинете «Открытие Брокер» заходим в раздел «Мои счета» — «Валютный рынок» и видим наши 63430 рублей, готовые для покупки долларов.