Минимизация валютного риска

Минимизация валютных рисков

«Международная экономика», 2011, N 9

Аннотация. В статье рассмотрена проблема анализа валютных операций и курсовых разниц для минимизации убытков и получения сопутствующей прибыли, поскольку валютное фондирование и операции с валютой всегда сопровождаются валютными рисками, образующимися из-за курсовых разниц. Описаны виды анализа и базовые продукты для хеджирования валютных операций. Предложена последовательность действий по анализу и выводу данных для оптимизации действий по хеджированию валютных рисков. Ключевые слова: хеджирование, форвард, своп, опцион, котировка, открытый интерес.

Валютный риск

По мере развития хозяйственных связей исторически возрастали международные потоки товаров, услуг, капиталов, эквивалентом стоимости которых выступают национальные валюты соответствующих государств. Для плодотворного развития бизнеса необходимо осуществлять качественный мониторинг валютных операций. При должном анализе движения валют компания может не только минимизировать расходы и риски, связанные с указанными операциями, но и произвести необходимый управленческий расчет для получения сопутствующей прибыли.

Валютным рискам подвержены не только такие крупные финансовые организации, как банки, но и все компании, которые занимаются экспортно-импортными операциями и используют в своей деятельности валютное фондирование. Это может быть как агропромышленная компания, закупающая продукцию за рубежом, так и лизинговая компания, использующая в своей повседневной деятельности валютные схемы.

В качестве примера можно привести кредит, который лизинговая компания берет в иностранной валюте для приобретения иностранного оборудования. Риск указанной операции заключается в том, что проценты по кредиту и тело кредита нужно будет возвращать в иностранной валюте. То есть компании придется покупать иностранную валюту и продавать рубли. Риск возникает для компании при росте курса иностранной валюты и ослаблении национальной. При высокой волатильности, которая присуща валютному рынку, такое движение на рынке происходит постоянно, достаточно взглянуть на самые популярные валютные пары в России USD/RUB (рис. 1) и EUR/RUB (рис. 2).

Динамика движения USD/RUB Рис. 1 Динамика движения EUR/RUB Рис. 2.

Ввиду изложенного возникает необходимость контроля и минимизации риска валютных операций. Идея минимизации риска заключается в анализе валютных операций, их курсовых разниц и использовании хеджирующих продуктов.

Анализ валютных операций и инструменты хеджирования

В крупных финансовых организациях (банки, брокерские компании и т.д.) данной задачей занимаются специальные подразделения (казначейство, валютно-финансовое управление и т.п.). Задача данных подразделений выявлять наиболее подходящую ситуацию для покупки/продажи валюты с целью минимизации валютных рисков и получения сопутствующей прибыли. Представляется, что подобную практику следует вводить и иным компаниям. Для этого необходимо рассмотреть форму работы данных подразделений и выявить способы анализа и инструменты хеджирования.

Способы анализа валютных операций

Способы анализа, применяемые для валютных операций, можно структурировать следующим образом:

- статистический;

- фундаментальный;

- технический;

- информационный.

Статистический анализ необходим для наблюдения за доходностью рынка в определенных интервалах времени. Этот анализ помогает представить рыночную информацию в удобном для просмотра виде. Его часто используют вместе с иными способами анализа.

Например, если лизинговая компания или агрохолдинг используют статистический анализ при осуществлении валютных операций, то им необходимо выявить симметрию рынка. Если валютный рынок в помесячном измерении уже давно не давал положительной доходности, то это может свидетельствовать об отрицательной асимметрии рынка. Можно сделать вывод, что рынок статистически будет стремиться выравнять асимметрию, перейти в стадию возможного его восстановления. После чего рынок вновь может стать асимметричным и пойти в противоположную сторону. Компании остается только просчитать возможные даты выравнивания и совершить наиболее выгодную операцию.

Фундаментальный анализ более сложный и многопрофильный, он изучает финансовые и политические факторы, их взаимосвязь и влияние на поведение валютных курсов. Это изучение событий, происходящих за рамками графиков котировок валютных курсов. В фундаментальном анализе фактором может быть все что угодно, влияющее на поведение рынка, даже погода. Выражение того или иного фактора в анализе валютных операций носит весовое значение.

Например, если компании будет необходимо совершить покупку валюты в предпраздничные дни, то следует понимать, что в это время локально большая активность идет на национальную валюту, то есть рубль будет с большей вероятностью пользоваться спросом, чем иностранная валюта. Данному фундаментальному событию можно присвоить вес N 1, и это будет хороший момент для компании совершить покупку. Если в это же время происходит некое экономическое событие (например, Федеральная резервная система США поднимет ставку рефинансирования), то это событие с весом N 2, и оно закрывает событие с весом N 1. В такой ситуации компании лучше не торопиться и совершить операцию в случае яркого скачка USD/RUB.

Технический анализ является более профессиональным, структурным и ориентирован на прогнозирование цен на основании информации о рыночных котировках (quotes), объеме (volume) и открытом интересе (open interest). Основой технического анализа может служить множество технических инструментов, но базовыми во многих случаях выступают линии поддержки и сопротивления (рис. 3).

Технический анализ пары USD/RUB

На рис. 3 линия поддержки — это наклонная линия снизу, а сопротивления — наклонная линия сверху. Как только в течение торгов котировки пересекают линию поддержки — это знак для покупки, и, наоборот, как только котировки пересекают линию сопротивления, то это знак для продажи. Данный способ работает, разумеется, если рынок действует по технической схеме без существенного влияния фундаментальных и информационных факторов.

Отдельно выделяют информационный анализ, который наиболее популярен среди валютных дилеров. Источниками для информационного анализа могут быть даже слухи, пожелания крупных игроков валютного рынка и т.д.

Существующие технологии облегчают процесс анализа, сводя его к графическим, математическим и модульным выражениям.

Хеджирующие инструменты

Современная валютная система и анализ валютных операций позволяют компании определиться с временными рамками своей активности на валютном рынке. Но это лишь первый этап работы, который необходимо провести для минимизации валютных рисков. Следующий этап является более сложным для компании. На этом этапе ей необходимо выбрать хеджирующий инструмент, которым следует воспользоваться в зависимости от результатов анализа.

Существует множество хеджирующих инструментов для минимизации валютного риска. В Российской Федерации наибольшее распространение получили следующие:

- валютный форвард;

- валютный опцион;

- валютный своп.

Форвард — (forward — вперед) — система оперативных расчетов, проводимых не более чем через два рабочих дня после заключения сделки. Обычно форвардные сделки совершаются банками, фирмами для того, чтобы избежать убытков от изменения цен, курсов валют [1].

- используется для хеджирования риска изменения курса обмена валют на определенную дату в будущем;

- является инструментом внебиржевого рынка, основные условия которого согласовываются между контрагентами при заключении сделки;

- обязателен к исполнению обеими сторонами форвардного контракта.

Валютный опцион — договор, по которому потенциальный покупатель или потенциальный продавец получает право, но не обязательство совершить покупку или продажу актива (товара, ценной бумаги) по заранее оговоренной цене в определенный договором момент в будущем или на протяжении определенного отрезка времени [2].

- используется для хеджирования риска изменения курса обмена валют на определенную дату в будущем;

- является инструментом как биржевого рынка, так и внебиржевого рынка, основные условия которого согласовываются между контрагентами при заключении сделки;

- носит в себе право со стороны покупателя опциона и обязательство со стороны продавца исполнить сделку.

Валютный своп — это комбинация двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования [3]:

- используется для хеджирования риска изменения курса обмена валют на определенную дату в будущем;

- является инструментом внебиржевого рынка, основные условия которого согласовываются между контрагентами при заключении сделки;

- обязателен к исполнению обеими сторонами контракта.

Вышеуказанные инструменты в международной практике являются наиболее простыми, но для развивающегося российского рынка имеют существенный экономический потенциал.

Метод определения инструмента хеджирования

Предлагается на основе анализа и использования советующих хеджирующих инструментов составить алгоритм действий для компании в целях минимизации рисков от движения валютного курса. Для этого компании следует рассмотреть варианты действий, заполнив следующую рекомендуемую таблицу (табл. 1).

Как минимизировать риски на форекс ?

Минимизация валютных рисков на Форексе является актуальной задачей для каждого трейдера. Повышение прибыльности сделок и уменьшение рисков иногда плохо сочетаются с желанием заработать сразу и много, поэтому самое главное условие минимизации убытков – разумная торговля по безопасной стратегии, исключающая жадность, необдуманные решения и отношение к работе, как азартной игре.

Минимизация валютных рисков на Форексе является актуальной задачей для каждого трейдера. Повышение прибыльности сделок и уменьшение рисков иногда плохо сочетаются с желанием заработать сразу и много, поэтому самое главное условие минимизации убытков – разумная торговля по безопасной стратегии, исключающая жадность, необдуманные решения и отношение к работе, как азартной игре.

Среди всех рисков торговли на Форекс можно выделить основные:

- Технические – некорректная работа торгового терминала, зависание, выход из строя компьютера, отключение Интернета и т.д. Все эти факторы можно исключить или хотя бы уменьшить их влияние на успешность

- Психологические – здесь все зависит от трейдера и того, насколько он подвержен влиянию эмоций, способен ли справляться со стрессовыми ситуациями, вести себя адекватно и выполнять трезвый расчет, даже если решение нужно принять мгновенно

- Риски кредитного плеча – трейдер всегда определяет сам

- Изменения валютных курсов – уровень безопасности в данном случае зависит от правильности выполненного анализа, способностей, навыков и опыта торговца

- Брокер – может быть нечестным или ненадежным, не вовремя выполнять заявки, взимать скрытые комиссии и платежи, что также влияет на безопасность торговли

Главные правила и ограничения

Среди основных методов минимизации валютных рисков стоит сначала рассмотреть универсальные . Благодаря им каждый трейдер, независимо от торгуемой валютной пары, выбранного временного промежутка, стратегии, вида анализа и других параметров сможет избежать наиболее распространенных ошибок и повысить уровень безопасности торговли:

Среди основных методов минимизации валютных рисков стоит сначала рассмотреть универсальные . Благодаря им каждый трейдер, независимо от торгуемой валютной пары, выбранного временного промежутка, стратегии, вида анализа и других параметров сможет избежать наиболее распространенных ошибок и повысить уровень безопасности торговли:

1) Наличие опыта , наработка удачных решений, тщательный анализ текущей ситуации на рынке, на базе чего удастся заключать выгодные сделки

2) Создание торгового плана и точное его соблюдение

3) Определение максимальных значений для одного лота, процентов убытка для одной сделки, суммарного убытка для дня, недели месяца (в зависимости от выбранного таймфрейма), превышение которых грозит риском слива депозита

4) Не вкладывать большой объем средств в одну-единственную сделку, какой бы выгодной она ни казалась

5) Не игнорировать стоп-приказы

6) Тщательный анализ всех сделок, используемых стратегий, поиск ошибок в алгоритмах и подходе к торговле, остановка работы в случае череды убыточных сделок для пересмотра стиля работы, параметров

7) Работа над собой, дисциплина: исключение деструктивных эмоций, соблюдение графика, ведение здорового образа жизни для сохранения концентрации внимания, ясности ума

7) Работа над собой, дисциплина: исключение деструктивных эмоций, соблюдение графика, ведение здорового образа жизни для сохранения концентрации внимания, ясности ума

8) Умение выжидать удачного момента – даже если сигналов на вход не было несколько недель или месяцев (а работать хочется), это не повод открывать невыгодную позицию, чтобы получить «хоть какой-то доход»

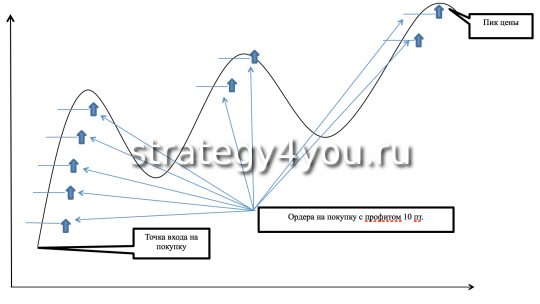

9) Торговля по тренду – принято считать, что это один из наиболее эффективных и основных путей минимизации валютных рисков, так как именно целенаправленное движение цены дает возможность заработать по максимуму

Основные правила управления капиталом для уменьшения рисков

Разумная стратегия управления капиталом дает прекрасные результаты. Торговец, который использует в одной сделке небольшой процент общей суммы депозита (3-5%) может спокойно пережить даже череду убыточных позиций, а потом выждать удачный момент и продолжить работу. Обязательно нужно выставлять стоп-приказы сразу же после открытия позиции.

Открывать новые позиции можно лишь в случае полной уверенности в правильности этого решения. Если есть сомнения – лучше не рисковать и не надеяться, что повезет. Явно убыточные сделки нужно закрывать как можно быстрее. Торговать стоит лишь у брокеров ⇒, которые обладают хорошей репутацией и историей, на случай поломок и непредвиденных ситуаций желательно иметь запасной ноутбук и альтернативный способ соединения с Интернетом.

Среди основных инструментов минимизации валютных рисков стоит выделить стоп-ордера,

которые помогают ограничить потери:

- Стоп-лосс – отображает процент от депозита или сумму, которую готов трейдер потерять в случае неудачи. В случае движении цены в противоположном нужному направлении и достижении указанного уровня сделка закрывается автоматически.

- «Плавающий» стоп-сигнал – при движении стоимости в нужном направлении стоп идет следом за позицией на определенном расстоянии и в случае непредвиденной ситуации закроет сделку с прибылью или без (трейлинг-стоп).

- Тейк-профит – автоматический выход с рынка при достижении определенного уровня прибыли.

- Стоп-сигналы по времени – позиция закрывается, если по прошествии определенного промежутка времени рынок не смог дать нужную доходность.

Особенности хеджирования, выбора кредитного плеча и другие моменты

Рассматривая риски валютных операций и способы их минимизации, стоит вспомнить и хеджирование. Это эффективный метод, помогающий защитить средства в случаях, если цена будет двигаться не в предполагаемом направлении. На Форексе данный метод реализуется в виде удерживания одновременно двух и больше противоположных позиций для перекрытия прибылью по одной из них убытка по другой.

Трейдер сначала заключает сделку по одной валютной паре, а потом открывает встречную позицию по тому же финансовому инструменту. Таким образом, он защищен от «маржин-колла», так как при убытке по одной позиции вторая даст прибыль. Это своеобразная альтернатива применения ордеров трейлинг-стоп и стоп-лосс.

В процессе торговли трейдер должен решить, какую сделку и когда закрыть. Оставлять нужно прибыльную, но перед принятием решения желательно очень тщательно проанализировать график, убедиться в верности прогноза.

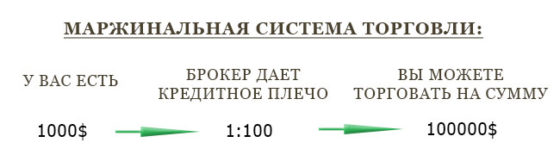

Влияет на повышение рисков и размер кредитного плеча. Бездумная торговля огромным процентом заемных средств может быстро «съесть» депозит. Поэтому новичкам лучше начинать со стандартного показателя 1:100 либо 1:200, и лишь по мере получения опыта и повышения прибыльности торговли выбирать вариант 1:500.

Для минимизации рисков обязательно нужно серьезное внимание уделить выбору брокера, от честности и надежности которого зависит очень многое. На рынке Форекс нельзя поддаваться панике, которая нередко захватывает и заставляет совершать те же действия, что и остальные участники рынка. Как бы ни вели себя другие торговцы, если анализ выполнен верно и трейдер уверен в себе, следует четко соблюдать торговый план и не поддаваться всеобщему ажиотажу.

Эффективный и грамотный манименеджмент является главным инструментом минимизации валютных рисков. Наряду с установкой стоп-ордеров, выбором лучшего брокера, дисциплиной и адекватным торговым планом правильное управление капиталом обеспечит максимальную прибыль в сделках и поможет эффективно использовать опыт трейдера, его способности, выбранную стратегию.

Валютные риски и методы их снижения

Валютный риск, или риск курсовых потерь, связан с возможность денежных потерь в результате колебаний валютных курсов. Они делятся на:

- коммерческие,

- конверсионные,

- трансляционные,

- риски форфейтирования

Коммерческие риски связаны с нежеланием или с невозможностью должника рассчитаться по своим обязательствам.

Конверсионные риски — это риски получения валютных убытков при конвертации одной валюты в другую. В рамках конверсионных рисков можно выделить: экономический, котировочный и операционный риски.

Экономический риск состоит в том, что стоимость фирмы, имеющей валютные активы и пассивы, может меняться в большую или меньшую сторону (в национальной валюте) из-за изменений валютного курса. Для финансовых учреждений инвестиции в иностранные активы приводит к зависимости величины денежного потока в национальной валюте.

Котировочный риск связан с, тем что в результате изменения курса стоимость фирмы, в иностранной валюте может измениться. Особенно это важно для фирм, акции которых котируются на иностранных биржах.

Для большинства фирм наиболее важен операционный риск, который возникает при изменении валютного курса, и влияет на экономическую эффективность сделок, осуществляемых фирмы. В результате имеется существенная неопределенность экономических параметров экспортно-импортных, а также кредитных операций. Изменение эффективности деятельности фирмы сказывается и на ее кредитоспособности. Поэтому при большой нестабильности курсов валют одним из способов защиты от валютных рисков является выбор наиболее приемлемой для контрагентов валюты контракта. Представляется, что более предпочтительным для участников сделки является использование относительно более устойчивой валюты. При выборе валюты контракта учитываются следующие факторы:

- прогноз тенденций изменения курса валют в период между моментом подписания контракта и сроками платежных;

- характер сделки (экспорт или импорт);

- сложившиеся на товарном рынке традиции (например, хотя доллар США не стабилен относительно евро, но по традиции вся мировая торговля нефтью идет в долларах);

- долгосрочность соглашения.

Валютный конверсионный риск можно уменьшить путем применения в контрактах защитных оговорок, золотых оговорок, валютных оговорок.

Защитные оговорки, включаемые по соглашению сторон в контракты, предусматривают возможность изменения или пересмотра первоначальных условий договора в процессе его исполнения.

Золотая оговорка широко использовалась во времена действия золотодевизного стандарта. Оговорка предусматривала оценку контракта на основе золотого паритета валют. Практически перестала применяться после принятия Ямайкских соглашений 1972 г. Хотя в настоящее время ее пытаются применять основываясь на кросс-курсе валют и стоимости золота на мировом рынке.

Валютная оговорка, предполагает включение в кредитный или коммерческий договор условия, в соответствии с которым сумма контракта ставится в зависимость от изменения курсового соотношения между валютами продавца (кредитора) и покупателя (заемщика). Установление в контракте различия между валютой цены и платежа фактически является простейшей формой валютной оговорки. Она до сих пор в той или иной форме присутствует на внутреннем российском рынке.

При высокой волотильности (резкое разнонаправленное краткосрочное колебание) курсов валют привязка валютной оговорки к какой-либо одной валюте не может обеспечить интересы ее участников. Эти недостатки устраняет мультивалютная оговорка, которая предусматривает пересчет платежного обязательства в зависимости от изменения курсового соотношения между валютой платежа и корзиной валют, выбираемой по соглашению сторон. Применение средневзвешенного курса валюты платежа по отношению к набору других валют снижает вероятность резкого изменения суммы платежа в результате действия случайных факторов. В корзину включают валюты, основываясь на анализе прошлой динамики курсов, текущей волотильности и перспектив на срок, совпадающий со сроком контракта.

Для защиты контракта может использоваться мультивалютность платежа, когда оплата контракта происходит в нескольких валютах, соотношение которых определяется на основе текущего курса.

Трансляционные (бухгалтерские) риски возникают при оценке активов и пассивов зарубежных филиалов компаний или при реализации инвестиционных проектов, предполагающих покупку фирмы. При оценке пересчет может осуществляться по методу трансляции (по текущему курсу на дату пересчета) или по историческому методу (по курсу на дату совершения каждой конкретной операции, приведшей к изменения баланса). Чаще всего, все текущие активы и обязательства оцениваются по методу трансляции, а долгосрочные — на основе исторического. При комбинированном методе все финансовые операции обычно учитываются по трансляционному методу.

В стратегическом плане защита от трансляционного риска тесно связана со страхованием подобных рисков. Кроме того, крупные инвесторы стараются формировать портфель своих валютных вложений и обязательств, балансируя активы и пассивы по видам валют и срокам. В основном все внешние методы управления валютными трансляционными рисками ориентированы на их диверсификацию.

Риски форфейтирования возникают, когда форфетер (часто им является банк) берет на себя все риски продавца по исполнению контракта, заключая с ним соглашение по выкупу контракта в национальной валюте по текущему курсу. Уступая права требования с плательщика форфетеру фирма получает следующие преимущества:

• упрощение балансовых взаимоотношений возможных обязательств;

• улучшение состояния ликвидности, что дает возможность дальнейшего укрепления финансовой устойчивости;

• уменьшение вероятности и возможности потерь путем страхования возможных затруднений, которые почти неизбежно возникают в период предъявления застрахованных ранее требований;

• снижение или даже отсутствия рисков, связанных с колебанием процентных ставок;

• резкого снижения уровня рисков, связанных с курсовыми колебаниями валют и с изменением финансовой устойчивости должника;

• отсутствия рисков и затрат, связанных с деятельностью кредитных органов по взысканию денег по векселям и другим платежным документам.

Методами страхования валютных рисков называются финансовые операции, позволяющие полностью или частично снизить убытки, возникающие в случае неблагоприятного изменения валютного курса. Необходимо отметить, что снижая риск потерь приходится уменьшать прибыль, возникающую при благоприятном изменении курса.

К методам страхования валютных рисков можно отнести:

• структурную балансировку активов и пассивов;

• изменение срока платежа

• применение в контрактах «оговорок» (валютных и мультивалютных);

Самыми распространенными методами страхования валютных рисков являются

1) Хеджирование, т.е. создание компенсирующей валютной позиции для каждой рисковой сделки. Хеджирование предусматривает создание встречных требований и обязательств в иностранной валюте. Наиболее распространенный вид хеджирования — заключение сделок типа своп, форвард – фьючерс (опцион), фьючерс – опцион и т.д. Основные хеджинговые инструменты были рассмотрены выше.

2) Заключение срочных сделок, прежде всего форвардов (см. выше)

3) Неттинг (netting), который выражается в максимальном сокращении числа валютных сделок путем их укрупнения и введения внутреннего клиринга. Для этой цели банки, между которыми существуют корреспондентские отношения стараются переводить другой стороне только сальдо взаимного остатка платежей.

4) Структурная балансировка заключается в стремлении поддерживать такую структуру активов и пассивов, которая обеспечивала бы компенсацию убытков от изменения валютного курса одной валюты прибылью, получаемой от этого же изменения по другим позициям баланса. При подобной тактике валютные риски снижаются за счет максимизации числа закрытых валютных позиций. По открытым валютным позициям должен быть разработан план их быстрого закрытия. Последнее носит название структурной балансировки. В частности, если ожидается значительное падение курса национальной валюты, то предприятию (банку) следует немедленно конвертировать свободную наличность в валюту платежа или другую растущую валюту. Кроме конверсии из падающей валюты в более надежную в рамках метода используют замену ценных бумаг номинированных в рецессирующей валюте на более надежные фондовые ценности. Одним из простейших и в то же время наиболее распространенных способов балансировки является диверсификация валютных потоков, предусматривающая получение или, наоборот, выплату в валютах, которые обычно имеют разнонаправленный тренд (например, в долларах США и Евро).

5) Изменение срока платежа, называемое также методом “Лидз энд лэгз” (от англ. leads and lags — опережение и отставание), предполагает вариацию сроков осуществления расчетов, в случае ожидания резких изменений валютных курсов. В рамках подобного метода чаще всего прибегают к таким действиям как:

· досрочная оплата товаров и услуг в случае ожидании роста курса валюты платежа;

· ускорение или замедление репатриации прибыли и дивидендов, а также погашение основной суммы кредитов и выплаты по ним процентов в зависимости от предполагаемого изменения курса иностранной валюты по отношению к национальной валюты;

· выбор наиболее благоприятных моментов конверсии иностранной валюты в национальную.

Применение этого метода предполагает закрытие коротких позиций в той иностранной валюте, рост которой ожидается. Напротив, если предполагается падение валютного курса, то должны быть закрыты длинные позиции. Для того, чтобы этот метод мог быть использован, необходимо уже в контрактах предусматривать возможность досрочной оплаты и четко оговаривать размер пени за несвоевременную оплату. В последнем случае, необходимо соизмерять выигрыш от оплаты по новому курсу с размером начисленной пени.

Следует иметь в виду, что такие методы страхование как изменение срока платежа, срочные сделки и хеджирование применяются для краткосрочного периода, в то время, как метод контрактных оговорок используется для снижения долгосрочных рисков.

Методы структурная балансировка (активов и пассивов, кредиторской и дебиторской задолженности) и “валютные корзины” могут успешно использоваться во всех случаях.

Минимизация валютного риска

- Главная

- Новости

- Десять способов оптимизации валютных рисков

Поиск по сайту

Расширенный поиск

Десять способов оптимизации валютных рисков

Курсовая неопределенность вынуждает компании осваивать целый комплекс мер по управлению валютными рисками. Руководство решает с учетом стратегических планов и интересов акционеров, каким курсом идти. Можно позволить себе плыть по течению вместе с «плавающим» курсом валюты, или же нужно более точное понимание того, как и когда нужно реагировать на риски и планировать свои действия.

Избавиться от привязки к доллару

Один из простых и доступных способов оптимизировать валютные риски предприятия — избавиться во внутреннем финансовом планировании от привязки к иностранным валютам. Например, перезаключить договор аренды в гривне, избавиться от привязки зарплат персонала к доллару или евро. Подобным образом, например, поступили в телекоммуникационной группе Vega (одна из структур Рината Ахметова). Как рассказал директор по развитию бизнеса этой компании Константин Колесов, все договоры с украинскими поставщиками, которые ранее были заключены в иностранной валюте (например, договоры о предоставлении рекламных услуг), в начале 2009 года перезаключены в гривне. И хотя, как показывает практика, контрагенты неохотно соглашаются на подобный переход в расчетах, падение спроса практически на всех рынках вынуждает их идти навстречу своим партнерам.

Заполнить склад продукцией

Заполнить склад импортной продукцией по старому, более низкому курсу валют, когда очевидно, что падение национальной денежной единицы продолжится — также один из методов управления валютными рисками. Так, именно таким образом поступили некоторые автоимпортеры, например, «Субару Украина». Другой вопрос, что далеко не все компании имеют возможность выделить средства на масштабные закупки, и еще меньше фирм имеют достаточно места на своих складах. Кроме того, подобный вариант вряд ли подойдет для компаний, торгующих скоропортящейся продукцией.

Играть на ценах реализации

Еще один простой способ минимизировать валютные риски — это «играть» на ценах реализации. То есть курсовые изменения покрывать за счет дополнительной наценки. Правда, у этого метода есть один большой минус — возможности платежеспособного спроса не безграничны.

«Получаются своеобразные ножницы. С одной стороны, компанию поджимают рост валютного курса и рост себестоимости продукции, а с другой — ежедневное уменьшение платежеспособного спроса. Рано или поздно наступит такой момент, когда она просто не сможет реализовать продукцию по приемлемым для нее ценам», — считает Дмитрий Попель, финансовый директор издательства «Экономика». Тем не менее при уменьшении объемов предложения и до определенного ценового уровня такой способ борьбы с колебаниями курсов валют тоже имеет право на жизнь.

Переориентироваться на внутренний рынок

Импортозамещение, то есть поиск местных поставщиков или продукции необходимого для компании формата на внутреннем рынке, также помогает бизнес-структурам оптимизировать валютные риски.

«В случае если продукт или услугу, необходимую для нашей деятельности, можно закупить на украинском рынке без потери качества обслуживания наших абонентов, мы делаем выбор в пользу украинских поставщиков», — рассказал директор по развитию бизнеса компании Vega Константин Колесов.

Ввести новые порядки в финансах компании

«Мы оплачиваем всю валютную задолженность в течение двух-трех дней после поставок вместо контрактных 60-120 дней; тщательно прогнозируем денежные потоки, чтобы не брать лишние суммы в кредит, поскольку он тоже валютный; работаем с дебиторской задолженностью — ввели жесткий кредитный менеджмент, обсудили с партнерами новые условия, в том числе блокирование отгрузок в случае наличия просроченной дебиторской задолженности», — перечисляет шаги, которые позволили компании эффективнее управлять валютными рисками, финансовый директор группы компаний «Хенкель» в Украине Оксана Комарницкая.

То есть повышение финансовой дисциплины компании обязательно ведет к увеличению ее ликвидности, а значит, влияет на способность быстро рассчитываться по валютным обязательствам.

Пересмотреть договорные отношения с поставщиками

Наиболее распространенным способом борьбы с нестабильным валютным курсом сегодня стал пересмотр договорных отношений с поставщиками. Как рассказали в компании «Лига-Нова», со всеми иностранными партнерами проводятся серьезные и тяжелые переговоры по поводу компенсации разницы в курсах, чтобы не увеличивать неплатежеспособный спрос, который возник по причине увеличения стоимости продукции зарубежного производства. И хотя дополнительные дисконты со стороны поставщиков не эквивалентны курсовой разнице (составляют 5-15%), они помогают несколько улучшить ситуацию. «Сейчас иностранным компаниям лучше пойти на дисконты, чем потерять связь с крупными сетями, которые годами являются их партнерами и могут обеспечить обороты. В нашем случае (мебельная отрасль), если время будет упущено и отрасль будет отброшена во времена так называемых «гаражников», украинский рынок может быть для них потерян надолго», — уверен Виталий Свирский.

Особое внимание компаниям также стоит обратить на механизм цено-образования, указанный в контракте. Например, в договоре можно предусмотреть, что стоимость реализуемых товаров или услуг рассчитывается по формуле с переменными, сглаживающими колебание курса валют. Ну и, конечно, самый элементарный шаг по оптимизации валютных рисков — перейти в отношениях с поставщиками на предоплату.

Обеспечить приток валютной выручки

Когда у компании есть валютные обязательства, от которых никуда не деться, в идеале бизнесу следует обеспечить приток выручки в такой же валюте. По сути это предполагает вывод продукции или услуг на международные рынки. Как отметил Константин Колесов, именно поэтому изменение валютных курсов доллара и евро оказало на бизнес его компании меньше влияния, чем на многие другие фирмы в Украине. В числе прочих услуг Vega предоставляет международным операторам доступ в свои сети и сети других украинских операторов, а также возможность пользоваться своими каналами передачи данных. «В результате мы располагаем валютной выручкой, которая покрывает значительную часть (около 70%) наших валютных затрат. Это обеспечивает стабильность нашего финансового положения на фоне курсовой неопределенности», — говорит г-н Колесов.

Перейти в расчетах на третью валюту

Когда одна из мировых валют переживает нестабильность, компании обычно переходят в своих расчетах на другую. По словам начальника управления VIP-банкинга банка «Контракт» Натальи Давиденко, в нашей стране в некоторых банках украинские компании действительно могут открыть счет и в других валютах. Например, в российских рублях, швейцарских франках, британских фунтах. Но в данных экономических условиях эксперты скептически относятся к такому способу минимизации валютных рисков. «Не думаю, что сегодня подобный шаг может спасти ситуацию. Потому что не доллар или евро растут по отношению к остальным валютам, а падает гривня. Причем по отношению ко всем остальным валютам», — делится мнением Дмитрий Попель. С ним соглашаются и в PricewaterhouseCoopers, добавляя, что в теперешней ситуации практически все мировые валюты ведут себя довольно непредсказуемо не только по отношению к гривне, но и по отношению друг к другу.

Правда, как показывает практика, совсем отвергать подобный вариант минимизации валютных рисков также не стоит. Например, как рассказали нам в группе компаний «Хенкель» в Украине, предприятие перевело некоторые контракты с долларов на рубли. Таким образом, при условии дальнейшего падения и гривни, и рубля, убытки от курсовой разницы будут меньше. Впрочем, если в будущем будет падать только гривня, такой шаг компанию особо не спасет.

Провести переговоры с банком

Сегодня сложно найти коммерческую компанию, которая не имеет в своем активе валютного кредита. При этом вся сложность ситуации в том, что многие уверены и в дальнейшем падении гривни, поэтому идеальным вариантом было бы погасить кредиты, пока стоимость инвалют не возросла еще больше. Но далеко не всем компаниям это по карману. Единственный выход из подобной ситуации — сесть сегодня за стол переговоров с банком. Показать свои текущие денежные потоки (cash flow) и объяснить, сколько предприятие может относительно безболезненно для себя платить за кредит, попросить реструктуризировать долг, выслушать позицию финучреждения. «Понятно, что в данном случае мы находимся по разные стороны баррикад. Но банкам тоже невыгодно доводить ситуацию до полной остановки обслуживания кредита, процедуры принудительного отчуждения и реализации залога, банкротства. Поэтому необходимо искать какие-то взаимовыгодные решения. Например, банк может предоставить предприятию кредитные каникулы на разумный период для добровольной реализации залога заемщиком — такое действие может быть оправдано во имя спасения бизнеса», — говорит г-н Попель.

Классическим способом минимизации валютных рисков для предприятий во всем мире считается хеджирование. Хеджирование валютного риска — это защита средств от неблагоприятного движения валютных курсов. Она заключается в фиксации текущей стоимости этих средств посредством заключения сделок на рынке Форекс. Хеджирование приводит к тому, что для компании исчезает риск изменения курсов, что дает возможность планировать деятельность и видеть финансовый результат, не искаженный курсовыми колебаниями, позволяет заранее назначить цены на продукцию, рассчитать прибыль и т. д. По словам менеджера отдела налоговых и юридических услуг PricewaterhouseCoopers в Украине Дмитрия Скорнякова, подобный инструмент управления валютными рисками особенно актуален для тех компаний, деятельность которых зависит от цены на металлы, кокс, нефть и пр. А также для авиаперевозчиков (хеджирование топливных расходов). Правда, по словам финансового директора компании Unilever Людмилы Бесараб, сегодня в нашей стране хеджирование практически невозможно из-за отсутствия рынка форвардных сделок как такового. Что, в принципе, нормально для сложившейся на рынке Украины экономической ситуации: продавцы инвалют находятся в ожидании дальнейшего роста их курсов и поэтому не желают вступать в сделки.