Как центробанк устанавливает курсы валют

Курс доллара и курс евро: как их устанавливают?

Что такое валюта и курс валют?

Валюта и деньги – это синонимы (ст. 140 ГК РФ). Валюта бывает иностранной и российской. Российская валюта – это рубль, который является единственным законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории России. К иностранной валюте относятся денежные знаки в виде банкнот, казначейских билетов, а также монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства. Следует отметить, что валюта бывает не только наличной, но и безналичной, то есть существующей не в виде банкнот или монет, а в виде записей на банковских счетах.

Валюта и деньги – это синонимы (ст. 140 ГК РФ). Валюта бывает иностранной и российской. Российская валюта – это рубль, который является единственным законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории России. К иностранной валюте относятся денежные знаки в виде банкнот, казначейских билетов, а также монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства. Следует отметить, что валюта бывает не только наличной, но и безналичной, то есть существующей не в виде банкнот или монет, а в виде записей на банковских счетах.

Валюта может быть конвертируемой и неконвертируемой. Конвертируемой является валюта, которую можно обменять на другую без специального разрешения каких-либо государственных органов. Так, свободно конвертируются доллар США, японская иена, евро и некоторые другие – к ним относится и российский рубль.

Но для того, чтобы обменять одну валюту на другую, нужно знать ее курс, другими словами – цену. Валютный курс – это цена денежной единицы страны, выраженная в денежной единице другой страны. Иными словами, валюта является таким же товаром, как и любой другой, а купить ее можно по установленной цене. Рубли можно купить за доллары США, евро, юани, равно как и наоборот. И для каждой валюты, используемой в качестве средства платежа за другую валюту, установлен определенный валютный курс.

При этом курс доллара или курс евро, да и любой другой валюты может быть как официальным (фиксированным и плавающим), так и неофициальным. Официальный валютный курс для национальной валюты устанавливается государством, обычно в лице центрального банка, на определенный период, например, на сутки и используется в официальных расчетах. Неофициальный же курс может отличаться от официального при расчетах между обычными гражданами или юридическими лицами по собственному усмотрению.

Фиксированным курсом является официально установленное соотношение между валютами. Так, фиксированный валютный курс доллара к рублю применялся в СССР, его устанавливал Госбанк СССР. Например:

- на 1 января 1924 года курс $1 равнялся 2,20 руб.;

- на 1 января 1936 года курс $1 равнялся 1,15 руб.;

- на 1 января 1937 года курс $1 равнялся 5,04 руб.;

- на 1 января 1961 года курс $1 равнялся 0,90 руб.

Интересно, что в начале 1990-х годов, параллельно существовали несколько видов курса валют:

Официальный фиксированный (устанавливался Госбанком СССР и использовался для официальных расчетов);

Коммерческий (был установлен с 1 ноября 1990 года исходя из соотношения 1,8 руб. за $1 и применялся для расчетов по внешнеторговым операциям, иностранным капиталовложениям на территории СССР и советским инвестициям за границей, а также расчетов неторгового характера, осуществляемых юридическими лицами (Указ Президента СССР от 26 октября 1990 г. № УП-943 «О введении коммерческого курса рубля к иностранным валютам и мерах по созданию общесоюзного валютного рынка»));

«Туристический» (был введен 24 июля 1991 года Госбанком СССР на уровне 32 руб. за $1, этот вид курса просуществовал всего пять месяцев и использовался наравне с официальным фиксированным курсом для покупки валюты физическими лицами (Телеграмма Госбанка СССР от 1 апреля 1991 г. № 135/91 «Правила покупки и продажи (перевода) для вывоза за границу иностранной валюты за счет личных средств граждан»).

Рекордно низкое значение официального курса доллара было зафиксировано 13 февраля 1991 года – его официальный курс равнялся 0,54 руб. Столь низкий официальный курс доллара продержался до 24 июня 1992 года, достигнув к этому моменту лишь уровня в 0,56 руб.

Уже 1 июля 1992 года официальный курс доллара был установлен на уровне 125,26 руб. за $1 и начал резко расти, достигнув к 1 января 1993 года суммы в 414,50 руб., к 1 января 1994 года – 1247 руб. К 6 января 1995 года курс доллара к рублю вырос до 3623 руб., а к 5 января 1996 года – до 4461 руб., достигнув к концу 1997 года значения в 5960 руб. за $1, после чего в России была проведена деноминация рубля в тысячу раз.

Однако и после этого курс доллара к рублю стабильно продолжал расти, продемонстрировав резкие взлеты в 1998 и в 2014 годах. Определенную стабильность и даже некоторое периодическое снижение курса доллара можно было наблюдать с 2000 по 2013 годы. На 9 декабря 2014 года курс доллара США установлен в размере 53,31 руб. за $1. Если сравнивать с прежними, неденоминированными, рублями, то он соответствует курсу в 53 310 неденоминированных рублей за $1. Таким образом, за период с 1 июля 1992 года по настоящее время стоимость рубля по отношению к доллару США упала в 424 раза.

В настоящее время в России применяется плавающий валютный курс, предполагающий использование рыночного механизма валютного регулирования для установления курса валют. При этом он изменяется под воздействием спроса и предложения.

Установлением официальных курсов валют по отношению к рублю занимается Банк России (ст. 53 Федерального закона от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»). Однако обычный гражданин не может прийти в Банк России и купить или продать валюту по официальному курсу. Более того, Банк России вообще не принимает на себя обязательство покупать и продавать валюту по официальному курсу. Фактически граждане могут приобретать валюту только в коммерческих банках по неофициальному курсу, причем цена валюты оказывается обычно завышенной – ведь коммерческий банк получает прибыль от этой сделки.

Поэтому и считается, что гражданам не рекомендуется «играть» на курсах валют (по крайней мере, в краткосрочной перспективе, не имея возможности отложить деньги на годы вперед), поскольку они всегда вынуждены покупать валюту дороже и продавать дешевле, чем по официальному курсу, практически всегда проигрывая на этой разнице.

Курс доллара на сегодня и курс евро на сегодня

Наиболее популярные курсы валют, интересующие россиян практически ежедневно, – это курсы доллара и евро к рублю. К сожалению, рубль в последнее время резко упал по отношению к этим валютам. По мнению многих аналитиков, это стало следствием внутренней и внешней политики России. В настоящее время падение рубля продолжается и совершенно неясно, на каком уровне оно остановится.

Разумеется, такое падение не может не отразиться на благосостоянии обычных россиян. Поскольку цены в магазинах растут следом за ростом курсов доллара и евро (так как многие товары закупаются за рубежом за иностранную валюту), то покупательская способность получаемых гражданами доходов пропорционально падает. И если работник в начале 2014 года мог купить на свою заработную плату в размере 30 тыс. руб. товары на сумму, эквивалентную примерно $ 920, то теперь покупательная способность его заработной платы упала примерно до $ 565, то есть почти в два раза. Разумеется, россиян такая ситуация сильно беспокоит.

В результате большинство граждан ежедневно отслеживает курс доллара на сегодня и курс евро на сегодня, в зависимости от того, какая из этих валют кажется им более важной. Но мало кто знает, как именно устанавливается этот курс.

Дело в том, что курс доллара на сегодня устанавливается Банком России днем раньше. Фактически, каждый день устанавливается курс доллара на завтра. Официальный курс доллара США по отношению к рублю рассчитывается и устанавливается Банком России на основе котировок межбанковского внутреннего валютного рынка. С 15 апреля 2003 года для установления официального курса доллара используется средневзвешенное значение курса доллара США на торгах Единой торговой сессии межбанковских валютных бирж со сроком расчетов «завтра», сложившееся по состоянию на 11 часов 30 минут дня торгов (Информация Банка России от 14 апреля 2003 г.).

Таким образом, курс доллара на завтра устанавливается Банком России ежедневно (по рабочим дням) в 11 часов 30 минут торгового дня по среднему значению его стоимости на биржевых торгах.

Аналогичным образом, курс евро на сегодня был установлен Банком России еще вчера, но по другому алгоритму. Курс евро на завтра определяется не напрямую, по среднему значению на торгах в определенное время, а на основе уже установленного курса доллара на завтра, с учетом котировки евро к доллару США на международных валютных рынках и на межбанковском внутреннем валютном рынке.

Всего же Банк России ежедневно устанавливает курсы 34 иностранных валют – все они доступны на его официальном сайте, также с курсами доллара США и евро можно ознакомиться и на портале ГАРАНТ.РУ.

«Некотируемый» валютный курс

Как определить курс валюты, который ЦБ официально не устанавливает

Мы благодарим нашу читательницу, Ольгу Олеговну Тимошину, бухгалтера ЗАО «МАТИМЭКС» (г. Москва), за предложенную тему статьи.

Заграничные командировки, покупка товаров у иностранных поставщиков. При учете таких операций бухгалтеру потребуется официальный курс Центрального банк а п. 2 ст. 250, п. 11 ст. 250, подп. 5, 6 п. 1 ст. 265, п. 8 ст. 271, п. 10 ст. 272 НК РФ . Если интересующая вас валюта — доллары или евро, то проблем с поиском курса ЦБ нет. А что делать, если для нужной вам валюты такого курса нет и быть не может, если Центробанк его больше не устанавливает? К примеру, как определить официальный курс грузинского лари, египетского фунта или монгольского тугрика? По какому курсу считать свои доходы и расходы?

Какие валюты «котирует» наш Центробанк

Сначала — немного истории. Еще в 2009 г. Банк России устанавливал курсы 118 иностранных валют по отношению к рублю. Для 100 валют курсы устанавливались один раз в месяц, для 18 валют — ежедневно (по рабочим дням).

В декабре 2009 г. ЦБ принял решение о том, что начиная с 2010 г. он устанавливает только ежедневные курсы 36 иностранных валют.

В итоге более чем для 80 иностранных валют (пусть и не очень распространенных) официальный курс ЦБ РФ был установлен в последний раз на период с 31.12.2009 по 11.01.2010 включительно.

Получилось так, что бухгалтеры, столкнувшиеся с редкими валютами, 2009 г. могли закрыть без особых сложностей. Чего не скажешь о 2010 и 2011 гг.

Ищем официальный курс для «некотируемых» валют

Казалось бы, раз официального курса рубля к какой-либо иностранной валюте нет, то можно воспользоваться курсом вашего банка, по которому вы обменяли валюту. Однако проверяющим это не понравится.

Из авторитетных источников

“ В целях налогообложения нельзя для «не котируемой» ЦБ валюты воспользоваться курсом, установленным в обменных пунктах или банках, работающих с такой валютой. Для расчета необходимо использовать официальный курс ” .

Но мы и начали с того, что официального курса валюты к рублю, установленного Банком России, нет. Так что же делать? На помощь приходит родной Центробанк.

Определяем курс «некотируемой» валюты, как советует ЦБ

Надо отдать должное ЦБ. Отказавшись от определения курсов рубля к большому количеству иностранных валют, он не бросил организации на произвол судьбы и разъяснил, как самим можно рассчитать официальный курс «некотируемой» валюты к рубл ю Письмо ЦБ РФ от 14.01.2010 № 6-Т; по информации Департамента внешних и общественных связей Банка России, размещенной на сайте www.cbr.ru (http:// www.cbr.ru/ currency_ base/ daily. aspx) . Правда, без Интернета здесь не обойтись.

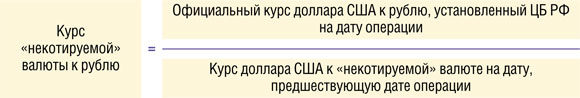

ШАГ 1. Находим официальный курс доллара США по отношению к рублю (установленный ЦБ РФ) на дату операции.

ШАГ 2. Находим курс «некотируемой» валюты к доллару США на дату, предшествующую дате определения курса (предшествующую дате операции).

Для этого Центробанк предлагает использовать котировки:

- представленные в информационной системе Reuters;

- представленные в информационной системе Bloomberg;

- опубликованные в газете «Financial Times».

Причем можно пользоваться информацией с их сайтов.

Вам, наверное, будет интересно, почему в предложенном ЦБ алгоритме курс «некотируемой» валюты к доллару США надо брать не на дату операции, а на предшествующую ей дату. Ответ довольно простой — он вытекает из того, что по данным информационных агентств надо взять среднюю котировку валюты к доллару за целый день. В течение дня текущие котировки «некотируемой» валюты к доллару США меняются, и вывести дневную котировку можно только в самом конце дня, практически на следующий день. Следовательно, чтобы иметь возможность определить курс «некотируемой» валюты к рублю на текущую дату (к примеру, на 12 января), надо использовать самую последнюю дневную котировку этой валюты к доллару США (на 11 января).

ШАГ 3. Рассчитываем курс «некотируемой» валюты к рублю через курс доллара США.

Казалось бы, алгоритм нахождения курса не такой уж и сложный. Но без подвохов и здесь не обошлось.

Найти нужную информацию на иностранном сайте, на котором масса разнородной информации, не всегда легко. Причем ее вообще может не быть (к примеру, она может предоставляться исключительно за деньги).

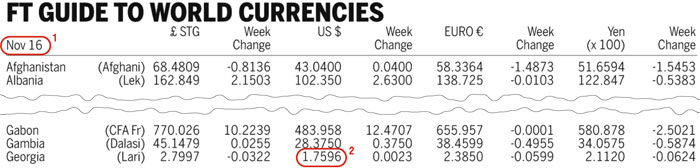

Сейчас бесплатную информацию по курсам валют можно найти на сайте «Financial Times». Посмотрим, как на нем найти курс валюты к доллару США.

1. Заходим на сайт, нажимаем на слово «Markets».

2. В открывшемся окне — «Markets», в выпадающем списке выбираем указатель «Data Archive».

- категорию (Choose a Category) — «Currencies»;

- вид отчета (Choose a Report) — «FT Guide to World Currencies».

Затем выбираем нужные нам месяц и год.

4. После того как вы нажмете на DOWNLOAD, будет скачан отчет — довольно объемный (в наименовании строк — валюты в алфавитном порядке, в столбцах — фунт стерлингов, доллар США, евро и японская йена, а также изменение курса за неделю). В отчете надо найти строку с интересующей вас валютой и взять цифру из ее пересечения со столбцом «US$». Этот курс и надо использовать в своих расчетах. А появившийся у вас отчет лучше распечатать и сохранить в виде файла, чтобы показать проверяющим, откуда вы взяли значение курса.

Вот, к примеру, фрагмент отчета, из которого можно взять курс грузинского лари к доллару США на 16.11.2010.

(2) Курс грузинского лари к доллару США.

Альтернативные варианты для поиска официального курса «некотируемой» валюты

Однако порядок определения официального курса «некотируемой» валюты, предложенный ЦБ, не единственный.

Ведь курс валюты к доллару США, установленный национальным банком той страны, которой принадлежит эта валюта, не менее официальный. И кстати, чаще его найти проще. К примеру, курс грузинского лари к доллару США есть на сайте Национального банка Грузии. И этот курс со всех сторон можно назвать вполне официальным.

И логично было бы воспользоваться данными национальных банков. Но можно ли так делать? С этим вопросом мы обратились в Минфин.

Из авторитетных источников

“ Если у вашей организации нет информации о котировках валюты от Reuters, Bloomberg или «Financial Times», для расчета можно использовать официальный курс национального банка. Расчет можно делать с использованием любой валюты, «котируемой» ЦБ РФ. Можно считать через доллар США, как рекомендует ЦБ. Это привычней и удобней, ведь курс доллара США используется часто ” .

БАХВАЛОВА Александра Сергеевна

Минфин России

Итак, рассчитывать официальный курс «некотируемой» валюты к рублю можно не только через доллар США. И не только по информации от агентств и газет, упомянутых в Письме ЦБ.

Мы же будем в качестве базовой валюты брать все-таки доллар США — так проще и удобней. И к доллару США несложно найти курс валюты практически любого национального банка.

Определять курс доллара США к иностранной валюте по курсу национального банка — хороший и понятный выход для всех: и для налогоплательщиков, и для проверяющих.

Только не забудьте о том, что Банк России предписывает брать курс «некотируемой» валюты к доллару США на день, предшествующий дате операции (а не на саму дату операции).

Но это условие, как мы уже разбирались, предложено Банком России, чтобы иметь возможность определить через доллар США курс «некотируемой» валюты к рублю на текущую дату посредством данных информационных агентств. А если мы будем ориентироваться на курс «некотируемой» валюты к доллару США по данным национального банка, то почему бы не взять его на дату операции?

Вот что нам ответили на этот вопрос в Минфине.

Из авторитетных источников

“ Порядок определения курса иностранной валюты к рублю, предложенный ЦБ, — это рекомендация, а не предписание. Поэтому если говорить о выборе даты, на которую надо определить курс «некотируемой» валюты к доллару США (или другой валюты, «котируемой» Банком России), то, на мой взгляд, логичней использовать именно дату совершения операции, а не предшествующую ей дату ” .

БАХВАЛОВА Александра Сергеевна

Минфин России

Пример. Определение курса «не котируемой» ЦБ иностранной валюты к рублю

/ условие / Организация отправила работника в командировку в Грузию. Сумма командировочных расходов — 2000 грузинских лари. Авансовый отчет утвержден 17 ноября 2010 г.

/ решение / Рассмотрим, как определить курс лари к рублю через курс доллара к лари, установленный Национальным банком Грузии.

ШАГ 1. Определяем официальный курс доллара США к рублю на дату операции (на 17.11.2010). Он равен 31,056 руб. за доллар США.

ШАГ 2. Определяем курс грузинского лари к доллару США на 17 ноября 2010 г. Заходим на интернет-сайт Национального банка Грузии, переходим на английский язык (нажимаем кнопку «English» в верхнем правом углу) и затем в левой колонке в разделе «OFFICIAL LARI EXCHANGE RATES» нажимаем на слово «More».

В появившейся таблице официальных курсов иностранных валют к лари задаем нужную нам валюту — «US Dollar» и период — с 17.11.2010 по 17.11.2010 (дату операции). Нажимаем кнопку «Search». В результате получаем курс: 1,7642 лари за доллар США.

ШАГ 3. Определяем курс грузинского лари к рублю. Он составит 17,6034 руб. за лари (31,056 руб. за долл. США / 1,7642 лари за долл. США).

ШАГ 4. Определяем сумму командировочных расходов в рублях: 2000 лари х 17,6034 руб. за лари = 35 206,80 руб.

Если же в приведенном примере делать расчет по рекомендациям ЦБ, то итоговая сумма командировочных будет отличаться, но ненамного.

Курс лари к доллару США на 16.11.2010 — 1,7596 лари за доллар США. Исходя из этого, курс лари к рублю — 17,6495 руб/лари. И в итоге получаем сумму командировочных в рублях, равную 35 298,93 руб. (2000 лари х 17,6495 руб/лари). Разница — 92 руб. Вряд ли можно назвать ее существенной.

Хорошо, что сотрудники Минфина не против использования данных национального банка, который выпускает «некотируемую» валюту.

Расчеты в монгольских тугриках или в другой «некотируемой» валюте заставляют бухгалтера задуматься над выбором курса для пересчета в рубли

Но было бы еще лучше и проще, если бы проверяющие разрешили использовать в качестве официального курса тот курс, который национальный банк установил не к доллару США, а сразу к российскому рублю (если, конечно, такой есть). В рассмотренном нами примере можно было бы с интернет-сайта Национального банка Грузии взять курс лари к рублю. На 17.11.2010 он составлял 5,6807 лари за 100 руб. При его использовании 2000 лари равны 35 206,93 руб. (2000 лари / 5,6807 лари за 100 руб. х 100 руб.). Разница в итоговой цифре — менее рубля (за счет округлений при пересчетах). В итоге расчетов меньше, а результат примерно одинаковый.

Как видим, определить официальный курс «некотируемой» валюты к рублю можно по-разному. И, как всегда в подобных ситуациях, свой выбор лучше зафиксировать в учетной политике.

Как устанавливают курсы валют в банках?

Разбираясь в теме, как устанавливают курсы валют в банках, обыватели избавляются от стереотипов, которые складывались годами. На самом деле банки мало ориентируются на официальные тарифы, установленные ЦБ. Разберемся, почему так происходит.

Как ЦБ устанавливает курс валют?

Валютообменные операции осуществляются на специальных биржах, лицензированных ЦБ на ведение операций с деньгами иностранных государств. Официальной российской площадкой для ведения таких торгов считается ММВБ – Московская межбанковская валютная биржа. Но это не единственная торговая площадка в стране, хотя и самая популярная.

Порядок установления курса регулируется Положением ЦБ за номером 286-П, изданным еще 18.04.2006. Показатель напрямую связан с рыночными котировками, отражающими разницу спроса и предложения в рамках торговой сессии с завтрашней перспективой. Положение регулирует только будущий курс, тогда как в течение дня показатель может меняться.

Важно

Текущий курс обмена валют – это динамика покупки-продажи денежной единицы на торгах с момента открытия биржи до установленного времени (не позднее 15-00).

Курсы различных валют меняются в зависимости от котировок американского доллара. Евро напрямую к рублю не торгуется, а кросс-курс рассчитывается на основании котировок европейской валюты к доллару на международном рынке.

Раз ЦБ не устанавливает курсы самостоятельно, зачем он вводит население в заблуждение? Во-первых, так обывателю легче представить стоимость отечественной валюты. Во-вторых, законодателям необходимо планировать бюджет с учетом валютообменных операций.

Как выглядит курс обмена валют в банках?

Когда проходишь возле банковского офиса, сразу бросается в глаза красочное табло с яркой подсветкой, на котором установлены курсы покупки-продажи американской и европейской валюты. Если следить за показателями, они могут меняться до 3-4 раз в день. При этом курс покупки иностранных денег всегда ниже тарифов продажи, чтобы банк смог заработать на разнице.

Совет

Если сложно разобраться, какую сумму банк платит при покупке долларов, а за сколько их продает, ориентируйтесь на нижнюю цену – именно за эти деньги банк выкупит ваши банкноты.

Как банки устанавливают курсы валют? Согласно внутренней политике. В этом случае ЦБ банкирам не указ, так как не регулирует официальные курсы иностранной валюты по отношению к отечественной. Документов, регламентирующих этот процесс, попросту нет.

Как действует банк? Финансовое учреждение ориентируется на рыночную динамику и тарифы конкурентов. Если цена покупки долларов или евро будет слишком низкой, банк не сможет получить прибыль на перепродаже – никто не пойдет в отделения продавать валюту. Поэтому курсы покупки-продажи иностранных денег во многих банках более или менее одинаковы.

Повлиять на тарифы финансового учреждения может потребность в определенной валюте. Когда банку нужны, например, доллары, он может повысить курс покупки или поступить наоборот, если планирует избавиться от лишней денежной массы.

На заметку. Термин «спред» характеризует разницу между ценой покупки и продажи иностранной валюты, установленной в банке. Чем больше «спред», тем выше доходы, которые получает организация на обмене денег различных государств.

Теперь вы понимаете, как устанавливают курсы обмена валют, а также можете оценить уровень влияние ЦБ на этом рынке. Финансовые учреждения получили максимальную свободу и могут самостоятельно устанавливать валютообменную политику. Подписывайтесь на канал и жмите лайк — чтобы не пропустить новые публикации!

Официальный курс ЦБ РФ – как он считается и кто им пользуется

Порядок расчёта

Нормативным актом, регулирующим установление официальных курсов иностранных валют по отношению к рублю, является Положение Банка России от 18.04.2006 № 286-П «Об установлении и опубликовании Центральным банком Российской Федерации официальных курсов иностранных валют по отношению к рублю».

Первоначально устанавливается официальный курс доллара по отношению к рублю на основе рыночных котировок межбанковского внутреннего валютного рынка. Для расчётов используются котировки пары USD/RUB с расчетом «завтра» (tomorrow).

Берется средневзвешенное значение курса доллара США на торгах Единой торговой сессии, сложившееся в период с 10.00 до 11.30 мск торгового дня. Полученное значение определяет официальный курс на следующий день.

То есть для расчёта завтрашнего официального курса используются сегодняшние котировки.

Официальные курсы других иностранных валют по отношению к рублю рассчитываются Банком России на основе официального курса доллара США по отношению к рублю и котировок данных валют к доллару США на международных валютных рынках, на межбанковском внутреннем валютном рынке, а также официальных курсов доллара США к указанным валютам, устанавливаемых центральными (национальными) банками соответствующих государств.

Где, что и когда публикуется

Банк России с начала 2010 г. прекратил ежемесячно устанавливать официальные курсы иностранных валют по отношению к рублю и перешел на ежедневную основу (по рабочим дням), одновременно с этим расширив охват рассчитываемых валют.

Информация по официальному курсу публикуется, как правило, до 15:00 по московскому времени на официальном сайте ЦБ в разделе «База данных по курсам валют» или в «Вестнике Банка России». При этом Банк России не обязуется покупать или продавать указанные валюты по установленному курсу.

Перечень рассчитываемых валют на апрель 2018 г. представлен 34 наименованиями.

По данным ЦБ РФ

Для определения валютного курса, не попавшего в перечень, используются кросс-курсы. Кросс-курс — курсовое соотношение между двумя валютами, определяемое на основе курса этих валют по отношению доллару. Некоторые центральные банки устанавливают официальные или справочные курсы национальных валют к иностранным валютам. Также данные котировок этих валют к доллару могут браться из информационных систем Reuters, Bloomberg или газеты Financial Times.

Применение валютного курса

Использование официального курса не регламентировано Центральным Банком. В основном, данный курс необходим для функционирования государственных служб, официальных расчетов и целей бухгалтерского и налогового учета.

Государственные учреждения пользуются официальным валютным курсом для:

— составления плана расходов и доходов бюджета;

— формирования таможенных пошлин;

— при судебном делопроизводстве;

— в целях статистического и налогового учёта.

Юридические и физические лица прибегают к использованию валютного курса, установленного ЦБ при различных взаимодействиях с государственными органами:

— уплате налогов, пошлин;

— при составлении бухгалтерской и финансовой отчетности;

— расчете НДФЛ с дивидендов в иностранной валюте;

— исполнения судебных решений;

- — при заключении внешнеторговых контрактов и пр.

БКС Брокер

пополни брокерский счёт без комиссии

- С карты любого банка

- Прямо на сайте

- Без комиссии

Последние новости

Рекомендованные новости

Итоги торгов. Российский рынок ставит на возобновление роста на следующей неделе

Совет директоров ФСК ЕЭС рекомендовал финальные дивиденды за 2019

Позитивный Disney

Четыре интересных бумаги на следующую неделю

Набиуллина. О текущей ситуации в экономике и на финансовых рынках, а также новых мерах поддержки

Рубль снизил волатильность на фоне закрытия мировых рынков

ЦБ продал Минфину акции Сбербанка по 189,44 руб.

Продажи АЛРОСА в марте обвалились из-за коронавируса

Адрес для вопросов и предложений по сайту: website4@bcs.ru

Copyright © 2008–2020. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.