Налог на имущество назначение платежа

Уплата налога на имущество

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату налога на имущество организации. В статье рассмотрены ключевые моменты подготовки платежного поручения:

Мы вместе проведем платеж и проверим взаиморасчеты с бюджетом.

Порядок уплаты налога на имущество

Налогоплательщики налога на имущество уплачивают (ст. 383 НК РФ):

- налог за год;

- авансовые платежи (за 1 квартал, полугодие, 9 месяцев), если законом субъекта РФ не предусмотрено иное (п. 2 ст. 283 НК РФ).

Срок для уплаты налога на имущество и авансовых платежей устанавливается субъектом РФ (п.1 ст. 383 НК РФ).

Уплата производится в ИФНС:

- для организацийи обособленных подразделений, имеющих отдельный баланс – по местонахождению организации и каждого из обособленных подразделений (ст. 384 НК РФ);

- для организаций, на балансе которых объекты недвижимого имущества находятся вне местонахождения организации – по местонахождению данных объектов недвижимого имущества (ст. 385 НК РФ).

- в отношении имущества, налог по которому рассчитывается, исходя из кадастровой стоимости – по местонахождению данных объектов недвижимого имущества (п. 6 ст. 383 НК РФ).

Рассмотрим подробнее порядок формирования и уплаты налога на имущество в бюджет в программе.

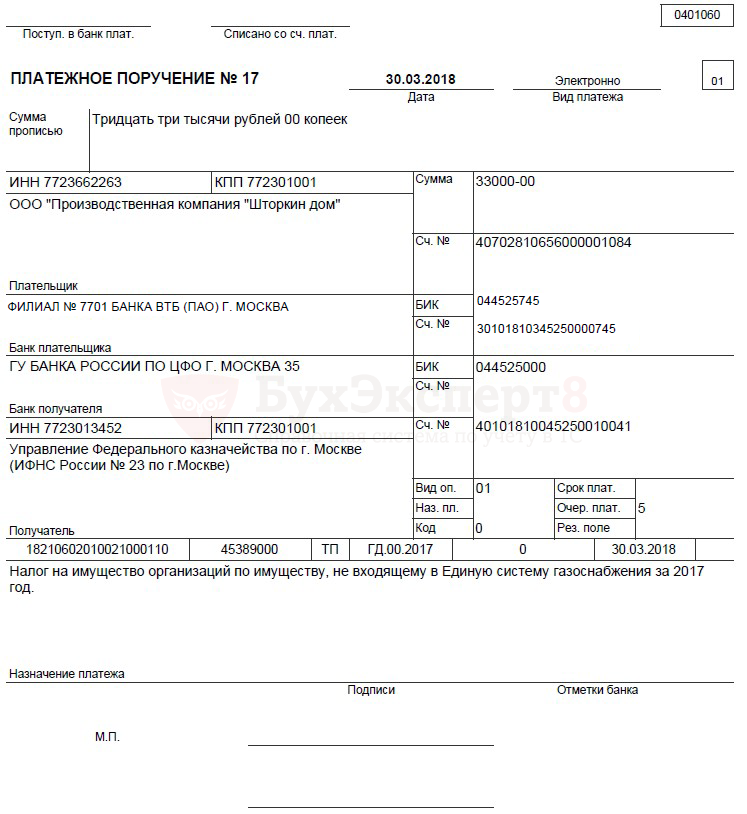

Платежное поручение на уплату налога на имущество

Общие реквизиты

Платежное поручение на уплату налога на имущество в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения – кнопка Создать .

При этом необходимо правильно указать вид операции Уплата налога , тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов :

- через раздел Главное – Задачи – Список задач ;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Начисленные налоги и взносы .

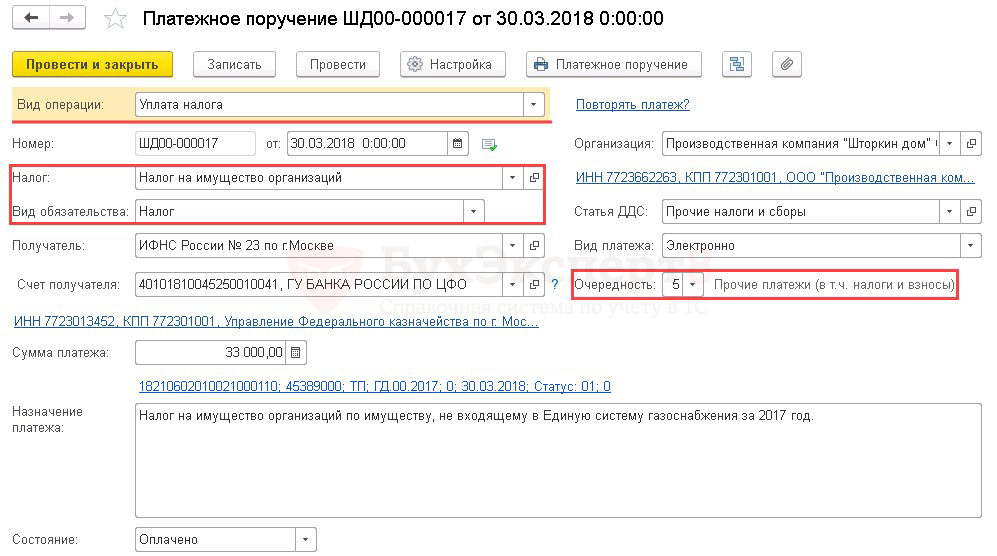

Необходимо обратить внимание на заполнение полей:

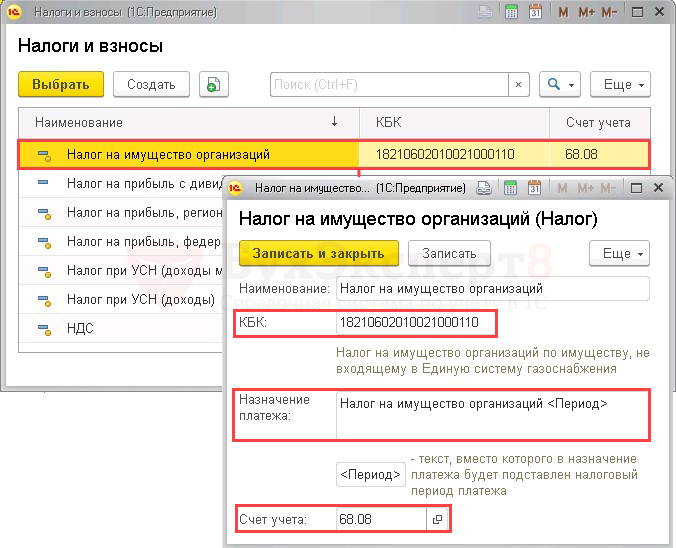

- Налог – Налог на имущество организаций, выбирается из справочника Налоги и взносы.

Налог на имущество организаций предопределен в справочнике Налоги и взносы . Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа ;

- счет учета налога.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

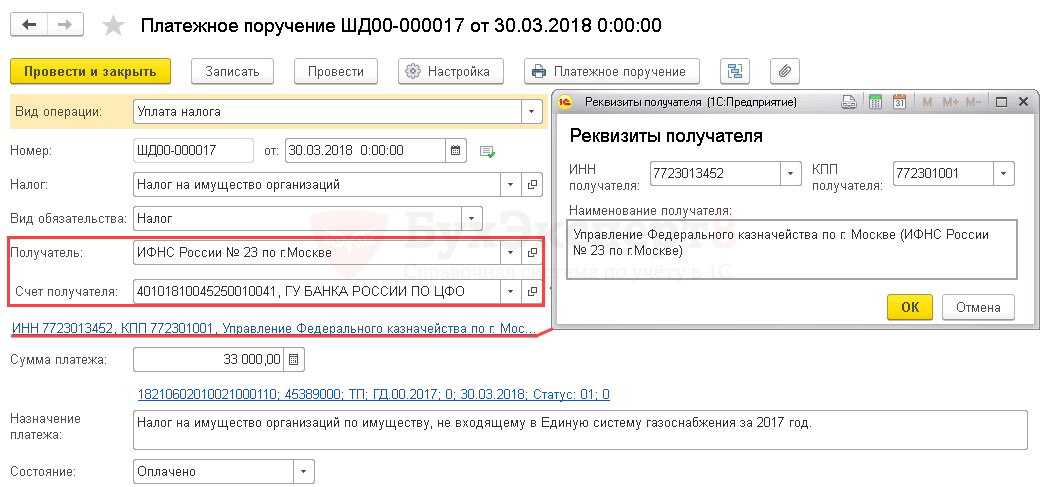

Реквизиты получателя – ИФНС

Так как получателем налога на имущество является налоговая инспекция, куда подавалась декларация по налогу на имущество, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты;

- Счет получателя – банковские реквизиты налогового органа, указанного в поле Получатель .

- Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Реквизиты платежа в бюджет

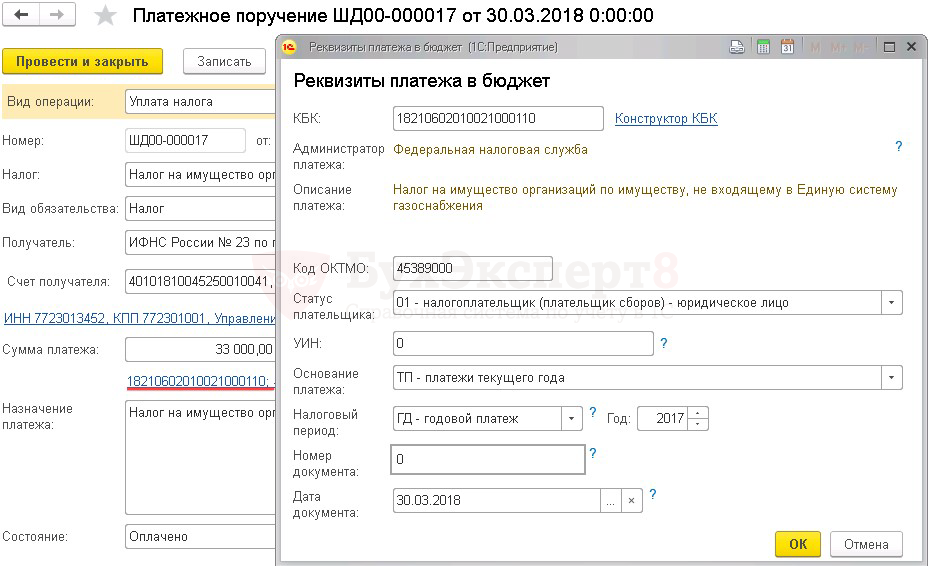

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет .

В данной форме необходимо проверить заполнение полей:

- КБК – 18210602010021000110 «Налог на имущество организации по имуществу, не входящему в Единую систему газоснабжения». КБК подставляется автоматически из справочника Налоги и взносы.

- Код ОКТМО – код территории, по которой уплачивается налог. Значение заполняется автоматически из справочника Организации;

- Статус плательщика – 01-налогоплательщик (плательщик сборов) — юридическое лицо;

- УИН — , т.к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП-платежи текущего года;

- Налоговый период – ГД-годовой платеж, так как в данном случае налог на имущество уплачивается за налоговый период – год;

- Год – 2017, т.е. год, за который уплачивается налог;

- Номер документа – , т.к. документом, на основании которого производится платеж, является декларация, а у нее отсутствует реквизит Номер;

- Дата документа – 30.03.2018, т.е. дата подписания декларации.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы . При необходимости поле можно отредактировать;

Распечатать платежное поручение можно по кнопке Платежное поручение . PDF

Уплата налога на имущество в бюджет

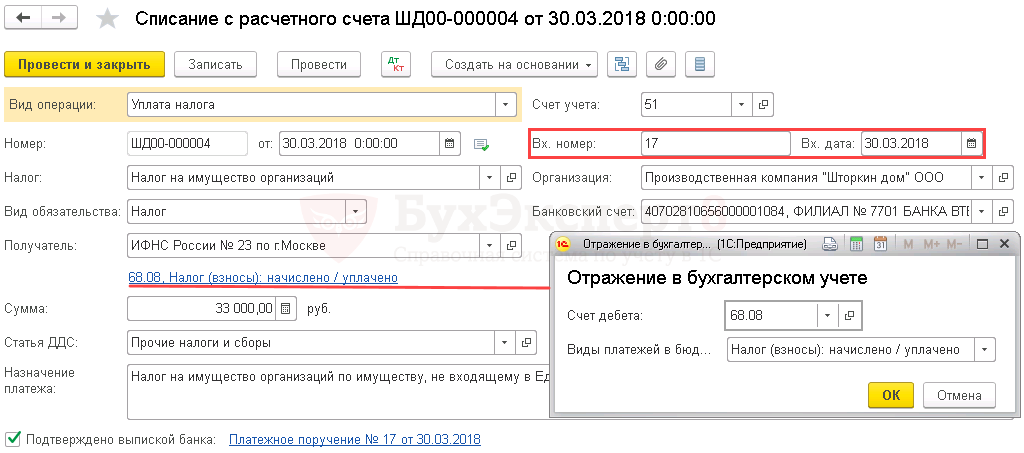

После уплаты налога на имущество в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета . PDF

Основные данные перенесутся из документа Платежное поручение .

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- от – дата уплаты налога, согласно выписке банка;

- Вх. номер и Вх. дата – номер и дата платежного поручения;

- Налог – Налог на имущество организаций, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета ;

- Вид обязательства – Налог;

- Отражение в бухгалтерском учете :

- Счет дебета — 68.08 «Налог на имущество»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

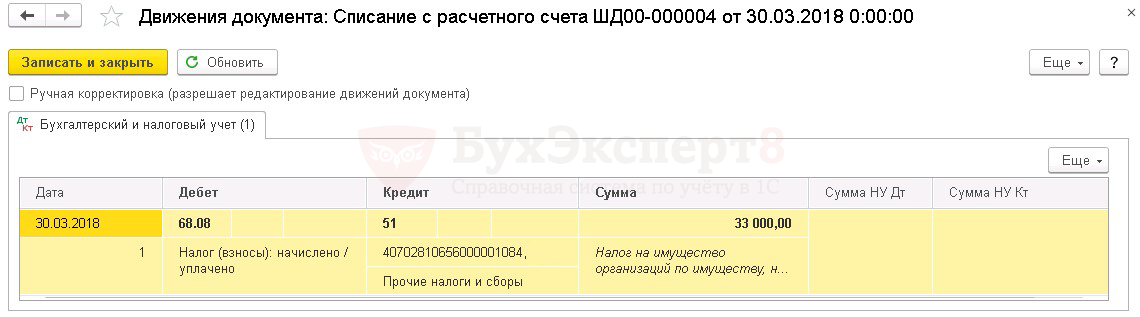

Проводки по документу

Документ формирует проводку:

- Дт 68.08 Кт 51 – задолженность перед бюджетом по налогу на имущество погашена.

Проверка расчетов с бюджетом по налогу на имущество

Для проверки расчетов с бюджетом по налогу на имущество можно создать отчет Анализ счета 68.08 «Налог на имущество», раздел Отчеты – Стандартные отчеты – Анализ счета .

Заполнение платежного поручения по налогам в 2020 году

Пожалуй, почти в любой компании каждый месяц составляются десятки платежных поручений. Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Основные принципы составления налоговых платежек есть в Приложении 1 к Положению Банка России от 19.09.2012 № 383-П и в Приложении 2 к Приказу Минфина России от 12.11.2013 № 107н.

Все налоги зачисляются на счет ФНС, реквизиты которой можно найти на сайте территориального отделения. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога. Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, налог на имущество за 2019 год.

Поля платежного поручения

Платежное поручение имеет специальные поля. Каждое отдельное поле со своим уникальным номером.

Формируйте квитанции на оплату налогов прямо в Контур.Экстерне! Дарим вам 3 месяца!

Попробовать

Характеристика основных значимых полей

Поле № 5 расскажет о виде платежа.

Поле № 16. Важное поле, которое включает наименование получателя. Перечисляя налог, нужно указать название ИФНС и краткое наименование органа Федерального казначейства.

Поле № 18. Это код вида операции. Делая налоговый платеж, следует использовать код «01».

Поле № 21. Очень важно знать очередность платежа по налогам в платежном поручении. Именно в этом поле и указывается эта информация (ст. 855 ГК РФ). Для всех налогов установлена пятая очередность.

Поле № 22. Здесь отмечают код УИП. Чаще всего он равен «0». Если ФНС отметила УИП в налоговом требовании, тогда его нужно прописать в платежке.

Поле № 101. В этом поле фиксируется статус плательщика. Для большинства налогов этот статус всегда «01». Лишь для НДФЛ он равен «08», так как в данном случае компания-плательщик является налоговым агентом.

Поле № 104. Именно в этом месте нужно записать КБК. Очень важно не ошибиться в цифрах, ведь неточность в КБК может привести к тому, что платеж зависнет или будет отнесен на другой вид платежа.

Поле № 105 содержит код ОКТМО.

Поле № 106 расскажет банку об основании платежа (п. 7 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н).

Поле № 107. В нем отмечается период, за который платится тот или иной налог.

Поле № 108. Заполняется при уплате задолженности или выставленного штрафа по налогу согласно требованию. В иных случаях просто ставится «0».

Поле № 109. Если уплата налога происходит на основании декларации, следует указать дату ее подписания (п. 10 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Если дата отсутствует, ставится ноль.

Поле № 110 не заполняется.

Как узнать индекс документа для уплаты налога

Такой индекс ФНС может написать в требовании на уплату налога для юридических лиц. А для физических лиц индекс документа присутствует в квитанции (уведомлении) о начисленных налогах. Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

Вы можете посмотреть, как грамотно составить платежное поручение на примере. В образце приведена платежка на перечисление НДФЛ за март 2018 года. Сумма НДФЛ составляет 17 144 рубля. Составитель документа и налоговый агент — ООО «Белый мишка».

Образец заполнения платежного поручения(Налог на Имущество)

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п. всё есть ниже)

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к. он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён. Также платежки можно сформировать с помощью онлайн-бухгалтерии, например этой .

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений? Я выложу тут образцы заполнения платежек в Excel для 2018-2019 годов, сделанные с помощью бесплатной программы Бизнес Пак. Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

Образец платежки

С 2017 года налоговые взносы можно уточнить если было правильное название банка и верный счет получателя. Остальные взносы необходимо возвращать и оплачивать заново.(подп. 4 п. 4 ст. 45 НК РФ).

Рассчитать все взносы и подготовить платежки можно помощью этого сервиса Месяц первый там бесплатно.

С 2017 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2017 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Налоги, в отличии от взносов начисляют и платят с округлением до целых рублей.

Назначение платежа: Авансовый платеж по налогу на имущество организации за III квартал 2018 года

Статус плательщика: Статус плательщика: 01 — для организаций / 09 — для ИП(если уплата своих налогов).

ИНН, КПП и ОКТМО не должны начинаться с нуля.

В поле 109(дата, ниже «резервного поля», справа) вписывают дату декларации, по которой платят налог. Но при УСН и всех фондах(ПФР, ФСС, ФОМС) ставят 0.

Рис.Образец заполнения платежного поручения(Налог на Имущество) в Бизнес Пак.

КБК Налог на Имущество

Актуально на 2018-2019 года. В 2018 году КБК не меняли.

Налог на имущество: платежка – образец 2018

pp.jpg

Похожие публикации

Субъектам предпринимательской деятельности, которые должны перечислять налог на имущество, следует заполнять специальное платежное поручение. Данный документ содержит письменное распоряжение налогоплательщика о перечислении денежных средств в пользу государственного бюджета. Форма документа утверждена Положением Банка России от 19.06.2012 № 383-П.

Образец платежки по налогу на имущество (образец 2018 года) и порядок ее заполнения рассмотрим далее.

Особенности заполнения платежек по налогу на имущество

Компании рассчитывают имущественный налог самостоятельно. Налог на имущество граждан рассчитывает ИФНС, и затем рассылает физлицам уведомление с готовой формой для уплаты.

Все платежные реквизиты для перечисления налогов и код ОКТМО по месту нахождения имущества можно уточнить на сайте ФНС . Там же, в разделе « Заплати налоги » компании и граждане могут оформить документ на перечисление налога в режиме онлайн, введя необходимые сведения. При этом физлицу при оформлении платежа нужно указать номер УИН – индекс документа, указанный в полученном от ИФНС налоговом уведомлении.

Для компаний, уплачивающих налог на имущество, платежка (образец 2018 года) заполняется следующим образом:

- Поле «Вид платежа» оставляют пустым.

- В поле «Статус плательщика» прописывают «01» (юрлицо-налогоплательщик).

- Далее следует указать сумму налога, которая подлежит перечислению (прописью). Все суммы начисляют и уплачивают с округлением до целых рублей.

- В поле «ИНН плательщика» указывают ИНН организации, в поле «КПП» прописывают КПП, присвоенный ФНС.

- В поле «Плательщик» – название организации, далее указывают банк, БИК и номер расчетного счета.

- После этого вносится ИНН и КПП налоговой инспекции, в которую будет перечислен налог (уточнить реквизиты можно на сайте ФНС ).

- В поле «Получатель» надо указать наименование и номер ИФНС.

- В поле «Вид операции» ставится «01», в поле «Очередность платежа» – «5».

- В поле «КБК» вносят код КБК, который соответствует уплачиваемому налогу.

- Поле «Основание платежа» заполняют следующим образом: если налогоплательщик перечислил деньги своевременно – он указывает «ТП». При добровольном погашении просроченного налога прописывают «ЗД». Если платеж перечисляют по требованию налоговиков – следует указать «ТР», если по акту проверки ˗ «АП».

- В поле «Назначение платежа» следует прописать краткое пояснение к платежу. Например, «Налог на имущество организаций за 2017 год. Сумма платежа – 70 000,00 руб.».

- Заполнение поля «Номер документа» также имеет свои особенности. Если в поле «Основание платежа» указано «ТП» или «ЗД» – налогоплательщик проставляет в поле «Номер документа» «0», если «ТР» – указывается номер требования ИФНС об уплате налога, если «АП» – указывают номер решения, вынесенного по результатам проверки.

Период, за который уплачивается налог

Данное поле заполняется с учетом того, что именно указано в поле «Основание платежа». Если в поле стоит «ТП» или «ЗД» – указывают установленную законодательством периодичность уплаты налога на имущество. Запись может иметь следующий вид:

- «КВ.01.2018» (для авансовых платежей по налогу). Здесь соответственно указывают номер квартала и год, за который перечисляют налог.

- «ГД.00.2018» (для уплаты налога за год). Обозначается налоговый период по уплачиваемому налог.

Если в поле «Основание платежа» стоит «ТР» ˗ при определении периода налогоплательщик указывает дату требования. Если же в данном поле прописано «АП» – ставят «0».

Какие коды КБК применяются в 2018 году

Организации уплачивая налог за имущество, указывают КБК, различающиеся для имущества, которое входит или не входит в Единую систему газоснабжения:

- 182 1 06 02020 02 1000 110, если имущество входит в данную систему;

- 182 1 06 02010 02 1000 110, для имущества, не входящего в данную систему.

КБК для уплаты налога на имущество физлиц зависит от места нахождения облагаемого имущества. Он указывается налоговиками в уведомлении на уплату имущественного налога.