Расчет налогового потенциала муниципальных образований

Методика расчета налогового потенциала поселений

к Порядку реализации полномочий

в сфере регулирования межбюджетных отношений на 2011 год», утвержденному решением Собрания депутатов

МО «Плесецкий муниципальный район»

от 11 ноября 2010 года № 80

Методика расчета налогового потенциала поселений

Методика расчета налогового потенциала поселений применяется при распределении дотаций на выравнивание бюджетной обеспеченности поселений, предоставляемых из районного фонда финансовой поддержки поселений.

Налоговый потенциал поселений рассчитывается как сумма потенциалов по отдельным налоговым источникам, зачисляемым в бюджет по установленным нормативам.

1. Потенциал по налогу на доходы физических лиц рассчитывается по формуле:

ПНДФЛ — потенциал поселения по налогу на доходы физических лиц;

Дфл — прогноз фонда оплаты труда работников организаций, индивидуальных предпринимателей, расположенных на территории муниципального района, рассчитанный отделом экономической политики и анализа ФХД предприятий финансово-экономического управления администрации МО «Плесецкий район»;

Sср — расчетная ставка налога на доходы физических лиц, определяемая как средневзвешенный удельный вес налога на доходы физических лиц по данным бюджетной отчетности по каждому поселению в фонде оплаты труда за два предшествующих отчетных года;

Iнз – областной индекс, учитывающий влияние изменений налогового законодательства в планируемом финансовом году по сравнению с условиями базового периода, за который определена расчетная ставка налога на доходы физических лиц.

2. Потенциал поселения по единому сельскохозяйственному налогу рассчитывается по формуле:

ПСН — потенциал поселения по единому сельскохозяйственному налогу;

Бсн — налогооблагаемая база (доходы, уменьшенные на величину расходов) по единому сельскохозяйственному налогу на территории поселения по данным отчетности налоговых органов о структуре облагаемой базы по единому сельскохозяйственному налогу по соответствующему поселению за последний отчетный год;

Iинф-ож – индекс, отражающий увеличение объемов доходов субъектов предпринимательства, применяющих систему единого сельскохозяйственного налога, в текущем финансовом году по сравнению с отчетным финансовым годом и соответствующий ожидаемому уровню инфляции в области в текущем финансовом году;

Iинф-пр — индекс, отражающий увеличение объема доходов субъектов предпринимательства, применяющих систему единого сельскохозяйственного налога, в планируемом финансовом году по сравнению с текущим финансовым годом и соответствующий прогнозному уровню инфляции в области в планируемом финансовом году;

Sсн — ставка единого сельскохозяйственного налога.

3. Потенциал поселения по налогу на имущество физических лиц рассчитывается по формуле:

ПНИФЛ — потенциал поселения по налогу на имущество физических лиц на планируемый финансовый год;

Бнифл — прогноз облагаемой базы по налогу на имущество физических лиц на планируемый финансовый год на территории соответствующего поселения;

Sср — расчетная ставка налога на имущество физических лиц, определяемая как средневзвешенный удельный вес налога на имущество в общей стоимости строений, помещений и сооружений, находящихся в собственности физических лиц, по которым предъявлен налог, по данным отчетности налоговых органов о структуре облагаемой базы по налогу на имущество физических лиц по соответствующему поселению за последний отчетный финансовый год;

Iнз – областной индекс, учитывающий влияние изменений налогового законодательства.

Прогноз облагаемой базы по налогу на имущество физических лиц рассчитывается по формуле:

Бнифл — прогноз облагаемой базы по налогу на имущество физических лиц на планируемый финансовый год на территории соответствующего поселения;

ИС — общая инвентаризационная стоимость строений, помещений и сооружений по данным отчетности налоговых органов о структуре облагаемой базы по налогу на имущество физических лиц по соответствующему поселению за последний отчетный финансовый год;

Iпер-тек – областной индекс переоценки стоимости строений, помещений и сооружений, принадлежащих гражданам на праве собственности в текущем финансовом году по сравнению с отчетным финансовым годом;

Iпер-пл – областной индекс переоценки стоимости строений, помещений и сооружений, принадлежащих гражданам на праве собственности в планируемом году по сравнению с текущим годом;

Iкн — среднеобластной индекс увеличения количества налогоплательщиков.

4. Потенциал поселения по земельному налогу по формуле:

ПЗН — потенциал поселения по земельному налогу на планируемый финансовый год;

Бзн — прогноз облагаемой базы по земельному налогу на планируемый финансовый год по соответствующему поселению;

Sср — расчетная ставка земельного налога, определяемая как удельный вес налога, подлежащего уплате по каждому поселению, в кадастровой стоимости земельных участков, по которым предъявлен налог по данным отчетности налоговых органов о налоговой базе и структуре начислений по земельному налогу за последний отчетный финансовый год;

Iнз – областной индекс, учитывающий влияние изменений налогового законодательства.

Прогноз облагаемой базы по земельному налогу рассчитывается по формуле:

Бзн — прогноз облагаемой базы по земельному налогу на планируемый финансовый год на территории соответствующего поселения;

КС — кадастровая стоимость земельных участков, по которым предъявлен налог по данным отчетности налоговых органов о налоговой базе и структуре начислений по земельному налогу за последний отчетный финансовый год;

Iпер — областной индекс переоценки кадастровой стоимости земельных участков;

Iкн – областной индекс увеличения количества налогоплательщиков.

5. Потенциал поселения по государственной пошлине за совершение нотариальных действий рассчитывается по формуле:

ПГП — потенциал поселения по государственной пошлине за совершение нотариальных действий;

Vгп-8мес — объем поступлений государственной пошлины за совершение нотариальных действий в бюджет поселения за восемь месяцев текущего финансового года;

Кдосч – районный коэффициент досчета фактических поступлений государственной пошлины за восемь месяцев текущего финансового года до годовой ожидаемой оценки, определяемый как отношение поступления за два последних отчетных финансовых года к сумме поступлений по состоянию на 1 сентября за два последних отчетных финансовых года по всем поселениям;

Кр — среднеобластной коэффициент роста поступления государственной пошлины, в связи с увеличением количества действий, облагаемых государственной пошлиной;

Iнз – областной индекс влияния изменений налогового законодательства на объем поступлений государственной пошлины.

7.4. Методика расчета налогового потенциала

Определение ( расчет) налогового потенциала является важнейшей задачей, стоящей перед центральным и региональными органами управления Российской Федерации. От точности оценки налогового потенциала зависят объективность межбюджетных отношений, повышение самостоятельности регионов в использовании собственного налогового потенциала и устранение причины споров, связанных с несправедливым распределением помощи ( финансовой поддержки из федерального центра).

По мнению И.В. Горского, налоговый потенциал региона можно рассматривать со следующих точек зрения:

налоговой компетенции разных уровней власти, т.е. можно ставить вопрос о региональном потенциале налогов;

фактического поступления налоговых платежей в разные уровни бюджетов, т.е. налоговый потенциал региона (НИР) можно представить как сумму налоговых потенциалов федерального (НПФб) и регионального (НПРб) бюджетов (НПР = НПФб + НПРб);

совокупного потенциала региона.

В основе истолкования понятия «налоговый потенциал» лежит налоговая база. Это толкование верно, если говорить об отдельном налоге или группе налогов с одинаковой базой. При этом суммы фактических поступлений в разных регионах или в одном и том же регионе в разные периоды времени могут существенно различатьсяи меняться при одной и той же налоговой базе в зависимости от конкретных ставок и льгот. Здесь налоговая база является точной мерой налогового потенциала Однако когда речь заходит об оценке общего потенциала многих налогов, ситуация коренным образом меняется. Так, налоговая база разных налогов может быть несовместимой в принципе ( стоимость в рублях и объем добычи в тоннах), но и там, где используются одни единицы измерение скажем — рубли, сложение налоговых баз двух налогов может оказаться бессмыслицей. Следовательно, для оценки налогового потенциала региона, где взимаются десятки налогов, прямое использование налоговой базы невозможно.

Однако сложению поддаются теоретически возможные максимальные суммы налоговых платежей по любым налогам с их самыми разными налоговыми базами. Таким образом, в практических целях под налоговым потенциалом региона можно понимать сумму потенциалов всех действующих в данном регионе отдельных налогов, а под потенциалом конкретного налога — максимально возможную за определенный период сумму поступлений по данному налогу исходя из установленных федеральным законодательством налоговой базы и ставки ( ставок). Привязка к конкретному законодательству предельно утилизирует понятие налогового потенциала, но позволяет сделать расчеты, методическое единство которых обеспечит достаточно объективную сравнительную оценку доходной базы региональныхбюджетов

Еще раз подчеркнем, что следует различать понятие налогового потенциала региона как абстрактную финансовую категорию, выражающую некую оптимальную сумму налоговых сборов (оптимальное налоговое бремя) в условиях какой-то идеальной для конкретного региона налоговой системы, и как элемент расчета финансовой основы межбюджетных отношений, всегда существующих в реальной системе налогов.

рассматривать налоговый потенциал за календарный год;

принять за налоговый потенциал региона ( НИР) суммарный налоговый потенциал по всем налогам, собираемым в регионе, безотносительно к налоговой компетенции или зачислению в бюджеты;

определить НИР как максимально возможную сумму налоговых платежей на данной территории исходя из действующего федерального налогового законодательства , чтобы все регионы изначально находились в равных условиях. И соответственно в расчет местных бюджетов региона включаются льготы по федеральному и региональному законодательству и исключаются в тех же целях местные льготы. Кроме того, не бесспорной, по мнению автора модели, представляется идея учета и федеральных льгот при расчете налогового потенциалаФормируя основные моменты определения налогового потенциала региона, автор модели также предлагает ряд методов ее оценки.

Приведем методы оценки налогового потенциала региона, предложенные И.В. Горским.

Предложенные разновидности методики принципиально близки и могут быть использованы как совместно, так и самостоятельно. В основе всех расчетов лежат данные официальных форм налоговой отчетности, т.е. методикой не предусматривается дооценка налогового потенциала нелегального сектора, что совершенно правильно с точки зрения реальности бюджетных поступлений.

1. Первый расчет опирается на аддитивное свойство налогового потенциала: налоговый потенциал региона ( НИР) равен сумме потенциалов отдельных налогов, его можно назвать«методом прямого счета):

где п — число налогов;

НБ — налоговая база налога i;

t— ставка (предельная ставка) налога i в процентах.

Приведенная формула НИР в общем виде есть сумма всех налогов, поступающих во все бюджеты данной территории Эта универсальная формула легко трансформируется в расчет налогового потенциала и федерального, и регионального бюджетов, и далее — в потенциал бюджета региона и бюджетов муниципальных образований. Для этого п, НБ и t должны принять соответствующие значения

Так, для НПФб (налоговый потенциал федерального бюджета) в качестве и используются налоги, поступающие только в федеральный бюджета, at — соответствующая ставка или ее часть, по которой данный налог идет в центр. То же самое можно сказать и о налоговом потенциале муниципального образования с одной существенной оговоркой— база налогов, зачисляемых в местный бюджет, учитывает региональные льготы и не учитывает местные. Для расчета налоговых поступлений используются данные формы № 5- НБН (Отчет о базе налогообложения по основным видам налогов), содержащие прямую информацию по базе десяти основных налогов (НДС, налог на прибыль и имущество, подоходный налог и др.). По всем прочим налогам, не представленным в этой форме, налоговые органы также имеют в своем распоряжении налоговую базу или весьма близкую к ней характеристику налога ( объем розничного товарооборота для налога с продаж и т.п.). По тем налогам, по которым не предусмотрено региональных и местных льгот, за

налоговый потенциал можно принять начисленную величину налога.

Второй расчет проводится упрощенным методом. Его суть состоит в использовании только данных формы № 5- НБН, если по каким-то причинам (трудоемкость, недостоверность и др.) окажется затруднительным применение первого метода.

Дело в том, что те десять налогов, для которых форма № 5-НБН дает точную налоговую базу, составляют90% всех налоговых доходов регионов. Следовательно, мы можем без большой погрешности сделать общую дооценку потенциала оставшихся налогов, например, таким способом

Пусть все налоговые поступления региона в отчетном году составили 100 усл. ед., а по 10 представленным в форме № 5-НБН налогам — 90 усл. ед. Налоговый же потенциал этих 10 налогов, допустим, будет оценен в 98 усл. ед. Тогда общий потенциал может быть дооценен в пропорции, которая сложилась по основным 10 налогам, то есть НП = 100 • 98/90 = 109 усл. ед.

Ограниченность этого метода очевидна для расчетов налогового потенциала муниципальных образований, поскольку в местные бюджеты не попадают многие из опорных десяти налогов ( НДС, акцизы и др.), и потому здесь придется искать другие зависимости

Наконец, еще одним приемом оценки отчетного НП может стать, скажем,« фактический метод», где потенциал рассчитывается исходя из некоторых фактических значений налоговых сумм. В основе этого метода лежит простая мысль о том, что полному использованию налогового потенциала (в рамках строго контролируемого легального сектора) препятствуют только две вещи: неплатежи ( недоимка) и льготы. Отсюда и формула налогового потенциала (НП):

где Ф — фактические поступления налогов;

3 — прирост задолженности за отчетный период;

Л — сумма налога, приходящаяся на региональные и (или) местные льготы.

Все данные представлены в налоговой отчетности:

Ф — форма № 1 — НМ Отчет о поступлении налоговых платежей и других доходов в бюджетную систему Российской Федерации.

3 — форма № 4- НМ Отчет о задолженности по налоговым платежам в бюджетную систему Российской Федерации и уплате налоговых санкций и пеней.

JI — форма № 3- НЛК Отчет о льготах по налоговым платежам по действующему законодательству.

К недостаткам этого метода расчета налогового потенциала относится сложность планирования полученного показателя, поскольку здесь не используется налоговая база, тогда как первые два метода с достаточно высокой степенью надежности допускают перспективную оценку налогового потенциала именно через планирование налоговой базы.

Расчет налогового потенциала муниципальных образований

Современное состояние финансово-экономической системы государства характеризуется высоким уровнем волатильности, вызванным негативным влиянием внешних и внутренних факторов. В сложившихся условиях необходимо проведение стабилизирующих мер, основанных на комплексном подходе. Одним из направлений преодоления экономического спада является выстраивание эффективного налогового механизма, позволяющего наращивать уровень налогового потенциала без ужесточения фискального давления. Научные исследования в данной области затрагивают лишь общероссийский уровень, упуская из виду региональные особенности развития конкретной территории. На фоне выявленного факта особую актуальность приобретает рассмотрение вопросов формирования, оценки и прогнозирования субфедерального налогового потенциала с учетом складывающихся экономических тенденций.

Проведение анализа и оценки индикатора налогового механизма в сложных политических и экономических условиях базируется на данных по Белгородской области. Наиболее распространенным методом оценки налогового потенциала территории считается соотношение величины валового регионального продукта (ВРП) и суммы поступивших региональных налоговых платежей с поправкой на степень налоговой задолженности [1]. В соответствии с данным методом оценки налоговый потенциал региона рассчитывается по формуле

(1)

(1)

где НП – реализованный налоговый потенциал, в процентах;

LA – сумма всех налогов, взимаемых на территории данного региона с учетом прироста налоговой задолженности;

ВРП – валовой региональный продукт.

Проведем анализ налогового потенциала Белгородской области за 2014–2016 гг., используя формулу (1), расчеты представим в табл. 1.

Исходя из представленной информационно-аналитической базы, можно сделать следующие выводы. Так как уровень производства ВРП в Белгородской области достаточно высокий, то следует полагать, что регион является экономически развитым и имеет значительные налоговые возможности. За исследуемый период наблюдалась положительная динамика налоговых поступлений в бюджетную систему. Уровень налогового потенциала в 2014–2016 гг. по Белгородской области находился в интервале от 6,12 % до 6,21 %, что свидетельствует о стабильности уровня потенциальных налоговых поступлений. Самое высокое значение налоговый потенциал имел в 2016 г. и составлял 6,21 %.

Однако следует отметить, что рассмотренный метод не достоверно отражает эффективность функционирования налогового механизма, что обусловлено ежеквартальными и годовыми корректировками уровня ВРП. Поэтому целесообразно провести дополнительную оценку налогового потенциала Белгородской области, используя фактический метод, основанный на данных налоговой статистики [2]. При использовании данного метода налоговый потенциал региона рассчитывается по формуле

НПР = Ф + З + Л + Д, (2)

где НПР – налоговый потенциал региона;

Ф – фактические налоговые поступления;

З – задолженности по налогам и сборам, пеням и налоговым санкциям;

Л – сумма налогов, приходящаяся на льготы, предоставляемые налоговым и бюджетным законодательством;

Д – суммы налогов, дополнительно начисленных по результатам контрольной работы налоговых органов.

Основным приоритетом использования фактического метода является проработанная и сформированная информационная база в виде сводных отчетов налоговых органов, при этом каждая исследуемая категория имеет подробную расшифровку и пояснения, возникающие в ходе контрольных мероприятий. Система используемых слагаемых при подсчете налогового потенциала позволяет учитывать скрытые и перспективные налоговые платежи на территории региона. Комплекс производимых расчетов представлен в табл. 2.

Оценка налогового потенциала Белгородской области на основании ВРП за 2014–2016 гг.

Налоговые поступления, млн руб.

Примечание. Составлено по материалам [5].

Расчет налогового потенциала Белгородской области за 2014–2016 гг. методом, основанным на фактических показателях

Фактическое поступление налогов, млн руб.

Задолженность по налогам и сборам, млн руб.

Сумма налога, не поступившая в бюджет в связи с предоставлением налогоплательщикам налоговых льгот, млн руб.

Доначислено по результатам проверок соблюдения законодательства о налогах и сборах, млн руб.

Налоговый потенциал региона, млн руб.

Примечание. Составлено по материалам [4].

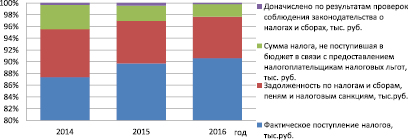

Рис. 1. Динамика изменения элементов налогового потенциала Белгородской области в общем объеме в 2014–2016 гг., %

Проведенные расчеты, характеризующие собираемость налогов в Белгородской области за 3 года, отражают рост налогового потенциала на 11,07 %. Главным образом этому способствовало наблюдаемое в течение трех лет увеличение фактических поступлений.

Структура налогового потенциала, рассчитанного на основе фактического метода, с учетом доли каждого элемента в итоговой величине собираемости налогов в Белгородской области за 2014–2016 гг. представлена на рис. 1. Фактическая величина налоговых доходов с учетом произведенных доначислений по результатам камеральных и выездных налоговых проверок в рассматриваемом периоде находится в интервале от 87 % до 91 % [4].

Из рис. 1 видно, что доли элементов налогового потенциала за три анализируемых года имеют восходящую тенденцию. Задолженность по налоговым платежам и налоговым санкциям, а также величина потенциальных налоговых доходов, полученных за упразднение налоговых льгот, составляет от 4 % до 8 %. Вместе с тем величина задолженности по налогам, сборам и налоговым санкциям находится на практически одном уровне в течение всего рассматриваемого периода. Это говорит о том, что задолженность частично погашается в последующих периодах, но одновременно с этим снова образуется недоимка по налогам, сборам и налоговым санкциям. Следовательно, даже в условиях активной работы над программами повышения эффективности контрольной работы налоговых органов актуальным аспектом является разработка мер по избеганию ее образования [3]. Суммы налогов, не поступившие в бюджет в связи с предоставлением налогоплательщикам налоговых льгот с 2014 г. по 2016 г., снизились на 4 %.

По результатам, полученным при помощи фискального и ресурсного подхода, производится оценка налогового потенциала региона межбюджетным методом. Практическое применение данного подхода позволяет выстроить систему межбюджетного регулирования, а также согласно Бюджетному кодексу РФ, производить рациональное выравнивание бюджетной обеспеченности субъектов страны и муниципальных образований на основе оценки индекса налогового потенциала. Исходя из структуры расчета индекса налогового потенциала (ИНП), который тесно связан с уровнем ВРП на душу населения, государственными органами производится анализ уровня бюджетной обеспеченности территории. Сам процесс расчета представляет собой отношение налоговых возможностей территории к среднему уровню по стране. Индекс налогового потенциала Белгородской области рассчитан по материалам, отражающим фактическое поступление платежей по налогу на прибыль организаций, налогу на доходы физических лиц, сумм акцизов, уплаченных за алкогольную продукцию и нефтепродукты, а также по используемым на территории региона специальным налоговым режимам [6]. Расчет индекса налогового потенциала представлен в табл. 3.

Индекс налогового потенциала Белгородской области имеет тенденцию к повышению, если в 2014 г. данный показатель составлял 0,859, то к 2016 г. его уровень поднялся до 0,869. При этом за 2014–2016 гг. индекс сохраняется на высоком уровне в сравнении со среднероссийским. Данный рост во многом обусловлен увеличением объема государственных и негосударственных инвестиций в приоритетные отрасли экономики.

Значения налогового потенциала на основании результатов распределения дотаций на выравнивание бюджетной обеспеченности в Белгородской области в 2014–2016 гг.

Бюджетно-налоговый потенциал муниципального образования

В общем случае под налоговым потенциалом муниципального образования понимается объективная возможность совокупности объектов муниципальной деятельности (обобщенного налогоплательщика) к формированию объектов налогообложения и уплате определенного объема налоговых платежей.

Понятие налогового потенциала в трактовке МНС России связано с полным контингентом налогов в конкретном регионе. Если говорить применительно к муниципальному образованию, то речь, в связи с расщеплением налоговых потоков, должна идти о части налогового потенциала, относящейся к местному бюджету. Налоговый потенциал, как обобщенный интегральный показатель налоговых возможностей налогообразующей системы муниципального образования, имеет ряд структурных и функциональных характеристик. Основными из них являются:

1. объектная структура потенциала;

2. налоговая структура потенциала;

3. бюджетная структура потенциала.

Объектная структура налогового потенциала представляет собой структуру его налогоплательщиков и их объектов налогообложения. Анализ состава налогоплательщиков городского промышленного муниципального образования показывает, что основой объектной структуры муниципального налогового потенциала является его промышленный комплекс – совокупность промышленных предприятий – налогоплательщиков различных отраслей экономики. По разным оценкам на долю промышленного комплекса городского промышленного муниципального образования приходится 90-95% контингента налоговых доходов.

Налогообразующая система городского промышленного муниципального образования и ее ядро – промышленный комплекс, как любая сложная система, требует управления как текущим функционированием, так и развитием. Управление развитием налогообразующей системы муниципального образования и, соответственно, развитием его промышленного комплекса, будет состоять в выборе наиболее эффективных направлений формирования новых объектов налогообложения и муниципальной поддержки этого процесса, в том числе бюджетными средствами. Таким образом, бюджетно-налоговый потенциал муниципального образования характеризует как налоговую ресурсную базу территории, так и совокупную бюджетную.

На величину налогового потенциала муниципального образования оказывают влияние объективные и субъективные факторы. К первым относятся действующее налоговое законодательство, уровень развития экономики муниципального образования, его отраслевая структура, динамика действующих цен и т.п. Ко вторым можно отнести состояние местной налоговой политики и т.п.

Оценка налогового потенциала обычно осуществляется как в абсолютном выражении, так и в виде индексов, отражающих соотношение налогового потенциала муниципального образования к среднегрупповому показателю. Индексные показатели более объективно свидетельствуют о реальном положении дел, поскольку в меньшей степени зависят от несовершенства применяемых методов расчета и позволяют в значительной мере уменьшить влияние инфляционного фактора. Для межмуниципальных сопоставлений величины налоговых потенциалов используются, как правило, соответствующие показатели в расчете на душу населения.

В зависимости от подходов к формированию содержания налогового потенциала можно выделить следующие группы методов, формирующие налоговый потенциал на основе:

1) концепции экономического дохода как ресурса бюджетных доходов;

2) построения репрезентативной налоговой системы;

3) преобразования данных официальных форм налоговой отчетности;

4) корректировки суммы фактически собранных платежей в бюджет.

Метод оценки налогового потенциала на основе концепции экономического дохода как ресурса бюджетных доходов состоит в том, что он отражает реальную зависимость формирования бюджетов органов власти территории от уровня доходов проживающего там населения. Показатель применим для оценки налогового потенциала местных бюджетов, особенно в условиях, когда подоходный налог составляет преобладающий объем налоговых поступлений территории.

Суть репрезентативной налоговой системы в качестве меры налогового потенциала муниципального образования заключается в расчете суммы бюджетных платежей, которые могут быть собраны на территории муниципального образования, при условии среднего уровня налоговых усилий и одинаковом составе налогов и ставки налогообложения во всех муниципальных образованиях. Для применения этого метода необходимо иметь сведения по фактически собранным налогам и по налоговым базам по всем рассматриваемым налогам и муниципальным образованиям.

Эконометрические методы оценки налогового потенциала основываются на количественной оценке зависимости налоговых доходов местных бюджетов от факторов, характеризующих налоговую базу в муниципальном образовании, с помощью эконометрических методов. Другими словами, происходит усреднение значений налоговых обязательств местных бюджетов (которые определялись как сумма налоговых доходов и годового прироста задолженности по налогам и сборам в местный бюджет) в зависимости от избранных факторов. Теоретическое (среднее) значение налоговых обязательств в муниципальном образовании с данными (фактическими) значениями факторов считается налоговым потенциалом бюджета этого муниципального образования.

Согласно методам оценки налогового потенциала на основе преобразования данных форм официальной налоговой отчетности налоговый потенциал может выражаться в отчетном и плановом показателе.

Общая формула исчисления налогового потенциала, предлагаемая в экономической литературе рядом авторов, имеет вид:

НП – налоговый потенциал;

Нб – налоговая база по i-му налогу;

Нс – налоговая ставка по i-му налогу;

К1*К2*…*Кi – коэффициенты, определяющие заданные условия[191].

Перечень коэффициентов, отражающих заданные условия, может быть различен в зависимости от факторов, оказывающих влияние на величину налогового потенциала.

Виды налогового потенциала классифицируются по различным критериям (по объему, по уровням бюджетной и налоговой системы, по группам налогов, по отраслям, по субъектам хозяйствования, по группам территорий, по времени). Основное значение в данной классификации имеет деление налогового потенциала на два вида: фактический и оптимальный. Фактический налоговый потенциал – это возможный объем налоговых поступлений за определенный период (финансовый год) при заданных условиях (качественных характеристиках) экономики, налогового законодательства, уровня налоговой культуры. Оптимальный налоговый потенциал – это потенциал с учетом эффективных налоговых усилий, предусматривающих оптимальное соотношение темпов экономического роста и выполнения социальных программ. Выявление оптимального налогового потенциала должно быть основано на построении такой налоговой системы, которая обеспечивала бы оптимальную налоговую нагрузку для всех субъектов экономической деятельности.

Размер налогового потенциала прямо пропорционально зависит от состояния экономики муниципального образования. Чем более развита экономика муниципального образования, тем больше размер налоговых поступлений. При этом чем более диверсифицирована по отраслям экономики структура налоговых поступлений в муниципальное образование, тем более очевиден их рост в перспективе. Указанная закономерность подтверждается наличием корреляционно-регрессионной зависимости между реализованной величиной налогового потенциала и уровнем развития экономики муниципального образования.

Уровень налогового потенциала, в числе других факторов, определяет размер инвестиций в развитие инфраструктуры территории, что способствует капитализации экономики муниципального образования. Уровень налогового потенциала определяет возможности трудоустройства работников в муниципальном образовании. Чем выше уровень налогового потенциала, тем выше уровень общественных потребностей его населения, а также объем производства общественных благ. Каждому муниципальному образованию присуща своя совокупность специфических факторов, оказывающих непосредственное влияние на размер налоговых поступлений как реализованной в доходах бюджета части налогового потенциала.

При анализе налогового потенциала муниципального образования следует исходить из подходов, отражающих преимущественную роль его производственного и финансового потенциалов, и учитывать следующие факторы:

· уровень экономического развития и отраслевая структура экономики муниципального образования (экономический потенциал);

· государственная налоговая политика;

· удельный вес рентабельных предприятий и средний уровень рентабельности предприятий, характеризующие общий рост экономической активности муниципального образования;

· меры, принимаемые налоговыми органами и органами местного самоуправления по сбору налогов.

При расчете налогового потенциала используются следующие инструменты:

· нормативные – содержат набор основных параметров налогового законодательства, отражающих формирование налогооблагаемой базы и налоговой ставки;

· экономические – аккумулируют параметры экономического развития реального сектора экономики, формирующие налоговую базу, отражающие показатели налоговой нагрузки;

· бюджетные – объединяют объемные показатели зачисления налоговых поступлений по уровням бюджетной системы.

При расчете налогового потенциала учитываются:

· показатели налоговых баз и ставок налогов в соответствии с законодательством и прогнозами по его изменению;

· показатели прогноза социально-экономического развития;

· индексы-дефляторы (индексы потребительских цен);

· показатели уровня собираемости налогов и сборов;

· показатели объемов недоимок налогов и сборов.

При определении налогооблагаемой базы на планируемый год применяются единые индексы-дефляторы, установленные Министерством экономического развития и торговли Российской Федерации.