Рассчитать срок кредитования

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

Дифференцированные платежи уменьшаются со временем. Работает это так: основной долг каждый месяц уменьшается на одинаковую сумму, а проценты пересчитываются так же , как при аннуитетных платежах. В итоге со временем часть платежа на погашение основного долга не меняется, а часть, которая направляется на проценты, уменьшается, потому что долг становится меньше.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Какие данные нужны для расчета платежа по кредиту

Для расчета примерного размера платежа еще до оформления кредита достаточно знать сумму, процентную ставку и срок предоставления кредита. Важно учитывать, что фактически кредит может включать ряд других платежей, например за страховую программу или информирование об операциях. Это будет указано в кредитном договоре.

Как можно посчитать ежемесячный платеж

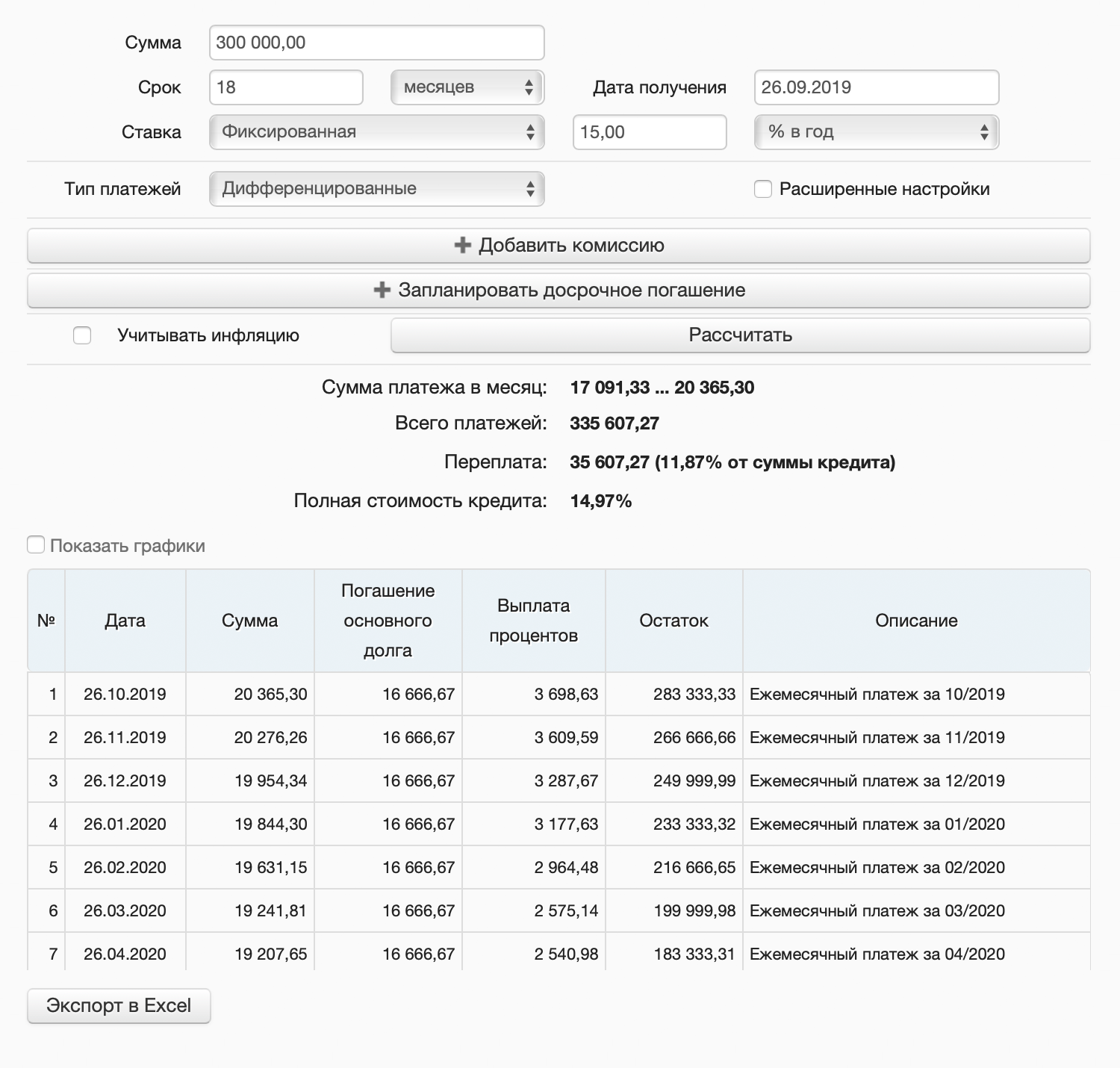

В кредитном калькуляторе. В интернете много сервисов с кредитными калькуляторами, которые считают предварительный ежемесячный платеж и составляют график платежей, например «Финкалькулятор». Достаточно ввести в нем сумму кредита, срок, процентную ставку и указать тип платежей — дифференцированные или аннуитетные. Большинство банков предлагают по потребительским кредитам именно аннуитетные платежи.

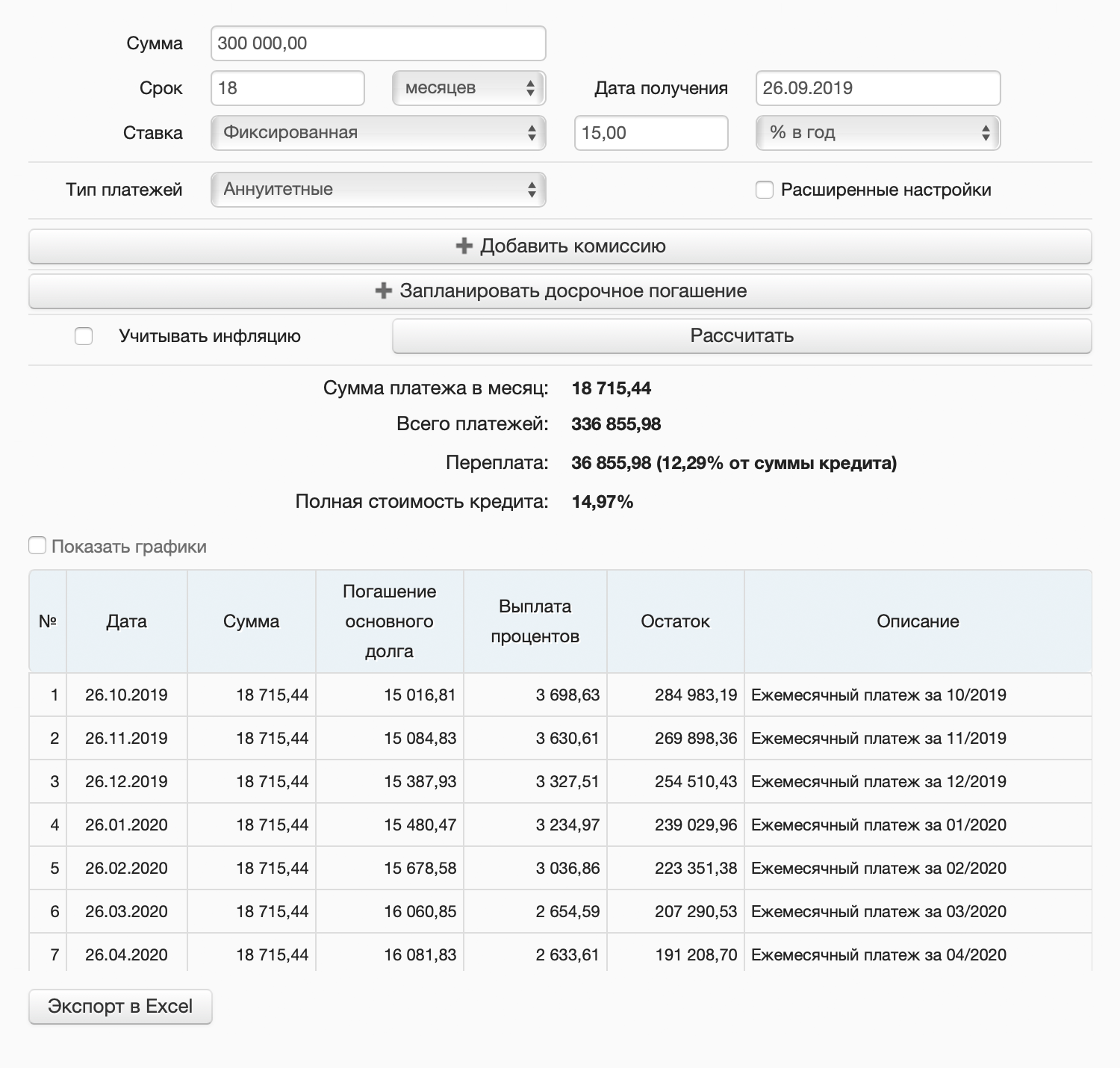

Пример расчета кредита: 300 тысяч под 15% годовых на полтора года, ежемесячный платеж составит 18 715,44 Р

Пример расчета кредита: 300 тысяч под 15% годовых на полтора года, ежемесячный платеж составит 18 715,44 Р

Реальный размер платежа может отличаться от того, что вы получили в кредитном калькуляторе: итоговый платеж может меняться в зависимости от количества дней в каждом отдельно взятом периоде и дней в году.

В экселе. Для расчета ежемесячного аннуитетного платежа есть функция ПЛТ (английская версия — PMT). Введем те же данные из примера.

15%/12 — ежемесячная процентная ставка;

18 — количество платежей;

−300000 — сумма задолженности, то есть основной долг по кредиту.

В результате получается та же сумма ежемесячного платежа — 18 715,44 Р .

Расчет в отделении банка. Часто еще до оформления кредита можно обратиться в отделение банка или позвонить по номеру горячей линии, чтобы узнать, на каких условиях предоставляется кредит и каким может быть ежемесячный платеж. При этом информация до официальной заявки на кредит может отличаться от одобренной — и сумма кредита, и процентная ставка. А от этого будет зависеть ежемесячный платеж.

Самостоятельный расчет по формуле. Самостоятельно рассчитать примерный размер платежа, как аннуитетного, так и дифференцированного, не так сложно. Ниже разберем каждый из типов расчета подробно.

Как самостоятельно рассчитать аннуитетный платеж

Для самостоятельного расчета понадобится срок кредита, сумма и процентная ставка.

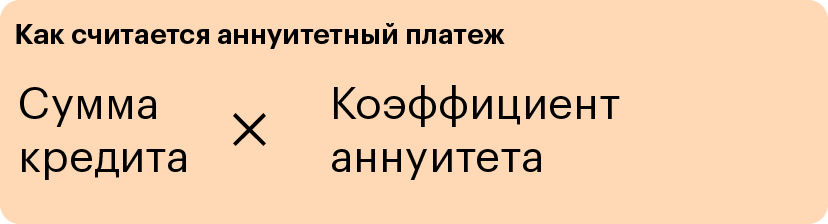

Стандартная формула расчета аннуитетного платежа выглядит так:

Иногда формула может отличаться. Например, если банк предлагает направлять первые платежи только на погашение процентов. Но чаще всего считают по стандартной формуле.

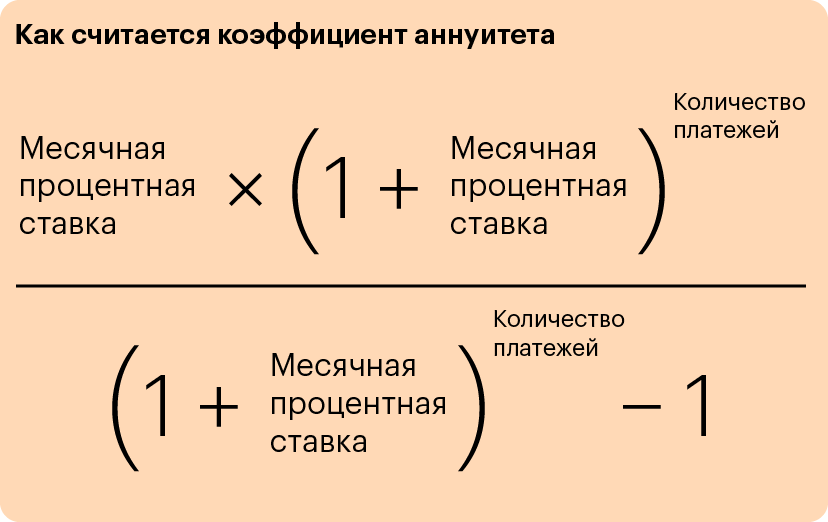

А вот как рассчитывается коэффициент аннуитета:

Для примера возьмем 300 000 рублей, срок 18 месяцев и процентную ставку 15% годовых.

Месячная процентная ставка = 15% / 12 = 1,25%, то есть 0,0125.

Количество платежей равно количеству месяцев — 18.

Подставляем данные в формулу и считаем коэффициент аннуитета:

0,0125 × (1 + 0,0125) 18 / ((1 + 0,0125) 18 − 1) = 0,062385

Теперь подставляем коэффициент аннуитета в расчет платежа:

300 000 × 0,062385 = 18 715,44 Р — в точности как в кредитном калькуляторе.

Как самостоятельно рассчитать дифференцированный платеж

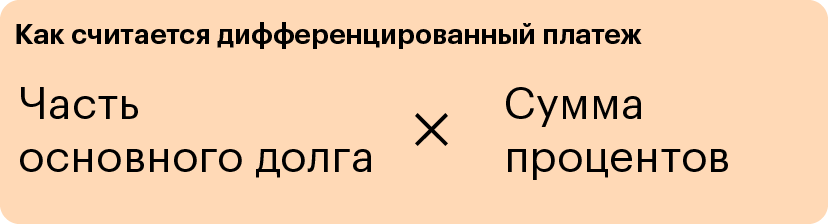

Тонкость дифференцированного платежа в том, что он меняется каждый месяц. Он считается по формуле:

Часть основного долга при дифференцированных платежах фиксированная и не меняется, если платить по графику. Чтобы посчитать ее, делим сумму кредита на срок кредита.

Часть основного долга = 300 000 / 18 = 16 666,67 Р

Это часть основного долга, которую нужно платить по кредиту с нашими параметрами при дифференцированном платеже каждый месяц.

Сумма процентов пересчитывается ежемесячно, потому что сумма долга постепенно уменьшается и проценты будут начисляться на все меньшую и меньшую сумму.

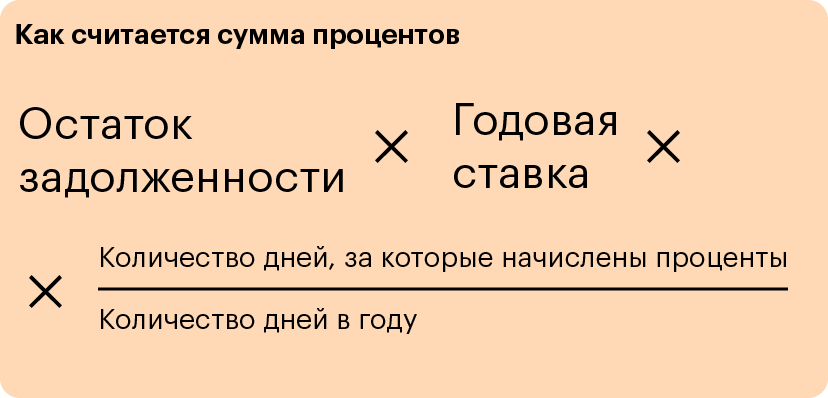

Чаще всего банки используют формулу с ежедневным начислением процентов:

Предположим, мы считаем платеж не в високосный год и в нем будет 365 дней. Берем кредит 25 сентября. Следующий платеж — 25 октября, через 30 дней. Посчитаем, сколько процентов начислят за 30 дней пользования кредитом.

Сумма процентов = 300 000 × 15% × 30 / 365 = 3698,63 Р

Итого дифференцированный платеж в первом месяце составит 20 365,30 Р (16 666,67 Р основного долга + 3698,63 Р процентов).

Во втором месяце дифференцированный платеж будет меньше, потому что проценты начислятся уже не на 300 000, а на 283 333,33 Р (300 000 Р долга − 16 666,67 Р основного долга, которые мы вернули в первый месяц). Следующий платеж — 25 ноября, через 31 день.

Сумма процентов за второй месяц: 283 333,33 × 15% × 31 / 365 = 3609,59 Р .

Итого дифференцированный платеж во втором месяце — 20 276,26 Р (16 666,67 Р основного долга + 3609,59 Р процентов).

Сверили собственные подсчеты с кредитным калькулятором — суммы платежей в первом и втором месяце совпали

Сверили собственные подсчеты с кредитным калькулятором — суммы платежей в первом и втором месяце совпали

Какой тип платежа выбрать

Если платить исключительно по графику, то переплата по кредитам с одним и тем же сроком будет меньше при дифференцированных платежах, потому что с первых месяцев будет погашаться достаточно большая сумма основного долга и процентов будет начисляться меньше.

При этом при дифференцированном платеже на первом этапе погашения платежи значительно больше, а это значит, что есть риск не справиться с нагрузкой. Кроме того, сейчас банки в большинстве своем предлагают именно аннуитетный способ погашения кредита, т. е. равными платежами. Так меньше рисков, что заемщик не справится с выплатами: размер платежа одинаковый в течение всего срока, да и банку это более выгодно с точки зрения процентов.

Банк вправе отказать пересчитать платежи с аннуитетных на дифференцированные, но можно просто гасить кредит досрочно. Если вносить досрочно такую сумму, чтобы ежемесячный платеж по аннуитету равнялся платежу при дифференцированном способе, переплата в обоих случаях будет одинаковой.

Как составить график платежей

Самый простой способ — воспользоваться кредитным калькулятором: график платежей составляется автоматически.

Еще мы написали калькулятор в экселе, в котором можно прикинуть график платежей и ежемесячные платежи при обоих способах погашения.

Если вы хотите рассчитать график платежей самостоятельно, давайте разберемся на примере ранее рассчитанного платежа: кредит на 300 000 рублей, 18 месяцев под 15% годовых.

При аннуитетном способе ежемесячный платеж неизменный из месяца в месяц. Как мы посчитали выше, в нашем случае он составит 18 715,44 Р .

В целом график платежей уже понятен, но мы дополнительно можем посчитать, каким будет соотношение основного долга и процентов в каждом месяце.

Сначала считаем проценты:

Остаток долга × Процентная ставка × Количество дней в месяце / Количество дней в году

Если год не високосный, а в месяце 30 дней, получится 3698,63 Р — это сумма процентов, которые мы заплатим в первом месяце. На погашение основного долга пойдет остаток от нашего ежемесячного платежа: 18 715,44 Р − 3698,63 Р = 15 016,81 Р .

Во втором месяце сумма процентов начислится на сумму кредита минус платеж по основному долгу в первом месяце: 300 000 Р − 15 015,81 Р = 284 983,19 Р .

Считаем проценты во втором месяце. Предположим, что во втором месяце 31 день: 284 983,19 × 15% × 31 / 365 = 3630,61 Р .

На погашение основного долга во втором месяце пойдет 15 084,83 Р (18 715,44 − 3630,61).

Таким образом можно посчитать соотношение процентов и основного долга в каждом месяце кредита.

Кредитный калькулятор

Перед вами кредитный калькулятор, который поможет максимально точно сделать расчет по кредиту, который вы планируете оформлять. От вас требуется просто заполнить указанные поля, после чего программа самостоятельно проведет расчет и выведет на основании предоставленной информации график платежей. Укажите сумму кредита, его срок, ставку, тип платежа и дополнительную информацию. При необходимости можете изменить некоторые параметры и вновь сделать расчет.

Калькулятор дает возможность посчитать переплату по разными видам займов. Здесь можно получить анализ по простому кредиту наличными или сделать расчет по кредитам, направляемым на определенные покупки. Во втором случае потребуется указание размера первоначального взноса, который вы готовы внести.

Кредитный калькулятор онлайн

Граждане, которые желают сделать предварительный расчет кредита, могут воспользоваться специальной программой, которая именуется как кредитный калькулятор. Благодаря этому можно получить представление о том какая будет переплата по предполагаемому займу, также можно вывести предварительный график платежей и проанализировать свою платежеспособность.

Что такое кредитный калькулятор?

Это специальная программа, созданная для удобства потенциальных заемщиков. Если вы придете в банк для оформления кредита, то менеджер банка будет делать вам предварительный расчет переплаты и размера ежемесячного платежа именно на кредитном калькуляторе. Но вы можете сделать все расчеты и самостоятельно, даже не посещая офиса банка. Найти этот сервис можно на сайте выбранного кредитора или воспользоваться универсальным калькулятором, на котором можно сделать расчет займа независимо от банка-кредитора.

Калькулятор представляет собой специальную форму, которую требуется заполнить. В нее вносятся все требуемые данные, на основании этой информации программа проведет расчет и выведет размер ежемесячного платежа. Калькуляторы могут быть разными: одни выводят только переплату, другие только размер ежемесячного платежа, а третьи предоставляют полный график платежей на весь срок кредита, что представляется более удобным.

Зачем нужен кредитный калькулятор?

В первую очередь он служит для получения информации о кредите, который планирует оформить заемщик. Кредитные калькуляторы банков дают возможность без изучения сложных формул проводить самостоятельные расчеты займов за считанные секунды. Вы вносите параметры кредита — программа моментально проводит анализ предоставленной информации и дает ответ в виде расчетов.

Благодаря этому вы можете подобрать оптимальный для себя вариант кредитования и уже после обращаться в банк, уже зная какую сумму вы желаете получить и на какой срок. К примеру, вы хотели получить 500 000 рублей на 2 года, составили на калькуляторе график платежей. В итоге оказалось, что итоговый ежемесячный платеж для вас слишком велик, тогда вы делаете расчет на 2,5 года и таким образом вы найдете идеальные для себя параметры кредита.

Это значительно упрощает оформление, вам не нужно будет проводить экстренный анализ полученной в банке информации, делая расчеты с кредитным менеджером. Вы в спокойной обстановке все посчитаете, определитесь с тем на какой срок и какую сумму желаете получить, а после отправитесь в выбранный банк оформлять кредит.

Виды кредитных калькуляторов

Кредитные программы бывают различные: целевые и нецелевые, различаются они и по методике расчета ежемесячного платежа. В зависимости от того какой кредит вы оформляете и будет определяться какой именно кредитный калькулятор вам нужен. Вот основные виды:

- кредитный калькулятор потребительский (рассчитывает кредиты наличными, на нем же можно рассчитать автокредит и прочие целевые займы);

- ипотечный калькулятор (можно рассчитать любой жилищный кредит);

- калькулятор для расчетов кредитов, предназначенных для юридических лиц;

- калькулятор, считающий по системе аннуитетных выплат (такая система встречается чаще всего);

- калькулятор, считающий дифференцированные платежи (эта схеме выплат встречается очень редко, можно встретить при ипотечном кредитовании).

Для удобства многие калькуляторы позволяют выбрать схему расчета — будут это дифференцированные или аннуитетные платежи. То есть, гражданину нужно просто указать по какой схеме ему нужно считать.

Процесс расчета

Итак, вы решили сделать расчет кредита, открыли кредитный калькулятор, теперь вам нужно внести в него информацию, которая будет обязательна для определения результата. Вот поля, которые содержат большинство кредитных калькуляторов, их необходимо заполнить:

- Сумма, которую вы желаете получить в кредит. Указываете желаемое число.

- Планируемый срок кредита. Обычно указывается в месяцах, реже в годах.

- Процентная ставка. Понятно, что чаще всего вы еще не знаете точно какая процентная ставка будет применяться к вашему кредиту. Поэтому сюда можете поставить примерную ставку. Лучше всего предварительно посетить сайты банков, изучить кредитные программы, посмотреть возможные ставки. После можете рассчитать конкретную программу определенного банка.

Это стандартные параметры, запрашиваемые системой. На их основании калькулятор выведет график платежей и переплату. Это актуально для потребительских кредитов. Если речь, к примеру, об автокредите, то в поле «Сумма» указывается размер именно кредита, то есть, без учета первоначального взноса.

Расчет ипотечного кредита

Если необходимо обсчитать жилищный займ, то калькулятор может содержать больше полей, необходимых для заполнения, потому как этот кредит более сложный в оформлении.

Кроме стандартных сумм, срока и ставки в калькулятор потребуется внести размер первоначального взноса. Он указывается в виде конкретной суммы либо как процент от стоимости покупаемой недвижимости. То есть, в калькулятор вносится примерная стоимость планируемого к покупке объекта и сумма, которую заемщик готов сразу отдать в счет покупки.

Так как ипотека оформляется с условием страхования приобретаемой недвижимости, то может кредитный калькулятор рассчитать займ с учетом платы за оформление страхования. Не все сревисы дают такую возможность, чаше всего сделать такой более точный расчет можно на калькуляторе, который принадлежит выбранному банку.

Плюсы и минусы

Кроме практического удобства, позволяющего сделать предварительный расчет кредита, можно отметить и то, что считает кредитный калькулятор онлайн. Для выведения графика платежей не нужно ходить по банкам, вы просто выходите в интернет, вводите требуемую информацию и моментально получаете требуемый результат. И все это в спокойно обстановке, без спешки. Можно поиграть параметрами, подбирая оптимальный для себя вариант оформления.

Минус такого расчета — это предварительный результат. Тот график платежей и переплату, который выведет вам кредитный калькулятор, нельзя принимать буквально, это лишь приблизительный результат. То есть, если вы зайдете на сайт банка, изучите его тарифы и решите сделать расчет на независимом калькуляторе, то не факт, что придя с результатами расчета непосредственно оформлять кредит, условия окажутся именно такими, что и дала программа.

Всегда помните, что полученные результаты являются примерными, в итоге параметры кредита окажутся примерно такими, но не факт, что полностью идентичными.

Дело в том, что при оформлении кредита банк может применять различные комиссии, также между заемщиком и банком может заключаться договор страхования, стоимость которого будет суммирована с кредитом.

Для максимально точного расчета, если вы уже точно выбрали банк, посмотрите в условиях выдачи кредита значение эффективной ставки (ПСК). Эта ставка будет больше, чем заявлена в описании продукта, но именно она будет применяться при составлении графика платежей. ПСК включает в себя все дополнительные комиссии.

Если вы будете подключаться к страхованию, то переплата увеличится, график платежей изменится. Кредитные калькуляторы не включают в себя опцию по расчету страховки, так как тарифы страховщиков индивидуальны.

Несмотря на то, что расчеты не будут точными, они будут близки к реальным, поэтому кредитный калькулятор для физических лиц — это действительно удобная программа, которая поможет выбрать кредитный продукт.

Описание к калькулятору

Кредитный калькулятор 2020

с досрочным погашением и изменением процентной ставки

Кредитный калькулятор позволит рассчитать кредит или ипотеку онлайн с возможностью внесения досрочных платежей и изменения процентной ставки. Можно добавить неограниченное количество досрочных платежей, при этом для каждого платежа есть возможность отдельно указать тип: с уменьшением срока кредита или с уменьшением ежемесячного платежа.

Ежемесячные платежи и переплата

Кредитный калькулятор 2020 поможет вам рассчитать потребительский кредит, автокредит или ипотеку, а также рассчитать переплату. На графиках Вы наглядно увидите соотношение суммы основного долга и перплаты.

Досрочные платежи и экономия

Калькулятор кредита позволяет онлайн рассчитать кредит и экономию за счет досрочных взносов. Вы можете указать неограниченное количество досрочных платежей. При этом вы можете сравнить и решить, что же выгоднее: внесение досрочных платежей с уменьшением срока кредита, либо внесение платежей с уменьшением ежемесячного платежа.

Изменение процентной ставки

Кроме того, кредитный калькулятор позволяет учитывать, если изменилась процентная ставка. Многие банки, например, Сбербанк или ВТБ, снижают процентную ставку после оформления недвижимости в собственность. Если процентная ставка изменилась несколько раз, просто укажите это.

Как рассчитать кредит в 2020?

На сегодняшний день существует множество кредитных калькуляторов онлайн и рассчитать кредит или ипотеку не является проблемой. Почти все популярные банки предоставляют возможность рассчитать ежемесячные платежи по кредиту на своих сайтах. При этом кредитные калькуляторы Сбербанка, ВТБ или других банков не позволяют вносить досрочные платежи, а также изменять процентную ставку, несмотря на то, что это является востребованной функцией.

Кредитный калькулятор calculator.ru.com поможет рассчитать потребительский или ипотечный кредит онлайн, с возможностью венесения неограниченного количества досрочных платежей и возможностью изменить процентную ставку по кредиту.

Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

Ипотеку или кредит выгоднее досрочно погашать с уменьшением срока кредита, когда сумма ежемесячного платежа остается прежней, а из основного долга (именно из основного долга) вычитается сумма досрочного взноса.

Обычно досрочный платеж вносится одновременно с ежемесячным платежом. При этом стандартный ежемесячный платеж идет на погашение и долга и процентов, а дополнительный взнос идет только в счет погашения основного долга.

Используя кредитный калькулятор Вы можете подобрать наиболее удобную для Вас схему досрочных платежей.

Обратите внимание, что чем раньше вносится дополнительный платеж, тем меньше получается итоговая переплата по кредиту.

Давайте обратимся к кредитному калькулятору и проведем эксперимент:

К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года.

Рисунок 1. Исходные данные

Без досрочных взносов ежемесячный платеж будет составлять 13 246,94 рублей. Переплата за 5 лет составит 294 816,51 рублей.

Рисунок 2. Переплата без досрочных взносов

Теперь в таблице добавим досрочный взнос в размере 50 000 рублей 1 января 2019 года.

Рисунок 3. Добавление досрочных взносов

Экономия за счет досрочных взносов составит 52 738,30 рублей, а срок кредита уменьшится на 7 месяцев.

Рисунок 4. Экономия за счет досрочных взносов

Если же мы изменим тип погашения на “досрочное погашение кредита с уменьшением суммы ежемесячного платежа”, с помощью кнопки “Уменьшение платежа”, то цифры будут следующими: размер ежемесячного платежа станет 11 704,19 рублей

А экономия за счет досрочных взносов составит 22 509,35 рублей.

Рисунок 5. Переплата в случае досрочных взносов с уменьшением платежа

Для наглядного сравнения в таблице “Результат” показана экономия для двух видов досрочных взносов. Очевидно, что досрочные взносы с уменьшением суммы платежа менее выгодны.

Но что выгоднее, сделать разовый взнос по-больше или делать досрочные взносы чаще, но меньшего размера. Снова обратимся к нашему калькулятору: разделим 50 000 на 5 взносов по 10 000 каждые 2 месяца:

Рисунок 6. Частые досрочные взносы, но меньшего размера

Мы видим, что теперь экономия составляет 64 593,99 рублей, а срок кредита уменьшился на 8 месяцев:

Рисунок 7. Максимальная выгода при частых небольших досрочных взносах

Таким образом мы можем сделать вывод, что переплата по кредиту будет меньше, если делать частые небольшие досрочные взносы с уменьшением срока кредита, а начинать делать такие взносы лучше на первых этапах кредитования.

Срок кредита.

Сроком кредитования называется время, которое пройдет от получения займа и до возврата кредита вместе с процентами. Причем, от срока кредита напрямую зависит кредитная процентная ставка и его максимальный размер (с увеличением срока, максимальная сумма тоже увеличивается). Не забывай, что для полного закрытия кредита необходимо вернуть не только сам кредит, но и проценты, начисленные на него. Проценты могут очень сильно увеличить сумму к возврату.

Срок кредита делит все займы на три категории:

- краткосрочные кредиты (менее года),

- среднесрочные кредиты (1-5 лет),

- долгосрочные кредиты (более 5 лет).

Сроки кредитования различных потребительских кредитов.

Все виды кредитов отличаются максимальным сроком кредитования, который связан с суммой, обеспечением кредита и некоторых дополнительных факторов.

- Экспресс-кредиты в большинстве случаев, ввиду маленькой суммы, отсутствием обеспечения и подтверждения финансовой состоятельности, имеют срок максимум 1-2 года;

- Кредиты наличными обычно выдаются на срок до 5-7 лет. Размеры кредита наличными имеют более широкие границы, максимальная может достигать 2-3 млн р. Такие кредиты требуют подтверждения дохода, иногда даже поручительства;

- Автокредиты тоже имеют на срок до 5-7 лет, но иногда встречаются и более широкие рамки;

- Ипотечные кредиты и нецелевые кредиты под залог недвижимости имеют наиболее долгие сроки кредитования. Ввиду того, что недвижимость, как предмет залога, является надежным предметом кредитования, а также больших сумм кредита, их оформляют на сроки до 20 лет и более.

Как выбрать срок кредита.

Не всегда максимальный срок кредита будет лучшим решением. Чтобы выбрать наилучший срок кредита, обращайте внимание на следующее:

- маленький запас времени и финансовым возможностям на случай форс-мажора. Не берите кредит на минимальный для Вас срок, не создавайте для себя слишком узкие рамки;

- и обратная ситуация — не оформляйте кредит с максимально большим сроком «на всякий случай». Скорее всего вы сможете заплатить раньше срока, а это негативно влияет на кредитную историю. Самым лучшим вариантом всегда будет тот срок, когда вы сможете его легко отдать, не напрягаясь и не переплачивая;

Поэтому хорошо подумайте и взвесьте все риски перед выбором срока, на который Вы хотите оформить кредит.

Кредит наличными: срок кредита.

Кредиты наличными, в основном, оформляются на срок от 1 месяца до 5 лет. В некоторых банках максимальный срок кредита может быть не таким – до 3х или 2х лет. Выбирая срок кредита, нужно отталкиваться от ежемесячного платежа, который вам можно будет осилить. Исходя из анализа, который был проведен банковскими работниками, можно сказать, что ежемесячный платеж человека (семьи) должен быть не более 40% от заработка в месяц. Очень редко банки согласятся оформить кредит, если вам придется отдавать половину дохода.

Например, допустим, что ваш доход равен 30 тысячам р в месяц, значит, максимальный платеж у вас составляет 12 тысяч р. После этого делим сумму кредита, предположим, это 100 тысяч р, для ежемесячных выплат. Отсюда вычисляем оптимальный срок кредита, который в данном случае составляет 8,3 месяца.

Но это только на выплату самого кредита, а ведь еще необходимо погасить проценты и комиссии, что приведет к увеличению необходимого времени для полного погашения кредита. С такими условиями в заявке на кредит можно смело указывать срок кредита 12 месяцев.

Для уменьшения ежемесячного платежа вам необходимо увеличить срок кредита. Но и тут стоит быть внимательным, ведь чем больше срок кредита, тем больше процентов будет начислено, а, значит, вам придется больше денег отдать в банк.

Если же вы уверены в своих возможностях и решите выбрать минимальный срок кредита, тем самым уменьшив для себя переплаты по кредиту, банк может посчитать вас рискованным клиентом и он, вероятнее, откажет в выдаче кредита.

Ипотека: срок кредита.

Срок кредита при ипотеке варьируется от 3 до 50 лет. Самыми распространенными сейчас являются сроки ипотечного кредита в 10, 15 и 20 лет. Чаще всего ипотечный кредит оформляется на такой срок, чтобы человек не успел войти в пенсионный возраст (55 лет для женщин и 60 лет для мужчин). Но существуют программы ипотеки, которые продлевают срок кредитования на пенсионный период, максимально до 75 лет заемщика на момент погашения ипотечного кредита.

Для определения эффективного срока ипотеки по различным условиям удобно пользоваться ипотечным калькулятором.