Как узнать испорчена ли кредитная история

Как узнать испорчена ли кредитная история

Для многих узнать свою кредитную историю перед тем как обратиться в банк стало привычным делом. Для начала лучше узнать испорчена ли кредитная история. Это поможет сохранить ваши деньги и время в будущем.

А теперь подробнее о том, как найти свою КИ и определить ее потенциальные возможности перед запросом на новый кредит.

Куда обратиться и где хранится кредитная история

Следует помнить, что после каждого вашего обращения в кредитные организации (МФО, кредитный кооператив) данные по заключенным займам обязательно передают в Бюро кредитных историй. Не ждите, что у вас попросят письменного разрешения, как это было до 2015 года. Теперь эти данные обрабатываются и отправляются на хранение в бюро без вашего ведома. Ничего противозаконного, кстати, в этом нет. Вся деятельность подтверждена законодательно и носит конфиденциальный характер.

На данный момент действует 16 бюро кредитных историй. Все они прошли подготовку на получение лицензии и входят в список государственного реестра БКИ.

Ваша КИ находится как минимум в одном из предоставленных бюро. Поэтому, для начала нужно узнать в каком из бюро, а может даже несколько, находится на хранении ваша история.

Если вы владеете данной информацией, то просто отправляйте запрос в ваше БКИ и дожидайтесь ответа. Тот, кому информация о бюро не известна, может узнать ее на официальном сайте Центрального банка РФ, путем онлайн запроса. Или же выслать его почтой, перед этим заверив у нотариуса. После получения списка с вашими бюро, нужно отправить запрос на получение КИ в указанные БКИ.

Ответ получите в течение 10 дней, в зависимости от ситуации и местонахождения бюро. Но обычно история приходит через 1-3 дня. Стоимость кредитной истории составит 450 руб. + затраты на отправку и нотариуса.

Еще один вариант, как узнать как узнать испорчена ли кредитная история – это онлайн сервисы . На них вам предоставят информацию за 15 минут в любое время суток и обойдется это в 299 руб. Удобный вариант для тех, кто дорожит своим временем, да и финансами, в принципе, тоже. ↪ Проверить испорченность кредитной истории

Анализируем свою кредитную историю

Открываем свою долгожданную историю и видим… что видим? Да, там не написано, что «Ваша кредитная история испорчена» или «Ваши цифры по кредитам идеальны». Все намного банальнее. Только сроки, суммы, проценты! Ничего лишнего, как говорится.

А если серьезнее, то давайте разберемся, на что все-таки обращают внимание банки, когда проводят анализ вашей КИ. Рассмотрим три основных случая:

- Несмотря на то что, история хранится в БКИ 10 лет, банки оцениваю ближайшую, к настоящему времени, информацию. На примере: Вы взяли кредит в 2012 году. Так сложилось, что по нему у вас были частые просрочки касательно ежемесячных сроков. Кое как вы его погасили, с задержкой в пару дней от положенного срока. Неприятная ситуация, но в 2014 вам дали еще один кредит, сумма и процентные ставки по которому выше чем по первому займу. Вы с легкостью и без единой просрочки закрыли его вовремя.

Вот в таком случае, банк учтет положительный результат и с радостью сделает вас своим клиентом.

- Если на данный момент есть просроченный действующий кредит или неделю назад вас «наградили» принудительным взысканием в суде, то это явно насторожит работника банковской сферы. Далеко не все банки, готовы доверить сейчас вам свои деньги.

- Пятый раз берёте кредит и каждый раз не вовремя вносите ежемесячные платежи. Или суммы оплачиваете не в полном объеме. Наверняка, это разные банки. Потому что ни одно финансовое учреждение не потерпит таких «стабильных промахов» со стороны клиента. Будьте внимательнее, шестого кредита может и не быть.

Выводы – как узнать испорчена ли кредитная история

Из всего вышесказанного следует, что оценить в полной мере является ли ваша кредитная история испорчена, может только банк. Именно он решает, сделать вас своим клиентом или нет. Так, что не делайте окончательных выводов (если ситуация не окончательно запущенная), а отправьте запросы сразу в несколько банков. Помните, удача на вашей стороне!

Дополнение

Быстрый способ узнать испорчена ли кредитная история, закажите отчет по кредитному рейтингу, из него вы узнаете испорчена ли КИ, почему отказываю банки и одобрят ли новый кредит.

↪ Заказать отчет по кредитной истории

Испорченная кредитная история: причины и как исправить

Если вам отказывают в выдаче кредита, возможно, дело в испорченной кредитной истории. Испорченная кредитная история — ее может испортить кредитор, мошенники и сам заемщик. В статье разберем каждую причину.

Если вам отказывают в выдаче кредита, возможно, дело в испорченной кредитной истории. Испорченная кредитная история — ее может испортить кредитор, мошенники и сам заемщик. В статье разберем каждую причину.

Кредитная история — документ, в котором фиксируется ваше поведение как заемщика. Кредитная история есть у каждого, кто хоть раз обращался за кредитом, даже если его не одобрили. Когда вы приходите в банк за кредитом, сотрудник банка оценивает вас в том числе по кредитной истории.

Вина кредитора или БКИ

Сотрудники банков и МФО ведут карточки заемщиков. Данные из карточек передаются в бюро кредитных историй (БКИ), а затем попадает в кредитную историю.

Если сотрудник банка ошибется при заполнении карточки , например, не укажет, что вы закрыли кредит, то и в кредитной истории кредит будет числиться открытым или даже просроченным.

Технические сбои тоже могут исказить данные в кредитной истории. Так, «Ренессанс Кредит» искажал кредитную историю клиенту в течение нескольких лет, списывая платежи по кредиту с нарушением графика. Задержки банка заносились в кредитную историю как просрочки.

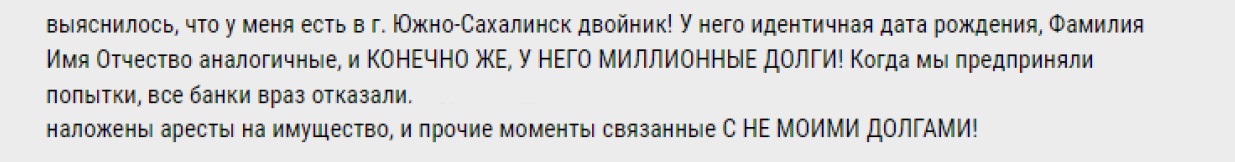

Еще случается задвоение профиля . В этом случае кредитная история одного человека ошибочно присваивается другому — полному однофамильцу. В зоне риска люди с популярными фамилиями, например, Ивановы, Андреевы, Кузнецовы.

Кредитный брокер Светлана Казаринова рассказала случай про задвоение профиля. К ней обратился некто Кузнецов, которому отказывали все банки. Заемщик утверждал, что всегда исправно платил кредиты. Запросили его кредитную историю и увидели просрочки платежей по нескольким кредитам. Один долг даже дошел до судебных приставов. Оказалось, что из-за технической неисправности в кредитную историю Кузнецова попали займы однофамильца из другого региона.

Фрагмент отзыва Кузнецова о работе Светланы Казариновой:

Что делать

Запросите кредитную историю . Проверьте, соответствует ли информация действительности. Если найдете ошибки, обратитесь к кредитору. Сообщите ему об ошибке и попросите исправить. Сразу подготовьте доказательства: чеки, квитанции, выписки. Банк обязан рассмотреть ваше заявление в течение 30 дней.

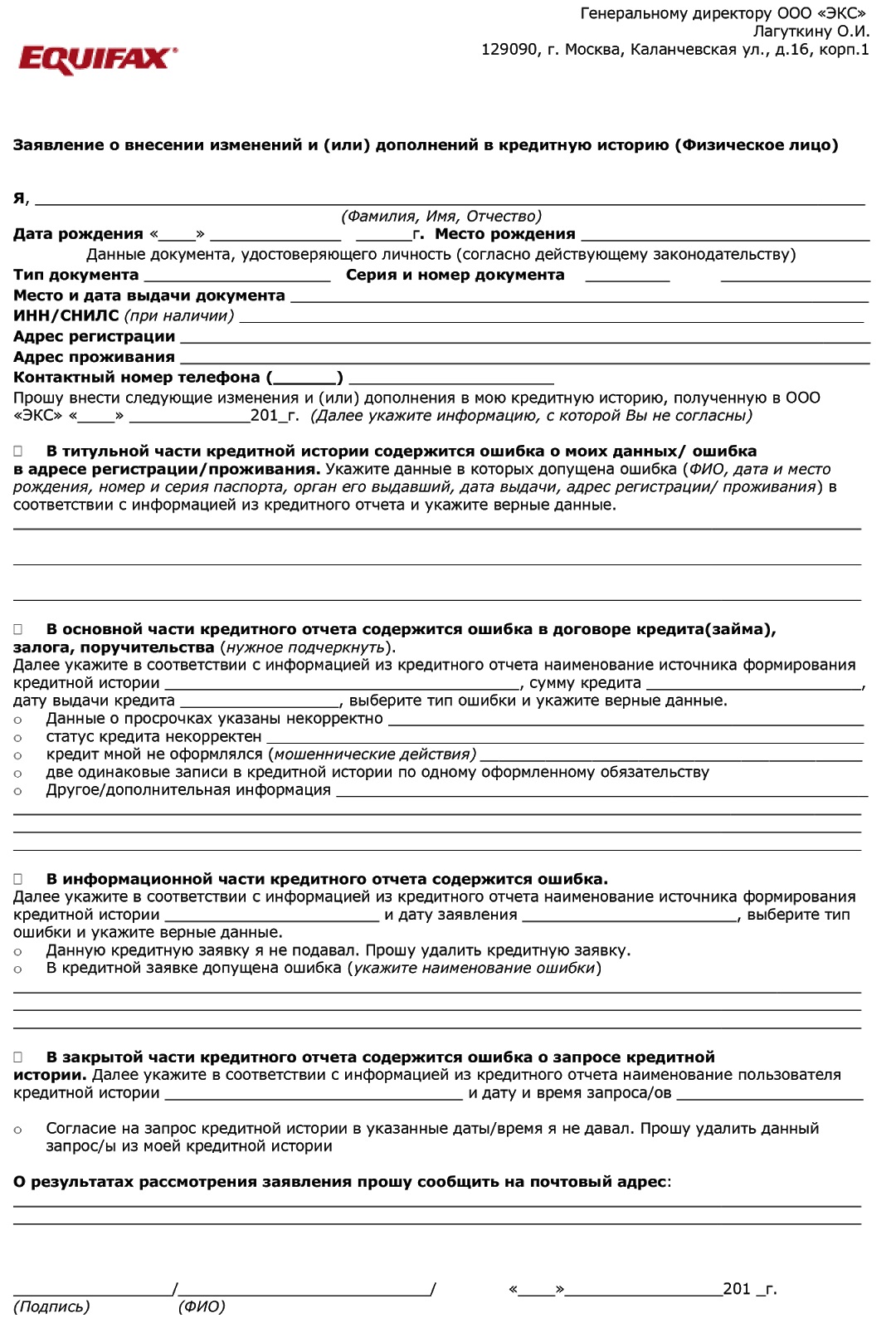

Если кредитор откажется исправлять данные или проигнорирует просьбу, обратитесь в БКИ, в котором вы запросили кредитную историю. Расскажите сотруднику БКИ об ошибке и нежелании кредитора ее исправлять. Бюро напрямую обратится к кредитору и разберется в ситуации.

Образец заявления в БКИ Эквифакс

Мошенники

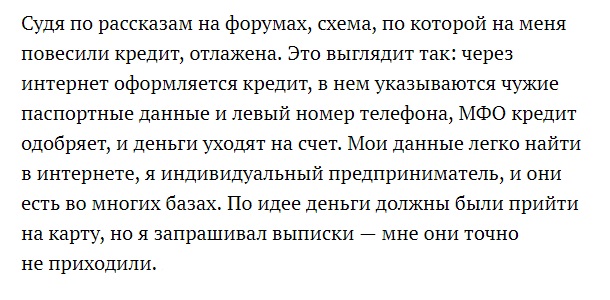

Мошенники могут взять кредит на утерянный паспорт или на его копию. Разумеется, выплачивать такой кредит они не будут — в кредитной истории появится просрочка. Если кредитор найдет ваши контактные данные, то сообщит о долге. В противном случае вы будете жить в неведении, пока не проверите кредитную историю.

Предприниматель из Санкт-Петербурга предполагает, как мошенники взяли кредит на его имя

С развитием онлайн-кредитования у мошенников появляются новые способы незаконного кредитования. Раньше они либо подделывали паспорта, либо искали сообщников в банках или МФО. Сейчас микрокредитные организации дают займы через интернет без встречи с заемщиком.

Что делать

Если вы увидели в кредитной истории чужой кредит или вам звонят с требованием погасить неизвестный долг, скорее всего, вы столкнулись с мошенничеством.

Первое правило — не платите. Это не ваш долг и не вам за него отвечать.

Найдите в кредитной истории кредиторов, которые выдали деньги мошенникам. В найденных организациях попросите вашу карточку и проверьте паспортные данные. При совпадении данных пишите заявление.

Напишите заявление в полицию для возбуждения уголовного дела по статье 327 (подделка документов) или 159 (мошенничество) УК РФ.

Идите в суд, если кредитор настаивает на вашей причастности к кредиту.

Вина заемщика

Вы проверили кредитную историю, не нашли в ней неточностей и незнакомых займов. Но кредиты все равно не одобряют. Как в таком случае установить причину?

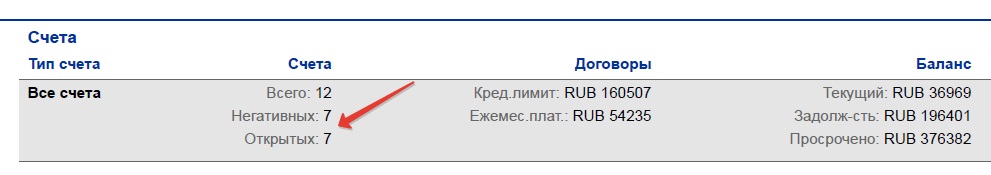

Просрочки

В первую очередь проверьте активные просрочки платежей. Вы найдете их на первой странице кредитной истории.

Первая страница кредитной истории НБКИ

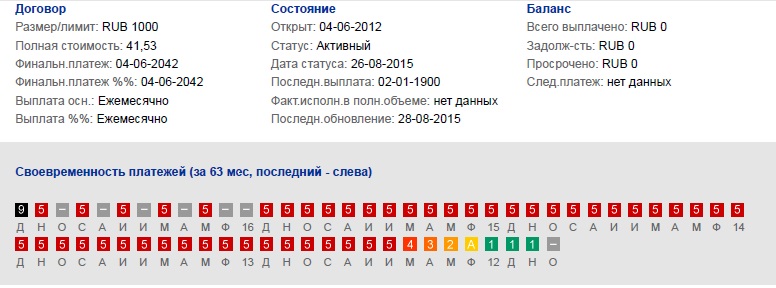

Чтобы найти кредиторов, которым вы просрочили платежи, перейдите к разделу «Счета». Здесь указаны все выданные кредиты. Найдите активные и посмотрите на графики платежей из цветных квадратов. Если все квадраты зеленые — все в порядке, просрочек нет. Если желтые, оранжевые, красные или черные — вы просрочили платежи.

Чем темнее цвет, тем больше просрочка. Серые квадраты — банк в эти месяцы не передавал сведения в БКИ

Просрочки в закрытых кредитах тоже негативно сказываются на репутации заемщика. Особенно плохи просрочки, которые:

- допущены менее двух лет назад;

- продолжительностью дольше 30 дней;

- если после последнего просроченного кредита не выплачен другой, без проссрочек.

Микрозаймы и заявки на кредит

Даже если вы исправно выплачиваете заемные деньги, кредитную историю можно испортить частыми обращениями в микрофинансовые компании и заявками на кредиты.

К микрозаймам банки настороженно относятся, потому что они сигнализируют о финансовых трудностях. Если микрозаймов не больше двух в год — беспокоиться не стоит. Если больше, банк решит, что у вас нестабильная финансовая ситуация или вы не умеете планировать траты. Такому заемщику откажут.

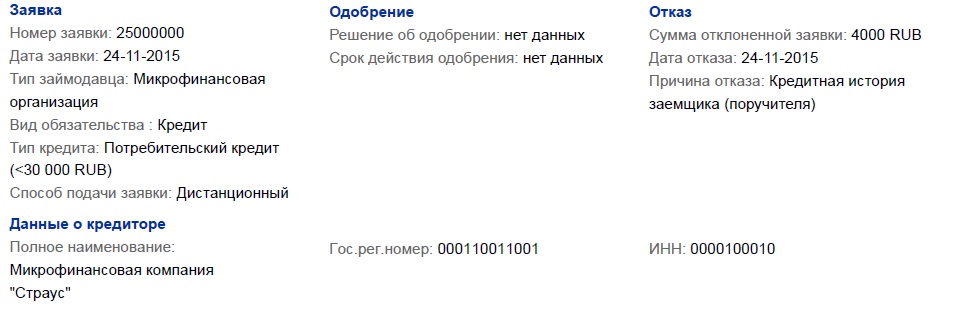

Опасно обращаться за кредитом сразу в несколько банков — это фиксируется в кредитной истории. Банк увидит, что заемщик за неделю попытался получить деньги сразу у пяти кредиторов. Этот заемщик либо ищет лучшие условия по кредиту, либо ему срочно нужны деньги. Для подстраховки банк выбирает худший сценарий (острая нужда в деньгах), поэтому отказывает.

Вы можете увидеть свои заявки на кредиты в Информационной части кредитной истории:

Что делать

Первым делом погасите открытые задолженности платежей по кредитам. Каждый месяц просрочки ухудшает репутация заемщика.

Закрытые просрочки «лечатся» временем и новыми кредитами. С каждым годом значимость просрочки снижается, а шансы на кредит увеличиваются. Чтобы ускорить процесс восстановления кредитной репутации, возьмите кредит на товар (POS-кредит) или кредитную карту. Для этих кредитных продуктов к заемщикам не очень высокие требования.

Образцово выплатите POS-кредит: без просрочек и опережения платежей. Опережение играет против вас. Чем быстрее вы погасите кредит, тем меньше «зеленых квадратиков» появится в кредитной истории. Банк не сможет оценить вашу платежную дисциплину на длинной дистанции. Поэтому для восстановления кредитной возвращайте деньги строго по графику.

Для кредитной карты важна регулярность. Активно пользуйтесь ей в течение года — это поправит вашу кредитную репутацию.

Испорченная кредитная история: памятка по исправлению

Если планируете в ближайшем будущем брать крупный кредит или уже получаете отказы, загляните в кредитную историю. Возможно, у вас испорченная кредитная история.

Если встретите ошибки (закрытый кредит числиться открытым или просроченным), связывайтесь с кредитором и вместе с ним разбирайтесь в проблеме. Возможно, кредитор откажется разбираться. Тогда обращайтесь в БКИ: напишите заявление и приложите доказательства ошибки. Действуйте по такой же схеме, если встретите в кредитной истории чужие кредиты. Это могут быть происки мошенников. Если факт мошенничества подтвердится, пишите заявление в полицию.

Если кредитная история испорчена по вашей вине, заявления не помогут. Придется восстанавливать репутацию:

- Погасите открытые просрочки платежей.

- Перекройте просрочки в прошлом POS-кредитами и выплатами по кредитной карте.

- Не обращайтесь за кредитом чаще трех раз в месяц и не частите с микрозаймами. Один–два микрозайма в год для банков некритичны, но при большем количестве шансы на кредитование резко снижаются.

3 способа проверить свою кредитную историю и улучшить ее, чтобы избежать отказа

Банки отказывают вам в кредите или вы боитесь, что откажут? Если у вас все в порядке с официальной работой, зарплатой, пропиской и документами, скорее всего — дело в плохой кредитной истории. И для начала нужно узнать, какая именно у вас.

Для начала разберемся, из-за чего вообще ваш кредитный рейтинг может ухудшиться настолько, что вам перестанут выдавать займы даже в МФО. Не всегда проблема кроется в вас, иногда это может случиться по вине банка, а вы об этом и не узнаете.

Конечно, можно получить кредит и с плохой КИ, но банков, которые выдают подобные займы, не так много. Да и рассчитывать на низкую ставку или льготные условия не приходится. Максимум, что вам предложат для начала — небольшую сумму на малый срок и под высокие проценты. Готовы — пробуйте. Но лучше для начала исправить свой рейтинг.

6 причин плохого кредитного рейтинга

- Просрочки за последние пару лет. Если за прошлые 2-3 года у вас есть просроченные кредиты, по которым вы перестали платить или задерживали платежи и приходилось платить штрафы — это однозначный признак того, что ваша КИ ухудшилась.

- Отправка заявки одновременно в несколько банков. Да, это тоже можете ухудшить кредитный рейтинг, так как банки иногда считают это мошенничеством и попыткой одновременно взять кредиты в разных местах. Исключение — специализированные заявки (например, кредитный лимит на карту Кукуруза от Евросети).

- Часто обращались за кредитами и получали отказ в последнее время. Каждый раз, когда вам отказывают в выдаче займа — это фиксируется в вашей КИ. Чем больше отказов, тем ниже рейтинг, тем ниже вероятность одобрения. (как выйти из этого замкнутого круга и получить кредит без отказа ⇒). Обычно банки смотрят данные за последние 2-5 месяцев.

- Банк не закрыл ваш прошлый кредит. Это уже вина банка — когда он вам говорит, что кредит закрыт и оплачен, а сам не передает данные об этом в БКИ (бюро кредитных историй). На практике это случается чуть ли на каждый пятый раз.

- Текущие выплаты по кредитам больше 50% дохода. Если у вас уже есть несколько кредитов (в том числе ипотека или автокредит), по которым вы платите больше 50% того, что зарабатывается, получить еще один будет очень проблематично.

- Не закрыли в прошлом кредит и долг ушел коллекторам. Они скупают незакрытые кредиты и потом сами добиваются выплат. Если у вас было подобное в прошлом, то даже, если кредит вы оплатили — это уже зафиксировано в КИ. Плюс коллекторы часто не вносят данные о закрытии займа в БКИ и долг остается числиться за вами — все банки его видят.

Как бесплатно проверить кредитную историю

Как видите, причин может быть много. И если свои оплошности вы знаете, то про вину банка можете даже не догадываться. Поэтому прежде, чем обращаться в банк, стоит проверить свою КИ и если что-то не так — исправить причины, по которым вы могут отказать.

Это бесплатно и займет у вас всего пять минут. После уже можно будет на основе него принимать решение. Например, подавать заявки на получение денег только в банки, которые подходят вам по текущему кредитному рейтингу. Тот бе Банки.ru — не только выдает вам ваш текущий кредитный рейтинг, но и помогает подобрать наиболее подходящие для вас предложения банков.

Как улучшить кредитную историю и получить займ

Если все совсем плохо, остается только улучшать КИ. Сделать это можно, лишь устранив причины, по которым вы получаете отказ, в том числе и те, которых вы раньше могли не догадываться, например, если за вами до сих пор числится давно погашенный долг.

Для этого есть сервис «Прогресскард». Они действуют в несколько этапов, помогая людям гарантированно получить кредит, купить автомобиль или взять ипотеку.

- Проверка и устранение всех возможных причин во всех банках, к которым вы обращались за займом.

- Составление заявлений для банков и коллекторов, необходимые для устранения ошибок и старых долгов в КИ.

- Помощь в подборе банков и оформлению нового кредита — проверка всех данных и требований, предъявляемых банки и формирование положительного результата.

Стоимость полной программы «Прогресскард» — 2990 руб, но они сразу же возвращаются вам на банковскую карту в виде займа. Возвращая его вовремя, вы формируете свою новую положительную кредитную историю.

История сразу из 3 крупнейших БКИ за 5 пять минут

Если ваша КИ хранится в одном бюро историй, а вы подали заявку в другое, то никакого результата вы не получите. Отчет может прийти положительный, а в банке вы все равно получите отказ. Выход? Проверить если не все, то хотя бы три самых крупных БКИ: Русский стандарт, Эквифакс и НБКИ. Можно самостоятельно и по почте — запрос будут рассматривать пару недель, и бесплатно можно лишь раз в год в одном бюро. А можно за пять минут на одном сервисе.

Дорого? Не обязательно тыкаться наугад. Можно для начала заказать справку из ЦККИ — на этом же сервисе в личном кабинете, сразу после регистрации. В этой справке будет указано, где именно хранится ваша КИ. И после уже подавать запрос на проверку только в одно нужно вам бюро кредитных историй и не тратить лишние деньги и время.

В КИ все отлично, а в кредите отказывают? Запросите там же скоринг заемщика — он точно оценивает ваши социодемографические и другие важные для банка параметры и указывает на проблемные места и причины отказов в выдаче займа.

6 отчетов за полгода — следим за изменениями в КИ

И, наконец, если проблема глобальна и сразу ее не исправить, советую использовать сервис «Мой рейтинг», позволяющий онлайн следить за своей кредитной историей. Это упрощенная версия двух предыдущих вариантов. Позволяет узнать свою КИ и следить за ней онлайн, получая новый отчет каждый месяц в течение полугода за разовую подписку 499 рублей. Вариант для тех, кому нужно не только разово проверить КИ, но и следить за ее изменениями, например, если вы работаете над ее улучшением.

Вы можете резонно спросить — а зачем вообще проверять кредитную историю, разве недостаточно один раз узнать свой рейтинг и потом не допускать просрочек и прочих ошибок?

- Защититься от мошенников. Сейчас все больше случаев, когда люди берут кредит по чужому паспорту, а с вас потом будут требовать деньги.

- Избежать чужих кредитов. Иногда банки оформляют на вас кредитные карты, которых вы никогда не увидите и не узнаете, пока не возникнет проблема оплаты.

- Ошибочный рейтинг. Иногда у вас и долгов нет, и просрочек не было, а КР низкий. Обычно это ошибки банков, например, если они не указали, что займ закрыт. Сервис дает советы, как это исправить и что делать в таких случаях.

- Займ больше не дадут. Может случиться, что ваш КР упадет до минимальной отметки, после которой все банки и МФО баз исключения будут отказывать вам в оформлении займов.

Какие банки не проверяют кредитную историю?

Просроченные платежи, действующие задолженности, судебные тяжбы — все это влияет на кредитную историю заемщика. А ведь именно по ней банк делает вывод о целесообразности выдачи кредита. Как быть, если срочно нужны деньги, а КИ уже испорчена? Рассказываем, какие банки не проверяют кредитную историю, и можно ли ее исправить.

Зачем банку кредитная история?

Кредитная история — это отчет о финансовых обязательствах гражданина. Существует три вида КИ: положительная, отрицательная и нулевая. Вопреки некоторым заблуждениям, отсутствие кредитной истории — это для банка, скорее, негативный фактор. Она содержит в себе всю информацию о займах: о финансовой организации, сумме кредитов, сроке, порядке их выплаты. На основании этих данных осуществляется оценка кредитоспособности потенциального клиента. Сбор информации, как и ее хранение, происходит в БКИ — в бюро кредитных историй.

Для чего же банку нужна КИ гражданина?

- Для того, чтобы проверить добросовестность заемщика. В этом организации помогут записи о предыдущих или действующих просрочках по кредитам.

- Для оценки долговой нагрузки клиента — количестве действующих кредитов.

- Для того, чтобы выяснить объем ежемесячных платежей гражданина.

- Для проверки паспорта заемщика на его вхождение в черный список других финансовых организаций. Как правило, туда попадают нежелательные и подозрительные граждане.

- Для получения результатов кредитного скоринга. На их основании банк делает вывод о целесообразности выдачи кредита.

Как банки проверяют кредитную историю?

Проверка кредитной истории проходит в несколько этапов:

- В настоящее время в нашей стране действуют около 24 бюро, и каждая организация сама решает, в какое из них она будет предоставлять информацию о клиенте. Для начала банку нужно выяснить, в каком БКИ хранится информация о потенциальном заемщике. Поэтому сначала он отправляет запрос в Центральный каталог кредитных историй.

- После получения информации о БКИ, организация отправляет заявку на получение кредитной истории клиента.

- Бюро кредитных историй сверяет данные в заявке со своей базой и направляет банку отчет о потенциальном клиенте;

- На основании ответа БКИ, финансовая организация проводит анализ в целесообразности выдачи кредита.

Какой банк не проверяет кредитную историю в 2020 году

Существуют организации, особенно мелкие банки, не проверяющие кредитную историю. Но, поскольку они не могут убедиться в добросовестности и платежеспособности заемщика и идут на определенные риски, устанавливают для клиента очень невыгодные условия.

- Прежде всего, они могут потребовать большее количество документов, поскольку никаким образом не могут проверить долговую нагрузку клиента. Так, в пакет могут входить паспорт РФ, действующий загранпаспорт, данные дебетовой карты другой организации, ПТС, справки о доходах.

- Кредитный лимит в банках, которые не проверяют кредитную историю, гораздо ниже.

- А вот процентная ставка — наоборот, больше.

- Срок выдачи пользования деньгами так же сильно меньше, чем в банках с проверкой КИ.

- В качестве гарантии банк может потребовать предоставление залога — квартиры или автомобиля.

- Также одним из условий выдачи кредита может стать наличие поручителя.

Ознакомьтесь с полным списком кредитов с плохой историей на нашем сайте.

Можно ли отказать банку в проверке истории?

Однако запрет на проверку кредитной истории совсем не увеличит шансы на получение займа. Скорее, наоборот. Банк обязательно заинтересуется, чем же было вызвано такое ограничение. И в лучшем случае человеку будет предложен кредит на самых невыгодных для него условиях. В худших — кредитор и вовсе откажет в сотрудничестве скрытному и сомнительному гражданину.

Имейте ввиду, что часто кредитные специалисты даже не спрашивают заемщика о проверке КИ, несмотря на незаконность такого действия. Поэтому если вы против обработки личных данных, лучше сказать об этом в самом начале.

МФО выдающие кредиты без проверки истории

Сотрудничество с микрофинансовыми организациями в этом случае более привлекательно, нежели с банками. Даже несмотря на невыгодные условия, требования к заемщику в МФО более лояльные. А потому и выдача займа без проверки кредитной истории более вероятна.

Среди главных особенностей микрофинансовых организаций можно выделить:

- отсутствие необходимости в предоставлении целой кипы документов, подтверждающих доход и наличие имущества — как правило, сотрудникам МФО достаточно только паспорта;

- рассмотрение заявки на выдачу займа происходит гораздо быстрее, чем в банках, — не больше 20-30 минут;

- чаще всего микрозаймы выдают без залогов и поручителей.

А вот требования у таких компаний практически те же, что и у обычных банков:

- российское гражданство;

- наличие постоянной регистрации в регионе обслуживания микрофинансовой организации;

- возраст заемщика от 18 лет.

Название микрофинансовой организации

Сумма займа, рублей

Процентная ставка, % в день

Изучите полный список микрофиннасовых организаций, который выдают займы без проверок.

Можно ли исправить кредитную историю с помощью МФО?

Многие микрофинансовые организации предлагают услуги по исправлению кредитной истории. С первого взгляда это может показаться не больше, чем маркетинговой уловкой, ведь данные в БКИ хранятся в течение десяти лет. Но так ли это на самом деле?

Программы для улучшения КИ действительно существуют. Их целевой аудиторией становятся те заемщики, чья просрочка превышает 90 дней или вовсе перешла в стадию судебных разбирательств.

Выглядит процедура исправления кредитной истории следующим образом:

- Микрофинансовая организация оформляет на клиента несколько займов подряд. Первый составляет минимально возможную сумму — около 1000 рублей на недельный срок.

- Второй — 2000 рублей на срок до 10 дней.

- Третий — от 3000 до 5000 рублей на тот же период.

Таких микрозаймов может быть от трех до пяти в зависимости от испорченности кредитной истории. В лучшем случае уже через три недели в БКИ появится положительная информация о заемщике. После этого он может обратиться в ту же МФО, но уже для обычного займа, либо в банк за получением небольшого потребительского кредита. За этой целью лучше обращаться в ту организацию, которая требует пакет документов, подтверждающий доход. В таком случае вероятность одобрения будет выше.

Имейте ввиду, что перед началом программы вам потребуется закрыть все текущие просрочки, поскольку несмотря на положительную информацию, банки не будут работать с клиентом с имеющейся задолженностью.

Напоследок дадим пару советов, как увеличить вероятность одобрения кредита в банках, которые не проверяют кредитную историю. Если на текущий момент у вас есть обязательства перед другими банками, лучше их погасить. Даже если вы исправно платите по кредиту, банк может посчитать, что ваша долговая нагрузка слишком высокая для еще одного займа. Также перед подачей заявки обязательно подготовьте документы, подтверждающие доход, — это существенно увеличит шансы на одобрение.