Как оплатить кредит если нет денег

Нет денег платить за кредит? Объясняем, что делать

Когда заемщик берет кредит, он примерно рассчитывает, за какие средства будет расплачиваться по долгу. Однако случаются и форс-мажорные обстоятельства, которые трудно предвидеть, вроде потери работы, тяжелой болезни или кризиса. Выплачивать кредит становится невозможно, и долговое бремя усложняет и без того тяжелое положение.

Разбираемся, как можно решить эту проблему и не совершить ошибок.

Не паниковать и действовать уверенно

Первым делом должник впадает в смятение и считает, что проще будет убежать от проблемы и в последующем игнорировать напоминания банка о сроках оплаты кредита. Однако это в корне неверное решение. Начисляемая пеня за просрочку оплаты и штрафные проценты буду только расти, увеличивая размер долга. Вместе с тем звонки от менеджеров колл-центра станут все более навязчивыми.

Даже если заемщик отключит телефон, через месяц данные о неплательщике попадут к коллекторам. Эти ребята не ограничатся звонками, а будут уже стучаться в двери и надоедать друзьям и родственникам заемщика в соцсетях. Последней стадией станет передача дела в суд. А приставы, описывающие имущество, уже вряд ли будут слушать какие-либо оправдания.

Поэтому стоит помнить, что банки не забывают долги. Пока заемщик скрывается, его кредитная история теряет в доверии. Лучше рассказать банку о своих проблемах напрямую. Тогда банк и не подумает включать должника в базу сомнительных заемщиков, а посчитает его добропорядочным клиентом. Но при этом не допускайте в переговорах с кредитором сильных эмоций, а договаривайтесь о новых условиях с холодной головой.

Таким образом, ищите решение и выстраивайте диалог, отталкиваясь от первопричины проблемы.

Деньги будут, но не сразу

Такая ситуация может произойти у заемщиков, работающих в качестве фрилансеров или по крупным заказам. Срок выплаты приближается, но средства за выполненную работу перечислят через несколько недель или месяц. В таком случае клиент банка может договориться о корректировке графика выплат.

Для этого будет достаточно обратиться в колл-центр и разъяснить возникшую проблему. Если есть какие-то документы, подтверждающие финансовые трудности, то можно ими подкрепить просьбу.

Денег не будет долго

Потеря работы, тяжелая болезнь или продолжительная невыплата зарплаты могут значительно подпортить кредитную историю заемщика. В этой ситуации также наилучшим решением будет обратиться напрямую в банк и предложить пересмотреть кредитный договор. Но для того, чтобы кредитор пошел на уступки, нужно точно сказать, когда вы сможете вновь выплачивать долг. Временную неплатежеспособность желательно подтвердить документами.

Однако каждый подобный случай рассматривается банком отдельно и многое зависит от политики кредитной организации. Если должник давно пользуется услугами банка и у него отсутствуют просрочки по платежам, то кредитор вероятнее всего пойдет на уступки.

Однако стоит помнить, что кредитный договор может предусматривать наличие временных финансовых проблем у клиента. Как правило, банк в таком случае предоставляет отсрочку по уплате процентов или тела кредита: либо временное погашение только долга по телу кредита, либо временная выплата процентов.

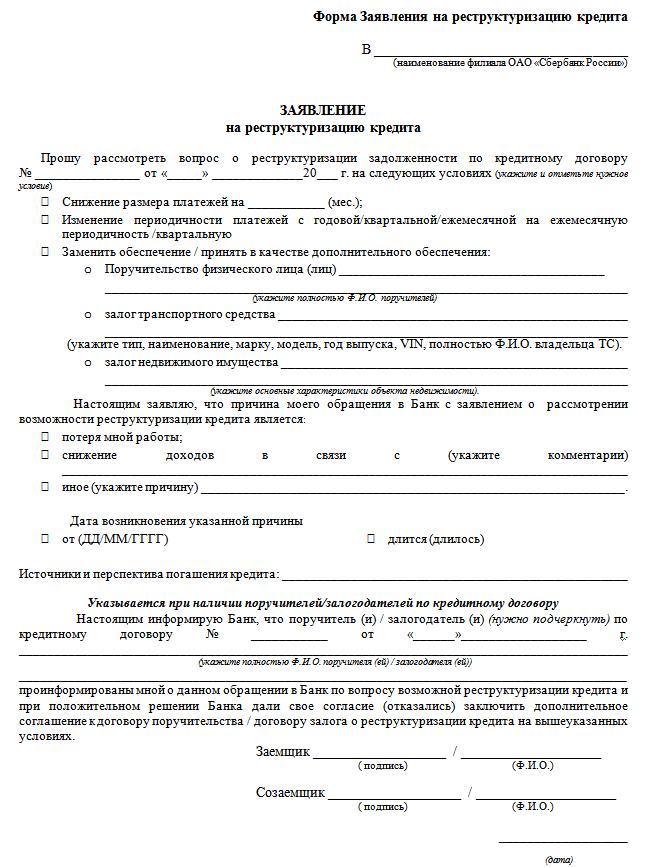

В половине случаев прошений об отсрочке заемщикам отказывают, тогда можно попробовать договориться о реструктуризации долга. Фактически это тот же пересмотр условий кредита. Для этого заемщику нужно сообщить банку о временной неплатежеспособности и написать заявление с просьбой об изменении срока действия или графика выплаты кредита. Заявление выглядит следующим образом:

Также банк может предоставить приостановку начисления штрафов или пени либо смену валюты.

Но нельзя забывать, что условия реструктуризации рассматриваются в зависимости от общей суммы кредита (если она небольшая, то вряд ли клиенту пойдут на встречу) и кредитной истории плательщика.

В крайнем случае заемщик может составить досудебную претензию в банк. По крайней мере, это может помочь клиенту оттянуть время для поиска денежных средств.

Денег не предвидится и много кредитов

Как только заемщик понимает, что не в силах обеспечивать свои долги, то лучше сразу самостоятельно объявить о своей неплатежеспособности. Затем можно попробовать консолидировать долги и попытаться их рефинансировать, если удастся найти кредиты с меньшей процентной ставкой.

Если плательщик решиться продать залоговое имущество, то лучше это сделать своими силами. Но перед этим стоит предупредить банк о продаже залога.

Тот же случай, но только с ипотекой

Для начала можно попросить отсрочку или перекредитоваться в другом банке под меньший процент либо на больший срок. Это поможет уменьшить долговую нагрузку.

Если же платить совсем нечем, то обязательно нужно заявить об этом банку. При оформлении ипотечного договора банк получает квартиру заемщика в залог. Кредитная организация выставит жилпощадь на продажу и попытается реализовать ее по меньшей цене, поскольку кредитору важно покрыть остаток долга на дату просрочки. Рекомендуем поучаствовать в продаже и попытаться найти покупателя, готового приобрести квартиру по рыночной цене.

Когда ипотечная квартира будет продана и залог будет снят, банк заберет деньги для покрытия долга.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

Как быстро выплатить кредит?

Устали от тяжкого финансового бремени кредита и не знаете, как погасить все долги? Эта статья будет полезна для вас! В ней мы рассмотрим 7 эффективных способов погашения кредита и найдём пути выхода из сложной ситуации.

Конечно, с появлением на российском рынке кредитования жизнь стала значительно проще. Можно не дожидаться зарплаты, чтобы купить желаемую вещь, и не откладывать годами на отдых, свадьбу. Но зачастую, из-за неправильных расчётов или в силу других объективных факторов, кредит становится тяжёлой ношей, избавиться от которой непросто.

Чем грозит невыплата долга?

Прежде чем перейти к изучению способов освобождения от просрочек и долгов, давайте рассмотрим, в чём заключается опасность неоплаты кредита. Прежде всего это:

- Финансовая ответственность. В случае просрочек платежей клиенту может быть насчитана неустойка, пеня, выдвинуто требование вернуть всю сумму долга единоразово.

- Имущественная ответственность. Выражается в конфискации залогового имущества по договору (автомобиль, квартира, дом, банковские счета и т. д.).

- Уголовная ответственность. В зависимости от суммы долга заёмщику могут грозить лишение свободы или принудительные работы по решению суда.

Как правило, банки используют именно финансовые рычаги для возврата долга. Одним из таких инструментов является реструктуризация кредита, о которой мы поговорим чуть позже.

7 советов, как быстро погасить кредит

Обязательно воспользуйтесь следующими рекомендациями:

1. Не берите новых кредитов

Да, как бы парадоксально эта фраза ни звучала, но именно новые займы не дают возможности расплатиться по старым долгам. Человек попадает в своеобразный финансовый капкан: для оплаты задолженности он вынужден снимать деньги с карты, открывать договоры в других банках. И выбраться из этого замкнутого круга действительно сложно.

Именно поэтому важно при подписании контракта чётко определить для себя, какую долю из общего дохода можно свободно отдавать в счёт оплаты кредита. Если выйти за эту границу, задолженность начнёт нарастать подобно снежному кому.

Возьмите лист бумаги и подробно распишите свой долг и период, за который эту сумму можно погасить, не прибегая к новым кредитам.

2. Увеличьте ежемесячный платёж

Да, на первый взгляд это сделать непросто. Но попробуйте рассчитать, какую сумму вы сэкономите на оплате процентов, если досрочно закроете долг.

Если есть возможность подключить дополнительные источники для закрытия долга – используйте всё, что доступно.

Чтобы масштабно оценить переплату по договору, сразу смотрите на годовую сумму. Ведь в основном менеджеры в банках при оформлении кредита специально разбивают общий долг по месяцам. Это маркетинговый ход, который позволяет расположить клиента. При этом сумма кредита озвучивается сразу. Таким образом, у заёмщика формируется впечатление, что переплата по кредиту незначительная, а значит, можно не торопиться.

Прежде чем подсчитать сумму для увеличения ежемесячного платежа, обратитесь к работнику банка.

- как происходит досрочное погашение;

- нет ли скрытых комиссий и штрафов за досрочное погашение;

- нужно ли писать заявление;

- в какой день месяца можно производить оплату и т. д.

Все эти факторы могут существенно повлиять на формирование конечной суммы. Часто в договоре присутствуют скрытые платежи и санкции за досрочное полное или частичное погашение долга. Банку невыгодно, чтобы клиент раньше времени закрывал кредитный счёт, поэтому многие компании идут на всяческие уловки, чтобы не допустить этого.

3. Найдите дополнительный источник дохода

- подработка;

- дополнительные смены;

- временный сезонный заработок;

- разовый проект;

- продажа ненужных вещей и т. д.

Эта деятельность не обязательно должна быть связана с основным профилем и специализацией. Весной и летом постоянно требуются неквалифицированные работники для уборки дач, сбора урожая, подрезки кустов и т. д. В зимнее время это может быть репетиторство, уборка квартир, строительные и ремонтные работы, пошив одежды и фриланс.

Не стоит впадать в уныние и рассматривать этот период как тяжкую финансовую кабалу. Чётко обозначьте время, которое вам необходимо на закрытие долгов.

Ключевой момент: строго следите за тем, чтобы средства из дополнительного заработка расходовались исключительно на оплату долга по кредиту.

Определите, насколько вы сможете сократить этот период, если будете вносить ежемесячно кроме обязательного платежа дополнительные 3–5 тысяч рублей.

Такие подсчёты очень хорошо мотивируют и помогают сформировать чёткую стратегию дальнейших действий.

4. Максимально сократите расходы

Важно осознать, что без сокращения расходов выплатить все кредиты не получится.

Проанализируйте все свои доходы, расходы и оставьте только самое необходимое:

- питание;

- коммунальные платежи;

- транспортные расходы;

- оплата за учёбу (кружки, секции и т. д.).

Здесь нужно быть максимально честным перед самим собой и чётко определить, от чего временно можно отказаться в пользу быстрой выплаты кредита.

В этот период избегайте походов по магазинам, онлайн-покупок, обходите стороной распродажи и составьте план рационального, но экономного питания.

Сюда же следует отнести избавление от дорогих привычек (алкоголь, сигареты, утренний латте по дороге на работу, обеды с сотрудниками в кафе, пятничные вечера с друзьями). Если вы постоянно в долгах, допускаете просрочки по кредитам и не знаете, как закрыть долги, проанализируйте своё финансовое положение и расходы. Так вы сможете реально оценить, насколько эти траты для вас важны и можно ли их избежать.

Помните, что это лишь временные жёсткие меры, которые помогут вам освободиться от долгов.

5. Миграция денег с карты на карту

Этот способ подходит только в том случае, если общая сумма долга не превышает 50–70 тысяч рублей. Ведь именно такие лимиты в основном установлены на кредитных картах.

Суть этого метода сводится к тому, чтобы управлять перемещением заёмных средств с карты на карту, избавляясь от необходимости платить ежемесячные проценты за счёт льготного периода.

Льготный (грейс) период устанавливается каждым банком самостоятельно. В среднем он занимает от 40 до 100 дней. В этот промежуток времени банк полностью освобождает клиента от уплаты ежемесячной комиссии, предлагая услугу кредитования практически даром. Делается это с целью привлечения новых клиентов. Ведь такой бонус действительно удобен и помогает кратковременно прибегать к займам, не оплачивая при этом комиссионных расходов.

Но хитрость заключается в том, что человек редко успевает вернуть сумму долга за этот срок и постепенно начинает платить годовые проценты.

С грейс-периодом нужно быть осторожным, внимательно изучив условия его формирования.

Так, увидев в рекламном проспекте заманчивое обещание «Льготный период – 55 дней», не стоит его отсчитывать с момента снятия денег с карты. Необходимо уточнить у сотрудника банка, как именно осуществляется расчёт этого времени. Чаще всего это происходит с 1-го числа месяца, в котором была произведена транзакция.

Пример. Вы сняли деньги с карты 23 июня. В условиях программы указано, что банк дарит 55 дней льготного обслуживания. Но при этом отсчёт ведётся с 1 июня. Значит, вы должны вернуть деньги до 25 июля, если не хотите платить комиссию по кредиту.

6. Метод снежного кома

Такой способ актуален для тех, у кого открыто сразу несколько договоров. Это могут быть потребительские и нецелевые кредиты, карты и т. д.

Составьте список всех незакрытых долгов и определите очерёдность их погашения.

Сразу старайтесь закрыть все мелкие суммы, чтобы максимально сократить количество договоров.

Во-первых, это даст психологическое облегчение и позволит увидеть выход из тяжёлой финансовой ситуации. Во-вторых, поможет сэкономить. Проценты по мелким кредитам, как правило, самые высокие. Из-за небольшой суммы заёмщик не обращает на это внимания и в результате возвращает банку долг почти в двойном размере. После закрытия всех мелких кредитов и карт можно переходить к погашению крупных сумм.

7. Рефинансирование долга

Разумеется, такой метод полностью от выплаты кредита не освободит. Но он позволит избежать имущественной и финансовой ответственности, избавиться от уплаты штрафной пени и заключить договор на более выгодных для себя условиях.

Рефинансирование: чем может помочь?

Перекредитование – это финансовый инструмент, который даёт возможность получить новый займ для погашения старого.

Когда люди обращаются за рефинансированием и почему это выгодно? Это, по сути, открытие нового кредита, что предполагает заключение другого договора на иных условиях.

Такая услуга помогает:

- снизить годовую ставку;

- избавиться от ненужной страховки;

- объединить в один все открытые кредитные договоры.

Сегодня многие банки предлагают такие программы, чтобы помочь заёмщикам решить финансовые трудности и привлечь новых клиентов.

Существует 2 вида рефинансирования:

- внешнее (текущую задолженность закрывает другой банк);

- внутреннее (происходит внутри одной организации).

Здесь возникает резонный вопрос: какой смысл компании идти навстречу клиенту и производить перекредитование?

На это может быть несколько причин:

- снижение финансовых рисков;

- повышение лояльности;

- увеличение дохода за счёт пролонгированного договора.

Предоставляя услугу рефинансирования долга, банк не остаётся в проигрыше. Для компании гораздо выгоднее увеличить срок кредитования и разбить платежи на более мелкие суммы, чем получить просрочки.

Рефинансирование ваших долгов другим банком тоже находит своё объяснение. Компания таким образом получает нового клиента, который оплачивать комиссию за услугу кредитования будет уже ей.

У каждого банка существует свой порядок проверки и отбора клиентов для рефинансирования. Например, если заёмщик пропустил всего 1–2 платежа, то он попадает в одну категорию финансовых рисков. Если же пользователь систематически не выплачивает кредит – в другую.

Кроме услуги рефинансирования многие банки, проявляя лояльность к своим клиентам, практикуют снижение процентной ставки.

Поэтому будет нелишним время от времени интересоваться актуальными ставками в компании. Иногда можно добиться снижения процентов без выплаты штрафных санкций. Единственное условие: необходимо быть дисциплинированным заёмщиком и не допускать просрочек в платежах.

Повышают шансы на такую лояльность со стороны банка и дополнительные услуги, оформленные в этой компании. Если вы является участником зарплатного проекта, открыли депозит или кредитную карту, то компания может пойти навстречу и снизить годовую ставку по займу.

Как погасить кредит, если нет денег: можно ли выбраться из долговой ямы

Ситуация, когда внезапно пропадает возможность оплачивать задолженность, может возникнуть у любого. Однако закрывать долг всё равно придётся, в противном случае у клиента банка могут возникнуть серьезные проблемы с законом. Мы выяснили, как погасить кредит, если нет денег.

Что грозит заёмщику в случае невыплаты кредита?

Просрочки крайне негативно скажутся и на кредитном рейтинге, и на жизни заёмщика в целом. Последствия могут быть самыми разными, но в целом предсказуемыми:

- ухудшение кредитной истории.

- начисление штрафов и пени;

- передача имущества в собственность банка;

- запрет выезда за пределы страны;

- иск банка в суд;

- продажа долга коллекторским агентствам;

- лишение водительских прав;

- блокировка банковских счетов.

Ожидать негативные последствий придётся недолго: они будут уже на следующий день. При этом если в договоре указан поручитель, то это отразится и на нём.

Как погасить кредит, если нет денег?

Если заёмщик честно предупредит об ухудшении финансового положения, то организация предложит выгодные условия, позволяющие заемщикам решать проблемы. Нужно понимать, что попытка уклониться от оплаты в любом случае будет иметь далеко не лучшие последствия.

Унгурян Александр, сотрудник компании «Должник прав», делится опытом, как погасить кредиты и избавиться от долгов:

Какой бы ни была причина, нужно предъявить доказательства ухудшения положения. К примеру, в случае тяжёлой болезни, это справка из больницы, при потере работы – трудовая книжка с отметкой об увольнении. Чем большее количество бумаг клиент предъявит финансовому учреждению, тем выше шанс того, что банк даст кредитный отпуск. Но даже после предъявления документов лучше продолжать вносить небольшие суммы на счет и оплачивать хотя бы небольшую часть задолженности.

Быстро погасить и отдать кредит не получится, но зато удастся минимизировать штрафы.

Реструктуризация

Реструктуризация кредита — изменение условий кредитного договора. Это делается в том случае, если невозможно выплатить кредит на прежних условиях. Важно, что данная процедура возможна только в том случае, если заемщик обратился в банк до образования просрочки.

Существует несколько способов проведения:

- пролонгация контракта — увеличение срока кредита и уменьшение размера платежей;

- приостановка выплат (на срок от месяца до двух лет);

- уменьшение процентной ставки;

- изменение валюты;

- списание неустойки;

- комбинативный метод (используются несколько вышеобозначенных вариантов);

- использование господдержки.

Для рассмотрения заявки должны быть выполнены следующие условия:

- документально подтвержденные причины, из-за которых невозможно закрыть кредит;

- ранее заёмщик не реструктурировал и не рефинансировал займы;

- до получения займа у заемщика не было просрочек.

Большинство кредиторов предлагают неплохие условия, в зависимости от ситуации заёмщика.

Финансовый эксперт и Youtube-блогер Рами Зайцман анализирует вариант реструктуризации:

Рефинансирование

Рефинансирование – погашение старых займов новым кредитом, на более выгодных для клиента условиях. Заключение нового договора поможет снизить процентную ставку и размер ежемесячного платежа, а также продлить или сократить срок действия договора и даже получить дополнительную сумму, и тем самым закрыть кредиты.

На примере ипотечного кредита: клиент продолжает погашать задолженность, но в результате рефинансирования у него возникают обязательства уже перед другим банком

Обращаться в банк можно через три месяца после получения займа. У клиента не должно быть просроченных платежей. Банк может отказать и из-за плохой кредитной истории, недостаточного дохода. Необходимо наличие следующих условий:

- сумма долга более 50 тысяч;

- срок погашения превышает 7 месяцев;

- получено письменное разрешение на рефинансирование в банке, где брался кредит.

Следует помнить, что для получения наибольшей выгоды перезаключение должно быть оформлено в первой половине срока кредита.

Где искать деньги на погашение кредита?

Заплатить кредит в любом случае придется, даже если не хватает денег. Поэтому нужно искать способ достать средства.

Оформить пособие по безработице

Если проблемы с кредитом появились из-за увольнения или сокращения, то можно временно встать на учёт в центр занятости на период поиска новой работы.

С начала 2019 года размер пособий немного увеличили

Пособие по безработице выплачивается каждый месяц (размер определяется индивидуально). Это поможет продолжать вносить платежи.

Найти новую работу

Помочь с поиском нового места работы может центр занятости, но тем не менее совсем не лишним будет самостоятельно мониторить вакансии.

В том числе можно искать и удаленную работу: это особенно большой плюс для жителей небольших городов, в которых есть проблемы с трудоустройством.

Подработки и фриланс

Варианты подработок разнообразны:

- выгул собак;

- уборка на заказ;

- репетиторство;

- фотосъёмка и т.д.

В том числе можно заработать с помощью проектной работы на фрилансе. Популярные направления:

- работа с текстом (написание статей, коммерческих текстов, редактура, переводы и прочее);

- обработка фотографий;

- программирование и дизайн;

- монтаж видеороликов и т.д.

Байден Игорь описывает 5 вариантов заработка в Интернете:

Искать предложения можно на специальных биржах. Чаще всего, заработок поначалу небольшой, но тем не менее это поможет платить кредит и выйти из трудной ситуации.

У каждого заёмщика могут возникнуть материальные трудности, и внести ежемесячный платёж по займу может быть невозможно. Существует несколько вариантов облегчить финансовое бремя, благодаря которым клиент может решить трудности, а после продолжать погашать кредит в срок.

Как погасить кредит если нет денег

Для многих кредит – единственная возможность совершить важные приобретения: купить автомобиль, жилье, бытовую технику.

Но, получив ссуду в банке, люди нередко попадают в ситуацию, когда по причине сокращения, увольнения, длительной болезни и семейных обстоятельств постоянный доход исчезает. Где найти деньги, чтобы погасить кредит, и как не попасть в бездонную долговую яму?

Что делать можно и чего нельзя?

В страхе потерять приобретенные предметы (недвижимость, ценности, автомобиль), а также навсегда расстаться с уже потраченными финансами, должники совершают ряд ошибок. И поддавшись панике, сами роют себе яму, заставляя банки обращаться к коллекторам, начислять штрафы, пени, обращаться в суд.

Вот лишь основные ошибки, которых важно избежать:

- затаиться и ждать, что проблема решиться сама собой;

- начать паниковать, обратившись в антиколлекторские службы;

- пропасть из виду, сменив номер телефона и даже место проживания;

- ждать решения суда, опустив руки.

«Верни кредит и спи спокойно», — современная народная мудрость, которой определенно стоит доверять. Ведь невозвращение банковской ссуды чревато начислением огромных штрафов, порчей кредитной истории, растраченными впустую нервами, силами, потерянным имуществом, отобранным в счет погашения долга. От безысходности неплательщики решаются выбить клин клином – взять средства в долг в другом кредитно-финансовом учреждении или в микрокредитной организации.

Специалисты в области финансов и кредитования расценивают такой поступок как самое неэффективное решение проблем с банками. И на то есть ряд причин. Во-первых, если сумма ранее выданного займа велика, покрыть ее, получив микрофинансовую помощь, будет невозможно. Максимальная сумма, которую вам предложат многочисленные фирмы из разряда «деньги срочно», не превысит 30 – 50 тыс. рублей. И это при условии повторного кредитования.

То есть, чтобы получить относительно крупную ссуду в небольшой организации, для начала нужно взять в долг сумму поменьше. А ведь вам и без того нечем погашать задолженность перед основным займодателем, поэтому получить заемные финансы минимум под 0,5 % в день (свыше 186 % в год), а тем более, дважды – худшее из решений.

Если вы рассчитываете, что просто перестанете платить, смените SIM-карту, переедете на другую квартиру, и о вас забудут, вы будете сильно разочарованы. Отслеживание сроков, поступающих платежей, просрочек – все это происходит в автоматическом режиме, и большая часть банков имеет доступ к общей базе данных Бюро кредитных историй.

Поэтому вскоре вам предстоит неприятное общение с представителями финансового учреждения, затем с коллекторами, чуть позже – с юристом банка в суде и наконец с судебными приставами, которые придут за вашим имуществом. Не пропадайте, выходите на связь и всеми способами постарайтесь избежать подобных разбирательств.

Задолженность перед банковским учреждением – проблема финансового характера. Да, вам нечем расплачиваться. Да, проценты капают, и штрафы растут. Но ведь это не угрожает ни вашему здоровью, ни жизням ваших близких. К чему паниковать, нервничать, затевать скандалы и тратить средства на антиколлекторское обслуживание? Сосредоточьтесь на главном – на поиске выхода из ситуации.

Вступите в переговоры с банком – возвращайте кредиты с умом

Нужны финансы для погашения задолженности, но найти их не представляется возможным? Действуем решительно и юридически грамотно! Первое, что следует сделать при потере работы и постоянного заработка – немедленно сообщить о затруднительном финансовом положении в банк. Такие учреждения практически всегда идут заемщикам навстречу, ведь они заинтересованы в полном возмещении средств и получении процентов, а не в судебных тяжбах и отъеме имущества у должников.

Большинство крупных кредитно-финансовых учреждений предоставляют благонадежным клиентам, исправно вносившим платежи без просрочек, кредитные каникулы. Это отсрочка платежа на срок от 1 до 12 месяцев в зависимости от ситуации, вынудившей плательщика обратиться к займодателю. Важно помнить, что он может пойти на такой шаг – заморозить ссуду – лишь при наличии документального подтверждения неплатежеспособности.

К таким документам относятся:

- справка из медицинского учреждения о получении тяжелых травм и увечий, не позволяющих человеку полноценно трудиться;

- справка с места работы об увольнении в связи с сокращением штата или по причине ликвидации организации, структурного подразделения (по ст. 81 ТК РФ);

- свидетельство о постановке на учет в Центре содействия занятости населения;

- свидетельство о рождении ребенка (выход в декретный отпуск для многих банков является причиной предоставления отсрочки платежа).

С подобными справками следует обратиться к начальнику кредитного отдела, описав затруднительную ситуацию. Представьте документы, а также заявление на получение отсрочки платежа на рассмотрение и ожидайте решения. Обычно банк становится на сторону заемщика.

О чем еще можно попросить займодателя?

Заморозка кредита на некоторый срок – это не единственная уступка, на которую может пойти кредитор. Существует несколько вариантов решения финансовых проблем по обоюдному согласию сторон (заемщика и займодателя):

- реструктуризация – изменение условий погашения долга (например, пролонгация – уменьшение процентной ставки путем увеличения срока предоставления займа);

- рефинансирование – получение кредита в том же банке на более выгодных условиях, позволяющего полностью погасить образовавшуюся задолженность.

Помимо пролонгации, заемщикам могут предложить оплату только процентов за пользование ссудой, а выплаты в счет тела долга отложить на определенный срок. Помните и о том, что увеличение срока предоставления займа приводит к повышению общей суммы задолженности, ведь проценты начисляются за все время пользования финансовыми средствами. Наконец, непосредственная процедура рефинансирования очень удобна, но совсем не бесплатна.

Если банк, выдавший кредит, отказывается пойти на уступки, следует предпринять ряд мер:

- получить письменное подтверждение факта переговоров с представителями займодателя, справку об отказе от реструктуризации;

- обратиться в суд, заявив требование о снижении неустойки перед кредитором на основании ст. 333 ГК РФ;

- получить официальное судебное решение и повторно обратиться с требованием о рассрочке платежей.

В этом случае банковское учреждение будет вынуждено исполнить решение суда и пойти вам навстречу.

Альтернативные способы погашения задолженностей без денег

«Не учите жить, помогите деньгами», — современная интерпретация бессмертного афоризма. Но даже великий комбинатор Остап Бендер вряд ли мог предположить, что возвращать материальные долги можно, не имея финансовых средств. Когда финансы стали петь романсы, можно прибегнуть к ряду альтернативных способов возмещения долгов.

Должники, потерявшие работу и доход, могут использовать для возврата средств такие источники:

- материнский капитал;

- страховые выплаты;

- возврат приобретенных предметов банку.

Согласно ФЗ № 256 от 29.12.2006 «О господдержке многодетных семей» материнский капитал может быть использован на улучшение жилищных условий. Это означает, что его можно использовать в качестве первоначального взноса по ипотеке или для ее выплаты. И если изначально в ваши планы не входила трата капитала на возврат ссуды, но обстоятельства сложились неблагоприятным образом, смело используйте свою законную возможность.

С 1 января 2016 года размер материнского капитала составит 475 тыс. рублей, а в 2015 году он равен 453 тыс. рублей. Этой суммы вполне достаточно для возврата значительной части долга. Однако помните: использование капитала не по назначению влечет за собой уголовную ответственность. Что это значит?

Дело в том, что выплатить посредством него можно далеко не любой заем, а только тот, который выдан на приобретение жилья. Суду будет совершенно не важно, что вы брали потребительский кредит, чтобы купить своей семье квартиру. Если в договоре не прописана цель получения финансов – приобретение недвижимости – использование материнского капитала для выплаты долга будет считаться противозаконным, а вам грозит до 10 лет лишения свободы!

Не знаете, где взять средства на возврат долгов, потому что потеряли работу? Деньги вам могут и не понадобиться! Если вы получали крупную сумму, то, скорее всего, оформляли страховку (к сожалению или счастью, многие банки грешат навязыванием такой услуги). Внимательно перечитайте договор. Какие страховые случаи в нем перечислены?

Если вы найдете в списке увольнение по причине сокращения, вздохните полной грудью и обратитесь в банк с соответственным заявлением. К нему приложите справку о потере работы и свидетельство о постановке на учет в Центре занятости. Суммы страхового возмещения нередко оказывается достаточно для покрытия всей задолженности.

Это значит, что вам не придется тратить ни одного лишнего рубля из своего кармана. Но есть и «подводные камни» в виде начисленной пени. А ведь выплат от страховой компании придется прождать не один день. Во избежание наложения штрафов обратитесь в финансовое учреждение сразу же после потери работы и утраты платежеспособности.

Если заем был целевым, а скорого улучшения материального состояния не предвидится, лучше не затягивать с принятием серьезных решений. Конечно, расставаться с имуществом не хочет никто, особенно если на его приобретение и содержание уже потрачены средства. И все же возвратить купленные предметы (автомобиль, земельный участок, бытовую технику) лучше, чем годами расплачиваться с долгами и ходить по судам.

Возврат приобретенного имущества также производится по предварительному согласованию с банком. Вам предстоит сделать несколько шагов:

- обратиться к начальнику кредитного отдела, разъяснив ситуацию;

- приложить документы и справки, подтверждающие неплатежеспособность;

- провести независимую оценку стоимости имущества;

- предоставить результаты экспертизы банку на рассмотрение;

- ожидать решения.

Принять бывшие в употребление предметы финансово-кредитные учреждения могут в крайнем случае. Поэтому у вас должна быть веская причина для того, чтобы вам пошли на уступки. Вы должны доказать, что в обозримом будущем ваше материале состояние останется неизменным. Обычно к рассмотрению принимаются заявки от людей, получивших серьезные травмы, переломы, инвалидность.

Как быстро продать кредитное имущество самостоятельно?

Последний способ избавиться от долгов – реализовать имущество, приобретенное в ссуду. Продать стиральную машинку или ноутбук легко: просто находите покупателя, получаете деньги и выплачиваете их банку. Но с квартирой и автомобилем так не получится, ведь до тех пор, пока задолженность перед банком не погашена, заемщик не может распоряжаться этими видами имущества в полной мере.

Но продать кредитную квартиру или автомобиль можно, и сделать это необходимо в несколько этапов:

- получить согласие банка (пройти специальное собеседование, рассказать о причинах продажи, убедить представителей организации в необходимости этого действия);

- представить нотариально заверенное предварительное соглашение между вами и потенциальным покупателем (такой документ даст финансовому учреждению уверенность в том, что покупатель не откажется от приобретения в непредвиденной ситуации);

- определить совместно с представителями организации-займодателя схему оформления купли-продажи.

Схемы оплаты могут быть различны. Обычно банки предлагают покупателям внести деньги на депозит заемщика. Сумма идет на уплату долгов, а если возникает разница в пользу получателя займа между размером задолженности и перечисленных средств, остаток денег переходит на банковский счет бывшего должника.

Способов возвратить банку деньги насчитывается множество. И из каждой ситуации можно найти выход, причем совместно с представителями учреждения, выдавшего ссуду. Вот почему временное отсутствие средств не должно стать поводом для паники. Главное – действовать с умом, сохраняя спокойствие!

Очень ждем ваши отзывы, репосты и комментарии, спасибо.