Дебет 73 кредит 76

Счет 73 «Расчеты с персоналом по прочим операциям»

Счет 73 «Расчеты с персоналом по прочим операциям» предназначен для обобщения информации о всех видах расчетов с работниками организации, кроме расчетов по оплате труда и расчетов с подотчетными лицами.

К счету 73 «Расчеты с персоналом по прочим операциям» могут быть открыты субсчета:

73-1 «Расчеты по предоставленным займам»,

73-2 «Расчеты по возмещению материального ущерба» и др.

На субсчете 73-1 «Расчеты по предоставленным займам» отражаются расчеты с работниками организации по предоставленным им займам (например, на индивидуальное и кооперативное жилищное строительство, приобретение или строительство садовых домиков и благоустройство садовых участков, обзаведение домашним хозяйством и др.).

По дебету счета 73 «Расчеты с персоналом по прочим операциям» отражается сумма предоставленного работнику организации займа в корреспонденции со счетом 50 «Касса» или 51 «Расчетные счета».

На сумму платежей, поступивших от работника — заемщика, счет 73 «Расчеты с персоналом по прочим операциям» кредитуется в корреспонденции со счетами 50 «Касса», 51 «Расчетные счета», 70 «Расчеты с персоналом по оплате труда» (в зависимости от принятого порядка платежа).

На субсчете 73-2 «Расчеты по возмещению материального ущерба» учитываются расчеты по возмещению материального ущерба, причиненного работником организации в результате недостач и хищений денежных и товарно — материальных ценностей, брака, а также по возмещению других видов ущерба.

В дебет счета 73 «Расчеты с персоналом по прочим операциям» суммы, подлежащие взысканию с виновных лиц, относятся с кредита счетов 94 «Недостачи и потери от порчи ценностей» и 98 «Доходы будущих периодов» (за недостающие товарно — материальные ценности), 28 «Брак в производстве» (за потери от брака продукции) и др.

По кредиту счета 73 «Расчеты с персоналом по прочим операциям» записи производятся в корреспонденции со счетами: учета денежных средств — на суммы внесенных платежей; 70 «Расчеты с персоналом по оплате труда» — на суммы удержаний из сумм по оплате труда; 94 «Недостачи и потери от порчи ценностей» — на суммы списанных недостач при отказе во взыскании ввиду необоснованности иска.

Аналитический учет по счету 73 «Расчеты с персоналом по прочим операциям» ведется по каждому работнику организации.

В любой организации могут возникать расчеты со своими сотрудниками. Прежде всего, расчеты по заработной плате учитываются на счете 70 «Расчеты с персоналом по оплате труда») и по подотчетным суммам (учитываются на счете 71 «Расчеты с подотчетными лицами»). Составитель плана счетов предполагает, что все другие виды расчетов должны учитываться на отдельных субсчетах счета 73 «Расчеты с персоналом по прочим операциям». Тут, прежде всего, выделяется субсчет 73.1 «Расчеты по предоставленным займам». Они возникают в связи с тем, что администрация организации иногда выдает ему заем, как правило, беспроцентный, (для покупки квартиры, дачи, земельного участка и каких-то иных нужд). Если сотрудник получает заем, то счет 73.1 «Расчеты по предоставленным займам» дебетуется, а кредитуются счета денежных средств. Если при этом предполагается получение процентов, то на их начисление делается запись:

Дебет 73.1 «Расчеты по предоставленным займам»

Кредит 91.2 «Прочие доходы»

Далее, по выданным займам возникают две возможности:

- или заем с процентами будут погашены;

- или заем с процентами полностью и/или частично не будут погашены.

В первом случае записи очевидны, они, как правило, будут зависеть от того, за счет чего будет возвращаться долг:

- если прямо наличными деньгами, то Дебет 50 «Касса»;

- если через банк — Дебет 51 «Расчетные счета»;

- если из заработной платы — Дебет 70 «Расчеты с персоналом по оплате труда».

Во всех случаях кредитуется счет 73.1 «Расчеты по предоставленным займам».

На субсчете 73.2 «Расчеты по возмещению материального ущерба» учитываются расчеты с сотрудниками предприятия по возмещению материального ущерба, причиненного работником организации в результате недостач и хищений денежных и товарно-материальных ценностей, брака, а также по возмещению других видов ущерба.

Взыскание сумм в возмещение товарных потерь, установленных по результатам инвентаризации, с материально ответственных лиц должно производится в соответствии с Трудовым кодексом Российской Федерации.

Материальная ответственность за ущерб, причиненный организации при исполнении трудовых обязанностей, возлагается на работника при условии, если ущерб причинен по его вине. Эта ответственность, как правило, ограничивается среднемесячным заработком работника и не должна превышать полного размера причиненного ущерба, за исключением случаев, предусмотренных законодательством. К таким случаям относится и полная материальная ответственность, которую сотрудник несет в соответствии с договором о полной материальной ответственности, заключенным с администрацией предприятия. Случаи полной материальной ответственности установлены статьей 243 ТК РФ.

При определении размера ущерба учитывается только прямой действительный ущерб, не полученные доходы не учитываются.

В статье 246 ТК РФ говорится: «Размер ущерба, причиненного работодателю при утрате и порче имущества, определяется по фактическим потерям, исчисляемым исходя из рыночных цен, действующих в данной местности на день причинения ущерба, но не ниже стоимости имущества по данным бухгалтерского учета с учетом степени износа этого имущества».

Порядок взыскания ущерба определен статьей 248 ТК РФ. Взыскание суммы ущерба, не превышающей среднего месячного заработка, производится по распоряжению работодателя. Распоряжение может быть сделано не позднее месяца со дня установления размера ущерба. Если месячный срок истек или работник не согласен добровольно возместить причиненный ущерб, а сумма его превышает средний месячный заработок работника, то взыскание осуществляется в судебном порядке.

Работник, виновный в причиненном ущербе, может добровольно возместить его полностью или частично. Допускается возмещение ущерба с рассрочкой платежа (по письменному обязательству работника).

При каждой выплате заработной платы общий размер всех удержаний не может превышать 20%, а в случаях, особо предусмотренных законодательством, — 50% заработной платы, причитающейся к выплате работнику (статья 138 ТК РФ). Размер удержаний из заработной платы при отбывании исправительных работ не может превышать согласно статье 138 ТК РФ 70%.

Задолженность работника по возмещению ущерба отражается на счете 73 «Расчеты с персоналом по прочим операциям» субсчет 2 «Расчеты по возмещению материального ущерба». Балансовая оценка утраченных материальных ценностей, подлежащая возмещению материально ответственным лицом, списывается со счета 94 «Недостачи и потери от порчи ценностей» на счет 73.2 «Расчеты с персоналом по прочим операциям» «Расчеты по возмещению материального ущерба»:

Дебет 73 «Расчеты с персоналом по прочим операциям» субсчет 2 «Расчеты по возмещению материального ущерба»

Кредит 94 «Недостачи и потери от порчи ценностей»

Если с виновных лиц взыскивается стоимость недостающих товаров по ценам, превышающим их балансовую стоимость, то разница между стоимостью недостающих ценностей, зачисленной на счет 73 «Расчеты с персоналом по прочим операциям» субсчет 2 «Расчеты по возмещению материального ущерба», и их стоимостью, отраженной на счете 94 «Недостачи и потери от порчи ценностей», относится в кредит счета 98 «Доходы будущих периодов» субсчет 4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей»:

Дебет 73 «Расчеты с персоналом по прочим операциям» субсчет 2 «Расчеты по возмещению материального ущерба»

Кредит 98 «Доходы будущих периодов» субсчет 4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей»

По мере взыскания с виновного лица причитающейся с него суммы отражаются проводкой:

Дебет 50 «Касса»

Кредит 73 «Расчеты с персоналом по прочим операциям», субсчет 2 «Расчеты по возмещению материального ущерба»

или при вычетах из заработной платы сумм в погашение задолженности:

Дебет 70 «Расчеты с персоналом по оплате труда»

Кредит 73 «Расчеты с персоналом по прочим операциям» субсчет 2 «Расчеты по возмещению материального ущерба»

Выше указанная разница списывается со счета 98 «Доходы будущих периодов» субсчет 4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей» на счет финансовых результатов:

Дебет 98 «Доходы будущих периодов» субсчет 4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей»

Кредит 91 «Прочие доходы и расходы» субсчет 1 «Прочие доходы»

Недостачи ценностей, выявленные в текущем году, но относящиеся к прошлым периодам, признанные материально ответственными лицами или на которые имеются решения судебных органов о взыскании с виновных лиц, отражаются по дебету счета 94 «Недостачи и потери от порчи ценностей» и кредиту счета 98 «Доходы будущих периодов».

Одновременно на эти суммы дебетуется счет 73 «Расчеты с персоналом по прочим операциям» (субсчет «Расчеты по возмещению материального ущерба») и кредитуется счет 94 «Недостачи и потери от порчи ценностей». По мере погашения задолженности кредитуется счет 91 «Прочие доходы и расходы» субсчет 1 «Прочие доходы» и дебетуется счет 98 «Доходы будущих периодов».

Пример

По результатам инвентаризации товаров была установлена недостача товара на сумму 180 руб. по продажным ценам. Торговая наценка составляет 20% от покупной цены товара. По расчету товарных потерь в результате естественной убыли установлена недостача в пределах норм естественной убыли в размере 42 руб. Рыночная (с наценкой) цена товара на день инвентаризации составила 170 руб.

Рассмотрим два варианта отражения на счетах бухгалтерского учета операций по списанию товарных потерь:

Вариант 1. Оперативный учет ведется по покупным ценам (таблица 1).

Вариант 2. Оперативный учет ведется по продажным ценам (таблица 2)

Бухгалтерские проводки по отражению результатов инвентаризации при ведении учета по покупным ценам

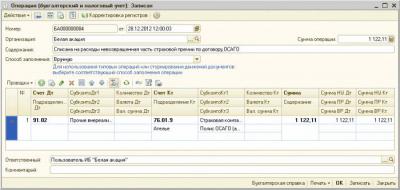

Бухгалтерский 76 счет: сальдо, кредит, дебет, проводки

Все финансовые операции отражаются на бухгалтерских счетах. В настоящей публикации пойдет речь о том, для чего предназначен 76 счет «Расчеты с разными кредиторами и дебиторами», на какие категории он разделяется. В статье будут приведены примеры, помогающие лучше понять рассматриваемую тему.

Предназначение счета 76

76 счет является расчетным активно-пассивным. Он необходим для того, чтобы обобщить информацию о финансовых операциях с дебиторами и кредиторами, не учтенную на счетах 60-75:

- имущественное страхование;

- претензии;

- средства, удержанные из зарплаты работников для сторонних лиц согласно постановлению судов или исполнительных актов.

В новом плане счетов существенно расширились функции рассматриваемого счета, через который осуществляется основной финансовый поток. В связи с этим стало целесообразно открыть разные категории, предназначенные для определенных видов расчета.

Счет 76: субсчета 1 и 2

Поскольку денежные операции могут быть разными, счет о расчетах с кредиторами и дебиторами принято разделять на несколько категорий. К первой (76.1) относится страхование имущества и персонала, за исключением выплат по медицинскому и социальному страхованию.

Перечисление денежных сумм организации отражается в дебете, а списание средств – в кредите. Например, Д76 К73 – страховое возмещение, причитающееся работнику организации согласно договору. Д51 К76 – получение организацией денежных средств согласно нормативным актам. Д99 К76 — списание некомпенсируемых страховых возмещений или ущерба от форс-мажорного случая.

Субсчет 76.2 отражает расчеты по претензиям, которые могут быть предъявлены:

- к поставщикам, транспортным агентствам и подрядчикам по найденным несоответствиям цен, при выявлении вычислительных ошибок после свершения учетных записей, а также при недостаче груза (Д76 К60);

- к организациям за нарушение стандартов качества, несоответствие ТУ (Д76 К60);

- к кредитным учреждениям за ошибочно списанные или перечисленные суммы по счетам организации;

- за простои или брак, возникшие из-за поставщиков, подрядчиков (корреспонденция с III разделом плана счетов);

- по штрафам и неустойкам за несоблюдение обязательств в договоре (корреспонденция со счетом 91).

Кредит субсчета 76.2 отражает поступившие платежи. Если выясняется, что денежные средства не подлежат взысканию, они относятся к дебету.

Счет 76: субсчета 3 и 4

В пункте 76.3 ведется контроль по причитающимся фирме дивидендам и другим видам доходов, не противоречащим договору товарищества. Д76 К91 – прибыль, подлежащая получению (распределению). Д51 К76 – средства, полученные организацией от дебиторов.

Четвертый субсчет предназначен для того, чтобы принимать во внимание суммы, начисленные работникам предприятия, но не выплаченные в определенный срок по причине неявки получателей. В подобных случаях выполняется следующая проводка: Д70 К76. Когда трудящийся получает деньги, выполняется запись в дебет счета 76.

Применение субсчета 76/3 на практике

У компании ООО «Оазис» имеется дебиторская задолженность в размере 1 350 000 руб. по счету 62 «Расчеты с заказчиками и покупателями». По определенным причинам до наступления срока платежа она передала за 750 000 руб. свои права предприятию ООО «Айсберг», которое смогло взыскать в счет причитающегося долга 900 000 руб. В такой ситуации возникает несколько вопросов:

- Дебиторская задолженность – это покупка собственности или финансовое вложение в активы?

- Актив покупателя составляет 1 350 000 руб. или 750 000 руб.?

- Считается ли в этом случае задолженность дебиторов доходом, а 750 000 руб. — расходом предприятия ООО «Айсберг»?

В подобной ситуации у ООО «Оазис» должны быть выполнены, с юридической точки зрения, следующие проводки:

Дебет 91.2 Кредит 62 1 350 000 руб. — списание права требования с покупателей.

Дебет 51 Кредит 91.1 750 000 руб. — полученная компенсация.

Подобные операции позволяют зафиксировать на счетах «Прочие доходы и расходы» убыток предприятия «Оазис», возникший от уступки права требования. Бухгалтеры компании «Айсберг» должны выполнить запись по дебету счета 76.3, чтобы зафиксировать задолженность от контрагентов. Разность между полученными правами и затратами на них показывают по кредиту счетов 98/1, 83 или 90/1.

Даже частичное взыскание платежа приводит к взаимному соглашению обеих сторон и полному погашению долгов. Неоплаченная часть отражается по дебету 51 счета, а списываемая — на 98.1. В рассматриваемом примере получается:

Дебет 51 900 000 руб.

Дебет 98.1 765 000 руб.

Кредит счета 76 1 350 000 руб.

Компания «Айсберг» потратила 750 000 руб. на приобретение прав и вернула 900000 руб., то есть прибыль равна 150 000 руб. Проводка такова:

Дебет 98.1 Кредит 91.1 150 000 руб.

Реальный размер прибыли от операции отражается на счете 98/1, предназначенном для фиксации доходов будущих периодов.

Субсчет 76.АВ «Налог на добавленную стоимость по авансам и платежам»

Обобщать информацию о расчетах по уплате НДС с предварительных оплат позволяет счет 76.АВ. Бухгалтерский учет ведется с теми заказчиками и покупателями, от которых заблаговременно поступили деньги под планируемую отгрузку товаров или для оказания разных видов услуг.

Хозяйственные операции могут быть разными. Например: Д68.02 К76.АВ — учет налога на добавленную стоимость по оплате, полученной от клиента заблаговременно. Д 76.АВ К68.02 — начисление НДС по средствам, заранее полученным от покупателей. Счет 76. АВ имеет следующие субконто (аналитические признаки): «Контрагенты», «Счета-фактуры».

Корреспонденция по дебету

Рассматриваемый счет (76) по дебету может корреспондировать со следующими: «Основные средства» (01), «Оборудование к установке» (07), «Доходные вложения в МЦ» (03), «Вложения во внеоборотные активы» (08), «Нематериальные активы» (04). Из второго раздела плана счетов он взаимодействует с пунктами «Материалы» (10), «Животные на выращивании и откорме» (11), «Заготовление и приобретение МЦ».

76 счет может корреспондировать по дебету со всеми пунктами раздела «Затраты на производство», а также со счетами 44 41, 45 и 43, категории «Готовая продукция и товары». Часто выполняются проводки с денежными счетами: 52, 50, 58, 51, 55, а также с расчетными: 60, 67, 66, 62, 73, 70, 76, 71, 79. Кроме этого, по дебету осуществляется корреспонденция со следующими счетами: 99 (отражает прибыли и убытки), 91 (фиксирует разные доходы и расходы), 90 «Продажи», 97 «Расходы будущих периодов», 86 «Целевое финансирование».

Примеры хозяйственных операций (по дебету)

Понять материал, изложенный в статье, помогут некоторые примеры из таблицы.

Содержание хозяйственной операции

Уменьшилась стоимость незавершенного основного производства за счет дебиторов и кредиторов. Это может быть начисление задолженности страховой компании по случаю (ЧП или форс-мажор).

Потери от брака отнесены на счет о расчетах с кредиторами и дебиторами.

Получение задолженности перед поставщиками, согласно документам, подтверждающим согласие на перевод средств.

Оплата денежных средств кредиторам наличными деньгами (из кассы).

Выявление задолженности по бюджету (по НДС) во время определения выручки для налогообложения.

Общехозяйственные затраты компенсируются благодаря разным дебиторам и кредиторам.

Учитывание долгов от разных дебиторов по готовой продукции.

Стоимость незавершенного обслуживающего производства снизилась благодаря перечислению денежных средств организации от дебиторов.

Корреспонденция по кредиту

Бухгалтерский счет 76 может взаимодействовать со следующими категориями плана счетов: «Вложения во внеоборотные активы», «Основные средства», «НМА активы», «Оборудование к установке», «Доходные вложения в МЦ». В разделе «Производственные запасы» корреспонденция осуществляется со счетами «Материалы», «Заготовление и приобретение МЦ», «Животные на выращивании и откорме», «НДС по приобретенным ценностям».

76 счет может также взаимодействовать по кредиту со всеми расчетными (кроме 68, 69, 75, 77) и категорией «Затраты на производство». Из раздела «Готовая продукция и товары» — со счетами 52, 50, 51, 44,55, 41, 57, 45, и 58. Кроме этого, корреспонденция осуществляется с большинством расчетных счетов и, разумеется, с теми, которые отражают денежные операции (91, 97, 94, 96, 99).

Примеры хозяйственных операций (по кредиту)

Наглядно ознакомиться с тем, какие имеет счет 76 проводки, поможет приведенная ниже таблица с несколькими примерами.

Содержание хозяйственной операции

Списание покупаемых объектов основных средств (ОС) в разделе о кредиторской задолженности.

Возврат лизингового имущества на баланс предприятия (происходит в случаях, когда не произошло смены собственника на основании соглашения).

Списание материалов в части кредиторской задолженности.

Получение денежных средств от клиента на расчетный счет.

Получение от покупателей задолженности на основании договора.

Задолженность разным кредиторам и дебиторам по общепроизводственным затратам.

Фиксирование текущей кредиторской задолженности лизингодателю (по лизинговой оплате) в счет уменьшения долгосрочных обязательств.

Сальдо по счету 76

Начинающие бухгалтеры часто задают вопрос о том, какой на самом деле счет 76: активный или пассивный? На практике ситуации бывают разные, но поскольку на нем учитывается дебиторская и кредиторская задолженность, сальдо может быть двух видов:

- одностороннее (дебетовое или кредитовое);

- двустороннее (одновременно дебетовое и кредитовое).

Это означает, что рассматриваемый счет — активно-пассивный. Для того чтобы определить дебетовое сальдо, суммируют все долги со стороны контрагентов. Сальдо 76 счета по кредиту отражает все деньги, которые обязано выплатить предприятие.

Отчеты о кредиторской и дебиторской задолженности в системе 1 С

Компания, пользующаяся системой «1С: Предприятие 8», должна вести отчет о размере дебиторской задолженности контрагентов. Ознакомиться с информацией можно, если после запуска программы войти в раздел «Контрагенты». В открывшемся поле имеется список организаций и индивидуальных предпринимателей. Среди них есть дебиторы и кредиторы. Контактные данные, счета и договоры, расписание работы – все это всегда можно посмотреть. Именно из этого меню можно зарегистрировать новую организацию, входящую в холдинг.

Узнать точную задолженность предприятий не составит труда. Для этого следует войти в раздел «Задолженность по контрактам», на панели «Выводить задолженность» выбрать «Дебиторскую» и установить требуемую дату. Перед пользователем появится список всех контрагентов, среди которых можно выбрать конкретные предприятия (с большими долгами). Если организаций много и весь список не умещается на одной странице, информацию можно представить в наглядном виде. Для этого понадобится перейти в раздел «Диаграмма». Аналогичным образом осуществляется работа с кредиторской задолженностью.

Вот и все, что необходимо знать о счете 76, отражающем расчетные операции с дебиторами (кредиторами). Поскольку законодательство Российской Федерации систематически меняется, следует регулярно пользоваться справочно-правовыми системами, в которых всегда есть актуальный план счетов и ПБУ. Тогда специалисты всегда будут в курсе любых изменений, касающихся их профессиональной деятельности, и смогут принимать правильные решения при ведении бухгалтерского учета.

Как отразить в бухгалтерском учете выдачу займа сотруднику (гражданину)

Организация может предоставить заем как своим сотрудникам, так и другим гражданам, не являющимся сотрудниками организации, – в денежной или натуральной форме (п. 1 ст. 807 ГК РФ).

Документальное оформление

Предоставление (получение назад) заемных средств оформите соответствующими первичными документами в зависимости от вида отпускаемого (поступающего) имущества (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Например, выдачу займа наличными деньгами оформите расходным кассовым ордером по форме № КО-2.

Денежный заем

Для учета денежных займов, предоставленных сотрудникам, используйте субсчет 73-1 «Расчеты по предоставленным займам» (Инструкция к плану счетов).

Ситуация: можно ли в бухучете использовать счет 58 вместо счета 73, если сотруднику выдан процентный заем?

Выданные сотрудникам займы следует отражать на субсчете 73-1. Это прямо предусмотрено Инструкцией к плану счетов.

Совет: выданные сотрудникам процентные займы организация может отражать на счете 58. Ведь Инструкция к плану счетов устанавливает лишь единые подходы к отражению операций на счетах бухучета.

А более детально все принципы, правила и способы ведения учета отдельных активов и обязательств прописаны в ПБУ, методуказаниях и других нормативных документах. Такой порядок следует из Инструкции к плану счетов, пункта 7 ПБУ 1/2008 и разъяснен в письме Минфина России от 15 марта 2001 г. № 16-00-13/05.

Так вот, если следовать пункту 2 ПБУ 19/02, то процентные займы, выданные сотрудникам, отвечают критериям финансовых вложений (п. 2 ПБУ 19/02). В Бухгалтерском балансе их отражают по строке 1170 «Финансовые вложения». Поэтому для удобства ведения учета и составления отчетности процентные займы, выданные сотрудникам, можно отражать на субсчете 58-3 «Предоставленные займы». Сделанный выбор закрепите в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

После того как организация выдала сотруднику деньги или перевела их на его банковский счет, в учете сделайте запись:

Дебет 73-1 (58) Кредит 50 (51)

– выдан денежный заем сотруднику.

Если же денежный заем предоставлен гражданину, который не является сотрудником организации, то его выдачу оформите проводкой:

Дебет 76 (58) Кредит 50 (51)

– выдан денежный заем гражданину, не являющемуся сотрудником организации.

Это следует из Инструкции к плану счетов, а также пунктов 2 и 3 ПБУ 19/02.

Ситуация: как отразить в бухучете возврат займа сотрудником путем внесения денег в кассу (на банковский счет) другой организации в счет погашения задолженности заимодавца за поставленные товары (работы, услуги)?

При таком варианте возврата займа в бухучете отразите зачет кредиторской задолженности перед поставщиком и дебиторской задолженности сотрудника.

На дату перечисления сотрудником на расчетный счет (внесения в кассу) контрагента организации денег сделайте проводку:

Дебет 60 (76) Кредит 73-1

– произведен зачет между кредиторской задолженностью перед поставщиком и дебиторской задолженностью сотрудника.

Это следует из статьи 313 Гражданского кодекса РФ.

Пример отражения в бухучете возврата суммы займа сотрудником в счет погашения задолженности

ООО «Производственная фирма «Мастер»» в январе выдало сотруднику А.И. Иванову заем в сумме 175 000 руб.

В апреле «Мастер» купил у ООО «Торговая фирма «Гермес»» товар на сумму 141 600 руб. (в т. ч. НДС – 21 600 руб.).

В связи с недостатком средств на расчетном счете организации генеральным директором «Мастера» с согласия поставщика было принято решение о том, что Иванов часть своего долга вносит в кассу «Гермеса» в счет погашения задолженности за поставленный товар. Остаток задолженности Иванов в мае вносит в кассу.

В учете «Мастера» сделаны следующие проводки.

Дебет 73-1 Кредит 50

– 175 000 руб. – выдан беспроцентный денежный заем сотруднику.

Дебет 41 Кредит 60

– 120 000 руб. (141 600 руб. – 21 600 руб.) – оприходованы приобретенные товары;

Дебет 19 Кредит 60

– 21 600 руб. – отражен входной НДС со стоимости приобретенных товаров;

Дебет 60 Кредит 73-1

– 141 600 руб. – погашена кредиторская задолженность перед поставщиком и часть дебиторской задолженности сотрудника.

Дебет 50 Кредит 73-1

– 33 400 руб. (175 000 руб. – 141 600 руб.) – отражен возврат сотрудником оставшейся задолженности по займу.

Пример отражения в бухучете займа, выданного сотруднику под проценты в денежной форме

10 января 2016 года ООО «Альфа» выдало менеджеру А.С. Кондратьеву процентный заем на приобретение автомобиля в сумме 12 000 руб. Заем предоставлен наличными деньгами. Срок возврата займа – 10 февраля 2016 года.

По договору сотрудник возвращает заем частями по 6000 руб. ежемесячно. Сумма займа и проценты удерживаются из его зарплаты. Оклад Кондратьева – 40 000 руб. Размер и периодичность уплаты процентов договором не установлены. Следовательно, их размер равен ставке рефинансирования, действующей в день удержания части займа из зарплаты сотрудника (п. 1 ст. 809 ГК РФ).

Бухгалтер «Альфы» начисляет проценты и удерживает их из зарплаты Кондратьева в каждый последний день месяца.

Ставка рефинансирования в период действия договора составляет 11 процентов (условно).

Бухгалтер «Альфы» сделал в учете следующие записи.

10 января 2016 года:

Дебет 73-1 Кредит 50

– 12 000 руб. – выдан денежный заем сотруднику.

31 января 2016 года:

Дебет 73-1 Кредит 91-1

– 76 руб. (12 000 руб. × 11% : 366 дн. × 21 дн.) – начислены проценты по займу за январь;

Дебет 70 Кредит 73-1

– 6057 руб. (6000 руб. + 57 руб.) – удержаны из зарплаты сотрудника часть долга и проценты за январь.

10 февраля 2016 года:

Дебет 73-1 Кредит 91-1

– 18 руб. (6000 руб. × 11% : 366 дн. × 10 дн.) – начислены проценты по займу за февраль;

Дебет 70 Кредит 73-1

– 6018 руб. (6000 руб. + 18 руб.) – удержаны из зарплаты сотрудника часть долга и проценты за февраль.

Если заем предоставлен под проценты, их сумму включите в состав прочих доходов (п. 7 ПБУ 9/99). В бухучете проценты, полученные по денежным займам, отражайте по окончании каждого отчетного периода (ежемесячно) (п. 16 ПБУ 9/99):

Дебет 73-1 (76) Кредит 91-1

– начислены проценты по договору займа.

Даже если выданные процентные займы организация признает финансовыми вложениями, проценты нужно отражать на счете 76, а не 58. Ведь, чтобы проценты считались финансовыми вложениями, должны выполняться условия, прописанные в абзаце 4 пункта 2 ПБУ 19/02. Среди них способность приносить доход в будущем в форме процентов, дивидендов либо прироста стоимости. Это условие выполняется только тогда, когда причитающиеся к получению проценты увеличивают базу для начисления процентов в следующем отчетном периоде. То есть невостребованные проценты присоединяются к сумме основного долга.

При поступлении процентов сделайте проводку:

Дебет 50 (51, 70) Кредит 73-1 (76)

– получены проценты за пользование заемными деньгами.

О порядке расчета процентов в денежной форме по выданному займу см. Как рассчитать проценты по выданному займу . Расчет суммы процентов оформите бухгалтерской справкой (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Имущественный заем

Кроме денег, организация может одолжить сотруднику (гражданину) принадлежащее ей имущество. В данном случае сделка представляет собой заем в натуральной форме или товарный кредит . Это следует из пункта 1 статьи 807 Гражданского кодекса РФ.

В бухучете стоимость имущества, выдаваемого по договору займа, не включается в расходы, как при обычном выбытии (п. 3 ПБУ 10/99). Стоимость передаваемого имущества определите исходя из цены, по которой в сравнимых обстоятельствах обычно организация продает аналогичное имущество (п. 6.3 ПБУ 10/99).

Поступление материальных ценностей при возврате займа не является доходом (п. 3 ПБУ 9/99).

В зависимости от того, какое имущество является предметом займа в натуральной форме (товары, материалы, основные средства), в бухучете сделайте проводку:

Дебет 73-1 (76, 58) Кредит 41 (01, 10. )

– переданы товары (основные средства, материалы и т. д.) по договору займа (товарного кредита).

Для целей расчета НДС передача имущества по договору займа (товарного кредита) считается реализацией (п. 1 ст. 39 НК РФ, письма МНС России от 15 июня 2004 г. № 03-2-06/1/1367/22, УМНС России по г. Москве от 27 августа 2004 г. № 24-14/55637). То есть возникает объект налогообложения НДС (п. 1 ст. 146 НК РФ). Поэтому, если заем в натуральной форме (товарный кредит) предоставляет организация – плательщик НДС, в момент передачи имущества в бухучете нужно сделать еще одну запись:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с суммы займа в натуральной форме (товарного кредита).

Сотрудник (гражданин) вправе возвратить заем наличными или перечислить на расчетный счет организации (п. 1 ст. 810 ГК РФ). Кроме того, если заемщиком является сотрудник, организация может удержать выданные суммы из его зарплаты. В этом случае нужно соблюдать ограничения, установленные статьей 138 Трудового кодекса РФ. Ежемесячно из зарплаты сотрудника можно удерживать не более 20 процентов.

Возврат займа (в зависимости от вида передаваемого имущества) отразите проводкой:

Дебет 51 (50, 41, 08, 10…) Кредит 73-1 (76, 58)

– отражен возврат займа.

Пример отражения в бухучете беспроцентного займа, выданного сотруднику в натуральной форме

10 января 2016 года ООО «Альфа» предоставило кладовщику П.А. Беспалову беспроцентный заем в натуральной форме. Предмет договора – 500 листов оцинкованного железа на сумму 25 000 руб. Договорная цена железа соответствует уровню рыночных цен. Срок возврата займа – 10 февраля 2016 года.

Деятельность «Альфы» облагается НДС. НДС бухгалтер начислил на договорную стоимость материалов.

Бухгалтер «Альфы» выписал счет-фактуру и сделал в учете следующие проводки:

Дебет 73-1 Кредит 10

– 25 000 руб. – отражена передача материалов по договору беспроцентного займа;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– 4500 руб. (25 000 руб. × 18%) – начислен НДС с рыночной стоимости материалов, переданных по договору займа.

Беспалов вернул заем 10 февраля 2016 года. После этого в учете была сделана проводка:

Дебет 10 Кредит 73-1

– 25 000 руб. – отражен возврат материалов заемщиком.

Организация выступает в роли налогового агента и удерживает НДФЛ с материальной выгоды по займу. Сумму материальной выгоды бухгалтер «Альфы» рассчитал исходя из ставки рефинансирования (условно):

25 000 руб. × 2/3 × 11% : 366 дн. × 31 дн. = 155 руб.

Сумма налога была удержана из очередной зарплаты сотрудника:

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 54 руб. (155 руб. × 35%) – удержан НДФЛ с суммы материальной выгоды по беспроцентному займу, выданному в натуральной форме.

Начисленные проценты в натуральной форме отразите проводками:

Дебет 76 Кредит 91-1

– начислены проценты в натуральной форме по договору займа;

Дебет 41 (08, 10…) Кредит 76

– получено имущество в счет уплаты процентов.

При этом если проценты (как в денежной, так и в натуральной форме), начисленные по займу, выданному в натуральной форме, больше суммы процентов, рассчитанных исходя из ставки рефинансирования, то с этой разницы нужно заплатить НДС (если деятельность организации облагается этим налогом). Подробнее об этом см. Как учесть при налогообложении проценты по выданному займу .

Начисление НДС в этом случае отразите проводкой:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с разницы между процентами, рассчитанными по ставке, установленной договором, и процентами, рассчитанными исходя из ставки рефинансирования.

73 счет бухгалтерского учета — это. 73 счет — активный или пассивный?

73 счет бухгалтерского учета – это способ отражения информации обо всех расчетах с сотрудниками компании за исключением подотчетных сумм и заработной платы. В список учитываемых на счете операций могут входить предоставленные займы на жилье или его строительство, возмещение сумм по материальной ответственности и многие другие расчеты.

Характеристика счета

Для правильного отражения хозяйственных операций по счету 73 необходимо понимать его структуру. Так какой же точно 73 счет: активный или пассивный? Счет учитывает расчеты с персоналом, которые могут отражать как средства, так и источники организации. В связи с такой характеристикой, счет является активно-пассивным с односторонним сальдо по дебету и проявляет признаки активного счета.

Начальный дебетовый остаток означает наличие задолженности сотрудника перед организацией. Значение можно найти в бухгалтерском балансе прошлого отчетного месяца в группе статей «Дебиторская задолженность».

Аналитический учет на счете 73

Для организации бухгалтерского учета расчетов с сотрудниками по операциям, не связанным с заработной платой и подотчетными суммами, используется синтетический 73 счет. В зависимости от типа расчетов открывают субсчета первого уровня.

Например, организация может использовать:

- 73.1 – для отражения расчетов по предоставленным работнику займам;

- 73.2 – для учета сумм материального ущерба.

В качестве займа организация предоставляет работнику сумму на строительство дома, аренду жилья и на прочие имущественные нужды.

Материальный ущерб начисляется в зависимости от вида ответственности. Полная компенсация затрат предполагает погашение всей суммы ущерба, частичная – удержание суммы, не превышающей среднемесячный заработок сотрудника.

На каждого работника организации необходимо открывать субсчет второго уровня для более качественного ведения бухгалтерского учета и систематизации данных.

Корреспонденция с другими счетами

Бухгалтерский счет 73 по дебету отражает увеличение дебиторской задолженности. Это может означать выдачу денег из кассы или с расчетного счета, отнесение материального ущерба или брака на конкретного сотрудника и прочие операции по выдаче или начислению долговой суммы. 73 счет дебетуется со счетами:

- учета денег (V раздел);

- производственных затрат (раздел III);

- расчетов;

- финансового результата.

Кредит счета означает уменьшение дебиторской задолженности путем ее погашения и корреспондирует с дебетом счетов по учету:

- товаров;

- денег;

- расчетов с персоналом по зарплате или расчетов с дебиторами и кредиторами;

- финансового результата.

Стоит запомнить, что увеличение долга сотрудника всегда будет отражаться в дебете счета, а уменьшение – в кредите.

Проводки по субсчету 73.1

73 счет может иметь несколько субсчетов, использование которых регламентирует учетная политика организации. Условно примем, что компания применяет субсчет 73.1 для учета расчетов с сотрудниками по предоставленным им займам.