Понятие и виды инвестиционных фондов

Виды инвестиционных фондов в РФ

Главным стимулом развития любой экономики (даже самой примитивной) является постоянное расширение в пространстве и времени рынка продукции, накопление и увеличение богатства, стимулирование потребления и воспроизводства той материальной базы, которая собственно и является главной ее основой.

В современном мире постиндустриальной экономики, основанной на информации, знаниях, нематериальных активах и стремительного расширения рынков услуг, основополагающим императивом или моделью развития бизнеса становится концентрация на вложении капитала в будущее, чем в утилитарное, повседневное потребление (здесь и сейчас).

Этот императив (заложенный в послевоенные 50-е годы прошлого века) предопределил формы нового экономического поведения (как отдельных домохозяйств, так и целых стран), которые основаны на принципах увеличения капитальной стоимости во времени или инвестирования.

Основной причиной появления такой формы инвестирования как создание специальных организаций — фондов, стало развитие (в первую очередь США и Европы) различных пенсионных программ, основная задача которых состояла в том, чтобы сохранить способность человека потреблять товары и услуги на привычном уровне до самой глубокой старости. Собственно этим и объясняется тот очевидный факт, что основными клиентами океанских круизов, дорогостоящих медицинских услуг, предметов роскоши и прочих сокровенных материальных благ являются именно представители старшего пенсионного поколения стран «золотого миллиарда».

Таким образом, можно констатировать, что именно переориентация потребления с текущего на будущее (трансформация во времени) стала основой развития такого сектора мировой экономики как инвестирование, с помощью различных специализированных институтов — фондов.

Виды и классификация инвестиционных фондов в современной экономике

Как видно из сказанного выше, основной задачей организации, занимающейся инвестированием, является создание добавленной стоимости в будущих периодах. Во многом эта деятельность схожа с обычной коммерческой деятельностью, как, например, инвестирование компанией своих или привлеченных активов в развитие производства.

Но в данном случае, инвестирование как таковое не является основным бизнесом производственной (или иной подобной) корпорации. Что же касается инвестирования как отдельного вида бизнеса, то основным видом деятельности инвестиционного фонда является осуществление вложений средств (как привлеченных, так и своих собственных) в различного рода активы (начиная от недвижимости и бриллиантов и заканчивая пакетами акций транснациональных компаний), которые за счет увеличения своей цены в будущем создают дополнительную маржинальную стоимость, или, проще говоря, прибыль.

На текущий момент существует много различных подходов в определении инвестиционных фондов, их типологии и классификации.

Наиболее разумным представляется их классифицировать по следующим параметрам и признакам:

- По правовой форме и происхождению капитала:

- Национальные, или суверенные фонды – это инвестиционные фонды, главными учредителями которых являются -государственные структуры, например, Минфин, ЦБ, Правительство. Основная их задача — концентрация финансовых ресурсов для решения серьезных национальных проблем: резервирование средств и активов для развития будущих поколений, стабильности финансовой системы, пенсионные накопления граждан, социальное страхование и т.п.

- Корпоративные, или фонды частного капитала. Наиболее многочисленная группа инвестиционных организаций, и включает в себя: фонды корпоративного развития, хедж — фонды, страховые фонды, фонды коллективного инвестирования, частные или семейные фонды (трасты)

- Инвестиционные фонды, имеющие некоммерческий характер. К таким организациям, работающим на инвестиционном рынке, относятся, в первую очередь, различного рода фонды, связанные с благотворительностью, меценатством, экологические или просветительские. Наиболее яркие и известные представители этой категории — это Фонд Нобелевской премии, Всемирный фонд Дикой природы, Красный Крест, фонд Сороса и многие другие

- По своей функциональной деятельности инвестиционные фонды подразделяются на довольно большое количество типов, которые можно свести к основным группам:

- Фонды реальных инвестиций. Основным инструментом работы таких фондов являются вложения капиталов в разнообразные производственные проекты. Причем, как правило, формируется целый портфель таких инвестиций, которые могут быть достаточно устойчивыми к рыночным колебаниям

- Финансовые фонды. Эта группа фондов работает со всеми возможными финансовыми инструментами с использованием их комбинаций и сочетаний — начиная от простых валютных и заканчивая методами с применением сложных портфельных стратегий с хеджированием рисков на рынках ценных бумаг.

- Фонды альтернативных инвестиций. В эту категорию фондов входят в основном организации, которые для вложения капиталов используют различного рода активы, не относящиеся ни к финансовым, ни к реальным. В первую очередь, к ним можно отнести фонды, вкладывающие немалые деньги в художественные и антикварные предметы искусства, авторские права, винные коллекции, эксклюзивные исторические артефакты и объекты (замки, музеи, арт-галереи и т.п.) и все то, что только становится ценнее со временем.

- Венчурные фонды. Это, прежде всего, фонды, инвестирующие в перспективные наукоемкие и инновационные проекты, стартапы (см. Инвестиции в стартапы: условия инвестирования) и бизнесы, которые могут принести существенный доход как в ближайшем, так и в отдаленном будущем.

Приведенная выше классификация инвестиционных фондов является довольно укрупненной, и естественно, что при более детальном рассмотрении этого вопроса можно определить более 150 разновидностей инвестиционных фондов, не говоря уже об их комбинированном сочетании.

Виды инвестиционных фондов в РФ и их перспектива

Применительно к России тема развития инвестиционного бизнеса может быть разделена на несколько этапов, начиная от первых ваучерных фондов и заканчивая современными формами коллективного инвестирования.

На текущий момент основными типами инвестиционных фондов являются:

- Государственные — пенсионные (см. Инвестиционный пенсионный фонд в РФ), страховые и социальные, фонды ОМС, а также ФНБ (фонд национального благосостояния)

- Не государственные — НПФ (не государственные пенсионные фонды)

- Фонды коллективного инвестирования — акционерные и паевые (см. Инвестиционный паевой фонд: особенности доверительного управления)

- Несколько венчурных фондов, находящихся под государственным патронажем – например, Фонды «Сколково», «Роснано» и прочие.

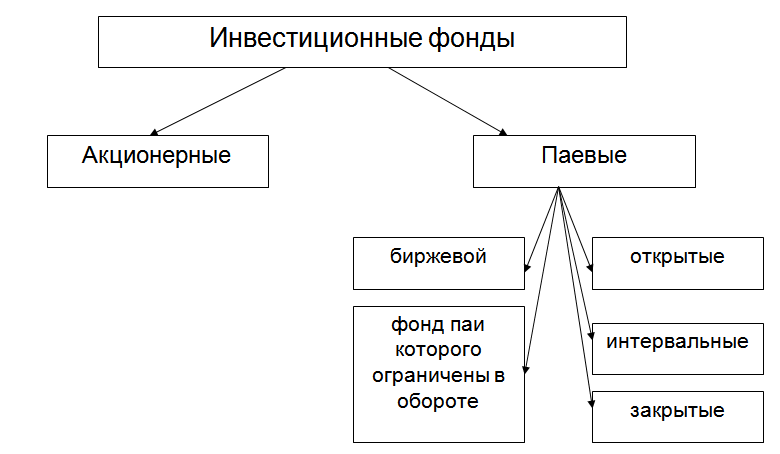

Наибольший интерес представляет, конечно же, сектор коммерческого инвестирования, который в России представлен следующими формами и типами фондов (см. рисунок)

- Акционерные фонды – это организации, имеющие статус публичной компании (акционерное общество). Участники (инвесторы) получают доход от вложений своих капиталов в различные виды активов: ценные бумаги, недвижимость, валюта, драгоценные металлы. Эти доходы формируются за счет увеличения стоимости инвестированных активов и распределения их, согласно доли каждого инвестора (приобретенных акций фонда).

- Паевые фонды. Это инвестиционный фонд, не имеющий статуса юридического лица, дивиденды которого являются основным источником дохода инвестора. Этот доход зависит от приобретенной им доли участия в общем капитале (пая). Деятельность таких фондов строго регламентирована государством (ФЗ 156 «Об инвестиционных фондах) и управление активами такого фонда осуществляют специальные управляющие компании.

Существующие типы ПИФ в России предполагают для инвестора три (основных) варианта вложения своих денег:

- Открытый фонд — инвестор может в любой момент времени войти в капитал фонда (купив пай) или выйти из него (продав пай). В зависимости от рыночной конъектуры стоимость пая постоянно изменяется, поэтому у инвестора есть шанс войти (выйти) в рынок в наиболее подходящий для него период.

- Интервальные и закрытые ПИФы- эта форма коллективного инвестирования предполагает, что в первом случае инвестор может войти в паевой капитал или выйти из него в определенные моменты времени -интервалы («окна»), которые имеют периодичность обычно полгода или год. При закрытой форме инвестор может приобрести инвестиционный пай только в момент формирования капитала фонда и выйти из него может только после полного окончания срока инвестирования (от года и более). Закрытые фонды в основном работают на рынке недвижимости, в частности при реализации девелоперских проектов.

Что касается других видов инвестиционных фондов в России, то следует признать, что их развитие находится только на самом начальном этапе. Это обусловлено неустойчивостью экономической системы страны и повышенными рисками инвестирования.

Виды паевых инвестиционных фондов: просто о сложном

Виды ПИФов: основные типы ПИФов

Основные плюсы и минусы и минусы были подробно рассмотрены в материале «ПИФ: деньги должны работать!». Теперь расскажем подробнее, какие же бывают типы подобных организаций, и чего от них ожидать. Выбор будущего инструмента инвестиций может и должен быть понят и осознан.

Традиционно предприятия подразделяются на три вида, каждый из которых имеет как безусловные преимущества, так и недостатки:

- ОПИФ – открытый паевой инвестиционный фонд;

- ИПИФ – интервальный паевой инвестиционный фонд;

- ЗПИФ – закрытый паевой инвестиционный фонд.

Открытый паевой инвестиционный фонд

Открытый ПИФ – лучшее решение для недолгосрочного вложения. Подобный финансовый инструмент наиболее выгоден инвестору. Однако ждать невероятных заработков от кратковременных вложений было бы наивно.

Изредка стоимость «пая» в течение месяца радует владельца высоким доходом. Но такие явления встречаются редко и в ежедневную статистику не укладываются.

Ярким тому примером является один из популярнейших ПИФ – «Альфа – Капитал Бренды» под управлением известной почти каждому УК «Альфа Капитал», показавший за февраль месяц 2019 г. итоговую доходность всего в 0,73%, при этом потеряв в стоимости чистых активов более 5%.

Ярким тому примером является один из популярнейших ПИФ – «Альфа – Капитал Бренды» под управлением известной почти каждому УК «Альфа Капитал», показавший за февраль месяц 2019 г. итоговую доходность всего в 0,73%, при этом потеряв в стоимости чистых активов более 5%.

Правда, на диаграмме видно, что в пиковый момент доходность пайщика могла составить более 4%, но это «событие» надо было уловить, а учитывая тот факт, что протяженность пика была не более недели – подобный заработок, скорее, напоминает игру в лото.

Однако, главным плюсом такого типа является не столько доходность, сколько возможность покупки и продажи «пая» в любой момент вне зависимости от его цены, состояния рынка, лунной фазы и популяции брокеров на Токийской бирже. Что, безусловно, сказывается и на сформированном кейсе, большая часть которого состоит из высоколиквидных активов, «готовых» к быстрой продаже по адекватной стоимости.

Возможность быстрого «сброса» активов определяет и инвестиционную стратегию. ПИФы открытого типа делятся на следующие группы фондов:

- Акций;

- Облигаций;

- Смешанного типа;

- Индексные;

- Денежного рынка.

Интервальный паевой инвестиционный фонд

Паевой фонд интервального типа – это прибыль, вписанная в конкретные временные рамки – интервалы. Особым отличием типа является возможность приобретения или продажи пая в конкретно определенные промежутки времени. Что является неким компромиссом между управляющей компанией, уверенной в невозможности оттока средств ранее запланированных финансовых мероприятий, и инвестором, желающим получить несколько более высокую доходность, чем в фонде открытого типа.

Любой человек, даже бесконечно далекий от бизнеса, прекрасно понимает простую истину: каждый продукт имеет свою цену в каждом конкретном временном промежутке. Ну, если уж совсем просто, то вложившись летом в китайские петарды, стоит понимать, что прибыль они принесут лишь в предновогодний сезон. Это, конечно, не говорит о том, что петарды нельзя продать и раньше. Только вот кому они нужны в сентябре месяце, кроме неплатежеспособных школьников?

Инвестиционная стратегия предприятия интервального типа как раз и зависит от определенных условий, будь то сезонность, срок длительности проекта, ожидание мировой революции или еще масса невероятных прогнозов, выданных аналитиками. Что и является теми самыми рамками, установленными для инвестора.

Инвестиционная стратегия предприятия интервального типа как раз и зависит от определенных условий, будь то сезонность, срок длительности проекта, ожидание мировой революции или еще масса невероятных прогнозов, выданных аналитиками. Что и является теми самыми рамками, установленными для инвестора.

Зачастую покупка или продажа пая в таких организациях происходит ежеквартально, что дает возможность тем самым аналитикам прогнозировать, как именно вложить деньги инвестора, и уверенность управляющей компании в том, что инвестор ПИФов неожиданно не «вытащит» средства из оборота.

Для инвестиционной стратегии паевых интервальных фондов характерны те же типы, что и для открытых, а также возможность размещения инвестиций в товарный рынок и хедж-фонды.

Закрытый паевой инвестиционный фонд

ЗПИФ – это максимально стабильная доходность при наиболее растянутых временных рамках. Классическим примером инвестиций для подобного типа может быть некий проект, достигающий ценового пика на конечном этапе – строительство торгового центра, кредитные портфели, озеленение луны или конечное освоение Марса Илоном Маском.

Такие предприятия характеризуются покупкой «пая» на стадии формирования проекта и его погашением вследствие реализации. Количество «паев» строго фиксировано, а дополнительная эмиссия должна быть «согласована» с инвесторами. И если докупить «пай» в процессе теоретически возможно, то его «продажа» может состояться только после того, как некий торговый центр откроет свои двери для посетителей, а очередная модель Tesla будет наконец-таки собрана на красной планете.

Однако, это не говорит о том, что вложение в такой пай не приносит прибыли в процессе реализации проекта. Инвесторы паевого фонда могут регулярно получать доход от доверительного управления, но только в том случае, если это прописано в ПДУ (правилах доверительного управления).

Помимо этого, для ЗПИФ характерна прозрачность работы исключительно для своих пайщиков, и информацию о своей деятельности они распространяют с большой неохотой. Тем не менее о каких-то «подводных камнях» это не говорит, а вот результаты вполне впечатляют.

Помимо этого, для ЗПИФ характерна прозрачность работы исключительно для своих пайщиков, и информацию о своей деятельности они распространяют с большой неохотой. Тем не менее о каких-то «подводных камнях» это не говорит, а вот результаты вполне впечатляют.

Несмотря на то, что объектами инвестиций ЗПИФ становятся низколиквидные активы, доходность они на дистанции показывают просто отличную. Да и риски существенно минимизированы. А если учесть и льготное налогообложение, которое становится возможным вследствие растянутых сроков, то как способ сохранения и приумножения сбережений – ЗПИФ становится очень выгодным вариантом.

Помимо всех вышеперечисленных инвестиционных категорий, фонды закрытого типа могут размещать средства в:

- Недвижимости;

- Ренте;

- Ипотеке;

- Художественных ценностях;

- Кредитах;

- Венчурных фондах;

- Фондах прямых инвестиций.

Все, что вы хотели знать о паевых инвестиционных фондах, но стеснялись спросить

Подводя итоги материала, хотелось бы обратить внимание на нескольких узловых моментах, часто интересующих будущих пайщиков, делающих свои первые шаги на ниве инвестиций:

- Доходность организации в отчете «за 5 лет более 90%» – не среднегодовая, а суммарная. В предыдущем материале мы рассказывали, что фондам запрещено заниматься маркетинговой деятельностью. Но гении маркетинга для и того и гении, чтобы всячески заинтересовать вас цифрами. То есть правильно эта цифра читается так: суммарно, за пять прошедших лет, предприятие обеспечило своим пайщикам доход в 90%. При этом стоимость «пая» в разное время могла изменяться, вследствие чего УК теряла или наращивала капиталы, а в мире процветали различные санкции, эмбарго и поглощения ненасытным Microsoft компании Nokia.

- Выбор типа зависит только от ваших инвестиционных возможностей – не забывайте, что даже долгосрочный проект еще не гарантия прибыли. Да, риски просчитаны, но в то, что Маск в ближайшее время все-таки долетит до Марса, у экспертов есть большие сомнения. При этом они приблизительно равнозначны сомнениям в своевременном строительстве очередного спального микрорайона на московской периферии или в ликвидности нового ипотечного кредита автослесарю Михаилу из Воронежа. Инвестиции это риск, его можно минимизировать, но нельзя избежать.

- Личные инвестиции необходимы – к сожалению, ни одна страна в мире сегодня не в силах гарантировать вам достойную старость в обозримом будущем. Даже если вы всю жизнь усердно трудились и спали детским сном после уплаты всех налогов. Формирование финансовой подушки в будущем поможет не только вам, но и вашим детям. А значит – время задуматься о том, как именно приумножить свои сбережения с минимальными рисками.

Типы инвестиционных фондов

Понятие и сущность инвестиционного фонда

Многие граждане имеют желание увеличить свои сбережения и прибегают при этом к различным способам и методам. На современном этапе стало популярным приобретать разного рода ценные бумаги (облигации, акции) или иные активы. Однако не все имеют профессиональные навыки и умения для умелого управления средствами. Именно поэтому частные инвесторы передают свои сбережения в управление специализированным фондам, которые профессионально занимаются инвестированием.

Если частное лицо имеет средства в виде резервов, то оно может вкладывать их в создание собственного бизнеса или открыть вклад в коммерческом банке для сохранности средств. Альтернативой как раз и является вложение средств в инвестиционный фонд, где получение прибыли гарантировано.

Иными словами, инвестиционный фонд – это место, куда можно пристроить сбережения и получить за это выгоду в виде прибыли.

Важный момент в инвестировании – это то, что управление средствами осуществляют профессионалы, что максимально снижает риски потерь, форс-мажорные обстоятельства случаются крайне редко, только в условиях кризиса на мировом рынке.

Попробуй обратиться за помощью к преподавателям

Виды инвестиционных фондов

Инвестиционные фонды могут быть разного типа, имеют разные названия, однако, сущность их деятельности одинакова во всех случаях. Исходя из практики и основываясь на правовой деятельности, можно выделить несколько типов инвестиционных фондов.

- Корпоративные инвестиционные фонды характеризуются преимущественной формой в виде акционерного общества. Такие фонды от собственного имени вкладывают средства в ценные бумаги других компаний. Полученные доходы распределяются среди участников фонда (акционеров), соответственно, их доля в фонде возрастают, и растет стоимость самого фонда.

- Альтернативой корпоративным фондам служат трастовые инвестиционные фонды трастового типа. Такого типа фонды учреждались в большей степени в Великобритании и иных странах, где разрабатывалась концепция закона о трасте. Траст основывается на принципе разделения управлением фондом и принципе попечительства. Попечитель несет ответственность перед участниками фонда за сохранность средств фонда и активов. Такое разделение управленческой функции обеспечивает дополнительную защиту фонда и инвесторов-участников.

- В некоторых странах на законодательном уровне запрещено создание трастовых фондов с целью коллективного управления активами. Поэтому со временем стали появляться инвестиционные контрактные фонды. В такого рода фонде владельцем активов по закону является менеджер, которые имеет особого рода лицензию, а номинальным держателем активов является кастодиан (хранитель). Лица, вложившиеся в фонд, являются участниками, а не акционерами. Они имеют право на получение прибыли от прироста капитала фонда и право на дивиденды, однако, они не имеют права голоса.

Задай вопрос специалистам и получи

ответ уже через 15 минут!

Исходя из внутренней структуры и способа организации деятельности фонда выделяют следующие типы инвестиционных фондов:

- Фонды открытого типа – такие фонды выпускают и выкупают обратно доли согласно требованиям участников. Вкладчики фонда имеют право сколько им будет угодно раз вносить и забирать свою долю из фонда. Чаще такие фонды не являются акционерными обществами, поэтому их вклады – это не акции, а паи и доли. Это служит ограничением для их деятельности, поскольку они не могут принимать решения относительно деятельности фонда. В таком фонде хорошо принимать участие новичкам в сфере инвестирования, которые не имеют достаточного опыта в управлении средствами.

- Есть инвестиционные фонды закрытого типа. В таком фонде участники являются акционерами. Фонд выпускает в обращение заранее обговоренное количество акций, которое продается на бирже наравне с акциями прочих компаний. Закрытый инвестиционный фонд – более рисковая организация, по сравнению с открытым, однако, это компенсируется более высоким уровнем прибыли. В закрытых фондах принимают участие более опытные участники, они имеют право голосовать и косвенно участвуют в принятии решений, влияющих на деятельность фонда.

- Также выделяют паевые инвестиционные фонды (ПИФы). Такого рода фонды наиболее распространены. ПИФы ориентируются в основном на частных инвесторов. ПИФ — имущественный комплекс, который формируется при собирании долей (паев) инвесторов в единый капитал. ПИФ не имеет статуса юридического лица. Управление средствами ПИФа осуществляет управляющая компания, которая обеспечивает рост капитала фонда и получение прибыли.

Так и не нашли ответ

на свой вопрос?

Просто напиши с чем тебе

нужна помощь

Инвестиционные фонды: виды, особенности деятельности

Для начинающих инвесторов важно изучить максимум информации об осуществлении инвестиционной деятельности. У многих из них может возникнуть вопрос о том, что такое инвестиционные фонды, для чего они предназначены. По этой причине следует ознакомиться с представленной темой более подробно.

Определение понятия

Инвестиционный фонд представляет собой имущественный комплекс, который находится в общей долевой собственности физических или юридических лиц или акционерного общества. Управляющая компания регулирует деятельность инвестиционных фондов в интересах инвесторов.

Главной задачей учреждения является обеспечение доступа на рынок ценных бумаг и привлечение финансовых средств рядовых инвесторов в экономику. Стоит отметить, что управление имеющимися активами производится лицензированными профессиональными участниками рынка. В Российской Федерации инвестиционные фонды образовываются и управляются на основании установленных законодательных норм.

Классификация по форме создания

Рассматривая тему инвестиционных фондов, следует в первую очередь узнать, что они разделены на акционерные и паевые в зависимости от формы создания. Два этих вида следует изучить более подробно.

Акционерный инвестиционный фонд представляет собой открытое акционерное общество, которое отличается наличием единственного предмета своей деятельности. Это инвестирование имущества. Фонды данного вида специализируются на размещении обыкновенных акций. Это означает: для того чтобы стать их участником, требуется приобрести ценные бумаги, то есть вложить финансовые средства для получения прибыли в дальнейшем. Дабы прекратить свое участие в акционерном инвестиционном фонде, необходимо продать приобретенные финансовые инструменты на открытом рынке.

Паевой инвестиционный фонд (ПИФ) нельзя назвать юридическим лицом. Законодательством он определяется как обособленный имущественный комплекс, который состоит из ценностей, преданных субъектам в доверительное управление. Для того чтобы стать участником данного фонда, следует приобрести пай у управляющего фирмы. Он оформляется в качестве ценной бумаги, которая подтверждает принадлежность инвестору определенной доли в чистых активах учреждения. По установленным правилам компания имеет возможность продавать и выкупать подобные паи. Стоит отметить, что паевой инвестиционный фонд может быть открытым, закрытым или интервальным. Управление им допустимо лишь для профессиональных участников рынка. Ею может быть управляющая компания, получившая соответствующую лицензию.

Виды инвестиционных фондов по объектам инвестирования

При классификации инвестиционных фондов по объектам инвестирования следует выделить следующие:

Отметим, что законодательно установлено понятие отраслевых фондов. Они специализируются на инвестициях в производственную и промышленную деятельность.

Индексными называют паевые инвестиционные фонды, которые обладают фондовым индексом, соответствующим инвестиционному портфелю. Данный индекс образуют ценные бумаги фирм, занимающих лидирующие позиции на рынке. Таким образом, риск подобных инвестиций достаточно мал.

Инвестиционные фонды недвижимости создаются в закрытой форме. Это обусловлено тем, что реализация строительных объектов занимает намного больше времени, нежели продажа финансовых инструментов.

Современным законодательством также выделяется отдельная группа, включающая в себя фонды для квалифицированных инвесторов. Они обладают юридической свободой в процессе выбора объектов для инвестирования. В развитых странах популярны венчурные фонды, которые поддерживают перспективные проекты на этапе их реализации и компании на начальной стадии развития.

Функционирование

В основном для работы инвестиционного фонда необходимо наличие следующих сторон:

- Инвесторы. Их функция состоит в создании фонда и предоставлении начального капитала. Последний выступает в качестве инвестиции, поэтому инвесторы имеют право вкладывать или выводить средства.

- Правление фонда. Выполняет тщательный контроль над осуществлением инвестиционной деятельности. В правление должны входить подходящие лица.

- Инвестиционный менеджер. Обеспечивает осуществление инвестиционной деятельности в соответствии со стратегией, согласованной с инвесторами.

- Банки. Осуществляют контроль над администрированием и активами. С подходящим финансовым учреждением заключаются партнерские отношения.

- Центральный агент. Совершает подсчет стоимости долей учреждения и ведет реестр инвесторов.

Рассматриваемые участники инвестиционного фонда могут изменяться в зависимости от особенностей конкретной компании и установленных в ней правил.

Основы работы инвестиционных фондов

Открытые инвестиционные фонды придерживаются следующих основ при осуществлении своей деятельности:

- Централизованное управление. Учреждение должно осуществлять целостное управление состоянием, невзирая на стабильно большое или возрастающее количество бенефициаров.

- Осуществление контроля. Инвестиционный фонд должен иметь возможность принимать различные решения, а также устанавливать определенные правила и придерживаться их. Над данным процессом должен осуществляться контроль.

- Соблюдение конфиденциальности. В процессе приобретения активов и размещения финансовых средств нет необходимости в раскрытии бенефициаров.

- Надежность. Необходимо придерживаться индивидуальных правил продажи и приобретения долей, а также проводить профессиональное лицензированное управление учреждением.

- Получение прибыли. Основа подразумевает обеспечение возможности инвестирования в активы, которые будут доступны для профессиональных и институциональных инвесторов.

Устав

Инвестиционные фонды должны в обязательном порядке иметь устав, который содержит:

- положение, свидетельствующее о том, что предметом деятельности выступает вложение финансовых средств в имущество, ценные бумаги и т. п.;

- инвестиционную декларацию, которая определяет главные цели, направления и ограничения деятельности, а также предельные доли имущества, допустимые для вложений;

- порядок и способ выплаты дивидендов;

- запрет на выпуск определенных ценных бумаг;

- запрет на осуществление конкретных видов деятельности.

Рассматривая паи инвестиционных фондов, стоит отметить, что стоимость активов не должна быть меньше, нежели сумма размера минимальной заработной платы в 10 000-кратном размере.

Чековые инвестиционные фонды

Отдельное внимание уделим ЧИФам. Эта аббревиатура расшифровывается как «чековый инвестиционный фонд». Подобная организация впервые была создана в 1992 году в Российской Федерации в период ваучерной приватизации. Законодательством установлено, что ЧИФы предназначены для оказания помощи гражданам при проведении приватизации инвестиционных чеков. Кроме того, предусмотрено профессиональное управление данным видом фонда.

Ваучеры (приватизационные чеки) должны были заменить инвесторов по замыслу приверженцев приватизации. Их владельцы имели возможность осуществления контроля работы по управлению компанией, придерживаясь интересов инвесторов. Чековый инвестиционный фонд относится к акционерным фондам закрытого типа.

Выводы

Инвестиционные фонды различных видов являются незаменимыми участниками инвестиционной деятельности. При желании совершать вложения средств в ценные бумаги или имущество стоит подробно ознакомиться с информацией о них. Для начинающего инвестора и тех, кто изучает экономику, это будет особенно полезно.