Показатели эффективности инвестиций fv

Показатели эффективности инвестиций: NPV, IRR, PI

Проводя оценку проектов с точки зрения инвестиционной привлекательности, специалисты оперируют профессиональными терминами и обозначениями. Рассмотрим и расшифруем наиболее важные показатели эффективности — NPV, IRR, PI.

Проводя оценку проектов с точки зрения инвестиционной привлекательности, специалисты оперируют профессиональными терминами и обозначениями. Рассмотрим и расшифруем наиболее важные показатели эффективности — NPV, IRR, PI.

- NPV, или Net Present Value. Чистая текущая стоимость проекта.

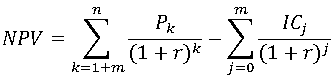

Этот показатель равен разнице между суммой имеющихся в данный момент времени денежных поступлений (инвестиций) и суммой необходимых денежных выплат на погашение кредитных обязательств, инвестиций или на финансирование текущих потребностей проекта. Разница рассчитывается исходя из фиксированной ставки дисконтирования.

В целом, NPV — это результат, который можно получить незамедлительно, после того, как решение об осуществлении проекта принято. Чистая текущая стоимость рассчитывается без учета фактора времени. Показатель NPV сразу дает возможность оценить перспективы проекта:

- если больше нуля — проект принесет инвесторам прибыль;

- равен нулю — возможно увеличение объемов выпуска продукции без риска снижения прибыли инвесторов;

- ниже нуля — возможны убытки для инвесторов.

Этот показатель — абсолютная мера эффективности проектов, который имеет прямую зависимость от масштабов бизнеса. При прочих равных условиях NPV растет вместе с суммой финансирования. Чем внушительнее инвестиции и объем планируемого денежного потока, тем больше будет абсолютный показатель NPV.

Еще одна особенность показателя чистой текущей стоимости проекта — зависимость ее суммы от структуры распределения инвестиций между отдельными периодами реализации. Чем внушительнее часть затрат, запланированных на периоды в конце работы, тем больше должна быть и сумма запланированного чистого дохода. Наименьшее значение NPV получается в том случае, если предполагается полное осуществление всего объема инвестиционных затрат с наличием проектного цикла.

Третья отличительная черта показателя чистой текущей стоимости — влияние времени начала эксплуатации проекта (при условии формирования чистого денежного потока) на численное значение NPV. Чем больше времени пройдет между стартом проектного цикла и непосредственно началом стадии эксплуатации, тем меньшим, при других неизменных условиях, окажется NPV. Кроме того, численное значение показателя чистой текущей стоимости может сильно измениться под влиянием колебаний дисконтной ставки к объему инвестиций и к сумме чистого денежного потока.

Среди факторов, влияющих на размер NPV, стоит отметить:

- темпы производственного процесса. Выше прибыль — больше выручка, ниже затраты — больше прибыль;

- ставка дисконтирования;

- масштаб предприятия — объем инвестиций, выпуска продукции, продаж за единицу времени.

Соответственно, существует ограничение для применения данного метода: нельзя сравнивать проекты, имеющие существенные отличия хотя бы в одном из этих показателей. NPV растет вместе с ростом эффективности капиталовложений в бизнес.

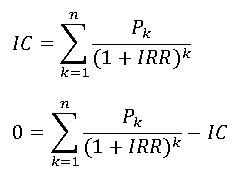

IRR, или внутренняя норма прибыли (рентабельности).

Данный показатель рассчитывается в зависимости от величины NPV. IRR — это максимально возможная стоимость инвестиций, а также уровень допустимых расходов по конкретному проекту.

К примеру, при финансировании старта бизнеса на деньги, взятые в виде банковской ссуды, IRR — это максимальный уровень процентной ставки банка. Ставка даже ненамного выше сделает проект заведомо убыточным. Экономический смысл расчета данного показателя состоит в том, что автор проекта или руководитель фирмы может принимать разнообразные инвестиционные решения, имея четкие рамки, за которые нельзя выходить. Уровень рентабельности инвестиционных решений не должен быть ниже показателя СС — цены источника финансирования. Сравнивая IRR с СС, получаем зависимости:

- IRR больше СС — проект стоит принять во внимание и профинансировать;

- IRR меньше СС — от реализации необходимо отказаться по причине убыточности;

- IRR равен СС — грань прибыльности и убыточности, необходима доработка.

Кроме того, рассматривать IRR как источник информации о жизнеспособности бизнес-идеи можно с точки зрения, в рамках которой внутреннюю норму прибыли можно расценивать в качестве нормы дисконта (возможной), с учетом которой проект может быть выгоден. В данном случае, чтобы принять решение, нужно сравнить нормативную рентабельность и значение IRR. Соответственно, чем больше окажется внутренняя рентабельность и разница между ней и ставкой дисконта, тем больше шансов имеется у рассматриваемого проекта.

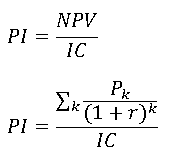

PI, или Profitability Index. Индекс прибыльности инвестиций.

Этот индекс демонстрирует отношение отдачи капитала к объему вложений в проект. PI — это относительная прибыльность будущего предприятия, а также дисконтируемая стоимость всех финансовых поступлений в расчете на единицу вложений. Если взять в расчет показатель I, который равен вложениям в проект, то индекс прибыльности инвестиций рассчитывается по формуле PI = NPV / I.

Profitability Index — это относительный показатель, который дает представление не о реальном размере чистого денежного потока в проекте, а только о его уровне по отношению к инвестиционным затратам. Соответственно, индекс можно использовать в качестве инструмента сравнительной оценки эффективности разных вариантов, даже если по ним предполагается разный объем финансовых вложений и инвестиций. В ходе рассмотрения нескольких инвестпроектов PI можно использовать в качестве показателя, позволяющего «отсеять» неэффективные предложения. Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться.

Profitability Index — это относительный показатель, который дает представление не о реальном размере чистого денежного потока в проекте, а только о его уровне по отношению к инвестиционным затратам. Соответственно, индекс можно использовать в качестве инструмента сравнительной оценки эффективности разных вариантов, даже если по ним предполагается разный объем финансовых вложений и инвестиций. В ходе рассмотрения нескольких инвестпроектов PI можно использовать в качестве показателя, позволяющего «отсеять» неэффективные предложения. Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться.

В целом, возможны три варианта действий, основываясь на значении индекса прибыльности инвестиций (PI):

- больше одного — данный вариант рентабелен, его стоит принять в реализацию;

- меньше одного — проект неприемлем, так как инвестиции не приведут к образованию требуемой ставки отдачи;

- равен одному — данное направление инвестирования максимально точно удовлетворяет избранной ставке отдачи.

Перед принятием решения стоит учитывать, что бизнес-проекты с высоким значением индекса прибыльности инвестиций — более выгодные, устойчивые и перспективные. Однако принимать во внимание нужно и тот факт, что слишком высокие цифры коэффициента доходности не всегда являются гарантией высокой текущей стоимости проекта (и наоборот). Многие подобные бизнес-идеи неэффективны при реализации, а значит могут иметь невысокий индекс прибыльности.

Показатели эффективности инвестиций;

Методы оценки коммерческой эффективности инвестиций

Эффективность инвестиционного проекта

Понятие эффекта – это чистый доход получаемый от реализации какого либо мероприятия, является абсолютной характеристикой, измеряется в рублях (разница между результатами и затратами)

Эффективность – это показатель который позволяет соизмерить эффект от реализации проекта с затратами на его осуществление (результаты-затраты/затраты)

При расчете эффективности определяется 3 показателя:

— экономическая эффективность – показатель, характеризующий экономические последствия реализуемого проекта, выходящие за рамки интересов непосредственных участников реализуемого проекта

—коммерческая эффективность – показатель, оценивающий финансовые последствия осуществления проекта для его непосредственных участников

—бюджетная эффективность – показатель, характеризующий соизмерение доходов бюджета полученных при реализации проекта с расходами бюджета на осуществление данного проекта

1) Простой – в рамках метода выделяют 2 показателя:

-срок окупаемости проекта – время за которое мы окупим вложенные затраты, прибыль не получаем.Ток = Капиталовложения/Прибыль

-простая норма прибыли – характеризует доходность инвестиции

2) Метод дисконтирования – при оценке эффективности проектов производится сопоставление результатов и затрат, однако учитывая что финансовые поступления и затраты осуществляются в разное время их сопоставление возможно только после приведения их к единой временной стоимости. С этой целью определяется их текущая и будущая стоимость.

TC(PV) компаундинг ->БС(FV)

t e –норма дисконта (ставка рефинансирования или доходность от вложений в альтернативные источники средств) если ложим в банк под процент как альтернативу — % ставка,

А если средства заемные – то проценты по кредиту.

Норма дисконта – ожидаемая норма доходности инвестируемых средств, которая может быть обеспечена, при их размещении в обще доступные финансовые механизмы (альтернативные проекты) если используются собственные средства, либо стоимость заемного капитала – это проценты по кредиту, при использовании заемных средств.

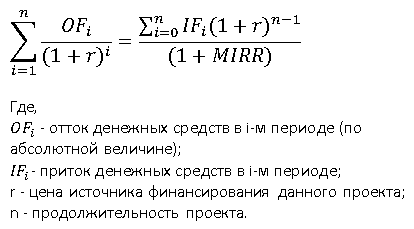

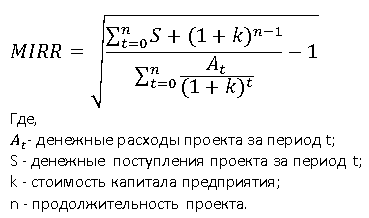

Для оценки эффективности инвестиций методом дисконтирования используется 4 показателя:

-Чистая текущая стоимость, ЧДД, Чистая приведенная стоимость, NPV – это разница между суммой дисконтированных денежных поступлений и суммой всех затрат необходимых для реализации данного проекта.

-Индекс доходности (RI) – это показатель, характеризующий прибыльность проекта на единицу вложенных инвестиций, значение ИД>1 говорит о положительном результате

-Дисконтированный срок окупаемости проекта (PP) – период времени за который, доходы от вложений покрывают первоначальные затраты

Чтобы посчитать срок окупаемости необходимо:

-найти кумулятивную сумму денежных поступлений за целое число периодов, при которых такая сумма оказывается наиболее близкой к величине инвестиций, но меньше ее

-определить какая часть инвестиций осталась непокрытой доходами

-разделить непокрытый остаток инвестиций на величину денежных поступлений в следующем периоде

-полученный результат будет характеризовать ту долю периода, которая в сумме с предыдущим периодом образует величину срока окупаемости

-Внутренняя норма доходности (IRR) – xарактеризует собственную доходность проекта выраженную такой нормой дисконта, при которой ЧДД = 0

i1 – норма дисконта которая дает положительное значение ЧДД близкое к 0

i2 — норма дисконта которая дает отрицательное значение ЧДД близкое к 0.

Критерий эффективности проекта ВНД> e

Рассчитать показатель эффективности инвестиций и принять решение о целесообразности вложения средств в данный проект при условиях:

Выручка, тыс. р. по годам: 120, 140, 150

Текущие затраты, тыс. р. по годам: 70, 90, 100

Объем капиталовложений осуществляемый в первый год, тыс. р.: 72

ЧДД =

ИД=

Оценка эффективности инвестиционных проектов

Оценка инвестиционных проектов может происходить по многим критериям – с точки зрения их социальной значимости, масштабам воздействия на окружающую среду, степени вовлечения трудовых ресурсов и т.п. Однако центральное место в этих оценках принадлежит эффективности инвестиционного проекта, под которой понимают соответствие полученных от проекта результатов – как экономических (в частности прибыли), так и внеэкономических (снятие социальной напряженности в регионе) – и затрат на проект.

Оценка эффективности инвестиций имеет огромный научный и практический интерес, поскольку от того, насколько объективно и всесторонне осуществлена эта оценка, зависят сроки окупаемости вложенного капитала, темпы развития фирмы, а также решение многих проблем социально-экономического развития страны.

Как правило, оцениваются следующие виды эффективности:

1. эффективность проекта в целом;

2. эффективность участия в проекте.

Эффективность проекта в целом оценивается для того, чтобы определить потенциальную привлекательность проекта, целесообразность его принятия для возможных участников. Она показывает объективную приемлемость инвестиционных проектов вне зависимости от финансовых возможностей его участников. Данная эффективность включает в себя:

· общественную (социально-экономическую) эффективность проекта, которая учитывает социально-экономические последствия реализации инвестиционных проектов для общества в целом, в том числе как непосредственные затраты на проект и результаты от проекта, так и «внешние эффекты» – социальные, экологические и иные эффекты;

· коммерческую эффективность проекта, которая показывает финансовые последствия его осуществления для участника инвестиционных проектов, в предположении, что он самостоятельно производит все необходимые затраты на проект и пользуется всеми его результатами. Иными словами, при оценке коммерческой эффективности следует абстрагироваться от возможностей участников проекта по финансированию затрат на инвестиционный проект, условно полагая, что необходимые средства имеются.

Эффективность участия в проекте определяется с целью проверки финансовой реализуемости проекта и заинтересованности в нем всех его участников. Данная эффективность включает:

· эффективность участия предприятий в проекте (его эффективность для предприятий – участников инвестиционных проектов);

· эффективность инвестирования в акции предприятия (эффективность для акционеров АО – участников инвестиционных проектов);

· эффективность участия в проекте структур более высокого уровня по отношению к предприятиям – участникам инвестиционных проектов (народнохозяйственная, региональная, отраслевая и т.п. эффективности);

Подходы и принципы оценки эффективности инвестиционных проектов одинаковы на всех стадиях. Однако набор исходных данных, степень их конкретизации, а также получаемая при этом оценка могут различаться.

На стадии разработки инвестиционного предложения ограничиваются, как правило, общей оценкой эффективности проекта в целом. При формировании обоснования инвестиций и ТЭО проекта должны оцениваться все виды эффективности.

Для прогнозирования эффективности долгосрочных инвестиций проводится долгосрочный анализ доходов и издержек, и рассчитываются следующие показатели;

· срок окупаемости инвестиций;

· индекс рентабельности инвестиций (IR);

· чистый приведенный эффект, или чистая текущая стоимость (NPV);

· внутренняя норма доходности (IRR);

· средневзвешенный срок жизненного цикла инвестиционного проекта, т.е. дюрация (D).

В основу расчета перечисленных показателей положено сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Первые два могут базироваться как на учетной величине денежных поступлений, так и на дисконтированных доходах с учетом временной компоненты денежных потоков.

Первый метод оценки эффективности инвестиционных проектов заключается в определении срока, необходимого для того, чтобы инвестиции окупили себя. Этот метод наиболее простой и поэтому наиболее распространенный.

Если доходы от проекта распределяются равномерно по годам, то срок окупаемости инвестиций определяется делением суммы инвестиционных затрат на величину годового дохода.

При неравномерном поступлении доходов срок окупаемости определяют прямым подсчетом числа лет, в течение которых доходы возместят инвестиционные затраты в проект, т.е. доходы сравняются с расходами.

Недостатком данного метода является то, что он не учитывает разницу в доходах по проектам, получаемых после периода их окупаемости.

Следовательно, оценивая эффективность инвестиций, надо принимать во внимание не только сроки их окупаемости, но и доход на вложенный капитал, для чего можно рассчитать индекс рентабельности (IR) и уровень рентабельности инвестиций (R):

(4.1)

(4.1)

(4.2)

(4.2)

Однако эти показатели также имеет свои недостатки: они не учитывают распределения притока и оттока денежных средств по годам.

Считается, что более научно обоснованной, является оценка эффективности инвестиций, основанная на методах наращения (компаундирования) или дисконтирования денежных поступлений, учитывающих изменение стоимости денег во времени.

Сущность метода компаундирования состоит в определении суммы денег, которую будет иметь инвестор в конце операции. Этот метод подразумевает исследование денежного потока от настоящего к будущему. Заданными величинами здесь являются исходная сумма инвестиций, срок и процентная ставка доходности, а искомой величиной — сумма средств, которая будет получена после завершения операции.

Для определения стоимости, которую будут иметь инвестиции через несколько лет, при использовании сложных процентов применяют следующую формулу:

(4.3)

(4.3)

где FV — будущая стоимость инвестиций через n лет, тыс. руб.;

PV — первоначальная сумма инвестиций, тыс. руб.;

г — ставка процентов в виде десятичной дроби;

n — число лет в расчетном периоде, лет.

При начислении процентов по простой ставке используется следующая формула:

FV = PV× (1 + r n) (4.4)

Если проценты по инвестициям начисляются несколько раз в году поставке сложных процентов, то формула для определения будущей стоимости вклада имеет следующий вид:

FV=PV× (1+r/m)n m,(4.5)

где m — число периодов начисления процентов в году.

Метод дисконтирования денежных поступлений (ДДП) — исследование денежного потока в обратном направлении, то есть от будущего к текущему моменту времени, позволяет привести будущие денежные поступления к сегодняшним условиям.

Для этого используется следующая формула:

(4.6)

(4.6)

где, kd — коэффициент дисконтирования.

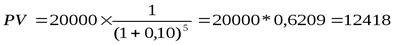

Пример. Инвестор пожелал купить акции алюминиевого комбината. Эти акции предлагаются по цене 10 тыс. руб. за шт., и в проспекте эмиссии доказывается, что через 5 лет их стоимость как минимум удвоится. Стоит ли покупать эти акции, если инвестору реально доступны иные варианты вложения средств, обеспечивающие доход на уровне 10 % в год?

Решение. Стоимость акции через 5 лет составит 20 тыс. руб. получаем:

Таким образом, текущая стоимость акции 12 418 руб. т. е. даже если бы инвестор платил бы за нее такую цену, то это вложение капитала все равно было бы очень выгодным.

Если начисление процентов осуществляется m раз в году, то для расчета текущей стоимости будущих доходов используется следующая формула:

(4.7)

(4.7)

ДДП положено в основу методов определения чистой (приведенной) текущей стоимости проектов, уровня их рентабельности, внутренней нормы доходности и дюрации инвестиций.

Метод чистой текущей стоимости (NPV) состоит в следующем.

1. Определяется текущая стоимость затрат (I), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

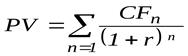

2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей дате:

(4.8)

(4.8)

3. Текущая стоимость затрат (I) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистую текущую стоимость проекта (NPV):

NPV=PV-I =  (4.9)

(4.9)

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с хранением денег в банке:

· если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала;

Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого.

Папиллярные узоры пальцев рук — маркер спортивных способностей: дерматоглифические признаки формируются на 3-5 месяце беременности, не изменяются в течение жизни.

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰).

Основные показатели, характеризующие эффективность инвестиционного проекта

Международная практика обоснования инвестиционных проектов использует несколько показателей, позволяющих подготовить решение о целесообразности (нецелесообразности) вложения средств (оценить эффективность инвестиционного проекта).

Эти показатели можно объединить в две группы:

1. Основанные на дисконтированных оценках («динамические» методы):

2. Основанные на учетных оценках («статистические» методы):

Методы, основанные на дисконтированных оценках

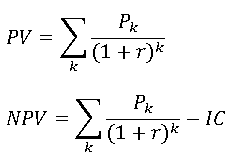

Чистая приведенная стоимость (Net Present Value, NPV). Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2, . Рk. Общая накопленная величина дисконтированных доходов (PV) и чистая приведенная стоимость (NPV) соответственно рассчитываются по формулам:

Очевидно, что если: NPV > 0, то проект следует принять; NPV

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т.е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Индекс рентабельности инвестиций (Profitability Index, PI). Этот метод является, по сути, следствием метода чистой теперешней стоимости. Индекс рентабельности рассчитывается по формуле:

Очевидно, что если: РI>1, то проект следует принять; РI

Если: IRR > WACC. то проект следует принять; IRR

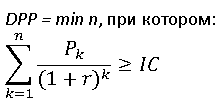

Дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP). Метод определения дисконтированного срока окупаемости инвестиций аналогичен методу расчета простого срока окупаемости, однако нет недостатков последнего, а именно – игнорирования факта неравноценности денежных потоков, возникающих в различные моменты времени.

Условие для определения дисконтированного срока окупаемости может быть сформулировано как нахождение момента времени, когда современная ценность доходов, получаемых при реализации проекта, сравняется с объемом инвестиционных затрат. Формула расчета дисконтированного срока окупаемости инвестиций:

Методы, основанные на учетных оценках

Срок окупаемости инвестиций (Payback Period, PP). Этот метод – один из самых простых и широко распространен в мировой практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид: РР = n , при котором Рk > IC

Показатель срока окупаемости инвестиций очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе. Во-первых, он не учитывает влияние доходов последних периодов. Во-вторых, поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам.

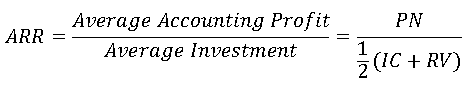

Коэффициент эффективности инвестиций (Accounting Rate of Return, ARR). Этот метод имеет две характерные черты: он не предполагает дисконтирование показателей дохода; доход характеризуется показателем среднегодовой прибыли (балансовая прибыль за вычетом отчислений в бюджет).

Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (ARR) в % отношении, рассчитывается делением среднегодовой прибыли (PN) на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной стоимости активов (RV), то ее оценка должна быть исключена. Формула ARR имеет следующий вид:

Данный показатель сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельность (итог среднего баланса-нетто).