Анализ реализации инвестиционного проекта на примере

Пример инвестиционного проекта с расчетами его эффективности

Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части. Начинать работу над любой инвестиционной концепцией следует с определения его цели. После этого предстоит оценить имеющиеся возможности и конкретизировать программу действий. Создание грамотного инвестпроекта — довольно сложная задача. Чтобы облегчить работу, можно бесплатно закачать готовый инвестиционный проект с примерными расчётами.

Пример целей инвестиционного бизнес-плана

Инвестиционный бизнес проект представляет собой сочетание правовой и финдокументации, отражающей экономическую выгоду вложений в конкретный объект. Инвестиционная концепция должна содержаться проектно-сметные документы, а также подробный план действий по расходу финсредств. Нередко разработчики используют пример инновационного проекта с расчетами и, взяв его за основу, составляют собственный.

При разработке инвестиционного проекта нужно выполнить определённые мероприятия:

- Обосновать бизнес-идею.

- Исследовать пример потенциала проекта на возможность реализовать все вложенные средства.

- Разработать и утвердить проектные документы.

- Заключить все необходимые договоры.

- Обеспечить проект финансами и ресурсами.

- Провести сдачу объекта в эксплуатацию и запустить производственный цикл.

Любой пример инвестиционного бизнеса отличается несколькими особенностями. Они имеют важное значение для инвестора и должны быть качественно проработаны. Наиболее значительными среди них являются:

- Пример оценки стоимости. Любой инвестиционный план можно представить в форме конкретной суммы денежных средств.

- Окупаемость. В ходе реализации бизнес-плана важно возместить все затраты.

- Временной цикл. Прибыль может быть получена только по истечении определённого количества времени.

- Пример идеи проекта следует выразить максимально лаконично, максимум в пяти предложениях.

Основные виды

Существует достаточно много видов инвестиционных концепций. Они классифицируются в соответствии с разными показателями. Среди основных категорий проектов можно выделить несколько примеров:

- Длительность реализации — проекты могут быть краткосрочными (менее трех лет), среднесрочными, а также продолжительными (свыше 5 лет).

- Объем финансирования – мелкие и средние, крупные и мегакрупные.

- Специализация – коммерческие, научно-технические, производственные, экологические.

- Масштаб – от глобального и крупномасштабного до локального.

- Уровень рисков, как пример – низкие и завышенные.

Ежегодно в РФ стартуют тысячи инвестиционных бизнес-планов.

Пример вклада: содержание и структура

Для оценки эффективности примера инвестиционной идеи, а также её значимости, необходимо разработать бизнес-план. Он должен отражать привлекательность проекта, рассматривать примеры воплощения, трудности в реализации, а также выходы из проблемных ситуаций. Заключенная в бизнес-плане информация должна подаваться максимально чётко, грамотно и достоверно.

Нежелательно перегружать текст техтерминами и подробностями. Описательные фразы стоит заменить цифрами, а также систематизировать информацию, используя для этого таблицы с графиками. Структура бизнес-плана может отличаться в зависимости от примера конкретного проекта и не регламентируется нормативами.

Можно выделить несколько важных содержательных элементов, которые желательно включить в состав описательной части:

- Титульный лист. Содержит название документа, данные о создателях, а также здесь указывается место и время его создания.

- Оглавление. Перечислены главные разделы с соответствующими страницами.

- Резюме. Содержит информацию о предприятии и сфере его деятельности. Здесь же для примера отмечены главные цели и преимущества инвестиционного плана. Если он имеет недостатки, то важно отметить способы их устранения. Эта часть плана должна быть краткой, чтобы в короткие сроки привлечь внимание потенциальных инвесторов.

- Пример описания предприятия и выпускаемой им продукции. Глава предназначена для раскрытия состояния во всей отрасли, а также конкретной компании, разрабатывающей проект.

- Раскрытие инвестиционной концепции. В качестве примера указываются целеполагание и преимущества, а также даются данные об объёме, конкурентоспособности и спецификациях планируемой к выпуску продукции. Также следует обозначить примеры основных этапов воплощения проекта в жизнь.

- Исследование и анализ ситуации на рынке. Инвесторам предлагаются материалы, в которых указаны данные о месте продукта на рынке и структуре целевой аудитории.

- Пример маркетингового плана. Содержит описание способов, за счёт которых планируется достичь необходимый объем продаж.

- Производственный план. Здесь необходимо обосновать примеры производственных возможностей инвестиционной идеи по изготовлению высококачественной продукции в требуемых объёмах в оговорённые сроки.

- Примеры оценки потенциальных рисков и страховка. Этот пункт рассказывает об ожидаемых проблемах при реализации проекта и возможных способах преодоления трудностей.

- Финплан. Раздел даёт примеры оценки экономпотенциала фирмы и позволяет спланировать её деятельность с позиции финансов.

- Оргплан. Содержит характеристику оргструктуры предприятия с детализацией подразделений.

- Выводы. Завершающий пункт, в котором для проекта представлены конченые результаты с инвестиционного ракурса и его сущности.

При необходимости бизнес-план может иметь дополнительные разделы.

Расчетная часть

Часто трудности возникают при расчёте инвестиционного бизнес проекта. Потенциальные инвесторы оценивают его с экономического ракурса, поэтому крайне важно правильно определить соответствующие показатели.

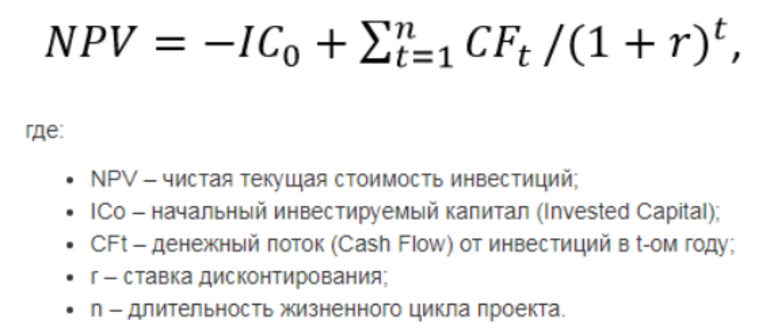

Чистая приведённая стоимость

Для расчёта параметра используется формула:

В качестве примера инвестиционного плана можно взять компанию, решившую провести замену морально устаревшего техоборудования в одном цехе. На покупку, логистические траты и монтаж станков необходимо затратить 84 млн рублей. Стоимость демонтажа устаревшего оборудования будет полностью покрыта за счёт его сбыта на рынке.

Срок жизни инвестированных средств равен длительности морального износа новых станков и составляет 6 лет. Нормы дисконтирования и доходности компании равны и составляют – 14%. Чистый доход от работы установленных станков по годам составляет, соответственно, 12, 36, 48, 46, 48 и 38 млн рублей.

Подставив все необходимые значения в формулу, получится NPV = -84+12/(1-0,14)+36/(1-0,14)2+48/(1-0,14)3+46/(1-0,14)4+48/(1-0,14)5+38/(1-0,14)6 = 56,926 млн рублей.

В этом примере норма дисконтирования не изменяется, что на практике происходит крайне редко. Чтобы получить максимально точное значение MPV, чаще всего используется примерная % ставка по каждому году.

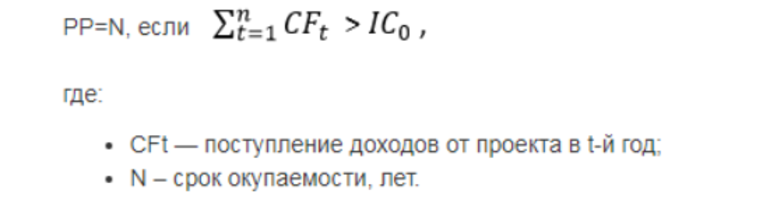

Также следует получить окупаемость инвестиций во времени в месяцах либо годах. Для его расчёта используется такая формула:

При расчёте для проекта инвестиционного КПД в примере РР=3, так как 3 t =1 CF t (12+36+48) > I 0 (85).

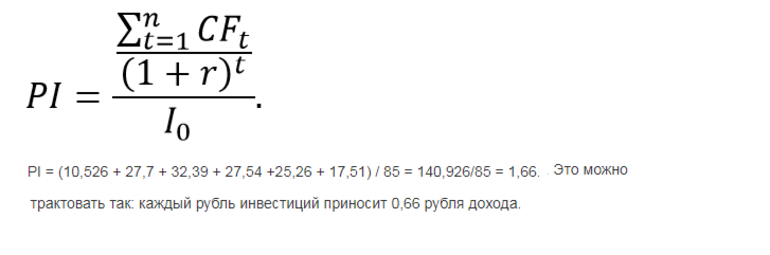

Относительные коэффициенты доходности

Первым показателем станет индекс доходности по каждой единице на сегодня:

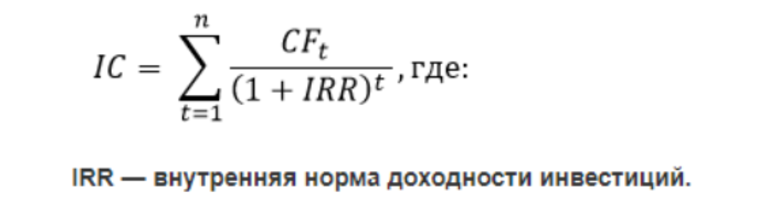

Для расчёта ВНД применяется следующая формула:

После детального изучения формулы будет ясно, что пример IRR представляет собой одновременно среднюю и предельную норму, ниже которой по доходности опускаться нельзя. Именно поэтому она чаще всего сравнивается с барьерами для конкретного инвестиционного бизнес-плана. В результате можно принять верное решение об инвестиционной целесообразности текущего проекта. В примере, когда IRR меньше либо равно ставке % дисконта финпотоков, вложений ждать не стоит.

Так как в настоящем примере Κф эффективности инвестиций рассчитывается по всему сроку жизни оборудования, то следует использовать формулу ARR = CF cr /(I 0 + I f)/2. В ней I f является ликвидационной стоимостью проекта. Таким образом, AMR = 44,7%.

Скачав и изучив образец примера инвестиционный проекта, можно на его основе составить собственный. Применение при расчёте коэффициентов оценки инвестиционных идей позволяет найти максимально выгодный объект для вложений. Однако следует помнить, что, кроме внешних факторов, на оценку проекта серьёзное влияние оказывают и внутренние. В первую очередь речь идёт о примере высокой сложности точного определения будущих доходов. Но при этом есть возможность, благодаря простоте расчётов, уже на ранних этапах исключить самые нерентабельные инвестиционные концепции.

А вам доводилось делать расчеты для инвестиционных проектов?

Анализ инвестиционного проекта

Несомненно, любой процесс и любую деятельность возможно улучшить, усовершенствовать, чтобы результат был более эффективным.

Однако как найти пути для усовершенствования? С чего начать? И что вообще требует изменений?

На все эти вопросы способна ответить процедура анализа. Анализом признается процесс выявления из общего его составных частей и дальнейшего их исследования на наличие недостатков или же наоборот, сильных сторон.

Анализ инвестиционного проекта это набор специальных методик для сбора и оценки информации, на основании которой производится вывод об эффективности использования инвестиционных ресурсов и о величине получаемых экономических благ от проекта. В первую очередь анализ проекта направлен на повышение эффективности управления инвестициями.

Для инвесторов процедура анализа становится незаменимой по причине того, что деятельность, которой они занимаются, носит коммерческий характер, а это подразумевает извлечение прибыли, получение денежных средств. Как известно, деньги терять никто не любит, а получить больше будет не лишним.

При создании инвестиционного проекта анализ направлен на выявление всех его инвестиционных рисков, на оптимизацию процесса инвестирования средств, изыскание наиболее эффективных источников финансирования, а также путей, методов, способов и инструментов благодаря которым будет достигнут положительный экономический эффект от вложений.

Стоит отметить, что процесс анализа инвест проекта нужно производить уже на этапе составления бизнес-плана, что позволит более наглядно продемонстрировать потенциальным инвесторам экономическую эффективность идеи.

Основными целями анализа можно назвать:

- выявление степени эффективности использования инвестиционных ресурсов в проекте, а также поиск неиспользуемых источников

- обоснование будущих инвестиций

- сбор и анализ всей информации по проекту для последующего принятия эффективных управленческих решений

- выявление существующих проблем производственного, финансового и других планов, разработка мер по их устранению

- выявление сильных сторон проекта

- определение всех взаимосвязей в проекте и поиск путей их оптимизации для более эффективного функционирования проекта в целом

- выявление приоритетов для инвестиций, поиск альтернативных вариантов осуществления вложений.

Виды анализа инвест проектов

Какие виды анализа существуют?

- финансовый (отвечает за определение рентабельности инвестиций, а также их эффективности)

- экономический (определяет степень экономического эффекта, который произвела реализация проекта на экономику государства в целом)

- сравнительный (это сопоставление двух похожих проектов в части результатов от деятельности)

- экспресс анализ (происходит на этапе до составления бизнес плана и включает в себя предварительную оценку достоверности информации о проекте, дает оценку экономической эффективности и технической возможности для последующей реализации)

- коммерческий (оценивает планируемые объемы продаж готовой продукции, их цену, а также цену и объемы закупок у поставщиков)

- технический (оценивает степень инноваций проекта, а также технической и технологической реализуемости)

- социальный (определяется степень реакции населения на новый проект)

- экологический (степень влияния проекта на экологию после его реализации)

- институциональный (анализ влияния всех внешних и внутренних факторов)

- анализ рисков (выявление существующих инвестиционных рисков и степени неопределенности).

Стоит понимать, что существуют разные типы инвестиционных проектов, крупные и малые, быстро реализуемые или требующие долгих вложений и т.п. Именно поэтому для каждого отдельно взятого проекта подходят различные виды анализа.

К примеру, для небольших инвестиционных идей принято использовать статистические методы анализа инвестиционных проектов, которые по времени занимают до полугода и осуществляются опытным путём.

Для более крупных идей подходят динамические методы оценки. Проекты, требующий очень крупных вложений и срок жизни которых также велик, требуют методы анализа, позволяющие оценить привлекательность проекта на всех этапах его жизненного цикла, начиная от оценки технической и ресурсной реализуемости идеи до её ликвидации.

Методы анализа

Инструменты, позволяющие с большой долей вероятности рассчитать и тем самым показать инвесторам привлекательность инвестирования в идею с точки зрения возможной прибыли и существующего риска это методы анализа инвестиционного проекта.

Методы анализа, способные произвести оценку инвестиционной привлекательности идеи:

- расчёт срока окупаемости

- метод простой нормы прибыли (достаточно простой в использовании метод анализа, базирующийся на расчёте среднего значения в части отношения бухгалтерской прибыли к вложениям, осуществленным в проект за одинаковый временной период. Проект, обладающий большим значением средней нормы прибыли имеет больший приоритет для инвестирования.)

- метод чистой текущей стоимости (данный показатель обозначается – NPV. Его расчёт заключен в определении чистого денежного потока проекта путём вычитания суммы всех доходных денежных потоков и суммы всех расходных денежных потоков. Если NPV проекта выше ноля проект можно принимать к рассмотрению. Минус данного метода анализа это его неспособность определить рентабельность будущих инвестиций и финансовую стабильность проекта.)

- метод внутренней нормы рентабельности (показатель обозначает – IRR. Пожалуй, самый сложный для расчётов метод анализа. Однако его сложность не гарантирует определение самого эффективного из всего пула проектов. К рассмотрению принимаются проекты с IRR, превышающим среднюю стоимость капитала проекта.)

Стоит понимать, что для наиболее эффективного применения методов анализа инвестиционных проектов необходимо, прежде всего, определить тот критерий, который взят за основу. Также стоит учитывать реальное положение вещей на проекте (особенности его деятельности и т.д.) и цели для которых он создавался. Эксперты рекомендуют использовать весь набор методов для проведения наиболее объективной оценки.

Слабые стороны перечисленных методов анализа:

- отсутствие учёта временного фактора

- критерием возврата выступает только прибыль компании, а амортизация не учитывается.

Анализ инвестиционного проекта

Нестеров А.К. Анализ инвестиционного проекта // Энциклопедия Нестеровых

Оценка инвестиционных проектов – это корректное сопоставление вложений с результатами в результате осуществления инвестиций. Анализ инвестиционного проекта требуется всем предприятиям, которые планируют обновить производственную базу, увеличить объемы выпуска продукции, освоить новые виды деятельности и т.д.

Основные направления анализа инвестиционного проекта

Оценка инвестиционных проектов основана на трех факторах:

- Фактор времени – сколько времени потребуется на реализацию проекта, когда появится результат от вложений, какова временная ценность финансовых ресурсов;

- Фактор денежных средств – текущие и перспективные денежные потоки, возможные риски, предполагаемые доходы;

- Фактор макроокружения – цена используемого капитала, состояние рынка, отрасли, макроэкономические показатели;

- Фактор внутренней среды – финансовое состояние предприятия, целесообразность инвестирования, оценка поступлений от реализации проекта и т.д.

Анализ инвестиционного проекта включает в себя анализ инвестиционной среды и самого проекта.

Направления анализа инвестиционных проектов

Оценка инвестиционных проектов включает исследование внешних и внутренних условий их осуществления. Естественно, что анализ проводится по всем факторам, которые могут повлиять на управление вложенным капиталом.

Цели анализа инвестиционной среды и самого проекта – определить потенциальную доходность инвестиций, эффективность вложенного капитала и результат реализации проекта в целом, учитывая все условия его осуществления.

Анализ условий реализации инвестиционного проекта

Инвестиционная среда определяет условия реализации любого проекта:

- объект инвестиций;

- способы вложения финансовых средств;

- риски вложений;

- макроэкономические характеристики;

- отраслевая специфика.

Макроэкономический анализ – оценка экономической обстановки, влияния текущей ситуации на проект и среды осуществления проекта.

Информация для анализа берется из официальных источников в динамике за несколько последних периодов. Степень детализации определяется соображениями инвестора.

Отраслевой анализ инвестиционной среды проводится с позиций оценки текущего и перспективного состояния отрасли, в которой действует исследуемое предприятие.

Отраслевой анализ подкрепляет данные макроэкономической оценки и служит обоснованием целесообразности вложения капитала в предприятия отрасли в целом. Детализация требуется подробная с учетом статистических данных и результатов исследований.

Микроэкономический анализ – это оценка всех существенных аспектов, касающихся предприятия, осуществляющего инвестиционный проект. Чаще всего формализуется в виде бизнес-плана.

Микроэкономический анализ зависит от того, кто планирует инвестиционный проект. Для сторонних инвесторов данный вид анализа должен быть очень подробным, требуется детальное рассмотрение всех указанных сторон деятельности компании. Для внутренних нужд данный вид анализа может быть ограничен кратким описанием предполагаемых участников проекта.

Отдельным пунктом может являться построение экономической модели, с указанием характера осуществления проекта. Если проект отвечает выбранным критериям, то полученная информация является основанием для продолжения анализа.

Показатели и параметры

— темпы экономического роста;

— уровень социально-политической стабильности;

— уровень правовой стабильности;

— стабильность национальной валюты;

— состояние платежного баланса страны;

— уровень процентной ставки за кредит;

— размеры и динамика государственных расходов и инвестиций;

— развитость рыночной инфраструктуры.

— темпы и перспективы роста отрасли;

— состояние рынков сбыта;

-наличие специальных налоговых режимов и иных элементов государственного регулирования.

— состояние производственной сферы;

— состояние социальной сферы;

По итогам анализа условий реализации инвестиционного проекта делается вывод о целесообразности вложений на данный момент.

Критерии принятия решения:

- Вероятность существенных изменений выявленных условий рынка или отрасли, где реализуется проект;

- Целесообразность реализации проекта на уровне предприятия;

- Возможность возникновения условий, при которых доходность проекта существенно снизится;

- Риски проекта;

- Прочие возможные негативные факторы.

Оценка инвестиционного проекта

Анализ самого инвестиционного проекта должен обязательно включать оценку исходных данных, маркетинговый анализ, организационно-правовой и финансовый анализ. Требуется объективный и критериальный подход по каждому пункту. Принцип оценки следующий:

- Формируется перечень критериев по каждому из четырех пунктов;

- Каждый критерий проверяется и анализируется;

- Результаты по каждому критерию оцениваются сначала обособленно, а потом в комплексе.

Показатели и параметры

Оценка исходных данных

Проверяется вся информация, используемая в проекте, при этом фактические сведения подвергаются детальной проверке.

— объем инвестиций в проект (расходы по строительству, НИОКР и т.п.);

— затраты на производство и реализацию продукции/услуг;

— ставки процентов за кредит;

— имеющиеся и прогнозные цены на выпускаемую в рамках проекта продукцию;

— прочие исходные показатели, параметры, сведения, используемые в инвестиционном проекте.

Оценивается реальный спрос со стороны потенциальных потребителей, интенсивность конкуренции, маркетинговая стратегия предприятия.

Надежность данной информации определяет надежность результатов финансового анализа инвестиционного проекта.

1. Уровень спроса:

— потенциал увеличения спроса;

2. Интенсивность конкуренции

— существующие и потенциальные конкуренты;

— появление новых конкурентов;

— товарная и ценовая политика, стратегия сбыта, стратегия продвижения и система распределения продукции;

— физическое присутствие компании на рынке;

— комплекс маркетинговых решений по завоеванию доли рынка;

— прогнозный объем реализации и структура продаж.

Оцениваются условия реализации проекта на стороне предприятия.

1. Проект реализуется на базе действующей фирмы:

— организационно-правовая оценка субъекта хозяйствования;

2. Проект реализуется на базе предприятия, которое только планируется к созданию:

— проект уставных документов;

— будущая организационно-правовая форма;

— принцип формирования уставного капитала.

Основная часть анализа инвестиционного проекта.

Моделирование будущих финансовых результатов деятельности предприятия по итогам реализации проекта.

— анализ основных финансовых показателей;

— анализ финансовых результатов;

— оценка финансовой устойчивости, ликвидности, платежеспособности;

— анализ структуры затрат;

— оценка методов ведения бухгалтерского учета;

— анализ учетной политики;

— график погашения долговых обязательств;

— прогноз движения денежных средств;

— оценка эффективности проекта и инвестиций;

— другие виды анализа любых факторов, способных повлиять на финансовые результаты деятельности предприятия.

Результатом анализа инвестиционного проекта является обоснование целесообразности его реализации и перспектив инвестиций. Указанные виды анализа должны содержать оценку инвестиционного проекта по всем критериям, но ключевое значение имеет финансовый анализ. Кроме приведенных в таблице критериев и параметров финансовой оценки к анализируемому проекту следует применить следующие инструменты:

- сформировать финансовый план;

- составить план доходов и расходов;

- провести оптимизацию денежных потоков;

- сделать расчет возмещения инвестиций и потенциальной доходности инвестиционного проекта.

Анализ инвестиционного проекта завершается оценкой эффективности вложений. Типовым инструментом является расчет чистого дисконтированного дохода.

Посмотреть примеры составления прогноза движения денежных средств, плана доходов и расходов, а также пример расчета чистого дисконтированного дохода ЧДД можно в примере бизнес-плана развития предприятия.

Выводы

Анализ инвестиционной среды он направлен на оценку вероятности существенных изменений внешних условий, конъюнктуры, рынка, отрасли или стратегии реализации собственно инвестиционного проекта на уровне предприятия. В рамках анализа инвестиционной среды необходимо учесть такие изменения внешних условий, в которых может существенно снизиться доходность инвестиционного проекта, увеличиться уровень рисков, что негативно повлияет на результативность работы предприятия, осуществляющего конкретный проект. Помимо определения самих условий и выявления факторов, их определяющих, учитывается и динамика изменений в инвестиционной среде, в том числе на микроуровне.

Результатом анализа самого инвестиционного проекта должно быть обоснование возможности его реализации и способности предприятия осуществить данный проект. В соответствии с рассмотренными составляющими анализа инвестиционного проекта, проверка исходных данных, результаты маркетингового, организационно-правового и финансового анализа должны содержать оценку инвестиционного проекта по критериям перспективности реализации, финансовой состоятельности и экономической выгоды инвестиционного проекта. В качестве важного элемента выступает финансовый план, включающий финансовую модель, план доходов и расходов, расчет денежного потока. Следовательно, анализ инвестиционного проекта должен предоставлять всеобъемлющую информацию о характере полного возмещения инвестиций, потенциальной доходности и эффективности использования инвестированного капитала.

2. Каждый инвестиционный проект выступает одновременно как самостоятельный объект анализа и как направление вложения капитала.

Основные направления анализа инвестиционного проекта включают исследование внешних и внутренних условий его осуществления, а также инвестиционной привлекательности самого проекта.

Инвестиционный проект нуждается в объективной оценке условий инвестиционной среды, в которой он будет осуществляться, и внутренних параметров проекта, определяющих возможность его осуществления и потенциальную доходность.

3. Осуществление инвестиционной деятельности реализуется в виде различных инвестиционных проектов, в рамках которых вложенный капитал позволяет принести его владельцу прибыль в будущем. В связи с этим одним из ключевых моментов является анализ инвестиционного проекта, результатом которого является взвешенная и объективная оценка потенциала, рентабельности, доходности и эффективности использования инвестированного капитала.

В рамках анализа инвестиционной среды изучаются социально-экономические условия инвестиционной деятельности в целом, анализируется текущая конъюнктура инвестиционного рынка, определяются факторы инвестиционной деятельности, а также дается прогноз возможных изменений на микроуровне, с учетом отдельных аспектов, связанных с реализацией инвестиционного проекта.

При проведении анализа собственно инвестиционного проекта блоки исследуемой информации включают оценку имеющихся ресурсов, планируемых затрат, доходов, анализ рынка сбыта, структуру собственности, правовую защищенность, полномочия и ответственность лиц, принимающих решения, и финансовый план. Финансовый анализ обязательно должен включать расчет показателей деловой активности, рентабельности, дисконтированного дохода, позволяющие системно оценить эффективность инвестированного капитала.

Учебник «Оценка эффективности инвестиционных проектов»

7. Основные критерии эффективности инвестиционного проекта и методы их оценки

7. 1. Общая характеристика методов оценки эффективности

Международная практика оценки эффективности инвестиций существенно базируется на концепции временной стоимости денег и основана на следующих принципах:

- Оценка эффективности использования инвестируемого капитала производится путем сопоставления денежного потока (cash flow), который формируется в процессе реализации инвестиционного проекта и исходной инвестиции. Проект признается эффективным, если обеспечивается возврат исходной суммы инвестиций и требуемая доходность для инвесторов, предоставивших капитал.

- Инвестируемый капитал равно как и денежный поток приводится к настоящему времени или к определенному расчетному году (который как правило предшествует началу реализации проекта).

- Процесс дисконтирования капитальных вложений и денежных потоков производится по различным ставкам дисконта, которые определяются в зависимости от особенностей инвестиционных проектов. При определении ставки дисконта учитываются структура инвестиций и стоимость отдельных составляющих капитала.

Суть всех методов оценки базируется на следующей простой схеме: Исходные инвестиции при реализации какого-либо проекта генерируют денежный поток CF1, CF2, . , CFn. Инвестиции признаются эффективными, если этот поток достаточен для

Наиболее распространены следующие показатели эффективности капитальных вложений:

- дисконтированный срок окупаемости (DPB).

- чистое современное значение инвестиционного проекта (NPV),

- внутренняя норма прибыльности (доходности, рентабельности) (IRR),

Данные показатели равно как и соответствующие им методы, используются в двух вариантах:

- для определения эффективности независимых инвестиционных проектов (так называемая абсолютная эффективность), когда делается вывод о том принять проект или отклонить,

- для определения эффективности взаимоисключающих друг друга проектов (сравнительная эффективность), когда делается вывод о том, какой проект принять из нескольких альтернативных.

7. 2. Метод дисконтированного периода окупаемости

Рассмотрим этот метод на конкретном примере анализа двух взаимоисключающих друг друга проектов.

Пример 1. Пусть оба проекта предполагают одинаковый объем инвестиций $1,000 и рассчитаны на четыре года.

Проект А генерирует следующие денежные потоки : по годам 500, 400, 300, 100, а проект В — 100, 300, 400, 600. Стоимость капитала проекта оценена на уровне 10%. Расчет дисконтированного срока осуществляется с помощью следующих таблиц.

Таблица 7.1.

Проект А

Чистый денежный поток (ЧДП)

Накопленный дисконтированный ЧДП

Во третьей строке таблицы помещены дисконтированные значения денежных доходов предприятия в следствии реализации инвестиционного проекта. В данном случае уместно рассмотреть следующую интерпретацию дисконтирования: приведение денежной суммы к настоящему моменту времени соответствует выделению из этой суммы той ее части, которая соответствует доходу инвестора, который предоставляется ему за то, что он предоставил свой капитал. Таким образом, оставшаяся часть денежного потока призвана покрыть исходный объем инвестиции. В четвертой строке таблицы содержатся значения непокрытой части исходной инвестиции. С течением времени величина непокрытой части уменьшается. Так, к концу второго года непокрытыми остаются только $214, и поскольку дисконтированной значение денежного потока в третьем году составляет $225, становится ясным, что период покрытия инвестиции составляет два полных года и какую-то часть года. Более конкретно для проекта получим:

. Аналогично для второго проекта расчетная таблица и расчет дисконтированного периода окупаемости имеют следующий вид.

. Аналогично для второго проекта расчетная таблица и расчет дисконтированного периода окупаемости имеют следующий вид.

Таблица 7.2.

Проект В.

Чистый денежный поток (ЧДП)

Накопленный дисконтированный ЧДП

.

.

На основе результатов расчетов делается вывод о том, что проект А лучше, поскольку он имеет меньший дисконтированный период окупаемости.

Существенным недостатком метода дисконтированного периода окупаемости является то, что он учитывает только начальные денежные потоки, именно те потоки, которые укладываются в период окупаемости. Все последующие денежные потоки не принимаются во внимание в расчетной схеме. Так, если бы в рамках второго проекта в последний год поток составил, например $1000, то результат расчета дисконтированного периода окупаемости не изменился бы, хотя совершенно очевидно, что проект станет в этом случае гораздо более привлекательным.

7. 3. Метод чистого современного значения (NPV — метод)

Этот метод основан на использовании понятия чистого современного значения (Net Present Value)

,

,

где CFi — чистый денежный поток,

r — стоимость капитала, привлеченного для инвестиционного проекта.

Термин “чистое” имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков. Например, если во второй год реализации инвестиционного проекта объем капитальных вложений составляет $15,000, а денежный доход в тот же год — $12,000, то чистая сумма денежных средств во второй год составляет ($3,000).

В соответствии с сущностью метода современное значение всех входных денежных потоков сравнивается с современным значением выходных потоков, обусловленных капитальными вложениями для реализации проекта. Разница между первым и вторым есть чистое современное значение, величина которого определяет правило принятия решения.

Шаг 1. Определяется современное значение каждого денежного потока, входного и выходного.

Шаг 2. Суммируются все дисконтированные значения элементов денежных потоков и определяется критерий NPV.

Шаг 3. Производится принятие решения:

- для отдельного проекта: если NPV больше или равно нулю, то проект принимается;

- для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV, если только оно положительное.

Пример 2. Руководство предприятия собирается внедрить новую машину, которая выполняет операции, производимые в настоящее время вручную. Машина стоит вместе с установкой $5,000 со сроком эксплуатации 5 лет и нулевой ликвидационной стоимостью. По оценкам финансового отдела предприятия внедрение машины за счет экономии ручного труда позволит обеспечить дополнительный входной поток денег $1,800. На четвертом году эксплуатации машина потребует ремонт стоимостью $300.

Экономически целесообразно ли внедрять новую машину, если стоимость капитала предприятия составляет 20%.

Решение. Представим условия задачи в виде лаконичных исходных данных.

Стоимость ремонта в 4-м году

Входной денежный поток за счет приобретения машины

Расчет произведем с помощью следующей таблицы.

Таблица 7.3.

Расчет значения NPV

Наименование денежного потока

Входной денежный поток

Современное чистое значение (NPV)

* Множитель дисконтирования определяется с помощью финансовых таблиц.

В результате расчетов NPV = $239 > 0, и поэтому с финансовой точки зрения проект следует принять.

Сейчас уместно остановиться на интерпретации значения NPV. Очевидно, что сумма $239 представляет собой некоторый “запас прочности”, призванный компенсировать возможную ошибку при прогнозировании денежных потоков. Американские финансовые менеджеры говорят — это деньги, отложенные на “черный день”.

Рассмотрим теперь вопрос зависимости показателя и, следовательно, сделанного на его основе вывода от нормы доходности инвестиций. Другими словами, в рамках данного примера ответим на вопрос, что если показатель доходности инвестиций (стоимость капитала предприятия) станет больше. Как должно измениться значение NPV?

Расчет показывает, что при r = 24% получим NPV = ($186), то есть критерий является отрицательным и проект следует отклонить. Интерпретация этого феномена может быть проведена следующим образом. О чем говорит отрицательное значение NPV? О том, что исходная инвестиция не окупается, т.е. положительные денежные потоки, которые генерируются этой инвестицией не достаточны для компенсации, с учетом стоимости денег во времени, исходной суммы капитальных вложений. Вспомним, что стоимость собственного капитала компании — это доходность альтернативных вложений своего капитала, которое может сделать компания. При r = 20% компании более выгодно вложить деньги в собственное оборудование, которое за счет экономии генерирует денежный поток $1,800 в течение ближайших пяти лет; причем каждая из этих сумм в свою очередь инвестируется по 20% годовых. При r = 24% компании более выгодно сразу же инвестировать имеющиеся у нее $5,000 под 24% годовых, нежели инвестировать в оборудование, которое за счет экономии будет “приносить” денежный доход $1,800, который в свою очередь будет инвестироваться под 24% годовых.

Общий вывод таков: при увеличении нормы доходности инвестиций (стоимости капитала инвестиционного проекта) значение критерия NPV уменьшается.

Для полноты представления информации, необходимой для расчета NPV, приведем типичные денежные потоки.

Типичные входные денежные потоки:

Типичные выходные потоки:

Ранее было отмечено, что результирующие чистые денежные потоки, призваны обеспечить возврат инвестированной суммы денег и доход для инвесторов. Рассмотрим, как происходит разделение каждой денежной суммы на эти две части с помощью следующего иллюстрирующего примера.

Пример 3. Предприятие планирует вложить деньги в приобретение нового приспособления которое стоит $3,170 и имеет срок службы 4 года с нулевой остаточной стоимостью. Внедрение приспособления по оценкам позволяет обеспечить входной денежный поток $1,000 в течение каждого года. Руководство предприятия позволяет производить инвестиции только в том случае, когда это приводит к отдаче хотя бы 10% в год.

Решение. Сначала произведем обычный расчет чистого современного значения.