Сомнительные долги в бухгалтерском учете это

Сомнительная и безнадежная дебиторская задолженность: как распознать

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Зачем группировать дебиторскую задолженность по вероятности погашения.

2. При каких условиях дебиторская задолженность относится к сомнительной.

3. Какая дебиторская задолженность считается безнадежной. Как определить срок исковой давности по задолженности.

Известный принцип «утром – деньги, вечером – стулья» в реальной жизни действует с точностью до наоборот: как правило, окончательная оплата происходит после поставки товара (оказания услуг, выполнения работ). Поэтому дебиторская задолженность является неотъемлемой частью расчетов с контрагентами и во многих организациях ее величина составляет значительную часть всех оборотных активов. Наличие дебиторской задолженности, само по себе, явление вполне обычное, однако не стоит забывать, что величина такой задолженности показывает размер средств, фактически отвлеченных из оборота. Кроме того, всегда присутствует риск несвоевременного погашения долгов со стороны дебиторов или вовсе непогашения. Таким образом, дебиторская задолженность, как часть имущества организации, требует особого внимания с точки зрения принципа осмотрительности: ее показатель, отражаемый в бухгалтерском учете и отчетности, должен соответствовать действительности. Для этого дебиторскую задолженность разделяют на виды в зависимости от вероятности ее погашения. Какие это виды, и каковы критерии отнесения к каждому из них – рассмотрим в этой статье.

«Реальность» дебиторской задолженности проверяется по каждому долгу отдельно в зависимости от времени возникновения и вероятности погашения. По этим характеристикам задолженность может быть нормальной, сомнительной или безнадежной. Нормальной считается дебиторская задолженность, срок погашения которой еще не наступил. Такая задолженность является следствием установленного в договоре порядка расчетов, при котором окончательная оплата должна производиться в течение определенного периода времени после поставки товара (оказания услуг, выполнения работ).

Особого внимания со стороны бухгалтера заслуживают сомнительные и безнадежные долги дебиторов (эти понятия закреплены в законодательстве РФ) по следующим причинам:

- сомнительные и безнадежные долги завышают показатель дебиторской задолженности и в валюту баланса в целом, что приводит к недостоверности бухгалтерской отчетности;

- сомнительная дебиторская задолженность служит основой для формирования резерва по сомнительным долгам. В бухгалтерском учете создание резерва по сомнительным долгам является обязанностью организации, а в налоговом учете – правом налогоплательщика;

- безнадежные долги дебиторов подлежат списанию как для целей бухгалтерского, так и для целей налогового учета.

Сомнительная дебиторская задолженность

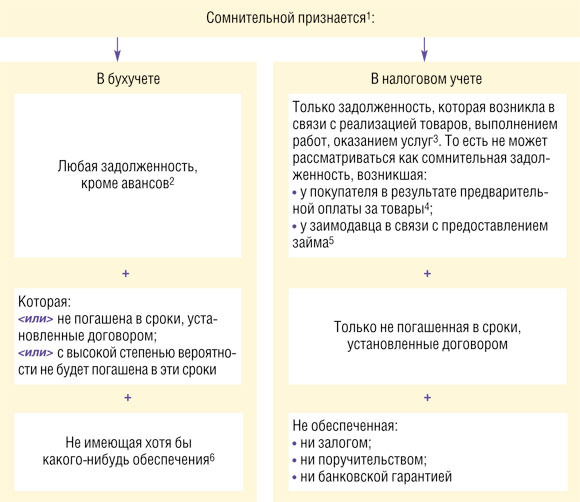

Какая же задолженность признается сомнительной и безнадежной согласно российскому законодательству? В соответствии с Налоговым кодексом РФ, дебиторская задолженность является сомнительной, если в отношении нее одновременно выполняются следующие условия (п. 1 ст. 266 НК РФ):

- Задолженность возникла в связи с реализацией товаров, оказанием услуг, выполнением работ.

! Обратите внимание: в соответствии с разъяснениями Минфина РФ, к сомнительной не относится дебиторская задолженность, не связанная с реализацией товаров, работ, услуг, а именно:

- по авансам, перечисленным поставщикам (Письма Минфина РФ от 08.12.2011 № 03-03-06/1/816, от 30.06.2011 № 07-02-06/115, от 17.06.2009 № 03-03-06/1/398);

- по штрафным санкциям за нарушение условий договора (Письма Минфина РФ от 15.06.2012 № 03-03-06/1/308, от 29.09.2011 № 03-03-06/2/150);

- по взысканным арбитражным судом суммам процентов за пользование чужими денежными средствами (Письмо Минфина РФ от 24.07.2013 № 03-03-06/1/29315);

- по договорам займа (Письмо Минфина РФ от 04.02.2011 № 03-03-06/1/70).

2. Срок погашения задолженности, установленный договором, истек. Если срок в договоре не установлен или договор не заключался в письменной форме, то он может быть определен на основании закона, иных правовых актов, обычаев делового оборота, других условий или существа обязательства (п. 2 ст. 314, п. 1 ст. 486 ГК РФ).

3. Задолженность не обеспечена залогом, поручительством, банковской гарантией.

Для целей бухгалтерского учета условия признания дебиторской задолженности в качестве сомнительной установлены Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н (абз. 2 п. 70):

- Задолженность дебиторов, вне зависимости от природы возникновения, не погашенная в установленный срок или которая с высокой степенью вероятности не будет погашена в срок.

- Задолженность не обеспечена гарантиями.

! Обратите внимание: в бухгалтерском и налоговом учете критерии признания сомнительной дебиторской задолженности отличаются.

Безнадежная дебиторская задолженность

Таким образом, в отношении сомнительной дебиторской задолженности имеется вероятность ее погашения. А вот безнадежная (нереальная ко взысканию) дебиторская задолженность такую вероятность практически исключает. Дебиторская задолженность признается безнадежной, если она отвечает хотя бы одному из следующих признаков (п. 2 ст. 266 НК РФ):

1. В отношении задолженности истек установленный срок исковой давности.

2. Обязательство дебитора прекращено по причине невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

3. Невозможность взыскания дебиторской задолженности подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства в случае возврата взыскателю исполнительного документа по следующим основаниям:

- невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей,

- у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

! Обратите внимание: Если в отношении дебиторской задолженности выполняется сразу несколько из перечисленных условий, она признается безнадежной в том налоговом (отчетном) периоде, когда возникло первое по времени условие (Письмо Минфина России от 22.06.2011 № 03-03-06/1/373).

Самыми распространенными причинами отнесения дебиторской задолженности к безнадежной являются ликвидация организации-должника и истечение срока исковой давности. В случае ликвидации должника задолженность признается нереальной ко взысканию с момента исключения организации из ЕГРЮЛ, что подтверждается выпиской из Реестра. Порядок признания дебиторской задолженности безнадежной в связи с истечением срока исковой давности не так однозначен, поэтому предлагаю остановиться на нем подробнее.

Срок исковой давности

В общем случае срок исковой давности составляет три года (ст. 196 ГК РФ). Течение срока исковой давности начинается со дня окончания установленного в договоре срока исполнения обязательств должником (срока оплаты). Если в договоре установлен порядок оплаты по частям, то срок исковой давности исчисляется в отношении каждой части отдельно. В случае если срок исполнения обязательств не установлен, срок исковой давности начинает исчисляться с момента предъявления должнику требования об исполнении обязательств.

Организация ООО «Поставщик» отгрузила товары покупателю 28 июля 2014 г. По договору с покупателем срок окончательной оплаты установлен 15 августа 2014 г. Однако в установленный срок покупатель не оплатил товары. В этом случае срок исковой давности начнет исчисляться с 16 августа 2014, а закончится 15 августа 2017 г.

Для отнесения задолженности к безнадежной нужно учитывать, что течение срока исковой давности может прерываться в случаях признания должником своих обязательств. После перерыва течение срока исковой давности начинается заново. О признании должником своих обязательств свидетельствуют следующие действия:

- признание претензии (обращение с просьбой об отсрочке платежа, подписание акта сверки задолженности, заявление о зачете взаимных требований);

- частичная уплата должником основного долга или процентов по основному долгу;

- изменение договора, из которого следует, что должник признает наличие долга (например, отсрочка, рассрочка платежа).

! Обратите внимание: обратиться в суд можно даже после истечения срока исковой давности. Однако заявление должника о применении исковой давности, будет служить основанием для отказа в иске.

Наличие встречного требования

Нередко бывает так, что один и тот же контрагент является и кредитором и дебитором одновременно. В этом случае возникает вопрос: можно ли такую дебиторскую задолженность считать безнадежной, несмотря на наличие встречной кредиторской задолженности? Минфин РФ считает, что нельзя, поскольку организация может провести зачет взаимных требований и, таким образом, погасить обязательства должника (Письмо Минфина от 04.10.2011 N 03-03-06/1/620). Однако позиция судебных органов противоположная: дебиторская задолженность может быть признана безнадежной независимо от наличия встречного требования к должнику. Действительно, в соответствии с ГК РФ взаимозачет – право, а не обязанность, которым можно воспользоваться, направив соответствующее заявление контрагенту, причем даже в одностороннем порядке. И все-таки, чтобы избежать претензий контролирующих органов, безопаснее признать безнадежной лишь ту часть дебиторской задолженности, которая не перекрывается встречной кредиторской задолженностью.

Итак, мы рассмотрели критерии признания сомнительной и безнадежной дебиторской задолженности. Для того чтобы оценить вероятность погашения каждого долга в отдельности и отнести его к тому или иному виду, проводят инвентаризацию дебиторской задолженности. А на основании результатов проведенной инвентаризации принимают решение о создании резерва по сомнительным долгам, а также о списании долгов, нереальных ко взысканию. Таким образом, правильное определение величин сомнительной и безнадежной дебиторской задолженности позволит Вам избежать серьезных нарушений бухгалтерском и налоговом учете.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Есть комментарии и вопросы – пишите, будем обсуждать!

Законодательные и нормативные акты:

1. Налоговый кодекс РФ

2. Гражданский кодекс РФ

3. Письма Минфина РФ:

- от 08.12.2011 № 03-03-06/1/816,

- от 30.06.2011 № 07-02-06/115,

- от 17.06.2009 № 03-03-06/1/398

- от 15.06.2012 № 03-03-06/1/308,

- от 29.09.2011 № 03-03-06/2/150,

- от 24.07.2013 № 03-03-06/1/29315,

- от 04.02.2011 № 03-03-06/1/70,

- от 22.06.2011 № 03-03-06/1/373,

- от 04.10.2011 № 03-03-06/1/620

Учет резервов по сомнительным долгам в бухгалтерском учете

Необходимость в создании такого резерва возникает тогда, когда образуется просрочка платежа за оказанные услуги или товары. Дебитор по какой-то причине не может или не хочет оплатить или поставить товар в прописанные в договоре сроки. Чтобы снизить негативное влияние от убытков такого рода хотя бы частично, предприятиям разрешено создавать резервы. Это дает возможность не платить налоги за неполученную прибыль.

Какие бывают долги

Сомнительные долги в бухгалтерском учете – это долги, возникшие из-за временной задержки платежей. По нему еще не истек срок давности и есть вероятность (неуверенность) что его вернут. Существуют также долги, по которым уже невозможно получить деньги обратно. Это происходит, потому что по ним либо прошел срок давности, либо должник обанкротился. Такие долги списывают на специальный забалансовый счет. До этого он учитывается на счете прочих расходов. Остаток переводится на следующий учетный период.

На каких счетах учитываются

В бухучете для формирования резерва сомнительных долгов различные счета, в том числе забалансовые. От принятой учетной политики фирмы и особенностей ее деятельности зависит то, как создать резерв по сомнительным долгам в бухгалтерском учете. При обнаружении в процессе торговой или хозяйственной деятельности просрочки по платежам или поставкам, бухгалтер фиксирует факт задержки в учете, делая следующие проводки: Дт 91 – Кт 63.

Для того чтобы списать долги, признанные сомнительными, он делает в журнале следующие записи: Дт 63 – Кт 62 и Дт 63 – Кт 76. Списанные со счета долги учитываются на забалансовом счете 007 не менее 5 лет.

Если резервы не были использованы, например, должник испытывал временные трудности, и поэтому произошла задержка, то долг списывается на счет прибыли отчетного периода. Бухгалтер должен составить следующую проводку: Дт 63 – Кт 91.

Просроченные платежи, на основании которых и были в учете сформированы резервы сомнительных долгов, отражаются в балансе в сумме с вычетом той части, для погашения которой он и был сформирован. Поэтому в балансе сумма сомнительного долга не выписывается в отдельную строку.

На основе какой информации создаются резервы

Первым делом предприниматель должен провести инвентаризацию всех дебиторских счетов. А не только тех, по которым выявлены невыплаченные в срок долги. Такая проверка включает в себя как проверку сумм, так и изучение всей имеющейся информации о должниках фирмы. Ее проводят для того, чтобы не только найти просроченные платежи, но и успеть принять меры для их уплаты до того, как исчезнет возможность их взыскать.

Проверяются не только покупатели, но и поставщики, которые получили оплату за неотгруженный товар. Только после такой проверки возможно создание в бухгалтерском учете резерва по сомнительным долгам. Так как после его создания уменьшается объем налогооблагаемой прибыли. Если не провести тщательной проверки, образуется ошибка. Сокрытие налогов, даже не намеренное, сурово наказывается.

В учет резервов по сомнительным долгам в бухгалтерском учете не входят долги, которые образовались из-за невыплат по процентам. Это правило действует для всех организаций, кроме банков. Формирование в бухгалтерском учете резерва по сомнительным долгам обязательно для банков. Это связано с особенностями банковской деятельности.

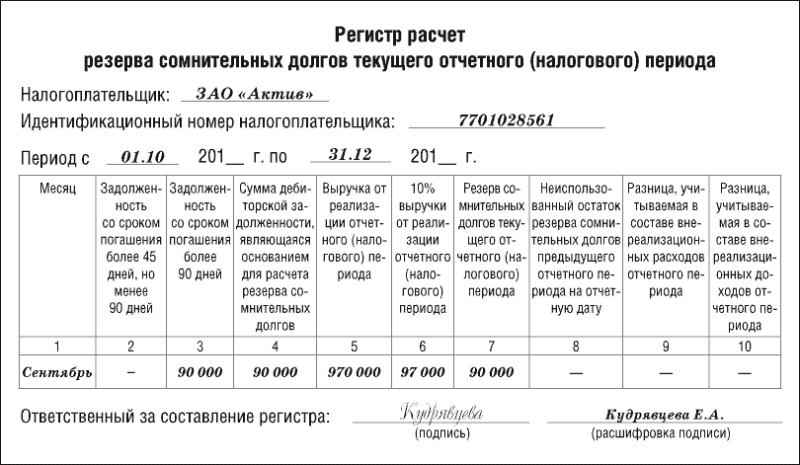

Суммы резерва добавляют в состав прочих расходов в последний день учетного периода (статья 266 НК). Расчеты производят ежемесячно до конца учетного периода, вписываются в отчетность, которая сдается в конце каждого квартала.

От чего зависит размер сумма отчислений

После проведенного переучета, необходимо определить является ли так или иная задолженность сомнительной. С какого дня уже можно будет формировать резерв и как рассчитывается сумма, для покрытия долга. Какие условия должны быть соблюдены, чтобы можно было произвести отчисления и уменьшить, таким образом, налогооблагаемую базу? Сумма резерва по каждому должнику рассчитывается отдельно. Размер отчислений зависит от следующих условий:

- если срок непогашения долга 90 суток и более, то в резерв записывается полная сумма;

- если деньги не поступили в течение 45–90 суток после даты указанной в договоре, то переводят только половину;

- если просрочка платежа длится не более 45 суток с оговоренной даты, указанной в договоре, то в резерв ничего не отправляют.

При этом следует учитывать принятые законом условия, согласно которым отчисления не могут превышать определенной доли от выручки, полученной в течение учетного периода. Согласно принятой в бухучете терминологии, под выручкой от реализации являются поступления от продажи товаров и услуг, без вычета себестоимости и налогов.

Как рассчитывается сумма

Налоговые органы всегда интересуют операции, проведение которых может снизить сумму налогов. Российские законы позволяют совершать такие операции, но в разрешенных законами случаях. Налоговиков интересует, каким образом происходит создание резервов и как расходуются средства, которые в них входят. Какие способы учета сомнительных долгов в бухгалтерском учете для этого применяются? Это во много определяется принятыми в стране законами и нормативными актами.

Сумма резерва формируется на основе той информации, которая была получена в результате перерасчета. Для этого используются все выявленные в процессе переучета суммы, независимо от того, имеют ли они подтверждение со стороны должников или нет. Во многом порядок учета определяется принятой организацией учетной политикой и Уставом предприятия.

Как создать

Создание резерва производится в несколько этапов. Придется просмотреть и изучить большое количество документов. Но в будущем это поможет избежать снизить риск роста невыплаченных долгов. Весь процесс создания состоит из следующих шагов:

- После завершения учетного периода, проводится переучет всех долгов дебиторов. Это нужно для того, чтобы выявить наличие их всех, а не только сомнительных.

- На основании полученной в ходе перерасчета информации рассчитывается сумма резерва, который был уже использован в этом периоде и неиспользованный остаток (в случае, когда были все-таки погашены долги со стороны дебиторов).

- Рассчитывается сумма резерва, который будет создан в следующем отчетном периоде. Рассчитывается она не только исходя из общей суммы просрочек, но и от размера всей выручки. По закону сумма отчислений не должна быть выше 10% от ее суммы.

- Рассчитанная сумма сравнивается с оставшимися за прошлый период средствами и делается перерасчет.

Если сумма превышает остаток, то к нему доначисляются средства, и эти доначисления списываются в состав прочих расходов. Если же она меньше, то ему придется уменьшить размер резерва, а разницу перенести на счет прочих доходов.

В итоге информацию, полученную в ходе проведенной инвентаризации, используют для создания базы данных о дебиторах, о наличии у них долгов перед предприятием, и как они их погашают. При формировании резерва, просроченные платежи учитываются полностью, вместе учетом НДС.

Сомневаетесь в должниках? Создавайте резерв!

Налоговый и бухгалтерский учет резерва сомнительных долгов

Создание резерва по сомнительным долгам позволит показать в бухучете реальную картину финансового положения дел в организации. А в налоговом учете — даст возможность пораньше признать расход тем, кто применяет метод начислени я подп. 7 п. 1 ст. 265 НК РФ . Вот почему «сомнительный» резерв пользуется популярностью.

О том, нужен ли в вашей организации такой резерв или нет, особенно полезно подумать именно в IV квартале. Ведь близится конец года, а значит, есть возможность пересмотреть свою учетную политику — и для целей бухгалтерского учета, и для целей налогообложения.

Начинаем сомневаться

В целом в бухгалтерском и налоговом учете принципы признания задолженности сомнительной схожи, но все-таки неодинаковы.

Создаем резерв по сомнительным долгам

Нужно учесть следующие правила создания резерва.

Очевидно, что в налоговом учете правила создания резерва довольно жесткие. Хотя, согласитесь, в целом обоснованные. Так что те, кто хочет упростить себе работу, могут в бухгалтерской учетной политике прописать те же правила, что применяются в налоговом учете. Более того, некоторые даже закрепляют в бухучете 10%-й лимит по выручке (особенно если им не нужно проводить аудиторскую проверку). В таком случае остаток по счету 63 «Резервы по сомнительным долгам» будет совпадать с остатком одноименного резерва в налоговом учете. Сумма отчислений в резерв, списанная на текущие расходы, также будет одна и та же в налоговом и бухгалтерском учете.

Если же организация более серьезно относится к созданию данного резерва в бухучете, то могут появиться разницы по ПБУ 18/02.

Пример. Формирование резерва по сомнительным долгам в налоговом учете

/ условие / С 2013 г. организация решила создавать резерв по сомнительным долгам в налоговом учете. В I квартале 2013 г. просроченных долгов не было, а в конце II квартала был всего один просроченный долг: у должника 1 на сумму 400 000 руб. (7 дней просрочки). Резерв сомнительных долгов по итогам I и II квартала не создавался.

По результатам инвентаризации на 30.09.2013 выявлено четыре должника:

Величина выручки за январь — сентябрь составила 5 700 000 руб. (без учета НДС).

/ решение / В налоговом учете резерв сомнительных долгов надо создавать так.

ШАГ 1. Определяем сумму, которую можно зарезервировать, исходя из величины просроченных долгов и количества дней просрочки.

ШАГ 2. Определяем максимально возможную сумму резерва. Исходя из размера выручки за 9 месяцев (выручка берется нарастающим итогом с начала года) она составит 570 000 руб. (5 700 000 руб. x 10%).

ШАГ 3. Сравниваем суммы, полученные в шаге 1 и шаге 2, и выбираем минимальную — 570 000 руб. Эту сумму надо уменьшить на остаток резерва, перешедший с предыдущего квартала. Но поскольку в I и II кварталах резерв не создавался, сумма отчислений в резерв на конец III квартала, которая будет учтена во внереализационных расходах, равна 570 000 руб. Эта сумма резерва переносится на IV квартал 2013 г.

Используем резерв

Когда сомнительные долги превращаются в безнадежные, они списываются за счет резерва и в бухгалтерском, и в налоговом учет е пп. 2, 4, 5 ст. 266 НК РФ; п. 77 Положения № 34н .

Если по итогам года прибыль близка к нулю, некоторые бухгалтеры отказываются от «сомнительного» резерва, чтобы декларация выглядела «красивой»

Безнадежными признаются долг и п. 2 ст. 266 НК РФ :

- по которым истек установленный срок исковой давности (по общему правилу равен 3 годам);

- по которым обязательство прекращено вследствие невозможности его исполнения на основании акта государственного органа;

- по которым обязательство прекращено вследствие ликвидации организации;

- невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства;

- по которым взыскателю возвращен исполнительный документ по двум возможным основаниям. Первое: невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денег и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях. Второе: у должника нет имущества, на которое может быть обращено взыскание, и даже судебному приставу-исполнителю отыскать такое имущество не удалось.

Если задолженность, по которой создавался резерв, должник полностью или частично погасил, то в течение квартала резерв восстанавливать необязательно ни в налоговом, ни в бухгалтерском учете. Погашение долга будет учтено при определении суммы резерва, создаваемого по итогам этого квартал а п. 5 ст. 266 НК РФ; пп. 3, 4 ПБУ 21/2008 .

Корректируем сумму резерва

В налоговом учете сумма резерва, вновь создаваемого по результатам инвентаризации, должна быть скорректирована на сумму остатка резерва предыдущего отчетного/налогового период а п. 5 ст. 266 НК РФ; Письмо Минфина от 14.02.2011 № 03-03-06/1/97 . Действовать нужно так.

ШАГ 1. Провести инвентаризацию и выявить сомнительную дебиторскую задолженность.

ШАГ 2. Рассчитать сумму нового резерва, который можно создать по итогам отчетного (налогового) периода. Так же как и при первоначальном создании резерва, она не должна превышать 10% от суммы выручки, рассчитанной нарастающим итогом с начала год а п. 4 ст. 266 НК РФ; Письма Минфина от 14.02.2011 № 03-03-06/1/97, от 22.03.2010 № 03-03-06/1/165 .

ШАГ 3. Сравнить рассчитанную сумму с остатком неизрасходованного резерва:

- новая сумма резерва меньше перенесенного остатка, то разницу надо включить во внереализационные доходы;

- новая сумма резерва больше, чем остаток, то разницу надо учесть как внереализационные расходы.

Возможно, вы решите не создавать в следующем году резерв по сомнительным долгам. В этом случае всю сумму резерва, не использованного по состоянию на 31 декабря, включите в состав внереализационных доходо в п. 7 ст. 250 НК РФ; Письмо Минфина от 21.09.2007 № 03-03-06/1/688 .

В бухучете неиспользованный остаток переносится на следующий календарный год.

Пример. Использование и корректировка резерва по сомнительным долгам в налоговом учете

/ условие / Продолжим уже рассматриваемый пример.

В октябре организация получила документы, подтверждающие ликвидацию должника 2.

А по результатам инвентаризации на 31.12.2013 выявлены следующие суммы задолженности:

Величина выручки за 2013 г. составила 7 500 000 руб. (без учета НДС).

/ решение / В октябре на основании полученных документов сумма задолженности должника 2 в размере 300 000 руб. признана безнадежной. Она списана за счет созданного в налоговом учете резерва. В итоге остаток резерва на дату списания задолженности составил 270 000 руб. (570 000 руб. – 300 000 руб.).

В конце года резерв в налоговом учете формируется следующим образом.

ШАГ 1. Просрочка по долгам всех трех должников — более 90 дней, поэтому они могут быть зарезервированы в полной сумме. Расчетная сумма отчислений в резерв равна 700 000 руб. (400 000 руб. + 200 000 руб. + 100 000 руб.).

ШАГ 2. Предельная сумма отчислений в резерв на 31.12.2013 составляет 750 000 руб. (7 500 000 руб. х 10% ).

ШАГ 3. Выбираем максимально возможную сумму для создания резерва на 31.12.2013: сравниваем показатели, полученные в шаге 1 (700 000 руб.) и шаге 2 (750 000 руб.). Меньшая сумма — 700 000 руб. На нее и можно создать резерв.

ШАГ 4. Корректируем сумму создаваемого резерва на величину неиспользованного остатка. Поскольку остаток меньше суммы создаваемого резерва, включаем во внереализационные расходы отчисления в резерв в сумме 430 000 руб. (700 000 руб. – 270 000 руб.).

В итоге остаток резерва на 31.12.2013 составит 700 000 руб. Его можно перенести на следующий год, если в 2014 г. организация будет создавать этот резерв в налоговом учете.

Если же в соответствии с учетной политикой для целей налогообложения прибыли в 2014 г. организация откажется от создания резерва по сомнительным долгам, то остаток резерва в сумме 700 000 руб. нужно включить в доходы декабря. Другой вариант — не создавать новый резерв на 31.12.2013, а включить в доходы сумму резерва, оставшуюся с предыдущего квартала (270 000 руб.).

Учтите, что в начале следующего года резерв надо создавать особенно осторожно. Дело в том, что в декабре сумма резерва, перешедшая на I квартал, определялась с учетом выручки за весь предыдущий год. А вот в I квартале сумма создаваемого резерва будет ограничена 10% от выручки за январь — март. Излишек резерва, который перешел с прошлого квартала, придется сразу включить во внереализационные доход ы п. 5 ст. 266 НК РФ . Эта сумма войдет в показатель строки 100 «Внереализационные доходы — всего» приложения № 1 к листу 02 декларации по налогу на прибыль.

Пример. Корректировка резерва в I квартале года, на который перенесен остаток резерва

/ условие / Продолжим наш пример.

В I квартале 2014 г. выручка составила 2 000 000 руб. Должники 1, 3 и 4 не погасили свою задолженность. Других просроченных долгов нет.

/ решение / В конце I квартала резерв в налоговом учете формируется следующим образом.

ШАГ 1. Просрочка по долгам всех трех должников составляет более 90 дней, поэтому они могут быть зарезервированы в полной сумме. Расчетная сумма отчислений в резерв равна 700 000 руб. (400 000 руб. + 200 000 руб. + 100 000 руб.).

ШАГ 2. Предельная сумма отчислений в резерв на 31.03.2014 составляет 200 000 руб. (2 000 000 руб. х 10% ).

ШАГ 3. Выбираем максимально возможную сумму для создания резерва на 31.03.2014: сравниваем показатели, полученные в шаге 1 (700 000 руб.) и шаге 2 (200 000 руб.). Меньшая сумма — 200 000 руб. На нее и можно создать резерв.

ШАГ 4. Корректируем сумму создаваемого резерва: включаем во внереализационные доходы сумму 500 000 руб. (700 000 руб. – 200 000 руб.).

В итоге остаток резерва на 31.03.2014 составит 200 000 руб.

Имейте в виду, что создание резерва по сомнительным долгам в бухгалтерском учете может негативно сказаться на величине чистых активов — они становятся меньше. Поэтому бухгалтеры иногда идут на хитрость и «оценивают» вероятность погашения всех долгов как высокую. Такое бывает, например, когда организации нужна «красивая» отчетность: директор планирует взять кредит в банке или же заключить крупный контракт.

Резервы по сомнительным долгам в бухгалтерском учете

Сомнительным долгом называется объем дебиторской задолженности в денежном выражении, по которой сохраняется высокий риск невозврата в установленные соглашениями сроки, либо уже просроченная дебиторка.

Признаки сомнительных долгов:

- Образовался в процессе реализации продукции или оказания услуг (работ).

- Не обеспечен залоговыми обязательствами, банковскими гарантиями либо поручительством.

- Срок погашения данного обязательства нарушен (просрочен) либо велик риск образования просрочки.

В соответствии с п. 70 Приказа Минфина от 29.07.1998 № 34н, экономические субъекты обязаны создавать специальные финансовые резервные средства по таким проблемным обязательствам.

Как рассчитать размер

Резервы по сомнительным долгам в бухгалтерском учете следует определять исключительно по каждому обязательству. То есть отдельно по каждому договору или соглашению, по которому возникают риски невозврата или уже числится просроченная задолженность.

Каждая компания самостоятельно определяет порядок расчета таких резервных фондов. Данный алгоритм следует закрепить в учетной политике компании либо отдельным локальным актом.

Отметим, что в бухучете предельной величины для резервного фонда по сомнительной задолженности не установлено. Однако в налоговом учете лимит регламентирован — до 10 % от суммы полученной выручки за квартал, полугодие или 9 месяцев либо год (п. 4 ст. 266 НК РФ ).

Чтобы снизить или исключить расхождения между данными налогового и бухгалтерского учета, допустимо использовать порядок определения величины резервных фондов, определенный для расчета по налогу на прибыль (п. 4 ст. 266 НК РФ).

- Если сомнительной задолженности менее 45 дней, то резерв не создается.

- Просрочка более 45 дней, но менее 90 дней — сумма РФ до 50 % от величины просроченной дебиторской задолженности.

- Обязательства просрочены более чем на 90 дней — создается РФ на полную сумму задолженности.

Неиспользованные средства резервов подлежат списанию в конце календарного года.

Бухгалтерские проводки по учету резервов

Созданный резерв по сомнительным проблемным долгам подлежит отражению на специальном счете бухгалтерского учета 63.

Сальдо по бухсчету 63 отражается в составе строки «Дебиторская задолженность», причем со знаком минус. Следовательно, сформированные записи на 63 счете уменьшают сумму дебиторки, по которой сформирован РФ.

Создан резерв по сомнительным долгам (проводка)

Задолженность, безнадежная к взысканию, списана за счет созданного резервного фонда

Просрочка погашена должником

Рассмотрим правила составления корреспонденции счетов на конкретном примере:

ООО «Весна» осуществило реализацию товаров:

- ООО «Покупатель» — 50 000,00 рублей (120 дней просрочки);

- ООО «Закупщик» — 160 000,00 рублей (50 дней просрочки);

- ООО «Магазин» — 20 000,00 рублей (90 дней).

В мае ООО «Закупщик» оплатил задолженность в полном объеме.

В июне ООО «Покупатель» сообщил о банкротстве и невозможности возврата средств.

По итогам года невостребованные резервные средства списаны.

Бухгалтер составил следующие проводки:

Сформирован резерв по сомнительным долгам (проводка)

150 000 рублей (50 000,00 + 20 000,00 для долга более 90 дней просрочки,

80 000 (50 %) для долга от 45 до 90 дней)

На расчетный счет поступила оплата от ООО «Закупщик»

Списана сумма резервного фонда по конкретному обязательству

Получено уведомление о банкротстве и невозможности возврата задолженности ООО «Покупатель»

Невостребованные резервы списаны на прочие доходы по итогам календарного года

20 000,00 (150 000 — (80 000 + 50 000)

Перенос резерва на следующий год

Если в компании в 2017 году был создан резервный фонд, но в течение 2018-го он не был израсходован — при оформлении баланса нужно будет оставшиеся деньги присоединить к финрезультатам на конец года (включить во внереализационные доходы).

Пункт 5 статьи 266 Налогового кодекса РФ требует корректировать сумму резерва на 2020 год на сумму неиспользованного за 2018-й. Однако так поступать нужно только в том случае, если принято решение перенести оставшиеся с 2018 года резервные суммы на 2020-й. Если же такой перенос не запланирован, то суммы, учтенные в 2018 году как внереализационные расходы, придется включить в состав внереализационных доходов (п. 7 ст. 250 НК РФ).

Советы бывалых

О том, какие суммы, по мнению налоговиков, к сомнительным долгам относить не следует:

- расходы в виде предварительной оплаты, в том числе авансы;

- задолженность по договору цессии, поскольку она не рассматривается как задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг;

- задолженность по штрафам;

- суммы денежных средств, размещенные на счетах, депозитах в банках;

- задолженность по договору, если она покрывается за счет страхового возмещения по договору страхования предпринимательского риска.

И еще один момент. Вы вправе признать сомнительной или безнадежной задолженность, даже если никаких мер по взысканию этой задолженности не принималось. В частности, не важно, направлены ли контрагенту претензии, поданы ли в суд исковые заявления и т.п.

Ведь по своей природе списание безнадежной к взысканию задолженности в состав расходов является способом корректировки доходов, ранее отраженных в налоговом учете, но фактически не полученных компанией. Этим обеспечивается взимание налога, исходя из реально сложившейся прибыли.

И не забывайте о рисках, если речь идет об учете задолженности, возникшей между взаимозависимыми лицами. Налоговики посчитают, что единственной деловой целью «бездействия» компании являлось списание с баланса задолженности и учет ее в качестве безнадежной, а само бездействие носило характер прощения долга. А это грозит доначислениями.

Также надо различать ситуации, в которых в отношении части задолженности меры принудительного взыскания применялись и оказались безрезультатными, а в отношении другой части задолженности меры взыскания не применялись. Для признания этой части задолженности безнадежной должно иметься надлежащее основание. Найти его нужно в п. 2 ст. 266 НК РФ. Поскольку наличие постановления судебного пристава не позволяет списать задолженность, которая в этом постановлении не отражена.

Советы опубликованы в Телеграм-канале «Переводчик с бухгалтерского». Сформулированы автором Телеграм-канала «Мытарь»

Из статьи Вы узнаете:

Из статьи Вы узнаете: