Бух проводки по бюджетному учету

Проводки в бухгалтерском учете: что это и как используется

Разберемся в понятиях

Проводки в бухгалтерском учете — что это? Это способ отражения хозопераций в бухгалтерском учете, при котором используются бухсчета в соответствии с действующим рабочим планом счетов. Причем большинство операций отражаются по методу двойной записи. Только некоторые проводки в бухгалтерии можно составить простым методом.

Иными словами, для отражения любого совершенного факта хозяйственной деятельности бухгалтер делает запись по дебету одного бухсчета и кредиту другого бухсчета в сумме совершенной операции, выраженной в денежном эквиваленте.

Экономические субъекты при составлении проводки используют рабочий план счетов, который разработан на основании единого плана счетов (ЕПС) и инструкции по его применению. Однако ЕПС зависит от вида экономического субъекта.

Так, некоммерческие организации при разработке РПС используют Приказ Минфина от 31.10.2000 № 94н (ред. от 08.11.2010). Учреждения бюджетной сферы применяют Приказ Минфина № 157н от 01.12.2010 (в ред. 27.09.2017). Однако для бюджетников действуют дополнительные инструкции в соответствии с типом учреждения.

Какими бывают бухпроводки

Все виды бухгалтерской корреспонденции можно разделить на две большие группы: одинарные (простые) и двойные (метод двойной записи).

Простой метод составления бухгалтерских проводок заключается в том, что для отражения конкретной операции используется только один бухсчет. Данный способ бухгалтерского учета называют простым. Примером таких проводок является отражение движения обязательств и активов на забалансовых счетах.

К примеру, при отражении поступления основного средства на забаланс бухгалтер делает запись: Дебет 01 (для НКО) или Дебет 21 — для бюджетников.

Стоит отметить, что некоторые экономические субъекты вправе вести учет простым методом, простыми словами — составлять одинарные бухпроводки. Однако некоммерческие организации и учреждения бюджетной сферы право на такую привилегию не имеют. Они обязаны вести основной БУ по методу двойной записи. То есть составлять двойные проводки в учете.

Так, двойными бухгалтерскими проводками принято считать записи, составленные с применением двух счетов одновременно. Таким образом, одна операция в денежном выражении — конкретная сумма сразу отражается по дебету одного счета и по кредиту другого счета. Двойные проводки по бухучету (примеры) — таблица — приведены ниже.

Составление двойных записей в бухгалтерском учете бюджетников имеет свои отличительные особенности. Рассмотрим их более подробно.

Особенности составления записей в бухучете

Определим ключевые особенности составления проводок для учреждения бюджетной сферы:

- Способы отражения хозяйственных операций в учете должны быть закреплены в учетной политике организации.

- Все записи должны быть отражены в учете исключительно в рублях, то есть в валюте Российской федерации.

- Бухпроводки подлежат регистрации в некоторых первичных документах, а после отражаются в учетных регистрах: специальных журналах или ордерах.

- При отражении записей необходимо соблюдать хронологический порядок.

- При обнаружении ошибок и неточностей в бухгалтерских записях необходимо внести исправительные записи, согласно установленному порядку.

Оговоримся сразу, что сама организации обязана утвердить рабочий план бухсчетов. То есть перечислить те счета и субсчета, которые предприятие будет непосредственно использовать в бухучете. Составляя бухгалтерские проводки, таблица может содержать все счета по инструкциям, а может только конкретные значения.

Как составлять: ключевые принципы

Чиновники предусмотрели основные принципы составления, которые следует соблюдать в обязательном порядке. Разберемся, какие требования к составлению записей закреплены на законодательном уровне:

- Все счета разделяются на активные, пассивные и активно-пассивные бухсчета.

- На активных БСЧ на конец периода может числиться только дебетовый остаток. К примеру, это СЧ для отражения основных средств. Простыми словами, остаточная стоимость ОС не может иметь отрицательный (кредитовый) остаток.

- Пассивные счета имеют только кредитовый остаток. Дебетовое сальдо на отчетную дату говорит об ошибке в учете. Пример: бухсчета для отражения обязательств 0 302 00 000 могут иметь только сальдо по кредиту.

- Активно-пассивные СЧ могут иметь и кредитовый, и дебетовый остаток. Например, бухсчета для отражения налогов и страховых взносов 0 303 00 000 (сальдо может быть по кредиту — задолженность, или по дебету — переплата).

На основании данных бухсчетов формируется итоговый финансовый отчет — бухгалтерский баланс. Показатели пассивных счетов формируют пассив баланса, активные, соответственно, актив. А вот активно-пассивные СЧ могут отражаться и в активе, и в пассиве баланса. Например, переплата по налогам (дебетовое сальдо по сч. 0 303 00 000) формирует актив, а задолженность по тому же счету — пассив.

Далее определим примеры бухгалтерских проводок для бюджетников.

Примеры бухгалтерских записей

Итак, определим примеры проводок в бухгалтерском учете для бюджетной организации. Типовые записи рассмотрим в разрезе основных направлений бухгалтерского учета.

Бюджетный учет: чем бухучет «бюджетников» отличается от «коммерческого» бухучета

Случаи, когда бухгалтер, меняя работу, переходит из коммерческой структуры в бюджетное учреждение и наоборот, не так уж редки. В такой ситуации ему необходимо помнить, что бухгалтерский учет в обеих сферах хоть и опирается на общие понятия и принципы, однако имеет значительные различия. О том, в чем именно заключаются эти различия, рассказывает Юлия Вольхина, руководитель проекта «Контур-Бухгалтерия Бюджет» компании СКБ Контур. Данная статья открывает цикл материалов «БухОнлайна», которые будут посвящены особенностям бюджетного учета.

Правовой статус организации

Гражданский кодекс делит организации на коммерческие и некоммерческие. Основная цель коммерческих организаций — получение прибыли. Соответственно, некоммерческими называются организации, для которых прибыль не является самоцелью. К ним, в частности, относятся государственные и муниципальные учреждения (п. 8 ч. 3 ст. 50 ГК РФ). В роли учредителей таких организаций могут выступать как федеральные ведомства, так и органы субъектов федерации и муниципальных образований.

Государственное или муниципальное учреждение может быть казенным, бюджетным или автономным учреждением (ст. 123.22 ГК РФ). Помимо «уставного» вида деятельности организация-бюджетник может вести иную работу, только если она не противоречит целям ее создания. Дополнение обязательно должно быть прописано в уставных документах.

Какими нормативными правовыми актами регулируется учет

В вопросах бухгалтерского учета и бюджетные учреждения, и коммерческие организации руководствуются одним и тем же законом — Федеральным законом от 06.12.11 № 402-ФЗ «О бухгалтерском учете».

Однако для каждой сферы разработаны дополнительные нормативные правовые акты. Бюджетники также в работе используют инструкции по применению Единого плана счетов бухгалтерского учета и отдельные — для каждого типа государственных (муниципальных) учреждений: казенных, бюджетных или автономных. Для коммерческих структур нормативную базу дополняют положения (стандарты) по бухгалтерскому учету, утвержденные Минфином России.

Основные регламентирующие бухучет документы

Базовый нормативный правовой акт

Закон № 402-ФЗ от 06.12.11 «О бухгалтерском учете»

Приказ Минфина России от 31.10.2000 № 94н «Об утверждении плана счетов финансово-хозяйственной деятельности организаций и Инструкции к его применению»

Приказ Минфина России от 02.07.10 № 66н «О формах бухгалтерской отчетности организации»

Государственные (муниципальные) учреждения

Приказ Минфина России от 01.12.10 № 157н «Об утверждении единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, государственных и внебюджетных фондов, государственных академий наук, государственных (муниципальных) учреждений и инструкции по его применению»

Приказ Минфина России от 29.12.10 № 191н «Об утверждении инструкции о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской Федерации»;

приказ Минфина России от 25.03.11 № 33н «Об утверждении инструкции о порядке составления и представления годовой, квартальной и месячной отчетности государственных (муниципальных) бюджетных и автономных учреждений»

Обязательства бюджетной организации

Начиная работу в бюджетной сфере, бухгалтер обязательно столкнется со спецификой, касающейся имущественных и финансовых обязательств:

- государственное (муниципальное) задание выполняется учреждением за счет субсидий из соответствующего уровня бюджета Российской Федерации;

- имущество закрепляется за учреждением на праве оперативного управления;

- земельный участок предоставляется бюджетному учреждению на праве постоянного (бессрочного) пользования;

- собственником имущества является Российская Федерация, субъект РФ или муниципальное образование;

- бюджетное учреждение не может отвечать по обязательствам собственников имущества;

- учреждение не имеет права распоряжаться недвижимым и особо ценным движимым имуществом, закрепленным за ним собственником или приобретенным за счет выделенных собственником средств и пр.

Эти и другие положения установлены статьей 9 Федерального закона «О некоммерческих организациях» № 7-ФЗ от 12.01.96.

Чем отличаются «коммерческие» и «бюджетные» планы счетов бухучета

В самом бухучете организаций разных форм собственности отличия начинаются с плана счетов. Общей остается суть счетов — учет основных средств и материальных запасов, расчеты с поставщиками, заказчиками, подотчетными лицами и пр. При этом номера и названия счетов не совпадают: счет 10 «Материалы» — в коммерческих и счета 105XX «Материальные запасы» — в бюджетном бухучете.

Бюджетный план счетов таит в себе наибольшие сложности для неопытного бухгалтера. Связаны они с необходимостью контролировать целевое использование выделенных средств. Если в коммерческой организации счет включает в себя всего два разряда, то счета бюджетного учреждения состоят из 26 разрядов. Используется специальная бюджетная классификация.

Итак, в номере счета бюджетного учреждения первые 17 разрядов указывают на аналитический код по классификационному признаку поступлений и выбытий средств. 18-й разряд обозначает код одного из видов финансового обеспечения: приносящая доход деятельность, средства во временном распоряжении, субсидии на выполнение государственного (муниципального) задания и пр. Следующие разряды содержат:

- 19–21-й — код синтетического счета Плана счетов бухгалтерского (бюджетного) учета;

- 22-й и 23-й — код аналитического счета Плана счетов бухгалтерского (бюджетного) учета;

- 24–26-й — аналитический код вида поступлений, выбытий объекта учета.

Объем отчетности и сроки ее представления

Бухгалтеру, пришедшему в бюджет из коммерческой сферы, придется столкнуться с увеличением объема отчетности в контролирующие органы. Это продиктовано разными принципами деятельности бюджетных и коммерческих структур и соответствующими особенностями правового регулирования.

Если коммерческая организация сдает бухгалтерскую отчетность 1 раз в год, то государственное (муниципальное) учреждение следует специальному графику, который составлен и утвержден Минфином России и соответствующими финансовыми органами. Согласно инструкции и в зависимости от типа организации, бюджетники сдают отчеты:

- ежемесячно (около 1–5 форм),

- поквартально (около 5–10 форм),

- раз в год (от 10 до 30 форм).

Коммерческая организация представляет годовую отчетность в налоговую инспекцию не позже 31 марта года, следующего за отчетным. Эта отчетность состоит из баланса, отчета о финансовых результатах и приложений к ним.

Бюджетники готовят гораздо больше форм. Так, получатели бюджетных средств сдают баланс главного распорядителя, распорядителя, получателя бюджетных средств, главного администратора, администратора источников финансирования дефицита бюджета, главного администратора, администратора доходов бюджета (форма 0503130, приказ № 191н).

Также бюджетные и автономные учреждения (приказ № 33н) представляют:

- баланс государственного (муниципального) учреждения (форма 0503730);

- отчет об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737);

- отчет о финансовых результатах деятельности учреждения (форма 0503721);

- сведения по дебиторской и кредиторской задолженности учреждения (форма 0503769);

- сведения об остатках денежных средств учреждения (форма 0503779).

Отчетность бюджетного учреждения напрямую зависит от того, из каких источников осуществляется финансирование его деятельности. Это могут быть субсидии на государственное (муниципальное) задание, собственные доходы учреждения, средства во временном распоряжении, средства по обязательному медицинскому страхованию и пр. Как и коммерческие компании, бюджетники обязаны представлять баланс учреждения и ряд других форм в территориальную налоговую инспекцию не позднее 31 марта года, следующего за отчетным. Но помимо этого они обязаны в установленный срок представлять бухгалтерскую отчетность своему учредителю.

Структура баланса

На первый взгляд, балансы коммерческой и бюджетной организаций схожи — оба имеют в своем составе актив и пассив, которые разделены на несколько частей. Однако при внимательном рассмотрении опытный бухгалтер обнаружит существенные различия. Например, бюджетное учреждение обязано отдельно указывать операции с целевыми средствами, собственными доходами, средствами во временном распоряжении. Если в балансе бюджетного учреждения бухгалтер отражает данные за отчетный и предшествующий год, то в работе с коммерческим учетом готовить баланс придется за отчетный год и два предыдущих.

У коммерческой структуры актив делится на внеоборотные и оборотные активы, кругооборот средств составляет основу актива коммерческого баланса. У бюджетников две составляющие: финансовые и нефинансовые активы, а средства делятся на те, что выражены в денежном эквиваленте, и те, что имеют материально-вещественную форму. Пассив баланса в коммерческой структуре содержит указание на собственные и привлеченные средства. Последние делятся на долгосрочные и краткосрочные обязательства. Для баланса бюджетного учреждения важно отразить виды расчетов вне зависимости от срока их погашения.

Вместо заключения

Различия между бюджетным бухгалтерским учетом и коммерческим встречаются на любом уровне, будь то объекты учета, обязательства, план счетов или структура отчетности. Они обусловлены прежде всего целью, с которой создается организация, и особенностями ее финансирования. Поэтому бухгалтеру, который решил сменить сферу деятельности и перейти в бюджетную организацию, стоит порекомендовать пользоваться специализированной программой для ведения бюджетного учета. Это позволит ему быстрее разобраться в различиях и легче освоить бухучет в новой сфере.

Примеры проводок в бюджетном учете

Примеры проводок бюджетного учета

Рассмотрим работу со сторонними контрагентами. Приобретение услуг складывается из двух частей. Вначале мы принимаем к учету счет (счет-фактуру) за предоставленные услуги Дт 40120223 — Кт 30223730, затем оплачиваем их: 30223830 — 20111610. В данном случае расчеты ведутся через счет 30223, учитывающий кредиторскую задолженность по расчетам за коммунальные услуги. Если бюджетная организация вначале платит, а потом получает товар или услуги, то расчеты ведутся через 206-счета. 20634560 — 20111610 — организация совершила авансовый платеж за материалы, 10536340 — 20634660 — материальные запасы оприходованы, приняты к учету.

Похожие проводки используются, если затрагиваются расчеты с подотчетными лицами. 20834560 — 20134610 — выданы деньги из кассы в подотчет, 10533340 — 20834660 — подотчетное лицо приобрело топливо или ГСМ для организации.

Продолжим обзор проводок по материальным ценностям. 10531000 — 10531000 — передача медикаментов с одного материально ответственного лица на другое (здесь можно обойтись без КОСГУ). 40120340 — 10532440 — списание продуктов питания на расходы. Основные средства (ОС) чаще приобретаются через счет 10610, где собираются и накладные расходы, формирующие их стоимость: 10611310 — 20631560 (или 30231730). Далее идет собственно принятие ОС к учету: 10134310 — 10611410 (Машины и оборудование — иное движимое имущество).

ОС амортизируются — 40120271 — 10434410 и списываются: 10434410 — 10134410 — списание сумм амортизации, 40110172 — 10134410 — списание остаточной стоимости.

Некоторые проводки по заработной плате. 40120211 — 30211730 — начисление основной зарплаты, 30213730 — 30302830 — начисление пособий по временной нетрудоспособности, 30211830 — 30301730 — удержание НДФЛ из зарплаты. 40120213 — 30310830 — начислены взносы страховой части ПФР, 30211830 — 30403730 — перечисление зарплаты на банковские карточки (счет прочих расчетов по заработной плате).

Для приносящей доход деятельности расходы могут формироваться не через счет 40120, а через 109-е счета, формирующие себестоимость продукции, накладные или общехозяйственные расходы. Вот, например, как выглядит проводка начисления амортизации: 10960271 — 10434410. В конце определенного периода 109-е счета закрываются на 40120: 40120211 — 10960211. В конце года счета расходов и доходов закрываются на счет финансового результата 40130 по соответствующим КОСГУ (а у самого 40130 КОСГУ нет): 40130 — 40110000, 40120000 — 40130.

Порой не хватает на покупку машины и бытовой техники сущие копейки. И Вы уже стали задумываться о кредите. Но как узнать «потяните» Вы кредит или нет.

Счет 109 в бюджетном учете

Счет 109 в бюджетном учете

Счет 109 в бюджетном учете предполагает описание расходов по оплате различных услуг, заработной платы, стоимость расходных материалов. В соответствии с новыми.

Разделы плана счетов бюджетного учета

Разделы плана счетов бюджетного учета

При ведении бухгалтерского учета бюджетными учреждениями отражение хозяйственных операций осуществляется согласно Плану счетов бюджетного учета.

Порядок бюджетного учета основных средств

Порядок бюджетного учета основных средств

Бюджетный счёт 010100000 создан для учёта объектов, связанных с основными средствами, то есть, материальных объектов, используемых для выполнения работ, услуг и других нужд.

Материальный учет в бюджетной организации

Материальный учет в бюджетной организации

Материальный учет в бюджетной организации – это учет запасов организации. В качестве запасов выступают материальные ценности, которые входят в собственность.

Бухгалтерский учет внебюджетной деятельности

Как правильно вести бухгалтерский учет по поступлению и расходованию внебюджетных средств (доходов от оказания платных услуг)? Как формируются доходы и фактические расходы в разрезе кодов бюджетной классификации? Как формируется себестоимость по видам затрат? Ответы на эти и некоторые другие вопросы вы найдете в предлагаемом материале.

Рассмотрим порядок ведения бухгалтерского учета по внебюджетной деятельности на примере бюджетного учреждения, которое финансируется путем выделения субсидий на выполнение государственного задания (оказание санитарно-эпидемиологических услуг). Кроме бюджетной деятельности, оно оказывает санитарно-эпидемиологические услуги на платной основе юридическим и физическим лицам на основании заключенных с ними договоров, то есть занимается иной приносящей доход деятельностью, руководствуясь Перечнем платных услуг (утвержден приказом предприятия).

Если в бюджете в соответствии с Инструкцией по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденной приказом Минфина России от 01.12.2010 (в ред. от 12.10.2012; далее — Инструкция) применяется код вида финансового обеспечения деятельности 4 (КФО 4), то по иной приносящей доход деятельности применяется код вида финансового обеспечения деятельности 2 (КФО 2).

Доходы от оказания платных услуг учитываются по кредиту счета 2.401.10.130.

Рассмотрим некоторые проводки:

1. Заказчику оказали услугу, выполнили работу. На основании акта выполненных работ, подписанного обеими сторонами (заказчиком и исполнителем услуг), начисляем доход:

Дебет счета 2.205.31.560 Кредит счета 2.401.10.130.

2. Заказчик оплатил оказанную услугу, денежные средства поступили на лицевой счет, открытый в органе Федерального казначейства:

Дебет счета 2.201.11.510 Кредит счета 2.205.31.660.

3. Заказчик оплатил оказанную услугу в кассу учреждения:

Дебет счета 2.201.34.510 Кредит счета 2.205.31.660.

4. Выручку от оказания платных услуг из кассы учреждения по объявлению на взнос наличными сдаем на лицевой счет, открытый в органе Федерального казначейства:

Дебет счета 2.210.03 560 Кредит счета 2.201.34.610.

5. Денежные средства (выручка) зачислены на лицевой счет, открытый в органе Федерального казначейства:

Дебет счета 2.201.11.510 Кредит счета 2.210.03.660.

Поступление денежных средств отражается по дебету счета 2.201.11.210.

Одновременно делается запись по дебету забалансового счета 17.01.

6. Внутриведомственные расчеты между головным учреждением и филиалом по доходам отражаются следующей проводкой:

Дебет счета 2.304.03.130 Кредит счета 2.401.10.130.

Итак, доходы отражаются по кредиту счета 2.401.10.130 (КОСГУ 130).

При выполнении учреждением каких-либо работ, оказании услуг их себестоимость формируется на счете 109.00.000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» с учетом прямых, накладных (косвенных) и общехозяйственных расходов. Использование указанного счета предусмотрено Инструкцией. Учреждение в учетной политике должно определить порядок и периодичность отражения расходов на этом счете. Предположим, расходы отражаются по итогам месяца.

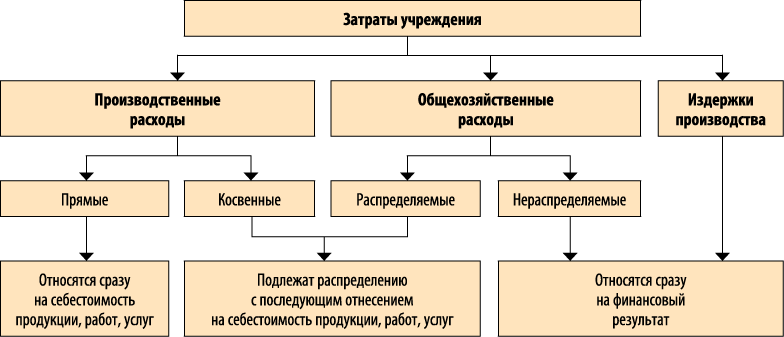

В бухгалтерском учете расходы делятся на прямые, общехозяйственные, накладные (см. рисунок). К прямым расходам относятся расходы на оплату труда специалистов по штатному расписанию, которые заняты оказанием санитарно-эпидемиологических услуг, и начисления на выплаты по оплате труда (страховые взносы) этих специалистов, а также расходные материалы (химические реактивы бактериологические препараты, среды, спирт и т. д.), которые непосредственно используются в процессе оказания услуг.

Общехозяйственные расходы — это расходы на коммунальные услуги (за исключением нормативных затрат), услуги связи, транспортные услуги, на оплату труда и начисления на выплаты по оплате труда административно-управленческого, административно-хозяйственного и вспомогательного персонала, который не принимает непосредственного участия в оказании санитарно-эпидемиологических услуг, на содержание объектов недвижимого имущества.

Косвенные производственные затраты нельзя прямо отнести к конкретному виду услуг. Это затраты на содержание и эксплуатацию основных средств, на управление, организацию, на обслуживание производственного процесса, на командировки, обучение сотрудников и т. д. Они подлежат распределению между видами финансового обеспечения деятельности (КФО).

КЛАССИФИКАЦИЯ ЗАТРАТ УЧРЕЖДЕНИЯ

Как видим, на рисунке прямые и косвенные (накладные) расходы объединены в группу «производственные расходы» Накладные расходы в этой группе подлежат распределению на себестоимость продукции, работ, услуг (по видам). На основании п. 135 Инструкции общехозяйственные расходы учреждения за отчетный период (месяц) распределяются на себестоимость работ, услуг, а нераспределенные расходы — на увеличение расходов текущего финансового года. К ним относятся расходы непроизводственного характера. На основании п. 136 Инструкции сумма затрат, произведенных учреждением в результате реализации работ, услуг, является издержками обращения, которые тоже относятся на увеличение расходов текущего года.

Итак, распределению подлежат косвенные (накладные) расходы, связанные с оказанием услуг, выполнением работ, и общехозяйственные распределяемые расходы. Порядок распределения таких расходов определяется предпариятием самостоятельно и отражается в учетной политике.

Финансовое обеспечение основной деятельности бюджетного учреждения осуществляется в виде субсидий на выполнение государственного задания. Они выделяются с учетом расходов на содержание недвижимого имущества и особо ценного движимого имущества, закрепленных за учреждением учредителем или приобретенных за счет средств, выделенных ему учредителем на приобретение такого имущества, а также расходов на уплату налогов, объектом налогообложения по которым признается соответствующее имущество.

Бюджетному учреждению при составлении плана финансово-хозяйственной деятельности на очередной финансовый год необходимо распределить планируемые общехозяйственные расходы по видам деятельности. Доходы по субсидиям на выполнение государственного задания планируются на основании данных, полученных от учредителя. Кроме того, планируются доходы от оказания платных услуг (по видам услуг). Общие расходы согласно учетной политике распределяются пропорционально доходам по видам деятельности. Рассмотрим на примере, как распределяются общие расходы между видами деятельности на стадии планирования.

Доходы предприятия по видам деятельности составляют:

- субсидии, на выполнение госзадания — 10 020 000 руб.

приносящая доход деятельность — 30 000 000 руб.

На уплату налогов на имущество и землю, в качестве объекта налогообложения по которым признается недвижимое имущество и особо ценное движимое имущество учреждения, выделено 20 000 руб.

Расходы предприятия представлены в табл. 1.