Как правильно заполнять справку 2 ндфл

2-НДФЛ: все правила и образец заполнения

Недавно прошла новость, что 2-НДФЛ отменят. Но, как оказалось, чиновники пока к этому не готовы. Ловите справочник по этой форме.

Бланк справки 2-НДФЛ на 2019 год — это документ, который должен быть под рукой у каждого бухгалтера. В первую очередь он необходим, чтобы отчитаться по итогам года перед yалоговой службой. Кроме того, его используют для выдачи сотрудникам, которые просят сведения о выплаченной заработной плате и перечисленном подоходном налоге.

Что изменилось

С 01.01.2019 внесены изменения, которые придется учитывать всем работодателям, ИП и организациям, выплачивающим доход физическим лицам. На основании Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@, форма будет не одна, а две. Одна из них используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. Как уточняют представители Налоговой службы, образец заполнения формы справки 2-НДФЛ в 2019 году содержит некоторые ненужные для обычных граждан пункты. Что касается формы для ИФНС, то в нем почти все важное и нужное, поэтому основная часть структуры сохраняется.

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

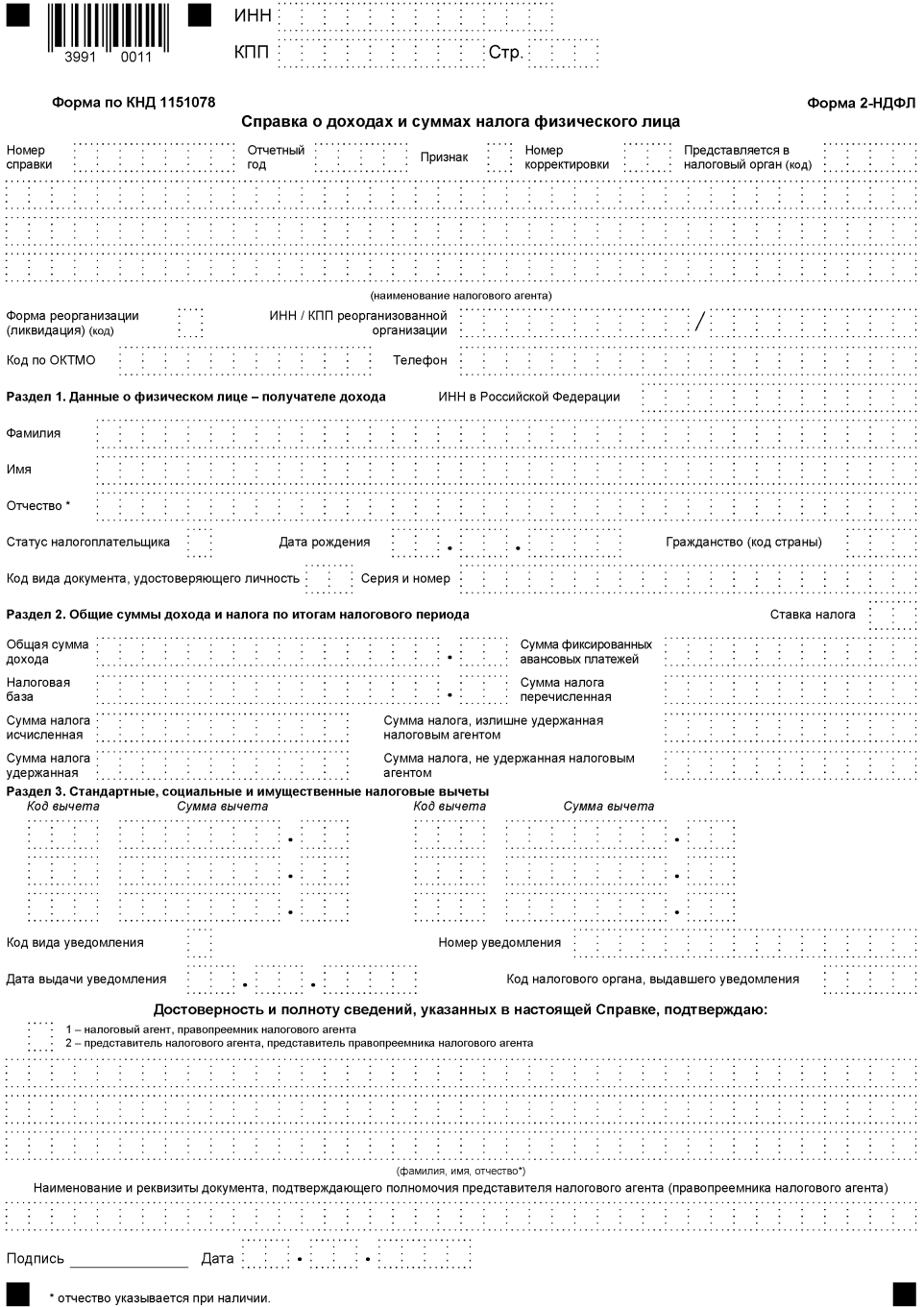

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

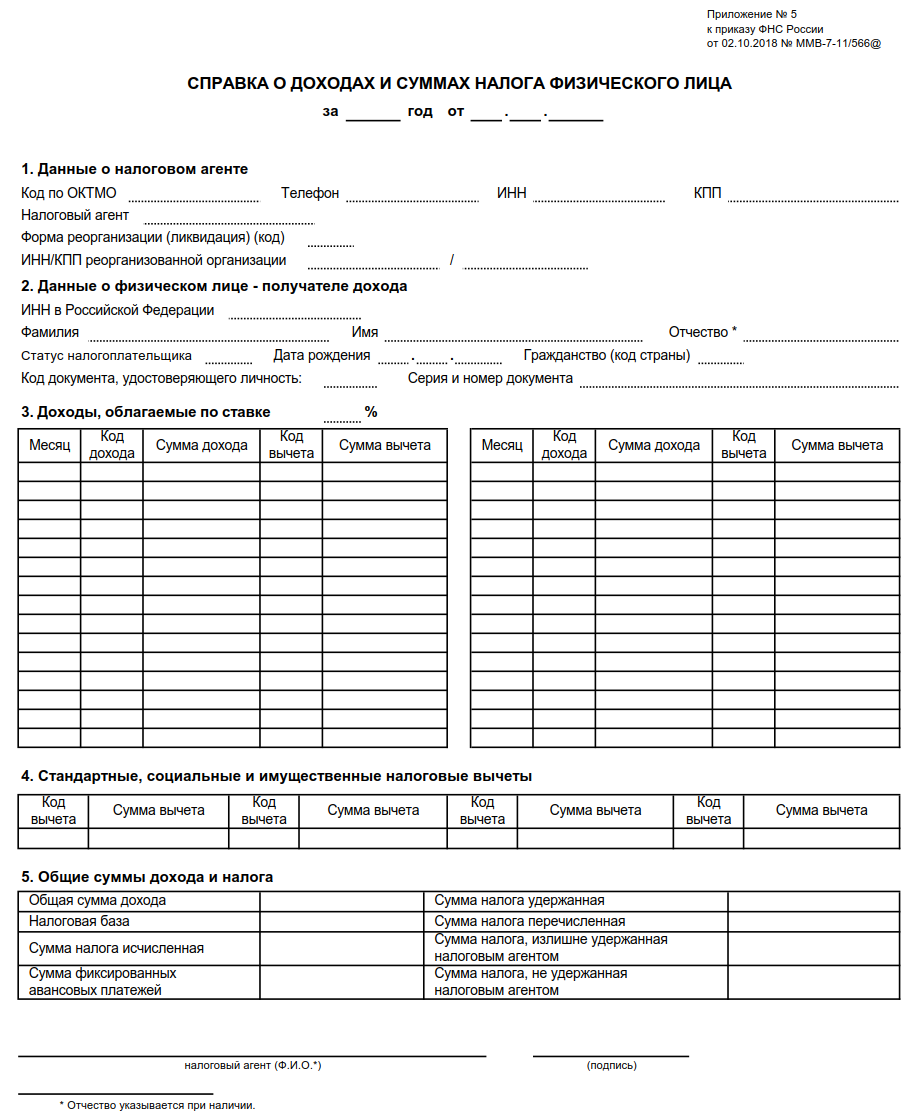

Поскольку назначение справок разное, они имеют различную структуру и порядок заполнения. И в Приказе ФНС об этом прямо заявлено. В форму, которую работодатели должны выдавать сотрудникам (приложение номер 5 Приказа ФНС), внесены минимальные изменения. В частности, из нее исключили строку о признаке, номере корректировки и коде ИФНС и реквизиты уведомления о предоставлении вычета. С нового года документ выглядит так:

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Обращаем внимание, что с 01.01.2019 утратили силу:

- Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 и Приказ Федеральной налоговой службы от 17.01.2018 № ММВ-7-11/19@, которыми утвержден ныне рабочий вариант документа и порядок его заполнения;

- Приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576 и Приказ Федеральной налоговой службы от 08.12.2014 № ММВ-7-11/617@, в которых описаны правила, как подавать сведения на электронных и бумажных носителях и через операторов телекоммуникационных каналов связи.

Для подачи информации в Налоговую инспекцию Москвы, Санкт-Петербурга или другого региона воспользуйтесь нашими формами. Для доступа к ним регистрация или иные дополнительные действия не понадобятся: вся информация для читателей бесплатная. Заполнять документы в формате word, excel или каком другом, решать вам.

Образец заполнения в 2019 году

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют три ставки: 13, 30 и 35%. Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Коды вычетов проставляются с учетом Приказа ФНС России от 10.09.2015 № ММВ-7-11/387@. В нашем случае — код 126, поскольку у работника есть ребенок.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет. Отличий от действующего порядка заполнения этого документа нет.

2‑НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию

Форма 2-НДФЛ представляет собой справку о доходах и суммах налога физического лица (утв. приложением № 1 к приказу ФНС России от 02.10.18 № ММВ-7-11/566@). С 2019 года действуют 2 формы справки о доходах физлица. Сегодня мы расскажем о справке по форме 2-НДФЛ. Такие справки по доходам всех работников работодатель обязан ежегодно сдавать в налоговую инспекцию по месту своего учета. А о заполнении справки, которая с 2019 года выдается на руки работнику, см. «Справка о доходах, которая выдается физлицу по его запросу с 2019 года: инструкция по заполнению». Данный материал является пошаговой инструкцией по заполнению 2-НДФЛ, в которой изложены требования законодательства, разъяснения чиновников и учтены судебные решения. Инструкция составлена в виде таблицы. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому инструкция будет актуальной всегда. Добавьте ее в закладки в своем браузере, чтобы всегда иметь под рукой удобную шпаргалку по заполнению 2-НДФЛ.

Справка 2-НДФЛ: общая информация

Приказом ФНС России от 02.10.18 № ММВ-7-11/566@ утверждены, в частности, следующие документы:

- форма справки 2-НДФЛ (приложение № 1 к приказу);

- порядок заполнения формы 2-НДФД (приложение № 2 к приказу);

- электронный формат справки 2-НДФЛ (приложение № 3 к приказу);

- порядок представления справки 2-НДФЛ в налоговые органы (приложение № 4 к приказу).

Впервые использовать данную форму и электронный формат справки 2-НДФЛ, а также порядок ее заполнения и представления в ИФНС нужно было при отчетности за 2018 год.

Заполнить и сдать через интернет 2-НДФЛ по новой форме Оформить заявку

Заполнить и сдать через интернет 2-НДФЛ по новой форме Оформить заявку

Оформление 2-НДФЛ и представление справки в инспекцию

Кто, когда и как составляет справку 2-НДФЛ

Кто составляет 2-НДФЛ

Налоговые агенты: компании, предприниматели, нотариусы, адвокаты, представительства иностранных организаций в РФ, которые выплачивают физическим лицам зарплату, дивиденды и прочие виды доходов (ст. 226 НК РФ).

В каких случаях составляется 2-НДФЛ

В обязательном порядке по итогам истекшего налогового периода (календарного года) в отношении исчисленного, удержанного и перечисленного НДФЛ с доходов, выплаченных в этом периоде (п. 2 ст. 230 НК РФ).

В случае, когда невозможно удержать НДФЛ из доходов физического лица (например, по причине его увольнения).

За какой период составляется 2-НДФЛ

За один календарный год. Если требуется справка за два, три и т д. года (например, корректирующая или аннулирующая), необходимо заполнить две, три и т д. справки.

За какой период составляется 2-НДФЛ при реорганизации или ликвидации

2-НДФЛ в случае, если физическое лицо получило доходы, облагаемые по разным ставкам

В отношении доходов, облагаемых по разным ставкам НДФЛ, оформляется одна справка 2-НДФЛ.

2-НДФЛ в ситуации, когда произведен перерасчет налога за прошлый период, либо обнаружены ошибки в ранее сданной справке

Если пересчитан НДФЛ за период, по которому уже сдана справка 2-НДФЛ, либо в сданной справке обнаружены ошибки, составляется корректирующая справка (по форме, действовавшей в периоде, за который вносятся корректировки).

Если на момент составления корректирующей справки изменились паспортные данные работника, нужно указать новые данные (см. «2-НДФЛ при смене фамилии: как заполнить «уточненку»»).

Если налоговый ангент вернул физлицу НДФЛ, излишне удержанный в прошлом году, нужно подать корректирующую 2-НДФЛ за прошлый год (см. «Налоговый агент вернул излишне удержанный НДФЛ: нужны ли «уточненки» по 6‑НДФЛ и 2‑НДФЛ?»).

Если налоговый агент в текущем налоговом периоде удержал НДФЛ, который по ошибке не был удержан в прошлом году, нужно подать корректирующую справку 2-НДФЛ за прошлый год (см. «Налоговый агент не удержал НДФЛ за прошлый год: в ФНС разъяснили, как исправить ошибку»).

В случае полной отмены начислений НДФЛ за период, по которому уже сдана справка 2-НДФЛ, составляется аннулирующая справка. В ней заполняется только заголовок и раздел 1.

2-НДФЛ в случае, когда организация отчитывается и как налоговый агент, и как правопреемник

Оформляются отдельные справки 2-НДФЛ: одна за период до реорганизации, другая за период после реорганизации (см. «Разъяснено, как заполнять и сдавать 2-НДФЛ при реорганизации»).

2-НДФЛ в случае, когда налоговый агент удержал только часть НДФЛ

Составляются две справки 2-НДФЛ: первая — с признаком 1 или 3. В ней отражаются все доходы; вторая — с признаком 2 или 4. В ней отражаются только те доходы, с которых НДФЛ не был удержан.

Если справки 2-НДФЛ с признаком 1 и с признаком 2 полностью идентичны:

а) мнение чиновников: необходимо представить сначала справку с признаком 2, а потом справку с признаком 1 (см. «ФНС: если с доходов физлица не был удержан НДФЛ, справку 2-НДФЛ о доходах такого лица нужно подать дважды»);

Справка о доходах, выплаченных предпринимателю

Не оформляется и не представляется, так как предприниматели сами платят НДФЛ и отчитываются по нему.

Правила оформления справки 2-НДФЛ

Что не допускается при оформлении справки 2-НДФЛ

Исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать, скрепление листов, приводящее к их порче, указание отрицательных числовых значений.

Какими чернилами заполнять

Черного, фиолетового или синего цвета.

Как вносить значения текстовых, числовых и кодовых показателей

Слева направо начиная с первого (левого) знакоместа. В незаполненных знакоместах в правой части поля ставится прочерк.

Если 2-НДФЛ заполняется при помощи программного обеспечения, значения числовых показателей выравниваются по правому (последнему) знакоместу. При распечатке на принтере допустимо не обрамлять знакоместа и прочерки в незаполненных знакоместах.

Какой шрифт использовать

Если справка 2-НДФЛ заполняется на компьютере, то используется шрифт Courier New высотой 16-18 пунктов

Какими буквами заполнять текстовые поля

Что ставить, если какой-либо показатель отсутствует

Во всех знакоместах соответствующего поля ставится прочерк.

Что указывать, если суммовое значение отсутствует

При отсутствии значения по суммовым показателям ставится ноль («0»)

Как заполнить 2-НДФЛ, если необходимая информация не умещается на одной странице

Заполняется необходимое количество страниц, располагающихся до приложения. На каждой странице (начиная со второй) указывается номер страницы. Заполняются поля «ИНН», «КПП», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)» и другие необходимые поля. В остальных полях ставятся прочерки.

Нужно ли скреплять 2-НДФЛ печатью налогового агента

Представление справки 2-НДФЛ в инспекцию

Куда и когда представляется 2-НДФЛ

Куда сдавать 2-НДФЛ по обособленным подразделениям

Справки о доходах, выплаченных обособленными подразделениями, подаются в инспекции по месту учета данных подразделений (п. 2 ст. 230 НК РФ).

С января 2020 года на законодательном уровне разрешено сдавать справки 2-НДФЛ за все обособленные подразделения, расположенные в одном муниципальном образовании (п. 2 ст. 230 НК РФ). Представлять отчетность в «свою» ИФНС может одно из таких подразделений, либо головная организация (см. «Поправки по НДФЛ и страховым взносам: как в 2020 году изменятся правила уплаты и сдача отчетности»). О выборе инспекции, через которую будут сдаваться справки, нужно уведомить налоговиков по форме, утвержденной приказом ФНС от 06.12.19 № ММВ-7-11/622@(см. «Утверждена форма уведомления о выборе инспекции для сдачи «единой» отчетности по НДФЛ за филиалы»). Сделать это в общем случае нужно не позднее 1 числа налогового периода (ст. 216 НК РФ). В 2020 году предусмотрено исключение — подать уведомление необходимо до 31 января 2020 года (см. информацию на сайте ФНС).

Если подразделение ликвидировано, а справка 2-НДФЛ по нему не сдана, нужно представить ее в ИФНС по местонахождению головной организации. При этом следует указать ИНН и КПП головной организации и ОКТМО ликвидированного подразделения (см. «ФНС сообщила, куда сдавать 2-НДФЛ по закрытому обособленному подразделению»).

Куда сдавать 2-НДФЛ за работников ИП на «вмененке» и на ПСН

Справки о доходах, выплаченных предпринимателями на ПСН или «вмененке» своим работникам, подаются в ту инспекцию, где ИП состоит на учете по месту ведения деятельности (п. 2 ст. 230 НК РФ).

Куда правопреемник должен сдать 2-НДФЛ за реорганизованную компанию

В ИФНС по месту учета правопреемника.

Когда представляются корректирующие справки 2-НДФЛ

В случае перерасчета НДФЛ за периоды, по которым уже сданы справки 2-НДФЛ, в инспекцию представляется только корректирующие справки. Справки, в которых не было уточнений, в ИФНС не сдаются.

В каком виде справки 2-НДФЛ представляются в налоговую инспекцию

В электронной форме по интернету через специализированного оператора связи или через сайт ФНС.

Если налоговый агент выплачивает доходы 10 физическим лицам и менее, можно сдать справки на бумажных носителях (п. 2 ст. 230 НК РФ). К справкам нужно приложить два экземпляра реестра справок о доходах и суммах налога физических лиц за соответствующий год.

Вести учет НДФЛ в веб‑сервисе, формировать и сдавать 6‑НДФЛ и 2‑НДФЛ через интернет

Вести учет НДФЛ в веб‑сервисе, формировать и сдавать 6‑НДФЛ и 2‑НДФЛ через интернет

Порядок заполнения справки 2-НДФЛ

В 2018 году ФНС внесла изменения в форму 2-НДЛФ. В ней появились новые поля для заполнения. Теперь документ нужно оформлять по новым правилам, которые указаны в Приказе ФНС №ММВ-7-11/566@ от 02.10.2018 г. Также были установлены новые сроки предоставления ежегодной отчетности:

- До 01.04 года, следующего за отчетным в том случае, если подоходный налог был начислен и удержан.

- До 01.03 года, следующего за отчетным, если налог не был удержан.

Согласно Налоговому Кодексу РФ ст.126 п. 1 за несвоевременное предоставление отчета 2-НДФЛ предусмотрены штрафные санкции в размере 200 руб. Если же в отчетности были допущены ошибки — 500 руб. (согласно НК РФ ст.126 п.1).

Правила заполнения 2-НДФЛ

ФНС установила четкие требования к указанию данных. Информацию заносят в бланк печатными символами. Если при заполнении знакомест показатель или информация отсутствует, в поле проставляют прочерк или значение «0».

Порядок заполнения 2-НДФЛ

На титульной странице документа есть поле, которое предназначено для указания, за какой период предоставляется документ. Например, налоговый агент предоставляет отчет за 2018 год. Соответственно, в поле «за___год» он должен проставить 2018. Затем необходимо указать порядковый номер предоставляемой справка и ее дату составления. Проставляют номер страницы.

В поле «Признак» указывают один из следующих кодов:

- 1 — если налоговый агент подает отчетность, которая подтверждает получение доходов физическим лицом, а также суммы начисленного, удержанного и перечисленного НДФЛ.

- 2 — если налоговый агент предоставляет отчетность, в которой указано, что доходы физическим лицом были получены, но налог с них не удерживался (например, сотруднику был выдан подарок в натуральной форме).

- 3 — если налоговую отчетность предоставляет правопреемник организации, и в ней указано, что доходы физическим лицом были получены и с них удержан подоходный налог.

- 4 — если справку предоставляет правопреемник организации, и в ней указаны доходы, полученные физическим лицом, а также то, что удержать НДФЛ с них не удалось.

Далее заполняют поле «номер корректировки». Если отчетность предоставляют впервые, в нем проставляют код «00», при составлении корректирующей справки — «01», «02», …Если необходимо аннулировать предоставленную отчетность, в поле указывают код «99».

Необходимо помнить, что за несвоевременную сдачу отчета и указание в нем неправдивой информации предусмотрены штрафные санкции. Поэтому корректирующий отчет лучше подать до даты, которая является последней отчетной.

После заполнения поля «Номер корректировки» указывают код ИФНС, в которую подают отчет.

После этого переходят к заполнению поля ИНН. В нем проставляют индивидуальный налоговый номер предприятия (согласно свидетельству о постановке на учет в налоговом органе).

Затем указывают КПП:

- КПП главного отделения, если доходы физическому лицу выплачивает именного оно.

- КПП обособленного подразделения, если доходы физическим лицам выплачивает оно.

- КПП по месту учета территориального ФНС, если у организации нет подразделений.

Потом указывают наименование налогового агента. Если отчетность подает правопреемник организации, прописывают название реорганизованной фирмы или ее обособленного подразделения.

Затем указывают форму реорганизации (проставляют соответствующий код):

- 0 — ликвидация;

- 1 — преобразование;

- 2 — слияние;

- 3 — разделение;

- 5 — присоединение;

- 6 — разделение с одновременным присоединением.

Указывают код ОКТМО главного отделения, обособленного подразделения или фирмы, которая является основным налогоплательщиком (если у предприятия нет подразделений). Затем прописывают контактный номер телефона. На этом заполнение начальной части бланка завершается.

Раздел 1 в 2-НДФЛ: инструкция по заполнению

Первое поле предназначено для указания ИНН физического лица — сотрудника. Если у него нет ИНН, его не нужно прописывать. Это не считается ошибкой. Такое правило принято ФНС РФ.

Затем указывают ФИО сотрудника (как в документе, удостоверяющего личность). Стоит учесть, что у иностранных граждан, которые работают по патенту или на основании других документов, может не быть отчества. В таком случае поле «отчество» не заполняют.

Далее, налоговый агент указывает код статуса налогоплательщика:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — нерезидент РФ, который является высококвалифицированным специалистом;

- 4 — нерезидент РФ, являющийся участником государственной программы по добровольному переселению соотечественников, которые проживают за рубежем, или член экипажа, плавающего под флагом РФ;

- 5 — нерезидент РФ, который признан беженцем, и получил временное убежище на территории России;

- 6 — иностранный гражданин, который работает по патенту;

Если сотрудник во время отчетного периода изменил свой статус, не нужно подавать разные отчеты.

Затем указывают дату рождения сотрудника в формате ДД.ММ.ГГГГ. После этого — код страны, чьим гражданином является физическое лицо. Для россиян код «643», для белорусов — «112» и так далее. Если сотрудник является лицом без гражданство, проставляют код страны, которая выдала документ, удостоверяющий его личность.

Затем заполняют код вида документа, который подтверждает личность. Например, паспорт — код 21, военный билет — код 07. Такое правило указано в Приложении 1 к Приказу №ММВ-7-11/566@ от 02.10.2018 г. Также указывают серию и номер указанного документа. В новой форме отсутствуют поля для указания адреса проживания или регистрации физического лица.

Правила заполнения справки 2-НДФЛ: Раздел 2

В этом разделе отображают информацию о суммах начисленного и фактически полученного дохода, а также исчисленного и удержанного подоходного налога.

Раздел 2 заполняют отдельно для каждой ставки налогообложения.

Ставки могут быть такими:

- 9% — доходы резидентов РФ, полученные в виде дивидендов от долевого участия или операций с ЦБ, ипотечного кредитования.

- 13% — доходы резидентов, полученные в виде заработной платы, дивидентов, или от продажи имущества, а также прибыль ИП.

- 13% — доходы нерезидентов в виде заработной платы безвизовых иммигрантов, квалифицированных специалистов, беженцев, граждан ЕС.

- 15% — доходы нерезидентов от продажи имущества или полученные в виде дивидентов.

- 30% — доходы нерезидентов, прибыль ИП, проценты по депозиту свыше 13,25%, призы, выигрыши, экономия на процентах по займам.

- 35% — доходы резидентов, полученные в виде выигрышей и призов свыше 4000 руб., проценты по депозиту свыше 13,25% и экономия на процентах по займам.

Затем указывают общую сумму дохода без учета вычетов. После этого заполняют поле «Налоговая база». В ней отражают сумму доходов за вычетом полагающихся сотруднику социальных налоговых вычетов.

Если суммы вычетов превышают сумму налоговый базы, в графе проставляют «00,0».

Далее, указывают сумму налога исчисленную:

- сумму НДФЛ, исчисленную с налоговой базы;

- суммы НДФЛ, исчисленного с доходов, полученных иностранными гражданами, работающих по патенту (уменьшена на сумму фиксированных авансовых платежей).

Затем указывают удержанную сумму подоходного налога. Если удержать налог не удалось, поле не заполняют или проставляют прочерк. После этого указывают сумму фиксированных авансовых платежей с доходов иностранных граждан, трудящихся по патенту.

Если налоговый агент излишне удержал НДФЛ с доходов физического лица, указывают сумму переплаты, которая не была ему возвращена.

Правила заполнения Раздела 3 в справке 2-НДФЛ

В этом разделе отражают информация о стандартных, социальных и имущественных вычетах. Указывают код вычета согласно Приложению 2 к Приказу ФНС РФ №ММВ-7-11/387 от 10.09.2015 г., а также его сумму. Если вычеты сотруднику не предоставлялись, поля не заполняют.

Затем указывают код вида уведомления:

- 1 — документ, подтверждающий право на имущественный вычет;

- 2 — документ, подтверждающий право на социальный вычет;

- 3 — документ, который подтверждает право на уменьшение налога на фиксированные авансовые платежи.

Также прописывают номер уведомления и дату его выдачи, код органа, выдавшего документ.

Пример заполнения разделов 1-3 в справке 2-НДФЛ

Заполнение Приложения в справке 2-НДФЛ

Этот раздел предназначен для отражения сумм доходов, начисленных и фактически полученных физическим лицом в денежной/натуральной формах или в виде материальной выгоды каждый месяц.

В полях указывают следующее:

- ИНН, КПП предприятия (как в общей части бланка);

- номер страницы (первая — «001», вторая — «002» и так далее);

- номер справки;

- отчетный период — год;

- налоговую ставку.

Все доходы должны быть указаны с разбивкой по месяцам. Не стоит забывать, что каждому виду дохода соответствует определенный код. Его проставляют напротив полученной суммы дохода. Например, заработная плата — код дохода 2000, отпускные — 2012 и так далее. Затем указывают сумму дохода, код вычета, если сотрудник в отчетном периоде получал его

В заключительной части проставляют код, который отражает, кто подает отчет. Если его сдает налоговый агент или его правопреемник, ставят код «1». Если отчет сдает представитель налогового агента или правопреемника — «2». Указывают ФИО уполномоченного лица, которое подписывает документ. Проставлять печать не надо. ФНС упростила порядок применения именных штампов. Но если предприятие приняло решение на общем собрании акционеров, что на отчетах, предоставляемых в Налоговую Инспекцию, должна стоять печать, она действительно должна там быть.

Пример заполнения Приложения к справке 2-НДФЛ

Правила заполнения 2-НДФЛ: видео

Справка по форме 2-НДФЛ в 2020 году

Ниже подробная инструкция по заполнению

ВНИМАНИЕ!

С 1 января 2020 года опять обновится форма 2-НДФЛ.

Что изменилось + новые бланки можно посмотреть в этой статье.

2-НДФЛ – официальный документ о доходах физического лица, полученных от конкретного источника (обычно, организации или ИП) и удержанном с этих доходов налоге на доходы физических лиц.

Организации и индивидуальные предприниматели представляют справки только в случае выплаты доходов наемным работникам и другим физ лицам. Но в отношении себя ИП форму 2-НДФЛ не составляют.

Представлять справки обязаны как в налоговую инспекцию, так и своим сотрудникам.

Работникам 2-НДФЛ выдается в течение трех рабочих дней с подачи заявления о выдаче справки. Справка может понадобиться при увольнении и переходе на другую работу, оформлении налоговых вычетов, подаче заявки в банк на получение кредита, при обращении за получением визы в значительную часть стран, обращении за пенсией, усыновлении ребенка, подаче документов на оформление различных льгот и т.д.

Сроки сдачи

В налоговую справки предоставляются один раз в год:

- не позднее 1 апреля (до 2 апреля 2018 года, т.к. 1 число – выходной);

- до 1 марта при невозможности удержать НДФЛ (справки с признаком 2).

Сведения о доходах неработающих в фирме

В следующих распространенных случаях мы должны подать сведения о доходах по лицам, неработающим в компании:

- Фирма оплатила работы/услуги по договорам подряда;

- ООО выплатило дивиденды участникам;

- Было арендовано имущество у физического лица (например, помещение или автомобиль);

- Были вручены подарки стоимостью более 4 000 руб.;

- Оказана материальная помощь неработающим в организации / ИП.

Когда не надо сдавать 2-НДФЛ

Не возникает обязанности подавать 2-НДФЛ, когда:

- приобретены недвижимость, автомобиль, товары у физического лица;

- стоимость врученных компанией подарков менее 4 000 руб. (при отсутствии других выплачиваемых доходов);

- был возмещен вред здоровью;

- оказана материальная помощь близким родственникам умершего работника/работника, вышедшего на пенсию из организации или самому работнику/вышедшему на пенсию работнику в связи со смертью членов его семьи.

В каком формате подавать 2-НДФЛ

1) Если число заполненных для налоговой справок 25 и более, нужно передавать 2-НДФЛ по телекоммуникационным каналам связи (через интернет), для чего должен быть заключен договор со специализированной организацией (оператором электронного документооборота между налогоплательщиками и инспекциями).

Список операторов можно посмотреть на сайте налоговой службы. Также для подачи справок можно воспользоваться сайтом ФНС.

2) При меньшем количестве подать справки можно на бумаге – принести лично или отправить по почте.

При подаче 2-НДФЛ в бумажном виде также составляется реестр сведений о доходах – сводный документ с данными о нанимателе, общем количестве справок и таблицей из трех колонок, в первой из которых проставляются номера предоставляемых в налоговую справок, во второй указывается ФИО сотрудников, в третьей проставляются даты их рождения.

Также в реестре отражается дата представления в налоговый орган справок, дата принятия и данные сотрудника налоговой, принявшего документы. Заполняется реестр всегда в 2-х экземплярах.

Актуальная форма реестра приведена в приказе ФНС России от 16 сентября 2011 г. № ММВ-7-3/576@. При подаче через интернет реестр сформируется автоматически и отдельно составлять документ не нужно.