Как правильно заполнять 6 ндфл

6-НДФЛ за 2019 год: бланк и образец

6-НДФЛ — обязательный отчет для всех работодателей. Из него налоговики получают информацию о суммах и сроках удержания, а также перечисления в бюджет подоходного налога. Рассмотрим, в какой срок и по какой форме нужно сдать 6-НДФЛ за 2019 год.

Для чего нужен 6-НДФЛ

ИП и организации, выплачивающие вознаграждения своим сотрудникам, обязаны рассчитать, удержать и перечислить в бюджет подоходный налог. Для контроля за своевременностью и правильностью исчисления, удержания и уплаты НДФЛ налоговики разработали 2 отчета: 2-НДФЛ и 6-НДФЛ.

Различаются эти расчеты:

- Периодичностью представления.

6-НДФЛ сдается ежеквартально, а 2-НДФЛ только 1 раз в год.

- Отсутствием персонификации.

В 6-НДФЛ представлена информация в целом по всем сотрудникам и нет данных отдельно по каждому работнику.

Когда, куда и как сдавать 6-НДФЛ

Рассмотрим представленную в схеме информацию более подробно.

Кто должен сдавать 6-НДФЛ?

Сдавать 6-НДФЛ должны все работодатели, выплачивающие доходы сотрудникам, оформленным по трудовым и гражданско-правовым договорам:

Срок сдачи 6-НДФЛ

Расчет 6-НДФЛ сдается в ИФНС по итогам каждого квартала:

- за 1 квартал, полугодие и 9 месяцев — не позже последнего числа месяца, следующего за отчетным периодом.

- за год — до 1 марта следующего года.

За 2019 год 6-НДФЛ нужно сдать до 02.03.2020. Так как крайний срок сдачи 6-НДФЛ выпадает на выходной, он переносится на ближайший рабочий день — понедельник 2 марта (п. 7 ст. 6.1 НК РФ).

Форма 6-НДФЛ

6-НДФЛ состоит из следующих разделов:

- Титульного листа.

Содержит основную информацию о работодателе, периоде, за который сдается отчет и инспекции, в которую он направляется.

Заполняется нарастающим итогом с начала года и содержит информацию обо всех доходах сотрудников с января по декабрь.

Включает в себя сведения о выплатах за отчетный квартал, то есть за 3 прошедших месяца.

Бланк отчета утвержден Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@ и в 2020 году изменений не претерпел.

Способы сдачи 6-НДФЛ

Сдать отчет в ИФНС можно:

Подать его можно самостоятельно, через представителя или направив по почте заказным письмом с описью вложения. Будьте внимательны: отчет на бумаге можно сдать, только если численность сотрудников не превышает 10 человек (Письмо ФНС России от 15.11.2019 № БС-4-11/23242@). Если их больше — отчитаться придется в электронной форме. За сдачу отчета на бумаге при обязанности его представления в электронном формате вас могут оштрафовать.

- В электронной форме.

Если численность ваших сотрудников не превышает 10 человек, отчет можно подать как на бумаге, так в электронной форме. Но если их больше — 6-НДФЛ придется направить в ИФНС в электронной форме по телекоммуникационным каналам связи через операторов электронного документооборота. Перед этим отчет потребуется подписать электронной подписью.

Куда сдается 6-НДФЛ

6-НДФЛ сдается в ИФНС:

- организациями — по месту их учета;

- ИП — по месту регистрации;

- обособленными подразделениями — по месту учета каждого обособленного подразделения (ОП);

- крупнейшими налогоплательщиками и их ОП — по месту учета головной организации;

- ИП на ЕНВД и ПСН — по месту постановки на учет в качестве плательщика вмененки или патента.

Требования к заполнению 6-НДФЛ за 2019 год

Требования к составлению и заполнению отчета 6-НДФЛ приведены в Приказе ФНС 14.10.2015 № ММВ-7-11/450@:

- Сведения вносятся слева направо, начиная с первого знакоместа. В пустых клетках ставится прочерк.

- Реквизиты и суммовые показатели заполняются всегда, но если значение по суммовым показателям отсутствует — ставится «0».

- Нумерация страниц сквозная и начинается с титульного листа.

- При заполнении отчета нельзя использовать корректирующие и иные аналогичные средства.

- Каждую страницу нужно распечатать на отдельном листе, так как двусторонняя печать не допускается.

- Скреплять листы нужно так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки можно использовать чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере нужно использовать шрифт Courier New высотой 16 – 18 пунктов.

- Отчет заполняется отдельно по каждому ОКТМО.

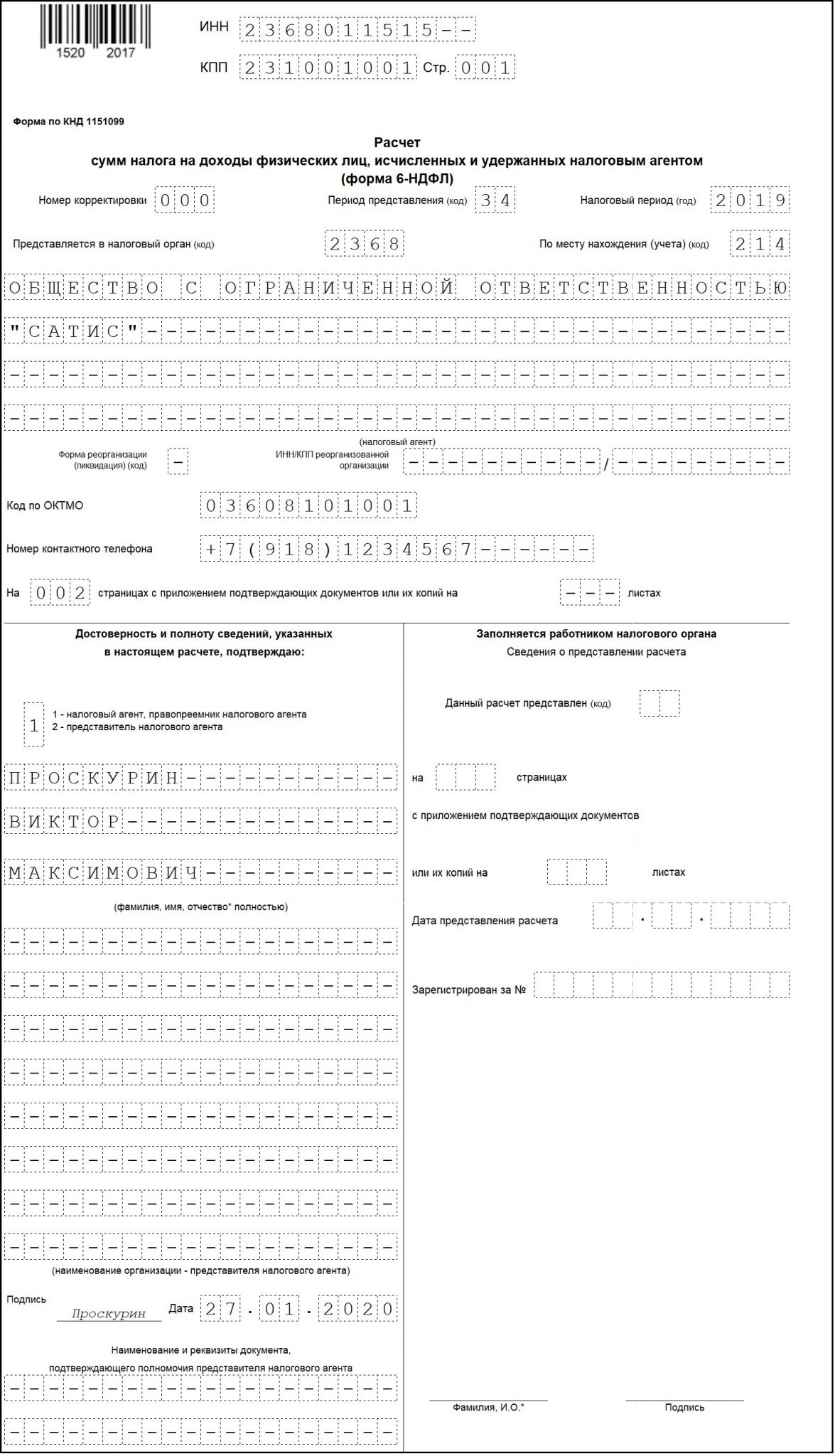

Заполняем титульный лист

В титульном листе проставьте:

Указываются согласно свидетельству о постановке на налоговый учет. Индивидуальные предприниматели КПП не имеют и в отчете его не указывают.

- Номер корректировки.

Если 6-НДФЛ сдается первый раз за отчетный период, указывается значение «000», обозначающее первичный расчет. Если подается корректирующая форма, указывается ее номер: 001, 002 и т. д.

- Период представления.

Для отчета за год укажите код 34. Если годовой отчет сдается при ликвидации или реорганизации, нужно внести значение «90». Коды по остальным периодам представления, в том числе при ликвидации (реорганизации), приведены в Приложении № 1 к Порядку заполнения, утв. Приказом № ММВ-7-11/450@.

- Налоговый период.

Вносится год, за который (в течение которого) сдается отчет. При сдаче 6-НДФЛ за 2019 год указываем значение «2019».

- Представляется в налоговый орган.

Указываем код ИФНС, в которую сдается отчет.

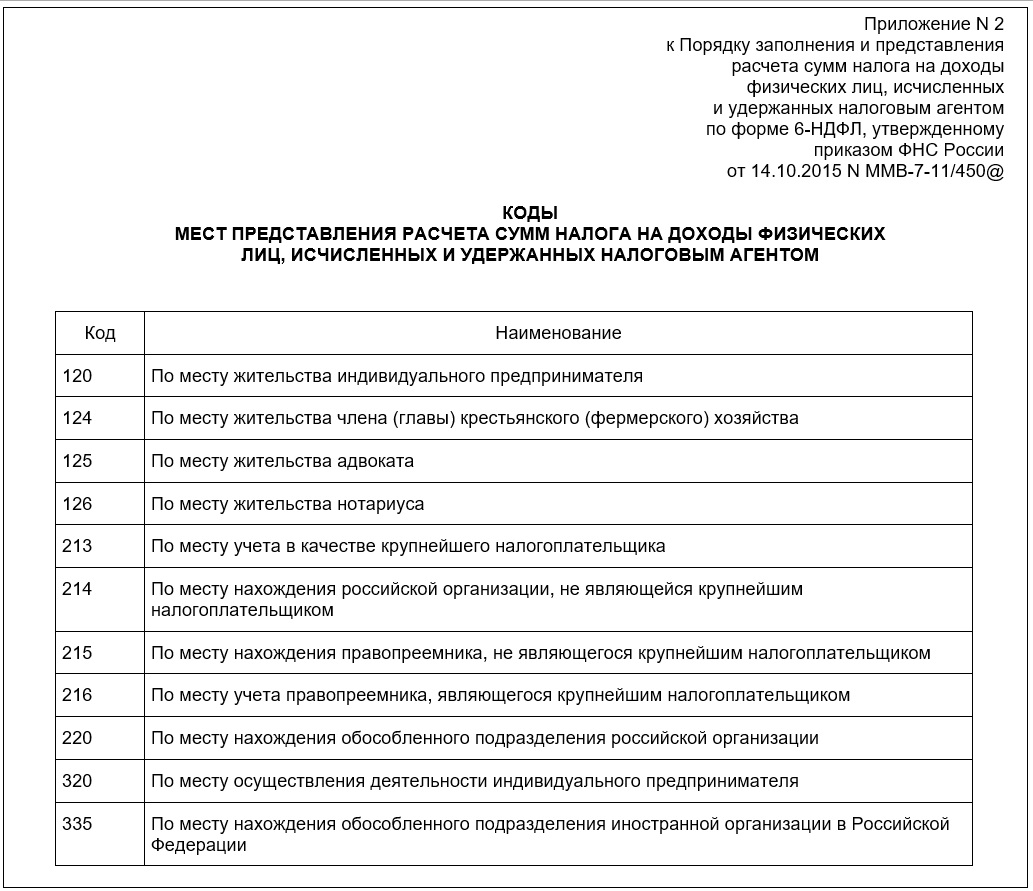

- По месту нахождения учета.

Значение для заполнения этой строки берется из Приложения № 2 к Порядку. Так, например, ИП (не применяющие ПСН или ЕНВД) указывают код «120»; организации, если они не являются крупнейшими налогоплательщиками, вносят код «214» и т. д.

- Налоговый агент.

Организации указывают краткое наименование, которое отражено в уставе. Если краткого нет — вносите полное. Физические лица-налоговые агенты указывают полностью свои ФИО, без сокращений.

6-НДФЛ, как мы указывали выше, составляется отдельно по каждому коду ОКТМО и КПП. Это значит, что работодателю нужно сформировать такое количество расчетов, которое соответствует количеству ОКТМО/КПП.

- Номер контактного телефона.

В эту строку нужно внести актуальный номер телефона, по которому проверяющий инспектор сможет связаться с вами и уточнить возникшие у него вопросы.

- Достоверность и полноту сведений.

Если отчет сдает налоговый агент лично, то указывается значение «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

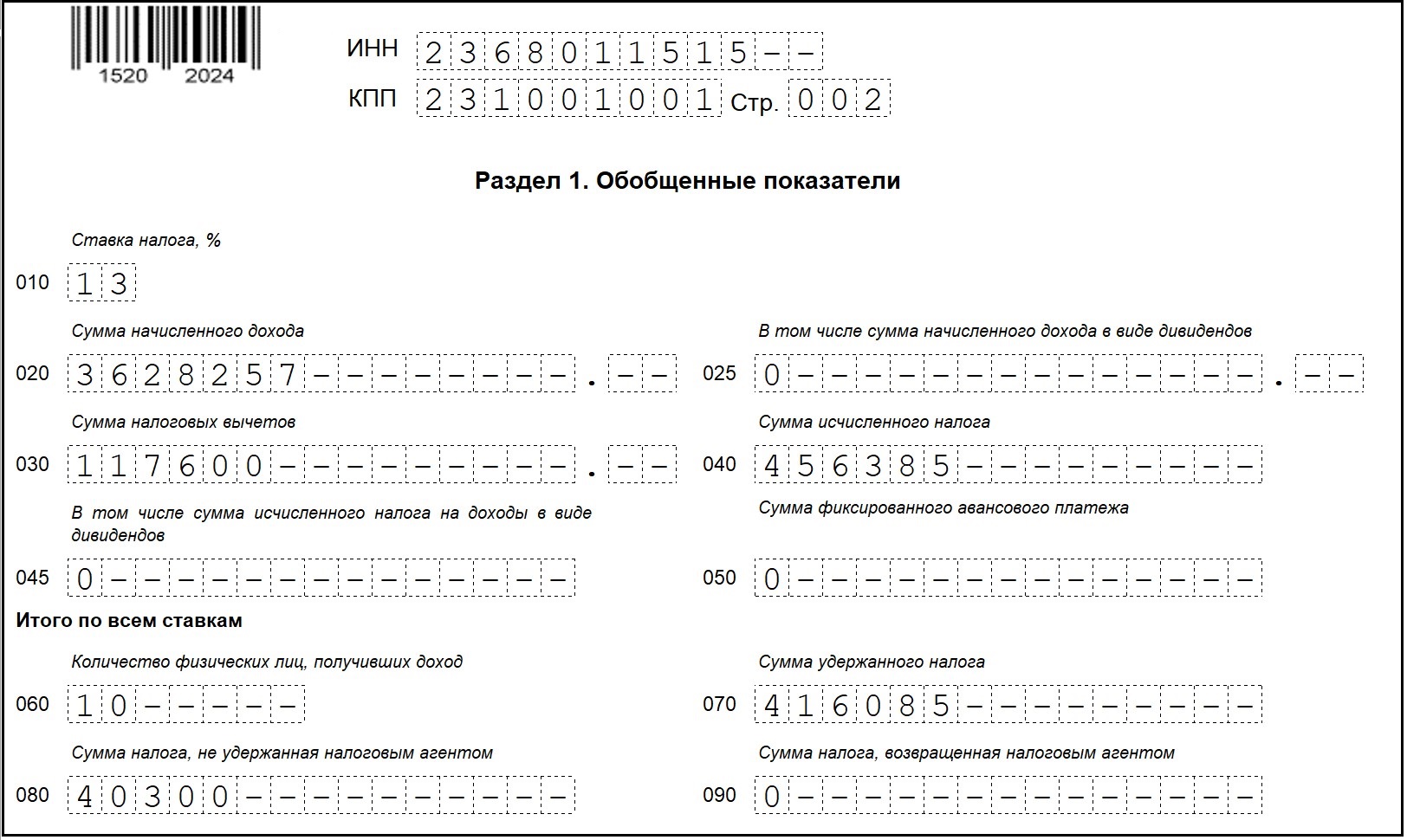

Заполняем Раздел 1

В этот раздел переносятся сведения обо всех доходах, включая надбавки, премии и выплаты с января по декабрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой ставке налога.

Указывается общая сумма дохода, начисленного сотрудникам с начала года.

Если дивиденды в 2019 году не выплачивались, в строке ставим «0».

Указывается величина предоставленных сотрудникам вычетов, уменьшающих налогооблагаемый доход.

Отображается величина исчисленного налога с начала года. Рассчитывается она по формуле: (стр. 020 – стр. 030) * стр. 010.

Заполняем, если сотруднику выплачивались дивиденды, на них начислен и в последствии уплачен в бюджет НДФЛ. В противном случае в строке ставим«0».

Указывается общая сумма фиксированных авансовых платежей, уплаченных за иностранцев, работающих по патенту. Если такие выплаты не производились — ставим «0».

Вносится общее количество сотрудников, получивших в 2019 году облагаемый налогом доход. Если сотрудник в 2019 году был принят на работу, а затем уволен, количество физических лиц не корректируется.

Указывается общая сумма удержанного НДФЛ с начала года.

Отражается сумма НДФЛ, неудержанная работодателем в 2019 году.

Указывается сумма излишне удержанного работодателем НДФЛ с дохода сотрудника (в соответствии со ст. 231 НК РФ).

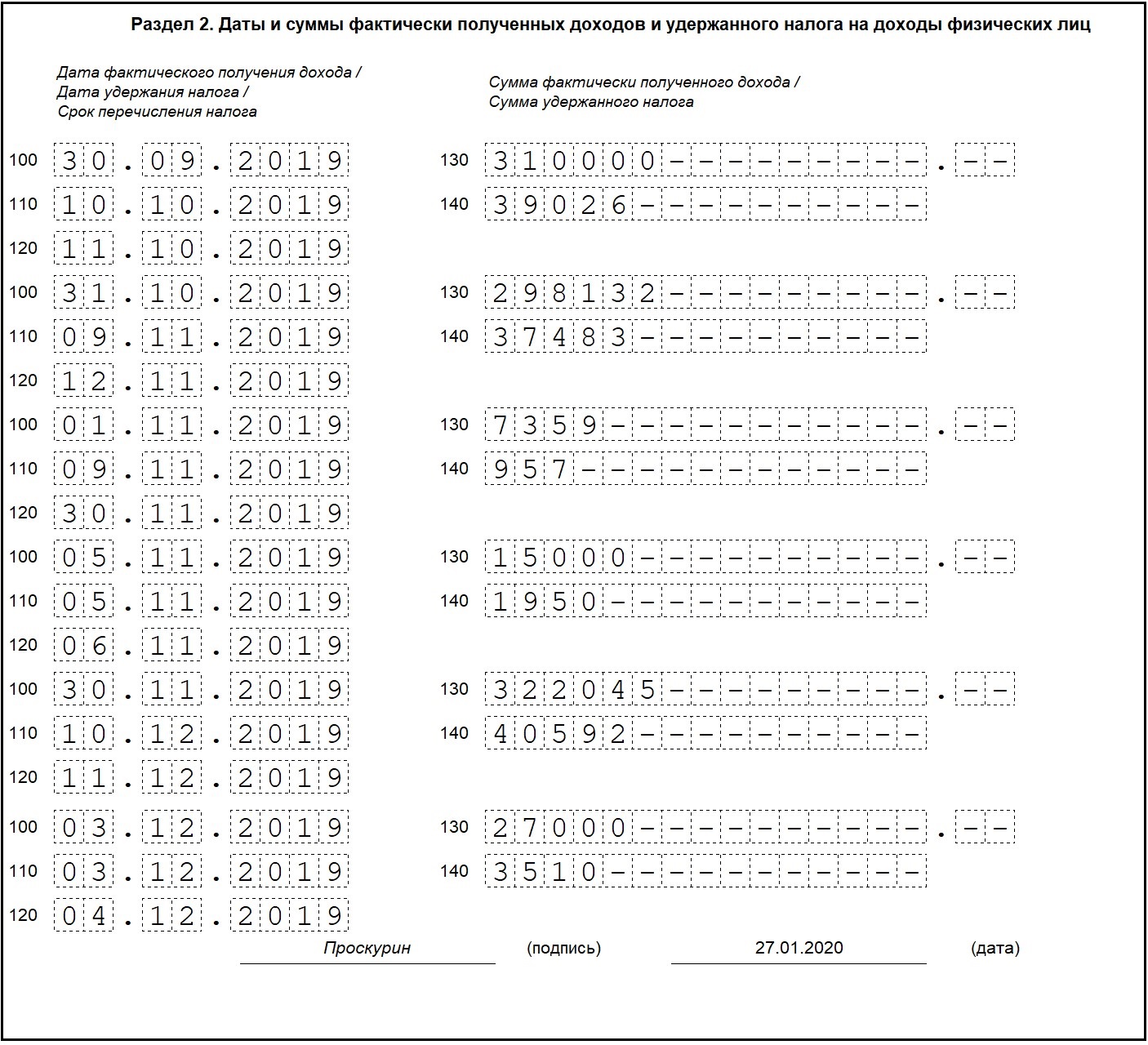

Заполняем Раздел 2

В этот раздел включаются выплаты за последний квартал, т. е. за 2019 год в него нужно внести данные за октябрь, ноябрь, декабрь 2019 года. При этом выплата зарплаты за сентябрь войдет в годовой отчет, так как срок выплаты дохода, удержания и перечисления НДФЛ приходится на октябрь 2019 года, а зарплата, начисленная за декабрь, но выплаченная в январе, войдет в отчет за 1 квартал 2020 года.

Указывается дата фактического получения доходов, отраженных в стр. 130. При заполнении этой строки нужно учесть, что для некоторых выплат сроки фактического получения дохода разные.

Датой получения зарплаты и ежемесячной премии является последний день месяца, за который она назначена, даже если он выпадает на выходной. При выплате премий за год, квартал или к определенному событию датой получения дохода считается день его выплаты (Письмо Минфина РФ от 23.10.2017 № 03-04-06/69115).

Датой получения дохода по гражданско-правовому договору, больничным и отпускным, материальной помощи, компенсации за отпуск и дивидендам является день выплаты дохода сотруднику.

Отражается дата фактического удержания НДФЛ с выплаченного дохода. Налог со всех видов выплат удерживается в день выплаты дохода, то есть стр. 110 = стр. 100.

Указывается срок перечисления НДФЛ в бюджет. Срок уплаты НДФЛ с зарплаты и иных доходов, за исключением отпускных и пособий, приходится на день, следующий за датой удержания налога. А с отпускных и больничных — на последнее число месяца.

Вносим общую сумму полученных доходов (без вычитания НДФЛ) на дату, указанную в строке 100.

Строка 140.

Указываем общую сумму удержанного НДФЛ.

Штрафы за 6-НДФЛ

Размер штрафа зависит от вида правонарушения:

- Пропущен срок сдачи отчета(п .1.2 ст. 126 НК РФ).

За пропуск срока сдачи 6-НДФЛ штраф составит 1 000 руб. за каждый полный и не полный месяц просрочки. Если она превысит 10 рабочих дней, налоговики могут заблокировать ваши банковские счета (п. 3.2 ст. 76 НК РФ).

- Отчет представлен с ошибками (п. 1 ст. 126.1 НК РФ).

За сдачу недостоверных или неполных сведений штраф чуть меньше — 500 руб. за отчет. Но если ошибку вы найдете и исправите самостоятельно, то штрафа не будет.

- Нарушен способ сдачи расчета (ст. 119.1 НК РФ).

За сдачу 6-НДФЛ на бумаге при обязанности его представления в электронной форме (если сотрудников больше 24 человек) штраф составит 200 руб. за документ.

Подводим итоги

- 6-НДФЛ за 2019 год нужно сдать не позднее 02.03.2020 года.

- Пропуск срока сдачи расчета грозит работодателю штрафом в размере 1 000 руб. и возможной блокировкой счета.

- Если в 4 квартале 2019 года доходы сотрудникам не выплачивались, 6-НДФЛ за 2019 год придется сдать, так как он заполняется нарастающим итогом с начала года.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Заполнение формы 6-НДФЛ

В данном материале мы напомним основные правила заполнения 6-НДФЛ и приведем образец заполнения расчета.

Порядок заполнения формы 6-НДФЛ

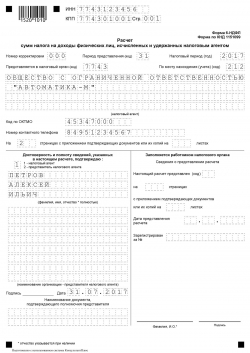

Пример заполнения формы 6-НДФЛ

Пример заполнения формы 6-НДФЛ

Форма 6-НДФЛ состоит из следующих разделов:

- Титульный лист (Стр. 001);

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В соответствии с правилами заполнения формы 6-НДФЛ, Расчет составляется нарастающим итогом за 1-ый квартал, полугодие, 9 месяцев и календарный год.

Общие требования по заполнению 6-НДФЛ

Чтобы снизить вероятность ошибки при заполнении 6-НДФЛ, необходимо обратиться к Инструкции по заполнению формы 6-НДФЛ, которую можно найти в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@ . К общим требованиям по заполнению формы 6-НДФЛ, в частности, относятся:

- заполнение текстовых и числовых полей Расчета слева направо, начиная с крайней левой ячейки;

- проставление прочерков в незаполненных ячейках, при этом в незаполненных ячейках для суммовых показателей указывается ноль в крайней левой ячейке, остальные ячейки прочеркиваются;

- запрет на двустороннюю печать Расчета на бумажном носителе;

- использование чернил черного, фиолетового или синего цвета;

- при подготовке Расчета на компьютере и последующей распечатке прочерки можно не ставить, при этом должен использоваться шрифт Courier New высотой 16 — 18 пунктов.

Как правильно заполнить форму 6-НДФЛ

Если заполнение титульного листа не вызывает особых трудностей, порядок заполнения Раздела 1 «Обобщенные показатели» может вызвать вопросы.

Если в течение года применялись разные налоговые ставки, то строки 010-050 заполняются отдельно для каждой налоговой ставки. При этом показатели приводятся суммарно по всем физическим лицам, к доходам которых применяется каждая конкретная ставка.

Строки 010-090 заполняются суммарно с начала года.

По строке 010 «Ставка налога, %» указывается применяемая в отчетном периоде ставка налога.

Строки 020-050 заполняются применительно к каждой конкретной ставке, указанной по строке 010.

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала налогового периода.

Если в налоговом периоде начислялись дивиденды, то их сумму налоговый агент отражает еще раз по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

По строке 030 «Сумма налоговых вычетов» отражается сумма налоговых вычетов, которая уменьшает доход, подлежащий налогообложению. В этой строке отражаются, в частности, стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ, а также вычеты в размерах, предусмотренных ст. 217 НК РФ (например, вычет из стоимости подарков или материальной помощи). Полный перечень вычетов можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/387@ .

Сумма исчисленного НДФЛ отражается по строке 040 «Сумма исчисленного налога».

В строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с дивидендов, отраженных ранее по строке 025.

Если у организации или ИП трудится иностранец, который имеет патент и самостоятельно уплачивает НДФЛ, то налоговый агент может уменьшить исчисленный НДФЛ таких работников на сумму перечисленных ими фиксированных платежей по НДФЛ. Сумма, на которую налоговый агент уменьшает исчисленный НДФЛ, отражается по строке 050 «Сумма фиксированного авансового платежа».

По строке 060 «Количество физических лиц, получивших доход» налоговый агент должен указать общее количество физлиц, которые получили от него доход в налоговом периоде. Если в течение года одно и то же физическое лицо было уволено и вновь принято на работу, по строке 060 оно указывается только один раз.

По строке 070 «Сумма удержанного налога» отражается сумма НДФЛ, которая была удержана налоговым агентом.

По строке 080 «Сумма налога, не удержанная налоговым агентом» отражается та сумма НДФЛ, которую налоговый агент не смог удержать из доходов физлица.

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму НДФЛ, которая была возвращена налоговым агентом в соответствии со ст. 231 НК РФ.

Строки 060-090 заполняются суммарно по всем налоговым ставкам и обязательно на первой странице Раздела 1.

Как заполнить Раздел 2 формы 6-НДФЛ, мы рассматривали в нашем отдельном материале.

Как проверить правильность заполнения формы 6-НДФЛ

Для проверки правильности заполнения Расчета можно воспользоваться Контрольными соотношениями, подготовленными ФНС (письмо ФНС России от 10.03.2016 № БС-4-11/3852@ , письмо ФНС России от 20.03.2019 N БС-4-11/4943@).

Пример заполнения формы 6-НДФЛ

Несмотря на то что сама форма несколько изменилась (были внесены изменения в Титульный лист), общий принцип заполнения 6-НДФЛ остался прежним. Поэтому приведенный нами пример заполнения 6-НДФЛ в 2017 году актуален и сейчас.

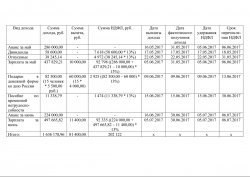

Приведем пример заполнения Расчета по форме 6-НДФЛ за полугодие 2017 года. Данные для заполнения представим в таблице. Для упрощения предположим, что других начислений и выплат в 2017 г. не было. Все получатели дохода (15 человек) являются налоговыми резидентами РФ в целях НДФЛ.

Обращаем внимание, что сумма НДФЛ с заработной платы за июнь в размере 92 335 руб., которая будет удержана 05.07.2017 г., в Разделе 2 не отражается. Следовательно, между показателями строк 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» Раздела 1 образуется разница в размере исчисленного, но неудержанного на 30.06.2017 НДФЛ.

Форма 6-НДФЛ: особенности представления, примеры заполнения

Отчитаться за 2018 год необходимо не позднее 01.04.2019. Наша статья поможет в этом, поскольку в ней представлены примеры оформления расчета в различных ситуациях.

Сроки и порядок представления расчета

Расчет сдают налоговые агенты (п. 2 ст. 230 НК РФ).

Нулевой расчет не подается, если облагаемые НДФЛ доходы не начислялись и не выплачивались (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

Если «нулевка» все же подана, то ИФНС ее примет (письмо ФНС РФ от 04.05.2016 № БС-4-11/7928@).

Расчеты за I квартал, полугодие и 9 месяцев подаются не позднее последнего дня месяца, следующего за указанным периодом. Поэтому квартальные расчеты в 2019 году представляется в следующие сроки (п. 7 ст. 6.1, п. 2 ст. 230 НК РФ):

- за I квартал — не позднее 30 апреля;

- за полугодие — не позднее 31 июля;

- за 9 месяцев — не позднее 31 октября.

Годовой расчет сдается так же, как и справки 2-НДФЛ за 2018 год — не позднее 01.04.2019.

Расчет 6-НДФЛ представляется только в электронной форме по ТКС, если в налоговом (отчетном) периоде доходы выплачены 25 и более физлицам, если 24 и менее, то работодатели сами решают, как подать форму: виртуально или на бумаге (п. 2 ст. 230 НК РФ).

По общему правилу подавать расчет нужно в ИФНС по месту учета организации (регистрации ИП по месту жительства).

При наличии обособленных подразделений (ОП) расчет по форме 6-НДФЛ подается организацией в отношении работников этих ОП в ИФНС по месту учета таких подразделений, а также в отношении физлиц, получивших доходы по гражданско-правовым договорам в ИФНС по месту учета ОП, заключивших такие договоры (п. 2 ст. 230 НК РФ).

Расчет заполняется отдельно по каждому ОП независимо от того, что они состоят на учете в одной инспекции, но на территориях разных муниципальных образований и у них разные ОКТМО (письмо ФНС РФ от 28.12. 2015 № БС-4-11/23129@).

Если ОП находятся в одном муниципальном образовании, но на территориях, подведомственных разным ИФНС, организация вправе встать на учет в одной инспекции и подавать расчеты туда (п. 4 ст. 83 НК РФ).

Работник трудился в разных филиалах. Если в течение налогового периода сотрудник работал в разных филиалах организации и его рабочее место находилось по различным ОКТМО, налоговый агент должен представить по такому сотруднику несколько справок 2-НДФЛ (по числу комбинаций ИНН — КПП — код ОКТМО).

В части справки налоговый агент имеет право представлять множество файлов: до 3 тыс. справок в одном файле.

Также подаются отдельные расчеты по форме 6-НДФЛ, различающиеся хотя бы одним из реквизитов (ИНН, КПП, код ОКТМО).

В части оформления 6-НДФЛ и 2-НДФЛ: в титульной части проставляется ИНН головной организации, КПП филиала, ОКТМО по месту нахождения рабочих мест физлиц. В платежках указывается тот же ОКТМО (письмо ФНС РФ от 07.07.2017 № БС-4-11/13281@).

Если компания сменила адрес, то после постановки на учет в ИФНС по новому месту нахождения компания должна представить в новую инспекцию 2-НДФЛ и 6-НДФЛ:

- за период постановки на учет в ИФНС по прежнему месту нахождения, указывая старое ОКТМО;

- за период после постановки на учет в ИФНС по новому месту нахождения, указывая новое ОКТМО.

При этом в справках 2-НДФЛ и расчете 6-НДФЛ указывается КПП организации (обособленного подразделения), присвоенный налоговым органом по новому месту нахождения (письмо ФНС РФ от 27.12.2016 № БС-4-11/25114@).

Форма расчета 6-НДФЛ

В нем надо показать все доходы физлиц, с которых исчисляется НДФЛ. В форму 6-НДФЛ не попадут доходы, с которых налоговый агент не платит налог (например, детские пособия, суммы оплаты по договору купли-продажи имущества, заключенному с физлицом).

Раздел 1 расчета заполняется нарастающим итогом, в нем отражается:

- в стр. 010 – применяемая НДФЛ-ставка;

- в стр. 020 – доходы физлиц с начала года;

- в стр. 030 – вычеты по доходам, показанным в предыдущей строке;

- в стр. 040 — исчисленный с доходов НДФЛ;

- в стр. 025 и 045 – доходы в виде выплаченных дивидендов и налог, исчисленный с них (соответственно);

- в стр. 050 – сумма авансового платежа, уплаченного мигрантом с патентом;

- в стр. 060 – число тех людей, чьи доходы попали в расчет;

- в стр. 070 – сумма налога, удержанная с начала года;

- в стр. 080 – НДФЛ, который налоговый агент не может удержать;

- в стр. 090 – сумма налога, возвращенная физлицу.

При использовании разных НДФЛ-ставок придется заполнять несколько блоков строк 010–050 (отдельный блок на каждую ставку). В строках 060–090 показываются суммированные цифры по всем ставкам.

Раздел 2 включает данные по тем операциям, которые произведены за последние 3 месяца отчетного периода. Таким образом, в раздел 2 расчета за 2018 год попадут выплаты за IV квартал.

Для каждой выплаты определяется дата: получения дохода – в стр. 100, дата удержания налога – в стр. 110, срок уплаты НДФЛ – в стр. 120.

Статья 223 НК РФ определяет даты возникновения различных видов доходов, а ст. 226–226.1 НК РФ указывают на сроки перечисления налога в бюджет. Приведем их в таблице:

6-НДФЛ: примеры заполнения новой формы

С 1 января 2016 года для налоговых агентов введена новая ежеквартальная форма отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Рассмотрим порядок заполнения формы 6-НДФЛ в конкретных ситуациях.

С 1 января 2016 года для налоговых агентов введена новая ежеквартальная форма отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Рассмотрим порядок заполнения формы 6-НДФЛ в конкретных ситуациях.

От привычных справок 2-НДФЛ новую форму принципиально отличает то, что заполнять ее надо в целом по всем налогоплательщикам-физлицам, получившим доход от налогового агента (абз. 6 п. 1 ст. 80 НК РФ).

К сожалению, порядок заполнения Расчета по форме 6-НДФЛ (приложение № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее – Порядок)) не содержит ответов на все вопросы, которые могут возникнуть при ее составлении. И несмотря на то, что некоторые из них ФНС России уже разъяснила в своих письмах (письма ФНС России от 02.03.2016 № БС-4-11/3460@, от 25.02.2016 № БС-4-11/3058@, от 12.02.2016 № БС-3-11/553@, от 28.12.2015 № БС-4-11/23129@), «белые пятна» еще остаются.

Давайте посмотрим, какие особенности необходимо учесть при заполнении Расчета по форме 6-НДФЛ и на что следует обратить внимание при его составлении в различных ситуациях.

Основание для заполнения 6-НДФЛ

Расчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ; п. 1.1 Раздела I Порядка).

На взгляд автора, если позволяет программное обеспечение, Расчет по форме 6-НДФЛ может формироваться автоматически из регистров, используемых налоговым агентом для заполнения 2-НДФЛ.

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (о датах начисления, перечисления и удержания НДФЛ см. справочную таблицу).

Образец заполнения регистра налогового учета

Отсутствие налогового регистра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120 Налогового кодекса (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

Когда надо удержать и перечислить НДФЛ с разных видов дохода

Заполнение Раздела 1 формы 6-НДФЛ

Раздел 1 формы 6-НДФЛ «Обобщенные показатели» условно можно разделить на два блока.

Первый из них включает строки с 010 по 050. Этот блок заполняется отдельно для каждой из ставок налога. То есть если в организации трудятся как сотрудники-резиденты, так и нерезиденты, строки с 010 по 050 необходимо заполнить два раза: и по ставке 13 процентов, и по ставке 30 процентов. Указывается соответствующая налоговая ставка (13, 15, 30 или 35%) в строке 010.

По строке 020 отражается общая сумма доходов, облагаемых по налоговой ставке, указанной в строке 010.

В строке 030 указывается общая сумма налоговых вычетов, не только стандартных, но и социальных, имущественных, профессиональных. В этой же строке учитываются суммы доходов, не облагаемые НДФЛ в силу статьи 217 Налогового кодекса.

По строке 040 отражается сумма исчисленного налога:

Сумма исчисленного НДФЛ = (сумма начисленного дохода (строка 020) – сумма налоговых вычетов (строка 030)) х ставку налога (строка 010)

По строке 050 указывается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

В строках 040 и 045 указывается сумма дивидендов и НДФЛ, исчисленного с этой суммы.

Строки с 060 по 090 представляют второй блок Раздела 1 и независимо от применяемых налоговых ставок заполняются только один раз, на первой его странице (п. 3.2 Порядка).

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется (п. 3.3 Порядка). Если один человек получает доходы, облагаемые по разным налоговым ставкам, то в этом случае он учитывается как одно лицо.

ПРИМЕР При заполнении Расчета по форме 6-НДФЛ за I квартал по строке 060 были заявлены 5 человек. В мае 2 человека уволились, в июне были трудоустроены 3 человека, при этом один из них – из числа ранее уволившихся. Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 – (2 – 1) + (3 – 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

По строке 070 нужно указать общую сумму удержанного налога.

Сумма НДФЛ, которая была исчислена, но не удержана по каким-то причинам, указывается по строке 080.

По строке 090 необходимо отразить сумму налога, которая была возвращена налогоплательщикам в соответствии со статьей 231 Налогового кодекса.

Образец заполнения Раздела 1 формы 6-НДФЛ

Заполнение Раздела 2 формы 6-НДФЛ

В отличие от Раздела 1, который заполняется нарастающим итогом с начала года, в Раздел 2 формы 6-НДФЛ «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» включаются только те показатели, которые произведены за последние три месяца отчетного периода (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Чтобы его правильно заполнить, необходимо учитывать следующие особенности:

- строка 100 заполняется на основании статьи 223 Налогового кодекса (напомним, что с нового года и для зарплаты, и для командировочных это последний день месяца);

- строка 110 заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 Налогового кодекса (дата, указываемая в этой строке, зависит от вида выплачиваемого дохода и должна соответствовать дню, когда следует удержать исчисленный налог (письмо ФНС России от 25.02.2016 № БС-4-11/3058@));

- по строке 120 указывается дата в соответствии с положениями пункта 6 статьи 226 и пункта 9 статьи 226.1 Налогового кодекса, не позднее которой должна быть перечислена сумма НДФЛ (письмо ФНС России от 20.01.2016 № БС-4-11/546@). То есть либо день, следующий за днем выплаты налогоплательщику дохода, либо последнее число месяца, в котором производились выплаты больничных и отпускных, а при выплатах по операциям с ценными бумагами – наиболее ранняя из следующих дат:

- дата окончания соответствующего налогового периода;

- дата истечения срока действия последнего по дате начала действия договора, на основании которого налоговый агент осуществляет выплату налогоплательщику дохода, в отношении которого он признается налоговым агентом;

- дата выплаты денежных средств (передачи ценных бумаг).

Общая сумма доходов (без вычитания суммы удержанного НДФЛ) отражается по строке 130, а сумма удержанного с этого дохода налога – по строке 140.

Если в отношении разных видов доходов, имеющих одну дату фактического получения, будут различаться сроки перечисления налога, строки 100-140 должны заполняться по каждому сроку перечисления налога отдельно.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другом

По общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2016 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

ПРИМЕР 1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 г. следующим образом: – по строке 100 указывается дата 31.03.2016; – по строке 110 – 05.04.2016; – по строке 120 – 06.04.2016; – по строкам 130 и 140 – соответствующие суммовые показатели. 2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 г. будет отражена следующим образом: – по строке 100 указывается 05.04.2016; – по строке 110 – 05.04.2016; – по строке 120 – 30.04.2016; – по строкам 130 и 140 – соответствующие суммовые показатели.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (п. 28 ст. 217 НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

ПРИМЕР В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб. В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб. При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена: – по строке 020 – 2000 руб.; – по строке 030 – 2000 руб. При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены: – по строке 020 – 12 000 руб. (2000 + 10 000); – по строке 030 – 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (п. 5 ст. 226, ст. 228 НК РФ).

Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов