В функции средства платежа деньги используются

ФУНКЦИЯ ДЕНЕГ КАК СРЕДСТВА ПЛАТЕЖА

Некоторые экономисты считают, что данная функция денег является не самостоятельной, а производной от всех остальных функций ( в частности от функции денег как средства обращения). Основной особенностью функции денег как средства платежа является существование разрыва во времени между движением денег и движением товаров и услуг. Покупатели, не имеющие денег в настоящий момент, в принципе будут платежеспособными в дальнейшем, а следовательно для них возможна отсрочка платежа.

На базе функционирования денег как средства платежа возникают следующие виды денежных обязательств, погашение которых связано с функцией денег как средства платежа:

■ обязательства, возникающие в связи с использованием кредита;

■ обязательства по оплате труда, выплате пенсий и другие подобные обязательства как денежные обязательства государства или негосударственных структур по отношению к населению;

■ различные долговые финансовые обязательства (например, уплата налогов);

■ обязательства, вытекающие из решений административно-судебных органов.

Особенность выполнения деньгами данной функции заключается в том, что:

■ происходит несовпадение по времени и в пространстве движения денег и движения товаров;

■ используются наличные или безналичные деньги;

■ деньги должны быть реальными (исключение — идеальные деньги в случае зачета взаимных требований);

■ эту функцию могут выполнять знаки стоимости, т.е. неполноценные деньги.

Таким образом, деньги в данной функции используются для погашения разного рода денежных обязательств, контроля за распределением валового внутреннего продукта. Сбои в выполнении деньгами данной функции приводят к нарастанию неплатежей в экономике, которое может вызвать так называемый платежный кризис. При несоблюдении условий выполнения деньгами функции средства обращения и производной от нее функции платежа в экономике могут называемые суррогатные деньги.

Суррогатными деньгами называют заменители денег, официально обращающихся на территории данной страны.

Суррогатными деньгами могут быть ценные бумаги (прежде всего векселя), золото, иностранные валюты и даже разного рода талоны — главное, чтобы их принимали партнеры по обмену.

Фактически суррогатными деньгами можно назвать все, что не является законным платежным средством для данной страны. Все денежные знаки, монопольно эмитируемые центральным банком,— это законные платежные средства. Все законные платежные средства являются деньгами, но не все деньги представляют собой законные платежные средства. Иностранная валюта не является для другой страны законным платежным средством.

ФУНКЦИЯ МИРОВЫХ ДЕНЕГ

Трактовка данной функции денег также неоднозначна: либо эту функцию денег не выделяют в качестве самостоятельной, либо рассматривают как интегральную функцию, в которой проявляются все остальные функции денег.

Функция мировых денег осуществляется в рамках международных экономических отношений, когда деньги используются для определения мировых цен на товары и услуги, как международное расчетное и платежное средство, а также для формирования валютных резервов отдельных государств и международных финансовых институтов. Фактически речь идет о выполнении деньгами всех перечисленных выше функций в международных масштабах.

Главная особенность мировых денег — они выполняют вне единого национального хозяйственного пространства и за пределами юрисдикции какого-то одного государства.

При использовании полноценных денег в условиях золотомонетного обращения данную функцию могли выполнять любые национальные валюты, разменные на золото.

При переходе к неполноценным деньгам функцию мировых денег выполняют отдельные свободно конвертируемые, а также коллективные валюты (международные единицы типа СДР, евро и т.п.).

При использовании отдельных свободно конвертируемых валют в качестве мировых денег фактически возникает вопрос о международном признании той или иной национальной денежной единицы. Под признанием в данном случае следует понимать готовность субъектов мировой экономики (иностранных фирм, банков, государств) принимать эти деньги в качестве расчетного, платежного средства и официального резервного актива. В рамках Бреттонвудской и Ямайской валютных систем функцию мировых денег выполнял и выполняет доллар США, хотя в разные периоды истории эту функцию (наряду с долларом) выполняли и германская марка, и английский фунт, и французский и швейцарский франк. Эмиссия долларов Федеральной резервной системы США осуществляется в соответствии с потребностями не только внутреннего обращения, но и валютного обращения в мировом масштабе.

С появлением евро начался процесс оттеснения доллара в международных валютных резервах, расчетах и платежах, но процесс этот будет длительным. Как и нельзя исключать вероятность появления «азиатского евро» в Евроазиатском Экономическом Союзе и международной региональной валюты в рамках СНГ.

Деньги в данной функции используются для :

— определения выгодности операций по экспорту и импорту товаров,

-денежных расчетов по кредитным и иным нетоварным операциям.

— во внешнеэкономических отношениях в торговом балансе операции по экспорту и импорту сопоставляются в денежном выражении (что позволяет разработать и меры по оптимизации их соотношения).

На роль денег во внешнеэкономических взаимоотношениях страны влияет курс национальной валюты к валютам других стран. В зависимости от обменного курса либо появляется заинтересованность в расширении экспортных или импортных операций, либо подобные операции сворачиваются как невыгодные. При этом понижение курса национальной валюты стимулирует экспорт, а повышение вызывает сокращение экспорта. Поэтому могут осуществляться меры по изменению курса национальной валюты в рамках политики валютного регулирования, что создает предпосылки увеличения или уменьшения экспорта.

Иными словами, в ходе валютного регулирования можно изменять курс национальной валюты, что свидетельствует как о роли денег во внешнеэкономической деятельности, так и о возможности использования денег в управлении такими процессами.

Функция денег как средство платежа

Данная функция возникла в связи с развитием кредитных отношений. В этой функции деньги используются при:

— предоставлении и погашении денежных ссуд;

— денежных взаимоотношениях с финансовыми органами (налоговые платежи, получение средств от финансовых органов);

— погашении задолженности по заработной плате и др.

Деньги в функции как средство платежа отличаются от функции денег как средство обращения тем, что если при функционировании денег как средство обращения происходит встречное движение денег и товара, то при использовании в качестве средства платежа в этом движении имеется разрыв.

Преобладающая часть денежного оборота, в котором деньги выступают как средство платежа, приходится на безналичные денежные расчеты между юридическими лицами и в определенной части в расчетах физических лиц (перечисление средств из вклада в банки в уплату за коммунальные услуги и др.). Но данную функцию могут выполнять и наличные деньги, в основном во взаимоотношениях с физическими лицами и небольшая часть приходится на платежи юридических лиц.

При совершении некоторой части денежных оборотов в функции средства платежа допускается применение помимо российской валюты иностранной валюты. Это происходит, например, при взносе гражданами наличной валюты во вклады в банки и последующем получении из банка вложенных средств, при проведении платежей по экспортным и импортным операциям, в случае возникновения и погашения задолженности во взаимоотношениях с иностранными фирмами и государствами.

В условиях развитого товарного хозяйства деньги в функции как средство платежа объединяют многих товаропроизводителей, в связи с чем разрыв одного звена в цепи платежей ведет к развитию кризисных явлений и массовому банкротству товаровладельцев. Чтобы смягчить эти негативные явления, вводится система предуведомленных платежей, которая основана на автоматическом зачислении на счет клиента заработной платы, пенсий, списание средств для оплаты коммунальных расходов, квартирной платы и различных взносов. В результате применения системы предуведомленных платежей сокращается использование наличных денег.

Некоторая часть взаимных платежей участников денежного оборота происходит на условиях зачета взаимных требований, применение которого способствует ускорения погашения задолженности участников таких операций и уменьшает потребность оборота в наличных деньгах. При проведении зачета взаимных платежей не происходит оборота денег, в этой части деньги служат мерой стоимости и используются в качестве единицы счета. Лишь незначительные суммы перечисляются с помощью денег в функции средства платежа.

Ускорению платежей, сокращению издержек обращения и повышению рентабельности предприятий способствуют введение в платежный оборот электронных денег. На базе электронных денег возникли кредитные карточки. Они способствуют сокращению платежей наличными деньгами, обслуживая розничный товарооборот и сферу услуг, служат средством расчетов, замещающим наличные деньги и чеки, а также одновременно инструментом кредита, позволяющим владельцу получить краткосрочный кредит деньгами или в форме отсрочки платежа.

2.4. Функция денег как средство образования сокровищ, накоплений и сбережений.

Функцию сокровища выполняют полноценные и реальные деньги – золото и серебро. Поскольку деньги представляют всеобщее воплощение богатства, то возникает стремление к их накоплению. Но для этого необходимо прервать две метаморфозы в товарообороте Т – Д – Т. В данном случае за продажей товара не следует купля другого товара, а деньги выпадают из обращения и превращаются в сокровище.

В докапиталистических формациях существовала «наивная форма накопления богатства», когда извлеченные из обращения золото и серебро хранились в чулках, сундуках, кубышках, закапывались в землю. В условиях металлического денежного обращения функция сокровища выполняла важную экономическую роль – стихийного регулятора закона денежного обращения.

С ростом товарного производства превращение денег в сокровище становится необходимым условием регулярного возобновления воспроизводства. Стремление к получению наибольшей прибыли заставляет предпринимателей не хранить деньги как мертвое сокровище, а пускать их в оборот.

В условиях металлического денежного обращения центральные эмиссионные банки обязаны иметь золотые запасы в виде резервов внутреннего денежного обращения, запасы размена банкнот на золото и международных платежей. В настоящее время все эти функции золотого запаса центрального банка отпали в связи с изъятием золота из обращения, прекращением размена банкнот на золото и отменой золотых паритетов, т. е. Исключением благородных металла из международного оборота.

Вместе с тем золото продолжает храниться в центральных банках как стратегический резерв. Наряду с кредитными деньгами золото используется государством для создания централизованных золото – валютных резервов. Например, золото – валютные резервы Российской Федерации представлены следующими элементами:

— Свободно – конвертируемая валюта (СКВ).

— Резервная позиция в МВФ.

— Специальные права заимствования (СДР).

Золото продолжает храниться и в частных коллекциях. При всем значении промышленного спроса, решающая роль в формировании коньюктуры на мировом рынке золота все-таки принадлежит частным инвесторам и тезавраторам.

Тезаврация золота – накопление золота частными владельцами в виде сокровища или страховых фондов.

С прекращением размена банкнот на золото и изъятием его из обращения средством накопления и сбережения населения становятся кредитные деньги. С внедрением в обращение знаков стоимости функция денег как средство образования сокровищ перешла в функцию денег как средство накопления (сбережения).

В состав денежных накоплений входят:

— Остатки наличных денег хранящихся у граждан;

— Остатки денег граждан на счетах в банках;

— Остатки денег накапливаемых предприятиями и организациями

на счетах в банках.

В первую очередь рассмотрим, что представляют собой сбережения граждан. Сбережения представляет собой результат накопления собственниками богатства, в частности, в виде денежных средств, а область его применения распространяется на действие отдельных лиц и членов их семей. При этом основным мотивом накопления сбережений могут быть:

— Перестраховка – деньги откладывается на «черный день»;

— Отсроченная покупка – сбережения накапливаются для

осуществления финансирования покупки в будущем.

— Контрактные обязательства – деньги откладываются для погашения закладной или выплаты по кредиту, уплаты страховых взносов и т. п.

На размер сбережений оказывает влияние действующий уровень налоговых платежей с доходов физических лиц, политика правительства по вопросу сбережений, доступность кредита и ожидание ценовых изменений.

Сопоставляя различные виды накоплений (сбережений), следует выделить накопление наличных денег у населения. Это наиболее мобильный и ликвидный вид денежных накоплений. Там более, что наличные деньги служат законным платежным средством и обязательны к приему во все виды платежей. При этом необходимо отметить, что сбережения осуществляемые населением с помощью хранения у себя наличных денег, подвергаются риску быть утерянными владельцами в случае противоправных действий какого-нибудь другого лица или группы лиц. Также хранение наличных денег в «чулке» не дает дополнительного приращения накопленного капитала. В связи с этим вклады в банки являются более привлекательными для владельцев сберегаемых денег ввиду возможности получить дополнительный доход. Но в данном случае следует обратить внимание на гарантию сохранности вкладов и процентную ставку. Доходы по вкладам и депозитам не всегда компенсируют обесценение денежной единицы. Принято выделять три основных типа рисков, которые более тесно связаны с риском потери банком сбережений вкладчиков: инфляционные риски, кредитные, политические риски.

Одним из направлений сбережений могут быть вложения в ценные бумаги, но и здесь возможны потери из-за курсовой разницы.

Другим направлением предотвращения потерь от обесценения денежных сбережений является их использование для приобретения имущества и товарно – материальных ценностей. Тем не менее, такому приобретению денежных сбережений присущи отдельные недостатки, прежде всего ограниченная возможность быстрого использования для различных расходов средств, вложенных в имущество. Нельзя также игнорировать трудности обоснованной оценки имущества при его приобретении, а также возможности его реализации.

К мерам предотвращения потерь при хранении денежных накоплений относятся их вложения в остатки свободно конвертируемых валют. При кажущейся надежности вложений сбережений в инвалюту нельзя упускать из виду возможность потерь при изменении курса, а также бездоходность вложений в наличную инвалюту.

Наличие множества средств сбережений позволяет владельцу накоплений производить выбор способа сбережения накоплений. Предпочтение в выборе каждого критерия зависит от намерений и возможностей лица, собирающегося сберегать деньги, но всегда среди них присутствуют три основных критерия, а именно: ликвидность, безопасность и норма дохода.

Ликвидность представляет собой легкость, с которой можно перевести сбережения в наличные деньги с тем, чтобы их тратить. Сумма, сберегаемая в ликвидной форме, будет изменяться в зависимости от индивидуальных потребностей владельца сбережений.

Безопасность представляет в качестве основного требования к сбережениям возможность в определенный момент в будущем получить свои средства назад. Форма сбережения, допускающая возможность потери сбережений, будет менее предпочтительна по сравнению с той формой, которая предполагает безопасное вложение денежных средств.

Норма дохода выступает основной мотивацией при выборе формы, которая будет использована для хранения сбережений, а особенно когда рассматривается возможность хранения их в каком-нибудь банке.

Между безопасностью, нормой дохода и ликвидностью существует зависимость. Средства сбережений с высокой степенью риска, вызванной особенностью способа сбережения, должны обеспечить высокую норму дохода для того, чтобы привлечь деньги, и высокая норма дохода должна компенсировать уменьшение ликвидности.

В отношении использования наличных денег, находящихся у предприятий, существуют определенные ограничения. Они состоят прежде всего в установлении предельной величины остатка наличных денег в кассе (устанавливается лимит остатка кассы). Кроме того, предприятия могут расходовать наличные деньги в соответствии с их целевым назначением.

Несколько меньше мобильность и ликвидность присущи остаткам средств предприятий и организаций на счетах в банках. В отношении использования таких средств могут возникнуть при определенных условиях некоторые ограничения. Так, при недостаточности средств на расчетном счете предприятия для удовлетворения всех претензий имеющиеся средства могут использоваться в соответствии с установленной очередностью удовлетворения претензий, а не только по распоряжению предприятия владельца счета.

Несмотря на различия функций денег, между ними существует взаимосвязь и единство, обусловленное сущностью денег. Так, функция меры стоимости реализуется в функции средства обращения и средства платежа. Вместе с тем деньги могут попеременно выполнять функции средства обращения и средства платежа, а также служить средством накопления. В свою очередь денежные накопления могут бать использованы как средство обращения и как средство платежа.

Discovered

О финансах и не только…

Функция денег как средство платежа

Функция денег как средство платежа отражает особенности кредитного хозяйства, т.е. реалии покупки-продажи товаров в кредит с отсрочкой оплаты (отсрочкой платежа). Покупатели оплачивают деньги за товары только тогда, когда наступает срок платежа.

Средство платежа — это функция, в которой деньги обслуживают погашение разнообразных долговых обязательств между субъектами экономических отношений, возникающих в процессе расширенного воспроизводства.

Исторически эта функция происходит из товарооборота. Появление ее было обусловлено продажей товаров в кредит, так как при этом возникал долг, погашение которого осуществлялось деньгами. Это уже были принципиально другие деньги, отличные от средства обращения. Такое различие объясняется фактором времени, которое отделяет реализацию товара (в долг) от платежа в счет погашения задолженности. За это время могут измениться стоимость и форма денег, сам должник и кредитор и тому подобное. Поэтому стоимость платежа не всегда эквивалентна стоимости товаров, реализованных в долг, или стоимости денег, которые были отданы в долг. Экономические отношения, возникающие при погашении долгов, особенно долгосрочных, не только содержат в себе свою первооснову — куплю-продажу товара, но и отражают многие другие явления, произошедшие в экономике за время пользования кредитом: изменение стоимости денежной единицы, ценовые колебания, вмешательство государства в денежную сферу, изменение ссудного процента и тому подобное.

По мере углубления экономических отношений (превращении их в чисто денежные) и широкого развития кредитных и финансовых связей деньги как средство платежа постепенно вышли за пределы товарного обращения и стали обслуживать погашение разнообразных обязательств в обществе, если они выражаются в денежной форме. В качестве платежного средства деньги стали осуществлять самостоятельное движение без прямой связи с обращением товаров, обслуживать одностороннее движение стоимости в процессе расширенного воспроизводства, в частности при платежах в государственный бюджет и в другие централизованные фонды целевого назначения и финансировании общественных потребностей этих фондов, при выдаче и погашении банковских ссуд и тому подобное.

Деньги как средство платежа, подобно средству обращения, передаются от одного субъекта отношений к другому, то есть осуществляют обращение. Поэтому когда речь идет о денежном обращении, то чаще всего имеется ввиду функционирование их и как средства обращения, и как средства платежа. Соответственно и общая масса денег в обращении включает их количество в обеих этих функциях. Требования закона денежного обращения распространяются на общую массу денег, то есть на обе их функции.

В развитой рыночной экономике деньги как средство платежа обслуживают большую часть всего экономического оборота. Поэтому сфера их применения очень широка и охватывает:

- платежи между предприятиями, хозяйственными организациями и учреждениями по взаимным долговым обязательствам;

- платежи предприятий, хозяйственных организаций и учреждений своим работникам, связанные с оплатой труда;

- платежи юридических и физических лиц в централизованные финансовые фонды, получение денежных средств из этих фондов;

- внесение юридическими и физическими лицами своих денег в банки, получение ими денежных ссуд в банках и погашение их в установленные сроки;

- разнообразные платежи, связанные со страхованием имущества и ответственности юридических и физических лиц;

- другие платежи — административно-судебные, выплата наследства, дарение и т.п.

Расширение сферы функционирования денег как средства платежа происходит за счет сферы их функции как средства обращения. Однако этот процесс не имеет какого-либо негативного влияния на экономику. Наоборот, функция средства платежа обеспечивает более широкие возможности для предприятия, чем функция средства обращения, поскольку снимает с него ограничения, которые создает сугубо эквивалентный обмен в случае немедленной оплаты товаров («Товар – Деньги»), расширяет маневренность средствами, дает возможность осуществить платежи путем зачета встречных обязательств, что способствует экономии денежных средств и ускорению оборачиваемости капитала и тому подобное. В то же время в этой функции потенциально содержится угроза неплатежа, которая при реализации в широких масштабах может привести к возникновению денежно-кредитного кризиса.

К деньгам в функции средства платежа рынок выдвигает те же требования, что и к средству обращения, разве что в иной сфере. В частности, необходимость постоянства денег в этой функции оказывается еще острее, поскольку здесь, как уже указывалось выше, действует фактор времени. Если за время пользования кредитом деньги обесценятся, то кредитор не вернет одолженной им стоимости и несет убытки, потому что он не сможет купить за возвращенную сумму денег прежнее количество товаров в связи с их подорожанием. Должник, соответственно, в данном случае будет иметь выгоду. Чтобы избежать этого, приходится корректировать процентную ставку в соответствии с обесценением денег, что отрицательно влияет на состояние кредитных отношений в экономике. Кроме того, само по себе повышение ссудного процента является инфляционным фактором и приводит к дальнейшему обесцениванию денег.

Эти явления в полной мере проявились в экономиках постсоветских стран в период рыночной трансформации, когда инфляция приобрела широкий размах. В течение короткого времени уровень ссудного процента повышался в несколько раз, что сдерживало развитие кредитных отношений и экономический рост в целом.

Основные функции денег

Что определяет цену товаров, услуг? Деньги. Купюры впервые были созданы в 10 веке в Китае, а в России появились в 18 веке. Сейчас же представить экономику без них невозможно. Необходимо рассмотреть функции денег, чтобы понять, почему они так важны.

Первые китайские и русские купюры

Основные функции денег

Само их содержание проявляется в функциях. Эта тема вызывает постоянные споры между экономистами. Сторонники марксистской теории утверждают, что деньги на сегодняшний день выполняют 5 функций, но они по-разному определяют каждую из них. Те, кто не являются представителями марксистской теории, признают существование функций, но склоняются к выделению только 3 основных.

Функции могут изменяться, ведь им свойственная динамичность. Так как деньги в разное время использовались для достижения разных целей, их функции возникли не за 1-2 дня, а складывались постепенно. Содержание некоторых из них значительно поменялось, некоторые вообще ушли в прошлое. Деньги, которыми мы пользуемся сейчас, вполне могут измениться, что естественно повлечёт за собой и изменение их функций.

Темпы инфляции и виды денег значительно влияют на то, как эти функции работают.

Сейчас общепринятыми являются такие функции денег, как:

- мера стоимости;

- средство обращения;

- средство платежа;

- средство накопления стоимости;

- мировые деньги.

5 главных задач, на выполнение которых нацелены денежные ресурсы

Мера стоимости

Выражается в том, что деньги измеряют стоимость конкретной услуги, товара, устанавливая конкретную цену. Именно это и обеспечивает удобство функционирования рыночного хозяйства.

Здесь можно выделить 2 подфункции – деньги для выражения и измерения стоимости.

Это связано с тем, что нельзя установить цену товара или услуги, не сравнив их с каким-либо стандартом, образцом, для которого установлена общепризнанная стоимость. Самый яркий пример этой функции – те времена, когда золото и серебро считались общим эквивалентом, и цена услуги или товара представляла конкретную массу золота или серебра.

Цену можно было бы выразить и через количество затраченного труда и времени, но этот способ невозможен, так как затраты труда за конкретное время имеют большие различия. Другой вариант – выражать стоимость одного товара через стоимость другого. Такой метод используется в системах с бартерным обменом. Но в таком случае, так как на рынке существует несколько видов товара, получается, что один товар может иметь несколько разных цен, которые будут зависеть от того, на какой товар он обменивается.

На макроэкономическом уровне через меру стоимости можно также сравнивать объёмы ВВП, финансовых ресурсов, инвестиций разных стран, что, в свою очередь, позволяет регулировать, изменять и совершенствовать экономическую жизнь.

Основной смысл меры стоимости

Средство обращения

Первая функция только устанавливает цену и не включает продажу товара. В данном случае денежные ресурсы являются посредниками обмена товаров, который проходит в 2 этапа:

- продажа товара за деньги;

- покупка на эти деньги нового товара.

То есть выстраивается цепочка: т – д – т (сравните с бартерной системой, когда товар сразу переходит в товар). Можно сказать, что деньги не имеют пространственных и временных границ в качестве средства обращения. Ведь продавец может реализовать продукцию в удобное для него время и на любом рынке, то же касается и покупки. Из-за этого может возникнуть следующая ситуация: продавец получает от продажи определённую сумму, но не покупает на неё какой-либо товар. Получается, что другой производитель не может продать товар, в итоге всё это ведёт к экономическим кризисам.

Деньги, выполняя эту функцию, всегда находятся в обращении в отличие от товаров, которые из него выходят. Кроме того, как средство обращения используются наличные, реальные деньги, а идеальные выступают как мера стоимости.

В то же время существование двух отдельных этапов (Т-Д и Д-Т) оказывает и положительное влияние на экономику: повышает конкуренцию производителей, обеспечивая тем самым более высокое качество, повышает предпринимательскую активность и расширяет товарно-денежные отношения.

Основной смысл средства обращения

Средство платежа

Деньги как средство платежа выполняют функцию погашения долговых обязательств. Такой способ применения возник, когда появилась продажа товаров в кредит, то есть возможность заплатить не сразу, а в будущем.

Кажется, что эта функция схожа с предыдущей, однако у них есть значительные различия. Деньги как средство платежа отличаются от тех, которые выступают в роли средства обращения, потому что между моментом продажи в долг и выплатой долга проходит определённое время. За этот период могут поменяться кредитор и должник, стоимость денег и другие условия. В результате стоимость платежа может оказаться неравной стоимости товара. Такое, например, происходит при инфляции.

Как средство и платежа, и обращения они передаются между экономическими субъектами, а значит, участвуют в денежном обращении. То есть когда речь идёт об общей массе денег в обращении, одновременно включается их количество в 2 функциях.

Так как рыночная экономика сейчас представляет широко развитую систему, денежные ресурсы, как средство платежа, применяются во множестве сфер:

- Платежи в финансовые фонды.

- Дарение.

- Страхование имущества.

- Оплата труда работников предприятиями.

- Платежи по взаимным долговым обязательствам и другое.

Основной смысл средства платежа

Средство накопления стоимости

Деньги на некоторое время могут выйти из оборота. Так, появляются денежные накопления, которые могут быть представлены денежными ресурсами граждан или целых хозяйственных субъектов. Накопления образуются в основном, когда доходы бывают выше расходов, или когда планируются большие расходы в будущем. Их самая подвижная часть – это наличные деньги.

Как средство накопления они значительно помогают развивать кредитные отношения. Ведь временно неиспользуемые деньги могут предоставляться в качестве взаймы гражданам или организациям. Это позволяет более грамотно и продуктивно использовать экономические ресурсы и повышать производительность.

Свободные денежный капитал может быть вложен в ценные бумаги, но тогда не стоит считать его исключительно средством накопления. Денежные сбережения не увеличивают количество дохода и могут обесцениться в случае инфляции. Поэтому возникает проблема того, как грамотно размещать денежные ресурсы. Для её решения следует соблюдать следующие правила:

- быть уверенным в надежности вложения;

- получать доход от накоплений;

- убедиться, что риск минимален;

- иметь возможность в любой момент использовать эти деньги.

Основной смысл средства накопления

Мировые деньги

Здесь финансы включаются в мировой оборот и обеспечивают экономические связи между разными странами.

Группа исследователей считает, что мировые деньги нельзя рассматривать как отдельную функцию. Почему? По сути, они выполняют все то, что было описано ранее, то есть целый комплекс задач, и являются результатом их синтеза. Эта точка зрения была бы верна, если бы все национальные деньги подлежали свободному обмену. Но обычно денежные ресурсы государства функционируют только внутри него. При выходе на мировой экономический рынок требуются уже другие валюты. Поэтому мировые деньги можно и нужно рассматривать как отдельную функцию.

В 19 веке, согласно Парижскому соглашению, золото стало использоваться как мировые деньги, то есть платежи между государствами производились с помощью золота или банкнот, которые можно было разменять на золото. Когда появились знаки стоимости, расчёты начали осуществлять свободно конвертируемыми валютами, например, долларами США.

Наряду с основными есть и функция средства формирования сокровищ. Ранее она применялась в случаях, когда необходимо было установить равновесие между товарами и денежной массой. Сокровища и накопления – разные понятия. Сокровища создаются без конкретной цели, чаще – когда нет возможности эффективного их применить. Накопления – это откладывание финансов для достижения цели.

Сокровища создавали, чтобы:

- защитить от кражи;

- предотвратить обесценивание;

- иметь запас ценностей, которые могут понадобиться, например, в случае катастроф.

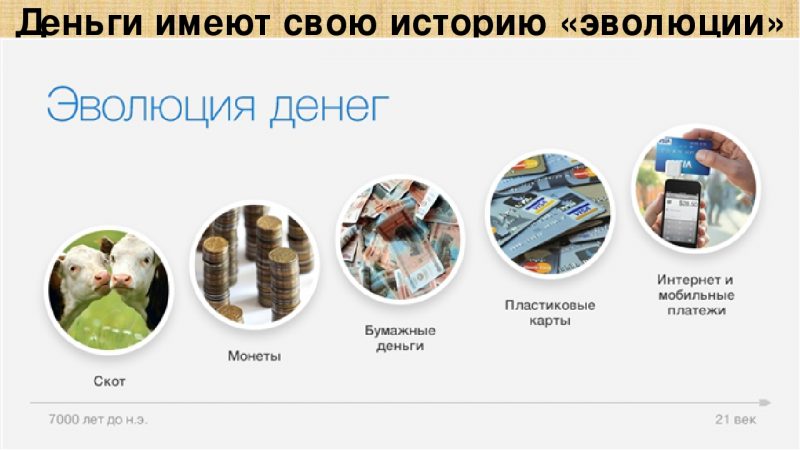

Процесс эволюции денег

Здесь можно выделить несколько этапов, когда финансы использовались как:

- Мера стоимости – это было их первоначальное предназначение.

- Средство обращения.

- Средство для платежа. На этом этапе появилось несовпадение по времени между моментом продажи и оплаты, то есть появилось такое экономическое явление, как кредит.

- Средство распределения.

- Средство накопления.

- Валютный обмен.

Можно заметить, что каждая функция показывает изменения, происходившие на каждом этапе эволюции денежных ресурсов.

Таким образом, функции появлялись последовательно, и некоторые из них создавали предпосылки для образования других. В совокупности они отражают движение денежной массы. Между основными функциями денег есть тесная взаимосвязь, поэтому рассматривать их нужно в единстве.