Структура спроса на деньги

Discovered

О финансах и не только…

Спрос на деньги

Спрос на деньги (demand for money) — обобщающее понятие, используемое в экономическом анализе для объяснения желания экономических субъектов иметь в своем распоряжении определенное количество платежных средств, или общая потребность рынка в денежных средствах.

Спрос на деньги обусловлен двумя функциями денег — быть средством обращения (то есть деньги необходимые для заключения сделок); быть средством сохранения богатства (то есть деньги необходимы для накопления и приобретения новых активов). Существуют различные теоретические модели спроса на деньги — классическая количественная, кейнсианская, монетаристская — в рамках которых анализируют разные причины, его порождающие.

Так, Дж. М. Кейнс (1883-1946) выделял три мотива, порождающие спрос на деньги:

- трансакционный (transactions motive) — потребность в деньгах как средстве платежа;

- мотив предосторожности (precautionary motive) — накопление денег на случай незапланированных расходов;

- спекулятивный мотив (speculative motive) — спрос на деньги для сохранения богатства в условиях неопределенности будущих ставок процента.

Спрос на деньги для совершения сделок — количество денег, которым люди хотят располагать для использования в качестве средства обращения для осуществления платежей. Спрос на деньги для совершения сделок изменяется в прямой связи с изменением номинального ВВП.

Спрос на деньги как на активы — количество денег, которое люди хотят хранить в качестве сбережений. Спрос на деньги как на активы изменяется обратно пропорционально процентной ставке. При низких процентных ставках или низких альтернативных издержках владения деньгами люди предпочитают держать больше активов в форме денег. При высоких процентных ставках или высоких альтернативных издержках ликвидность обходится слишком дорого, и люди держат меньше активов в форме денег.

Спрос на деньги для спекулятивных целей — спрос на денежные остатки, которые хранятся в ликвидной форме, для возможного использования их с выгодой при снижении цены на актив. Решение хранить денежные остатки зависит от процентной ставки. Если текущая процентная ставка высока, люди предпочитают держать активы в виде облигаций, а не в виде денежных вкладов, что обусловлено высокими альтернативными издержками владения деньгами и незначительным риском потерь: процентная ставка вряд ли поднимется еще выше и повлечет за собой снижение цены облигаций. Иначе говоря, существует обратная зависимость между ценой облигаций и эффективной процентной ставкой. Спекулятивные операции являются результатом ожидаемых изменений цен. Если процентная ставка низка, а цена облигаций держится на высоком уровне, люди предпочтут ликвидность по причине низких альтернативных издержек, ожиданий повышения процентной ставки и соответствующего падения цены облигаций. В результате возникает обратная зависимость между процентной ставкой и спросом на спекулятивные остатки. Спекулятивный спрос на деньги наряду со спросом на деньги для сделок и спросом на деньги для непредвиденных целей образует совокупный спрос на деньги.

Спрос на деньги, эластичный по проценту, — спрос на деньги, чувствительный к изменениям процентной ставки.

Спрос на деньги, не эластичный по проценту, — спрос на деньги, нечувствительный к изменениям процентной ставки.

Признание существования стабильного спроса на деньги легло в основу теории монетаризма. Если исходить из этого предположения, можно показать, что фискальная/бюджетная политика является нейтральной, т.е., когда государственные расходы подталкивают процентные ставки к росту, объем инвестиций в частном секторе соответственно падает. Более того, изменения в предложении денег являются необходимым и достаточным условием изменений номинальной стоимости валового внутреннего продукта или изменений темпов инфляции. Однако в ходе эконометрических исследований не удалось достоверно установить, является ли в действительности спрос на деньги стабильным.

Спрос на деньги имеет различную трактовку в различных теориях.

Монетаризм рассматривает деньги, находящиеся в обращении, в качестве главного инструмента макроэкономического анализа.

В рамках количественной теории денег спрос на деньги определяется в соответствии с уравнением (моделью) Н. Фишера:

где М – количество денег в обращении;

V – скорость обращения денег;

Q – количество проданных товаров;

Р – средняя цена товаров и услуг.

После преобразования уравнения:

где MD – величина спроса на деньги.

Если предположить, что сделки учитываются в ВНП, то P · Q равно номинальному ВНП. Отсюда M · V = ВНП и далее

Современное толкование количественной теории денег М. Фридменом учитывает спрос на деньги отдельного лица, который ограничен суммой имеющегося у него «портфеля ресурсов» – денег и других активов:

где MD – величина спроса на деньги;

Р – абсолютный уровень цен;

Rb – номинальная норма процента по облигациям;

Re – рыночная стоимость дохода по акциям;

р – темп изменения уровня цен в процентах;

g – отношение между человеческим богатством (труд) и всеми другими формами богатства;

y – общий объем богатства;

u – величина, отражающая возможное изменение вкусов и предпочтений.

У современного монетаризма есть соперничающая теория денег – кейнсианство и неокейнсианство. Кейнсианская теория пытается определить спрос на деньги исходя из мотивов экономического субъекта, побуждающих его хранить часть своего богатства в форме ликвидных денежных активов. Дж. М. Кейнс, как отмечалось выше, выделяет такие мотивы: трансакционный, спекулятивный, предосторожности. Важно, что субъект не всегда может определить, какими именно мотивами он руководствуется в своем спросе на деньги.

Трансакционный – это мотив хранения денег, основанный на удобстве их использования в качестве средства платежа. Предосторожность – это мотив хранения денег с целью иметь в будущем возможность осуществлять незапланированные расходы. Спекулятивный – это мотив хранения денег, который возникает из неизвестности будущей рыночной стоимости финансовых активов и желания избежать потерь.

Кейнс считал, что спрос на деньги зависит от номинального дохода и нормы ссудного процента: номинальный доход прямо пропорционально влияет на денежный спрос, а норма ссудного процента – обратно пропорционально.

Основные различия между монетаризмом и кейнсианством сводятся к следующему.

В отличие от кейнсианства, которое ориентируется на регулирующую роль государства, монетаристы ближе к старой классической школе и часто отвергают вмешательство государства в регулирование денежной массы.

Кейнсианцы отводят деньгам второстепенную роль, монетаристы считают, что именно денежное обращение определяет уровень производства, занятости и цен.

Различны позиции в толковании скорости обращения денежной массы. Монетаристы полагают, что скорость (V) стабильна. Но если скорость обращения денег (V) стабильна, то из уравнения (М · V = Р · Q и далее М · V = ВНП) действительно следует, что между денежным предложением М и ВНП существует непосредственная и предсказуемая зависимость.

Кейнсианцы же считают, что изменение предложения денег изменяет сначала уровень процентной ставки, затем – инвестиционный спрос и только через мультипликатор вызывается изменение номинального ВНП.

Монетаристы считают, что в долгосрочной политике государство должно обеспечивать обоснованный постоянный прирост денежной массы (М).

В отличие от монетаристов кейнсианцы полагают, что наращивание денежного предложения чревато многими негативными последствиями. Если предложение денег растет, то спрос на них падает, сокращается и цена кредита, т.е. процентная ставка, она перестает реагировать на рост предложения денег. В результате экономика попадает в «ликвидную ловушку» и рвется цепь причинно-следственных связей между количеством денег и номинальным ВНП. Поэтому в отличие от монетаристов кейнсианцы основным средством стабилизации экономики считают фискальную политику, а не денежную.

Постепенно и те и другие отказываются от своих крайних позиций, поэтому противоречия между ними сглаживаются и в области теории денег возникает кейнсианско-неоклассический синтез, который в настоящее время в среде экономистов становится доминирующим.

Спрос на деньги, его виды и факторы

Виды спроса на деньги обусловлены двумя основными функциями денег: 1) функцией средства обращения и 2) функцией запаса ценности.

Первая функция обусловливает первый вид спроса на деньги – трансакционный. Поскольку деньги являются средством обращения, т.е. выступают посредником в обмене, они необходимы людям для покупки товаров и услуг, для совершения сделок.

Трансакционный спрос на деньги (transaction demand for money)– это спрос на деньги для сделок (transactions), т.е. для покупки товаров и услуг. Этот вид спроса на деньги был объяснен в классической модели, считался единственным видом спроса на деньги и выводился из уравнения количественной теории денег, т.е. из уравнения обмена (предложенного американским экономистом И.Фишером) и кэмбриджского уравнения (предложенного английским экономистом, профессором Кэмбриджского университета А.Маршаллом).

Из уравнения количественной теории денег (уравнения Фишера):

M V= P Y

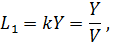

следует, что единственным фактором реального спроса на деньги (M/Р) является величина реального выпуска (дохода) (Y). Аналогичный вывод следует и из кэмбриджского уравнения. Выводя это уравнение А.Маршалл предположил, что если человек получает номинальный доход (Y), то некоторую долю этого дохода (k) он хранит в виде наличных денег. Для экономики в целом номинальный доход равен произведению реального дохода (выпуска) на уровень цен (Р Y), отсюда получаем формулу: М = k РY, где М – номинальный спрос на деньги, k – коэффициент ликвидности, показывающий, какая доля дохода хранится людьми в виде наличных денег, Р – уровень цен в экономике, Y – реальный выпуск (доход). Это и есть кэмбриджское уравнение, которое также показывает пропорциональную зависимость спроса на деньги от уровня совокупного дохода (Y). Поэтому формула трансакционного спроса на деньги: (М/Р) D Т = (М/Р) D (Y) = kY. (Примечание. Из кэмбриджского уравнения можно получить уравнение обмена, так как k = 1/V).

следует, что единственным фактором реального спроса на деньги (M/Р) является величина реального выпуска (дохода) (Y). Аналогичный вывод следует и из кэмбриджского уравнения. Выводя это уравнение А.Маршалл предположил, что если человек получает номинальный доход (Y), то некоторую долю этого дохода (k) он хранит в виде наличных денег. Для экономики в целом номинальный доход равен произведению реального дохода (выпуска) на уровень цен (Р Y), отсюда получаем формулу: М = k РY, где М – номинальный спрос на деньги, k – коэффициент ликвидности, показывающий, какая доля дохода хранится людьми в виде наличных денег, Р – уровень цен в экономике, Y – реальный выпуск (доход). Это и есть кэмбриджское уравнение, которое также показывает пропорциональную зависимость спроса на деньги от уровня совокупного дохода (Y). Поэтому формула трансакционного спроса на деньги: (М/Р) D Т = (М/Р) D (Y) = kY. (Примечание. Из кэмбриджского уравнения можно получить уравнение обмена, так как k = 1/V).

Поскольку трансакционный спрос на деньги зависит только от уровня дохода (и эта зависимость положительная) (рис.11.1б) и не зависит от ставки процента (рис.11.1а), то графически он может быть представлен двумя способами:

Точка зрения о том, что единственным мотивом спроса на деньги является использование их для совершения сделок существовала до середины 30-х годов, пока не вышла в свет книга Кейнса «Общая теория занятости, процента и денег», в которой Кейнс к трансакционному мотиву спроса на деньги добавил еще 2 мотива спроса на деньги — мотив предосторожности и спекулятивный мотив — и соответственно предложил еще 2 вида спроса на деньги: предусмотрительный и спекулятивный.

Предусмотрительный спрос на деньги (спрос на деньги из мотива предострожности – precautionary demand for money) объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. Предвидя подобные ситуации, когда деньги могут потребоваться неожиданно, люди хранят дополнительные суммы денег сверх тех, которые им требуются для запланированных покупок. Таким образом, спрос на деньги из мотива предосторожности проистекает также из функции денег как средства обращения. По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода, поэтому его график аналогичен графику трансакционного спроса на деньги.

Спекулятивный спрос на деньги (speculative demand for money) обусловлен функцией денег как запаса ценности (как средства сохранения стоимости, как финансового актива). В качестве финансового актива деньги лишь сохраняют ценность (да и то только в неинфляционной экономике), но не увеличивают ее. Наличные деньги обладают абсолютной (100%-ной) ликвидностью, но нулевой доходностью. При этом существуют другие виды финансовых активов, например, облигации, который приносят доход в виде процента. Поэтому чем выше ставка процента, тем больше теряет человек, храня наличные деньги и не приобретая приносящие процентный доход облигации. Следовательно, определяющим фактором спроса на деньги как финансовый актив выступает ставка процента. При этом ставка процента выступает альтернативными издержками хранения наличных денег. Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные издержки хранения денег на руках, что уменьшает спрос на наличные деньги. При низкой ставке, т.е. низких альтернативных издержках хранения наличных денег, спрос на них повышается, поскольку при низкой доходности иных финансовых активов люди стремятся иметь больше наличных денег, предпочитая их свойство абсолютной ликвидности. Таким образом, спрос на деньги отрицательно зависит от ставки процента, поэтому кривая спекулятивного спроса на деньги имеет отрицательный наклон (рис.11.2.б). Такое объяснение спекулятивного мотива спроса на деньги, предложенное Кейнсом, носит название теории предпочтения ликвидности. Отрицательная зависимость между спекулятивным спросом на деньги и ставкой процента может быть объяснена и другим способом – с точки зрения поведения людей на рынке ценных бумаг (облигаций). Из теории предпочтения ликвидности исходит современная портфельная теория денег. Эта теория исходит из предпосылки, что люди формируют портфель финансовых активов таким образом, чтобы максимизировать доход, получаемый от этих активов, но минимизировать риск. А между тем именно самые рискованные активы приносят самый большой доход. Теория исходит из уже знакомой нам идеи об обратной зависимости между ценой облигации, которая представляет собой дисконтированную сумму будущих доходов, и ставкой процента, которую можно рассматривать как норму дисконта. Чем ставка процента выше, тем цена облигации меньше. Биржевым спекулянтам выгодно покупать облигации по самой низкой цене, поэтому они обменивают свои наличные деньги, скупая облигации, т.е. спрос на наличные деньги минимален. Ставка процента не может постоянно держаться на высоком уровне. Когда она начинает падать, цена облигаций растет, и люди начинают продавать облигации по более высоким ценам, чем те, по которым они их покупали, получая при этом разницу в ценах, которая носит название capital gain. Чем ставка процента ниже, тем цена облигаций выше и тем выше capital gain, поэтому тем выгоднее обменивать облигации на наличные деньги. Спрос на наличные деньги повышается. Когда ставка процента начинает расти, спекулянты снова начинают покупать облигации, снижая спрос на наличные деньги. Поэтому спекулятивный спрос на деньги можно записать как: (M/P) D A = (M/P) D = — hR.

В современных условиях представители неоклассического направления также признают, что фактором спроса на деньги является не только уровень дохода, но и ставка процента, причем зависимость между спросом на деньги и ставкой процента обратная. Однако они по-прежнему придерживаются точки зрения, что существует единственный мотив спроса на деньги – трансакционный. И именно трансакционный спрос обратно зависит от ставки процента. Эта идея была предложена и доказана двумя американскими экономистами Уильямом Баумолем (1952 г.) и лауреатом Нобелевской премии Джеймсом Тобином (1956 г.) и получила название модели управления наличностью Баумоля-Тобина.

Спрос на деньги и его структура

Спрос на деньги – это тот запас денег (ликвидности), который экономические агенты желают иметь при данном уровне дохода.

В кейнсианской теории выделяют три компонента (мотива) спроса на деньги: 1) деловой (трансакционный) спрос (  ); 2) спрос по мотиву предосторожности (

); 2) спрос по мотиву предосторожности (  ); 3) спекулятивный спрос (

); 3) спекулятивный спрос (  ). Спрос можно рассчитать как сумму трех мотивов.

). Спрос можно рассчитать как сумму трех мотивов.

Трансакционный спрос – тот запас денег, который экономические агенты желают иметь для обеспечения запланированных сделок, он зависит от величины дохода и от скорости обращения денег и выражается как:

где  – поведенческий коэффициент;

– поведенческий коэффициент;  – национальный доход;

– национальный доход;  – скорость обращения денег.

– скорость обращения денег.

Скорость обращения денег – это среднее количество актов купле-продажи, которое обслуживает за данное время денежная единица. Скорость обращения зависит от организации денежной системы (как быстро осуществляются расчеты, как часто выплачиваются доходы), а так же от поведения людей (ожиданий).

Спрос по мотиву предосторожности – тот запас денег, который экономические агенты желают иметь на случай непредвиденных обстоятельств. Он зависит от тех же факторов что и трансакционный спрос, поэтому их можно объединить в мотив спроса на деньги для осуществления сделок (  ).

).

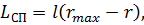

Спекулятивный спрос – тот запас денег, который экономические агенты желают иметь не рискуя хранить сбережения в форме других активов. Спекулятивный спроссвязан с хранением сбережений в ликвидной форме и зависит от уровня процентных ставок и рост процентных ставок приводит к снижению спекулятивного спроса, что связано с ростом альтернативных издержек хранения денег.

В кейнсианской теории выделяется состояние «ликвидной ловушки», она возникает при низком уровне процентных ставок и выражается в том, что спекулятивный спросстановится абсолютно эластичным, это означает, что при данном уровне процентных ставок экономические агенты готовы держать в запасе любое количество денег, которое будет выпущено в обращение. Алгебраически функция спекулятивного спроса может быть выражена как:

где  – сложившаяся ставка;

– сложившаяся ставка;  – ставка, при которой

– ставка, при которой  ; l – поведенческий коэффициент предпочтения ликвидности.

; l – поведенческий коэффициент предпочтения ликвидности.

Спрос на деньги как сумму спекулятивного и делового мотивов можно представить графически, как зависимость объема спроса от величины процентных ставок в экономике (рис. 5.4).

Предложение денег задается банковской системой. Его величина находится под контролем центрального банка и определяется целями денежно-кредитной политики. В модели денежного рынка предложение денег не зависит от процентной ставки.

Денежный рынок. Мотивы спроса на деньги

Денежный рынок – это рынок денежных средств, на котором они покупаются и продаются в соответствие со спросом и предложением и по определённой цене.

Существование спроса на деньги объясняется выполнением ими функций средства обращения и сохранения стоимости, а также их абсолютной ликвидностью.

Спрос на деньги определяется величиной денежных средств, которые хозяйственные агенты (домохозяйства, бизнес, правительство) желают использовать как платёжные средства. Различают номинальный и реальный спрос на деньги.

Номинальный спрос — это спрос на определённое количество конкретных денежных знаков (спрос на номинальные денежные остатки). Денежные остатки (запасы) – количество денег, имеющееся в наличии в данный момент.

Реальный спрос (спрос на реальные денежные остатки) – это спрос на такое количество денег, за которое можно купить определённые товары и услуги. Он равен М/Р (где М – количество денег, а Р – уровень цен).

Выделяют три мотива спроса на деньги:

Трансакционный мотив спроса (спрос на деньги для сделок) связан с необходимостью иметь деньги для оплаты товаров, услуг, торговых сделок. Трансакционный мотив обусловлен выполнением деньгами функции средства обращения. Он изменяется прямо пропорционально номинальному объёму национального производства и не зависит от номинальной процентной ставки, поэтому график трансакционного спроса или спроса на деньги для сделок будет в виде вертикальной прямой.

Спрос на деньги по мотиву предосторожности связан с необходимостью хранить деньги для незапланированных покупок. Например, возникает потребность в деньгах на ремонт автомобиля. Мотив предосторожности – это мотив обеспечения безопасности или мотив хранения денег как полезного ресурса покупательной способности, чтобы в будущем иметь возможность реализовать неожиданные потребности. Спрос на деньги по мотиву предосторожности является реальным спросом, поскольку при повышении цены на товары и услуги экономические субъекты из предосторожности будут сохранять больше денег.

Спекулятивный мотив вызван желанием избежать потерь капитала, связанных с хранением его в виде ценных бумаг. Этот мотив отличается от двух предыдущих. Индивиды могут держать своё богатство в двух видах активов – либо деньги (наличные и счета до востребования), либо ценные бумаги (акции, облигации и др.). Преимущество ценных бумаг перед деньгами состоит в том, что они приносят проценты. Однако вероятность того, что процентная ставка на рынке ценных бумаг может измениться, несёт в себе риск изменения и рыночной цены ценных бумаг. Снижение нормы ссудного процента повышает курс акций, облигаций и обеспечивает держателям ценных бумаг рост дохода, а повышение нормы ссудного процента – его падение. И наоборот, когда норма ссудного процента повышается. Поэтому спекулятивный мотив формирует обратную связь между величиной спроса на деньги и нормой ссудного процента.

Общий реальный спрос на деньги определяется совокупностью трёх мотивов и находится в прямой зависимости от реального объёма национального производства и в обратной от уровня номинальной процентной ставки.

Кривая общего спроса на деньги МD будет выглядеть следующим образом (рис. 9.1).

i

i

MD

MD

0 Реальные денежные остатки M/P

Рис 9.1 Кривая общего спроса на деньги

При изменении номинальной процентной ставки происходит скольжение по кривой спроса MD. А при изменении реального объёма национального производства кривая MD будет перемещаться вправо или влево. Так, при увеличении реального объёма национального производства кривая MD сдвинется в положение MD1.