Содержание денежной системы

Денежная система: содержание, назначение и эволюция

Денежная система– это исторически сложившаяся в каждой стране изаконодательно установленная государством форма организации денежногообращения. Денежное обращение – это непрерывное движение денег, выполняющих функции средства обращения и средства платежа.

Элементами денежной системыявляются:

а) денежная единица — мера денег, принятая в стране за единицу (рубль, доллар и т.д.);

б) масштаб цен — весовое количество денежного металла, принятое в стране в качестве денежной единицы и ее составных частей (например, рубль состоит из 100 копеек и в течение 60 – 80-х годов приравнивался к 0,987672 г. золота);

в) эмиссионная система — учреждения, выпускающие деньги и ценные бумаги (например, Центральный банк России и др.);

г) виды денежных знаков — система кредитных бумажных денег, разменных монет, которые являются законными платежными средствами в обороте, порядок их выпуска и характер обеспечения;

д) институты денежной системы — государственные и негосударственные финансово-кредитные органы, регулирующие денежное обращение.

Денежной единицей России является рубль. Он имеет богатую историю.До нашествия монголов в русском языке не было слова «деньги».В ХI веке деньги обозначались словом «куны» (от меха куницы), что свидетельствует о «меховом» происхождении наших денег. В этом же веке начали чеканить монеты: «златники» (из золота) и серебренники (из серебра). Из златников и серебренников делали ожерелье. Носили его, естественно, на шее, которая называлась «гривой». За ожерелье (гривну) давали ½ фунта серебра. С тех пор гривна стала мерой веса.

Первый русскийрубльпоявился в ХIII веке в Новгороде Великом в виде удлиненного бруска серебра весом в 200 граммов, обрубленного с обоих концов. Один рубль равнялся 10 гривнам. Отсюда и пошла русская десятичная монетная система: 1 рубль = 10 гривенникам, а 1 гривенник = 10 копейкам. Впоследствии эта система была заимствована у нас многими странами, а в США введена только в конце XVIII века.

В 1534 году в правление Елены Глинской, матери Ивана Грозного, была создана первая в нашей стране денежная система с едиными строгими правилами чеканки монет по установленным образцам. Из рубля стали делать мелкие монеты — денги (от татарского «дергема», что значит «звенящий»). «Денга» постепенно превратилась в «деньгу». На денге мелкого веса изображался всадник с мечом. На денгах крупного веса — всадник с копьем (отсюда – «копейка»), ¼ копейки называлась «полушкой», так как заменяла в обращении пол-уха куницы.

Первые русские золотые монеты (гривенники и пятаки) были выпущеныпри Василии Шуйском в начале XVII века. При Петре I-м были выпущены серебряные копейки и полукопейки – «денежки», тогда же начали отливать серебряные рубли. Екатерина I-я задумала заменить деньги из серебра медью. Серебро во много раз дороже меди, поэтому один медный рубль весил 1,6 кг. Эти деньги были крайне неудобны и потому существовали недолго. Но известен любопытный факт: когда в 1748 году императрица Елизавета наградила Ломоносова двумя тысячами рублей (10 рублей весили 1 пуд!), то деньги ему пришлось везти на двух подводах. При Елизавете появилась золотая монета в 10 рублей – «империал», был и полуимпериал – монета в 5 рублей. При Екатерине II-й в 1769 г. медные деньги заменили бумажными ассигнациями – появились первые русские бумажные деньги.

В 1841 году появились первые русские кредитные деньги. Первый советский рубль был выпущен в 1919 году. В 1922-24 гг. стали выпускатьбумажный червонецс золотым обеспечением в 7,742 г золота, что равнялосьдореволюционной золотой монете в 10 рублей. В 1937 году рубль стали исчислять на базе доллара США, содержавшего 0,889 г золота. В 1950 году золотое содержание рубля определили в 0,222 г. золота. В 1961 году в СССР произошло повышение масштаба цен в 10 раз, поэтому золотое содержание рубля было определено в 0, 987 г золота.

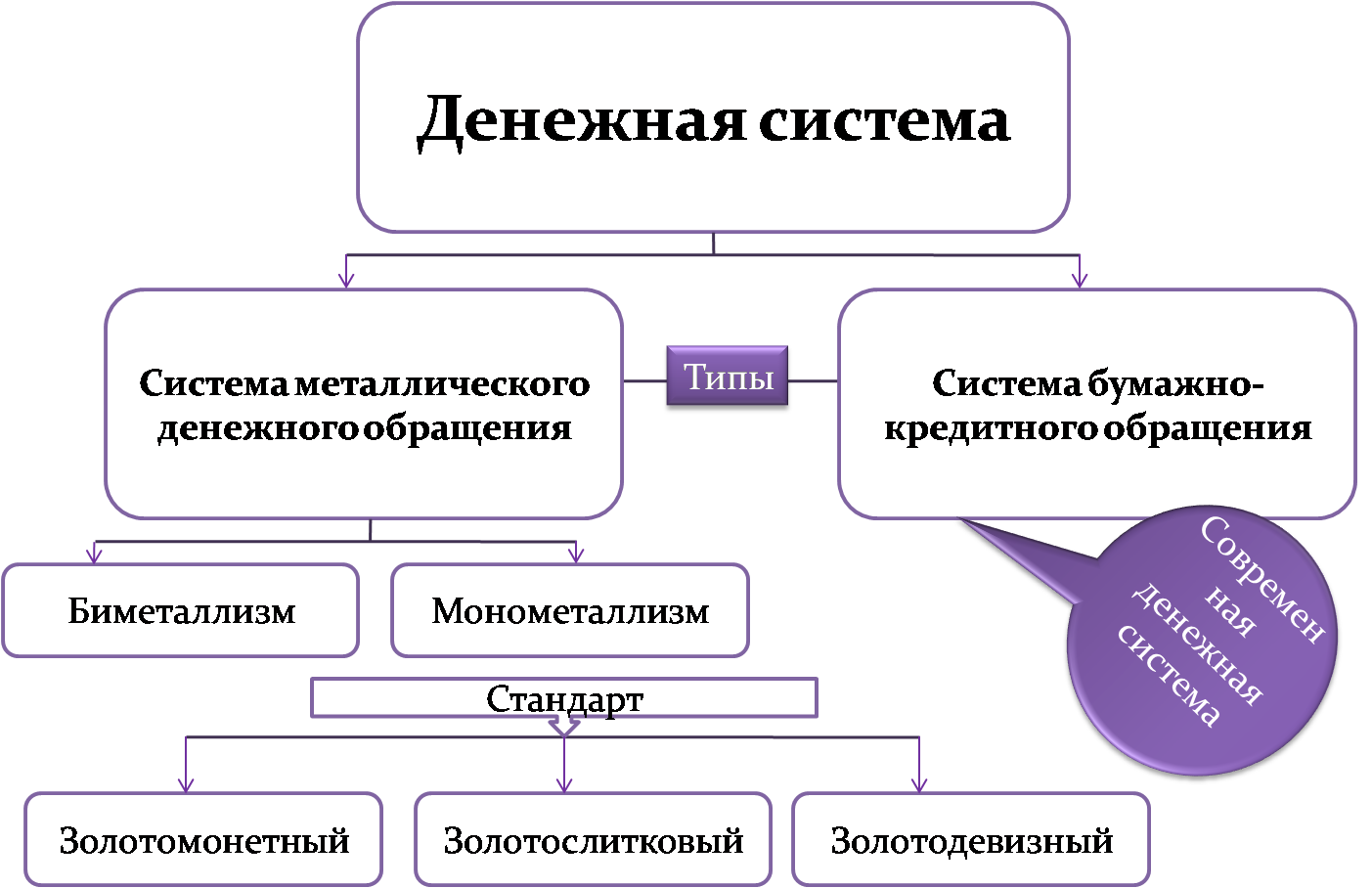

Итак, рубль, являясь основным элементом денежной системы, изменялся по мере ее развития. Исторически система обращения металлических денег прошла через биметаллизм и монометаллизм. Биметаллизмбазировался наиспользовании в качестве денегдвух металлов – золота и серебра (ХVI – ХIХ века). Однако природе денег как всеобщего эквивалента противоречит существование двух металлов в роли денег. Монометаллизм в качестве денег использовал только золото, а свободно на него обменивались бумажные и кредитные деньги. Монометаллизм имеет три разновидности:

а) золотомонетный стандарт (с 1821 года до Первой мировой войны) характеризовался обращением золотых монет и свободным обменом бумажных и кредитных денег на золото;

б) золотослитковый стандарт (Англия и Франция – в годы Первой мировой войны) размен бумажных денег на золото ограничивал стоимостью слитков (например, если картина по цене соответствовала слитку в 1 кг золота, то мог состояться их обмен);

в) золотодевизный стандарт (20-30-е годы ХХ века) предусматривал обмен банкнот на иностранную валюту (девизы), разменную на золото.

После кризиса 1929-33 годов свободный обмен банкнот на золото был прекращен, а эпоха монометаллизма закончилась. С 30-х годов установилась система неразменных кредитных денег.Ее черты: уход из обращения золота (демонетизация золота), отказ от обмена банкнот на золото и отмена их золотого содержания, усиление положения кредитных денег, расширение безналичного расчета, эмиссия денег государством в целях увеличения денежной массы.

Эволюция денежного обращения и самих денег – это объективный исторический процесс развития товарного производства. Замена золота в роли денег кредитно-бумажными деньгами стала возможна по следующим причинам: при обмене товаров возникает потребность, не в том чтобы выяснить, во сколько раз она больше или меньше стоимости, заключенной в товаре, предложенном для обмена. Для соизмерения стоимостей не требуется обязательно использовать стоимость какого-либо реально существующего в вещественной форме товара (скажем, золота). Важно другое – чтобы обращающиесяденьги представляли стоимость, эквивалентную стоимости обмениваемых товаров, но не обязательно сами ее имели. Именно это и позволило заменить золото простыми бумажными знаками. Современные кредитные деньги – это долговые обязательства, которые обычно функционируют в форме бухгалтерской записи (чековые депозиты, кредитные карточки, электронные переводы денежных средств и т.п.).

Вытеснение золота кредитными деньгами получило дальнейшее развитие в замене носителей денежных функций (банкнот, векселей, чеков) кредитными карточками. Они появились впервые в США в форме записи долга. Кредитная карточка выполняет функцию денег как средства платежа. Виды кредитных карточек:

ð возобновляемые карточки – применяются в магазинах, ресторанах и т.п. После погашения задолженности карточки возобновляются;

ð одномесячные карточки – применяются для расчета с туристическими фирмами. Задолженность должна быть погашена в конце месяца;

ð фирменные карточки – выпускаются различными фирмами для оплаты различных служебных расходов;

ð премиальные, или «золотые» кредитные карточки. Они выдаются только клиентам с высоким годовым доходом.

Для современного этапа эволюции денег характерно появление системы электронных денег, с помощью которой проводятся денежные операции:получение денег с банковского счета,прием вкладов, платежи, выдача чековых книжек, дебет-карточек и др. Появились смарт-карточки, которые представляют собой электронную чековую книжку. В России система электронных денег находится в стадии становления. Первые «пластиковые деньги» были выпущены в ограниченном количестве Внешэкономбанком в 1989 году. В настоящее время их начали выпускать крупнейшие банки страны.

Современная структура денежной массывключает набор носителейденежной массы по степени их ликвидности: от абсолютно ликвидных (абсолютная ликвидность принимается за единицу) до абсолютно неликвидных (ликвидность которых равна нулю). Постепенно присоединяя к наиболее ликвидным средствам менее ликвидные, получают показатели (агрегаты): М1, М2,…,Мn. При этом каждый последующий показатель включает в себя предыдущий плюс новый.

Показатель денежной массы М1включает в себя наличные деньги и банковские депозиты (вклады) до востребования коммерческих банков. Показатель М2 образуется путем добавления к М1 срочных и сберегательных депозитов коммерческих банков. М3 состоит из М2 и суммы вкладов взаимно-сберегательной системы и т.д. Большинство экономистов в исследованиях используют агрегат М1, так как он включает в себя активы, которые непосредственно применяются в качестве средства обращения.

Количество денег, необходимое для обращения, зависит от суммы цен товаров и скорости оборота денежных знаков по формуле, выведенной К. Марксом в первом томе «Капитала»:

М = Q´P/V,

где М – масса денег,

Q – количество товаров,

V – скорость оборота денег.

Через 50 лет в 1911 году тот же принцип определения необходимого количества денег в обращении американский экономист И. Фишер выразил в виде тождества:

М´V = P´Q,

где М – денежная масса,

V – скорость обращения денег,

Р – уровень товарных цен,

Q – количество обращающихся товаров.

Большинство экономистов Запада пользуются этим уравнением. Оно выражает количественные зависимости между суммой товарных цен и обращающейся денежной массой. Контроль за денежной массой в обращении – одно из важных направлений антикризисного регулирования экономики в целях воздействия на цены, производство, занятость и стабильность роста.

5.5 Денежная система: содержание и назначение. Эволюция денежного обращения и денег

Денежная система: содержание и назначение. Эволюция денежного обращения и денег

Денежная система – это исторически сложившаяся в каждой стране и законодательно установленная государством форма организации денежного обращения.

Денежное обращение – это непрерывное движение денег, выполняющих функции средства обращения и средства платежа.

Элементами денежной системы являются:

денежная единица, т. е. мера денег, принятая в стране за единицу (рубль, доллар и т. д.);

масштаб цен, т. е. весовое количество денежного металла, принятое в стране в качестве денежной единицы и ее составных частей (например, рубль состоит из 100 копеек и в течение 60-80-х гг. приравнивался к 0,987672 г золота);

эмиссионная система, т. е. учреждения, выпускающие деньги и ценные бумаги (например, Центральный банк России и др.);

виды денежных знаков, т. е. система кредитных бумажных денег, разменных монет, которые являются законными платежными средствами в обороте;

институты денежной системы, т. е. государственные и негосударственные учреждения, регулирующие денежное обращение.

Исторически система обращения металлических денег прошла через биметаллизм и монометаллизм.

Биметаллизм базировался на использовании в качестве денег двух металлов – золота и серебра (XVI–XIX вв.).

Монометаллизм в качестве денег использовал только золото, а бумажные и кредитные деньги свободно на него обменивались. Монометаллизм имеет три разновидности:

золотомонетный стандарт (с 1821 г. до Первой мировой войны), который характеризовался обращением золотых монет и свободным обменом бумажных и кредитных денег на золото;

золотослитковый стандарт (Англия и Франция – годы Первой мировой войны), предусматривающий обмен знаков стоимости на золото, если они соответствовали цене стандартного слитка золота (например, если картина по цене соответствовала слитку в 1 кг золота, то она на него обменивалась);

золотодевизный стандарт (20-30-е гг. ХХ в.), предусматривающий обмен банкнот на иностранную валюту (девизы), разменную на золото.

После кризиса 1929–1933 гг. свободный обмен банкнот на золото был прекращен, а эпоха монометаллизма закончена.

С 30-х гг. установилась система неразменных кредитных денег.

Ее черты: уход из обращения золота (демонетизация золота), отказ от обмена банкнот на золото и отмена их золотого содержания, усиление положения кредитных денег, расширение безналичного оборота, эмиссия денег государством в целях увеличения денежной массы.

Эволюция денежного обращения и самих денег – это объективный исторический процесс развития товарного производства.

Замена золота в роли денег кредитно-бумажными деньгами стала возможна по следующим причинам: при обмене товаров возникает потребность не в том, чтобы определить, какая именно стоимость заключена в том или ином товаре, а в том, чтобы выяснить, во сколько раз она больше или меньше стоимости, заключенной в товаре, предложенном для обмена. Для соизмерения стоимостей не требуется обязательно использовать стоимость какого-либо реально существующего в вещественной форме товара (золота). Важно другое – чтобы обращающиеся деньги представляли стоимость, эквивалентную стоимости обмениваемых товаров, но не обязательно сами имели стоимость.

Именно это и позволило заменить золото простыми бумажными знаками.

Вытеснение золота кредитными деньгами получило дальнейшее развитие в замене носителей денежных функций (банкнот, векселей, чеков) кредитными карточками.

Кредитная карточка выполняет функцию денег быть средством платежа.

Виды кредитных карточек:

Возобновляемые карточки. Применяются в магазинах, ресторанах и т. п. После погашения задолженности карточка возобновляется.

Одномесячные карточки «путешествий и увеселений». Применяются для расчета с туристическими фирмами. Задолженность должна быть погашена в конце месяца.

Фирменные карточки. Выпускаются различными фирмами для оплаты различных служебных расходов.

Премиальные, или «золотые», кредитные карточки. Они выдаются только клиентам с высоким годовым доходом.

Кредитные карточки ведут отсчет своего существования с 1915 г., когда они впервые появились в США в форме записи долга.

Для одновременного этапа эволюции денег характерно появление системы электронных денег, с помощью которой проводятся денежные операции: получение денег с банковского счета, прием вкладов, платежи, выдача чековых книжек, дебет-карточек и др. Появились смарт-карточки, которые представляют собой электронную чековую книжку.

В России система электронных денег находится в стадии становления. Первые «пластиковые деньги» были выпущены в ограниченном количестве Внешэкономбанком в 1989 г. В настоящее время их выпускают крупнейшие банки страны.

Данный текст является ознакомительным фрагментом.

Денежный оборот и его законы

9.2. Понятие и содержание совокупного платежного оборота

Совокупный платежный оборот представляет собой процесс движения денег в наличной и безналичной формах и инструментов денежного рынка, выполняющих функции средства обращения и средства платежа и обслуживающих экономические отношения между субъектами хозяйственной деятельности.

Совокупный платежный оборот — совокупность всех денежных потоков. Независимо от формы организации оборота они представляют собой стоимость всех товаров, произведенных в обществе.

Наличные и безналичные деньги в совокупном платежном обороте — это деньги, принимающие различные формы на разных стадиях обращения. Безналичные деньги эмитируются в виде записей на счетах банков. В зависимости от потребностей экономики (и ее субъектов) можно обменять их на наличные денежные знаки (банкноты и монеты). Наличные деньги постоянно переходят из наличной формы в безналичную и наоборот. Безналичные деньги — это стадия кругооборота денег, принадлежащих конкретному экономическому субъекту.

Соотношение между наличными и безналичными денежными знаками в денежном обороте в последние годы в России сохраняется в пропорции: 1 : 3 — наличные и 2 : 3 — безналичные денежные знаки. Например, по состоянию на 1 октября 2007 года объем денежной массы в России в национальной валюте составил 11494,0 млрд руб., в том числе наличные денежные знаки 3220,9 млрд руб., безналичные — 8273,2 млрд руб.

Что касается инструментов денежного рынка в целом, то они исследованы в меньшей степени, поскольку официальные статистические данные об объеме инструментов, обращающихся вместо денег, не анализируются и, по оценкам специалистов, они составляют 637159,2 млн руб. всего платежного оборота.

Чем больше удельный вес безналичного денежного оборота в совокупном платежном обороте, тем эффективнее он организован, более эластичен, подвержен прогнозированию, менее инфляционен, более прозрачен.

Экономические отношения, складывающиеся между субъектами совокупного платежного оборота, образуют единую систему.

9.3. Система совокупного платежного оборота

Система совокупного платежного оборота представляет собой взаимосвязь различных элементов и организационных форм движения денег и инструментов денежного рынка, обслуживающих экономические отношения в обществе (рис. 9.4).

Классификация платежного оборота

Состав и структура совокупного платежного оборота классифицируются следующим образом.

В зависимости от форм функционирующих в совокупном платежном обороте денег различают:

- безналичный денежный оборот;

- налично-денежное обращение.

Центральное место в этой системе занимает безналичный оборот.

Безналичный оборот — оборот денег, в котором они выполняют функцию средства платежа.

Обслуживается безналичный оборот банковскими депозитами, деньгами на расчетных, текущих, бюджетных счетах с использованием платежных поручений, платежных требований-поручений, платежных требований, инкассовых поручений, чеков, аккредитивов, банковских карточек.

Каналами движения денег безналичного оборота является оборот между:

- юридическими лицами;

- юридическими лицами и кредитными организациями;

- юридическими лицами и государственными организациями;

- физическими лицами и государственными организациями (налоги, получение денег из бюджета).

Объем безналичного оборота связывают с товарной массой национальной экономики, суммой цен, степенью развитости распределительных и перераспределительных отношений в финансовой системе.

Безналичный оборот измеряется в денежных единицах.

Система безналичного оборота представлена на рис. 9.5.

Налично-денежное обращение — часть денежного оборота, относящаяся к обращению наличных денег, выполняющих функции средства обращения и средства платежа.

Налично-денежное обращение обслуживается банкнотами, казначейскими билетами и монетами.

Налично-денежное обращение применяется при обороте товаров и услуг, а также платежей, не связанных оборотом товаров и услуг ( по оплате труда, премий, пособий, пенсий, страховых компенсаций, коммунальных платежей).

Каналами движения денег наличного обращения является кругооборот между:

- физическими лицами и хозяйствующими субъектами (организациями);

- физическими лицами;

- физическими лицами и государством;

- хозяйствующими субъектами (организациями) и государством.

По экономическому признаку наличные платежи бывают:

- по товарным сделкам;

- по нетоварным сделкам (платежи в государственный бюджет, налоги);

- по ссудным операциям;

- по страховым долгам;

- по ценным бумагам.

Налично-денежное обращение не имеет конкретного измерения, а характеризуется денежными параметрами:

- денежной массой;

- скоростью обращения денег;

- денежным мультипликатором.

В зависимости от характера экономических отношений различают:

- денежно-товарный оборот — платежи за товары и услуги и платежи по нетоварным операциям юридических и физических лиц;

- денежно-кредитный оборот — отношения по поводу предоставления и погашения кредита;

- денежно-финансовый оборот — отношения по поводу формирования и распределения средств бюджета; покупка и продажа различных финансовых обязательств;

- валютный оборот — оборот национальной валюты. Расчеты государств иностранной валютой (и его субъектов) друг с другом; операции по продаже и покупке иностранной валюты.

В зависимости от субъектов отношений, участвующих в совокупном платежном обороте, различают:

- оборот между физическими лицами;

- оборот между юридическими лицами;

- оборот между физическими и юридическими лицами;

- оборот между кредитными организациями, физическими и юридическими лицами;

- оборот в пределах кредитной организации (межбанковский оборот);

- оборот между центральным банком и кредитными организациями.

Элементы системы совокупного платежного оборота

Система совокупного платежного оборота включает некоторые организационные и регулирующие элементы.

К организационным элементам относятся принципы организации совокупного платежного оборота, виды счетов, открываемых участникам платежного оборота, источники и способы платежа, виды и формы платежей, методы определения рисков, организация документооборота и др.

К регулирующим элементам относится законодательная и нормативная база: общие законы и специальные нормативные акты, обслуживающие совокупный платежный оборот. Например, общие законы: Гражданский кодекс Российской Федерации, законы «О банках и банковской деятельности», «О Центральном банке Российской Федерации (Банке России)»; специальные регулирующие акты: Положение Банка России от 3 марта 2003 г. № 2-П «О безналичных расчетах в Российской Федерации».

Структура платежных средств

Структура платежных средств по видам технологии и по количеству проведенных платежей различными системами в платежном обороте проиллюстрирована в табл. 9.1. Но в целом общий объем платежей, проходящих, например, через расчетные НКО, составляет не более 1% к общему объему платежей.

Finance management education blog

Business training education

Tagged with Особенности современной денежной системы

Денежная система и всё, что с ней связано

Когда учишься, встречаешь всякие новые слова, термины, без которых на экзамене особо не отличишься. Поэтому важно интересоваться смыслом и значением слов . На моих занятиях, я призываю студентов к тому, чтобы валить преподавателя вопросами, пока есть для этого возможность и главное — вполне законное право. Ведь настанет момент, именуемый экзаменом, когда преподаватель будет валить Вас. Отчасти это шутка отчасти нет. Короче говоря, в теме «Денежная система» куча новых слов.

И так…

И так…

Слово « Система » означает нечто целое, составленное из нескольких упорядоченных элементов.

Денежная система — это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством.

Содержание денежной системы

По своей форме денежная система представляет собой организацию денежных отношений в стране или в едином экономическом пространстве, закрепленную соответствующим законодательством.

Вспомните, когда вы играли в командные игры во дворе, у каждой игры есть: участники, смысл игры и правила, при соблюдении которых игра вообще возможна. Так и в случае денежной системы. Эта тоже своего рода игра, вот только на кону стоит жизнь целой страны, а правила касаются обращения денег. Тех самых денег, ради обладания которыми на что только не способен пойти человек….

Стабильной считается такая денежная система, при которой деньги в полном объеме выполняют все свои пять функций. (кто сходу вспомнит о чем идет речь, тот молодец ? Именно денежная система создает условия выполнения деньгами своих функций.

И так, как и зачем возникла денежная система, как она изменялась, развивалась и какая на сегодня должна быть денежная системы, чтобы мы жили счастливо? Об этом эта тема изучения.

Генезис развития денежной системы

Генезис (греч. génesis), происхождение, возникновение; в более широком смысле — зарождение и последующий процесс развития, приведший к определённому состоянию, виду, явлению.

Денежная система зародилась во время функционирования рынков и укрепления государственной власти. Должно место где совершаются сделки, действуют законы спроса, предложения и т.д. и нужна твердая рука что использовать действие этих законов во благо страны.

В каждой стране денежная система складывается исторически. Известны различные типы денежных систем. Так, в условиях существования металлического денежного обращения различали два типа денежных систем: биметаллизм и монометаллизм.

Классификация денежной системы

Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар или как знаки стоимости, а в последствии как кредитные деньги (подробнее об этом в темах «Виды денег» и «Теории денег»).

В начале своей истории был установлен медный монометаллизм Это было в Древнем Риме в III – I вв. д. н. э. Потом возник серебряный монометаллизм. Затем начался переход к золотому монометаллизму, но это был постепенный переход и в разных странах по разному, где то серебро, а где то золото, а были государства, где эти два драгоценных металла уживались вместе.

Биметаллизм — денежная система, при которой государство законодательно закрепляет роль всеобщего эквивалента за двумя металлами золотом и серебром, монеты из них функционируют на равных основаниях.

Монометаллизм — денежная система, при которой один денежный металл является всеобщим эквивалентом и одновременно в обращении присутствуют другие знаки стоимости (банкноты, казначейские билеты, разменная монета), разменные на золото. Существовало три разновидности золотого монометаллизма: золотомонетный стандарт, золотослитковый стандарт и золотодевизный стандарт.

Золотомонетный стандарт — золото выполняет все функции денег, в обращении находятся как золотая монета, так и знаки золота, производится свободная чеканка золотых монет с фиксированным содержанием золота, золотые монеты свободно меняются на знаки золота по нарицательной стоимости.

Золотослитковый стандарт характерен тем, что банкноты обмениваются на золотые слитки, но только при предъявлении определенной их суммы.

Золото-девизный стандарт — что банкноты обмениваются на девизы.

Девизы – платежные средства в иностранной валюте, предназначенные для международных расчетов. Применялась иностранная валюта, разменная на золото. Важная роль золото-девизного стандарта заключалась в том, что он закрепил валютную зависимость одних стран от других, что явилось основой для создания в последующем системы международных валютных договоров и систем валютного регулирования, обеспечивающих относительную устойчивость свободно конвертируемых валют.

Особенности современной денежной системы

- Отмена золотого стандарта.

- Переход к кредитным деньгам.

- Национальная денежная единица – банкнота Центрального Банка.

- Выпуск банкнот под обеспечение активов Центрального Банка.

- Развитие безналичных расчетов.

- Денежно-кредитное регулирование.

Элементы современной денежной системы бумажно-кредитного обращения

Денежная единица — законодательно установленный в стране денежный знак, основной элемент денежной системы страны, являющийся единицей денежного измерения. Например, денежной единицей России является российский рубль.

Порядок обеспечения денежных знаков — это характеристика видов и основных правил их обеспечения. Законом устанавливается, что может служить в качестве обеспечения денежных знаков. Раньше это было золото. А сейчас – активы Центрального Банка.

Эмиссионный механизм — это порядок выпуска и изъятия денежных знаков из обращения; — структура денежной массы, находящейся в обращении.

Эми́ссия денег (отфр. émission — выпуск) — выпуск в обращение новых денег, увеличение обращающейся денежной массы. Эмиссия — это такой выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении. Эмиссия бывает наличная и безналичная.

Есть разница таких понятий как «выпуск денег в хозяйственный оборот» и «эмиссия денег». Но это уже другая история. Об этом хорошо написал Лаврушин О.И. в книге «Деньги. Кредит. Банки».

Структура денежной массы в обращении — представляет собой соотношение наличных и безналичных денег, а также соотношение денежных знаков разной купюрности в общем денежном обороте.

Выглядит это примерно так. Хотя, если построить диаграмму то будет выглядеть покрасивее.

Денежная масса

М2 (национальное определение) в 2009 — 2011 году

(млрд. руб.)