Получены деньги за продукцию проводка

Проводки по реализации товаров и услуг: примеры, какие счета применяются

Хозяйствующие субъекты создаются для осуществления строго определенных видов деятельности. Большинство из них занимается созданием готовой продукции, оказанием услуг и производством работ в пользу сторонних лиц. Данный процесс связан с передачей ценностей (работ, услуг) и получением оплаты за них. Рассмотрим подробнее какие формируются проводки по реализации товаров и услуг.

Какие счета применяются при реализации товаров и услуг

Планом счетов для отражения в бухучете предусмотрено использование следующих счетов при отражении реализации услуг, работ, товаров:

Планом счетов для отражения в бухучете предусмотрено использование следующих счетов при отражении реализации услуг, работ, товаров:

- 20 — применяется для учета затрат при реализации услуг и выполнении работ.

- 41- применяется при отражении стоимости товаров приобретенных для дальнейшей перепродажи.

- 42 — для списания наценки по товарам (когда отражение товаров производится по продажным ценам).

- 43 — используется для отражения готовой продукции, созданной на предприятии.

- 44 — для учета расходов на продажу по реализованным товарам.

- 45 – на этом счете показывается продукция, которая отгружена продавцу, но еще им не получена и не оплачена.

- 46 — используется при поэтапном выполнении работ.

- 50 — при использовании в расчетах за проданные услуги, работы, товары наличных платежей.

- 51 — при использовании в расчетах за проданные услуги, работы, товары безналичных платежей.

- 52 — когда покупателями выступают иностранные лица, перечисляющие оплату в иностранной валюте.

- 57 — когда оплата за проданные услуги, работы, товары происходит банковскими карточками.

- 62 — применяется при осуществлении расчетов с поставщиками и подрядчиками за проданные им услуги, работы, товары.

- 68/НДС — применяется для начисления НДС при продаже услуги, работы, товары.

- 76 — при осуществлении реализации по товарам, работ, услуг по разовым сделкам.

- 90/1 — используется при отражении в бухучете выручки по продаже услуг, работ, товаров.

- 90/2 — применяется для учета себестоимости проданных услуг, работ, товаров.

- 90/3 — на счете отражается информация о включенном в стоимость проданных услуг, работ, товаров НДС (когда организация работает с НДС).

- 90/4 — если реализуемые товары, облагаются акцизами.

Проводки по реализации товаров и услуг

При продаже товаров в розницу

Особенностью учета реализации в розничной торговле является поступление выручки от продажи не на расчетный счет, а, в основном, в кассу.

В связи с тем, что покупателями выступает достаточно обширный круг потребителей, расчеты с ними ведутся без использования счета 62, а напрямую на счет учета выручки. Кроме этого, на себестоимость проданных товаров обычно списываются также затраты на их продажу.

Бухгалтерские Проводки по Учету Товаров

Бухгалтерские проводки по Учету Товаров (Поступление, Реализация, Возврат, Уценка) и ВИДЕО по ТМЦ

Бухгалтерские Проводки по Учету Товаров

Видео по УЧЕТУ ТМЦ

Реализация товаров отражается по Кредиту счета 90 «Продажи» и по Дебету счета 41 «Товары».

Реализация товаров отражается по Кредиту счета 90 «Продажи» и по Дебету счета 41 «Товары».

Расходы на приобретение, хранение и продажу товаров — на счете 44 «Расходы на продажу».

Списание торговой наценки (если учет ведется по продажным ценам) производится:

Д 90-2 «Себестоимость продаж» К 42 «Торговая наценка» (сторно) — сторнирована торговая наценка

Пример.

Организация (метод начисления) отгрузила продукцию покупателю в январе 2018 г. на сумму 11 800 руб. (в т.ч. НДС 1 800 руб.)

По договору право собственности на продукцию переходит к покупателю на день отгрузки и передачи покупателю расчетных документов. Деньги от покупатели пришли в апреле 2018 г.

Себестоимость продукции составляет 8 700 руб.

Дт 62 Кт 90.1 (Выручка) — 11 800 руб. — начислена выручка, подлежащая получению от покупателя;

Дт 90.3 Кт 68 (НДС) — 1 800 руб. — начислен НДС по проданной продукции за 1 квартал;

Дт 90.2 (Себестоимость продаж) Кт 43 — 8 700 руб. — списана себестоимость отгруженной продукции.

Поступление товаров от поставщиков в розничной и оптовой торговле

Дт 60 – Кт 50; 51 — Уплачено поставщику за товар;

Дт 41.1; 41.2 – Кт 60 — Оприходованы товары на покупную стоимость;

Дт 41.3 – Кт 60 — Оприходована тара под товарами, полученная от поставщика;

Дт 44 – Кт 60 – Отражены в учете транспортные расходы от поставщика;

Дт 19 – Кт 60 – Отражен в учете НДС по транспортным услугам поставщика;

Дт 63 – Кт 60 – Отражена в учете выявленная при приемке недостача или порча товаров вине поставщика или транспортной компании;

Дт 84 – Кт 60 – Отражена в учете выявленная при приемке недостача или порча товаров;

Дт 19 – Кт 60 — Отражен в учете НДС на поступившие товары в оптовой торговле;

Дт 41.2 – Кт 60 — Отражен в учете НДС на поступившие товары в розничной торговле.

С использованием счета 45

ТМЦ, отгруженные покупателю, до получения денег учитываются на счете 45 «Товары отгруженные».

Основанием для записей по дебету этого счета являются документы на отгрузку.

Дт 45 – Кт 41.1 – Отражены в учете товары отгруженные;

Дт 62 – Кт 90.01.1 — Отражена реализация товаров;

Дт 90.03 – Кт 68.02 – Отражен НДС при реализации товаров;

Дт 91.02.1 – Кт 45 – Отражена себестоимость отгруженных товаров;

Дт 51(50) – Кт 62 – Поступили деньги от покупателя.

Реализация товаров покупателю

Дт 62 – Кт 90.01.1 — Отражена реализация товаров;

Дт 90.03 – Кт 68.02 – Отражен НДС при реализации товаров;

Дт 91.02.1 – Кт 41.1 – Отражена себестоимость отгруженных товаров;

Дт 51 (50) – Кт 62 – Поступили деньги от покупателя.

В розничной торговле:

Дт 62.Р – Кт 90.01.1 Отражена реализация товаров;

Дт 90.03 – Кт 68.02 – Отражен НДС при реализации товаров;

Дт 91.02.1 – Кт 41.1 – Отражена себестоимость отгруженных товаров;

Дт 50 – Кт 62 – Поступили деньги от покупателя в кассу;

Дт 57 – Кт 62 – Отображена оплата банковской картой;

Дт 51 – Кт 57 – Поступление оплаты по платежной карте;

Дт 57 – Кт 62 – Сдача выручки инкассаторам банка;

Дт 51 – Кт 57 – Зачисление инкассированной выручки.

Проводки на Возврат Товара

При возврате качественного товара по соглашению сторон происходит обратная реализация согласно новому договору купли-продажи.

При возврате качественного товара по соглашению сторон происходит обратная реализация согласно новому договору купли-продажи.

Продавец становится покупателем, а покупатель — продавцом.

Бухгалтерские записи в учете продавца и покупателя не сторнируются.

Если продавец согласился с предъявленной ему претензией по возврату некачественного товара и подписал акт о возврате товара, то ему следует сторнировать все проводки, которыми отражена реализация возвращенного товара.

Проводки при возврате некачественного товара:

Дт 41 — Кт 60 — отражена стоимость оприходованного товара;

Дт 19 — Кт 60 — учтен «входной» НДС по оприходованному товару;

Дт 68.2 — Кт 19 — принята к вычету сумма «входного» НДС;

Дт 41- Кт 60 — сторнирована стоимость товаров, возвращенных продавцу;

Дт 19 — Кт 60 — сторнирована сумма НДС, предъявленная поставщиком в части стоимости возвращенных товаров;

Дт 68.2 — Кт 19 — сторнирована запись по вычету НДС, относящегося к стоимости возвращенных товаров.

Уценка и Продажа товаров по Сниженным Ценам

Проводки при проведении уценки товара:

Проводки при проведении уценки товара:

Дт 41.1 — Кт 60 — оприходован приобретенный товар;

Дт 19 — Кт 60 — отражена сумма НДС по приобретенным товарам;

Дт 68 — Кт 19 — принят к вычету НДС по приобретенным товарам;

Дт 41.1 — Кт 42 — отражена сумма торговой наценки;

Дт 42 — Кт 41.1 — отражена уценка товара в сумме торговой наценки на приобретенный товар;

Дт 50 — Кт 90-1 — признана выручка от продажи товара по уцененной стоимости;

Дт 90-2 — Кт 41.1 — списана продажная стоимость проданного товара;

Дт 90-3 — Кт 68.02 — начислен НДС с выручки к уплате;

Дт 99 — Кт 90-9 — отражен финансовый результат (убыток).

. .

Бухгалтерский учет поступления материалов

Для учета материалов существует бухгалтерский счет 10 «Материалы». Счет 10 – активный, на нем ведется учет активов предприятия (материальных ценностей), по дебету данного счета отражается поступление материалов на склад предприятия, по кредиту выбытие и их отпуск в производство.

При поступлении на предприятие материальные ценности могут учитываться двумя способами:

- по фактической себестоимости (зачастую так оно и происходит);

- по учетным ценам (в данном случае в качестве учетной могут выступать средние покупные цены или плановая себестоимость).

Поступление материалов отражается в карточке учета материалов М-17.

К 10 счету может быть открыт ряд субсчетов: сырье и материалы, полуфабрикаты, топливо, тара, запасные части и т.д.

Кроме этого, на каждом субсчете может вестись еще аналитический учет поступления по каждому конкретному виду (сорт, наименование) материалов или по местам их хранения.

Учет по фактической себестоимости

К затратам можно отнести:

- непосредственно стоимость по договору купли-продажи;

- затраты на услуги сторонних организаций, связанные с приобретением материалов (например, информационные, консультационные);

- транспортно-заготовительные расходы (ТЗР);

- затраты, связанные с доведением материальных ценностей до состояния, в котором они могут быть использованы.

Также в этот перечень можно включать и другие расходы, возникающие в процессе приобретения материалов и доведения их до пригодного состояния.

Поступление материалов от поставщика осуществляется на основе доверенности на получение ТМЦ форма М-2 или М-2а. Форму М-2а, как правило, применяют при частом, постоянном получении ценностей. Форма М-2 обычно применяется для разового получения. Главное отличие этих двух форм – это наличие корешка в форме М-2, который при выдаче доверенности остается в бухгалтерии и подшивается в соответствующие папки. Данный корешок содержит необходимую информацию о выданной доверенности и позволяет бухгалтеру не делать дополнительных записей вручную. Применение этих форм актуально в том случае, если лицо, получаемое ТМЦ у поставщика или перевозчика, доставившего ТМЦ, не является руководителем организации или индивидуальным предпринимателем.

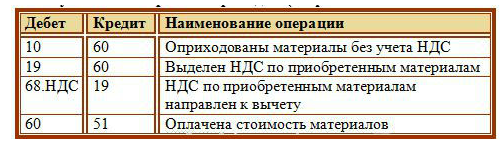

Проводки

НДС по приобретаемым ТМЦ выделяется на отдельный счет 19 «Налог на добавленную стоимость по приобретенным ценностям» проводкой Д19 К60, после чего НДС направляется к вычету в дебет счета 68 «Расчеты по налогам и сборам» субсчет «НДС» — проводка Д68.НДС К19.

Оплата поставщику с расчетного счета оформляется проводкой Д60 К51.

Выполнить указанные выше бухгалтерские проводки можно только в том случае, если имеются подтверждающие документы:

- товарная или товарно-транспортная накладная от поставщика;

- счет-фактура с выделенным НДС от поставщика;

- накладная и счет-фактура по другим затратам, связанным с приобретением и транспортировкой;

- платежные документы, подтверждающие факт оплаты всех расходов покупателем.

При приеме товарно-материальных ценностей проверяются данные документов, сверяется фактическое наличие материалов с указанным в документах, если расхождений нет, то оформляется приходный ордер форма М-4. Если же в процессе проверки выявлены расхождения по количеству, ненадлежащее качество, то оформляется акт о приемке форма М-7.

Проводки по учету материалов при поступлении по фактической себестоимости:

Пример

Организация покупает ТМЦ в количестве 1000 шт за 118 000 руб., в том числе НДС 18 000 руб. Расходы на доставку составили 11 800 руб., в том числе НДС 1 800 руб. ТМЦ приходуются по фактическим ценам. Расходы на доставку отражаются на отдельном субсчете счета 10 – 10.ТЗР. В производство отправлено 500 шт. ТМЦ.

Проводки:

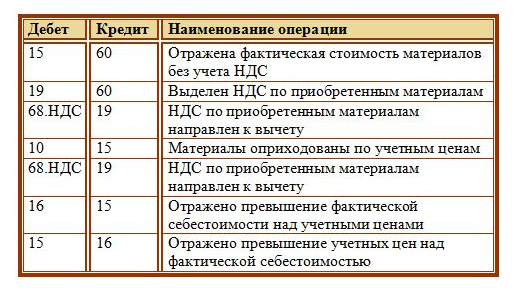

Учет по учетным ценам

Для учета товарно-материальных ценностей в данном случае используются вспомогательные сч. 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей».

Проводки

НДС выделяется отдельно на 19 счет: Д19 К60, после чего направляется к вычету Д68.НДС К19.

После чего ТМЦ приходуются в дебет сч. 10 по учетным ценам: Д10 К15.

Разница между фактической ценой, указанной на сч. 15, и учетной, отраженной на сч. 10, отражается на сч. 16.

Если фактическая цена больше учетной, то выполняется проводка Д16 К15 на величину, равную разнице между закупочной и учетной стоимостью. При этом на сч. 16 появляется дебетовое сальдо, которое в конце месяца списывается на те счета, на которые списываются материалы. Сумма, которую нужно списать со сч. 16 в конце месяца определяется по следующей формуле:

(Сальдо по дебету сч. 16 на начало месяца + оборот по дебету сч. 16 за месяц) * оборот по кредиту сч. 10 за месяц / (сальдо по дебету сч. 10 на начало месяца + оборот по дебету сч. 10 за месяц).

Если фактическая цена меньше учетной, то выполняется проводка Д15 К16. Кредитовое сальдо, образовавшееся на счете 16, сторнируется (отнимается) в конце месяца, сумма, подлежащая сторнированию, определяется по формуле:

(Сальдо по кредиту сч. 16 на начало месяца + оборот по кредиту сч. 16 за месяц) * оборот по кредиту сч. 10 за месяц / (сальдо по дебету сч. 10 на начало месяца + оборот по дебету сч. 10 за месяц).

Проводки при поступлении материалов по учетным ценам:

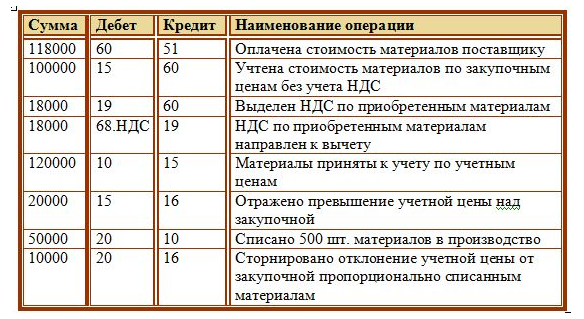

Пример

Организация покупает ТМЦ в количестве 1000 шт за 118 000 руб., в том числе НДС 18 000 руб.

ТМЦ приходуются по учетной цене 120 руб. за штуку. В производство направлено 500 шт. ТМЦ.

Проводки:

Помимо того, что материалы могут поступить на предприятие от поставщика, их можно также изготовить собственными силами из других материалов, также они могут быть внесены в уставной капитал организации или получены безвозмездно.

Другие способы поступления материалов

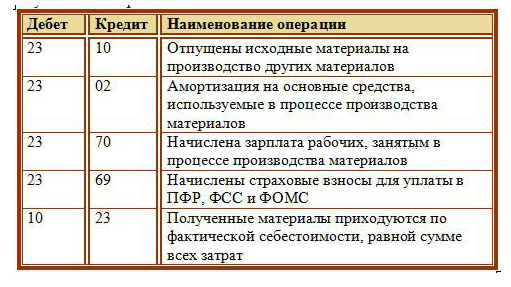

При изготовлении материальных ценностей стоимость, по которой они будут оприходованы на склад, складывается из всех фактических затрат, возникших в процессе производства. Сюда могут включаться: стоимость исходных материалов, амортизация основных средства, используемых при производстве, зарплата персонала, накладные расходы и прочие прямые расходы.

Все затраты по производству собираются на сч. 20 «Основное производство» или 23 «Вспомогательное производство», после чего списываются на сч. 10 Материалы.

Проводки:

Взнос в уставный капитал

Если материальные ценности поступают от одного из учредителей в виде взноса в уставный капитал, то необходимо провести их оценку, согласовать стоимость со всеми учредителями, при необходимости воспользоваться независимой экспертизой.

Также в фактическую себестоимость могут быть включены транспортно-заготовительные расходы.

Проводка по учету поступления материалов в данном случае будет иметь вид: Д10 К75.

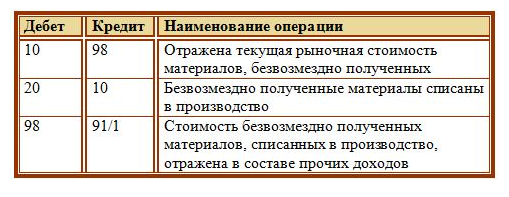

Безвозмездное поступление

Если материалы поступают в организацию по договору дарения (безвозмездно), то их фактическая себестоимость принимается равной среднерыночной стоимости. Сюда также включаются транспортно-заготовительные расходы.

Безвозмездное поступление отражается проводкой: Д10 К98.

По мере списания материальных ценностей в производство с дебета счета 98 «Доходы будущих периодов» списываются суммы по материалам, полученным при дарении, в кредит счета 91/1 (отражаются в составе прочих доходов).

Проводки при безвозмездном поступлении материалов:

Безвозмездная передача материальных ценностей отличается тем, НДС в этом случае не выделяется, даже если поставщик предоставил счет-фактуру.

Видео: учет материалов в 1С

Какими проводками отражать реализацию товара

Нормативно-правовая база

Правовой основой, по которой организации должны продавать, а затем проводить в учете товар, является ПБУ 9/99 (Приказ Минфина России № 32н от 06.05.1999). В нем бухгалтер сможет найти ответ на все вопросы по реализации изготавливаемых продуктов или осуществляемых услуг. Организации подразделяют доходы на:

- обычные — от основных видов деятельности;

- прочие — не относящиеся к основной деятельности, не всегда регулярные, незначительные в общем объеме доходности от сбыта продукции.

К обычным доходам относится и доходность от торговли товарами, работами и услугами (п. 5 ПБУ 9/99). Величина доходов высчитывается без налога на добавленную стоимость и НДС (п. 3 ПБУ 9/99). НДФЛ также в этом случае не учитывается. Порядок подразделения доходов каждое учреждение выбирает самостоятельно, основываясь на специфике вида деятельности и организационно-правовой формы. Выбранный способ необходимо закрепить в учетной политике (п. 4 ПБУ 9/99).

В п. 12 ПБУ 9/99 говорится, что выручка от торговли признается в учете только в случае одновременного определения признаков:

- у предприятия есть право на ее получение;

- она исчисляется в определенном размере;

- доход выгоден для своего получателя;

- при сбыте была осуществлена передача права собственности;

- величина реализационных издержек также известна.

Для организаций, работающих по упрощенной схеме бухгалтерского учета, допускается возможность признавать доходность в момент получения оплаты за ТРУ. В случаях длительного производственного цикла выручку также можно признать поэтапно — после выполнения определенного этапа или изготовления конкретной части (п. 13 ПБУ 9/99).

На каких счетах вести бухгалтерский учет продаж

Бухучет операций по продаже товаров и услуг организации отражается на счете 90 «Продажи» плана счетов (Приказ Минфина № 94н от 31.10.2000). На 90 счете записываются проводки по реализации ТМЦ и расходов, непосредственно связанных со сбытом ТРУ, а также НДС, начисленный с этих операций. На сч. 90 можно вести как синтетический, так и аналитический учет. Аналитика ведется по таким параметрам, как виды реализуемых ТРУ, структурные подразделения организации.

Сч. 90 имеет ряд субсчетов, которые организация открывает на основании отраслевой и производственной специфики сферы ее функционирования:

- выручка — 90.1;

- себестоимость — 90.2;

- НДС — 90.3;

- акцизы — 90.4;

- расходы — 90.5;

- прибыли и убытки — 90.9.

Показатели и движения по субсчетам учитываются в течение всего месяца нарастающим итогом. В конце отчетного периода — месяца — оборот по кредиту (субсчет 90.1) сравнивается с совокупным итогом оборота по дебету по таким субсчетам, как 90.2, 3 и проч. Результат проводится на субсчете «Прибыли и убытки» следующей записью: Дт 90.9 Кт 99.

Как учитывать реализацию товаров

Бухгалтерская запись реализуемых ТМЦ делается в момент отгрузки товаров. Бухпроводки по реализации товаров такие: