Планирование денежных средств на предприятии

Бюджет движения денежных средств (БДДС), что это?

Успех любого предприятия, безусловно, обеспечивает финансовая стабильность.

Финансовой устойчивостью, платежеспособностью компании становится независимость от кризисов, неблагоприятных экономических сбоев.

Такая надежность способствует привлечению инвестиций, следовательно, гарантирует рост прибыли.

Построение БДДС становится приоритетным фактором управления деятельностью предприятий.

Экономическая стабильность компании непосредственно связана с движением денежных средств, тщательным управлением этим потоком.

Анализом движения денежных средств, как известно, занимается финансовый менеджер.

Определение БДДС

Для прогнозирования денежных потоков, предотвращения “кассовых разрывов”, управления прибыльностью предприятия финансисту необходим важнейший инструмент – бюджет движения денежных средств.

В нем отражаются практически все прогнозируемые финансовые поступления, а также снятия денежных средств при хозяйственных операциях компании.

БДДС выражает все возможные поступления предоплаты (например, на расчётный счёт, в кассу) за поставляемую продукцию.

Инструмент показывает авансовые платежи, также фиксирует задержки финансирования за ранее предоставленную продукцию.

Если обнаружится, что финансовый остаток в начальный бюджетный период недостаточен для покрытия расходов, то потребуется изыскание дополнительных финансовых источников.

Как получить выписку из ЕГРЮЛ.

Узнать процедуру отчисления средств на накопительную часть пенсии здесь.

Построение БДДС становится приоритетным фактором управления деятельностью предприятий. Составляется он с различной периодичностью. План на общий бюджетный период предусматривает помесячную детализацию.

Главное запомнить, что БДДС является довольно гибкой (то есть, изменяемой) формой.

Поэтому наиболее практичен именно месячный план, имеющий разбивку по дням. Его создают, затем утверждают ежемесячно (в конце). Причем при его составлении участвуют, без сомнения, все подразделения предприятия, связанные с планированием, с процессом расходования финансов.

Денежные средства,обладая высоким процентом ликвидности, дают свободу выбора компании в хозяйственной деятельности.

Планирование Бюджета движения денежных средств

Для эффективной деятельности организации, как известно, необходим положительный финансовый баланс. Решит такую задачу профессиональное, грамотное планирование БДДС.

Недаром в системе бюджетирования именно БДДС занимает важнейшее место.

Серьезное внимание уделяется, как правило, изучению (прогнозу) финансового движения.

Это происходит из-за неритмичности поступлений (выплат) в процессе функционирования предприятия, в результате каких-либо непредвиденных обстоятельств.

Процедуру составления БДДС лучше разбить на этапы, выполняемые последовательно.

Этапы составления БДДС:

- Для инвестиционных затрат определяется необходимый уровень средств.

- Финансы нужны для осуществления капиталовложений, приобретения основных средств, строительства собственных объектов.

- Средства образуются, естественно, за счет прибыли, остающейся после налогообложения.

- Определяется минимальный финансовый остаток на день для непредвиденных расходов.

- Oпределяется доходная часть бюджета. Сюда относят бюджет с учетом покрытия дебиторской задолженности, продажи основных средств, полученные проценты, дивиденды.

- Определяется расходная часть бюджета.

Здесь учитываются прямые затраты:

- расходы при оплате труда;

- траты на приобретаемые материалы, сырье

- накладные расходы;

- инвестиционная деятельность;

- финансовые операции (возврат кредитов, выплата процентов, дивидендов).

Причем стоимость сырья (материалов) фиксируются нормативными ценами, порой отличающимися от рыночных.

Эффективность бюджетирования

Деятельность предприятия предполагает, как известно, получение прибыли.

При этом важен здесь поток денежных средств.

Его результат приводит к новому циклу производства. Это позволяет перераспределить ограниченные ресурсы.

БДДС имеет основные части:

приход (от источников денежных средств) и расход (использование этих средств).

Информативность БДДС возможна при охвате всех денежных потоков. Прогнозирование денежного потока становится важнейшей задачей обеспечения продуктивной деятельности компании.

Эффективность бюджетирования связана с наличием сквозных процедур, регламентов во всех стадиях.

Формирование БДДС

Разработку бюджета специалисты начинают с установления источников возможных поступлений денег на конкретный бюджетный период.

Обычно эти источники делят на категории:

- поступления от операций,

- финансовый приход из внешних источников,

- прочий доход.

Специфика бизнеса, безусловно, играет важную роль. Доход отражают в основном денежные средства, несомненно, поступающие в конкретный бюджетный период.

Источники таких поступлений бывают внешние, внутренние.

Внешними считаются кредиты и инвестиции.

К двум группам внутренних поступлений относятся реализационные доходы (от оказания услуг) и внереализационные доходы – побочный продукт главной деятельности компании.

Как учесть НДС?

Где узнать долги по налогам для юридических лиц, читай здесь.

Заполнение ведомости на выдачу заработной платы: https://buhguru.com/buhgalteria/zarplata/kakie-formy-vedomostejj-na-vydachu-zara.html

Расходы имеют три категории, то есть деньги переводятся, как правило, на финансирование:

- Конкретных операций фирмы

- Капиталовложений

- Иных расходов

Третий пункт расходов включают следующие операции:

- выплата кредитных процентов;

- покрытие кредитов, займов;

- выдача дивидендов, расчёты с инвесторами;

- взносы в госбюджет.

Результат формирования БДДС может быть положительный, отрицательный, сбалансированный.

Положительным он считается, если планируемые финансовые поступления превышают планируемые расходы. В итоге образуется, естественно, свободный остаток. Если он значительный (5% общей суммы), то излишек размещают на депозит (банковский). Могут приобретаться также ценные бумаги.

Результат считается сбалансированным при небольшом свободном остатке.

Когда же планируемые денежные поступления не покрывают предусмотренных платежей, то результат считается отрицательным.

Ситуацию можно изменить. Потребуются следующие действия:

- обязательный пересчет показателей бюджета:

- смена политики платежей,

- сокращение затрат;

- привлечение заемных средств.

Таким образом, БДДС является ключевым инструментом системы бюджетирования и управления компанией.

Образец формы бюджета движения денежных средств:

Анализ и планирование денежных потоков предприятия

Методика анализа денежных потоков предприятия

Анализ денежных потоков проводится не только в целом по предприятия, но и в разрезе основных видов его хозяйственной

деятельности, по отдельным структурным подразделениям («центрам ответственности»).

Рассмотрим методику анализа денежных потоков предприятия на примере отчета о движении денежных средств предприятия, приведенного в приложении 3. Анализ проводится поэтапно.

1-й этап. Анализ денежных потоков по обычным видам деятельности предприятия

Для оценки денежных потоков предприятия по текущей деятельности выполним несколько последовательных шагов.

1-й шаг. Оценка динамики положительного и отрицательного денежного потока по обычным видам деятельности.

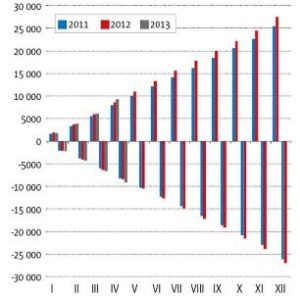

На основе данных столбца 2 и 3 табл. 17.4 выявим динамику движения денежных средств по обычным видам деятельности, рассчитаем объем положительного и отрицательного денежного потока по текущей деятельности, определим долю каждого вида выплат в совокупных выплатах, а также долю чистого денежного потока в совокупном положительном потоке. Результаты расчетов представлены в столбцах 4 и 5.

В отчетный период объем положительного денежного потока увеличился на 1040 тыс. руб., а объем отрицательного денежного потока увеличился на 10,43 тыс. руб. или на 24,65%. За счет прироста отрицательного денежного потока размер чистого денежного потока уменьшился на 1,54%.

Увеличение положительного денежного потока на 23,5% произошло в основном за счет увеличения поступлений от покупателей и заказчиков на 1 019 тыс. руб., при этом доля этих поступлений в положительном денежном потоке по текущей деятельности составила 98%.

Увеличение объема отрицательного денежного потока по текущей деятельности на 24,65% связано с увеличением расходов: на оплату труда на 212 тыс. руб. или на 36,55%; на оплату товаров, услуг, сырья на 701 тыс. руб. или на 22,65%, расходов по налогам и сборам на 74 тыс. руб. или на 35,24%.

2-й шаг. Оценка качества денежных потоков по текущей деятельности. На данном этапе рассчитываются значения относительных показателей, характеризующих качество денежных потоков по текущей деятельности, основные из них перечислены в табл. 17.5. Рост этих показателей в динамике положительно влияет на качество денежных потоков по текущей деятельности.

Динамика основных показателей движения денежных средств по текущей деятельности предприятия

Если значения рассмотренных относительных показателей изменяются в различных направлениях, то для комплексной оценки качества денежных потоков по текущей деятельности можно воспользоваться показателем — средним геометрическим темпов их роста:

ИН(ДПтек) = [Тр(К1) xТр(К2) xТр(К3)x Тр(К4) x Тр(К5)] 1/5

Если значение показателя ИН(ДПтек) больше единицы, то в отчетный период качество денежных потоков по текущей деятельности повысилось и наоборот.

Значения и динамика относительных показателей качества денежных потоков предприятия по текущей деятельности приведены в табл. 17.6.

Комплексный показатель качества денежных потоков по текущей деятельности:

Динамика относительных показателей качества денежных потоков по текущей деятельности предприятия

ИН(ДПтек) = [Тр(К1) x Тр(К2) x Тр(К3) x Тр(К4) x Тр(К5)] 1/5 = [0,9907 x 1,1317 x 0,7959 x 0,9022 x 0, 7896] 1/5 = 0,913373, или 91,34%.

На основе полученных результатов можно сделать следующий вывод о качестве денежных потоков по текущей деятельности. Уровень эффективности денежных потоков по текущей деятельности снизился на 8,66%, на каждый рубль положительного денежного потока, активов и отрицательного денежного потока приходилось меньше чистого денежного потока соответственно на 0,90 коп, 0, 74 коп. и 0,97 коп.

3-й шаг. Факторный анализ эффективности денежных потоков по текущей деятельности. Для выявления факторов, отрицательно влияющих на эффективность денежных потоков, используют факторные модели. Например, факторную модель эффективности отрицательного денежного потока можно представить в виде двухфакторной модели:

Р(ОДПтек) = ЧДПтек : ОДПтек = (ЧДПтек : ПДПтек) x (ПДПтек : ОДПтек), К5 = К3 x К1,

К5 — результативный фактор,

К3, К1 — воздействующие факторы.

С помощью этой модели определим, как изменение основных воздействующих факторов повлияло на изменение эффективность денежных потоков по текущей деятельности предприятия.

Изменение результативного фактора: ДК5 = -0,0097.

Влияние изменения воздействующего фактора К3 на изменение фактора К5:

ΔК5(К3) = (К31 — К3) x К1 = -0,00893 x 1,04609 = -0,00934.

Степень влияния К3:

СТ(К3) = -0,00934 : (-0,0097) x 100% = 96,49%.

В результате уменьшения чистого денежного потока, приходящегося на рубль положительного денежного потока по текущей деятельности на 0,90 коп., эффективность отрицательного денежного потока снизилась на 96,49%, на каждый рубль выплат по текущей деятельности пришлось меньше чистого денежного потока на 0,93 коп.

Влияние изменения воздействующего фактора К1 на изменение фактора К5:

ΔК5(К1) = К31 x (К11 — К1 ) = 0,03513 x (-0,0968) = -0,00034.

Степень влияния К1:

СТ(К1) = -0,00034 : (-0,0097) x 100% = 3,51%.

В результате снижение уровня платежеспособности, т.е. уменьшения положительного денежного потока, приходящегося на рубль отрицательного денежного потока по текущей деятельности на 0,97 коп., произошло эффективность отрицательного денежного потока снизилась на 3,51%, на каждый рубль выплат по текущей деятельности пришлось меньше чистого денежного потока на 0,034 коп.

Наибольшее отрицательное воздействие оказал фактор К3.

Для оценки влияния изменения денежных потоков предприятия на уровень ликвидности активов можно воспользоваться моделью вида:

К4 = ЧДПтек : АК = (ЧДПтек : ПДПтек) x (ПДПтек : АК) = К3 x К2.

Использование такой модели позволяет выявить изменение результативного фактора в результате изменения эффективности положительного денежного потока и уровня использования активов в текущей деятельности.

2-й этап. Анализ денежных потоков по инвестиционной и финансовой деятельности

На данном этапе на основе информационной базы, рассчитываются положительные, отрицательные денежные потоки по инвестиционной и финансовой деятельности. Для оценки качества денежных потоков рассчитываются относительные показатели соотношения положительных и отрицательных денежных потоков по инвестиционной и финансовой деятельности предприятия.

При проведении анализа особое внимание следует уделять динамике отрицательного финансового потока: структуре потока по направлениям расходования денежных средств: по каким направлениям использовались денежные средства, привлеченные из внешних источников; в какой мере погашалась сумма основного долга по привлеченным ранее кредитам и займам; выявлению степени зависимости развития предприятия от внешних источников финансирования.

Используя данные о движении денежных потоков по инвестиционной и финансовой деятельности предприятия, представленные в форме 3, выявим динамику денежных потоков по инвестиционной и финансовой деятельности анализируемой предприятия, качество этих потоков ( табл. 17.7).

В отчетный период объем положительного денежного потока по инвестиционной деятельности увеличился на 70 тыс. руб., или на 233,33%, за счет продажи основных средств и полученных процентов.

Размер отрицательного денежного потока по инвестиционной деятельности увеличился на 167 тыс. руб., или на 115,17%.

Величина чистого денежного потока по инвестиционной деятельности в динамике отрицательная, организация в отчетный период более быстрыми темпами наращивало свой производственный потенциал.

Качество денежных потоков по инвестиционной деятельности повысилось на 52,38%, на каждый рубль, инвестированный в основные средства, приходилось больше полученных средств от продажи основных средств и полученных процентов на 11 коп.

Размер чистого денежного потока по финансовой деятельности в базисный год был отрицательным, организация возвратила заемных средств больше на 40 тыс. руб., чем поступило на финансирование деятельности. Но в отчетный период ситуация изменилась, величина чистого денежного потока увеличилась на 130 тыс. руб. Организация наращивала объемы заемных средств для выполнения производственной программы.

Динамика движения денежных потоков по инвестиционной и финансовой деятельности предприятия

VII Международная студенческая научная конференция Студенческий научный форум — 2015

ПЛАНИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ.

Одна из главных проблем, стоящих перед любым новым предприятием — правильное планирование денежных потоков. Рентабельные предприятия терпят банкротство из-за того, что в определенный момент у них не хватило денежной наличности. Денежная наличность — это разность между реальными денежными поступлениями и выплатами. Изменяется объем денежной наличности только тогда, когда предприятие фактически получает платеж или само производит выплату финансовых средств. Таким образом, нельзя только по уровню прибыли судить о мере финансовой устойчивости предприятия. Главная задача плана денежных поступлений и выплат — спланировать синхронность поступления и расходования денежных средств и таким образом поддержать текущую платежеспособность предприятия.

Назначение и роль оперативных финансовых планов состоит в определении конкретной текущей финансово-экономической ситуации, а именно: последовательности и сроков совершения финансовых операций при наиболее рациональном маневрировании собственными, привлеченными и заемными денежными ресурсами в целях получения наибольшего экономического эффекта.

Разработка плана денежных поступлений и выплат:

оказывает влияние на прогнозируемые потоки платежей по отношению к кредитным институтам, инвесторам;

позволяет контролировать ликвидность — избежать неликвидности или чрезмерной ликвидности;

инициирует разработку и реализацию соответствующих организационных и финансово-экономических мероприятий по балансированию платежных средств.

Оперативное финансовое планирование включает следующие элементы:

расчет денежных потоков на основе запаса платежных средств на начало периода;

поддержание текущего баланса денежных поступлений и выплат путем планирования выплат по месяцам;

расчет объемов внешнего финансирования и дефинансирования;

расчет резервов ликвидности для определения желаемого запаса платежных средств на конец периода.

Если в плане доходов и расходов были намечены конкретные финансовые цели, то, планируя движение денежных средств, определяется, когда конкретно и сколько денег поступит или будет уплачено по счетам, чтобы обеспечить нормальную деятельность предприятия.

Планирование поступлений и расходов поможет наиболее оптимально привлекать кредиты или, наоборот, выгодно вкладывать временно свободные денежные средства.

В такой план необходимо включать только реальные поступления и расходы, планируемые на каждый конкретный период. Это должны быть фактически выплачиваемые деньги, а не обязательства, которые приняты на себя предприятиями сейчас, для того чтобы заплатить по ним в будущем. При этом надо иметь в виду, что платежи по погашению долга не отражаются в качестве издержек, хотя уменьшают сумму наличности, а амортизация основного капитала — это издержки, которые снижают прибыль, но на сумму денежной наличности не влияют. Нынешний финансовый механизм позволяет предприятиям иметь крупную просроченную задолженность перед их контрагентами и не оказываться при этом банкротом. Формирование реального рыночного механизма заставит предпринимателей относиться к планированию денежных потоков серьезнее, для того чтобы не попасть под процедуру банкротства.

Прежде всего, необходимо установить конкретные источники и время поступления денег на расчетные счета и в кассу предприятия. При этом необходимо учесть возможный временной сдвиг между реальной продажей продукции или услуг и фактическим поступлением денег. Продажа не всегда означает поступление денег, поскольку оплата купленного товара может производиться не сразу, а лишь спустя некоторое время, например, если товар был продан в кредит.

Затем сводятся по сроку оплаты суммы расходов, рассчитанные в других разделах бизнес-плана. При этом надо иметь в виду, что ряд платежей носит обязательный временной характер (например, оплата налогов), соответственно предприятие не в состоянии маневрировать сроками оплаты данных платежей. Как правило, сроки оплаты налогов представлены в налоговом календаре. Другие платежи менее обязательны по времени исполнения. Их оплата может быть спланирована в зависимости от финансовой ситуации на предприятии, т.е. в зависимости от поступления денежных средств.

Расчет компонентов финансового плана начинается с определения объема денежных средств на начало периода, который включает в себя остатки денег в кассе и счетах в банках. Затем производится расчет поступлений и выплат, связанных с текущей деятельностью предприятия (по производству и реализации продукции, по лицензиям, по аренде, по процентам, по налогам и дивидендам). Инвестиционные расчеты включают поступления и выплаты по земельным участкам, зданиям, оборудованию, оснащению, материалам, продаже/покупке участия (паев), продаже/покупке ценных бумаг, предоставлению/возврату ссуд. При расчете внешнего финансирования учитываются поступления и выплаты по привлечению/возврату собственного и заемного капитала.

Таким образом, можно определить итоговый баланс денежных средств на конец периода (месяца, квартала, года) как сумму остатка (баланса) на начало периода и прихода денежных средств, уменьшенную на величину понесенных расходов.

План денежных поступлений и выплат строится на основе плана доходов и расходов с разбивкой по месяцам. Если для какого-то месяца окажется, что выплаты превышают поступления, причем эта разница не может быть покрыта из наличных денег, предприниматель должен заранее позаботиться о том, чтобы на этот период взять деньги в долг. Если в каком-то другом месяце денежные поступления, наоборот, будут превышать выплаты, «лишние» деньги можно отдать в краткосрочную ссуду или положить на банковский счет до того времени, когда выплаты вновь будут превышать поступления. Обычно в первые несколько месяцев после создания предприятия предпринимателю приходится часто пользоваться заемными средствами для покрытия своих платежей, но по мере накопления собственных средств займы требуются все реже.

В ряде случаев полезно предусмотреть несколько возможных сценариев развития и соответственно дать несколько вариантов плана доходов и расходов и плана денежных поступлений и выплат. Работа по составлению подобных сценариев и проведению расчетов важна не только как средство получения формальных планов, но и потому, что она дает предпринимателю возможность заранее обдумать возможные пути развития предприятия.

План денежных поступлений и выплат

Алгоритм формирования бюджета движения денежных средств при краткосрочном (оперативном) планировании.

Одним из важнейших факторов, определяющих эффективность ведения бизнеса для предприятия, является возможность управлять своей платежеспособностью. Основным инструментом управления денежными средствами служит система управленческого учета и бюджетирования. Денежный поток контролируется в бюджетировании с помощью Бюджета движения денежных средств. В статье авторы пытаются раскрыть основные подходы к формированию бюджета движения денежных средств и предложить свою методику формирования этого бюджета.

Бюджет движения денежных средств

Под бюджетом движения денежных средств (БДДС) понимают бюджет (план) движения расчетного счета и наличных денежных средств в кассе предприятия или его структурного подразделения, отражающий все прогнозируемые поступления и снятия денежных средств в результате хозяйственной деятельности предприятия [1].

Для эффективного ведения бизнеса предприятию в настоящем и будущем необходимо иметь положительный баланс денежных средств. Именно поэтому БДДС отводится главенствующее место в системе бюджетирования. Как отмечает В.Хруцкий «в бизнесе есть только одна непоправимая ошибка остаться без денежных средств на расчетном счете или на том счете, с которого можно финансировать текущие операции и инвестиционные проекты» [1] .

БДДС составляют как с целью обеспечения постоянного наличия денежных средств, направляемых на исполнение обязательств предприятия, так и для эффективного использования избытка этих средств [2] . Следовательно, в БДДС должны быть предусмотрены меры против так называемых «кассовых разрывов», т.е. ситуаций, связанных с нехваткой наличных денежных средств для текущих выплат (в качестве мер могут быть банковские кредиты, выпуск акций или иное привлечение денежных средств). Временно свободные денежные средства могут направляться, например, в инвестиционные проекты, банковский вклад под процент и т.д.

Таким образом, БДДС должен обеспечивать наличие оптимального ежедневного остатка (конечного сальдо) денежных средств на протяжении всего периода планирования:

Состав и этапы формирования БДДС в бюджетировании

Бюджет движения денежных средств обычно составляют на основе бюджета доходов и расходов (БДР) и инвестиционного бюджета [3]. Однако, БДДС не может быть получен расчетным путем из двух упомянутых бюджетов . Это связано с различной методикой формирования БДДС и БДР. Бюджет доходов и расходов формируется по методу «начисления» (т.е. доходы и расходы определяются в тот момент времени, когда они были реально понесены, вне зависимости от оплаты), бюджет движения денежных средств — по «кассовому» методу (т.е. доходы и расходы должны быть не только совершены, но и оплачены). Кроме того, существуют статьи бюджета доходов и расходов, не связанные с движением денежных средств (например, амортизация, брак, недостача), равно как и существуют статьи движения денежных средств, не связанные с текущим оборотом капитала и инвестиционной деятельностью (кредиты и займы).

Специалисты компании Инталев, например, приводят следующие различия в статьях БДР и БДДС (Табл.1)[4] :

Таблица. 1 Различия в статьях БДР и БДДС

Естественно, что БДДС, разрабатываемый на основе упомянутых бюджетов, составляется из частей, функционально связанных с соответствующими частями БДР и инвестиционного бюджета.

Джай К. Шим выделяет 4 основные раздела БДДС [5]:

Отдельные исследователи [6] выделяют дополнительно раздел по инвестиционной деятельности, под которой понимается деятельность предприятия, связанная с капитальными вложениями (приобретения зданий, сооружений, нематериальных активов, а также их продажа; осуществление долгосрочных финансовых вложений в другие организации, выпуск облигаций и других ценных бумаг). Последний раздел является отражением инвестиционного бюджета и описывает движение денежных средств по программе инвестиций предприятия.

Процедуру разработки БДДС целесообразно разбить на ряд последовательно выполняемых этапов. Из приведенного в работе В. Хруцкого описания процесса бюджетирования можно выделить следующие этапы формирования БДДС [1]:

Пример бюджета движения денежных средств приведен в Табл.2.

Таблица. 2 Пример БДДС

Заявочно-договорная методика формирования БДДС

Возможности эффективного планирования движения денежных средств зависят от периода планирования. Долгосрочные (год и больше) и среднесрочные (квартал, год) БДДС могут практически совпадать с БДР. Чем больше период планирования, тем ближе БДДС к БДР. При переходе к краткосрочному (оперативному) планированию не представляется возможным брать за основу скорректированный на тот же период БДР из-за сильной подверженности процесса движения денежных средств случайным воздействиям, которые почти невозможно предусмотреть на этапе составления БДР, как то: колебания сроков и размеров оплаты, условий и объемов поставок. Кроме того, данные о стоимостном выражении расходов в БДР обычно являются приблизительными, создаются на основе нормативных (учетных) цен на сырье и материалы.

Традиционная методика формирования расходной части Бюджета движения денежных средств, например, описанная в работах К. Щиборща[3] или В. Хруцкого[1] позволяет формировать бюджет движения денежных средств на период от нескольких месяцев до года, однако не всегда подходит для нужд оперативного (краткосрочного) планирования сроком до 1 месяца.

В связи с этим авторами предлагается в дополнении к традиционной методике заявочно-договорная методика, в которой предполагается формирование Бюджета движения денежных средств и платежного календаря (под которым понимается график поступлений средств и платежей предприятия) на основе заявок на расходование денежных средств.

Ключевая особенность предлагаемого алгоритма формирования БДДС на краткосрочный период заключается в том, что, в первую очередь, проводятся анализ текущей потребности подразделений и сложившейся к концу периода структуры платежей по договорным взаимоотношениям. Только после этого сверяются заложенные в БДР и инвестиционный бюджет доходы и расходы с потребностями по текущему движению денежных средств. Результатом такой сверки может быть как корректировка БДДС, так и изменение БДР и инвестиционного бюджета.

Такой подход к планированию движения денежных средств соответствует известному в математической теории оптимального управления принципу оптимальности Р. Беллмана: оптимальный путь движения к достигаемой цели из текущего состояния, в котором находится объект, не зависит от предыстории движения объекта в текущее состояние. «Текущее состояние» объекта в нашем случае — сложившаяся к началу периода планирования ситуация по договорным взаимоотношениям и потребностям предприятия в денежных средствах.

Заявочно-договорная методика формирования БДДС представлена на рис.1:

Рисунок 1 Заявочно-договорная методика формирования БДДС

При планировании поступлений денежных средств (блок 1 на рис.1) проводится расчет предполагаемых поступлений денежных средств на основании имеющихся плановых данных по доходам за данный период и возможным погашением дебиторской задолженности покупателями ( Поступления ).

Расчет поступлений выполняется с учетом сложившейся практики взаимоотношений с покупателями. Для этого с помощью, например, статистических методов проводится анализ текущей деятельности предприятия и определяются следующие показатели:

Расчет этих показателей производится по каждому виду деятельности в разрезе групп контрагентов. Для этого можно использовать бухгалтерскую базу предприятия.

После расчета общей суммы плановых поступлений определяется максимально возможная сумма выплат за период:

Выплаты = Сальдо нач + Поступления — Сальдо кон — Резерв , где

Планирование выплат денежных средств осуществляется на основе утвержденных заявок и договоров (блок 2 на рис.1). В рамках данной методики предполагается создание базы договоров, в которой регистрируются все заключенные с предприятием финансовые и хозяйственные договора. Для планирования выплат денежных средств на основе разовых взаимоотношений с контрагентами, не оформленных договорами, предназначен документ заявка (Примерный формат табличной части заявки приведен в табл. 3). Заявка составляется подразделением на расходы по текущей деятельности. Обязательное условие заявки — наличие документального подтверждения каждой строки расходов (счет, справка, производственный план).