Особенности денежных потоков предприятия

Значение эффективного управления денежными потоками предприятия

ТЕМА 3

УПРАВЛЕНИЕ ДЕНЕЖНЫМИ ПОТОКАМИ НА ПРЕДПРИЯТИИ

3.1. Значение эффективного управления денежными потоками предприятия

3.2.Классификация видов денежных потоков предприятия

3.3. Принципы, цель и этапы управления денежными потоками предприятия

3.4. Анализ денежных потоков предприятия

3.5. Методы оптимизации денежных потоков предприятия

3.6. Планирование денежных потоков на предприятии

Ключевые термини:- Значения эффективного управления денежными потоками предприятия — Классификация видов денежных потоков предприятия — Принципы, цель и этапы управления денежными потоками предприятия — Анализ денежных потоков предприятия — Методы оптимизации денежных потоков предприятия — Планирования денежных потоков на предприятии.

Значение эффективного управления денежными потоками предприятия

Денежные потоки предприятия — это совокупность распределенных во времени поступлений и выплат денежных средств, которые формируются в процессе хозяйственной деятельности.

Согласно П(С) БУ 4 «Отчет о движении денежных средств» денежные потоки предприятия — поступление и выбытие денежных средств и их эквивалентов. Денежные средства включают средства в кассе и на счетах в банках, которые могут быть использованы для текущих операций. Эквиваленты денежных средств — краткосрочные финансовые инвестиции, которые могут быть свободно конвертированы в соответствующую сумму средств и имеют незначительный риск относительно изменения стоимости. Такими эквивалентами являются высоколиквидные инвестиции в ценные бумаги на срок, который не превышает трех месяцев, — казначейские векселя, депозитные сертификаты.

Не все хозяйственные операции, связанные с движением денежных средств, принадлежат к денежному потоку предприятия. В частности, не рассматриваются как денежные потоки переводы денежных средств между обособленными подразделениями предприятия, выдача (возврат) денежных средств подотчетным лицам, инкассация наличных денег, перевод денежных средств из расчетного на депозитный счет. Однако это не значит, что такие операции не должны рассматриваться как объект финансового менеджмента.

Значение эффективного управления денежными потоками заключается в том, что :

1. Именно денежные потоки обслуживают все хозяйственные операции. Можно считать, что денежные потоки — это «кровеносная система» предприятия, его финансовое кровообращение. Эффективно организованы денежные потоки важным условием финансового здоровья предприятия, ведь избыточный денежный поток, как и дефицитный денежный поток, для предприятия может негативно влиять на финансовые результаты его деятельности.

2. Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического развития. В зависимости от степени синхронизации денежных потоков по объемам и во времени определяются темпы развития предприятия, его финансовая стойкость. Чем высшая степень синхронизации, тем более существенное ускорение реализации стратегических заданий.

3. Рациональное формирование денежных потоков способствует повышению ритмичности осуществления операционного цикла предприятия. Любой перебой в осуществлении платежей негативно влияет на формирование производственных запасов и др.

4. Эффективное управление денежными потоками позволяет сократить потребность в заёмном капитале, снизить зависимость темпов развития предприятия от заёмного капитала. Особенно актуальной данная проблема является для предприятий, которые находятся на ранних этапах развития.

5. Управление денежными потоками предприятия является рычагом ускорения обороту капитала предприятия. Именно в процессе эффективного управления денежными потоками достигается сокращение длительности производственного и финансового циклов, уменьшается потребность в капитале. Убыстряя оборот капитала, предприятие таким образом обеспечивает рост прибыли.

6. Через эффективное управление денежными потоками обеспечивается снижение риска неплатежеспособности предприятия. Даже у предприятий, которые работают успешно, имеют прибыль, может возникнуть проблема неплатежеспособности в результате несбалансированности денежных потоков во времени.

7. Эффективное управление денежными потоками позволяет уменьшать размер страховых остатков денежных средств и использовать временно свободные денежные средства как капитал.

ОСОБЕННОСТИ И ВИДЫ ДЕНЕЖНЫХ ПОТОКОВ

При пользовании «Инфоуроком» вам не нужно платить за интернет!

Минкомсвязь РФ: «Инфоурок» включен в перечень социально значимых ресурсов .

Жильцова Кристина Игоревна,

преподаватель экономических дисциплин

ГПОУ «Донецкий колледж технологий и дизайна»

ГО ВПО«Донецкий национальный университет

экономики и торговли имени

E — mail peshko _ kristina @ mail . ru

ОСОБЕННОСТИ И ВИДЫ ДЕНЕЖНЫХ ПОТОКОВ

В статье рассмотрены вопросы оценки рационального управления денежными средствами предприятия. Приведены виды и структура денежных потоков, методы расчета и анализа.

Ключевые слова: управление денежным потоком; рентабельность предприятия, платежеспособность предприятия; финансовые ресурсы; капитал.

The article considers the issues of rational management of funds of the enterprise. Given the types and structure of cash flows, methods of calculation and analysis.

Key words: cash flow management; profitability of the enterprise, the solvency of the company; financial resources; capital.

В странах с рыночной экономикой одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его обязательств. Отсутствие такого минимально необходимого запаса денежных средств свидетельствует о его серьезных финансовых затруднениях. Чрезмерная же величина денежных средств говорит о том, что реально предприятие терпит убытки, связанные, во-первых, с инфляцией и обесценением денег и, во-вторых, с упущенной возможностью их выгодного размещения и получения дополнительного дохода. В этой связи возникает необходимость оценить рациональность управления денежными средствами на предприятии. На современном этапе развития экономики эффективное функционирование организаций во многом определяется уровнем сбалансированности рентабельности производства и платежеспособностью хозяйствующего субъекта. Решение этой задачи в первую очередь базируется на создании и успешном функционировании определенной системы управления денежными потоками. Именно поэтому, на сегодняшний день наибольшую актуальность приобретают разработки в области совершенствования бухгалтерского учета, составления отчетности и проведения экономического анализа наличия и направления использования денежных средств организаций.

Финансово-хозяйственная деятельность предприятия сопровождается движением денежных средств. Финансовые ресурсы, сформированные за счет поступлений средств в результате эмиссии акций, облигаций или получения банковских займов, используют для приобретения материальных активов и осуществления финансовых вложений. Как оборотные, так и необоротные материальные активы используются предприятием для производства продукции, которая впоследствии реализуется. Денежные средства, полученные вследствие реализации продукции, используют для расчетов с кредиторами, а также для осуществления инвестиций в товарно-материальные запасы, основные средства и другие необоротные активы, в том числе финансовые.

Непрерывность движения денежных средств значительной мерой обеспечивает непрерывность производственного процесса на предприятии. Вот почему обеспечение непрерывности движения денежных средств, недопущение частой и срочной потребности в них, является одной из важнейших заданий финансового менеджмента.

Можно выделить несколько значений понятия денежный поток (cash flow). На статическом уровне это количественное выражение денег, имеющихся в распоряжении субъекта (предприятия или лица) в данный конкретный момент времени — «свободный резерв». Для инвестора cash flow — ожидаемый в будущем доход от инвестиций (с учетом дисконта). С точки зрения руководства предприятия, на динамическом уровне, cash flow представляет собой план будущего движения денежных фондов предприятия во времени либо сводку данных об их движении в предшествующих периодах. В каждом случае cash flow означает фактическое движение финансовых средств.

Наиболее полно, раскрывает экономическую сущность данного понятия в современных рыночных условиях следующие определение: «денежный поток — это совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых хозяйственной деятельностью организации».

Чистый денежный поток – это поступление средств за определенный временной промежуток за вычетом оттока средств за этот же период [1].

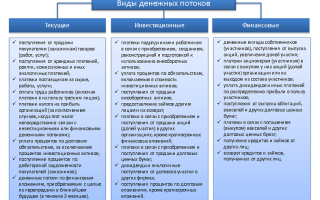

Особенностью денежного потока, в сравнении с прибылью и расходами, является его конкретный характер. Если показатель бухгалтерской прибыли базируется на расчетных, очень условных расчетах, то денежный поток всегда очевидный – достаточно сальдировать притоки и оттоки. Попытки внести в денежные взаимоотношения элементы национальной или идеологической специфики обречены на провал, поэтому в финансах любой актив или хозяйственная операция оцениваются в первую очередь, с точки зрения величины и направленности денежных потоков, порождаемых активом или операцией [2]. Виды денежных потоков изображены на рис.1

Рисунок 1. Виды денежных потоков

Имеются различные методы анализа денежных потоков. Денежные потоки классифицируются по различным признакам: по направленности движения денежных средств; по методу исчисления объема денежных потоков; по уровню достаточности объема; по методу оценки во времени; по непрерывности формирования в рассматриваемом периоде; по стабильности временных интервалов формирования регулярных денежных потоков. Источником информации о движении денежных средств служит Отчет о движении денежных средств, который содержит данные отдельно по текущей, инвестиционной и финансовой деятельности организации. Анализ отчета проводится прямым и косвенным методами, разница между которыми состоит в различной последовательности процедур определения величины потока денежных средств в результате текущей деятельности.

Управление денежными потоками является важным фактором ускорения оборота капитала предприятия. Это происходит, во-первых, за счет сокращения продолжительности операционного цикла. Во-вторых, за счет более экономного использования собственных и как следствие, уменьшения потребности в заемных средствах. Поэтому эффективность работы предприятия в значительной степени зависит от организации системы управления денежными потоками.

Кроме того, система управления денежными потоками необходима для выполнения как стратегических, так и краткосрочных планов предприятия, сохранения платежеспособности и финансовой устойчивости, более рационального использования его активов и источников финансирования, а также минимизации затрат на финансирование хозяйственной деятельности.

Библиографический список литературы

Бабаев Ю.А. Бухгалтерский финансовый учет: Учеб. для вузов / Ю.А. Бабаев — М.: Юнити-Дана, 2010. — 250 с.

Вахрушина М.А. Бухгалтерский управленческий учет / М.А. Вахрушина. — М.: Омега-Л, 2011. — 382 с.

Донцова Л.В. Анализ финансовой отчётности: Учебник для вузов / Донцова Л.В., Никифорова Н.А. — Изд. 4-е, перераб. и доп. — М: «Дело и Сервис», 2011. — 368 с.

Основы финансового менеджмента. Ван Хорн Дж.К., Вахович Дж.М. 12-е изд. — М.: «И.Д. Вильямс», 2008. — 1232 с.

Виды денежных потоков;

Цель и задачи управления денежными потоками

Тема 8. Управление денежными потоками организации

Осуществление всех видов финансовых и хозяйственных операций организации сопровождается движением денежных средств – их поступлением или расходованием. Этот непрерывный процесс определяется понятием денежный поток.

Денежный поток – множество распределенных во времени притоков и оттоков денежных средств.

Цель управления денежными потоками –обеспечение финансового равновесия организации в процессе ее развития путем балансирования объемов поступления и расходования денежных средств и синхронизации их во времени.

Задачи управления денежными потоками:

· формирование достаточного объема денежных средств организации в соответствии с потребностями ее хозяйственной деятельности;

· оптимизация распределения объема сформированных денежных ресурсов организации по направлениям хозяйственной деятельности;

· обеспечение высокого уровня финансовой устойчивости и платежеспособности организации;

· максимизация роста чистого денежного потока, обеспечивающая заданные темпы развития организации;

· минимизация потерь стоимости денежных средств в процессе их хозяйственного использования.

Выделяют следующие виды денежных потоков.

· По видам деятельности выделяют денежные потоки от текущей (операционной), финансовой и инвестиционной деятельности.

· По направлению движения денежных средств выделяют положительный денежный поток, характеризующий всю совокупность денежных поступлений и отрицательный денежный поток, характеризующий совокупность выплат.

· По методу исчисления выделяют валовый денежный поток, представляющий всю совокупность поступлений и расходований денежных средств и чистый денежный поток, представляющий разницу между положительным и отрицательный денежными потоками.

· По степени непрерывности выделяют регулярные, т.е. предусматривающие равные интервалы между платежами и нерегулярные (дискретные).

· По достаточности объема выделяют избыточный денежный поток, представляющий превышение притоков денежных средств над их оттоком и дефицитный денежный поток, при котором поступления денежных средств ниже потребностей организации в их расходовании.

Денежные потоки организации во всех формах и видах, а соответственно и совокупный денежный поток являются важнейшим самостоятельным объектом финансового менеджмента.

Система основных показателей, характеризующих денежный поток, включает:

· объем поступлений денежных средств;

· объем расходования денежных средств;

· объем чистого денежного потока;

· величину остатков денежных средств на начало и конец рассматриваемого периода;

· контрольную сумму денежных средств;

· распределение общего объема денежных потоков отдельных видов по отдельным интервалам рассматриваемого периода. Число и продолжительность таких интервалов определяются конкретными задачами анализа или планирования денежных потоков;

· оценку факторов внутреннего и внешнего характера, влияющих на формирование денежных потоков организации.

Движение денежных средств осуществляется по трем видам деятельности:

· текущая (основная, операционная) деятельность;

Текущая (основная, операционная) деятельность – деятельность организации, преследующая извлечение прибыли в качестве основной цели, либо не имеющая извлечение прибыли в качестве таковой в соответствии с предметом и целями деятельности, т. е. производством промышленной, сельскохозяйственной продукции, выполнением строительных работ, продажей товаров, оказанием услуг общественного питания, заготовкой сельскохозяйственной продукции, сдачей имущества в аренду и др.

Притоки по текущей деятельности:

· поступление выручки от реализации продукции (работ, услуг);

· поступления от перепродажи товаров, полученных по бартерному обмену;

· поступления от погашения дебиторской задолженности;

· авансы, полученные от покупателей и заказчиков.

Оттоки по текущей деятельности:

· оплата, приобретенных товаров, работ, услуг;

· выдача авансов на приобретение товаров, работ, услуг;

· оплата кредиторской задолженности по товарам, работам, услугам;

· выплата дивидендов, процентов;

· оплата по расчетам по налогам и сборам.

Инвестиционная деятельность – деятельность организации, связанная с приобретением земельных участков, зданий, иной недвижимости, оборудования, нематериальных активов и других внеоборотных активов, а также их продажей; с осуществлением собственного строительства, расходов на научно-исследовательские, опытно-конструкторские и технологические разработки; с осуществлением финансовых вложений.

Притоки по инвестиционной деятельности:

· поступление выручки от реализации внеоборотных активов;

· поступление выручки от продажи ценных бумаг и прочих финансовых вложений;

· поступления от погашений займов, предоставленных другим организациям;

· получение дивидендов и процентов.

Оттоки по инвестиционной деятельности:

· оплата, приобретенных внеоборотных активов;

· оплата, приобретенных финансовых вложений;

· выдача авансов на приобретение внеоборотных активов и финансовых вложений;

· предоставление займов другим организациям;

· вклады в уставные (складочные) капиталы других организаций.

Финансовая деятельность – деятельность организации, в результате которой изменяются величина и состав собственного капитала организации, заемных средств.

Притоки по финансовой деятельности:

· поступление от эмиссии долевых ценных бумаг;

· поступление от займов и кредитов, предоставленных другими организациями.

Оттоки по финансовой деятельности:

· погашение займов и кредитов;

· погашение обязательств по финансовой аренде.

Денежные потоки, создаваемые текущей деятельностью организации, часто переходят в сферу инвестиционной деятельности, где могут быть использованы для развития производства. Однако они могут быть направлены и в сферу финансовой деятельности для выплаты дивидендов акционерам. Текущая деятельность достаточно часто поддерживается за счет финансовой и инвестиционной деятельности, что обеспечивает дополнительный приток капитала и выживание организации в кризисной ситуации. В этом случае организация перестает финансировать капитальные вложения и приостанавливает выплату дивидендов акционерам.

Движение денежных поток от текущей деятельности характеризуется следующими особенностями:

· текущая деятельность является главным компонентом всей хозяйственной деятельности организации, поэтому генерируемый ею денежный поток должен занимать наибольший удельный вес в совокупном денежном потоке организации;

· формы и методы текущей деятельности зависят от отраслевых особенностей, поэтому в разных организациях циклы денежных потоков текущей деятельности могут существенно различаться;

· операции, определяющие текущую деятельность отличаются, как правило, регулярностью, что делает денежный цикл достаточно четким;

· текущая деятельность ориентирована в основном на товарный рынок, поэтому ее денежный поток связан с состоянием товарного рынка и отдельных его сегментов. Например, дефицит производственных запасов на рынке может увеличить отток денег, а затоваривание готовой продукцией может уменьшить их приток;

· текущей деятельности, а следовательно, и ее денежному потоку, присущи операционные риски, которые могут нарушить денежный цикл.

Основные средства не вписаны в цикл денежного потока текущей деятельности, поскольку они являются составляющей инвестиционной деятельности, однако исключить их из цикла денежного потока невозможно. Это объясняется тем, что текущая деятельность, как правило, не может существовать без основных средств и кроме того, часть расходов по инвестиционной деятельности возмещается через текущую деятельность путем амортизации основных средств.

Таким образом, текущая и инвестиционная деятельность организации находятся в тесной взаимосвязи. Цикл денежного потока от инвестиционной деятельности представляет собой период времени, в течение которого денежные средства, вложенные во внеоборотные активы, вернутся в организацию в виде накопленной амортизации, процента или выручки от реализации этих активов.

Движение денежных потоков от инвестиционной деятельности характеризуется следующими особенностями:

· инвестиционная деятельность организации носит подчиненный характер по отношению к текущей деятельности, поэтому приток и отток денежных средств инвестиционной деятельности должен определяться темпами развития текущей деятельности;

· формы и методы инвестиционной деятельности в гораздо меньшей степени зависят от отраслевых особенностей организации, чем текущей деятельности, поэтому в разных организациях циклы денежных потоков инвестиционной деятельности, как правило, практически идентичны;

· приток денежных средств от инвестиционной деятельности во времени обычно значительно отдален от оттока, т.е. цикл характеризуется длительным временным лагом;

· инвестиционная деятельность имеет различные формы (приобретение, строительство, долгосрочные финансовые вложения и пр.) и разную направленность денежного потока в отдельные периоды времени (как правило, первоначально преобладает отток, значительно превышающий приток, а затем наоборот), что затрудняет представление цикла ее денежного потока в достаточно четкой схеме;

· инвестиционная деятельность связана и с товарным, и с финансовым рынками, колебания которых часто не совпадают и по-разному могут влиять на инвестиционный денежный поток. Например, увеличение спроса на товарном рынке может дать организации дополнительный приток денежных средств от реализации основных средств, но это, как правило, приведет к уменьшению финансовых ресурсов на финансовом рынке, которое сопровождается увеличением их стоимости (процента), что, в свою очередь, может привести к увеличению оттока денежных средств организации;

· на денежный поток инвестиционной деятельности влияют специфические виды рисков, присущие инвестиционной деятельности, объединяемые понятием инвестиционные риски, которые имеют большую вероятность возникновения, чем операционные.

Цикл денежного потока финансовой деятельности представляет собой период времени, в течение которого денежные средства, вложенные в прибыльные объекты, будут возвращены организации с процентом.

Движение денежных потоков от финансовой деятельности характеризуется следующими особенностями:

· финансовая деятельность носит подчиненный характер по отношению к текущей и инвестиционной деятельности, следовательно, денежный поток финансовой деятельности должен формироваться не в ущерб текущей и инвестиционной деятельности организации;

· объем денежного потока финансовой деятельности должен зависеть от наличия временно свободных денежных средств, поэтому денежный поток финансовой деятельности может существовать не у каждой организации и не постоянно;

· финансовая деятельность связана непосредственно с финансовым рынком и зависит от его состояния. Развитый и устойчивый финансовый рынок может стимулировать финансовую деятельность организации, следовательно, обеспечивать увеличение денежного потока этой деятельности, и наоборот;

· финансовой деятельности присущи специфические виды рисков, определяемые как финансовые риски, которые характеризуются особой опасностью, поэтому могут существенно влиять на денежный поток.

Денежные потоки организации тесно связывают все три вида его деятельности. Деньги постоянно «перетекают» из одного вида деятельности в другой. Денежный поток текущей деятельности, как правило, должен подпитывать инвестиционную и финансовую деятельность. Если наблюдается обратная направленность денежных потоков, то это свидетельствует о неблагополучном финансовом положении организации.

ОСОБЕННОСТИ И ВИДЫ ДЕНЕЖНЫХ ПОТОКОВ

При пользовании «Инфоуроком» вам не нужно платить за интернет!

Минкомсвязь РФ: «Инфоурок» включен в перечень социально значимых ресурсов .

Жильцова Кристина Игоревна,

преподаватель экономических дисциплин

ГПОУ «Донецкий колледж технологий и дизайна»

ГО ВПО«Донецкий национальный университет

экономики и торговли имени

E — mail peshko _ kristina @ mail . ru

ОСОБЕННОСТИ И ВИДЫ ДЕНЕЖНЫХ ПОТОКОВ

В статье рассмотрены вопросы оценки рационального управления денежными средствами предприятия. Приведены виды и структура денежных потоков, методы расчета и анализа.

Ключевые слова: управление денежным потоком; рентабельность предприятия, платежеспособность предприятия; финансовые ресурсы; капитал.

The article considers the issues of rational management of funds of the enterprise. Given the types and structure of cash flows, methods of calculation and analysis.

Key words: cash flow management; profitability of the enterprise, the solvency of the company; financial resources; capital.

В странах с рыночной экономикой одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его обязательств. Отсутствие такого минимально необходимого запаса денежных средств свидетельствует о его серьезных финансовых затруднениях. Чрезмерная же величина денежных средств говорит о том, что реально предприятие терпит убытки, связанные, во-первых, с инфляцией и обесценением денег и, во-вторых, с упущенной возможностью их выгодного размещения и получения дополнительного дохода. В этой связи возникает необходимость оценить рациональность управления денежными средствами на предприятии. На современном этапе развития экономики эффективное функционирование организаций во многом определяется уровнем сбалансированности рентабельности производства и платежеспособностью хозяйствующего субъекта. Решение этой задачи в первую очередь базируется на создании и успешном функционировании определенной системы управления денежными потоками. Именно поэтому, на сегодняшний день наибольшую актуальность приобретают разработки в области совершенствования бухгалтерского учета, составления отчетности и проведения экономического анализа наличия и направления использования денежных средств организаций.

Финансово-хозяйственная деятельность предприятия сопровождается движением денежных средств. Финансовые ресурсы, сформированные за счет поступлений средств в результате эмиссии акций, облигаций или получения банковских займов, используют для приобретения материальных активов и осуществления финансовых вложений. Как оборотные, так и необоротные материальные активы используются предприятием для производства продукции, которая впоследствии реализуется. Денежные средства, полученные вследствие реализации продукции, используют для расчетов с кредиторами, а также для осуществления инвестиций в товарно-материальные запасы, основные средства и другие необоротные активы, в том числе финансовые.

Непрерывность движения денежных средств значительной мерой обеспечивает непрерывность производственного процесса на предприятии. Вот почему обеспечение непрерывности движения денежных средств, недопущение частой и срочной потребности в них, является одной из важнейших заданий финансового менеджмента.

Можно выделить несколько значений понятия денежный поток (cash flow). На статическом уровне это количественное выражение денег, имеющихся в распоряжении субъекта (предприятия или лица) в данный конкретный момент времени — «свободный резерв». Для инвестора cash flow — ожидаемый в будущем доход от инвестиций (с учетом дисконта). С точки зрения руководства предприятия, на динамическом уровне, cash flow представляет собой план будущего движения денежных фондов предприятия во времени либо сводку данных об их движении в предшествующих периодах. В каждом случае cash flow означает фактическое движение финансовых средств.

Наиболее полно, раскрывает экономическую сущность данного понятия в современных рыночных условиях следующие определение: «денежный поток — это совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых хозяйственной деятельностью организации».

Чистый денежный поток – это поступление средств за определенный временной промежуток за вычетом оттока средств за этот же период [1].

Особенностью денежного потока, в сравнении с прибылью и расходами, является его конкретный характер. Если показатель бухгалтерской прибыли базируется на расчетных, очень условных расчетах, то денежный поток всегда очевидный – достаточно сальдировать притоки и оттоки. Попытки внести в денежные взаимоотношения элементы национальной или идеологической специфики обречены на провал, поэтому в финансах любой актив или хозяйственная операция оцениваются в первую очередь, с точки зрения величины и направленности денежных потоков, порождаемых активом или операцией [2]. Виды денежных потоков изображены на рис.1

Рисунок 1. Виды денежных потоков

Имеются различные методы анализа денежных потоков. Денежные потоки классифицируются по различным признакам: по направленности движения денежных средств; по методу исчисления объема денежных потоков; по уровню достаточности объема; по методу оценки во времени; по непрерывности формирования в рассматриваемом периоде; по стабильности временных интервалов формирования регулярных денежных потоков. Источником информации о движении денежных средств служит Отчет о движении денежных средств, который содержит данные отдельно по текущей, инвестиционной и финансовой деятельности организации. Анализ отчета проводится прямым и косвенным методами, разница между которыми состоит в различной последовательности процедур определения величины потока денежных средств в результате текущей деятельности.

Управление денежными потоками является важным фактором ускорения оборота капитала предприятия. Это происходит, во-первых, за счет сокращения продолжительности операционного цикла. Во-вторых, за счет более экономного использования собственных и как следствие, уменьшения потребности в заемных средствах. Поэтому эффективность работы предприятия в значительной степени зависит от организации системы управления денежными потоками.

Кроме того, система управления денежными потоками необходима для выполнения как стратегических, так и краткосрочных планов предприятия, сохранения платежеспособности и финансовой устойчивости, более рационального использования его активов и источников финансирования, а также минимизации затрат на финансирование хозяйственной деятельности.

Библиографический список литературы

Бабаев Ю.А. Бухгалтерский финансовый учет: Учеб. для вузов / Ю.А. Бабаев — М.: Юнити-Дана, 2010. — 250 с.

Вахрушина М.А. Бухгалтерский управленческий учет / М.А. Вахрушина. — М.: Омега-Л, 2011. — 382 с.

Донцова Л.В. Анализ финансовой отчётности: Учебник для вузов / Донцова Л.В., Никифорова Н.А. — Изд. 4-е, перераб. и доп. — М: «Дело и Сервис», 2011. — 368 с.

Основы финансового менеджмента. Ван Хорн Дж.К., Вахович Дж.М. 12-е изд. — М.: «И.Д. Вильямс», 2008. — 1232 с.