Наличный денежный оборот в рб

Особенности денежного оборота в РБ

Основные проблемы организации денежного оборота

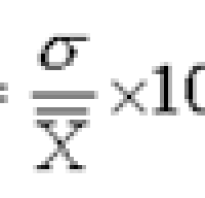

В последнее время в РБ обострилась проблема нехватки наличных и безналичных денежных средств, проявляющаяся в низком соотношении денежной массы к ВНП / ВВП. Данный показатель называется коэффициент монетизации. Этот показатель свидетельствует о том, что в стране низкий уровень насыщенности наличными деньгами хозяйственного оборота и самый крупный дефицит денег, как в наличном, так и безналичном обращении.

Дефицит денежной массы в обращении и устойчиво высокие расходы государства приводят к росту доли денежных ресурсов страны, направляемых на покрытие расходов бюджета.

Кроме того, налично-денежный оборот в стране возрастает по стоимостной структуре. Причины роста налично-денежного оборота многообразны. К ним можно отнести:

1. Экономический кризис;

2. Кризис неплатежей;

3. Кризис наличности;

4. Плохая организация системы межбанковских расчетов;

5. Замедление расчетов;

6. Сознательное сокращение прибыли и доходов предприятий с целью ухода от налогов и расширение наличных платежей за пределами банковской системы.

Резкий рост налично-денежного оборота приводит к увеличению издержек государства на обращение, перевозку, хранение наличных денег, а также замену ветхих купюр.

Величина денежной массы в обращении контролируется и ЦБ РБ, воздействуя на деятельность коммерческих банков по кассовым операциям, не обладающими правом эмиссии денежных средств, только в пределах привлеченных ими ресурсов. В условиях ограниченности ресурсов, многие коммерческие банки не могут в полном объеме выполнять наличное и безналичное обслуживание населения и юридических лиц, что приводит к потере выгоды по данным операциям.

Наличный оборот также отличается повышенной рисковостью: подделка денежных знаков, вычислительные ошибки кассовых служб, значительный объем кассовых операций и т.д. Такие риски приводят к нарушению расчетно-кассовой работы в кредитных учреждениях и снижению эффективности данных операций.

Кроме того, наличный оборот требует значительных затрат по приему, хранению и перевозке наличных денежных средств, содержания большого штата специалистов и контролеров.

Для кассового обслуживания юридические лица должны представить ряд документов (учредительные документы, кассовый план, прогноз кассовых поступлений и другие) для предотвращения возможных противоправных действий, но сбор и регистрация данных документов в большинстве случаев затягивается, что затрудняет саму организацию кассового обслуживания. Достаточно значительный документооборот усложняет процедуру получения – зачисления наличных денежных средств и делает безналичную форму расчетов наиболее привлекательной.

Денежный оборот достаточно в большом объеме проходит через кассу банков — множество видов расчетных операций (оплата коммунальных услуг, взнос наличных денег на открытые счета в банке, денежные переводы, оплата услуг государственных и иных организаций и т.п.), в определенные дни возникают очереди из – за не успевания обслуживания населения, что ведет к усложнению работы расчетно-кассовых служб и росту недовольства клиентов.

Кроме того, одной из основных проблем организации наличного и безналичного оборота в любой стране является инфляция. Особенно негативные факторы инфляции проявляются в обесценении капиталов в наличной и безналичной формах, в падении покупательской способности, в разорении неконкурентоспособных предприятий, в общем экономическом кризисе. Оборот наличных и безналичных средств всегда связан с риском не получить ожидаемой суммы доходности как для государства в целом, так и для отдельного субъекта. Кроме этого, инфляция лишает банки возможности привлекать долгосрочные депозиты, поэтому для осуществления безналичного оборота во всевозрастающих размерах должны использовать собственный капитал.

Причины углубляющегося кризиса наличного и безналичного обращения во многом кроются в сохраняющейся неблагоприятной общеэкономической обстановке в стране, которая усугубляется острым кризисом неплатежей.

Наличный денежный оборот в РБ

Прирост с начала года

Наличные деньги в обращении (М0)

Переводные рублевые депозиты

Активная рублевая денежная масса (М1)

Срочные рублевые депозиты

Ценные бумаги, выпущенные банками (вне банковского оборота) в национальной валюте

Рублевая денежная масса (М2*)

Депозиты в иностранной валюте, млн. долларов США

Прирост с начала года

Широкая денежная масса (М3)

2 Особенности денежного оборота в РБ

2.1 Основные проблемы организации денежного оборота

В последнее время в РБ обострилась проблема нехватки наличных и безналичных денежных средств, проявляющаяся в низком соотношении денежной массы к ВНП / ВВП. Данный показатель называется коэффициент монетизации. Этот показатель свидетельствует о том, что в стране низкий уровень насыщенности наличными деньгами хозяйственного оборота и самый крупный дефицит денег, как в наличном, так и безналичном обращении.

Дефицит денежной массы в обращении и устойчиво высокие расходы государства приводят к росту доли денежных ресурсов страны, направляемых на покрытие расходов бюджета.

Кроме того, налично-денежный оборот в стране возрастает по стоимостной структуре. Причины роста налично-денежного оборота многообразны. К ним можно отнести:

1. Экономический кризис;

2. Кризис неплатежей;

3. Кризис наличности;

4. Плохая организация системы межбанковских расчетов;

5. Замедление расчетов;

6. Сознательное сокращение прибыли и доходов предприятий с целью ухода от налогов и расширение наличных платежей за пределами банковской системы.

Резкий рост налично-денежного оборота приводит к увеличению издержек государства на обращение, перевозку, хранение наличных денег, а также замену ветхих купюр.

Величина денежной массы в обращении контролируется и ЦБ РБ, воздействуя на деятельность коммерческих банков по кассовым операциям, не обладающими правом эмиссии денежных средств, только в пределах привлеченных ими ресурсов. В условиях ограниченности ресурсов, многие коммерческие банки не могут в полном объеме выполнять наличное и безналичное обслуживание населения и юридических лиц, что приводит к потере выгоды по данным операциям.

Наличный оборот также отличается повышенной рисковостью: подделка денежных знаков, вычислительные ошибки кассовых служб, значительный объем кассовых операций и т.д. Такие риски приводят к нарушению расчетно-кассовой работы в кредитных учреждениях и снижению эффективности данных операций.

Кроме того, наличный оборот требует значительных затрат по приему, хранению и перевозке наличных денежных средств, содержания большого штата специалистов и контролеров.

Для кассового обслуживания юридические лица должны представить ряд документов (учредительные документы, кассовый план, прогноз кассовых поступлений и другие) для предотвращения возможных противоправных действий, но сбор и регистрация данных документов в большинстве случаев затягивается, что затрудняет саму организацию кассового обслуживания. Достаточно значительный документооборот усложняет процедуру получения – зачисления наличных денежных средств и делает безналичную форму расчетов наиболее привлекательной.

Денежный оборот достаточно в большом объеме проходит через кассу банков — множество видов расчетных операций (оплата коммунальных услуг, взнос наличных денег на открытые счета в банке, денежные переводы, оплата услуг государственных и иных организаций и т.п.), в определенные дни возникают очереди из – за не успевания обслуживания населения, что ведет к усложнению работы расчетно-кассовых служб и росту недовольства клиентов.

Кроме того, одной из основных проблем организации наличного и безналичного оборота в любой стране является инфляция. Особенно негативные факторы инфляции проявляются в обесценении капиталов в наличной и безналичной формах, в падении покупательской способности, в разорении неконкурентоспособных предприятий, в общем экономическом кризисе. Оборот наличных и безналичных средств всегда связан с риском не получить ожидаемой суммы доходности как для государства в целом, так и для отдельного субъекта. Кроме этого, инфляция лишает банки возможности привлекать долгосрочные депозиты, поэтому для осуществления безналичного оборота во всевозрастающих размерах должны использовать собственный капитал.

Причины углубляющегося кризиса наличного и безналичного обращения во многом кроются в сохраняющейся неблагоприятной общеэкономической обстановке в стране, которая усугубляется острым кризисом неплатежей.

2.2 Стратегические направления оптимизации денежного оборота в РБ

Дефицит денежной массы в наличной и безналичной формах, кризис неплатежей и другие негативные факторы в экономике привели к острой необходимости создания оптимальных условий для развития денежного оборота в Республике Беларусь. К таким мерам можно отнести:

— совершенствование законодательной базы в сфере денежно–кредитной политики;

— усиление стимулов инвестиционной активности;

— совершенствование налоговой системы;

— снижение инфляции и проведения политики сдерживания цен;

— внедрение и совершенствование электронного денежного обращения;

— развитие и применение широкого спектра форм безналичного обращения;

— усиление контроля над законностью наличного и безналичного оборота для предотвращения возможных противоправных действий и другие.

Конечно, внедрение таких мер требует значительных затрат и в России должно проходить поэтапно.

Необходимо более широкое привлечение ведущих банков РБ к разработке государственной денежно-кредитной, структурной и инвестиционной политики. Государство будет содействовать формированию банковских объединений инвестиционной направленности, поддерживать их роль в формировании финансово-промышленных групп, что значительно повысит эффективность денежного оборота в РБ.

В результате реализации гибкой инвестиционной политики банков РБ и осуществления мер по улучшению инвестиционного климата и стимулированию инвестиционной активности, по мнению специалистов, повысится эффективность инвестиционной деятельности и, возможно, произойдет рост объемов привлечения в инвестиционную сферу средств частных инвесторов, и, прежде всего, крупного корпоративного национального капитала.

Для повышения скорости и эффективности оборачиваемости денежных средств в наличной и безналичной формах очень важно развитие механизма предоставления гарантий. В настоящее время это предоставление государственных гарантий. Однако только государственными гарантиями нельзя полностью обеспечить потребности коммерческих структур в гарантиях.

В связи с этим большое значение для изменения ситуации в сфере наличного и безналичного обращения (в части предоставления гарантий) имеет проводимая с участием ряда коммерческих банков работа по созданию распределенной по уровням управления системы гарантийно-залоговых фондов. В эти фонды будут привлекаться как средства отечественных и зарубежных коммерческих банков и фирм, так и государственные средства (земля, имущество, отдельные производственные объекты). Работа таких фондов позволит решить вопросы представления гарантий без обращения к федеральному бюджету.

Совместное финансирование государством и банковским сектором важнейших объектов экономики и другие формы развития наличного и безналичного оборота очень важно в условиях жесткой конкуренции. Финансовой основой эффективного роста экономики является крупный банковский капитал.

Для устранения ряда проблем в организации денежного оборота в РБ для юридических лиц и населения можно предложить следующие направления по оптимизации расчетно-оборотных операций:

· развитие электронных расчетов – перевод наличных денег в «электронные» и обратно. Это позволит снизить затраты на подготовку и доставку документов, информации о клиенте, ускорить время прохождения платежей;

· предоставления кассовых операций юридическим лицам через Интернет, что делает операции с наличными денежными средствами более доступными, открытыми и относительно недорогими;

· введение и распространение автоматизированных кассовых центров (касс перерасчета, обмена валюты, выдачи денег по пластиковым картам, электронные платежи и другие), что позволит работать в круглосуточном режиме, обеспечивается быстрота и надежность кассовых операций, сокращается площадь центра обработки наличности, доступность и т.д.

Таким образом, совершенствование денежного оборота в нашей республике приведет к укреплению национальной денежной единицы и стабилизации денежной системы в целом, что, в свою очередь, окажет положительное влияние на весь комплекс экономических процессов в стране.

Налично-денежный оборот является непрерывным процессом движения наличных денег, которые представлены банкнотами, или банковскими картами, металлическими разменными монетами. Кругооборот наличных денег обслуживает получение и расходование денежных доходов населения, часть платежей предприятий и организаций. Как правило, предприятия хранят денежную наличность в небольших количествах, сверхлимитные суммы переходят на расчетный счет в банк. Потребность в наличных деньгах рассчитывается при помощи прогноза. Кроме того, анализируется состояние наличного денежного оборота в регионах. Результаты анализа используются ими для составления прогнозов кассовых оборотов, а также для разработки и осуществления совместно с учреждениями банком мер по улучшению организации оборота наличных денег и сокращению эмиссии. Наличный оборот составляет 30-35 % денежного обращения и отличается высокой степенью долларизации и евро. Кроме того, динамика наличного оборота показывает, что денежная масса имеет тенденцию к снижению, что вызывает дефицит денежных средств и кризис неплатежей. Также следует отметить, что наличный денежный оборот намного дороже обходится государству, чем безналичный денежный оборот, кроме такого налично-денежный оборот трудно контролируем. Он может выступать средством уклонения от налогов и прочих незаконных действий. Между тем наличный денежный оборот является неотъемлемой частью денежного оборота, так как небольшие платежи более удобно совершать наличными деньгами. Психологически население настроено на хранение у себя наличных денег, что влияет на скорость кругооборота. Всё сказано позволяет сделать вывод, что наличное денежное обращение обходится дорого государству. Кроме того, наличный оборот требует значительных затрат по приему, хранению и перевозке наличных денежных средств, содержания большого штата специалистов и контролеров. Необходимо сокращать долю наличного денежного оборота в составе денежного оборота. Путём увеличения безналичных расчётов пластиковыми карточками, а также осуществление платежей через интернет, увеличение банкоматов, инфокиосков.

1 Кравцова, Г.И., Кузьменко, Г.С., Румянцева, О.И. Деньги, кредит, банки: учебник / Г.И. Кравцовой. ─ 2-е изд. ─ Минск: БГЭУ, 2007. ─ 444 с.

2 Тарасов, В.И. Деньги, кредит , банки: учебное пособие / В.И. Тарасов.─ 2-е изд. ─ Мн.: Книжный Дом; Мисанта, 2005. ─ 512 с.

Наличный денежный оборот и его сущность

По своему экономическому содержанию наличный денежный оборот — процесс непрерывного движения наличных денег, часть денежного оборота. Наличное денежное обращение характеризуется использованием наличных денег в функции средства обращения и платежа, опосредствующей оплату товаров, оказываемых услуг и другие платежи. По величине наличный денежный оборот — совокупность платежей наличными деньгами за определенный период времени. Именно этот оборот обслуживает в большей части формирование доходов и расходов населения.

Наличные деньги начинают свое движение из касс банков, прежде всего из центрального банка как эмиссионного центра. Из оборотных касс этого банка они поступают в коммерческие банки. Предприятия, организации, предприниматели за счет имеющихся на их счетах средств или предоставленного кредита получают наличные деньги в кассах коммерческих банков. Эти денежные суммы предназначены для выплаты заработной платы и приравненных к ним платежей и осуществления других платежей наличными деньгами. Часть наличных денег из касс банков может продаваться другим банкам, а также непосредственно выплачиваться населению (проценты по вкладам, выплата пенсий, пособий, дивидендов и др.). Из касс предприятий, организаций, индивидуальных предпринимателей производятся выплаты населению наличных денег, полученных по целевому назначению в банках. Незначительные суммы используются для расчетов наличными деньгами между предприятиями, организациями.

Следующий этап движения наличных денег — расходование (использование) их населением на покупку товаров, оплату услуг, в качестве платежей в пользу государства и других юридических и физических лиц.

Расходование части денег может быть отложено (сбережения населения) в организованной и неорганизованной формах. От населения наличные деньги вновь поступают в кассы предприятий, организаций, но последние не могут ими воспользоваться для денежных расчетов минуя банк и должны сдавать в банк для зачисления на счета. Таким образом, наличные деньги, начав свое движение из касс банков, пройдя все каналы обращения, возвращаются обратно в банки, чтобы начать новый оборот.

Примерная схема движения наличных денег приводится на рис. 7.1.

Рис. 7.1. Движение наличных денег

Одни и те же денежные знаки могут совершать множество кругооборотов, одновременно находясь во всех стадиях. Обращение наличных денег происходит непрерывно, и в центре его находятся банки. Такая позиция в кругообороте наличных денег чрезвычайно важна. Это позволяет концентрировать наличные деньги в банках, что приводит к ускорению их обращения, сокращению издержек по денежному обороту, обеспечивает плавность их перехода в безналичную денежную сферу и, наоборот, без встречных перевозок денег, а также создает возможность контроля за расходованием наличных денег. Чтобы предупредить задержку наличных денег в кассах предприятий, организаций, банки устанавливают для них предельные суммы (лимиты) наличных денег, которые могут оставаться в кассе на конец дня, и жесткие сроки их сдачи в банки (предприятия связи). Кроме того, определена возможная величина расходования на месте предприятиями, организациями поступающей денежной выручки.

В процессе организации денежного оборота решаются такие важные экономические задачи, как:

· определение общего объема налично-денежного оборота, его структуры; изучение складывающихся тенденций;

· направление и регулирование денежных потоков;

· размещение денежной массы по территории страны;

· определение массы денег в наличной форме, находящейся в обращении, величины денежных агрегатов;

· установление уровня инкассации выручки, другие методы мобилизации банками наличных денег;

· расчет эмиссионного результата за (на) определенный период и др.

Банки для определения потребности в наличных деньгах составляют прогнозы ожидаемых поступлений в их кассы наличных денег, а также возможных выдач наличных денег. Прогноз кассовых оборотов делается на основе сведений, накапливаемых в банке по обслуживаемым предприятиям, предпринимателям по источникам поступлений и направлениям выдач наличных денег, на основе анализа динамических рядов.

Сводный прогноз наличного денежного оборота по республике в целом делается Национальным банком. Для этого используются данные прогноза основных направлений социально-экономического развития, а также данные кассовых оборотов учреждений банков. При этом Национальный банк привлекает дополнительные данные: прогнозные расчеты розничного товарооборота (включая общественное питание), сведения об объеме платных услуг (наличными), данные предприятий связи, органов страхования, статистики, Министерства финансов, налоговых органов и других организаций, имеющих отношение к формированию налично-денежного оборота в республике.

Прием, выдача, хранение денежной наличности учреждениями банков осуществляются в порядке, установленном нормативными документами по эмиссионно-кассовым и кассовым операциям в учреждениях банков Республики Беларусь, правилами организации наличного денежного оборота. Эти правила охватывают:

1. порядок создания кассовых узлов; проектирование, техническую укрепленность кассового узла; оборудование рабочих мест кассовых работников в банке; создание касс и т.п.;

2. совершение кассовых операций с наличной национальной валютой; работу приходной, расходной, вечерней касс; подкрепление операционной кассы; порядок работы касс банков при субъектах хозяйствования и расчетно-кассовых центров; распоряжение денежной наличностью при использовании банкоматов;

3. внутрикассовый оборот и обработку денежной наличности; оформление кассовых документов; формирование папок с документами; организацию работы с денежной наличностью (формирование, упаковка денежных знаков, работа с фальшивыми и сомнительными банкнотами); организацию работы кассы пересчета, передачу ценностей между кассовыми работниками; определение подлинности и платежности денежных билетов;

4. инкассацию денежной выручки и перевозку ценностей предприятиями Министерства связи, перевозку ценностей службой инкассации коммерческих банков;

5. обеспечение сохранности ценностей; их хранение, ревизию, ответственность лиц, работающих с ценностями; прием ценностей на хранение;

6. совершение кассовых операций с наличной иностранной валютой и платежными документами в иностранной валюте; порядок приема и передачи валютных ценностей кассами банка; порядок обработки, формирования и упаковки валютных ценностей; ревизию валютных ценностей; порядок работы обменных пунктов.

Наличный денежный оборот организуется на основе тех же принципов, что и весь денежный оборот, а также специфических принципов:

· предприятия, организации, учреждения, предприниматели должны хранить наличные деньги в банках, за исключением лимита кассы, и получать деньги в кассах банков;

· банки устанавливают лимиты остатка наличных денег в кассах субъектов всех форм собственности;

· наличное денежное обращение является объектом прогнозного планирования;

· регулирование наличного денежного оборота осуществляется в централизованном порядке центральным банком.

Наличный денежный оборот по своему объему значительно меньше безналичного денежного оборота, однако его четкая организация особенно важна в социально-экономическом плане, так как этот оборот обслуживает преимущественно отношения, связанные со сферой личного потребления. Происходящие в сфере обращения наличных денег процессы прямо влияют на устойчивость покупательной способности населения и денег.

Организация регулирования налично-денежного оборота в Республике Беларусь

На Национальный банк Республики Беларусь как центральный банк страны возложены задачи управления денежным обращением в целях защиты и обеспечения устойчивости белорусского рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам (статьи 24-35 Банковского кодекса Республики Беларусь).

Как уже отмечалось в предыдущих главах, в Республике Беларусь для обслуживания платежей используются и наличные деньги, и безналичные средства. Причем преобладающими в настоящее время являются платежи посредством безналичных расчетов. Безналичный денежный оборот получил преимущественное развитие, т.к. он более экономичен и лучше поддается контролю в сравнении с налично-денежным оборотом. С использованием безналичных расчетов осуществляются, преимущественно, платежи по экономическим отношениям между юридическими лицами при реализации товаров, услуг, заимствованию средств и т.п. Наличные деньги в основной своей массе обслуживают экономические отношения государства, юридических лиц с населением, а также между физическими лицами. В результате этих отношений у населения формируются денежные доходы, происходит их расходование при приобретении реальных материальных и духовных благ, а также организуются сбережения в банковских вкладах и ценных бумагах. С помощью денежного обращения поток товаров и услуг, которыми обменивается население и предприятия, уравновешивается обратным потоком денежных платежей, которые осуществляются при этом обмене.

Под налично-денежным обращением следует понимать движение денег в наличной форме при продаже товаров, оказании услуг и совершении различных видов платежей. Наличные деньги в процессе своего обращения выполняют функции средства обращения и средства платежа, постоянно переходя от одних юридических или физических лиц к другим. Саму же денежную наличность составляет совокупность знаков стоимости, выступающих в обращении в виде банкнот и монет, которые имеют фиксированную номинальную стоимость и выпускаются центральным банком страны. Банкноты центрального банка сохраняют свою ключевую роль только при условии, если их количество ограничено.

Выпущенные наличные деньги, выполняя функцию единого покупательного и платежного средства, в процессе своего обращения переходят от одного владельца к другому вне банковской системы. Общее их количество (остаток) остается неизменным до нового пополнения или изъятия из обращения. Коммерческие банки выступают только проводниками движения наличных денег от Национального банка Республики Беларусь к пользователям, и их участие в наличном денежном обращении, в отличие от операций по кредитованию, не приводит к эффекту мультипликации и не влияет на возрастание массы наличных денег, изготовленных и первоначально направленных в оборот центральным банком.

Хотя по своему объему оборот наличных денег меньше безналичного, его правильная организация имеет большое значение для пропорционального социально-экономического развития, т.к. именно в этой сфере проверяется степень удовлетворения платежеспособного спроса населения на товары и услуги.

Непрерывное протекание денежного обращения предполагает наличие у всех участников рыночных отношений, опосредствуемых наличными деньгами, определенных резервов в виде запаса (остатка) банковских билетов. Эти остатки включаются в расчет денежной массы и являются важнейшим ее компонентом, так как формируют ее наиболее ликвидную часть, доступную для немедленного использования в качестве платежного средства. Размер наличной денежной массы, необходимой для обслуживания хозяйственного оборота, зависит от множества факторов: рост объемов производства, товарооборота, доходов и расходов бюджета, заработной платы и социальных трансфетров, развитие безналичных расчетов, скорость оборота денег и др.

Национальный банк Республики Беларусь в своем издании «Бюллетень банковской статистики» ежемесячно публикует данные о составе денежной массы с выделением суммы находящихся в обороте наличных денег (в эту сумму не включаются наличные денежные знаки в резервном фонде, хранилищах и оборотной кассе Национального банка Республики Беларусь и операционных кассах других банков). Показатели банковской статистики свидетельствуют об устойчивой тенденции роста остатка наличных денег в обращении: на 01.01.2005 – 1339,4 млрд руб., на 01.01.2006 – 2016,4 млрд руб., на 01.01.2007 – 2818,3 млрд руб., на 01.01.2008 – 3323,2 млрд руб. Поддержание пропорционального соотношения между наличными и безналичными денежными средствами может быть достигнуто сдержанным выпуском наличных денег со стороны центрального банка при поощрении им безналичных платежей. Поэтому Национальный банк совместно с другими банками Республики Беларусь активно проводит работу по развитию безналичных расчетов в той сфере, где традиционно используются наличные деньги. Программой развития банковского сектора экономики Республики Беларусь на 2006-2010 годы (утверждена Указом Президента Республики Беларусь от 15 января 2007 г. №27) предусмотрено доведение доли безналичного денежного оборота в сфере розничной торговли и услуг до 30 процентов к концу 2010 года.

Выполнение центральной задачи – защита и обеспечение устойчивости белорусского рубля – предопределяет регулирование Национальным банком Республики Беларусь денежного обращения в целом и налично-денежного оборота, в частности. Для решения этой задачи Национальному банку предоставлены соответствующие права: по эмиссии денег, по организации обращения банкнот и монет на территории Республики Беларусь, по управлению функционированием платежной системы Республики Беларусь и надзору за ней, в области денежного обращения.

Национальный банк в соответствии с законодательством Республики Беларусь в области денежного обращения устанавливает:

— порядок ведения кассовых операций, порядок работы банков с денежной наличностью, формы отчетности о работе банков с денежной наличностью и сроки ее представления, а также меры ответственности за их нарушение;

— правила хранения, инкассации и перевозки наличных денежных средств, платежных инструкций, драгоценных металлов и драгоценных камней и иных ценностей;

— правила осуществления эмиссионно–кассовых операций;

— правила определения признаков платежности наличных денег, правила замены ветхих банкнот и поврежденных банкнот и монет, а также порядок их уничтожения.

Из приведенного следует, что операции с наличными деньгами регулируются Национальным банком Республики Беларусь путем разработки и утверждения нормативных правовых актов, действующих на всей территории Республики Беларусь и обязательных для выполнения: структурными подразделениями Национального банка, другими банками, иными юридическими лицами, независимо от организационно-правовых форм собственности, их обособленными подразделениями, органами государственной власти и управления, индивидуальными предпринимателями, частными нотариусами.

К числу наиболее важных нормативных правовых актов Национального банка Республики Беларусь по вопросам управления наличным денежным обращением, действующих в настоящее время, можно отнести:

— Правила организации наличного денежного обращения в Республике Беларусь, утвержденные постановлением Правления Национального банка Республики Беларусь 24 августа 2007г. №166;

— Инструкция о порядке ведения кассовых операций и расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь, утвержденная постановлением Правления Национального банка Республики Беларусь 17 января 2008г. №4;

— Инструкция по организации кассовой работы в Национальном банке Республики Беларусь, утвержденная постановлением Совета директоров Национального банка Республики Беларусь 27 ноября 2006г. №322;

— Инструкция по организации кассовой работы в банках и небанковских кредитно-финансовых организациях Республики Беларусь, утвержденная постановлением Правления Национального банка Республики Беларусь 26 декабря 2006г. № 211.

Национальным банком Республики Беларусь утверждены также нормативные правовые акты по вопросам: инкассации денежной наличности и перевозки ценностей, совершения операций с драгоценными металлами и иностранной валютой, определения признаков платежности денежных знаков, построения системы учета и отчетности о движении наличных денег через кассы банков, работы с электронными деньгами.

Следует отметить, что принятие Национальным банком Республики Беларусь соответствующих нормативных правовых актов является только начальной стадией регулирующего процесса оборота наличных денег. Главное – это обеспечение правильного применения действующих положений всеми участниками и на всех этапах движения наличных денег. В первую очередь единая государственная политика в области налично-денежного оборота должна проводиться в самом Национальном банке и в банках Республики Беларусь. Операции с наличными деньгами, выполняемые в банках, не замыкаются на самой банковской системе – они являются примером организации работы с наличными деньгами для других юридических лиц, открывших счета в банках и использующих в процессе своей деятельности наличные деньги (получение выручки, осуществление расходов и др.).

Исполнение законодательства, включая отмеченные выше нормативные правовые акты Национального банка Республики Беларусь, регулирующего организацию наличного денежного обращения, находится под контролем. В частности, Национальный банк Республики Беларусь контролирует работу других банков по обеспечению ими рационального движения потоков наличных денег, а также по выполнению каждым банком правил, инструкций, положений при проведении кассовых операций и требуемого при этом контроля за выдачей наличных денег из касс банка. Банки организуют движение наличных денег и осуществляют предварительный и последующий контроль в процессе кассового обслуживания своих клиентов (юридических лиц, их обособленных подразделений, предпринимателей, частных нотариусов).

Изложенное позволяет сделать вывод, что организация наличного денежного оборота в Республике Беларусь подчинена определенным правилам и нормам, позволяющим контролировать денежную массу, вести борьбу с инфляцией, ограничивать расчеты наличными деньгами между субъектами хозяйствования, максимально вовлекать деньги в организованный оборот.

studopedia.org — Студопедия.Орг — 2014-2020 год. Студопедия не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования (0.003 с) .