Наиболее ликвидным денежным агрегатом является

Ликвидность. Денежные агрегаты

Ликвидность – это способность какого-либо экономического актива выступать в качестве средства платежа или превращаться в средство платежа.

Теоретически любой товар (актив) можно использовать для платежа. Все дело в затратах на обмен (т.е. в трансакционных издержках).

Современная структура денежной массы включает набор показателей денежной массы в зависимости от степени ликвидности. Принцип построения такого набора показателей денежной массы основан на том, что все активы (блага) можно ранжировать от абсолютно ликвидных (абсолютная ликвидность принимается за единицу) до абсолютно неликвидных (ликвидность которых равна нулю).

Ликвидность охватывает три свойства актива:

1. возможность использования актива в качестве средства платежа;

2. скорость и легкость превращения актива в средство оплаты;

3. способность актива сохранять во времени и пространстве свою первоначальную стоимость (антиинфляционная устойчивость).

Таким образом, фактически любой актив может выступить в качестве средства платежа, т.е. пусть с потерями, но выступить в роли денег. Как же в таком случае определить размер денежной массы?

Денежная масса – это объем находящихся в обращении денег.

Для того чтобы охарактеризовать денежную массу, применяют обобщенные показатели, которые называются агрегатами и зависят от уровня ликвидности. Существует несколько денежных агрегатов.

Ниже мы изложим концепцию денежных агрегатов, которая используется на практике в большинстве развитых стран мира.

Присоединяя постепенно к наиболее ликвидным средствам менее ликвидные, получают соответствующие показатели (агрегаты): М1, М2, …, Мn.

Каждый последующий показатель включает в себя предыдущий плюс новый «блок» средств.

Под агрегатом МО понимают наличные деньги в обращении (вне банков).

Агрегат М1 состоит из наличных денег и депозитов (вкладов) до востребования. Настоящее время именно этот агрегат отождествляют с деньгами.

М1 = МО + Трансакционные вклады

Трансакционные вклады – это обязательство банка, имеющее форму платежного средства, которое принимается в качестве денег многими магазинами, ресторанами и т.д. Раньше трансакционные вклады имели форму чековых книжек, поэтому назывались чековыми, позже они приняли форму пластиковых карточек.

М2 = М1 + сберегательные вклады + мелкие срочные вклады

М3 = М2 + крупные срочные вклады

L = М3 + прочие финансовые активы (краткосрочные государственные облигации, коммерческие ценные бумаги)

Глава 7. Теория рыночного равновесия

7.1. Спрос: понятие, факторы, эластичность

7.2. Предложение: понятие, факторы, эластичность

7.3. Рыночное равновесие и его нарушение

Глава 8. Фирма и механизмы, определяющие ее поведение

8.1. Предпринимательство: экономическое содержание и виды

Предпринимательство — это инициатива физического или юридического лица, направленная на производство продукции, выполнение различных видов работ, оказание услуг и занятие торговлей с целью получения прибыли. Субъектами предпринимательской деятельности могут быть граждане, не ограниченные законом в правоспособности или дееспособности, а также юридические лица всех форм собственности. Предприниматель имеет право без ограничений и на собственный риск принимать решения и осуществлять самостоятельно любую деятельность, не противоречащую законодательству.

ОБЪЕКТАМИ предпринимательства могут стать любые виды хозяйственной деятельности, коммерческое посредничество, торгово-закупочная, инновационная, консультационная деятельность, операции с ценными бумагами.

1. экономическая свобода в выборе способов и направлений своей деятельности.

2. полная материальная ответственность своим имуществом за итог своей деятельности.

3. ориентация на прибыль, т.е. главная цель предпринимательства – получение максимальной прибыли.

В зависимости от содержания деятельности различают следующие виды предпринимательства:

Производственное предпринимательство— это такое, в котором осуществляется производство товаров, услуг, информации, духовных ценностей. Функция производства в этом виде предпринимательства — основная.

Коммерческое предпринимательствосостоит в операциях и сделках по перепродаже товаров и услуг и не связано с производством продукции. Прибыль предпринимателя образуется путем продажи товара по цене, превышающей цену приобретения. Если эти операции производятся в рамках закона, то они не считаются спекулятивными.

Финансовое предпринимательство— разновидность коммерческого. Объектом купли-продажи здесь являются деньги, валюта, ценные бумаги.

Посредническое предпринимательствопроявляется в деятельности, соединяющей заинтересованные во взаимной сделке стороны. За оказание подобных услуг предприниматель получает доход.

Страховое предпринимательство— это особая форма финансового предпринимательства, заключающаяся в том, что предприниматель получает страховой взнос, который возвращается только при наступлении страхового случая. Оставшаяся часть взносов образует предпринимательский доход.

Денежная масса, денежные агрегаты, динамика денежной массы в России и по странам

Понятие денежной массы

Денежной массой считается объем государственного запаса денег в рублевом эквиваленте, обслуживает денежные потоки, формирующие денежное обращение.

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах. Иными словами — это общее количество денег в обращении в определенный период времени. Таким образом, в совокупную денежную массу включаются безналичные и наличные деньги.

В наличную денежную массу входят:

- разменная монета;

- бумажные деньги (казначейские билеты, ассигнации);

- кредитные средства (чеки, векселя).

Безналичную денежную массу учитывают:

- на дебетовых и кредитных пластиковых картах;

- на вкладах и депозитах;

- на расчетных, текущих счетах;

- в электронных деньгах.

Государства, демонстрирующие благоприятное экономическое положение, обладают преимущественно безналичными денежными потоками. Объем наличных, имеющихся в обращении граждан и других участников национального рынка, составляет не более 5% от общего объема денежной массы. На территории государств с банковской системой низкой степени надежности, недостаточно развитыми рыночными отношениями, соотношение безналичной и наличной денежной массы кардинально отличается. Чем больше наличности на руках, тем ниже уровень рыночной экономики.

Динамика доли наличных денег в общей денежной массе России

Несмотря на то, что структура денежного объема изменилась за последние годы, а показатель наличных снизился на 10%, теневая экономика в РФ процветает, так как уровень наличных средств еще недостаточно мал. Нежелание населения размещать свободный капитал на банковских счетах говорит о его недоверии к банковской структуре в частности, и к кредитно-финансовой политике государства в целом.

Структура денежной массы

В структуре денежной массы можно выделить активную часть, которая формируется реальными денежными средствами, непосредственно участвующими в хозяйственном обороте, и пассивную , формируемую денежными средствами на счетах, которые потенциально могут быть расчетными средствами. При этом не все компоненты пассивной части можно использовать как расчетное средство.

Денежные агрегаты М0, М1, М2, М3, М4

Принцип построения денежной массы основан на убывании ликвидности активов, входящих в её состав. Состав и структуру наличной денежной массы характеризуют денежные агрегаты. Иерархическая структура денежных агрегатов предполагает, что каждый последующий агрегат включает в себя предыдущий. От страны к стране, могут быть отличия в определении и классификации каждого агрегата.

Денежные агрегаты – виды денег и денежных средств, различающиеся своим уровнем ликвидности (возможностью быстрого превращения в наличные деньги), показатель структуры денежной массы. Являются измерителями денежной массы, в зависимости от типа счета, на котором они находятся.

Центральным банком РФ рассчитываются денежные агрегаты М0, М1, М2, М3.

Денежный агрегат М0 – это наличные деньги, обращающиеся в экономике (бумажные банкноты и металлические монеты), являющиеся наиболее ликвидной частью денежной массы.

Денежный агрегат М1 = М0 (наличные деньги) + другие денежные эквиваленты, которые можно легко конвертировать в наличные (чеки, средства населения на вкладах до востребования, средства на расчетных, текущих и иных счетах до востребования нефинансовых и финансовых организаций (кроме кредитных)), выраженные в национальной валюте.

Денежный агрегат М2 = М1 + краткосрочные вклады (срочные вклады, средства на счетах срочных депозитов, привлеченных от населения, нефинансовых и финансовых организаций (кроме кредитных)) в национальной валюте и некоторые фонды денежного рынка. Денежный агрегат М2 – это денежная масса в национальном определении России.

Денежный агрегат М3 = М2 + долгосрочные вклады, облигации государственного займа, казначейские сберегательные облигации, депозитные сертификаты.

Денежный агрегат M4 рассчитывается в некоторых странах, таких как Великобритания. Денежный агрегат М4 = М3 + все денежные компоненты и денежные суррогаты, обладающие более низкой ликвидностью, портфель государственных ценных бумаг у небанковских держателей.

Узкие и широкие деньги

Узкие деньги — термин определяющий наиболее ликвидные инструменты. Чаще всего характеризуется агрегатами М0 или М1, в зависимости от страны.

Широкие деньги — термин, определяющий всю совокупность активов, которые могут использоваться для осуществления платежей. Определение широких денег также варьируется от страны к стране, но в общем – это инструменты, доступ к которым возможен более чем через 24 часа.

Объем денежной массы в России по годам

Динамика денежной массы (М2) на начало 2008 — 2019 гг., 2 кв. 2019 года по данным Банка России (ЦБ РФ)

Денежные агрегаты в России: М0, М1, М2, М3. Денежная масса и денежные агрегаты

На сегодняшний день наиболее известным компонентом денежной массы выступает наличность. Данное понятие объединяет в себе и монеты, и банкноты, которые в совокупности являются лишь небольшой частью средств обращения. В настоящее время их современное выражение представлено чековыми счетами (вклады до востребования). Они материально не осязаемы.

Основные причины хранения денег в наличной форме

Известно, что их четыре, в частности:

- абсолютная ликвидность данного вида средств обращения;

- удобство их использования в качестве платежных средств;

- резервный аспект в случае острой необходимости финансовых трат;

- боязнь неэффективного вложения наличности.

Что представляют собой денежные агрегаты?

В современном аспекте они состоят из двух главенствующих группировок ликвидных активов, выступающих альтернативными измерителями всей денежной массы.

Денежный агрегат М1 представлен наличными деньгами и трансакционными депозитами, точнее, специальными вкладами, средства на которых доступны для перечисления сторонним лицам в качестве электронного перевода либо платежа по чеку. Существенное количество обменных операций в странах, имеющих развитую рыночную экономику, производится преимущественно посредством вышеуказанного агрегата, где деньги выступают в роли непосредственного средства обращения.

Чем представлена вторая группировка ликвидных активов, измеряющих денежную массу?

Денежный агрегат М2 охватывает более широкий спектр. Помимо своей основной функции, деньги в данном случае выступают и как средство накопления. Рассматриваемый денежный агрегат включает:

- депозитные счета;

- срочные вклады;

- сберегательные вклады до востребования и др.

То есть это активы, имеющие фиксированное значение номинальной стоимости и способные трансформироваться в средство платежа. В то же время они лишены возможности перевода другим лицами и не наделяют своего владельца правом оплаты посредством чека. Что касается вкладов до востребования, то здесь наблюдается незначительный доход от процентов. Именно М1 обслуживает определенные операции касаемо реализации такого показателя, как валовый внутренний продукт, а также распределяет и перераспределяет национальный доход и многое другое.

Денежный агрегат М2 в рамках финансовых рынков развитых стран относится к взаимным фондам денежного рынка, точнее, инвестиционным компаниям, выпускающим собственные акции и привлекающим тем самым денежные средства, которые впоследствии вкладываются в различные ценные бумаги промышленных либо иных корпораций. В общем, данный агрегат выступает ликвидным средством накопления.

Сберегательные депозиты именно в коммерческих банках могут быть изъяты в совершенно любое время и трансформированы в наличность. Что касается срочных депозитов, то они становятся доступными вкладчику исключительно по окончании определенного периода. Таким образом, они менее ликвидны (в отличие от сберегательных депозитов).

М3 как измеритель денежной массы

Он представлен менее ликвидными активами, в частности, срочными соглашениями об обратном выпуске, срочными займами в титулах собственности взаимных фондов денежного рынка и в евродолларах, а также депозитными сертификатами. Можно сказать, что денежный агрегат М3 дополняет М2 существенными срочными вкладами (ценные бумаги, сертификаты), легко трансформирующимися в чековые.

Что выступает в качестве самого узкого показателя денежной массы?

Денежный агрегат М0 представлен наличными деньгами, участвующими в процессе обращения, а именно:

- металлическими монетами;

- банкнотами;

- казначейскими билетами.

Металлические монеты обеспечивают возможность совершать незначительные сделки. Как правило, они чеканятся из недорогого металла. Реальная стоимостная оценка значительно отличается от номинальной в пользу последней. Это сделано для того, чтобы не допустить возможность их переплавки в слитки в спекулятивных целях.

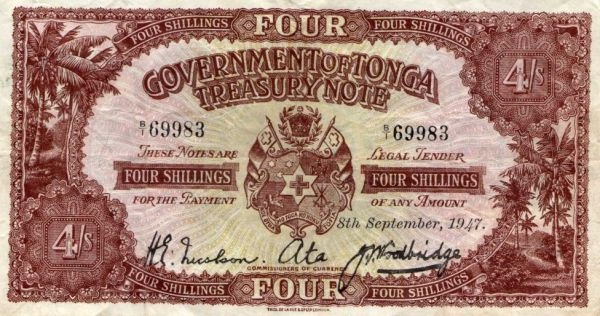

Казначейские билеты представляют собой бумажные деньги, выпуск которых производит казначейство. Они используются преимущественно в слаборазвитых странах, к примеру в Республике Джибути или Королевстве Тонга.

Банкноты занимают лидирующие позиции в обращении.

Денежные агрегаты в России

Как известно, деньгами в рамках современной экономики являются не только монеты и банкноты, представляющие наличную денежную форму, но и чеки, банковские вклады и другие представители безналичной формы.

Денежная масса и денежные агрегаты выступают взаимосвязанными понятиями. Последнее вытекает из первого. Данная цепочка формируется благодаря тому, что денежную массу можно представить как совокупность активной и пассивной ее частей. Первая – наличные и безналичные средства, которые обслуживают хозяйственный оборот страны. Пассивная же часть выступает в роли временно не используемых в расчетах средств.

Компоненты денежной массы имеют отличительные особенности по критерию быстроты и легкости их трансформации в наличную форму. Именно в результате этого разграничения образуются соответствующие денежные группы (денежные агрегаты). Кроме того, каждый последующий агрегат дополняет предыдущий с учетом нескольких поправок. В России данное выделение осуществляется Центробанком.

Структура денежных агрегатов в нашей стране имеет следующий вид:

- М0 – монеты и банкноты, участвующие в процессе обращения.

- М1 = М0 + средства на текущих, расчетных и специальных счетах компаний, вклады домохозяйств, размещенные в банках до востребования, средства страховых фирм.

- М2 = М1 + компенсации и срочные банковские вклады домохозяйств.

- М3 = М2 + облигации и сертификаты госзайма.

Отличие вышерассмотренной структуры от иностранного варианта ее представления

В целом денежные агрегаты в России не имеют существенных различий с американской классификацией данных понятий. Однако в США, как правило, агрегат М0 не выделяется, а М3 имеет более подробное разграничение.

Таким образом, первая группировка в США представлена наличными деньгами. Денежный агрегат М1 дополняет группировку М0 вкладами до востребования, чековыми вкладами и дорожными чеками. Группировка М2, помимо вышеуказанных компонентов, включает акции ВФДР и срочные вклады в пределах 100 тыс. долл. Агрегат М3 (кроме входящих в предыдущую денежную группировку) состоит из срочных вкладов номиналом свыше 100 тыс. долл., коммерческих ценных бумаг. В американской структуре присутствует пятый агрегат (L), включающий, помимо всего прочего, государственные ценные бумаги.

Итак, можно подытожить все вышеизложенное и сделать вывод о том, что денежная масса и денежные агрегаты тесно переплетены, точнее, второе понятие в совокупности образовывает первое.

Сколько денег требуется экономике, чтобы обеспечить адекватное развитие страны?

Величина денежных агрегатов рассчитывается в рамках классической количественной экономической теории, сформулированной И. Фишером и А. Маршаллом. Согласно ей, ценность денег находится в определенной зависимости от их количественной составляющей.

И. Фишер сформировал уравнение, которое отражает указанную зависимость:

M x V = P x Q, где

V — скорость предполагаемого обращения денег;

Q — объем продаваемых товаров;

М — величина денежной массы;

Р — суммарный показатель величин товарных цен.

Исходя из вышерассмотренной формулы, можно определить искомую величину требуемой денежной массы. Она равна: M = P x Q : V.

От чего зависит величина денежной массы?

Она сопряжена с тремя показателями, в частности:

- Цена от всего объема произведенного и предлагаемого к реализации товара.

- Среднестатистический уровень цен в конкретной стране.

- Скорость обращения денег.

Если, к примеру, денежная масса производит один оборот, т. е. доходы соответствующих хозяйствующих субъектов идут на приобретение товаров, а впоследствии возвращаются в форме таких же доходов обратно, то потребуется одна условная величина денежной массы. А затем, если она совершает не один, а три оборота, потребуется в три раза меньше денег. В случае увеличения денежной массы до пределов, превышающих допустимый уровень, наступает инфляция.

Понятие ликвидности в отношении рассматриваемых агрегатов

Деньги в первую очередь выступают универсальным измерителем именно экономической ценности соответствующих рыночных благ. Они применяются в качестве платежного средства за любое из реализуемых благ.

С деньгами сопряжено такое понятие, как ликвидность – свойство активов в рамках рыночной экономики. Итак, средством платежа может являться любой актив. Разница лишь в затратах, которые связаны с процессом его обмена на покупаемое благо.

Обменные затраты принято называть трансакционными издержками.

Таким образом, активы можно классифицировать по степени ликвидности. Лидером в связи с этим выступают, конечно, наличные деньги, имеющие свойство прямого обмена с нулевыми затратами. Ликвидный подход является базой для такого уже рассмотренного ранее понятия, как денежные агрегаты – группировка ликвидных активов для подсчета их совокупной величины.

Наиболее ликвидными активами с точки зрения Центрального банка России выступают:

- Наличная форма денег, включая деньги в кассах коммерческих банков.

- Средства коммерческих банков, размещенные на соответствующих корреспондентских счетах в Центробанке.

- Средства на депозитных счетах Центробанка.

- Средства коммерческих банков, находящиеся в фонде обязательного резерва Центробанка.

Какие функции денег считаются основными?

Их всего три, а именно:

- средство обмена;

- средство накопления богатства либо сбережения;

- мера стоимости.

Деньги и денежные агрегаты – это два основных понятия, являющихся центральным звеном более обширной категории, такой как денежная масса.

Контроль над их количеством осуществляется государством в рамках монетарной либо денежной политики. Как уже упоминалось ранее, эта функция возложена в России на Центральный банк, а измерительными инструментами выступают денежные агрегаты (М0, М1, М2, М3).

В аспекте макроэкономического анализа чаще остальных применяются группировки М1, М2. Также иногда выделяется такой показатель наличности, как «квази-деньги», имеющий обозначение QM и являющийся разницей агрегатов М2, М1. Он представлен сберегательными и срочными депозитами, следовательно, М2 можно выразить суммой показателей М1 и QM.

Динамика денежных группировок зависит от ряда причин, включая движение процентной ставки. Таким образом, если ставка растет, то агрегаты М2, М3 могут существенно опережать М1, ввиду того что их составляющие компоненты приносят доход в качестве процента. В состав группировки М1 последнее время стали входить новые виды вкладов, которые приносят доход в качестве процентов, и это тем самым сглаживает разницу в динамике денежных агрегатов, обусловленной движением процентной ставки.

В рамках российской статистики применяются следующие узкие трактовки основных денежных агрегатов, а именно:

- М1 – «деньги»;

- QM – «квази-деньги» – сберегательные и срочные депозиты;

- М2 – «широкие деньги».

Денежная масса и ее структура. Денежные агрегаты

Денежная масса— это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в экономике, которыми располагают частные лица, институциональные собственники (предприятия, объединения, организации) и государство.

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Основная часть сделок между предприятиями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег — депозитов,которые обслуживаются такими инструментами, как чеки, кредитные и депозитные карточки, чеки для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться безналичными деньгами.При оплате товара или услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем, в пассивную часть денежной массы включаются такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, краткосрочных государственных облигациях, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежной массы получили общее название «квази-деньги» (от латинского квази — как будто, почти). «Квази-деныи» представляют собой наиболее весомую и быстро растущую часть в структуре денежной массы.

Экономисты называют «квази-деньги» ликвидными активами. Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного актива. Если наличные деньги обладают абсолютной ликвидностью, то ликвидность «квази-денег» не абсолютна. Вы не можете, например, расплатиться деньгами со срочного счета или акцией за покупки в магазине или проезд на транспорте. В то же время, «квази-деньги» действительно относятся к ликвидным видам богатства, поскольку срочные вклады, а также некоторые виды акций и облигаций можно превратить в наличные деньги, хотя и с определенными трансакционными издержками.

Расположив компоненты денежной массы по степени убывания ликвидности, можно выделить несколько денежных агрегатов— показателей денежной массы. Наиболее ликвидным денежным агрегатом является агрегат МО, который включает наличные деньги в обращении. Аналогичным по ликвидности денежным агрегатом является агрегат М1, который объединяет наличные деньги и деньги на текущих счетах (счетах «до востребования»), которые могут обслуживаться с помощью чеков. Чекпредставляет собой ценную бумагу, содержащую приказ владельца счета в кредитном учреждении о выплате держателю чека по его предъявлении указанной в нем суммы. Агрегат М1 называют «деньгами в узком смысле слова» или «деньгами для сделок». Депозиты на текущих счетах выполняют все функции денег и могут быть легко превращены в наличные.

Менее ликвидным денежным агрегатом является агрегат М2. Это «деньги в широком смысле слова», которые включают в себя все компоненты агрегата М1 плюс деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах. Владельцы срочных счетов получают более высокий процент по сравнению с владельцами текущих вкладов, но они не могут изъять эти вклады ранее определенного условием вклада срока. Поэтому денежные средства на срочных и сберегательных счетах нельзя непосредственно использовать как покупательное и платежное средство, хотя потенциально они могут быть использованы для расчетов.

Еще менее ликвидным денежным агрегатом является агрегат М3, который образуется путем добавления к агрегату М2 депозитных сертификатов банков, облигаций государственного займа, других ценных бумаг государства и коммерческих банков.

Различие между агрегатом М1 и остальными денежными агрегатами заключается, прежде всего, в том, что в агрегаты М2 и МЗ включены «квази-деньги», которые затруднительно использовать для сделок, нелегко перевести в наличные.