Структура денежных средств организации

Анализ движения денежных средств предприятия

В процессе деятельности каждое производственное предприятие контактирует с различными компаниями и частными лицами, увеличивая круг партнеров за счет расчетов, осуществляемых в денежной форме. Деньги, обладающие самой высокой ликвидностью (активы), способны обеспечить выполнение любых обязательств. Они относятся к наиболее важной категории средств, участвующих в обороте. Их наличие в необходимых объемах обеспечит процветание и стабильную устойчивость компании, дальнейшее успешное существование, а также увеличит степень ее неуязвимости. Грамотный финансовый анализ движения денежных средств — залог эффективного управления активами компании.

Деньги – основа благополучия

Финансы в форме наличных средств находятся в кассе, хранятся на банковских счетах — расчетных, текущих, специальных счетах целевого направления, особых, а также присутствуют в виде аккредитивов, депозитов и инвестиций в акции. Деньги нужны для совершения текущих хозяйственных операций, совершения плановых и непредвиденных платежей, чего зачастую требует успешное ведение бизнеса.

Необходимость проведения аналитической работы

Денежные средства в сумме, которая обеспечивает финансовую устойчивость хорошо управляемому предприятию, являются по сути страховым запасом, предназначенным для успешного покрытия возникающей время от времени несбалансированности финансовых потоков. И размер этой суммы должен быть таким, чтобы хватило для осуществления всех необходимых первоочередных платежей. Для получения верного представления о динамике движения финансов организации, оценки сбалансированности поступлений и выплат, а также синхронизации объема полученной прибыли с состоянием финансов следует провести анализ движения денежных средств.

Главные цели

В ходе анализа финансовая информация компании проходит аналитическую обработку в части:

- сравнения результатов деятельности предприятия с данными за аналогичные прошедшие периоды;

- определения влияния различных факторов на результат работы компании;

- установления недостатков в деятельности фирмы, неиспользованных возможностей, вскрытия резервов и перспектив развития.

При обработке результатов аналитической работы обосновываются и принимаются решения по оптимизации функционирования компании в целом и устранению отдельных негативных ситуаций. От хорошо поставленного учета и правильной аналитической оценки достигается объективное восприятие информации о финансовом положении компании, ее перспективах и платежеспособности.

Анализ движения денежных средств и грамотное управление финансовыми потоками включают расчет их оборачиваемости, анализ структуры и прогнозирование динамики, определение необходимого оптимального уровня финансов, а также разработку и составление платежных бюджетов компании. Для обеспечения эффективности управления средствами следует правильно классифицировать денежные потоки.

Классификация

Анализ движения денежных средств предприятия предполагает группировку финансовых потоков по нескольким направлениям:

- масштабность процесса охвата – по отдельным операциям, подразделениям и компании в целом;

- виды деятельности;

- направленность движения – положительная и отрицательная;

- метод исчисления объема потока – валовый или чистый;

- уровень достаточности объема – избыток или дефицит;

- временная оценка – настоящий или будущий поток;

- непрерывность формирования – регулярный или дискретный поток.

Основные задачи анализа

Грамотный анализ движения денежных средств необходим для обеспечения:

- оперативного постоянного контроля сохранности денежной наличности в кассе компании;

- осуществления контроля использования средств по целевому назначению;

- контролирования задолженности и своевременных расчетов с дебиторами и кредиторами;

- качественного анализа текущей и абсолютной ликвидности компании.

Где брать данные для анализа?

Основной базой сведений для аналитической работы взаимосвязи динамики финансовых потоков и оборотного капитала служат:

- основная бухгалтерская форма БО-1 – баланс;

- отчет о прибылях и убытках — форма № 2;

- отчет о движении денежных средств — форма № 4.

Баланс знакомит аналитика с общим состоянием и наличием финансовых средств. В отчете по форме № 4 отражаются суммы поступления, выбытия и изменения структуры финансов по различным видам деятельности на протяжении отчетного периода.

Методы анализа движения денежных средств

В экономике используются прямой и косвенный методы. Прямой основывается на информации о величине денежных средств, поступивших за определенный период, выручке и произведенных расходах. Иными словами, производится исчисление поступлений от операционной деятельности, реализации услуг и продукции, полученных авансов и других доходов, а также исчисление их выбытия – затрат на оплату счетов, кредиторской задолженности, возврата займов и др.

Косвенный анализ движения денежных средств проводится, исходя из данных о полученном финансовом результате в анализируемом периоде, и заключается в идентификации регулярности и величины финансовых потоков в динамике, а также в определении конечных итогов. Оба этих метода применяются в совокупности, отражая фактическое состояние финансов во взаимосвязи с другими показателями работы компании.

Прямой анализ движения денежных средств организации

Этот метод предполагает расчет величины доходов от видов деятельности. Отчет формы № 4, служащий информационной базой данных, построен на разделении денежных потоков от деятельности:

- текущей или операционной, определяющей величину выручки от продаж товаров и услуг, полученных кредитов, авансов и доход после уменьшения на сумму понесенных затрат от этой деятельности;

- инвестиционной, фиксирующей динамику финансов, направленных на приобретение, реализацию или техническое перевооружение основных фондов, а также покупку нематериальных активов;

- финансовой, направленной на получение займов различной срочности, погашение задолженности перед кредитными учреждениями, выплату дивидендов, осуществление финансовых вложений.

Прямой анализ движения денежных средств предприятия базируется на основных финансовых показателях 4-й отчетной формы и традиционно дает возможность контролировать их величину, а также определять уровень платежеспособности компании.

Косвенный метод

Этот способ позволяет рассчитать показатели, характеризующие объем чистого финансового потока, и степень взаимосвязи между ними и полученной прибылью. В основе лежит методика проведения пересчета полученного финансового результата с корректировками к размеру чистой прибыли. Использование этого метода неприемлемо при анализе потоков от инвестиционной и финансовой деятельности. В таком случае применим исключительно прямой метод.

Несоответствие суммы денежных активов размеру финансового результата обусловлено тем, что формирование прибыли происходит по принципу начисления, а динамика денежных средств измеряется кассовым методом.

К тому же отдельные доходы и расходы формируются, не влияя на сумму прибыли и структуру финансов. К примеру, начисление амортизации задевает формирование прибыли, не уменьшая объем денежных средств, а платежи дебиторам в отчетном периоде, наоборот, увеличивают размер денежных активов, не отражаясь на финансовом результате компании.

Используя косвенный анализ движения денежных средств, проводят необходимые корректировки, связанные:

- с временными несовпадениями в отражении доходов и расходов в учете притоков и оттоков средств;

- с операциями, которые не влияют на расчет чистой прибыли, но вызывают изменения динамики денежных средств;

- с операциями, влияющими на расчет прибыли, но не изменяющими размер финансов.

Отправной точкой при косвенном методе анализа динамики денег является чистая прибыль, размер которой представлен в отчете формы № 2. Затем корректируются суммы (уменьшается или увеличивается показатель прибыли), не связанные с движением финансовых потоков. Для упорядочения сравнительных данных за анализируемый период применяют следующую систему: оборот активного счета отмечается знаком «минус», а его снижение – знаком «плюс» и, напротив, оборот пассивного счета — со знаком «плюс», его снижение – со знаком «минус».

Пример анализа движения денежных средств

Проанализируем динамику финансов компании на основе данных агрегированного баланса. Ниже в таблице представлены сходные данные в тыс. руб.

Структура денежных средств организации

Анализ движения денежных средств дает ответ на разные вопросы. Например: «Какой из видов деятельности генерирует поток денег, а какой лишь забирает?», «Почему при наличии прибыли денежного ресурса постоянно не хватает?», «Насколько эффективен и достаточен чистый денежный поток предприятия?». В статье рассказываем про методику проведения такого анализа и приводим пример.

Анализ движения денежных средств предприятия: зачем нужен

Проведение комплексного финансового анализа дает ответ на вопрос: «По какой причине у компании сложились такие результаты деятельности?». Если переложить эту общую фразу на частные моменты, связанные с движением денег, то задачи их анализа сведутся к следующим:

- понять, почему чистый денежный поток уменьшился или вовсе стал отрицательным;

- узнать, какой вид деятельности «съедает» деньги предприятия и насколько это оправданно;

- разобраться, из-за чего при наличии прибыли есть постоянная нехватка денег;

- оценить, насколько эффективно используются денежные ресурсы организации.

Анализ движения денежных средств по данным отчетности: методы и показатели

Хороша та методика, которая проста, легко реализуема и для которой не надо искать массу дополнительной информации. В статье будем отталкиваться от этого, и в качестве подходов выберем обычные, но очень информативные способы аналитических исследований:

- вертикальный;

- горизонтальный;

- факторный;

- коэффициентный.

Исходные данные для них почерпнем исключительно из форм бухгалтерской отчетности. Потребуются:

- отчет о движении денежных средств. Зачастую называется «форма 4»;

- баланс;

- отчет о финансовых результатах.

Теперь остановимся подробнее на каждом из четырех названных способов. Ими же зададим логическую структуру и последовательность проведения анализа движения денег.

По ходу изложения будем пользоваться терминами:

- приток или положительный денежный поток – все поступления денег в организацию, как наличные, так и безналичные;

- отток или отрицательный денежный поток – любые платежи в пользу контрагентов, в том числе работников, бюджета и внебюджетных фондов;

- чистый денежный поток (далее – ЧДП) – разница между притоками и оттоками.

Этап 1. Вертикальный анализ отчета о движении денежных средств

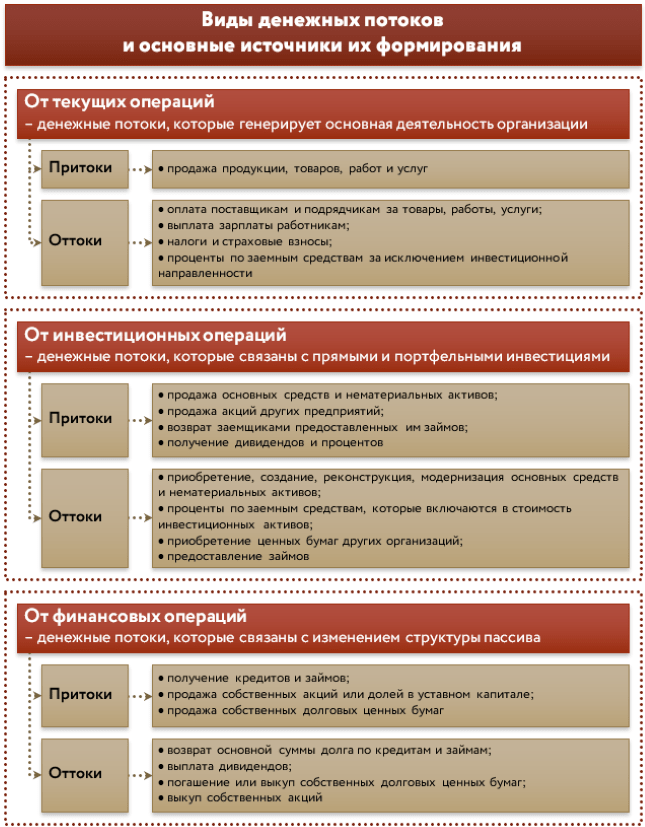

Иначе – это анализ структуры. Какова структура денежных потоков? Традиционный ее вариант задается в форме 4 с разделением на три вида деятельности или операций:

На рисунке 1 мы показали, из чего складывается каждый вид.

Рисунок 1. Виды денежных потоков

В ходе вертикального анализа обратите внимание на следующие моменты.

- Текущая или операционная деятельность – основной «поставщик» денег в организацию. Поэтому ее ЧДП должен быть положительным. Если он отрицательный, то денежный насос работает в обратную сторону: предприятие отдает денег больше, чем получает. Исход очевиден. В краткосрочной перспективе – это постоянные кассовые разрывы. В долгосрочной – возможное банкротство.

- Инвестиционные операции чаще других имеют отрицательный ЧДП. Для активно развивающихся организаций такая ситуация легко объясняется приобретением и модернизацией основных средств и нематериальных активов. Естественно, это связано со значительными тратами. Поэтому минусовое сальдо притоков и оттоков в данном блоке – даже в чем-то желательная ситуация. А вот значительный положительный ЧДП должен навести на дополнительные вопросы. Ведь, кроме прочего, он формируется за счет продажи внеоборотных активов. Если именно это и есть причина, то резонно задуматься: из-за чего началась массовая реализация основных средств? Происходит плановое перепрофилирование бизнеса или дела идут совсем худо? Настолько, что приходится менять оборудование и здания на деньги.

- Там же, в составе инвестиционной деятельности есть еще один интересный и важный вид оттока: приобретение долговых ценных бумаг и предоставление займов. Чем он примечателен? Иногда именно таким нехитрым способом выводятся деньги из компании. Чтобы понять, так ли это, достаточно соотнести сумму данного оттока с процентами к получению. Получится узнать, под какую среднюю ставку организация дает взаймы. Если она существенно ниже рыночной, то дело – нечисто. Известны случаи, когда предприятие само остро нуждалось в деньгах вплоть до того, что задерживало с выплатой зарплаты и «коммуналки». Но при этом изыскивалась возможность материальной поддержки для других предприятий, входящих в ту же группу компаний. Поддержка шла через предоставление займов под мизерные проценты. Для обнаружения подобных фактов понадобится всего пара строк отчетности и две схожих формулы. Их приведем далее.

- С потоками от финансовых операций также многое неоднозначно. Причина: они связаны с изменением структуры капитала и это, по сути, денежное отображение процессов, происходящих в пассиве баланса. Пассив, как известно, складывается из собственной и заемной составляющей. Поэтому не спешите радоваться, если ЧДП по финансовой деятельности – положительный. Ведь если это так исключительно из-за привлеченных кредитов, то, значит, скоро их придется возвращать. Причем проценты по ним уменьшат ЧДП по текущим и/или инвестиционным операциям. Совсем иначе обстоит дело, когда плюс в потоках по данному блоку обусловлен продажей акций и долей участия. Во-первых, отдавать такие деньги в ближайшей перспективе не потребуется. Во-вторых, это свидетельство следующего: организации верят настолько, что готовы надолго вложиться в ее бизнес, став собственником.

- Вертикальный анализ корректно работает, только когда все исследуемые составляющие имеют одинаковый знак. Поэтому если ЧДП по какому-то виду операций – отрицательный, а по другим – положительный, то нет смысла анализировать структуру в общем разрезе. В этом случае считайте удельные веса не по сальдо потоков, а по притокам и оттокам в отдельности.

Этап 2. Горизонтальный анализ отчета о движении денежных средств

Он позволяет оценить, насколько выросли или уменьшились притоки, оттоки и ЧДП в текущем периоде по сравнению с базовым. Проводится как по суммарным значениям названных величин, так и в разрезе видов операций. Идеальная ситуация с деньгами с позиции данного подхода такова:

- притоки по скорости роста обгоняют оттоки;

- общий ЧДП является положительным;

- его величина в каждом последующем периоде больше, чем в предыдущем.

На этом этапе рассчитываются абсолютные и относительные отклонения. Последние иначе называются темпами роста или прироста. У них есть своя особенность: их вычисление имеет смысл только для исходных значений с одинаковыми знаками. Поэтому не считайте темп роста для ЧДП, если в этом квартале он вышел отрицательным, а в предыдущем был с плюсом. Результат окажется несуразным.

И еще: в рамках горизонтального анализа часто применяется так называемое «золотое правило». Оно представляет собой желаемое соотношение для базовых показателей. С участием денежных потоков выглядит так:

41. Состав, структура и движение денежных средств по видам деятельности организации

41. Состав, структура и движение денежных средств по видам деятельности организации

Большинство видов хозяйственных операций организации в той или иной форме связано с поступлением или выбытием де нежных средств.

Для осуществления своих расходов организация должна обеспечивать адекватный приток денежной массы в виде выручки от продаж продукции, товаров (работ, услуг), поступления дивидендов на вложенный капитал, получения временных заемных денежных средств и т. д. Таким образом, деятельность организации является объективной предпосылкой возникновения движения денежных средств.

Движение денежных средств организации во времени представляет собой непрерывный процесс, создавая денежный поток. Денежный поток – это совокупность распределенных во времени объемов поступления и выбытия денежных средств в процессе хозяйственной деятельности организации. Поступление (приток) денежных средств называется положительным денежным потоком, выбытие (отток) денежных средств – отрицательным денежным потоком. Разность между положительным и отрицательным денежными потоками по каждому виду деятельности или по хозяйственной деятельности организации в целом называется чистым денежным потоком.

Для обеспечения всестороннего, глубокого анализа денежные потоки организации классифицируются:

По видам деятельности:

• денежный поток по операционной деятельности;

• денежный поток по инвестиционной деятельности;

• денежный поток по финансовой деятельности. По участию в хозяйственном процессе:

• денежный поток по организации в целом;

• денежный поток по видам хозяйственной деятельности;

• денежный потокпо структурным подразделениям организации;

• денежный поток по отдельным хозяйственным операциям. По направлению:

• положительным денежный поток;

• отрицательный денежный поток. По уровню оптимальности:

• избыточный денежный поток;

• дефицитный денежный поток.

• ретроспективный (отчетный) денежный поток;

• оперативный денежный поток;

• планируемый денежный поток.

По моменту оценки стоимости денежных средств:

• настоящая стоимость денежного потока;

• будущая стоимость денежного потока. По характеру формирования:

• периодический (регулярный) денежный поток;

• эпизодический (дискретный) денежный поток. По временным интервалам:

• денежный поток с равномерными временными интервалами;

• денежный поток с неравномерными временными интервалами.

Для осуществления нормальной жизнедеятельности организация должна располагать оптимальной суммой денежных средств. Недостаток средств может негативно отразиться на деятельности организации и привести к неплатежеспособности, снижению ликвидности, убыточности и прекращению функционирования. Избыточная денежная масса, не вовлеченная в производственно-коммерческий оборот, не приносит дохода.

Цель анализа денежных потоков – получение необходимого объема их параметров, дающих объективную, точную и своевременную характеристику направлений поступления и расходования денежных средств, объемов, состава, структуры, объективных и субъективных, внешних и внутренних факторов, оказывающих различное влияние на изменение денежных потоков.

Задачи анализа денежных потоков организации:

• оценка оптимальности объемов денежных потоков организации;

• оценка денежных потоков по видам хозяйственной деятельности;

• оценка состава, структуры, направлений движения денежных средств;

• оценка динамики потоков денежных средств;

• выявление и измерение влияния различных факторов на формирование денежных потоков;

• выявление и оценка резервов улучшения использования денежных средств;

• разработка предложений по реализации резервов повышения эффективности использования денежных средств.

Данный текст является ознакомительным фрагментом.

Анализ движения денежных средств предприятия

В процессе деятельности каждое производственное предприятие контактирует с различными компаниями и частными лицами, увеличивая круг партнеров за счет расчетов, осуществляемых в денежной форме. Деньги, обладающие самой высокой ликвидностью (активы), способны обеспечить выполнение любых обязательств. Они относятся к наиболее важной категории средств, участвующих в обороте. Их наличие в необходимых объемах обеспечит процветание и стабильную устойчивость компании, дальнейшее успешное существование, а также увеличит степень ее неуязвимости. Грамотный финансовый анализ движения денежных средств — залог эффективного управления активами компании.

Деньги – основа благополучия

Финансы в форме наличных средств находятся в кассе, хранятся на банковских счетах — расчетных, текущих, специальных счетах целевого направления, особых, а также присутствуют в виде аккредитивов, депозитов и инвестиций в акции. Деньги нужны для совершения текущих хозяйственных операций, совершения плановых и непредвиденных платежей, чего зачастую требует успешное ведение бизнеса.

Необходимость проведения аналитической работы

Денежные средства в сумме, которая обеспечивает финансовую устойчивость хорошо управляемому предприятию, являются по сути страховым запасом, предназначенным для успешного покрытия возникающей время от времени несбалансированности финансовых потоков. И размер этой суммы должен быть таким, чтобы хватило для осуществления всех необходимых первоочередных платежей. Для получения верного представления о динамике движения финансов организации, оценки сбалансированности поступлений и выплат, а также синхронизации объема полученной прибыли с состоянием финансов следует провести анализ движения денежных средств.

Главные цели

В ходе анализа финансовая информация компании проходит аналитическую обработку в части:

- сравнения результатов деятельности предприятия с данными за аналогичные прошедшие периоды;

- определения влияния различных факторов на результат работы компании;

- установления недостатков в деятельности фирмы, неиспользованных возможностей, вскрытия резервов и перспектив развития.

При обработке результатов аналитической работы обосновываются и принимаются решения по оптимизации функционирования компании в целом и устранению отдельных негативных ситуаций. От хорошо поставленного учета и правильной аналитической оценки достигается объективное восприятие информации о финансовом положении компании, ее перспективах и платежеспособности.

Анализ движения денежных средств и грамотное управление финансовыми потоками включают расчет их оборачиваемости, анализ структуры и прогнозирование динамики, определение необходимого оптимального уровня финансов, а также разработку и составление платежных бюджетов компании. Для обеспечения эффективности управления средствами следует правильно классифицировать денежные потоки.

Классификация

Анализ движения денежных средств предприятия предполагает группировку финансовых потоков по нескольким направлениям:

- масштабность процесса охвата – по отдельным операциям, подразделениям и компании в целом;

- виды деятельности;

- направленность движения – положительная и отрицательная;

- метод исчисления объема потока – валовый или чистый;

- уровень достаточности объема – избыток или дефицит;

- временная оценка – настоящий или будущий поток;

- непрерывность формирования – регулярный или дискретный поток.

Основные задачи анализа

Грамотный анализ движения денежных средств необходим для обеспечения:

- оперативного постоянного контроля сохранности денежной наличности в кассе компании;

- осуществления контроля использования средств по целевому назначению;

- контролирования задолженности и своевременных расчетов с дебиторами и кредиторами;

- качественного анализа текущей и абсолютной ликвидности компании.

Где брать данные для анализа?

Основной базой сведений для аналитической работы взаимосвязи динамики финансовых потоков и оборотного капитала служат:

- основная бухгалтерская форма БО-1 – баланс;

- отчет о прибылях и убытках — форма № 2;

- отчет о движении денежных средств — форма № 4.

Баланс знакомит аналитика с общим состоянием и наличием финансовых средств. В отчете по форме № 4 отражаются суммы поступления, выбытия и изменения структуры финансов по различным видам деятельности на протяжении отчетного периода.

Методы анализа движения денежных средств

В экономике используются прямой и косвенный методы. Прямой основывается на информации о величине денежных средств, поступивших за определенный период, выручке и произведенных расходах. Иными словами, производится исчисление поступлений от операционной деятельности, реализации услуг и продукции, полученных авансов и других доходов, а также исчисление их выбытия – затрат на оплату счетов, кредиторской задолженности, возврата займов и др.

Косвенный анализ движения денежных средств проводится, исходя из данных о полученном финансовом результате в анализируемом периоде, и заключается в идентификации регулярности и величины финансовых потоков в динамике, а также в определении конечных итогов. Оба этих метода применяются в совокупности, отражая фактическое состояние финансов во взаимосвязи с другими показателями работы компании.

Прямой анализ движения денежных средств организации

Этот метод предполагает расчет величины доходов от видов деятельности. Отчет формы № 4, служащий информационной базой данных, построен на разделении денежных потоков от деятельности:

- текущей или операционной, определяющей величину выручки от продаж товаров и услуг, полученных кредитов, авансов и доход после уменьшения на сумму понесенных затрат от этой деятельности;

- инвестиционной, фиксирующей динамику финансов, направленных на приобретение, реализацию или техническое перевооружение основных фондов, а также покупку нематериальных активов;

- финансовой, направленной на получение займов различной срочности, погашение задолженности перед кредитными учреждениями, выплату дивидендов, осуществление финансовых вложений.

Прямой анализ движения денежных средств предприятия базируется на основных финансовых показателях 4-й отчетной формы и традиционно дает возможность контролировать их величину, а также определять уровень платежеспособности компании.

Косвенный метод

Этот способ позволяет рассчитать показатели, характеризующие объем чистого финансового потока, и степень взаимосвязи между ними и полученной прибылью. В основе лежит методика проведения пересчета полученного финансового результата с корректировками к размеру чистой прибыли. Использование этого метода неприемлемо при анализе потоков от инвестиционной и финансовой деятельности. В таком случае применим исключительно прямой метод.

Несоответствие суммы денежных активов размеру финансового результата обусловлено тем, что формирование прибыли происходит по принципу начисления, а динамика денежных средств измеряется кассовым методом.

К тому же отдельные доходы и расходы формируются, не влияя на сумму прибыли и структуру финансов. К примеру, начисление амортизации задевает формирование прибыли, не уменьшая объем денежных средств, а платежи дебиторам в отчетном периоде, наоборот, увеличивают размер денежных активов, не отражаясь на финансовом результате компании.

Используя косвенный анализ движения денежных средств, проводят необходимые корректировки, связанные:

- с временными несовпадениями в отражении доходов и расходов в учете притоков и оттоков средств;

- с операциями, которые не влияют на расчет чистой прибыли, но вызывают изменения динамики денежных средств;

- с операциями, влияющими на расчет прибыли, но не изменяющими размер финансов.

Отправной точкой при косвенном методе анализа динамики денег является чистая прибыль, размер которой представлен в отчете формы № 2. Затем корректируются суммы (уменьшается или увеличивается показатель прибыли), не связанные с движением финансовых потоков. Для упорядочения сравнительных данных за анализируемый период применяют следующую систему: оборот активного счета отмечается знаком «минус», а его снижение – знаком «плюс» и, напротив, оборот пассивного счета — со знаком «плюс», его снижение – со знаком «минус».

Пример анализа движения денежных средств

Проанализируем динамику финансов компании на основе данных агрегированного баланса. Ниже в таблице представлены сходные данные в тыс. руб.