Деньги полученные от продажи товара это

Деньги, полученные от продажи чего-либо, вам принадлежавшего

Деньги, полученные от продажи чего-либо, вам принадлежавшего

Данный способ получения денег как энергии в наши дни не только часто встречается, но и в полной мере оправдан экономическими условиями, сформировавшимися в мире, в котором мы живем. Алгоритм энергетического плана будет здесь один независимо от того, какой конкретный способ продажи будет реализован. Спектр же этих способов весьма широк, простирается он от продажи, например, ненужного старого платья или костюма через комиссионный магазин до торгового бизнеса, в котором задействованы громадные суммы, но в конечном итоге тоже все сводится к продаже чего-то, в чем владелец не испытывает уже по каким-либо причинам нужды, при этом совершенно не принципиально, о чем идет речь: о старом велосипеде или же о вагоне, груженном банками с красной икрой, или этажа в многоквартирном доме в центре города. Любого рода продажа в энергетическом плане станет ярко выраженным проявлением обмена оного вида энергии на другой вид. Энергия товара (того, что вы продаете) будет отдана продавцом покупателю, энергия денег будет отдана покупателем продавцу в обмен на энергию товара. И качество описанного обмена для продавца напрямую зависит от успешности продажи, проще говоря, энергетически ошибочно будет продешевить, то есть отдать энергию товара, превышающую ту денежную энергию, которая поступит взамен. Что произойдет, если продавец все-таки продешевит на своем товаре? Нет, катастрофы не случится, но энергетический дисбаланс неизбежен хотя бы по причине того, что самим продавцом на обретение ныне продаваемого товара была затрачена энергия.

Теперь очевидно, что полученная в результате продажи денежная энергия не должна быть меньше той, что была некогда затрачена при его покупке. Ну а если дисбаланс все-таки возник, то придется его каким-то образом устранять. Каким — не принципиально. Важно только, чтобы вакуум, возникший в результате этого дисбаланса, как можно скорее заполнился денежной энергией и чтобы потрачено на это было как можно меньше энергии личной — энергии труда или энергии товара. Такова общая схема, из которой следует, во-первых, то, что важно не продешевить при продаже товара, то есть получить должную оплату при превращении энергии товара в энергию денег; а во-вторых, то, что если уж продешевили, то следует после этого как можно скорее пройти этап восстановления энергетической гармонии, заполнить образовавшийся во внутреннем мире вакуум. И завершающий момент в описании этого типа — если вдруг случилось так, что при продаже чего-либо вам принадлежащего, вы не получили выгоды (то есть не обрели искомой денежной энергии), то ни в коем случае не пускайте это дело на самотек. Упущенная возможность восстановить гармонию может вылиться в длинную череду энергетических неудач, итогом которой станет полная разбалансированность вашего внутреннего мира. Остерегайтесь этого — своевременно ликвидируйте энергетический вакуум, не оставляйте проблему нерешенной.

Для прохождения ритуала по этой конкретной проблеме вечером в пятницу уединяйтесь в своей комнате, приглушайте свет, оформляйте знак вашей стихии и закрывайте глаза. Теперь вам нужно представить фантастический лес, а в нем — фантастического зверя. Вот уже где воображению предоставляется полнейшая свобода! Мне бы не хотелось тут ничего навязывать, поэтому люди с хорошо развитой фантазией следующие полстраницы могут пропустить. Но если вы хотя бы немного сомневаетесь в себе, то тогда предлагаю вам свою концепцию сказочного леса. Итак, представьте себя ребенком, которому дали огромный набор фломастеров. Тут столько цветов, что глаза разбегаются. Так вперед! Каким цветом вы хотите сделать сказочный лес? Зеленым — банально. Вы видели синий лес? Думаю, что да — например, хвойный лес в зимние сумерки не то синеет, не то чернеет. Красный и желтый лес вы тоже видели — осенью. Какого же леса вы не видели? Самого разноцветного в мире — вот какого: кладите цвета рядом, друг за другом: оранжевый, синий, желтый, сиреневый, фиолетовый. А каким будут деревья в вашем лесу? Пусть будут такими, какими только вам захочется. Придавайте им форму шара, ромба, трапеции. А вот это оранжевое пусть тянется от земли до самых облаков тонкой соломинкой и только под облаками расцветает гигантской пурпурной розой. Темно-лиловое дерево пусть растет горизонтально — ему, я уверен, так больше нравится. Какой же будет трава? Давайте она будет розовой в малиновую крапинку. Получается красное на красном? И хорошо. Даже гармонично в какой-то степени. Осталось придумать, каким будет небо и какими будут облака на нем. У неба должен быть очень редкий цвет — лимонный, например. И тогда бегущие по нему облака — форма этих облаков где-то повторяет облака из реального мира, ведь нет ничего более многообразного, чем эта форма, — тогда бегущие облака пусть будут по цвету золотистыми в серебристый горошек. Не чудо ли это? Осталась ли еще у вас фантазия на зверя, что будет гулять по всей этой пестроте сказочного леса? Если фантазии уже не осталось, то смело посылайте туда единорога или дракона — им будет хорошо в вашей сказке. Но если есть еще хоть крошечка воображения, то приделайте вашему единорогу, например, крылья. И пусть у него будет две головы. А дракона раскрасьте так, чтобы все цвета радуги плясали в нем. Наконец, сочините такого зверя, которого ни в одной сказке отродясь не бывало. Пусть он. Ну уж нет — ничего я вам не скажу. Решили придумывать, так придумывайте, а как поселите его в вашем сказочном лесу, то открывайте глаза и читайте текст настроя:

Острову очень одиноко посреди бескрайнего океана. Так же одиноко бывает и человеку. Как жить человеку, когда он одинок? Может, признать свое одиночество и смириться с ним? А может, найти друзей? Все возможно. Человек все сможет, способен на все. И не только на хорошее. Изгнать из себя негатив. Все забыть. Были обиды — их простить. Были печали — представить, что их не было. Тяжело дышать — вдохни глубоко носом, задержи дыхание и шумно выдохни ртом. Тогда дышать станет легче. Тяжело жить — сделай то же самое и жить станет легче. Живи, потому что жив! И одинокий остров тоже будет жить. И как бы ни было одиноко, а одинокая жизнь — это тоже жизнь. Принимая жизнь, ибо жизнь это благо, каких больше нет нигде.

Данный текст является ознакомительным фрагментом.

Куда пропали 25 трлн рублей, собранные в виде НДС

От 25 до 30 трлн рублей, ежегодно начисляемых в виде одного из налогов, вместо бюджета легально в виде оброка попадают спекулянтам, перекупщикам товаров и коррупционерам. Между тем эти средства жизненно необходимы, особенно сейчас, в тяжелые времена нашествия коронавирусов, остановки многих предприятий и больших вследствие этого материальных потерь населения, бизнеса и государства. О том как вернуть эти деньги рассказано ниже.

ШИРПОТРЕБ КАК КОНЕЧНАЯ ТОЧКА СБОРОВ НАЛОГОВ

Вопреки бытующим представлениям все налоги в стране, за исключением экспортных, в конечном итоге выплачиваются не изготовителями продукции и её продавцами, а населением. Казалось бы, одним из важных факторов повышения уровня жизни населения является увеличение его покупательной способности за счет понижения в доходах граждан налоговых выплат. В таком случае растут товарное производство и получаемая от реализации товаров выручка их изготовителей, что, в конце концов, ведет также к увеличению доходов работников соответствующих предприятий. Однако, как показано ниже, налоги, выплачиваемые населением, превышают 90% его суммарных доходов. Выплачивает оно налоги, когда приобретает потребительские товары и услуги. Дело в том, что природные ресурсы, изготавливаемые из них различные материалы, вещества и все производимые с их использованием комплектующие, а в итоге – различные виды промышленной продукции, сами по себе никому не нужны, если они прямо или опосредовано не востребуются в производстве потребительских товаров и оказании потребительских услуг. Поэтому в ценах продуктов питания и «ширпотреба» концентрируются суммарно все денежные затраты, которые понадобились на всех этапах (переделах) их производства и сбыта. В цены включены также соответствующие налоги, которые выплачиваются в бюджет покупателями продукции.

ПЕРЕДЕЛЫ НА ПРИМЕРЕ ХЛЕБНОЙ БУХАНКИ

Чтобы убедиться в справедливости сказанного, рассмотрим упрощенную цепочку этапов производства и продажи хлеба «зерно – мука – хлеб — оптовый покупатель (продавец) — розничный покупатель (население)». Образно цепочку можно представить в виде пятиступенчатой пирамиды, которую венчает розничный покупатель хлеба. В цену хлебной буханки включены все удельные затраты на её изготовление — от стоимости сельхозработ по выращиванию зерна и оплаты всех необходимых для этого ресурсов и сельхозтехники, до стоимости муки, последующей выпечки из нее хлеба и перевозки его в магазины. В цену буханки, помимо стоимости ресурсов, затраченных на всех этапах ее производства, входит также суммарная прибыль, которую каждый участник технологической цепочки устанавливает на своем участке изготовления (передела) продукта. С прибыли выплачивается налог в 20%. Кроме того, в цену буханки включена оплата труда по всей производственной цепочке. Напомню, фонд оплаты труда на каждом предприятии состоит из двух частей. Первая – это зарплата работника со всеми доплатами и премиями, с которой взимается подоходный налог в 13%. Вторую часть составляют страховые взносы за каждого работника, перечисляемые в фонды пенсионного, медицинского и социального страхования. Взносы суммарно составляют 30% относительно заработной платы, и предприятие выплачивает их в соответствующие фонды.

ЧТО ТАКОЕ НДС

На каждом из этапов производств, в нашем случае — по цепочке изготовления буханки хлеба и затем ее продажи, начисляется налог, именуемый в Налоговом кодексе РФ налогом на добавленную стоимость (« НДС »). В упрощенной цепочке производства хлеба «НДС» сначала взимается со стоимости зерна. В нее включены все затраты на выращивание зерна, прибыль и сумма всех налогов, ранее выплаченных сельхозпредприятием поставщикам ресурсов и оборудования, а также самими этими поставщиками при производстве своей продукции. То же происходит при продаже муки хлебокомбинату и готового хлеба – оптовому покупателю, который реализует хлеб населению в розницу. При этом, в частности, стоимость зерна со всеми прежними затратами и налоговыми выплатами облагается «НДС» четыре раза – в четвертый раз при розничной продаже хлеба населению, мука облагается этим налогом трижды, а хлеб – дважды. Все промежуточные налоговые начисления включаются в цены продуктов, используемых для выпечки хлеба, и цену самого хлеба.

НАЛОГ ВОЗВРАЩАЮТ ВСЕМ, КРОМЕ НАСЕЛЕНИЯ

По мере изготовления продуктов для его выпечки все начисленные при их промежуточной реализации налоги на соответствующих этапах возвращаются изготовителям. Так, при закупке зерна мукомольный комбинат выплачивает сельхозпредприятию в цене зерна все налоги, которые оно ранее выплатило в бюджет и своим поставщикам. Далее, при реализации муки и хлеба аналогично возвращаются все затраты и выплаченные налоги соответственно мукомольному предприятию, хлебозаводу и магазину, где продается хлеб в розницу. На хлеб в магазинах также начисляется «НДС», который выплачивает население. Таким образом в конечной цене хлеба концентрируются все налоги, начисленные в цепочке его производства, и плательщиком всех этих налогов в итоге оказывается население. Подобное происходит во всей системе товарного производства и продаж всех видов продукции.

ПОЧЕМУ, НА САМОМ ДЕЛЕ, ЭТО НАЛОГ С ПРОДАЖ

Итак, стоимость продукции на каждом переделе ее производства представляет собой сумму всех предшествовавших затрат на ее создание, прибыли и начисленных налогов. Стоимости, созданные на всех переделах, суммируются, образуя цену продажи. Доход, полученный от продажи продукции, называется выручкой. Согласно официальному определению Росстата, добавленная стоимость включает в себя заработную плату, страховые взносы и прибыль. Однако налог, неверно именуемый в Налоговом кодексе налогом на добавленную стоимость, начисляется не с добавленной стоимости, а с продажных цен продукции, то есть с выручки от ее продажи. Этот псевдоНДС согласно Налоговому кодексу взимается со стоимости продукции на каждом ее переделе. Поэтому одни и те же составляющие затрат облагаются псевдоНДС в обороте изготавливаемой продукции на каждом переделе многократно в геометрической прогрессии — процент от процента. Происходит это по числу переделов в процессе ее кооперационного производства. А все начисленные в геометрической прогрессии «НДС» арифметически суммируются. В результате формируется результирующий налог с выручки в арифметико-геометрической прогрессии.

МНОГОКРАТНОЕ НАКАЗАНИЕ

Казалось бы, все начисляемые налоги должны по ст упать в консолидированный бюджет страны. Однако налог, именуемый в Налоговом кодексе как НДС, почему-то исключен этим законодательным актом из общих правил обязательных налоговых выплат. Как отмечалось, он вопреки названию и общепринятому официальному толкованию, взимается с выручки, полученной от продажи продукции. Об этом сказано в ст. 146 Налогового кодекса, и в этом несложно убедиться, взглянув на любое платежное банковское поручение или кассовый чек, выдаваемый в магазине за покупки. В каждом из этих документов так называемый НДС, прежде по ставке 18%, а с 2019 года — по ставке 20%, указано, что взимается он относительно цены продукции, то есть с выручки продавца. Только на некоторые продукты питания ставка этого налога снижена наполовину.

Многократное обложение одним налогом одних и тех же составляющих стоимости товаров столь же недопустимо, как провинившегося в чем-то многократно наказывать за один и тот же проступок. «Провинившимся» в налогообложении по ставке псевдоНДС оказывается население страны. При этом оно выплачивает псевдоНДС полностью, однако ежегодно в среднем свыше 90% начисляемой суммы этого налога в бюджет не поступает. Сказанное наглядно подтверждается оценочными расчетами его начисления на суммарную (валовую) выручку компаний и существенно меньшими суммами его перевода в казну за два календарных года.

В БЮДЖЕТ ИДЕТ ТОЛЬКО 2% ОТ ОБОРОТА

Следует заметить, что выручка – это доход от деятельности компании в виде суммы денежных средств, полученных за исполнение услуг и/или продажу товаров, и в нее включены все налоги. В материалах Росстата указывается не суммарная выручка, а оборот организаций, который представляет собой суммарную (валовую) выручку, полученную организациями от реализации товаров, выполнения работ и оказания услуг, но без псевдоНДС и акцизов. Поэтому для оценки громадного ущерба, наносимого взиманием налога с выручки, воспользуемся показателями оборота организаций за два года.

В 2017 г. согласно официальным данным оборот товаров и услуг составил 158 781 млрд. рублей. В этой сумме содержатся также все налоги за исключением многократно начисленного псевдоНДС. Если бы его начислили только один раз по ставке 18% со всего оборота, это составило бы 28 580 млрд. рублей. На самом же деле, сумма этого налога, многократно начисляемого не с оборота, а с выручки по арифметико-геометрической прогрессии на каждом переделе продукции, значительно больше. Ее достоверно может определить только Федеральная налоговая служба. Однако и одноразового оценочного начисления достаточно, чтобы показать всю абсурдность существования этого налога и «сизифова труда» по его учету, которым занято около миллиона бухгалтеров в организациях страны и в самой Федеральной налоговой службе. Напомню, что население многократно начисляемый мнимый НДС выплачивает полностью, приобретая конечную потребительскую продукцию. Этот и прочие налоги входят в стоимость каждого вида продукции, последовательно, по мере ее изготовления, накапливаясь в ее цене.

Казалось бы, начисленные, как минимум, 28 580 млрд. рублей налога с оборота, подобно любому другому налогу, должны были бы быть переведены в бюджет. Однако, согласно данным Росстата и Федеральной налоговой службы, в бюджет в 2017 г. поступило лишь 3 236 млрд. рублей псевдоНДС или 2% от оборота. Спрашивается, куда же делись остальные, не менее 25 344 млрд. рублей из начисленного налога, который выплатило население страны?

Аналогичную картину можно было наблюдать и в 2018 году. Оборот предприятий составил тогда 191 840 млрд. рублей, а начисленный псевдоНДС — 34 531 млрд. рублей. Однако в бюджет согласно данным Росстата поступило лишь 3 761 млрд. рублей или 1,9 % от оборота. Остальные 30 770 млрд. рублей из начисленной налоговой суммы исчезли. Попробуем разобраться, куда деваются выплаченные населением, но не попавшие в бюджет, деньги мнимого НДС.

ЦИРК ВЗАИМОЗАЧЕТОВ

Согласно ст. 171 Налогового кодекса, из суммы псевдоНДС, которую предприятия получают, реализуя свою продукцию (услуги), вычитается сумма псевдоНДС, которую они сами выплачивают сверх цены при приобретении у кого-то продукции (ресурсов) для своего производства. Происходит как бы взаимозачет этого налога при товарообмене. При равном по стоимости товарообмене между сторонами равны и суммы псевдоНДС, которыми сопровождается этот обмен, их алгебраическая сумма оказывается равной нулю и поэтому в бюджет ничего не должно попасть. Но если суммарный «НДС», полученный данным предприятием, превысит сумму такого налога, выплаченную им другим предприятиям, то разница переводится в бюджет. Делается это обычно ежеквартально. В результате, в отличие от других налогов, в бюджет переводится не вся начисленная сумма псевдоНДС, а только небольшая ее часть, не скомпенсированная при взаимозачетах.

Умышленно или по недомыслию создана абсурдная ситуация. Население, приобретая потребительские товары и услуги, выплачивает все начисляемые налоги. Однако вследствие взаимозачетов в бюджет попадает лишь незначительная часть «НДС» — около 2% от оборотов в 2017-м и 2018 году вместо 18% с валовой выручки организаций. Спрашивается, почему вместо цирка взаимозачетов, которые контролируют порядка миллиона бухгалтеров, не установили налог с выручки по обоснованный ставке?

Не выплаченный в бюджет псевдоНДС остается в обороте, который таким образом искусственно увеличивают за счет увеличения налоговых поборов с населения. Эти поборы должны кому-то достаться. Можно с большой вероятностью утверждать, что значительная часть не попавшей в бюджет начисляемой суммы мнимого НДС перетекает спекулянтам, перепродавцам продукции, а также фирмам, исполняющим липовые работы, при возвратах «НДС» за лжеэкспорт, что происходит при попустительстве некоторых нерадивых работников налоговой и таможенных служб, и в других случаях. В частности, перепродавцы, скупая те или иные товары, накручивают их цены, причем импортные фрукты, овощи и лекарственные препараты нередко дорожают на 200-400%. После их перепродажи «накрученные» за счет остающегося в обороте начисленного «НДС» спекулятивные доходы присваиваются.

РЕЗЮМЕ

За счет взимаемого с населения в виде псевдоНДС оброка финансируется легальная спекулятивная экономика. Это ведет к снижению покупательной способности населения, сворачиванию товарного производства, сокращению доходов бюджета, вывозу капитала за рубеж, росту ценовой инфляции… Согласно данным Федеральной службы по финансовому мониторингу, доход криминальной «теневой» экономики, скрытый от налогообложения, в 2017 году составил почти 19 трлн. рублей, а в 2018-м превысил 20 триллионов. Доход легализованной Налоговым кодексом «теневой» экономики, полученный от присвоения мнимого НДС, как показано выше, в 2017 году превысил 25 трлн. рублей, а в 2018-м – 30 трлн. рублей.

Подробнее на эту тему и пути исправления Налогового кодекса — в расширенной версии на сайте газеты «Промышленные ведомости».

Читайте также

Правительство увеличило максимальную сумму ипотеки для получения кредитных каникул

Для Москвы это 4,5 миллионов рублей, для Санкт-Петербурга и Дальнего Востока — 3 миллиона рублей

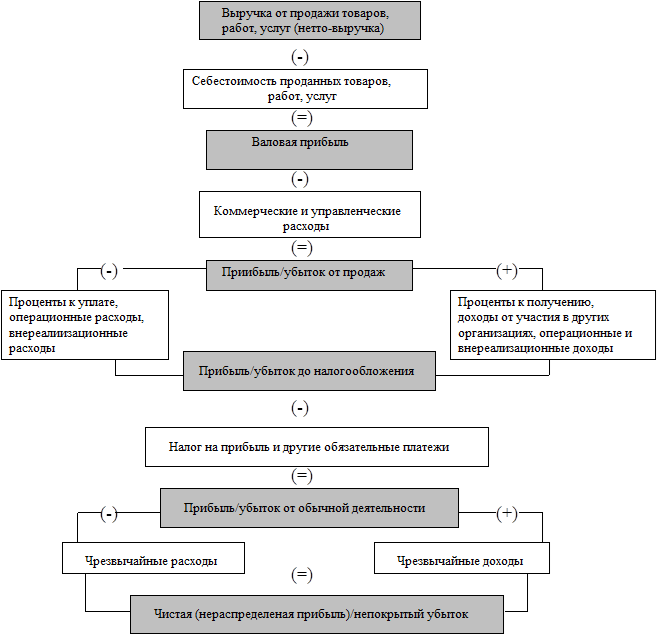

Выручка – ключевое понятие в деятельности предприятия

Одно из основных понятий, используемых в экономике и бизнесе – выручка. Именно с данным понятием связана деятельность большинства предприятий. В зависимости от полученной выручки, предприниматель может оценить спрос на тот или иной товар или услугу, решить вопросы по производству и закупке товаров в свою пользу. Считается, что именно размер прибыли определяет успешность предприятия.

Основное определение

Казалось бы, выручка – это сумма, получаемая в ходе реализации товара. Но это далеко не так, поскольку она зависит от ряда нюансов и характеристик. Ранее выручку относили к одному из видов прибыли, сейчас же вокруг данного вопроса ведутся споры. Сегодня ее считают доходом от основной деятельности компании, но в тоже время, приносить прибыль могут и другие направления.

Основное определение гласит: выручка представляет собой совокупный объем денежных средств, полученных за определенный период деятельности от продажи или предоставления услуг. Она может принимать как положительное значение, так и быть равной нулю, но никогда не примет отрицательного значения.

Получение выручки – итоговый этап в работе любой коммерческой организации. Она является основным общим показателем результатов деятельности компании или фирмы. Этот показатель планируют в первую очередь, а на ее основе выставляется цена продукта, его тираж. На основе выручки рассчитываются все последующие виды прибыли и доходов, делаются выводы о спросе на тот или иной товар.

При отсутствии прибыли компания неизбежно терпит убытки, что в итоге приводит к ее разорению и закрытию.

Методы расчета

Выделяют два основных метода расчета выручки. При этом в каждом из них вкладывается разное понятие выручки:

- В кассовом методе под данным понятием подразумеваются денежные средства, полученные реализатором товара от их продажи. Фактически – это сумма оплаты, которую получил продавец в денежном эквиваленте или с помощью безналичного платежа. В случае, если товар отпускается с отсрочкой, выручка не фиксируется до того момента, пока деньги не придут на расчетный счет продавца или реализатора. При этом все полученные авансы приравниваются к выручке.

- Метод определения выручки по начислению или отгрузке. В нем выручкой считается даже те денежные средства, которые были получены наличными, а также будут выплачены посредством кредитования или отсроченного платежа. Данный метод зачастую применяется в крупных компаниях.

Виды выручки

Выручка от реализации продуктов и услуг – средства, получаемые за отгруженную покупателям продукцию или услугу. Выручку данного типа разделяют на два вида:

- Валовая, при которой учитываются все денежные средства, полученные за товар или услугу. В случае бартерной оплаты – полная стоимость договора обмена. Данная сумма включает в себя не только налоги, но и различного рода сборы и пошлины, которые затем платятся государству. Второе название данного вида выручки, которое можно встретить – нетто-выручка.

- Чистая – это разница между валовой выручкой, налогами и акцизами. Фиксируется в отчетах о прибыли и убытках предприятия. Также чистую выручку еще называют брутто-выручка. Именно она формирует основные доходы предприятия.

Разница между основными понятиями и определениями в торговле

При действиях, связанных с продажей тех или иных вещей и продуктов, работникам приходится оперировать такими понятиями как выручка, доход и прибыль. Но следует понимать разницу между каждым из этих терминов.

Зачастую чистую выручку соотносят с понятием дохода. Но доход – это более широкое понятие. Так, доходом считается увеличение экономических выгод от поступления различных денежных средств и, как следствие, увеличения капитала организации. Но доход может иметь несколько источников, не только выручку, но и оплату штрафов, санкций, проценты от банка. Все это формирует прибыль.

Деньги для закупки товаров, налогов, оплаты аренды помещения, выплаты заработной платы реализаторам – расходы. Если вычесть данную сумму от доходов, полученных от реализации товаров и услуг, можно получить прибыль.

Естественно, что выручка существенно влияет на доход и прибыль предприятия и является одной из основных ее составляющих, но приравнивать выручку к данным двум понятиям – в корне неверно.

Составляющие выручки

Выручка состоит из двух основных составляющих:

- закупочной цены, то есть стоимости, по которой был куплен товар для реализации или же материал для его изготовления;

- добавленной стоимости, то есть той суммы, которую реализатор добавляет к закупочной цене с целью получения прибыли. Зачастую эта сумма составляет процент от закупочной стоимости продукта.

Таким образом, если от выручки отнять себестоимость товара, то можно получить сумму дохода, полученного компанией в ходе своей деятельности.

Основные источники

На сегодняшний день выручку можно получать от:

- основной деятельности – реализации продуктов, выполнения работ или оказания услуг. Так, для магазина это будет продажа товаров, для юридической конторы – оказание юридических услуг;

- инвестиционной деятельности, в которую входит работа с акциями компании, ценными бумагами и даже активами предприятия, не задействованными в товарообороте. К примеру, большая корпорация с целью получения инвестиций может продать часть своих акций;

- финансовой деятельности предприятия. Например, владелец предприятия вкладывает деньги в тот или иной проект с целью получения прибыли, кладет деньги на депозит в банк и прочие.

Если сложить средства, полученные по этим трем направлениям, то в итоге можно получить общую прибыль предприятия.

Например, прибыль от основной деятельности составляет 920 789 рублей за месяц, инвестиционной деятельности – 34 000 рублей, финансовой деятельности – 265 000, следовательно, общая прибыль за месяц составит: 920 789 + 34 000 + 265 000 = 1 219 789 рублей.

В бухгалтерском учете под данным понятием принимают средства, полученные от основной деятельности компании, остальные же средства принято называть «прочий доход» или «процентный доход».

Основные функции

Основная функция, которую совершает выручка – возмещение затраченных фирмой средств на закупку или производство товаров. Своевременное ее поступление на счета компании обеспечивает не только стабильность ее работы, но и непрерывность товарооборота, деятельности фирмы.

С помощью полученной выручки оплачиваются счета поставщиков, как товаров, так и материалов, заработная плата, налоги. Кроме того, полученная выручка может пойти на закупку нового товара или материала, расширение деятельности компании.

В случае, если выручка поступает с запозданием, деятельность компании несет убытки, так как снижается ее прибыль, могут вводиться штрафные санкции или нарушаться договорные обязательства, связанные с производством товаров, оплаты тех или иных счетов.

Расчет выручки

Для расчетов применяются довольно простые формулы. Достаточно знать объем продукции, проданной за определенный период времени и стоимость единицы, затем перемножить их. Далее, полученные значения по каждой группе товаров суммируются. Стоит отметить, что полученные в ходе деятельности работы предприятия денежные средства не входят в выручку.

Выглядит формула следующим образом

TR = P * Q, где

TR – выручка, руб.;

P – цена, руб.;

Q — объем реализации, ед./шт.

Например, давайте посчитаем выручку магазина «Весна» от следующих продуктов:

- Чай – продано 23 упаковки, стоимость каждой – 105 рублей.

- Сахар – 3 кг, по 40 рублей.

- Лимон – 1 кг, стоимость – 200 рублей.

- Выручка за чай составила – 23*105 = 2415;

- Выручка за сахар – 3*40=120;

- Выручка за лимон – 1*200=200.

Общая выручка магазина по данной группе товаров составила 2415+120+200=2735 рублей.

В случае если товар продавался сначала по одной цене, а затем его стоимость повысилась, то выручка рассчитывается для каждого товара в зависимости от его стоимости, а затем складывается.

К примеру, в начале января в магазин «Солнышко» привезли 120 пачек чая по 105 рублей, а в феврале еще 76, но уже со стоимостью в 110 рублей. При этом в магазине осталось еще 20 пачек чая по старой стоимости.

За месяц было продано оставшиеся 20 пачек и 34 пачки из новой партии. Таким образом, выручка за продажу чая в феврале составит: (20*105)+(34*110)= 2 100 + 3 740 = 5 840 рублей.

Полученные в ходе расчетов данные считаются информацией для внутреннего пользования и не входят в бухгалтерскую отчетность.

Тем не менее, раз в квартал или в год данные показатели рассчитываются бухгалтером и фиксируются в «Отчете о прибылях и убытках». При этом указывается сумма выручки без косвенных налогов и НДС (см. также как рассчитать НДС). Кроме того, в некоторых случаях полученная в ходе реализации сумма может не полностью принадлежать компании. К примеру, при продаже комиссионных вещей, продавец получает от покупателя выручку, основная часть которой принадлежит владельцу товара.

К примеру, в комиссионный магазин «Солнышко» были приняты на продажу следующие вещи с оговоркой, что люди, предоставившие их или комитенты, получат следующие суммы:

- Стул детский – 450 рублей.

- Манеж – 890 рублей.

- Кенгуру – 500 рублей.

Продавцы магазина также сделали наценку на товар в размере 20%, то есть, итоговая стоимость вещей составила: 540, 1068 и 600 рублей соответственно. После продажи данных вещей прибыль магазина «Солнышко» составила:

(540+1068+600) – (450+890+500) = 2 208 – 1840 = 368 рублей. Остальную сумму согласно ранее составленному договору, получат комитенты.

Составленные бухгалтером отчеты предоставляются руководству компании. На их основании делаются выводы о том, какие товары пользуются большим спросом, а какие – меньшим. Следовательно, это помогает сформировать объем закупок того или иного товара.

Видео: Выручка и прибыль

Из видео урока вы узнаете, что такое выручка и как рассчитать основные ее виды: общую, среднюю и предельную. Кроме того, в уроке рассказывается и о прибыли, основных факторах ее формирования и ее влиянии на развитие компании.

Выучка – это полученные в ходе реализации товаров или услуг средства. Благодаря выручке можно сделать вывод о работе предприятия, скорректировать его деятельность. Задержка в поступлении выручки приводит к убыткам предприятия, а ее отсутствие – к его закрытию.

Как определить выручку от продаж товаров, услуг или продукции

Добрый день, уважаемые читатели! В это статье мы поговорим про выручку от продаж.

Сегодня вы узнаете:

- Что такое выручка от реализации;

- Что говорит данный показатель;

- Вычисление выручки в формулах и примерах.

Содержание

Выручка от реализации

Выручка от продаж – полная сумма денежных средств, полученная предпринимателем или организацией от реализации произведенной продукции, товаров, услуг за строго определенный промежуток времени.

Можно сказать, выручка – это кредитовая сторона 90 счета (Кт 90 сч), но это поймут только бухгалтера.

Выручка – основной источник дохода любого предпринимателя. Именно извлечение выручки от продажи продукции завершает цикл производства всего предприятия. Доказывает жизнеспособность и завершает кругооборот денежных средств всякого коммерческого начинания.

В бухгалтерском учете выручка принимается строго при выполнении конкретных требований:

- Предприятие вправе получать эту выручку (право зафиксировано в конкретном договоре или обосновано иным способом);

- Размер выручки может быть определён;

- Есть твердое понимание, что в итоге данной операции произойдет рост экономической выгоды предприятия;

- Предприятие уступило право собственности на произведенные изделия покупателю (либо заказчик принял выполненный объем работ);

- Расходы, понесенные в результате данной операцией, могут быть определены.

Показатель выручки

Выручка – есть обобщающий (результативный) показатель,

С позиции экономического анализа, она может быть описана следующими факторами:

- Выручка = производительность труда * численность (основываясь на формуле: производительность = выручка / численность);

- Выручка = количество продукции * цена единицы продукции;

- Выручка = себестоимость * прибыль.

Итак, о чем же нам сможет рассказать выручка с первого взгляда:

- Пользуется ли спросом наш товар (услуга) в целом;

- Анализ выручки по отдельному наименованию товара в разных торговых точках поможет принять решение о перемещении определенных групп товара из одной торговой точки в другую (где он реализуется быстрее);

- Какой именно товар стоит закупать либо производить в большем объеме;

- Сравнение показателей выручки за прошлые и текущие периоды позволяет вам оценить насколько быстрыми темпами идет развитие предприятия, а может, наоборот, пошел спад и нужно срочно принимать меры;

- Имея данные о текущей выручке предприятия, предприниматель может грамотно перераспределить средства на оплату счетов, налогов, заработной платы, закупку новой партии товара.

В экономическом анализе предприятия также используется показатель выручки. Имея данные о выручке за определенный период, мы можем посчитать прибыль, рентабельность продаж. При более глубоком и детальном анализе определяются показатели оборачиваемости капитала и рентабельности собственного капитала.

Расчет выручки в формулах и примерах

Вернемся к определению выручки и разберем какие существуют типы выручки:

- Валовая (или «грязная», общая, брутто) – это все денежные средства, полученные в результате продажи (как «наличка» в кассе, так и «безнал», оплаченный банковской картой);

- Чистая (нетто) – есть выручка без налогов (если вы платите акцизы и НДС, в рознице валовая и чистая выручка равны).

В бухгалтерском учете существуют два способа подсчета выручки:

- Метод начисления (по-другому на бухгалтерском сленге «по отгрузке») – применяется на крупных холдингах, где отправка продукции производится в больших объемах и на приличные расстояния;

- Кассовый метод (т. е. непосредственное поступление денежных средств в момент продажи товара) – распространен в учете на малых предприятиях, например, в рознице.

Способ учета выручки неукоснительно прописывается в учетной политике предприятия.

В первом пункте формула расчета выглядит так:

TR= ОГПн + ГП — ОГПк, где:

- ОГПн – остаток готовой продукции на первое число отчетного периода;

- ГП – готовая продукция произведенная за это время и предназначенная для реализации;

- ОГПк – остаток готовой продукции на последнюю дату отчетного периода.

Но в теперешнее неспокойное время все большее количество предпринимателей и организаций предпочитают кассовый метод учета выручки.

Формула определения выручки согласно пункту два выглядит так:

TR=P*Q, где:

- TR – выручка;

- P – цена за штуку товара;

- Q – объём проданного товара.

Как видим, ничего сложного.

Пример. В продуктовом магазине за смену было продано 2,5 кг конфет «Белочка» по цене 345 рублей за один кг; 25 булок белого хлеба по цене 31 рублей за одну булку; 3 упаковки чая «Пиала» по цене 70 рублей; 2 пачки вермишели «Добродея» по цене 65 руб.

Определим сумму выручки за смену, которая сдается инкассатору:

TR = 2,5*345+25*31+3*70+2*65; TR = 1977,50 руб.

Исходя из приведенной формулы, мы с вами понимаем какими методами можно воздействовать на выручку. Либо повышать розничную (в др. случаях отпускную) цену, либо увеличивать объем реализуемого товара (или продукции).

В первом случае ограничивающим фактором будет покупательский спрос. Во втором – минимальный размер прибыли (ведь предприятие должно оставаться рентабельным).

Пример. Определить изменение выручки турфирмы на основании информации о цене и количестве реализованных путевок.