Деньги подотчет учредителю

Деньги ООО: как выдать под отчёт

Справочная / ООО

Деньги ООО: как выдать под отчёт

Деньги ООО нельзя просто взять и потратить, даже на благо компании. Оплачивайте покупки с расчётного счёта или выдавайте сотрудникам. В последнем случае вы, на бухгалтерском языке, «выдаёте деньги под отчёт». Мы поможем правильно это оформить и разобраться, что делать, если сотрудник потратил больше или положил деньги в карман.

Зачем компании выдают деньги под отчёт

Допустим, в офисе закончилась бумага для принтера. Необязательно вести переговоры с поставщиком канцтоваров, заключать договор и перечислять деньги с расчётного счёта. Для покупки пары пачек бумаги выдайте деньги сотруднику. Он купит бумагу от своего имени и отчитается о расходах.

Компании выдают деньги под отчёт в трёх случаях.

- Хозяйственные и производственные нужды: покупка товаров, работ, услуг для компании.

- Командировки: суточные, проезд, аренда, оформление виз и паспортов, сборы с путешественников.

- Представительские расходы: деловой обед, мероприятие для партнёров.

- Кому можно выдать подотчётные деньги

- Директору и работникам, с которыми заключен трудовой или гражданско-правовой договор.

Раньше законодательство запрещало выдавать деньги под отчёт, если сотрудник не отчитался за прошлый раз. Запрет отменило Указание Банка России от 19 июня 2017 г. № 4416-У.

Как выдать деньги под отчёт наличными

- Директор издаёт приказ. Закон не ограничивает суммы и сроки — главное, указать их. Если срока нет — налоговая считает, что деньги выданы на день. Пишите приказ внятно: «Выдать А. А. Александрову 5 000 рублей на покупку 20 папок для документов и 5 пачек бумаги для принтера». Расплывчатые формулировки приведут к штрафу 50 000 рублей.

- Директор или бухгалтер выдаёт наличные сотруднику и подписывает расходный кассовый ордер (РКО).

- Сотрудник тратит деньги и в течение трёх дней приносит авансовый отчёт по потраченным деньгам. К отчёту прикладывает документы, которые подтверждают расходы. Например, при покупке канцтоваров — кассовый и товарный чек.

- Директор или бухгалтер подписывают авансовый отчёт.

Если деньги остались, сотрудник обязан вернуть их. При возврате в кассу оформите приходный кассовый ордер (ПКО).

Если денег не хватило и сотрудник вложил свои, организация компенсирует расходы. При выдаче наличных оформите РКО. При переводе безналом создайте отдельную платежку. Не выдавайте компенсацию вместе с зарплатой, потому что в этом случае налоговая может доначислить налоги и взносы.

Сдавайте отчётность без бухгалтерских знаний

Эльба подходит для ООО. Сервис подготовит всю необходимую отчётность, посчитает зарплату, налоги и взносы и сформирует платёжки.

Как выдать деньги под отчёт безналом

Обычно подотчётные деньги выдают из кассы. Минфин разрешает безналичные переводы, но советует издать об этом приказ.

В приказе о выдаче подотчётных пропишите, по каким реквизитам перечислите деньги сотруднику. В назначении платежа укажите, что деньги выданы под отчёт и по какому приказу. ПКО и РКО оформлять не нужно. В остальном порядок выдачи подотчётных безналом такой же, как и наличными.

Что, если нет подтверждающих документов

Налоговая может узнать об этом только при проверке. Она:

- Откажется признавать суммы из авансовых отчётов в расходах для УСН «Доходы минус расходы».

- Начислит сотруднику 13% НДФЛ с суммы подотчётных, как будто он получил доход. Поэтому организации на ЕНВД и УСН «Доходы» тоже стоит хранить подтверждающие документы.

Что, если сотрудник не возвращает деньги

Срок отчёта по расходам прошёл, сотрудник ничего не купил, а деньги оставил себе. В течение месяца издайте приказ об удержании подотчётных сумм из зарплаты.

Вычитайте до 20% зарплаты сотрудника. Больше — запрещает Трудовой кодекс. Большой долг вычитают из зарплаты много месяцев.

Попросите сотрудника написать заявление об удержании подотчётных из зарплаты и сможете уменьшать её полностью.

Если сотрудник против возврата подотчётных, уменьшать зарплату нельзя. Обращайтесь в суд.

Что, если месяц прошёл, а вы не успели издать приказ о взыскании денег

Остался единственный способ — обратиться в суд.

А если с момента нарушения прошло 3 года, истёк срок исковой давности. Пришло время списать задолженность сотрудника как безнадёжную. Учитывать её в расходах УСН запрещает Налоговый кодекс.

Когда вы списываете подотчётные в безнадёжные долги, у сотрудника возникает доход. Удержите 13% НДФЛ с ближайшей выплаты. Если до конца года не удержали налог, уведомите налоговую до 1 марта, а сотрудник сам заплатит НДФЛ до 1 декабря следующего года.

Как простить подотчётные сотруднику

Подпишите с сотрудником договор дарения денежных средств. Удержите из зарплаты 13% НДФЛ с суммы свыше 4 000 рублей. Подарки на 4 000 рублей не облагаются НДФЛ.

Чем рискует директор, если не возвращает подотчётные

К подотчётным для директора относятся подозрительно: это популярный способ вывода денег из ООО. Налоговая может не дожидаться истечения срока исковой давности и начислить налоги. Юридически это неправильно: пока срок исковой давности не истёк, деньги не перешли в собственность сотрудника и не являются доходом. Но доказывать свою правоту придётся в суде.

Если директор регулярно берёт и возвращает подотчётные без видимого результата — налоговая сочтёт подотчётные беспроцентным займом. Займы под 0% выгоднее, чем в банке, поэтому облагаются налогом. Подробнее о займах читайте в статье.

Что, если сотрудник купил товар для компании и хочет получить компенсацию

При подотчёте сотрудник получает аванс и отчитывается по расходам. Когда сотрудник сначала покупает товар, а потом просит деньги — это не подотчёт. Поэтому авансовый отчёт не нужен.

Пусть сотрудник напишет заявление о компенсации расходов, а директор издаст приказ и перечислит деньги.

Иногда налоговики переквалифицируют компенсацию расходов в договор купли-продажи: будто бы сотрудник купил товар и перепродал компании. Будет сложно доказать, что сотрудник действовал в интересах компании. Налог платить не придётся, потому что физлица имеют право на вычет до 250 000 рублей за перепродажу имущества. Сотрудник сдаст декларацию и отразит в ней вычет. Но, возможно, у него были другие планы на вычет.

Поэтому оформлять подотчет безопаснее, чем получать компенсацию.

Директор-участник не отчитывается о подотчетных средствах

Деньги фирмы и деньги участников — не одно и то же

Нередко единственный участник работает директором либо несколько участников занимают руководящие посты в организации. Они получают деньги под отчет либо (что чаще встречается) снимают деньги с корпоративной карты. Однако редко отчитываются об израсходованных суммах. Более того, часто изначально ясно, что полученные деньги компании будут пущены ими на личные нужды. А бухгалтеру предлагается самому разобраться, что делать с подобным длительным и крупным подотчетом.

Понятно, что эта ситуация ненормальная и лучше ее избегать. Постарайтесь убедить руководителей и/или участников не расходовать деньги компании на личные цели, а также отчитываться о них в разумный срок. Объясните, что возможны:

• доначисления по налогам и страховым взносам, начисление пеней и штрафов;

• блокировка банковского счета из-за подозрительного снятия наличных;

• внесение организации в черный список банков, что может повлечь отказ в обслуживании и в иных банках.

Налоговые последствия длительного подотчета

По общему правилу работник, даже если он одновременно является участником компании, получивший деньги под отчет, должен представить авансовый отчет (форма № АО-1) в течение 3 рабочих дней со дня истечения срока, на который выданы деньг и подп. 6.3 п. 6 Указания ЦБ от 11.03.2014 № 3210-У .

Нормативные акты не регулируют сроки выдачи денег под отчет, если это не связано с командировками. Так что организация сама может установить срок, на который работнику выдаются деньги на хозяйственные нужды.

За деньги, полученные на командировочные нужды, работник должен отчитаться в течение 3 рабочих дней по возвращении из командировк и п. 26 Положения, утв. Постановлением Правительства от 13.10.2008 № 749 .

Чтобы у проверяющих не возникло сомнений в том, что деньги взяты под отчет, а не присвоены работником, рекомендуем установить в организации правила с ясными сроками представления отчета об израсходованных суммах. Причем к таким отчетам должны прилагаться подтверждающие первичные документы.

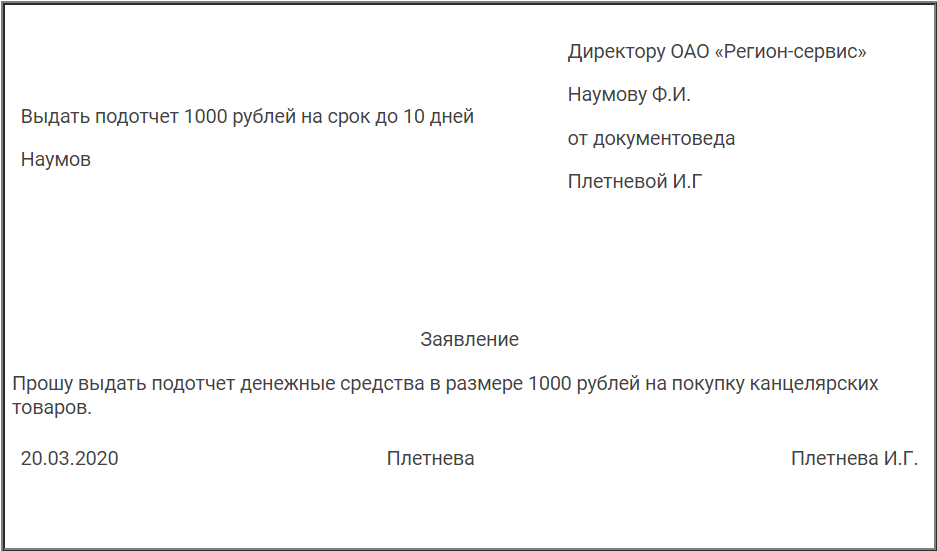

Срок для отчета может быть прописан в заявлении лица, которое просит выдать ему деньги под отчет. Руководитель может подтвердить указанный срок, продлить либо сократить его.

Если же руководитель сам берет деньги под отчет из кассы, он может выдать бухгалтерии распоряжение на выдачу денег. В нем также должен быть прописан срок, на который директор берет деньги под отчет.

О том, когда начислять НДФЛ и взносы с вовремя не возвращенного подотчета, мы рассказывали:

Альтернативный вариант — установить в локальном нормативном акте организации предельный срок, на который выдаются деньги под отчет. К примеру, не позднее 1 месяца после получения работником наличных из кассы, безналичных денег на банковскую карту или снятия им денег с корпоративной карты. В таком случае дублировать этот срок в заявлениях работников и распоряжениях руководителя не требуется.

Если же деньги выдаются руководителям-участникам без каких-либо ограничительных сроков и контроль за средствами практически не ведется, инспекторы при налоговой проверке наверняка сочтут, что деньги просто присвоены руководством. И подотчет лишь прикрывает выплату реальных доходов, тем самым выступая способом ухода от уплаты зарплатных налогов.

Невозвращенный подотчет, по которому работник не отчитался в установленный срок, организация может удержать из зарплаты работника в течение 1 месяца со дня истечения срока, но только при письменном согласии самого работник а ст. 137 ТК РФ; Письмо Роструда от 09.08.2007 № 3044-6-0 ; Постановление ВС от 01.09.2017 № 53-АД17-3 . При пропуске этого срока за возвратом денег работодателю придется обращаться в суд ст. 248 ТК РФ . На это отводится 1 год со дня обнаружения организацией причиненного работником ущерб а ст. 392 ТК РФ .

Если же работник хочет вернуть деньги добровольно, он может это сделать в любое время: достаточно внести деньги в кассу или написать заявление на удержание сумм из зарплат ы Письмо Роструда от 16.09.2012 № ПР/7156-6-1 .

В этом налоговикам нетрудно будет убедить и судей. Ведь в рассматриваемой ситуации подотчетники являются взаимозависимыми по отношению к организации (могут влиять на принятие ее решений). Снятие участниками-работниками денег с корпоративных банковских карт также будет расценено как получение ими дохода. В результате, если участники не смогут представить документы, подтверждающие расходование денег на нужды организации, весьма вероятен следующий сценарий развития событий:

• инспекция при проведении проверки предъявит претензии по НДФЛ и страховым взносам, попутно начислит пени и выставит штрафы;

• в случае судебных разбирательств судьи будут на стороне инспекци и Постановление АС СЗО от 14.07.2016 № Ф07-5021/2016 .

Схожая ситуация была рассмотрена Президиумом Высшего арбитражного суда в 2013 г. Постановление Президиума ВАС от 05.03.2013 № 14376/12 : директор и его родственник, работающие в одной компании, систематически получали деньги под отчет. Документов, подтверждающих расходование по целевому назначению нескольких десятков миллионов рублей, не было. Имелись лишь авансовые отчеты без первичных документов, подтверждающие оплату товарно-материальных ценностей. В результате ВАС согласился с инспекцией, что полученные директором и его родственником суммы являются доходами. И с них неправомерно не удержан НДФЛ.

Аналогичные претензии могут быть и по страховым взносам. Если участник-руководитель вовремя не отчитался, то на полученные им суммы надо начислить взносы как на его доходы.

Налоговые проблемы при недостоверной первичке

Чтобы закрыть долг по подотчетным суммам, иногда бухгалтеры принимают от руководителя авансовый отчет вообще без подтверждающих документов либо с документами, вызывающими сомнения в их подлинности. В бухгалтерской программе долг директора больше не виден, но проблемы остаются.

Если директор регулярно снимает деньги со счета организации и они пропадают как в черной дыре, то, конечно, при проверке претензии налоговиков неизбежны

Если нагрянет выездная проверка, то претензии обеспечены. Причем если не подтвержденные нормальными документами затраты были учтены в качестве налоговых расходов, то со стороны инспекции гарантированы:

• претензии по зарплатным налогам;

• претензии по налогу на прибыль (либо УСН, если организация применяет «доходно-расходную» упрощенку).

В одном из недавних судебных споров рассматривалась такая ситуация: работники получили аванс на покупку стройматериалов. К авансовому отчету они приложили документы. Однако налоговая выяснила, что продавец не мог продать такие материалы и по сути являлся однодневкой. Доказать сам факт приобретения стройматериалов организация не смогла. В итоге судьи согласились, что подотчетные деньги — это доходы работников, с которых организация должна была удержать НДФЛ Постановление АС ВВО от 23.01.2018 № А82-10407/2015 . Да и взносы с фиктивного подотчета начислить придется. К тому же затраты на подобные стройматериалы не получится учесть и в расходах.

Причем, помимо начисления недоимки по налогам и взносам, организации грозят штрафы и пени статьи 75, 122, 123 НК РФ .

Отстоять вычет НДС, заявленный по фиктивным документам, теперь не получится. Его налоговики не пропустят еще на этапе камеральной проверки. Программа, применяемая налоговиками, исключает такой вариант.

Кроме того, бухгалтеру надо учесть, что за проведение фиктивных операций его могут оштрафовать на 5000— 10 000 руб. как за грубое нарушение правил бухучета (правда, сделать это налоговики могут только через суд) ч. 1 ст. 15.11, ст. 23.1, подп. 5 п. 2 ст. 28.3, п. 1 ст. 28.8 КоАП РФ ; п. 24 Постановления Пленума ВС от 24.10.2006 № 18 .

Риски блокировки счета банком

Частое снятие наличных с банковских карт — одна из сомнительных операций, за которыми банки должны тщательно следить. Как, впрочем, и снятие наличных с банковского счета на нужды, не связанные с социальными выплатам и Письмо ЦБ от 31.12.2014 № 236-Т ; Методические рекомендации, утв. ЦБ 21.07.2017 № 18-МР , 13.04.2016 № 10-МР , 02.04.2015 № 9-МР , 02.04.2015 № 10-МР .

Подобные операции банк может счесть связанными с обналичкой либо с уклонением от уплаты налого в Методические рекомендации, утв. ЦБ 21.07.2017 № 19-МР . За такие подозрительные операции он может:

• закрыть доступ к программе «Клиент-Банк»;

• заблокировать абсолютно любые расходные операции по расчетному счету, в том числе и по уплате налого в п. 11 ст. 7 Закона от 07.08.2001 № 115-ФЗ ;

• включить вашу организацию в черный списо к п. 5.2 ст. 7 Закона от 07.08.2001 № 115-ФЗ ; Положение, утв. ЦБ 20.07.2016 № 550-П . И тогда она может столкнуться с трудностями в банковском обслуживании даже в других банках (см.  , 2017, № 20, с. 71).

, 2017, № 20, с. 71).

Участники вправе забирать себе прибыль организации, но только в виде дивидендов. Если участники — налоговые резиденты РФ, то НДФЛ с выплачиваемых им дивидендов считается по общей ставке 13% п. 1 ст. 224 НК РФ .

А вот страховые взносы (в том числе «на травматизм») начислять не нужно. Ведь это не выплаты в рамках трудовых отношений или гражданско-правовых договоро в п. 1 ст. 420 НК РФ; п. 1 ст. 20.1 Закона от 24.07.98 № 125-ФЗ .

prednalog.ru

Just another WordPress site

Свежие записи

Свежие комментарии

- admin к записи Покупка товаров у физического лица: бухгалтерский учет, документы, налоги

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

Выдача денег учредителю: подотчет, займ, выплата и начисление дивидендов.

Собственники компании имеют право пользоваться финансами компании неограниченно. Особенно часты случаи, когда владелец компании является его директором. Часто учредители просят бухгалтера оплатить их личные нужды или выдать им сумму наличными. Как выдать деньги учредителю с минимальными последствиями за такие выплаты?

Собственники компании имеют право пользоваться финансами компании неограниченно. Особенно часты случаи, когда владелец компании является его директором. Часто учредители просят бухгалтера оплатить их личные нужды или выдать им сумму наличными. Как выдать деньги учредителю с минимальными последствиями за такие выплаты?

Можно ли выдать деньги компании просто так, как владельцу бизнеса?

Как гласит закон, любая операция должна быть экономически обоснованна. Если выдача денег учредителю не подкреплена документами и деньги выданы просто так – то вы можете, в лучшем случае, «нарваться» на замечания банка, в худшем – на налоговые санкции.

Как правильно оформить выдачу денег учредителю или директору?

1. Можно взять средства в подотчет.

2. Оформить договор займа и выдать займ.

3. Начислить и выплатить дивиденды учредителям.

Займ и подотчет изначально предполагают возврат денежных средств. По желанию учредителя, он может оставить деньги себе, но тогда его ждет начисление налогов. Рассмотрим каждую ситуацию более детально.

Как оформить подотчет учредителю?

Деньги в подотчет выдаются только работникам компании и только на определенный срок. По истечении этого срока подотчетное лицо должно сдать авансовый отчет с приложенными к нему документами, подтверждающими расходы, поскольку предполагается, что выданные в подотчет деньги должны тратиться на нужды организации.

Что делать, если учредитель – директор потратил деньги на себя и не отчитался? В этом случае деньги становятся доходом учредителя, соответственно, с него начисляется НДФЛ 13% и страховые взносы компании с общей суммы, выданной в подотчет. Материальной выгоды здесь нет, следовательно, 35 % НДФЛ с виртуального дохода не платится.

Как оформить заем учредителю?

Компания может заключить договор займа с любым из учредителей: и тем, кто в штате есть, (например, директор), и кого там нет. Законодательного ограничения по сумме и сроку займа пока не наблюдается. Поэтому заем можно выдать сразу после подписания договора путем перечисления на личную карточку или выдачи из кассы.

Если учредитель и директор – одно и то же лицо, он имеет право подписать договор займа с обеих сторон: и как заемщик, и как займодавец, закон это не запрещает, хотя к таким договорам суды относятся с сомнением: проверяют все досконально. Лучше, когда заемщик и займодавец – разные лица, например, оформить на момент подписания договора директором другого человека как и.о.директора.

Беспроцентный займ для учредителей.

Как видим, с оформлением займа проблем нет, но есть один нюанс. При выдаче займа под нулевой или минимальный процент учредителю, у него возникнет доход, облагаемый НДФЛ. Этот доход считается материальной выгодой, которой является экономия на процентах. Так, если бы учредитель получил деньги, например, в банке, с него должна была бы удержана комиссия в виде определенного процента. А раз процентов никаких нет, значит, они сэкономлены.

Есть один случай, когда НДФЛ с процентов не начисляется – это тот случай, когда человек потратил полученные средства на новое жилье.

Как рассчитать материальную выгоду?

Для начала находят ставку рефинансирования ЦБ на данный момент и берут от нее 2/3 ставки. После чего из полученной цифры вычитают процент по займу, который в нашем случае равен нулю. Полученный показатель делят на количество дней в году (365 или 366 дней), затем умножают на количество дней, в течение которых учредитель пользовался деньгами, и сумму займа.

Так мы определяем материальную выгоду, с которой затем начисляется НДФЛ по нешуточной ставке 35%. Этот налог должен быть начислен в момент погашения займа учредителем.

Со всех доходов учредителя в данной компании начисляется НДФЛ. Если у учредителя никаких доходов нет, то о суме начисленного НДФЛ бухгалтер обязан сообщить в налоговую в течение месяца.

Теперь рассмотрим ситуацию, если заем все-таки не возвращается.

Что делать, если возвращать заем совсем не хочется?Можно ли его не возвращать совсем? Можно, только с материальной выгоды НДФЛ все равно придется платить по ставке 35% по истечении срока давности, либо в день, когда долг будет официально прощен. К тому же, с самого займа придется заплатить еще 13%, которые будут удержаны организацией или сообщены в налоговую инспекцию.

Пример1. Расчет налогов с суммы прощенного займа.

Учредитель ЗАО «УЮТ» Кривцов П.К. является одновременно и директором в этой компании. 23 августа 2011 года он взял в своей организации беспроцентный займ в сумме 40 000 руб. Через год сумма займа была официально прощена путем подписания соглашения 23 августа 2012 года. Учредитель пользовался кредитом год и получил материальную выгоду в результате экономии на процентах. С материальной выгоды был удержан НДФЛ по ставке 35%. Сумма материальной выгоды рассчитывается из учета ставки рефинансирования на момент прощения долга. В нашем примере получается 8%.

1. Расчет суммы материальной выгоды при погашении займа.

2/3 × 8% × 40 000 руб. : 365 дн. × 130 дн. = 760 руб. —выгода за 2011 год;

2/3 × 7,75% × 50 000 руб. : 366 дн. × 236 дн. = 1376 руб. — выгода за 2012 год.

2.Расчет НДФЛ с суммы материальной выгоды.

(760 руб. +1376 руб.) × 35% = 748 руб.

3. Расчет НДФЛ с дохода учредителя.

40 000 x 13%= 5200 рублей.

4. Всего налогов с прощенного кредита

5200 + 748 = 5948 руб.

Эту сумму бухгалтер обязан удержать с ближайшего заработка Кривцова П.К.

Сумма выплаченного займа для учредителя – это его доход , а все доходы, помимо НДФЛ, облагаются еще и взносами во внебюджетные фонды. Поэтому на сумму 40 000 необходимо еще начислить примерно 28% взносов. Взносы платятся, если учредитель – директор. Если же учредитель не числится в штате организации, взносы на этот доход не платятся.

Как учредитель может получить денежные средства в виде дивидендов?

Что такое дивиденды? Дивиденды – это нераспределенная прибыль , которую учредители могут поделить между собой. Следовательно, если компания несет убытки, ни о каких дивидендах не может быть и речи. С дивидендов начисляется НДФЛ по ставке 9%.

Бывают случаи, когда у компании за текущей период или за прошлый год прибыли нет, но есть нераспределенная прибыль прошлых лет. Тогда ее можно направить на выплату дивидендов, если это не противоречит условиям выплаты дивидендов.

Когда выплата дивидендов запрещена?

Выплаты дивидендов запрещены, если сумма чистых активов компании меньше уставного и резервного капитала. Активы рассчитываются на основании баланса по специальной формуле. Т.е. чистые активы — все оборотные и внеоборотные средства организации за минусом ее обязательств.

Если у компании есть прибыль и сумма чистых активов позволяет выплачивать дивиденды, то для их получения компания должна провести общее собрание участников общества и принять решение о распределении доходов.

Как получить дивиденды участникам ООО при УСН?

1. Для начала нужно составить бухгалтерскую отчетность (в том числе баланс и форму №2) на момент выдачи дивидендов (обычно квартал).

2. Затем рассчитать стоимость чистых активов на основании составленного баланса.

3. После чего на общем собрании участников принять решение о выплате дивидендов.

4. Выплатить дивиденды с начислением процентов по НДФЛ (9%)

Обычно процесс выплаты дивидендов прописывается в уставе общества.

НДФЛ с дивидендов.

Налоговая ставка для резидентов НДФЛ с дивидендов устанавливается в размере 9% с дохода от долевого участия. Это определяется п.4 ст. 224 НК РФ.

Сколько раз можно получать дивиденды?

Как часто можно получать дивиденды? Это должно быть прописано в уставе организации. По законодательству дивиденды могут быть выплачены не чаще, чем раз в квартал. В уставе может быть прописан более долгий срок для выплат. Если же учредители хотят реализовать свое право на выплату дивидендов раз в квартал, необходимо сделать изменения в уставе. Решение о таком намерении должно быть принято единогласно общим собранием участников. Если учредители выскажут желание о выплате дивидендов ежемесячно, это не соответствует законодательству, хотя компании на свое усмотрение могут выплачивать учредителям по одной трети от уже распределенных сумм.

Если после выплаты дивидендов стоимость чистых активов меньше уставного капитала.

Как быть в случае, если после выплаты дивидендов, стоимость чистых активов снизилась и стала меньше уставного капитала? Налоговая в таких случаях руководствуется тем, что сумма выплат дивидендов не должна была превышать размер чистых активов. Сумма, превышающая размер чистых активов, квалифицируется как доходы, подлежащие налогообложению по ставке 13%, поскольку дивиденды организация не имела права выплачивать. Такой позиции придерживаются и суды: поскольку общество не имело права принимать решение о выплате дивидендов, если сумма чистых активов меньше размера уставного капитала, то квалифицировать выплаты сверх размера устава как дивиденды нельзя, соответственно, они квалифицируются как другие доходы работника и облагаются НДФЛ по ставке 13% (Постановление ФАС Восточно-Сибирского округа N А19-24816/09 от 14.09.2010).

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Деньги под отчет: пять главных правил и образцы заявления и приказа

Правила выдачи денег подотчет последний раз менялись 19.08.2017. Тогда же претерпели изменения некоторые кассовые операции. А последующие нововведения в проведении учета и налогообложения затронули порядок расчетов с подотчетниками.

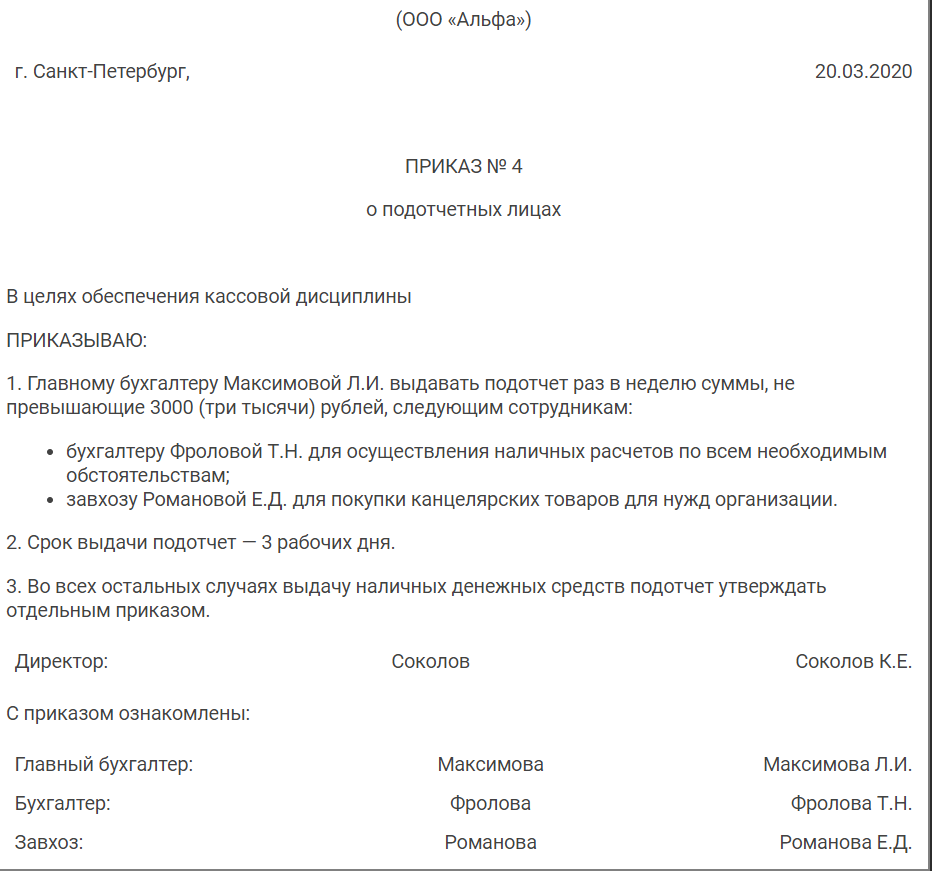

Кто вправе получать деньги

Работодатель, по ч. 1 ст. 19 ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», обязан организовать и вести внутренний контроль совершаемых фактов хозяйственной деятельности. Порядок контроля за выдачей денег подотчетным лицам определяет руководитель компании. Он издает приказ со списком лиц, обладающих правом на получение денежных средств из кассы организации.

Подотчетными являются лица, которым организация или ИП выдает деньги для выполнения поручений и которые обязаны предоставить отчет об их использовании. Ими выступают любые работники предприятия.

Как получить деньги

Для выдачи денег достаточно приказа или другого распорядительного документа компании от имени директора. Форма такого документа произвольная. Но в нем должны содержаться следующие реквизиты:

- Ф.И.О. лица;

- регистрационный номер документа;

- сумма наличных денег;

- срок, на который выдаются наличные деньги; назначение (не обязательно);

- подпись директора и дата.

Проводить расчеты с подотчетными лицами допускается по новому образцу заявлений:

Заявление от работника

Приказ о подотчетных лицах

Какую сумму выдавать подотчет

Считается, что это ограничение превышать нельзя. Но есть и нюансы. Этот лимит на расходы установлен только для расчетов с другими организациями и ИП (см. п. 6 указаний ЦБ РФ № 3073-У). А на расчеты с физлицами, которыми выступают сотрудники предприятия, он не распространяется. Сюда входит заработная плата, социальные выплаты, личные нужды руководителя организации и выдача денежных средств подотчет. Учитывая это, выдача большей суммы не является нарушением кассовой дисциплины.

Необходим ли отчет за полученную сумму

Но это не значит, что оформлять авансовые отчеты по израсходованным суммам сотрудникам больше не нужно. Отчетные документы о потраченных деньгах работник в обязательном порядке передает в бухгалтерию.

Сроки отчета

Если срок возврата не установлен, сотрудник сдает отчет в тот же день, в который их получил. Указание на это имеется в письме ФНС от 24.01.2005 № 04-1-02/704.

А вот для командировочных расходов существуют особые условия авансового отчета. По п. 26 положения, утвержденного постановлением правительства РФ от 13.10.2008 № 749, сотрудник обязан отчитаться по ним в течение 3 рабочих дней со дня возвращения.

Что учесть в 2020 году

Оформляя документы по новым образцам для подотчета с 19 августа 2017 года, помните:

1. Если подотчетнику для приобретения товаров и услуг в интересах организации выдана доверенность и он предъявил ее продавцу, то продавец обязан отразить эти данные в выданном кассовом чеке.

2. Если продавец не в состоянии достоверно установить, что физическое лицо действует в интересах определенной организации, то выполнять это требование к оформлению чека он не обязан. В этом случае покупателем для продавца является само физлицо. И кассовый чек оформляется в обычном порядке.

Изменяем положение о ведении кассовых операций

Сотрудники вправе получать подотчетные средства наличными в кассе предприятия. Также допускается выдача компанией денег на банковскую карту, в том числе на зарплатную карту работника (см. указание № 3073-У, письмо Минфина России от 25.07.2014 № 03-11-11/42288). Чтобы это стало возможным, порядок расчета с подотчетными работниками следует зафиксировать в учетной политике компании.

Через кассу деньги выдаются в соответствии со следующими требованиями:

1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указаний № 3210-У.

2. Деньги подотчетному лицу выдаются на основании приказа (или иного распорядительного документа) или по его письменному заявлению. Как указано в письме ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064, приказ подписывает директор, в нем указываются дата и регистрационный номер.

3. Срок, на который выданы подотчетные средства, устанавливается в распорядительном документе на их выдачу. Срок отчета (абз. 2 п. 6.3 указаний № 3210-У) составляет 3 дня. В течение этого времени подотчетник обязан отчитаться или вернуть деньги организации.

4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет вправе выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетнику разрешается путем перечисления средств на расчетный счет предприятия. Возможность безналичных подотчетных расчетов закрепляется в учетной политике.

5. Лимит сумм, которые выдаются в подотчет, не установлен. Предприятие вправе выдать подотчетному лицу деньги в любой сумме. Лимит расчетов (100 000 руб. по одному договору) необходимо учитывать только при расчете между предприятиями. В этом отношении изменения для подотчетных лиц не произошли.

6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

7. Организации и ИП вправе выдавать деньги в подотчет не только тем работникам, которые трудятся на основе постоянного трудового договора, но и тем, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

8. Выдача из кассы в подотчет оформляется проводкой Дт 71 Кт 50. При переводе денежных средств на карту — проводка Дт 71 Кт 51.

Главные правила

1. Под отчет выдается любая сумма.

2. С 19.08.2017 работнику, чтобы получить деньги подотчет, достаточно распоряжения руководителя компании. Заявление писать не обязательно.

3. Ранее до сдачи отчета за прошлую сумму работник не мог получить подотчетные, теперь ответ на вопрос: можно ли выдавать деньги в подотчет, если сотрудник не отчитался за предыдущий, — да, можно.

4. Подотчетные суммы разрешается переводить на банковские карты.

5. С 19.08.2017 обновлены локальные акты о расчетах с подотчетными лицами.

Ответственность

- для организации — от 40 000 руб. до 50 000 руб.;

- для ее должностных лиц и ИП — от 4000 руб. до 5000 руб.