Административные методы денежно кредитной политики

Административные методы денежно-кредитного регулирования

В ходе реализации денежно-кредитной политики центральный банк может использовать прямые (административные) инструменты. В условиях переходной экономики административные меры могут занимать одно из ведущих мест в системе методов и инструментов денежно-кредитного регулирования. Используя прямые инструменты, центральный банк задает или ограничивает значение ценовой или количественной переменной.

Инструменты административного регулированияне учитывают интересы банков и предполагают прямой контроль центрального банка над деятельностью кредитно-финансовых институтов. К прямым инструментам относятся контроль за процентными ставками, кредитный потолок и прямые, или целевые кредиты. Эти инструменты реализуются в форме директив, инструкций, распоряжений центрального банка и предполагают ограничение сферы деятельности кредитно-банковских институтов. Используя административные методы, центральный банк сохраняет за собой возможность централизованного перераспределения кредитных ресурсов.

К административным методам денежно-кредитного регулирования относят:

— квотирование отдельных видов пассивных и активных операций, используемое для целей воздействия на способность коммерческих банков увеличивать или уменьшать вклады и кредиты;

— введение лимитов на выдачу различных видов кредитов и на привлечение кредитных ресурсов, направленых на регулирование отдельных видов кредитов (например, кредитов на потребительские нужны населения) или кредитование различных отраслей хозяйства (жилищного строительства, сельского хозяйства, экспортно-импортной торговли).

— лимитирование процентных ставок (предполагает ограничение по процентным ставкам или ограничение банковской маржи);

— селективная кредитная политика (административный контроль ЦБ за направлением использования ресурсов);

— установление индикативных параметров деятельности коммерческих банков;

— ограничение на открытие филиалов и отдельных подразделений коммерческих банков;

— лицензирование определенных видов банковских операций, в том числе перечня банков, допущенных к отдельным видам банковских операций;

— определение видов обеспечения кредита;

— регулирование условий выпуска ценных бумаг;

— портфельные ограничения коммерческих банков (обязательное направление части привлечённых ресурсов банков на приобретение государственных ценных бумаг с целью безэмиссионного финансирования дефицита государственного бюджета).

Чаще всего в практике денежно-кредитного регулирования применяются количественные кредитные ограничения: контроль за процентными ставками (уровнем маржи) или за объемом кредитов банков экономике.

Жесткое регулирование процентных ставок по кредитам и депозитам позволяет обеспечить доступность кредитных ресурсов для приоритетных отраслей экономики. Однако заниженные ставки по депозитам и завышенные по кредитам могут стать причиной размещения свободных финансовых ресурсов не в банках и не в форме кредита, а в других видах финансовых активов (недвижимость, иностранная валюта). Это, в свою очередь, может привести к ослаблению национальной валюты и нарушению макроэкономического равновесия.

Регулирование объема кредитов предполагает установление кредитных потолков или лимитов кредитования. Данный метод может применяться как для отдельных кредитных институтов, так по конкретным видам кредита. Если количественные ограничения используются наряду с определенными преференциями в денежно-кредитной сфере, то говорят о селективном административном регулировании. Селективные методы денежно-кредитного регулирования предназначены для регулирования приоритетных видов кредита или кредитования особо значимых отраслей, субъектов хозяйствования. Как правило, они носят директивный характер.

Применение селективных методов может быть связано с решением таких задач, как ограничение выдачи кредитов некоторыми банками или ограничение выдачи отдельных видов кредита, рефинансирование на льготных условиях отдельных коммерческих банков, обслуживающих приоритетные государственные программы и т.д. Среди селективных методов выделяют установление для банков количественных параметров по кредитам, направляемым в приоритетные отрасли экономики; наличие льгот для кредитно-финансовых институтов, которые кредитуют данные отрасли сверх установленных нормативов; передачу части депозитов отдельным коммерческим банкам для поддержания их ликвидности и др.

Еще один метод прямого регулирования – портфельные ограничения для банков, что предполагает обязательное инвестирование части привлеченных ресурсов в государственные ценные бумаги.

До 1970-х гг. большинство центральных банков промышленно развитых стран достаточно широко использовали прямые инструменты, однако с начала 1980-х гг. основой денежно-кредитного регулирования стали косвенные инструменты.

Переход на косвенные инструменты объясняется двумя причинами. Во-первых, он отражает увеличение роли ожиданий участников финансового рынка и ценовых сигналов в экономике. Во-вторых, либерализация движения капитала и открытие национальных финансовых систем для иностранной конкуренции сделало прямые инструменты малоэффективными. Сегодня в условиях рыночной экономики использование центральным банком административного воздействия по отношению к коммерческим банкам не носит систематического характера, и применяется в порядке исключительных, вынужденных мер.

Тем не менее, во многих развивающихся и переходных странах прямые инструменты денежно0-кредитного регулирования все еще входят в арсенал центрального банка. Их использование может оставаться актуальным по нескольким причинам. В слабо развитой финансовой системе прямые инструменты позволяют управлять кредитной активностью, распределением ссуд и издержками заимствований. Прямые инструменты легко применять и анализировать результаты их использования. По сравнению с косвенными инструментами затраты на них гораздо меньше. В странах с недостаточно развитой финансовой системой прямые инструменты в силу институциональных ограничений часто выступают единственно возможными инструментами центрального банка.

Таким образом, административное регулирование эффективно в следующих случаях:

— в условиях кризиса финансовой системы (когда административные инструменты являются единственным способом контроля со стороны центрального банка);

— на стадии циклического спада экономики;

— при резком нарушении пропорций воспроизводства,;

— в условиях недостаточно развитых финансовых рынков или отсутствия технической способности центрального банка эффективно осуществлять косвенный монетарный контроль.

В то же время прямые инструменты всегда были и останутся грубым средством регулирования экономики. Они навязывают финансовой системе издержки неэффективного распределения кредитных ресурсов. Кредитные потолки ведут к ужесточению условий кредитования, ограничению конкуренции в банковском секторе и затруднению выхода на рынок новых банков. Кроме того, использование прямых инструментов, в конечном счете, стимулирует поиск обходных путей, позволяющих избежать административных ограничений. Это, в свою очередь, ведет к усложнению бюрократических процедур, способствует накапливанию избыточной ликвидности, подвергает банки финансовым рискам и сокращает их активность как финансовых посредников. Кредитные ресурсы банковского сектора либо перераспределяются в пользу приоритетных (субсидируемых) отраслей, либо уходят в нерегулируемый финансовый сектор экономики. По мере разрастания деформаций в финансовой системе прямые инструменты неизбежно теряют свою эффективность[4].

В целом административное регулирование в условиях отсутствия развитых финансовых рынков на непродолжительных временных интервалах может сыграть положительную роль в достижении целей денежно-кредитной политики. Однако сдерживание конкуренции банков и другие вышеотмеченные негативные последствия использования этих инструментов диктуют необходимость постепенного отказа от их использования в пользу экономических методов и инструментов денежно-кредитного регулирования.

Вопросы для самоконтроля:

1. Какие Вы знаете классификации методов денежно-кредитного регулирования?

2. В чем сущность процентной политики центрального банка?

3. Какие инструменты процентной политики Вы знаете?

4. Что такое фонд обязательных резервов, его функции?

5. В чем сущность регулирования обменного курса национальной валюты?

6. В чем значимость управления золотовалютными резервами государства на современном этапе?

7. В чем заключается роль пруденциального регулирования в обеспечении стабильности банковской системы?

8. Назовите виды пруденциального регулирования.

9. Назовите основные административные методы денежно-кредитного регулирования.

10. Какие условия использования административных методов денежно-кредитного регулирования?

Денежно-кредитная политика: понятие, типы, методы и инструменты

Денежно-кредитная политика — это совокупность мер, проводимых правительством в области денежного обращения и кредитных отношений для придания макроэкономическим процессам нужного государству направления развития.

Основная цель этой политики — обеспечение равновесного и устойчивого развития экономики. Конкретные цели:

1) укрепление денежной системы

2) воздействие на процесс инвестирования капиталов

3) воздействие на потребительский спрос и

4) на ценообразование.

Основная задача— преодоление банковского кризиса, восстановление доверия к банковской системе и стимулирование организованных сбережений населения.

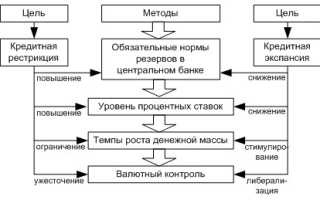

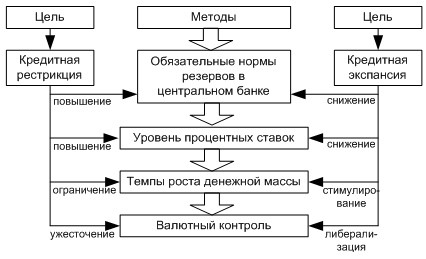

Существует 2 типа денежно-кредитной политики:

1. Рестрикционная денежно-кредитная политика (кредитная рестрикция) — направлена на ужесточение условий и ограничение объемов кредитных операций в коммерческих банках, на повышение процентных ставок. Такая политика может сопровождаться ростом налогов, сокращением государственных расходов и другими мероприятиями сдерживающими инфляцию.

2. Экспансионная денежно-кредитная политика(кредитная экспансия) — сопровождается расширением объемов кредитования, ослаблением контроля за приростом денежной массы, сокращением налоговых ставок, понижением уровня процентных ставок ( в общем стимулируют спрос в экономике).

В основе современной денежно-кредитной политики большинства стран лежит теория монетаризма, в основе которых лежат идеи Таргетирования, то предполагает не только планирование, определение количественных параметров денежной массы, но и превращение этих действий в публичный процесс. Важнейшей функцией государства является воздействие на денежно-кредитные отношения. Оно реализуется через денежно-кредитную политику. Главная роль в проведении кредитно-денежной политики принадлежит ЦБ.

Задачи денежно-кредитной политики:

1) реструктуризация банковской системы;

2) совершенствование порядка контроля за соблюдением банками обязательных нормативов;

3) сглаживание колебаний курса рубля к иностранным валютам;

4) пополнение валютных запасов государства и снижение оттока капиталов за границу;

5) усиление таможенного контроля.

Согласно статье 35 ФЗ «О ЦБ РФ» основными инструментами и методами денежно-кредитной политики Банка России являются:

1) процентные ставки по операциям Банка России. Банк России может устанавливать одну или несколько процентных ставок по различным видам операций или проводить процентную политику без фиксации процентной ставки. Банк России использует процентную политику для воздействия на рыночные процентные ставки. Ставка рефинансирования влияет на стоимость кредита, предоставляемого кредитными институтами своим клиентам: чем выше процент, тем дороже кредит для клиента. Повышая ставку рефинансирования, ЦБ уменьшает возможности банков и их клиентов получать кредит, что сокращает денежную массу и повышает уровень рыночного процента.

2) нормативы обязательных резервов, депонируемых в Банке России (резервные требования). Размер обязательных резервов в процентном отношении к обязательствам КО (норматив обязательных резервов), а также порядок депонирования обязательных резервов в Банке России устанавливаются Советом директоров. Нормативы обязательных резервов не могут превышать 20% обязательств кредитной организации и могут быть дифференцированными для различных кредитных организаций. Нормативы обязательных резервов не могут быть единовременно изменены более чем на пять пунктов;

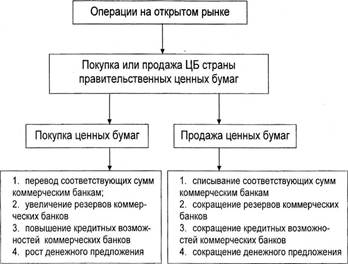

3) операции на открытом рынке — купля-продажа Банком России казначейских векселей, государственных облигаций, прочих государственных ц.б., облигаций Банка России, а также краткосрочные операции с указанными ценными бумагами с совершением позднее обратной сделки. Эти операции регулируют ликвидность и кредитные вложения банков путем размещения государственного долга;

4) рефинансирование кредитных организаций — кредитование Банком России кредитных организаций. Формы, порядок и условия рефинансирования устанавливаются Банком России;

5) валютные интервенции — купля-продажа Банком России иностранной валюты на валютном рынке для воздействия на курс рубля и на суммарный спрос и предложение денег;

6) установление ориентиров роста денежной массы. Банк России может устанавливать ориентиры роста одного или нескольких показателей денежной массы, исходя из основных направлений единой государственной денежно-кредитной политики;

7) прямые количественные ограничения — установление лимитов на рефинансирование кредитных организаций и проведение кредитными организациями отдельных банковских операций. Банк России вправе применять прямые количественные ограничения, в равной степени касающиеся всех кредитных организаций, в исключительных случаях в целях проведения единой государственной денежно-кредитной политики только после консультаций с Правительством РФ;

8) эмиссия облигаций от своего имени. ЦБ может от своего имени осуществлять эмиссию облигаций, размещаемых и обращаемых среди кредитных организаций. Предельный размер общей номинальной стоимости облигаций Банка России всех выпусков, не погашенных на дату принятия Советом директоров решения об утверждении решения о выпуске (дополнительном выпуске) облигаций Банка России, устанавливается как разница между максимально возможной суммой обязательных резервов кредитных организаций и суммой обязательных резервов КО, определенной исходя из действующего норматива обязательных резервов.

Банк России ежегодно не позднее 26 августа представляет в Государственную Думу проект основных направлений единой гос. денежно-кредитной политики на предстоящий год и не позднее 1 декабря — основные направления единой гос. денежно-кредитной политики на предстоящий год.

Механизм денежно-кредитного регулирования во многом зависит от форм организации банковской деятельности в стране и полномочий ЦБ. Государство может использовать как прямые (административные), так и косвенные (экономические) методы воздействия на деятельность банков.

К административным методам относятся прямые ограничения (лимиты) или запреты, устанавливаемые ЦБ в отношении разнообразных параметров деятельности банков по различным направлениям. При использовании административных методов воздействия наиболее широко используются следующие виды ограничений: квотирование отдельных видов операций, введение лимитов на выдачу различных категорий ссуд и на привлечение кредитных ресурсов, ограничение на открытие филиалов и отделений, определение процентных ставок, а также лицензирование отдельных направлений банковской деятельности (например, лицензирование операций с валютой и драгоценными металлами).

К эк. методам регулирования совокупного денежного оборота относятся мероприятия, использование которых оказывает в основном косвенное воздействие на решения, принимаемые хозяйствующими субъектами и не предполагает установление прямых запретов или лимитов. Выделяют три группы экономических методов управления денежным предложением: налоговые, нормативные и корректирующие. В основном используются лишь — нормативные и корректирующие методы.

К нормативным методам относятся все виды отчислений и коэффициентов, обязательных к исполнению и устанавливаемых в виде норматива. Основным нормативным инструментом является изменение нормы обязательных резервов, которая во многом определяет размер денежного мультипликатора. В зависимости от состояния хозяйственной конъюнктуры выделяются два основных типа денежно-кредитной политики, для каждого из которых характерен свой набор инструментов и определенное сочетание экономических и административных методов регулирования.

Корректирующее воздействие осуществляется путем проведения кредитных операций ЦБ (когда Центробанк выступает в качестве кредитора в последней инстанции) и операций с ценными бумагами, которые могут проводиться по усмотрению ЦБ в необходимых масштабах и с нужной периодичностью, за счет чего эффект достигается более быстро. Эта форма воздействия отличается гибкостью и оперативностью, возможностью оказывать стимулирующее либо ограничивающее воздействие на кредитно-депозитную эмиссию в зависимости от ситуации.

Кроме того, методы денежно-кредитной политики делят на 2 группы:

1. Общие методы: процентная или учетная политика; операции на открытом рынке; политика обязательных резервов.

2. Селективные (выборочные): прямое ограничение размеров банковских кредитов, для отдельных банков (кредитные потолки); регламентация условий выдачи конкретных видов кредита (установление размеров кредитной маржи).

Денежно кредитная политика

Денежно-кредитная политика (ДКП) страны – это совокупность мероприятий в области кредита и денежного обращения, направленных на достижение экономического благополучия страны. Выбор ДКП обусловлен в первую очередь целями, которые должны быть достигнуты. К числу возможных целей ДКП эксперты относят следующие:

- Укрепление национальной валюты.

- Повышение уровня занятости населения.

- Увеличение темпов экономического роста.

- Стабилизация национальной экономики.

Принципы регулирования экономики

В общем виде ДКП может быть рестрикционной и экспансивной. Первый вид предполагает введение ограничений на банковские операции, второй, напротив, их стимулирование.

Видно, что ЦБ может использовать разнообразные инструменты для реализации ДКП. В их числе:

- Регулирование нормы резервирования. Каждый коммерческий банк должен хранить часть своих активов на счету в Центробанке. Доля таких активов и называется нормой резервирования. Банки могут оказывать услуги кредитования только тогда, когда у них достаточно денег сверх зарезервированной суммы. Повышая норму резервирования, ЦБ подталкивает коммерческие банки к повышению процентных ставок, снижая таким способом привлекательность предложений банков для потребителя. На данный момент ставка резервирования составляет 3,5% для счетов юридических, физических лиц, а также для счетов в иностранной валюте. Нарушение норматива грозит недобросовестному банку штрафом, размер которого не может превышать две ставки рефинансирования (ставки, по которой предоставляется кредит КБ).

- Действия через открытый рынок. ЦБ может регулировать ДКП и посредством покупок и продаж ценных бумаг коммерческих банков на открытом рынке. Схема следующая: покупка ценных бумаг банка приводит к увеличению его резервов, а, следовательно, и к повышению денежного предложения. Продажа приводит к обратному эффекту.

- Дисконтная политика. ЦБ регулярно выдает кредиты коммерческим банкам. Меняя процентную ставку, ЦБ может влиять на резервы банков.

- Валютное регулирование. Осуществляется ЦБ в форме интервенций – ЦБ выходит на валютный рынок и производит покупку или продажу иностранной валюты, оказывая таким способом влияние на курс.

Классификация методов ДКП

Самая распространенная классификация методов ДКП предлагает делить их на прямые (административные) и косвенные (экономические). Каждый из видов методов имеет свои преимущества и недостатки.

Прямые методы влияют на экономическую систему в целом. Наглядный пример прямого метода ДКП – изменение нормы резервирования. Привлекательность этих методов заключается в том, что последствия от их реализации гораздо легче прогнозировать, а на разработку не требуется много времени и финансов. Однако прямые методы считаются грубыми, так как могут привести банки к нерациональному распределению ресурсов и подтолкнуть банковский рынок к монополии. Банк России пользовался прямыми методами вплоть до 1995 года, после чего отказался от них, однако, вынужден был вернуться к ним в 1998 году, в кризисное время.

Косвенные методы позволяют, напротив, избежать деформаций и патологий развития рынка, однако, последствия от их реализации довольно сложно предсказать. Тем не менее, сейчас в нормативных документах официально закреплен переход от административных методов к экономическим.

Виды ДКП

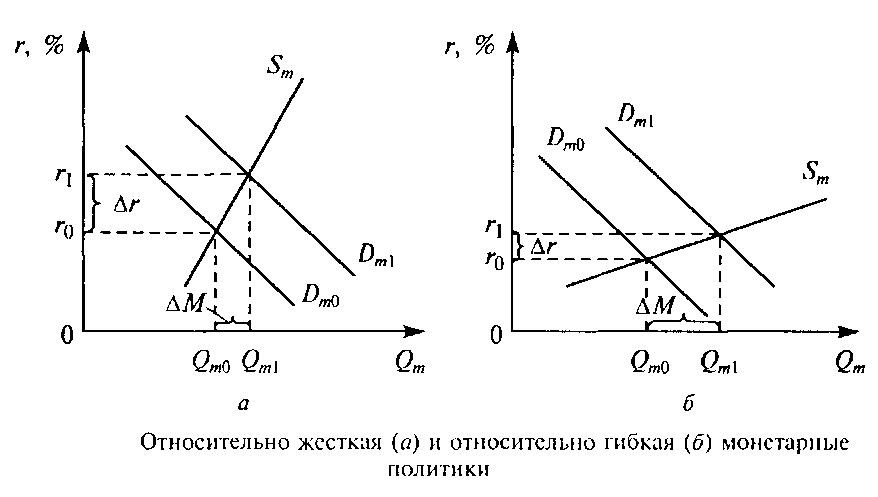

Выделяют два основных вида ДКП: жесткая и гибкая.

Как видно из схемы, жесткая политика направлена на поддержание на одном уровне денежной массы (ΔM – это прирост денежной массы). Кривая предложения денег Sm вертикальная, так как изменению подлежит процентная ставка Δr.

При гибкой монетарной политике кривая Sm горизонтальна, так как напротив ЦБ воздействует на денежную массу, предпочитая поддерживать процентную ставку на уровне. К гибкой монетарной политике ЦБ прибегает, когда стоит задача нивелировать влияние скорости оборота денег на национальную экономику.

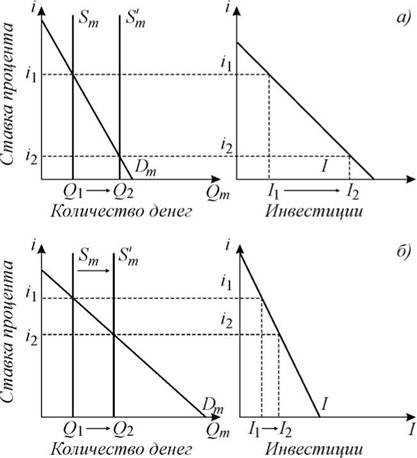

Вид монетарной политики влияет на спрос на инвестиции, который в свою очередь оказывает влияние на степень зависимости объемов производства и занятости от предложения денег. Ниже график зависимости спроса на инвестиции от монетарной политики:

Из графика видно, что жесткая монетарная политика, позволяет значительно повлиять на размер инвестиции I (благодаря амплитудному изменению процентной ставки), в то время как гибкая – лишь незначительно.

Актуальная проблема: влияние электронных денег на ДКП

Проблема следующая: бесконтрольный выпуск электронных денег способен привести к значительному увеличению денежной массы, следовательно, и к стремительному росту инфляции. Инфляция может вырасти, даже если роста денежной массы не произойдет – этому способствует повышение скорости денежного оборота.

В качестве превентивных Центробанком могут быть приняты следующие меры:

- Введение обязательной нормы резервирования для эмитентов электронных денег.

- Ограничение числа эмитентов электронных денег с целью упрощения процедуры контроля за ними.

- Введение процентной ставки по суммам, привлеченным с эмиссии электронных средств.

Помимо того, что эмиссия электронных денег повышает инфляцию, она также «отбирает» у ЦБ часть эмиссионного дохода, который называется также сеньораж. Несмотря на то, что падение эмиссионного дохода до того уровня, когда он не сможет покрывать эмиссионные издержки, займет длительный срок, ЦБ следует задумываться о минимизации потерь загодя. Эксперты не исключают вероятность монополизации выпуска электронных денег.

Административные методы денежно-кредитной политики

Валютное регулирование ЦБ

– одно из средств реализации валютной политики, регламентация государством международных расчетов и порядка проведения валютных операций. Главным исполнительным органом валютного регулирования является Центральный банк России, который выдает валютные лицензии, осуществляет контроль за валютными операциями. Традиционно центральный банк осуществляет регулирование валютного курса посредством:

*проведения внутренней денежно-кредитной политики;

*валютных интервенций(для повышения курса национальной валюты центральный банк продает, а для понижения — покупает иностранную валюту);

*использования валютных резервов и иностранных займов

В условиях нарушения равновесия платежных балансов и усиления колебаний валютных курсов центральные банки прибегают к изменению учетных ставок, что влияет на приток или отток иностранного капитала, отражаясь на динамике валютного курса.

На уровень валютного курса оказывают влияние такие мероприятия центрального банка, как валютные и кредитные ограничения, инвестиционный режим (т.е. меры по регулированию притока иностранного капитала в страну), изменение процентных ставок по вкладам.

Центральный банк осуществляет управление официальными валютными резервами, устанавливает правила проведения валютных операций и контроль за ними.

Учетная политика ЦБ

Один из методов денежно-кредитной политики ЦБ, согласно которому при изменении ставки учетного процента (ставки рефинансирования) КБ уменьшают или увеличивают объем учитываемых векселей, что сказывается на денежной массе. Учетная политика (правильнее — переучетная политика) заключается в том, что ЦБ переучитывает коммерческие векселя КБ. При необходимости увеличения денежной массы в экономике (кредитной экспансии) ЦБ устанавливает для банков благоприятные условия учета векселей. При этом они получают большую сумму денег, которая может быть направлена в экономику либо при помощи коммерческих векселей предприятий, либо путем выдачи кредита. Предложение кредитов возрастает, что уменьшает его цену, а, следовательно, способствует увеличению инвестиций и ВНП. В условиях «перегрева» экономики ЦБ изменяет условия переучета векселей в противоположную сторону, и коммерческим банкам становится выгоднее выкупить у него векселя. Это уменьшает денежную массу коммерческих банков, а значит, снижается размер кредитной массы, что повышает ставку процента, уменьшает инвестиции и ВНП.

Административные методы денежно-кредитной политики

Административными являются методы, которые реализуются посредством нормативов, предписаний, инструкций, прямых количественных ограничений, исходящих от денежных властей и направленных па ограничение сферы деятельности кредитных организаций.

Адм. меры по количественному ограничению определенных показателей: лимиты общей величины кредитов или темпов их прироста, за несоблюдение которых могут устанавливаться штрафные санкции; система субсидий и льгот для кредитов конкретным отраслям экономики; инвестиционные требования, т.е. обязательства держать часть активов в виде государственных ценных бумаг или бумаг, выпускаемых специальными кредитными институтами.

24. Характеристика степени эффективности использования различных инструментов ДКП

Административные инструменты (лимиты %ставок, лимиты объема операций) наиболее эффективны при кризисе кредитной системы, в условиях слабо развитого внутригосударственного финансового рынка. Недостаток: могут способствовать оттоку средств на зарубежные рынки и в теневую экономику.

Экономические инструменты (% ставки по операциям Банка России; нормативы обязательных резервов, депонируемых в Банке России (резервные требования); операции на открытом рынке; рефинансирование кредитных организаций; валютные интервенции; установление ориентиров роста денежной массы; прямые количественные ограничения; эмиссия облигаций от своего

имени) эффективно действуют на объект регулирования и не вызывают диспропорций в экономике, предполагают высокую степень развития процессов саморегулирования на макроуровне.

Изменение учетной ставки. Недостатки: учетная ставка менее мобильна, чем ставка межбанковского рынка, так как для принятия решения о ее изменении необходимо время; объем средств, заимствованных у ЦБ, в общих резервах коммерческих банков незначителен. Поэтому его изменение не может оказать существенного влияния на поведение банков. Преимущества: возможность получения ссуд для банков, находящихся в затруднительном финансовом положении; по изменениям учетной ставки коммерческие банки могут судить о намерениях центрального банка.

Изменение норм обязательных резервов. Используется в основном во время инфляции, спада производства, когда необходимы сильнодействующие средства. Норма обязательных резервов влияет па объем избыточных резервов банка и, следовательно, на его возможности создания новых денег.

Операции на открытом рынке. Преимущества: проводя их, ЦБ не зависит от коммерческих; государственные ценные бумаги можно продавать и покупать в разных количествах, а значит, и в различной степени влиять на предложение денег.