Как торговать на бирже физическому лицу

Торговля на бирже ММВБ – пошаговая инструкция для начинающих

Некоторые из моих знакомых с успехом торгуют на бирже и живут на доход от приобретаемых акций. Мне это показалось весьма заманчивым, и захотелось самой попробовать поучаствовать в подобных операциях. Но, как оказалось, наличия компьютера и интернета маловато для приобретения права вести торги. Как же попасть на Московскую биржу, какие бумаги требуется предоставить и что подразумевает регистрация на данной торговой площадке? Делюсь приобретенным мной опытом.

Что такое Московская биржа

Московская межбанковская валютная биржа организована в 1992 г. В 2012 г она прошла процедуру присоединения к РТС и получила наименование ОАО «Московская биржа». Сейчас это лидирующая торговая площадка нашей страны, где взаимодействует больше всего клиентов и совершается больше всего операций. Кроме этого, она состоит в двадцатке мировых лидеров.

Как функционирует ММВБ

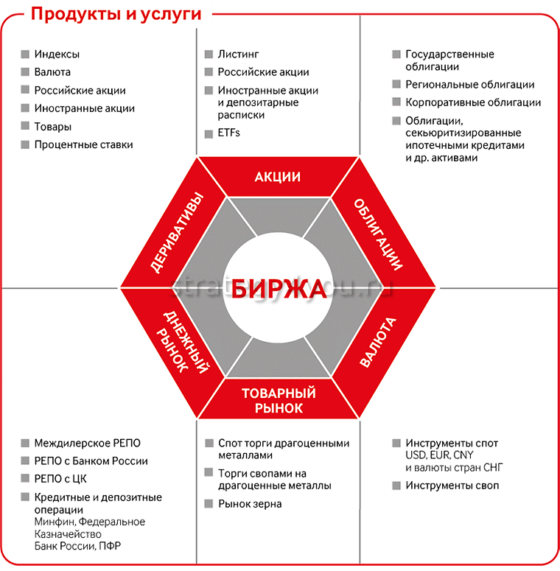

На Московской бирже ежедневно регистрируются тысячи транзакций по следующим направлениям:

- валюта;

- активы (торговля акциями, облигациями);

- паи инвестиционных фондов;

- фьючерсы;

- опционы;

- драгоценные металлы и пр.

Пользователями биржи являются:

- финансовые учреждения;

- управляющие компании;

- негосударственные пенсионные фонды;

- брокеры;

- инвесторы (юридические и физлица).

Для осуществления и фиксирования транзакций организованы дата-центры, оснащенные специализированной компьютерной техникой и ПО. Имеются торговые терминалы — посредством их подаются заявки на проведение той или иной транзакции. Существует и огромная база данных — в ней собраны все данные о клиентах и сделках.

Вся система сбора и учета информации отличается большой надежностью. Все операции подтверждаются электронной подписью участников сделки, а система безопасности гарантирует, что никакие данные не потеряются и не окажутся достоянием третьих лиц.

Как проходят торги на Московской бирже

ММВБ состоит из трех основных секций, работающих по индивидуальному графику;

Работая в фондовом секторе, можно вкладывать средства в российские и зарубежные активы. Здесь стороной сделки могут быть граждане РФ и иных государств. Сектор начинает функционировать в 10:00 и заканчивает в 18:40, подготовка к работе ведется с 09:45.

В валютном сегменте торговой площадки проводятся сделки с валютными парами. Все валюты торгуются по отношению к рублю. Существует два режима поставки: на сегодня (TOD) и на завтра (TOM).

Операции по принципу TOМ проводятся с 10:00 до 23:50, а по принципу TOD — с учетом вида валюты:

- доллары США — 10:00 — 17:15;

- швейцарские франки, фунты стерлингов, евро — 10:00 — 15:15;

- китайские юани и гонконгские доллары — 10:00 — 10:45.

На срочном рынке продаются и покупаются фьючерсные и опционные контракты на нефть, золото, сырье, индекс РТС и пр. Рынок открыт с 10:00 до 23:50. Подготовка к работе начинается в 9:45.

На веб-сайте ММВБ подробно размещены все материалы о графике и правилах ведения торгов.

Как торговать на Московской бирже физическому лицу

Стать участником биржевой торговли, в принципе, несложно. Однако одной регистрации на сайте ММВБ для этого недостаточно. Придется осуществить несколько подготовительных процедур.

Поиск брокера

Это самое первое, что необходимо сделать, поскольку участвовать в биржевых сделках можно только с помощью посредника — брокера. Это специализированная организация, имеющая соответствующую лицензию. Эта организация производит подключение инвестора к торговой площадке и сопровождает его биржевую деятельность. На веб-ресурсе ММВБ доступен перечень брокеров, уполномоченных вести на ней торги.

Для поиска брокера есть несколько рекомендаций:

- Уточните, наделен ли посредник полномочиями осуществлять свою деятельность на Московской бирже.

- Выясните, есть ли филиалы брокера там, где вы живете. Это немаловажно, если вы намерены лично посещать офис организации, например, для обучения на семинарах и тренингах.

- Сравните имеющиеся тарифы на обслуживание и выберите самый оптимальный для себя. Некоторые посредники в целях расширения клиентской базы могут предлагать бесплатное обслуживание в течение некоторого периода времени. Обязательно оцените размеры и порядок удержания комиссий: обычно, чем больше операций проводится, тем меньше комиссионный сбор.

Создание демонстрационного счета

Это удобно, поскольку помогает освоить программные средства, используемые для участия в торгах, а также разобраться в самих принципах биржевой работы. Можно выделить такие программы, как «Tradematic Trader», «Quik», «TRANSAQ», «Netinvestor» и т.д.

ПО необходимо установить заблаговременно, чтобы познакомиться с интерфейсом, подстроить «под себя» имеющийся функционал, а также попробовать поторговать виртуально, не рискуя при этом своими деньгами. При любых трудностях в работе с программой клиент вправе задать вопрос в службу поддержки ее разработчика.

Для удобства трейдеров создано множество специальных сервисов, дающих возможность отслеживать статистику операций, составлять графики, диаграммы, анализировать данные. Наиболее распространен среди них сервис «Статистика трейдера» (www.marketstat.ru).

Открытие счета

Приняв решение относительно брокера, нужно заключить с ним договор на обслуживание двумя доступными методами:

- Обратившись в отделение организации-брокера. Отправляться в офис нужно с установленным комплектом документов. Их перечень можно узнать у брокера.

- Дистанционно через портал госуслуг.

Если счет хочет открыть лицо, которому не исполнилось еще 18 лет, к числу обязательных документов добавляется согласие со стороны органов опеки и попечительства.

После оформления соглашения открывается брокерский счет, создается аккаунт, предоставляются логин и пароль.

Чтобы подавать заявки через торговый терминал, понадобятся уникальные электронные ключи. Сгенерировать их поможет специальное ПО. Один из этих ключей (открытый) передается организации-посреднику, а другой (закрытый) находится у владельца аккаунта, и только он может применять его.

Внесение на счет денежных средств

Чтобы перейти к реальной торговле, следует внести на свой брокерский счет некоторую финансовую сумму через кассу банка либо посредством платежных сервисов, доступных онлайн.

Проводя различные транзакции, трейдер поступает на свой страх и риск. Финансы, вносимые на счет, не подлежат страхованию, и, допустив оплошность, их владелец несет убытки.

Ознакомьтесь с тематическим видео, доступным по ссылке:

Как торговать на бирже физическому лицу

Сегодня хотел развенчать МИФ о «простоте» и «выгодности» покупки валюты или торговли ее на валютной секции ММВБ

Итак:

Основной проблемой для меня является не сама возможность заработать, а непредсказуемое развитие ситуации с уплатой налога после получения прибыли, тем кто балуется или реально ничего не зарабатывает или пишет, что то в стиле пока никто не спрашивает, дальнейшее повествование могут не читать так как с их «прибылями» все ясно.

Почему эта тема вообще поднята, все просто когда вы крутите на бирже через Брокера сумму достаточную для получения прибыли, а не играетесь в торговлю, Вы получаете прибыль которую не декларировать уже опасно из за возможных штрафов и еще больших удержаний с прибыли.

А если эта сумма переваливает за сотни тысяч, то сокрытие такого дохода может потянуть уже и не на административную ответственность, поэтому для реальных игроков вопрос платить или нет не стоит.

Вот тут есть несколько вариантов к подходу по удержанию налога, например:

Вы положили на БС 1 000 000 рублей, деньги не выводили покупали и продавали валюту, на 31 декабря на вашем счете в рублях получилась сумма

1 200 000 рублей. По логике доход Ваш составил сумму равную 200 000 рублей с нее и нужно взять налог 13% к уплате получиться 26 000 рублей.

Но мы забыли про комиссии Брокера и Биржи, при таком подходе комиссии включены в наши расходы по покупке и продаже валюты и вычтены из нашего дохода, вопрос а почему.

Касательно аналогичной ситуации с Ценными бумагами, Комиссия депозитария, брокера и биржи учитывается в расходах Письмо Минфина России от 25.08.2014 N 03-03-06/1/42312.

А при торговле на валютной секции, как быть с комиссией и вознаграждением Брокера.

Ваши комиссии это Ваши проблемы, то есть налог возьмут с разницы между курсом покупки и продажи и в результате успешных торгов Вы можете получить следующую ситуацию.

Начинаем зарабатывать? поехали.

Тариф «Инвест Стандарт»

Комиссия Брокера с дневного оборота — 0,0413% от суммы

Комиссия биржи за сделку — 50 рублей (до 50 лотов).

Заводим 1 300 000 рублей, торгуем год 20 тысячами долларов.

На конец года имеем следующий результат, несмотря на то, что вы продавали валюту ежемесячно с прибылью 5 копеек и получая разницу в 1 000 рублей, но за минусом комиссий у Вас фактически сумма за месяц составляла минус 174 рубля. В результате торговли за год Ваш счет усох на 2091 рубль.

Но не забываем заплатить налог и если как мы выяснили, нет ни одного документа дающего право включать комиссии и вознаграждения брокера в расходы тем самым уменьшая налогооблагаемую базу, то с 12 000 рублей курсовой разницы которую мы гипотетически «заработали» мы еще должны и 13% налога заплатить.

Так, что вот такая арифметика, от 1 300 000 останется 1 294 518 рубля, расчет наглядный приложил в картинке.

Жду Ваших комментариев.

Московская биржа: как начать торговать физическому лицу акциями на ММВБ

ММВБ является крупной биржей на территории России, с помощью которой осуществляется торговля и другие сделки с ценными бумагами, валютой, золотом, облигациями, фьючерсами и т.д. Выполнять операции на бирже могут управляющие структуры, брокеры, пенсионные фонды с негосударственным управлением, финансовые предприятия, а также инвесторы (физические и юридические лица).

ММВБ является крупной биржей на территории России, с помощью которой осуществляется торговля и другие сделки с ценными бумагами, валютой, золотом, облигациями, фьючерсами и т.д. Выполнять операции на бирже могут управляющие структуры, брокеры, пенсионные фонды с негосударственным управлением, финансовые предприятия, а также инвесторы (физические и юридические лица).

Что такое московская биржа?

Межбанковская валютная биржа функционирует в Москве с 1992 г. , после объединения с РТС предприятие получило новое наименование — ММВБ .

Площадка считается лидирующей на территории РФ по количеству финансовых операций и количеству клиентов. Финансовая структура включена в рейтинг бирж мира (входит в топ 20).

Как функционирует ММВБ?

На бирже совершаются операции с использованием финансовых инструментов:

На бирже совершаются операции с использованием финансовых инструментов:

- акции (на площадке предлагаются акции более 700 лидирующих российских предприятий);

- облигации российские с номинированием в руб.;

- валютные сбережения ;

- опционы ;

- драгметаллы ;

- фьючерсы ;

- еврооблигации ;

- ETF ;

- паи инвесторских фондов и т.д.

Перед тем как начать торговать на московской бирже, требуется учитывать, что совершать сделки могут:

- финансовые предприятия ;

- брокеры ;

- управляющие предприятия;

- пенсионные фонды с негосударственной структурой управления;

- частные инвесторы ;

- юридические предприятия, выступающие в качестве инвесторов .

Для проведения транзакций на бирже есть дата-центры с необходимой техникой и программным обеспечением . Установлены специальные терминалы для подачи заявок на выполнение транзакций. В базе данных организации зафиксированы сведения о проведенных операциях, сохранены списки клиентов.

Сделки заверяются с помощью электронной визы участников . В организации предусмотрена система поддержания безопасности данных и финансовых операций.

Как проходят торги на московской бирже?

Биржа состоит из 3 главных секций, которые функционируют по специальным графикам:

Биржа состоит из 3 главных секций, которые функционируют по специальным графикам:

В фондовом секторе можно выполнять вклады в активы России и зарубежных структур. В сделках могут принимать участие российские и иностранные представители. Время работы сектора — 10:00-18:40 часов, готовить к работе сектор начинают с 09:45.

В срочном секторе выполняется продажа и покупка опционов и фьючерсов, заключаются контракты на продукты нефтепроизводства, золото и другие драгметаллы, индекс РТС и т.д. Время работы сектора — 10:00 — 23:50.

В секторе валютном проводятся операции с валютными парами. Разные валюты используются в соотношении с рублем.

Применяются 2 режима поставки:

Торговля по TOМ выполняются в период 10:00-23:50 часов.

Финансовые операции по системе TOD проводятся в разные временные промежутки в зависимости от валюты:

- $ США — 10:00-17:15 часов;

- €, фунты стерлингов, франки (швейцарские) — 10:00-15:15 часов;

- $ Гонконг, и юани (Китай) — 10:00-10:45 часов.

Как торговать на московской бирже физическому лицу?

Физлица для финансовых операций могут использовать услуги московской биржи, как начать торговать указывается в инструкциях по работе с финансовой структурой. Рекомендуется ознакомится с азами торговли на биржах, техниками выполнения анализа рынка и основными понятиями биржевой торговли.

Физлица для финансовых операций могут использовать услуги московской биржи, как начать торговать указывается в инструкциях по работе с финансовой структурой. Рекомендуется ознакомится с азами торговли на биржах, техниками выполнения анализа рынка и основными понятиями биржевой торговли.

Физлицу необходимо пройти регистрацию у брокера, который будет выполнять функции посредника, передавать ставки, заявки на площадку для торгов и контролировать их безопасное исполнение.

Для выполнения операций без брокера физлицу потребуется получить лицензию и зарегистрировать юридическое лицо с обеспеченным капиталом не меньше 10 млн руб.

Стандартный перечень работ для начинающих поэтапно:

- определение брокера ;

- создание и открытие демонстрационного счета;

- размещение сбережений на счете ;

- составление плана финансовых операций и согласование с брокером.

Заявки на приобретения финансового продукта отправляют следующими способами:

- онлайн;

- по телефону голосовым сообщением.

Рекомендации новичкам для работы на бирже:

Рекомендации новичкам для работы на бирже:

- Не следует ожидать быстрого дохода при выполнении операций на рынке.

- Начинать трейдинг и внесение инвестиционных вкладов рекомендуют с небольших сумм . Это позволит получить опыт, предотвратить большие финансовые потери и не иметь нуль на счете либо минусовой счет.

- При совершении сделок требуется контролировать комиссионные отчисления и налоговые выплаты.

- Для безопасности сделок требуется диверсифицировать вклады , размещая инвестиции в несколько активов.

Поиск брокера

Перед тем как заработать на фондовом рынке, требуется найти посредника — брокера . Брокерская контора является специализированной организацией, имеющей полномочия для совершения операций, опыт и соответствующее лицензирование. Брокер подключает инвестора к торговой площадке и будет контролировать этапы исполнения задач.

Перед тем как заработать на фондовом рынке, требуется найти посредника — брокера . Брокерская контора является специализированной организацией, имеющей полномочия для совершения операций, опыт и соответствующее лицензирование. Брокер подключает инвестора к торговой площадке и будет контролировать этапы исполнения задач.

При определении брокера учитываются следующие советы:

- Брокер должен быть аттестован на бирже .

- Условия , предлагаемые организацией, должны подходить для торговой системы заказчика.

Опытные брокеры предлагают клиентам несколько тарифных планов . Часто торгуются с помощью популярных тарифов с установленной комиссией, с фиксированной оплатой и т.д.

Опытные брокеры предлагают клиентам несколько тарифных планов . Часто торгуются с помощью популярных тарифов с установленной комиссией, с фиксированной оплатой и т.д.- Брокер должен быть проверенным , добросовестно исполняющим обязанности, с проверенной репутацией.

- Необходимо уточнить наличие региональных филиалов в населенном пункте проживания заказчика.

После подписания договора заказчику будет предоставлено программное обеспечение для того, чтобы новичок мог начать с нуля торговлю на бирже. Основное оборудование на российском рынке — терминалы марок Meta Trader 5 и QUIK. При регистрации на портале Госуслуги и сайте биржи можно оформить соглашение с брокерской организацией удаленно.

Создание демонстрационного счета

При решении вопроса, что надо выполнять для торговли, рекомендуется учитывать необходимость освоения принципов работы на бирже и специализированного программного обеспечения.

Востребованы следующие программы:

Программное обеспечение устанавливается заранее для знакомства с работой интерфейса, настройки функционала, создания демонстрационного счета, выполнения пробных торгов и т.д. При возникновении вопросов можно обратиться в службу поддержки изготовителя .

Программное обеспечение устанавливается заранее для знакомства с работой интерфейса, настройки функционала, создания демонстрационного счета, выполнения пробных торгов и т.д. При возникновении вопросов можно обратиться в службу поддержки изготовителя .

Сервисы позволяют проверять статистику финансовых операций , создавать диаграммы, визуализации и графики, аналитические обзоры и т.д. Терминал можно установить на компьютерное оборудование, планшет либо мобильный телефон. На компьютер специалисты рекомендуют загрузить систему QUIK.

Открытие счета

После подписания соглашения с брокером открывается счет для проведения финансовых операций , создается аккаунт, определяются пароль и логин для системы. Для подачи заявок посредством торгового терминала потребуются электронные ключи, которые генерируются с помощью специального ПО. Один ключ передают компании-посреднику, другой (закрытый) ключ содержится у собственника аккаунта.

После подписания соглашения с брокером открывается счет для проведения финансовых операций , создается аккаунт, определяются пароль и логин для системы. Для подачи заявок посредством торгового терминала потребуются электронные ключи, которые генерируются с помощью специального ПО. Один ключ передают компании-посреднику, другой (закрытый) ключ содержится у собственника аккаунта.

Внесение на счет денежных средств

Следующим этапом является внесение денежных средств на счет с помощью кассы банка либо через платежный терминал онлайн, после чего могут выполняться транзакции.

Заключение

Получение дохода от сделок на московской бирже доступно любым физическим лицам с помощью брокерской организации. Для подписания соглашения с брокером потребуется подготовить пакет бумаг . Однако отсутствие страховки делает финансовые операции рискованными.

Рекомендуется совершать сделки после знакомства с нюансами работы демо-счета, знакомства с основными стратегиями, расчета особенностей времени сделки (утреннее, вечернее и т.д.). При грамотной работе можно получать прибыль.

Как торговать на бирже физическому лицу

Биржа — это наиболее удобное и безопасное место, где встречаются покупатели и продавцы ценных бумаг и активов. На ней можно купить и продать акции, облигации , валюту, контракты на золото и серебро, нефть, газ и другие активы.

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

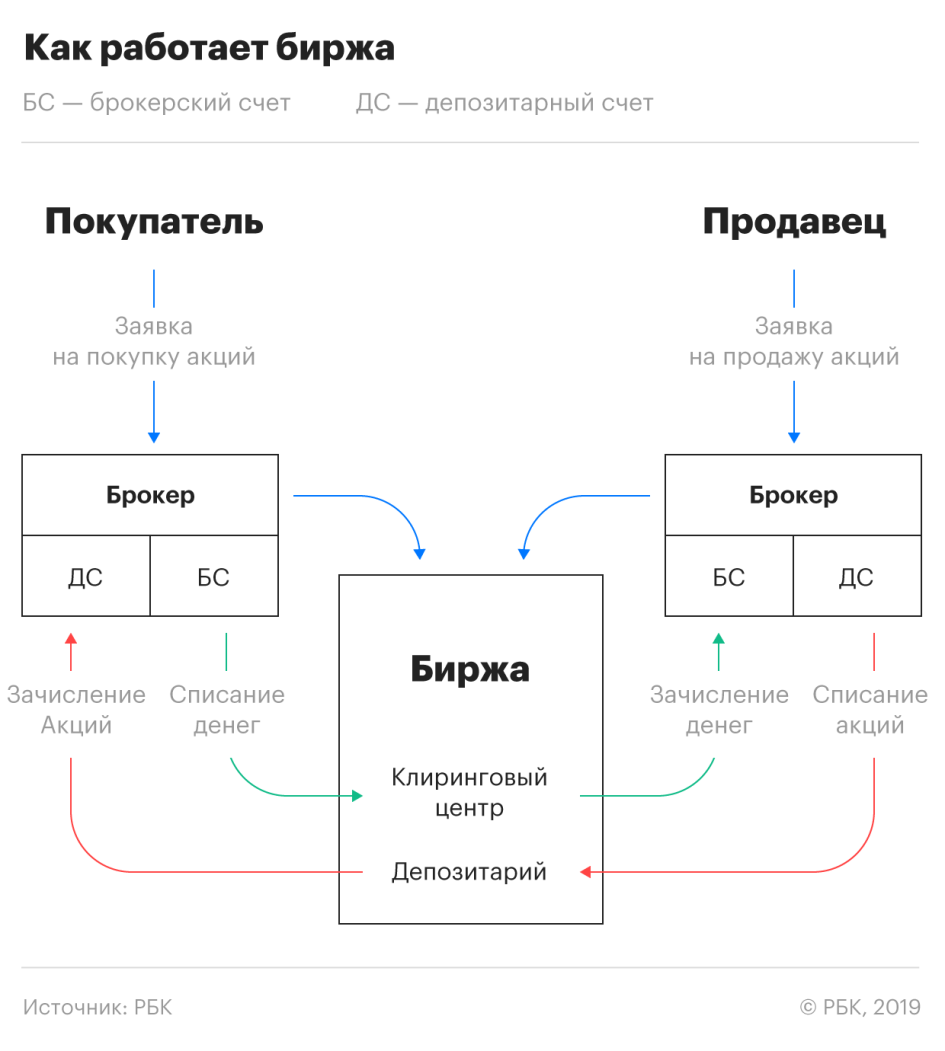

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

Брокер открывает для частного инвестора брокерский счет, на который тот перечисляет деньги. Раньше эта процедура занимала несколько дней и требовала личного визита в офис для прохождения идентификации. Но сейчас все стало гораздо удобнее — счет можно открыть дистанционно с телефона, планшета или ноутбука, а пополнить — безналичным переводом или пластиковой картой.

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.