Как работает биржа ценных бумаг

Как работает биржа ценных бумаг

Биржа — это наиболее удобное и безопасное место, где встречаются покупатели и продавцы ценных бумаг и активов. На ней можно купить и продать акции, облигации , валюту, контракты на золото и серебро, нефть, газ и другие активы.

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

Брокер открывает для частного инвестора брокерский счет, на который тот перечисляет деньги. Раньше эта процедура занимала несколько дней и требовала личного визита в офис для прохождения идентификации. Но сейчас все стало гораздо удобнее — счет можно открыть дистанционно с телефона, планшета или ноутбука, а пополнить — безналичным переводом или пластиковой картой.

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

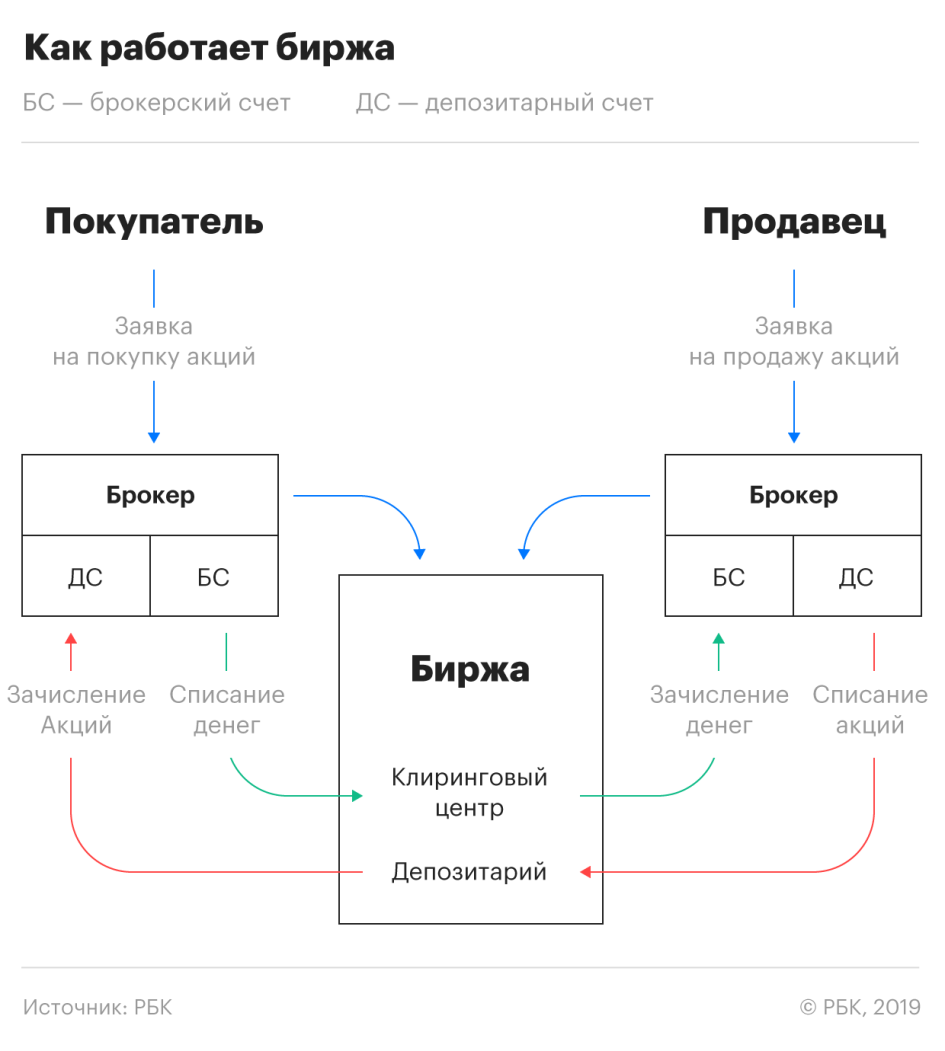

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Как работает и что такое фондовая биржа?

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Такой способ торговли уходит в прошлое. Более удобной становится электронная торговля – она быстрее и дешевле.

Основные понятия

Развитие телекоммуникаций, в том числе интернета, позволяет инвесторам совершать сделки с ценными бумагами в реальном времени, даже находясь в разных концах земного шара.

Фондовая биржа – место, где встречаются продавцы и покупатели ценных бумаг и где заключаются сделки между ними.

Итак, одним из ключевых участников рынка ценных бумаг являются фондовые биржи, на которых совершаются сделки, связанные с покупкой и продажей ценных бумаг.

Задача фондовой биржи — создать комфортные условия участникам рынка для проведения операций с ценными бумагами.

Функции

Специалисты, работающие на бирже, выполняют следующий комплекс работ:

- производят отбор ценных бумаг, которые могут торговаться на бирже. Эту процедуру называют листингом. К торговле на бирже допускаются акции хороших компаний, которые работают с прибылью. Акции этих компаний достаточно легко купить и продать;

- осуществляют расчет фондовых индексов по результатам торгов. Фондовый индекс показывает, как в среднем изменилась цена акций, торгуемых на бирже, за истекший период;

- определяют правила проведения торгов;

- обеспечивают проведение расчетов между продавцами и покупателями ценных бумаг.

Для того, чтобы инвесторы могли совершать операции купли-продажи, нужно место, где эти операции могли бы проводиться. Фондовые биржи созданы именно для этого.

Биржевую торговлю в России сегодня представляет Московская биржа. Это целая группа компаний, в состав которой входит помимо торговых площадок еще и клиринговый центр и центральный депозитарий. Благодаря созданной инфраструктуре Московская биржа предоставляет клиентам полный цикл услуг, связанных с биржевой торговлей.

Рядовому инвестору попасть на биржу невозможно.

Допуск к торгам

В России насчитывается около 500 тысяч частных инвесторов, причем их число растет с каждым годом. В США количество индивидуальных инвесторов составляет несколько миллионов человек.

Где можно найти такое помещение, чтобы в нем разместить всех желающих торговать ценными бумагами? Наверное, создать такое помещение невозможно. Да и не нужно. Механизм торговли построен таким образом, что допуск на биржу имеют только брокерские компании.

Частный инвестор может совершать операции с ценными бумагами через брокерскую компанию.

При осуществлении сделок купли-продажи ценных бумаг продавец и покупатель напрямую не встречаются. Частный инвестор-продавец подает заявку на продажу ценных бумаг брокерской компании.

Брокерская фирма поручает заказ клиента своему представителю на торговой площадке по телефону или по компьютерным системам связи, который передает ее торговому брокеру. Торговый брокер работает в операционном зале, и он выставляет эту заявку для всеобщего обозрения.

Аналогичным образом поступает инвестор, желающий купить ценные бумаги. Он будет подавать заявку на покупку ценных бумаг своей брокерской компании, а та выставит ее в торговом зале. Если параметры заявок сойдутся по цене и количеству ценных бумаг, то сделка состоится. Покупатель получит ценные бумаги, а продавец — деньги.

Механизм торгов

В последнее время в механизме биржевой торговли произошли существенные изменения, обусловленные развитием компьютерных технологий. Раньше биржа представляла собой большой зал, в котором торговля велась с голоса, т. е. брокеры выкрикивали, какие акции, сколько и по какой цене они хотят купить или продать.

В результате в зале стоял невообразимый шум и свою голосовую заявку брокер подкреплял специальными жестами. Появился особый язык жестов биржевой торговли, которому обучали брокера, прежде чем его допустить в торговый зал.

В настоящее время торговля с голоса практически не ведется.

Брокерская компания по компьютерным сетям выставляет заявку, которая высвечивается на мониторе компьютера для всеобщего обозрения. Если появляется встречная заявка, совпадающая по параметрам (по количеству и по цене), то заявки автоматически удовлетворяются.

С появлением Интернета кардинально изменились условия работы частных инвесторов — подключившись к Интернету, инвестор может совершать сделки, не выходя из дома.

Для этого достаточно на компьютере установить программное обеспечение, которое предлагают многие брокерские компании. Благодаря этой технологии инвестор может:

- получать все последние новости о происходящих на фондовом рынке событиях;

- видеть котировки ценных бумаг в реальном времени;

- видеть котировки ценных бумаг в реальном времени;

- отдавать приказы на покупку и продажу ценных бумаг.

Дополнительно ознакомьтесь с кратким видео о том, как работает фондовая биржа:

Как работает биржа

Если у вас есть сбережения в банке, да еще и в разных валютах — вам уже можно позавидовать. Но на этом список финансовых инструментов не заканчивается. Доходность по вкладам снижается и будет снижаться дальше. Чтобы получать более высокую прибыль, стоит поучиться инвестициям. Давайте разберемся, как это правильно сделать, с чего лучше начать и какие риски и возможности дает путь инвестора.

КАК УСТРОЕН ФОНДОВЫЙ РЫНОК

Есть несколько видов бирж: фондовая, валютная, сырьевая. Наиболее интересна для частного инвестора первая. На ней торгуются ценные бумаги. Они бывают двух видов: акции и облигации. Если вы покупаете акцию, то становитесь собственником компании и имеете право на часть прибыли. Если приобретаете облигацию — становитесь кредитором и спустя время вам обязаны вернуть деньги с процентами.

Самостоятельно купить ценные бумаги невозможно. Для этого есть так называемые профессиональные участники рынка. Чтобы стать инвестором, нужно заключить договор с брокерской компанией, у которой есть лицензия ЦБ . Она откроет счет и предоставит доступ к торговой системе. Сделки совершаются онлайн через компьютер или смартфон. Несколько кликов — и можно стать собственником или кредитором Газпрома , Сбербанка и даже американской корпорации Apple. Но такая технологическая простота таит в себе риски…

ШКОЛА СПЕКУЛЯНТА

Торговать на бирже в последние пару лет стало очень просто. Зашел в мобильное приложение. Выбрал ценную бумагу, нажал кнопку «Купить» и превратил свои деньги в ценные бумаги. Захотел продать бумагу — нажал другую виртуальную кнопку и снова оказался при деньгах. Но есть один нюанс. За каждую сделку вы платите комиссию посредникам — брокеру и бирже. Она сравнительно небольшая (в среднем 0,1%), но если покупать и продавать акции и облигации слишком часто, можно лишиться крупной суммы денег.

Начинающие инвесторы часто воспринимают биржу как возможность сорвать куш — что-то вроде онлайн-казино или скачек на ипподроме. Мол, удалось все правильно рассчитать и поставить на победную лошадку — стал мультимиллионером. Для этого нужно просто дешево скупать акции, а потом дорого их продавать. Именно такой стратегии и тактике, к сожалению, учат почти на всех биржевых курсах при крупных брокерских компаниях.

ПОКУПАТЬ ПОСТОЯННО, НИКОГДА НЕ ПРОДАВАТЬ

Увлечение спекуляциями приводит к тому, что тысячи начинающих инвесторов пытаются обыграть рынок. Кто-то анализирует финансовую отчетность и ищет недооцененные акции, а кто-то верит в «японские свечи» технического анализа, пытаясь отыскать на графиках знаки будущего роста или падения. То есть тратят уйму времени в поисках идеальной инвестиционной стратегии. Кому-то действительно везет, но большинство либо теряют деньги, либо остаются при своих.

По мнению экспертов, лучший метод инвестирования для начинающих — покупать ценные бумаги и держать их. Как правило, котировки акций растут быстрее инфляции и других активов. Плюс они приносят постоянный доход в виде дивидендов. Некоторые российские компании платят по 7 — 10% ежегодно. Облигации тоже приносят хороший доход в виде купонов. Они, как правило, выше, чем ставка по банковскому депозиту.

СЛОВАРИК «КП»

Между страхом и жадностью

Базовый принцип инвестиций — чем выше потенциальная доходность, тем выше риск. И наоборот. Самые защищенные и гарантированные вложения приносят маленькую прибыль. Простой пример — гособлигации. Доход по ним едва превышает прибыль по банковскому вкладу. Но при этом риск стремится к нулю. Другое дело — акции небольшой технологической компании. Они могут «выстрелить» и всего за несколько лет вырасти в десятки раз (как это произошло с Apple или Фейсбуком), а могут подешеветь на порядок, потому что ожидания инвесторов не оправдались.

Здесь каждый инвестор выбирает собственную стратегию. Может либо сохранить сбережения, но в этом случае прибыль едва покроет инфляцию. Либо рискнуть, но при этом шансы выиграть или проиграть примерно равны. В любом случае обещания сверхвысоких прибылей должны проходить проверку скепсисом.

Синоним выражения «риск/доходность» — между страхом и жадностью. С одной стороны, инвесторы боятся потерять свои деньги. С другой — хотят заработать как можно больше. В идеале нужно найти некий баланс.

Советы «КП»

Пошаговая инструкция для инвестора-«чайника»

Создайте резервный фонд. У вас должна быть заначка на случай финансового форс-мажора. И она должна лежать в банке. Объем — чтобы хватило на шесть месяцев безбедной жизни, если потеряете работу или другой источник дохода. Создали кубышку, а свободные деньги остались? Тогда и только тогда можно подумать об инвестициях.

Научитесь азам. Прочитайте пару классических книжек про биржу и инвестиции. Сходите на курсы. Многие компании проводят их бесплатно. Но будьте осторожны: часто брокеры намеренно учат клиентов спекуляциям. Вам это не нужно.

Выберите брокера с лицензией ЦБ и наиболее выгодными расценками. Реестр есть на официальном сайте Банка России в разделе «Финансовые рынки». Многие крупные банки предлагают клиентам открыть брокерский счет у них. Обычно так удобнее.

Вместо обычного брокерского счета открывайте ИИС. Если государство предлагает вернуть вам часть вложенных денег в виде налогового вычета, грешно этим не пользоваться.

Начните инвестировать. Можете покупать паи индексного ПИФа или выбирать ценные бумаги самостоятельно. На первом этапе лучше вкладывать деньги в акции и облигации самых крупных компаний. Их называют «голубыми фишками». За основу можно взять список бумаг, которые входят в индекс Мосбиржи.

Покупайте акции и облигации регулярно, а не время от времени. Так вы сможете создать сбалансированный портфель и не зависеть от колебаний котировок. Главное — не реагировать на возможные провалы рынка. Покупать на падении даже выгоднее. Это принесет более высокий доход в будущем. Пытаться найти наиболее удачное время для вложений зачастую не имеет смысла. Точно предсказать, как будут вести себя котировки в будущем, не может ни один даже самый опытный инвестор.

Храните деньги в разных активах. Такая стратегия называется диверсификацией. В вашем портфеле должно лежать 8 — 10 ценных бумаг разных компаний из разных отраслей. Это снизит риск потерять сбережения, если одна из компаний обанкротится или ее котировки обрушатся из-за плохих новостей. Чтобы исключить валютный риск, вкладывать можно как в российские, так и в зарубежные ценные бумаги. Их тоже можно купить с помощью брокерской компании.

ОСТОРОЖНО:

Есть риск потерять деньги

Три опасные стратегии

Чем опасны для начинающего инвестора доверительное управление, биржевые роботы и торги на «Форексе».

1. Не доверяй управляющим

На рынке очень много компаний, которые предлагают взять ваши деньги в доверительное управление и показать доходность выше рынка. Статистика, к сожалению, доказывает обратное. Большинство «профессионалов» проигрывают индексу. При этом договор написан таким образом, что прибылью вы делитесь, а все убытки берете на себя. Более того, некоторые управляющие берут сразу две комиссии: 1 — 2% от суммы всех активов и 5 — 10% от полученной прибыли.

— Даже если управляющий говорит вам, что он берет комиссию только с прибыли, это означает следующее. Он возьмет ваши деньги и начнет вкладывать в максимально рискованные активы, надеясь получить суперприбыль. Если ему и вам повезет, он возьмет свои 10 — 20%, а вам достанется львиная часть дохода. И это выглядит честно. Но если риск не оправдается и инвестиции принесут крупные убытки, все они будут вашими. Управляющий ничем не рискует, — комментирует Сергей Спирин , эксперт по личным финансам, автор блога «Записки инвестора».

2. Чем опасны торговые роботы

Еще один почти проверенный способ лишиться своих сбережений — купить биржевого робота. Некоторые опытные трейдеры продвигают автоматическую систему торговли, которую они-де разработали на основе многолетнего опыта.

Для покупателей все просто. Мол, загружаете специальную программу, которая сама торгует и ищет лучшие возможности для покупки/продажи акций. Стоят такие роботы баснословных денег (обычно несколько сотен тысяч рублей). А результат предсказать невозможно. В большинстве случаев это тоже развод. Повлиять на алгоритм работы бездушного автомата вы не можете, плюс нужно платить деньги за обновление программы.

Даже если все по-честному и опытный трейдер действительно хочет озолотить незнакомых ему людей, риски все равно остаются на частном инвесторе, а продавец не несет никаких обязательств.

3. Валютный азарт

Российский финансовый рынок удивительный. До сих пор в стране больше тех, кто играет в онлайн-казино и спекулирует на «Форексе», чем вкладывает деньги на официальном фондовом рынке. Торги валютой — это не инвестиции, а азартная игра. Причем с неочевидным результатом для игроков. Именно поэтому Центробанк недавно отозвал лицензии почти у всех форекс-дилеров в стране.

Основные риски для частных инвесторов: высокие комиссии за сделки и большое кредитное плечо. Игроков вынуждают чаще торговать (и каждый раз платить комиссию), а также делать это на заемные деньги. Кредитное плечо доходит до 1 к 100. Это означает, что на один доллар своих денег можно взять в кредит еще 99 чужих долларов и тем самым повысить потенциальный доход в 100 раз. Но это лишь один из сценариев, о которых рассказывают на курсах по торгам на валютном рынке. Другой сценарий, вероятность которого — те же 50%, не такой радужный. Если вы не угадали движение, то убыток всего в 1% убьет весь ваш депозит. Плюс кредит вам предоставляют, естественно, не бесплатно. В таких условиях большинство клиентов форекс-компаний проигрывают все деньги за несколько месяцев.

ПОЛЕЗНЫЕ ССЫЛКИ

Вопрос — Ребром

А что если мои деньги украдут?

Защита инвесторов на бирже выстроена не хуже, чем в банке. Акции и облигации выпускаются только в электронном виде. Учет прав ведут специальные компании-депозитарии. Они хранят всю информацию о том, кому какие ценные бумаги принадлежат. Если брокер обанкротится (а такое бывает очень редко), ваши акции передадут другому брокеру, а их владельцем останетесь вы. Главное, чтобы у брокера была лицензия ЦБ, а ваши деньги были вложены в ценные бумаги, а не лежали на счете у брокера в виде наличных.

МНЕНИЯ ГУРУ

«Вместо поиска иголки купите стог сена целиком»

Джон Богл, американский предприниматель и инвестор:

— В мире существуют сотни рынков и тысячи акций, но вам необязательно изучать каждый рынок и подбирать недооцененные и наиболее перспективные ценные бумаги. Это отнимает много сил и времени. Чтобы хоть немного преуспеть, вам придется потратить время на изучение макроэкономической ситуации, чтение отчетности отдельных компаний, следить за бизнес-новостями, то есть держать руку на пульсе рынков. Все эти действия вызывают то желание продавать и покупать, то апатию и стремление выйти в кеш. У большинства людей нет на это ни времени, ни желания, нет и железных нервов. Самое простое решение для большинства инвесторов — вложиться сразу в весь рынок, например купить акции индексного инвестиционного фонда (в России — индексные ПИФы. — Ред.). То есть вместо поиска иголки купить стог сена целиком.

«Любая коррекция на бирже сменяется восстановлением»

Уоррен Баффетт, американский предприниматель и крупнейший в мире инвестор:

— Дисциплина — это то, что отличает успешного инвестора от неуспешного. Выбрав пассивную стратегию инвестирования («купил и держи») и четко определив свою финансовую цель, не отклоняйтесь от заданного курса, что бы ни происходило на рынке. Помните, что каждая коррекция на фондовом рынке, когда часть активов в вашем портфеле может показывать отрицательные доходности, как правило, заканчивается восстановлением. Поэтому, если вы решили инвестировать на 5, 10, 30 лет, не выводите деньги раньше срока, делайте регулярные ребалансировки. Отсутствие инвестиционной дисциплины — кратчайший путь к убыткам.

И ВЫЧЕТ В ПРИДАЧУ

Какие преимущества дает ИИС

Наиболее удобный и выгодный способ начать торговать на бирже — открыть индивидуальный инвестиционный счет (ИИС). По нему вы можете получать тройной доход. Во-первых, от дивидендов, которые компании платят из чистой прибыли по акциям, и купонов, выплачиваемых по облигациям. Во-вторых, от налогового вычета, который дает государство (13% от вложенной суммы или от полученного дохода). И в-третьих, котировки акций на долгих сроках всегда растут.

Для льготных инвестиций есть лишь два ограничения. Первое — вычет первого типа можно получить не более чем с 400 тысяч рублей в год (то есть 52 тысячи рублей на руки, если у вас есть доход, с которого уплачивался НДФЛ). Второе — чтобы иметь право на вычет, нельзя снимать основную сумму со счета в течение трех лет. При этом начисленные дивиденды и купоны тратить можно.

Прибыль по ИИС почти вдвое выше, чем по банковскому депозиту. Если вы вложите деньги в гособлигации (сейчас их доходность — около 7% годовых) и получите налоговый вычет, средняя доходность за три года составит 11 — 12% годовых. Для сравнения: банки предлагают по вкладам 6 — 7% годовых, но трехлетние депозиты — сейчас редкость.

Читайте также

Если папу уволили: калькулятор президентской поддержки семей с детьми

«КП» подсчитала, сколько получат финансово пострадавшие от коронавируса

Как работает биржа?

Биржа это площадка для проведения торгов, чтобы примерно понимать, как происходит работа на бирже, необходимо знать ключевых участников торгов и примерное устройство финансового рынка:

Финансовый рынок

Финансовый рынок в целом можно сравнить с Робином Гудом – главная их функция — это перераспределение капитала от тех, у кого он в излишке, и они не знают, как его использовать тем, у кого есть идеи, но для их реализации недостаточно капитала

Инфраструктура рынка, соответственно, все то, что помогает рынку правильно функционировать. Существуют проф. участники и (как думаете, кто?) не профучастники финансового рынка. Кто такие профучастники, нам рассказывает федеральный закон о рынке ценных бумаг. Их задача – оказание услуг на коммерческой и компетентной основе, но только при наличии лицензии от центрального банка(ЦБ) – органа, регулирующего финансовую деятельность. Не профучастники – все остальные структуры, так или иначе помогающие участникам рынка осуществлять их деятельность. Основные из них это: коммерческие банки, рейтинговые агентства (их роль – оценивать надежность компаний, на этот рейтинг смотрят и ссылаются инвесторы на финансовом рынке), аудиторы (занимаются проверкой финансовой отчетности), разработчики ПО (разрабатывают специальные программы «биржевые терминалы» через которые, собственно, и совершаются сделки). Все участники прямо или косвенно влияют на финансовый рынок.

Брокеры

Именно те, к кому приходят, чтобы покупать или продавать на финансовом рынке. Торговля осуществляется с помощью заявок и сделок. Заявка – это крик одного из брокеров в биржевом зале (как из фильмов про брокеров, где они торгуют в одном большом шумном помещении). В наше время уже никто не кричит, но понятие заявки осталось. Заявки отображаются в стакане заявок – окне биржевого терминала (программы, через которую мы и участвуем в финансовых торгах). Еще одна функция брокера – он может быть вашим налоговым агентом. Что это значит? Брокер за вас заполняет документы, взаимодействует с налоговыми органами. Большинство доходов облагаются налогом на доходы физических лиц (НДФЛ), он составляет 13% от дохода. Если вы разрешаете брокеру быть вашим налоговым агентом, то с вашей прибыли брокер и удержит эти 13% на налоговый период, то есть до окончания календарного года. Для брокера такая схема является некой «страховкой», если вы выведете свои деньги и убежите, не заплатив налога (разбираться по этому поводу будут с ним, ведь через него вы ведете сделки). Если брокер удержал чуть больше чем надо, то не волнуйтесь, по окончании года он обязан вернуть вам лишнее. Лайфхак из лекции: с дивидендов, брокер тоже обязан заплатить налог, но, если договориться выводить деньги на ваш банковский счет, брокер будет отсутствовать как звено в этой операции и не будет удерживать проценты. Существуют налоговые послабления, например, если вы для сбережения и приумножения своих финансовых средств выбираете купоны ОФЗ (облигации федерального займа – по сути долг нашей страны), то с купонов вы налог платить не будете, но курсовая разница все равно облагается налогом (если вы получили доход играя на курсе)

Депозитарии и регистраторы — тоже профучастники. Депозитарии хранят ценные бумаги, регистраторы – ведет учет всех владельцев ценных бумаг. Конечно же, сейчас это уже не бумаги, а просто электронные записи. Депозитарии удобны лицам, так как на них можно хранить свои ценные бумаги без контракта с брокером, а регистраторы удобны скорее компаниям – он предоставляет им информацию о том, кто владеет их бумагами и в каком количестве

Управляющие компании

Брокер это всего лишь посредник, решения о заявках и сделках вы принимаете сами. Заключая договор с управляющей компанией, вы разрешаете компании оперировать своими средствами под процент больше чем у банка. В отличие от банков управляющие компании не могут гарантировать вам доход, они лишь могут предоставить ориентир по доходности и ориентир по риску – сколько вы можете получить и сколько потерять. Уровень защиты ваших вложений определяется договором, и поддается простому правилу – кто не рискует, тот не… потеряет свои деньги, хотя и получит меньше. Управляющие компании имеют большой штат аналитиков, поэтому они могут показывать хорошие доходности. У таких компаний есть 2 модели работы с инвесторами:

1) Коллективные инвестиции: модель с наиболее комфортным порогом входа (от 5000 р). Все средства инвесторов идут в ПИФ (паевой инвестиционный фонд), которым управляет одна команда и все средства распределяются по одной стратегии. К ПИФам предъявляют большие требования по прозрачности, и вы всегда можете посмотреть сколько тот или иной фонд заработал для своих инвесторов . Еще один лайфхак: очень важно кто является капитаном этого финансового корабля, поэтому обращайте внимание не только на результаты фонда, но и на результаты конкретной команды.

2) Работа с персональным управляющим. Здесь ключевое слово «персональным». Оно подразумевает больший порог входа (от 300 000) и меньшую прозрачность (все индивидуально). Это отдельная индустрия, со своими плюсами и минусами.