Именные ценные бумаги являются

Ордерные ценные бумаги: предназначение, виды и методы передачи

Разнообразие бумаг

Вопреки распространенному мнению, ценные бумаги не только те, что торгуются на бирже и могут увеличить капитал. К ЦБ также относятся любые правовые документы на материальные ценности, будь то депозитарный сертификат, либо контракт на поставку товара. Да, такие документы также могут быть перепроданы, но для этого должны быть учтены определенные обстоятельства по передаче прав.

Фьючерс, к примеру, является контрактом на определенную поставку активов, которые могут быть зафиксированы при помощи данной сделки. Фьючерс обладает большой волатильностью, то есть резко меняет цену. А значит он способен быть в скором времени перепродан. Именно эта его особенность и сделала фьючерс популярным инструментом среди спекулянтов.

Классификация бумаг

Помимо уже понятного и известного разделения на облигации, акции и прочие документации, бумаги имеют и другой типаж. Общепринятая классификация позволяет делить их в соответствии с принципом перехода прав.

На основании данного принципа получается известное деление ЦБ на:

- Именные ценные бумаги. Выписанные на определенное лицо и указанное в сертификации. Такая акция будет предоставлять все потенциальные возможности только для того, чье имя зафиксировано в документе. Конечно перепродажа возможна, но только по факту проведения целой серии регистрационных актов, как у депозитария, так и у регистратора. Подобные перипетии существенно снижают оборотность данного типа.

- Ордерная ценная бумага составляется на имя первого конкретного держателя. При этом держатель получается право передавать полномочия по собственному приказу. Отражается данный приказ при помощи соответствующей надписи на самой бумаге. Передаточная надпись на ордерной ценной бумаге – индоссамент. Формально индоссаментом является и сам первоначальный владелец актива.

- Сертификаты на предъявителя. Такие сертификаты закрепляют право за держателем документов. Соответственно на самих физических носителях нет указаний, конкретизирующих лицо владельца. Такая специфика повышает оборотность и значимость ЦБ как рыночного товара. Но при этом также подлежит регистрации. Хотя, по сравнению с именной, предъявительская ЦБ гораздо проще в плане проведения сделок по ней. Формально такой бумагой можно назвать даже денежную банкноту национальной валюты.

Ордерные ценные бумаги

Ордерной ценной бумагой называется довольно широкий спектр активов, который несет за собой скорее процесс передачи денежных масс. В отличии от акций, которые гарантируют владение частью компании, ордера гарантирую владение суммой. Соответственно с механизмом облигаций похожего несколько больше.

Данные ордерные свидетельства подразделяются на переводные и простые ордера. Простым векселем называется обыкновенная расписка. Переводной документ может передаваться между лицами, когда в специальной графе делается специальная отметка. О необходимости совершения подобного действия должно быть специальное указание, изложенное в процессе заполнения бумаги.

Именная ценная бумага – документарная, а значит за ней зафиксированной имя ее полноправного и законного владельца. Список подобных сертификаций не слишком широк, но требует всестороннего изучения.

Гражданский кодекс закрепляет понятие:

Ордерной является документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается ее владелец, если ценная бумага выдана на его имя или перешла к нему от первоначального владельца по непрерывному ряду индоссаментов

Вексель

Вексель – классический образец ордера. Представляет собой документацию, имущественные права по которой располагаются в отношении некоторой суммы, указанной в векселе. Формирует долговые обязательство путем указания на квитке конкретной сумму, которую эмитент должен держателю.

Процесс выписки векселя представляет собой маршрут из банка, с которым и эмитента имеется договор, документации, которая им заполняется и держателем, который возвращается в банк с данной бумагой. Держатель требует сумму по векселю со счета в банке. Либо получает долговое обязательство. В банке осуществляются выдачи средств по векселям. Таким образом они “гасятся”, то есть, долговые обязательства закрываются.

Похожее сотрудничество с банковским институтом и у того, кто выписывает чеки. В отличие от магазинного чека, который скорее становится подтверждением покупки, банковский служит инструментом передачи денег.

Обладая счетом в конкретном банке, его клиент может завести именную чековую книжку. При безналичном расчете с некоторым свои партнером или другим участником сделки по купле/продаже, человек заполняет в своей чековой книжке один квиток.

Туда вносится сумма, установленное договоренностью и то имя, на которое чек и выписывается. Следом, указанное в чеке лицо, обладает возможностью получить указанную сумму в любой кассе банка, у которого обслуживает эмитент.

Коносамент

Гораздо более интересная схема представляется в коносаментах. Это товарораспределительные сертификаты, за каждым из которых стоит определенная товарная поставка конкретного типа: морского или авиационного.

Данный ордер фиксирует массу поставки товара, его наименование, сроки выполнения и денежную массу, которая должна быть либо была уплачена за проведение данной поставки. Коносамент должен указывать и следующие моменты:

- Именного типа, где четко прописывается получатель грузов;

- Коносамент на предъявителя, то есть груз получит человек, предъявивший коносамент;

- Ордерного типа, он является самым широко используемым. Подобный документ можно передавать, если это прописано на другой стороне.

Ценность заключается в том, что на данном документе фиксируются итоги, то есть факт выполнения поставки, а значит только при заполнении данной графы возможен процесс расчете финансами за данное поступление.

В автомобильных грузовых перемещениях данный документ заменяется накладной – соответствующим фиксирующим сертификатом. В широком рыночном понимании данные документы могут быть перепроданы, тем самым поступление будет перенацелено на другое лицо, нынешнего обладателя. На бирже такой принцип во многом применяется фьючерсными срочными контрактами.

Передача прав

Передача права, как уже было сказано выше, осуществляется при помощи индоссаманта. Это специальная надпись, которую проводит действующий владелец прям на бумаге, тем самым передавая полномочия в руки нового владельца. Указывается имя и дата передачи.

Восстановление прав по определенной документации может быть проведено в зависимости от потери этих прав. Чаще всего возможен судебный порядок, на котором будет рассмотрено дело. В случае потери документа есть вероятность успешно обратиться в учреждение – эмитент, и предоставив доказательства восстановить вексель.

Судебный порядок устанавливается Гражданским Кодексом РФ:

- В случае поступления заявления держателя документа до истечения трех месяцев со дня опубликования указанных в части первой статьи 296 настоящего Кодекса сведений суд оставляет заявление лица, утратившего документ, без рассмотрения и устанавливает срок, в течение которого лицу, выдавшему документ, запрещается производить по нему платежи и выдачи. Этот срок не должен превышать два месяца.

- Одновременно судья разъясняет заявителю его право предъявить в общем порядке иск к держателю документа об истребовании этого документа, а держателю документа его право взыскать с заявителя убытки, причиненные принятыми запретительными мерами.

- На определение суда по вопросам, указанным в настоящей статье, может быть подана частная жалоба.

Уступка права требования обязательств по ордерной бумаге проводится также в рамках Гражданского Кодекса РФ, где этот момент прописан в статье 146 а также в соответствии с 29-ой статьей Федерального Закона “О рынке ценных бумаг”.

Основные преимущества и недостатки именных ценных бумаг

Для того чтобы иметь представление об именных ценных бумагах, предлагаем подробно ознакомиться с их определением, особенностями, свойствами, преимуществами и недостатками.

Именная ценная бумага – это денежный документ, содержащий сведения о ее владельце, которые вносятся в данный документ или в реестр собственников. Передача имущественных прав представляется возможной исключительно при предъявлении данного денежного документа.

Если рассматривать данную бумагу с юридической стороны – это документ подтверждающий принадлежность его собственнику, материально ценных благ и предоставляющий права на них, не накладывая при этом обязанности. С экономической, владелец – это представитель капитала, приносящего доход.

Эффективно ли инвестирование в ценные бумаги на практике? Ответ содержится в этом видео:

Отличительные особенности ценных бумаг

Особенности заключаются в следующем:

- Это бумага, которая имеет ценность, выраженную в денежном эквиваленте. В отличие от большинства обычных документов, которые несут какую-либо информацию и не несут материальной ценности.

- Курс ценных бумаг не стоит на месте. Скачки в их стоимости дают возможность на этом зарабатывать.

- Ценная бумага предоставляет права, но не накладывает не каких обязанностей в отличие, например, от договора, где с обеих сторон накладываются и права, и обязанности.

- Ценная бумага – документ повышенной важности. Исходя из этого оборот, она регулируется отдельными законами.

Положительные стороны и недостатки

Возможность в любой момент выгодно перепродать акции по курсу в разы выше, чем в момент приобретения.

Резкий скачок цен вниз на курс акции.

Акции хорошо сказываются на статусе акционера, так как дают возможность принимать участие в собраниях и решении важных вопросов, касающихся деятельности организации.

Высокая инвестиционная надежность.

Качества, свойственные ценным бумагам

Свойства ценных бумаг:

- Купля-продажа ЦБ (т.е. обращаемость) между ЧП, организациями или государством, которые осуществляют долгосрочные вложения капитала в определенное дело или предприятие для получения материальной выгоды.

- ЦБ имеют стандартное оформление. Нормы установлены государством.

- ЦБ имеют возможность выпускаться однородными сериями. Это свойство называется – серийностью.

- ЦБ – это документ с входящими в него обязательными реквизитами. При отсутствии даже одного из предусмотренных законодательством реквизита – ценная бумага считается не действительной.

- Документы, называющиеся ЦБ обязаны быть признанными государством. Это обеспечивает к ним доверие.

- ЦБ – уникальный товар. Данный документ имеет специализированные рынки со своими правилами, комплексами связанных между собой структур, объектов, благодаря которым происходит обеспечение функционирования системы.

- Доходность ЦБ – это основополагающая причина их приобретения.

- Способность ЦБ быстро продаваться или переводиться в деньги без потеть для их обладателя, т.е. ликвидность.

- Риск и вероятность потерь всегда присутствует. Существуют способы расчета для снижения вероятности риска.

- Исполнять все обязанности по выполнению условий, озвученных при продаже или выпуске ЦБ. Контроль за этим чаще всего, лежит на государстве.

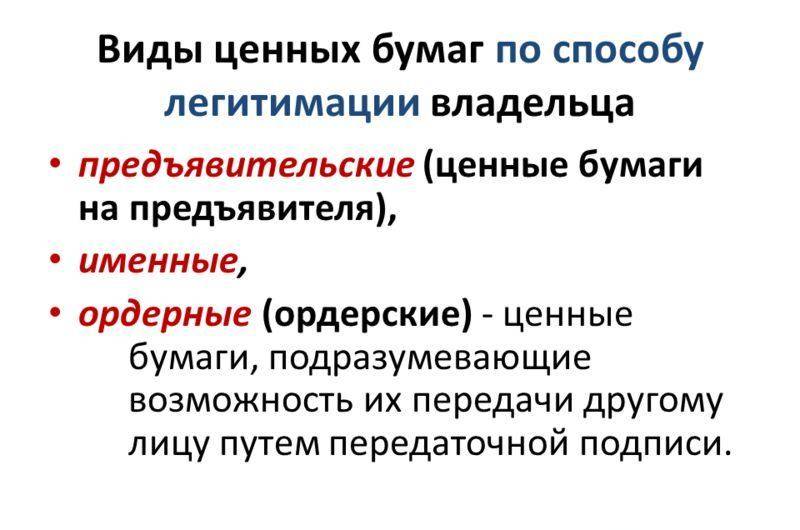

Классификация ценных бумах по способу легитимации.

Классификация ценных бумах по способу легитимации.

Именные ценные бумаги и другие виды

Ценные бумаги делятся на:

- Именная ЦБ – содержит сведения о ее владельце, которые вносятся в данный документ или в реестр собственников. Передача прав возможна исключительно при предъявлении данного денежного документа.

- ЦБ на предъявителя. На ней не фиксируются данные собственника. Права по ним передаются, по средствам фиксации информации передаточного характера с ее обратной стороны.

- Ордерная ЦБ. На данный вид права передаются или предъявляются по средствам самостоятельного внесения информации передаточного характера с ее обратной стороны, не прибегая к регистрации в реестре владельцев.

Виды ценных бумаг по субъектам:

- Государственные ЦБ – выпускают их для развития и финансирования своей деятельности государства (правительства);

- Корпоративные – выпускаются негосударственными и государственными предприятиями;

- ЦБ местных органов власти.

По временным срокам:

- без ограничения срока;

- до 12-ти месяцев;

- от года до трех лет;

- от трех лет и более.

Функции и назначение

Рассмотрим функций ценных бумаг:

- Определением доли прибыли, которую получает государство, различные отрасли, слои населения и сферы экономики.

- Процесс осуществления и воплощения правовых предписаний в поведении собственника на часть прибыли от вложений или на ее возврат.

- Предоставление дополнительных прав.

Чем обусловлена причина выпуска именных ценных бумаг и ее порядок.

Существуют 2 формы выпуска:

- документарная – выдача с ценой определяемой эмитентом и предусмотренными средствами защиты;

- бездокументарная – выдача не производится. Они обращаются в специализированных финансовых организациях, получающих средства в виде депозитов от вкладчиков.

Заинтересованные в этом стороны:

- люди непосредственно выпускающие ценные бумаги;

- государство.

Форма выпускаемой именной ценной бумаги обеим сторонам абсолютно безразлична. Значение имеет лишь факт ее регистрации, это и привело к их бездокументарной форме размещения.

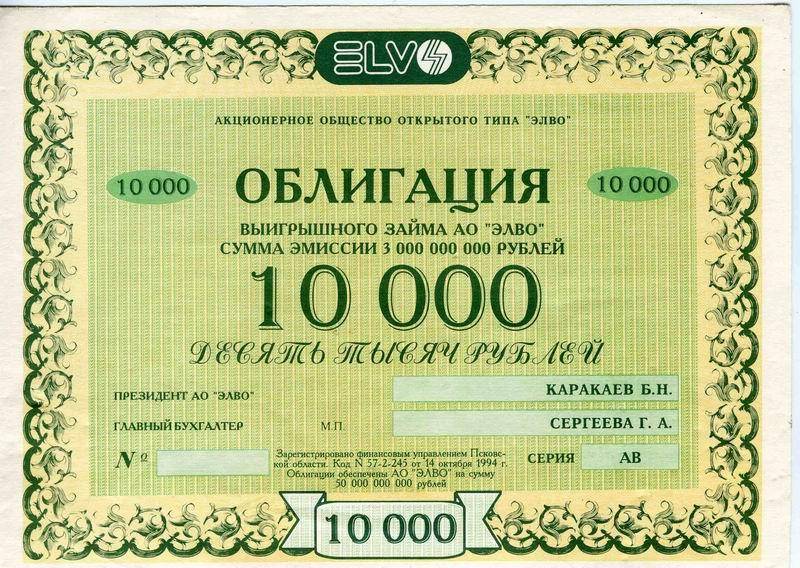

Образец именной ценной облигации.

Образец именной ценной облигации.

Разновидности именных ценных бумаг

Существуют следующие разновидности:

- именная акция;

- свидетельства, выдаваемые временно, которые заменяют собой акции;

- официальная расписка о получении денег или материальных ценностей (акт приёма-передачи материальных ценностей);

- вкладные билеты учреждений, имеющих право осуществлять банковские операции;

- облигации;

- опцион эмитента;

- инвестиционный пай. Что такое ПАММ-счета и ПАММ-инвестирование, как это работает – читайте тут.

Особенности обращения ценных документов

При купли-продажи ценных бумаг без участия биржи характерен следующий порядок:

- Принимается решение о размещении.

- Утверждение решения о выпуске.

- Государственная регистрация выпуска. Что такое дополнительный выпуск акций и как регистрируется их размещение вы можете узнать по ссылке.

- Размещение.

Реестр владельцев именных ценных бумаг

Реестр собственников именных ценных бумаг – это сведения, внесенные в электронную базу данных или в бумажном виде, позволяющие получить доступ к информации о лицах, прошедших процедуру регистрации, удостоверяющую права на ценные бумаги. А также можно являться получателем и отправлять сведения лицам, прошедшим регистрацию.

С октября 2014 года к ведению реестра собственников ценных бумаг допускается исключительно регистратор (с предусмотренной ФЗ лицензией). Реестр хранит следующую информацию о владельце:

- обременении ценных бумаг;

- о количестве акций и их типах;

- информацию о лице, представляющем интересы др. лица на рынке ценных бумаг без права владения на них, и т.д.

Ведение реестра заключается в следующем:

- ведение журнала учета вход/исход;

- ведение зарегистрированных в реестре лиц;

- количестве и виде ценных бумаг;

- стоимости, порядковом номере сертификатов, и т.д.

Что такое доходные вложения в материальные ценности в балансе и как они соотносятся с именными ценными бумагами – читайте здесь.

Следит за ведением реестра акционеров Служба Банка России по финансовым рынкам. Что такое ценные бумаги и каких видов они могут быть вы можете узнать тут: