Биржевые торги что это

Биржевые торги что это

Биржа — это наиболее удобное и безопасное место, где встречаются покупатели и продавцы ценных бумаг и активов. На ней можно купить и продать акции, облигации , валюту, контракты на золото и серебро, нефть, газ и другие активы.

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

Брокер открывает для частного инвестора брокерский счет, на который тот перечисляет деньги. Раньше эта процедура занимала несколько дней и требовала личного визита в офис для прохождения идентификации. Но сейчас все стало гораздо удобнее — счет можно открыть дистанционно с телефона, планшета или ноутбука, а пополнить — безналичным переводом или пластиковой картой.

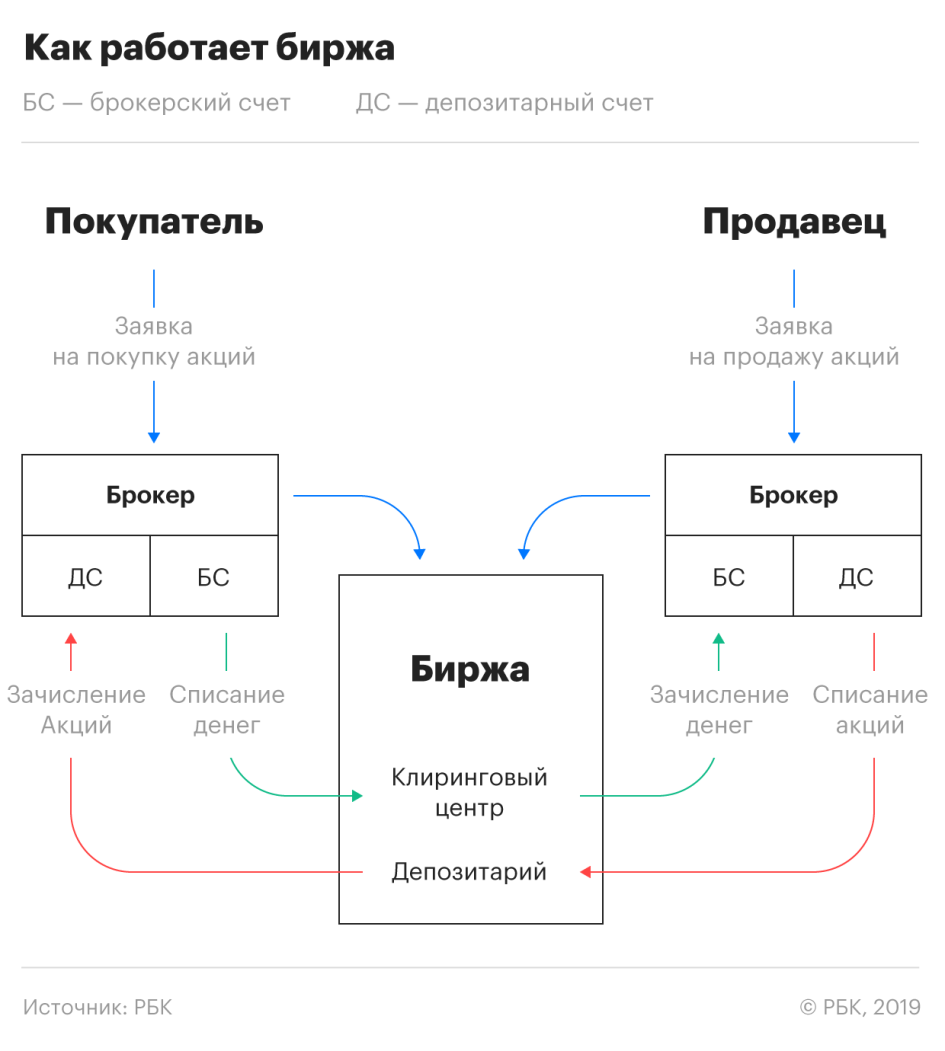

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Что такое биржевая торговля: понятие, основы, функции и виды

Биржа является тем местом, где заключаются сделки покупки и продажи товаров, валюты, ценных бумаг и т.д.

Биржа является тем местом, где заключаются сделки покупки и продажи товаров, валюты, ценных бумаг и т.д.

Раньше торги проводились в определенном помещении, в нем встречались продавцы и покупатели.

Сегодня же, благодаря распространению Интернета и информационных сетей стало возможным участие в торгах без нахождения в здании биржи.

Виды бирж

Биржевая торговля — это процесс заключения сделок на бирже по установленным правилам, где объектом являются товары, ценные бумаги, валютные пары и другие финансовые и производные финансовые инструменты.

В зависимости от предмета торговли выделяют 3 вида бирж:

В первом случае речь идет о сделках купли и продажи товаров. Биржевая торговля может осуществляться на основе качественного описания товара, причем при его отсутствии.

Такие товары однородны и стандартизированы. К ним относятся: зерновые культуры, мясо и скот, различные металлы, производственное сырье и т.д. Главные функции товарной биржи:

- организация товарообмена на взаимовыгодных условиях;

- выявление реального спроса и предложения на товары;

- обеспечение исполнения сделок;

- обеспечение информацией заинтересованных лиц.

На фондовой бирже осуществляются сделки с ценными бумагами. Она дает возможность получить дополнительные средства на развитие производства, реализацию государственных программ и т.д. Приведем главные функции фондовой биржи:

- организация торгов;

- подготовка и реализация контрактов;

- котировка биржевых цен;

- гарантия исполнения сделок;

- информационное обеспечение.

На валютной бирже совершается покупка и продажа валют в соответствии с их котировками. Её главная функция — в установке рыночного курса национальной и иностранных валют.

По типу сделок выделяют следующие виды бирж:

- реального товара — после проведения сделки осуществляется обязательная поставка;

- фьючерсные, где фьючерс – это обязательство на покупку в будущем определенного товара в заданном количестве по установленной цене. Покупатель может перепродать контракт или выполнить его;

- опционные, где опцион является правом на приобретение в будущем товара по указанной цене (покупатель может отказаться от исполнения контракта и в таком случае он потеряет лишь стоимость опциона);

- смешанные, где заключаются сделки разных типов.

Функции

Выделяют четыре функции биржи:

- организация торгов;

- разработка контрактов;

- опубликование цен (котировок);

- гарантирование исполнения сделок.

Организация торгов (первая функция) невозможна без выполнения функции по информированию участников торговли.

Также она берет на себя обязательство по разрешению конфликтных ситуаций (арбитраж), которые могут возникнуть в процессе совершения и исполнения сделок.

Миссия

Биржевая торговля, как основа биржевой деятельности, облегчает сам процесс купли-продажи, а также защищает интересы продавцов и покупателей от потерь, которые могут возникнуть в случае колебания цен или мошеннических действий.

Сегодня процесс торговли стал гораздо проще, поскольку сделки можно заключать с использованием сети Интернет.

Но для того, чтобы торговля была удачной и приносила прибыль, необходимо тщательное изучение всех механизмов, терминов, понятий. А классическим учебным пособием является труд Александра Элдера «Основы биржевой торговли». Интервью с автором предлагаем посмотреть на видео.

Как работает биржа. Часть 1. Основы

По просьбе читателей предыдущего поста про биржевой симулятор Pump and Dump пишу пост для новичков по основам работы биржи.

В общем понимании биржа – это место, где производится обмен денег на товар и товара на деньги, то есть покупка и продажа чего-либо. От обычного рынка биржа отличается тем, что на биржах торгуется однородный товар и обмен организован по принципу «гарантия лучшей цены». Это даёт возможность однозначно определить цену биржевого товара в определенный момент времени. Еще одно важное отличие от обычного рынка – вы не можете выбирать с кем заключать, а с кем не заключать сделку. Заключая сделку, вы вообще не знаете, у кого покупаете и кому продаете, так как напрямую работаете только с биржей, которая выступает арбитром всех сделок.

На биржах торгуется не физический товар, а финансовые инструменты: акции, облигации, обязательства. На товарных биржах физический товар заменяется контрактом на поставку, что также является финансовым инструментом. Главная особенность биржевого товара – отсутствие понятия качества. Биржевой товар одного вида полностью взаимозаменяем, только цена имеет значение. Сам механизм работы биржи помогает покупателю и продавцу найти цену, которая устроит обоих. Всё остальное уже вторично и зависит от конкретной биржи.

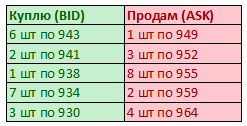

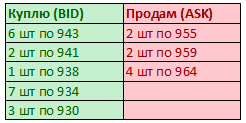

В узком понимании биржу можно представить как два списка заявок на покупку и продажу количества товара с указанием цены, каждый список отсортирован по критерию наилучшей цены.

Подобный список на жаргоне трейдеры часто называют стакан. Из стакана сразу видно состояние рынка в данный момент времени. Мы видим, что можем купить одну единицу товара по 949 или продать по 943. Организованность обмена заключается в том, что покупатели и продавцы выстраиваются в очередь и могут только по очереди обслужить, желающего заключить сделку по рыночной цене, то есть выкупить с «рынка» или продать «рынку».

Обычно в биржевых терминалах отображаются только верхушки стакана. Каждая из колонок может уходить далеко вниз, включая сотни заявок, но их обычно опускают, так как они содержат менее выгодные предложения. Также все заявки с одинаковой ценой группируются в одну суммарную запись в таблице, но могут быть выставлены разными участниками.

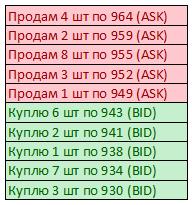

Часто список стакана изображают вертикально:

При текущем раскладе мы не можем заключить сделку на бирже по покупке 1 штуки товара за 955, так как в данный момент товар можно купить по более низкой цене: за 949. В зависимости от логики работы биржи, биржа либо даст вам купить 1 штуку товара по 949 либо отвергнет вашу заявку.

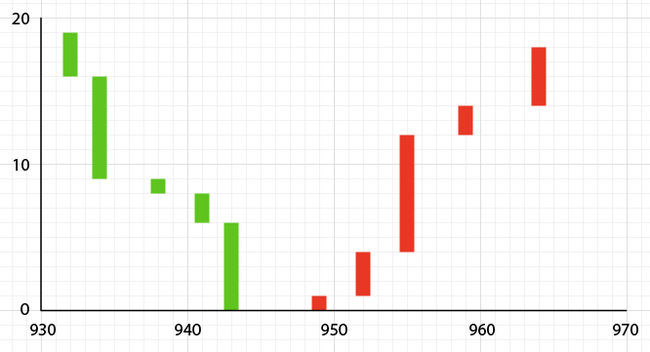

Для наглядности стакан можно изобразить на графике:

В графике стакана горизонтальная ось представляет собой цену, а вертикальная – объём. Каждый столбец показывает заявку в стакане. Положение столбца по вертикали обозначает цену заявки, а высота столбца – количество. Зелёные столбцы – это заявки «куплю», а красные заявки «продам». Высота расположения столбца показывает общий объём заявок находящихся в стакане до текущей заявки.

По графику стакана видно, сколько выставлено товара и по какой цене. Глядя на график легко определить, что чтобы цена товара поднялась до 955, нам надо выкупить с рынка 4 штуки, тогда мы выкупим всё предложение до указанной цены.

Все участники торгов на бирже равноправны. Никто не имеет преимущества перед другими. Все участники могут, как выставлять заявку в список, так и заключать сделки с имеющимися заявками. Единственный способ опередить кого-то в списке – предложить лучшую цену.

Предположим, что вам срочно нужно получить 10 штук товара, у вас нет времени ждать и вас устраивает текущая рыночная цена. Вы отправляете на биржу заявку «купить 10 штук по рыночной цене». Чтобы выполнить вашу заявку биржа заключит для вас следующие сделки:

1) покупка 1 штук по 949

2) покупка 3 штук по 952

3) покупка 6 штук по 955

После выполнения заявки у стакана будет следующее состояние:

Как видно из таблицы вы полностью выкупили товар по 949 и 952 и купили 6 штук по 955. Товара по цене 955 осталось 2 штуки.

В результате нашей операции мы подняли текущую биржевую цену товара с 949 до 955, объём сделок проведенных на рынке равен 10 штук. По-английски сделку называют trade, часто в русском языке сделки тоже называют трейдами.

Это была покупка или продажа?

Любая сделка, заключаемая на бирже, заключается между её участниками, поэтому логично предположить, что каждая сделка будет одновременно и покупкой и продажей. С нашей точки зрения мы совершили покупку, но с точки зрения продавцов, с кем мы заключили сделку, это была продажа. Все участники, включая нас и продавцов равноправны. Так как же называть текущие сделки: покупка или продажа?

Для обозначения выбран следующий простой принцип: указывается тип сделки внешнего участника по отношению к стакану, то есть к «рынку». Проще говоря, публикуется сделка того участника, который согласился на текущую рыночную цену и заключил сделку без ожидания, таким образом, каждая сделка показывает выкуп с «рынка» или продажу «рынку». Тем самым цена сделки показывает текущую рыночную цену внешнего наблюдателя по отношению к рынку. При выкупе товара с «рынка» биржевая цена растёт. При продаже товара «рынку» цена падает.

Помимо выкупа или продажи рынку по рыночной цене, мы как равноправный участник можем отправлять заявки, которые попадут в стакан. Для этого надо указать цену, по которой мы хотим купить или продать.

Еще раз посмотрим на таблицу и увидим, что заявкой по покупке 10 штук по рыночной цене, мы увеличили разницу между лучшей ценой покупки и продажи. Теперь разница составляет 955 – 943 = 12. Это разница называется спредом. То есть своей сделкой мы увеличили спред.

Следует отметить, что спред всегда положительный. Другими словами цена в колонке «Куплю» не может быть выше цены в колонке «Продам», так как иначе цена перекрывалась бы и сделка купли/продажи была бы уже заключена. Стакан всегда включает только заявки, ожидающие тех, кто согласится на предложенную другими участниками цену. Если вы хотите более выгодной сделки, придется создать свою заявку и подождать того, кто согласится на вашу цену.

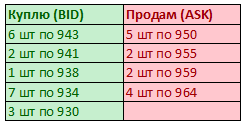

Чтобы уменьшить спред мы отправляем заявку «продать 5 штук по 950». Биржа принимает нашу заявку, и она попадает в стакан:

Так как наша цена продажи в данный момент наилучшая, то наша заявка попадает на первое место в списке «Продам». Таким образом, мы сократили спред до 950 – 943 = 7.

Отправив заявку, которая попала в биржевой стакан, мы стали маркетмейкером. То есть одним из тех, кто создаёт рынок. Возможно, вы ранее не раз слышали подобный термин.

Часто маркетмейкером называют организацию, которая является первичным создателем рынка акций компании, которая выходит на биржу. Это то юридическое лицо, которое обязано в любой момент времени продать вам акции или выкупить их у вас. Для этого меркетмейкер, имея акции в запасе и средства для их выкупа, размещает много заявок в биржевой стакан, создавая рынок с нуля. Маркетмейкер как правило пассивен, то есть он выставляет заявки как товар в магазине и ждёт пока с ним заключат сделку другие участники рынка. Если акции компании популярны, то, как правило, потребность в специальном маркетмейкере отпадает и в этом случае маркетмейкерами являются спекулянты.

График биржевой цены

В ходе торгов на бирже заключается сделки по покупке и продаже биржевого товара. Для наглядного представления изменения цены биржевого товара заключенные сделки представляют графически в виде графика биржевой цены и объёма сделок.

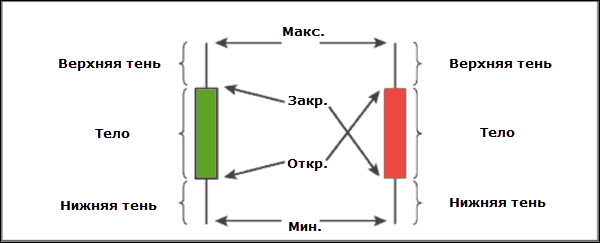

Вертикальная шкала графика цены представляет собой цену, а горизонтальная шкала – время. Каждый временной период на графике рисуется так называемой «японской свечой».

Японская свеча — это самый наглядный и популярный способ представления изменения цены во временном промежутке. Тело свечи показывают цену самой первой (цена открытия) и последней (цена закрытия) сделки совершенной в этом временном промежутке. Если цена открытия ниже цены закрытия, то цена выросла и свеча имеет зелёный цвет. Если наоборот, то цена упала и имеет красный цвет. Тени показывают минимальную и максимальную цену сделки внутри временного промежутка.

Для формирования свечи используют как сделки покупки, так и продажи, не разделяя. Поэтому глядя на свечу, нельзя однозначно сказать, какой сделкой обозначен уровень.

Помимо цены сделок важным показателем рынка является объём заключенных сделок. Объём сделок текущей свечи отображают в виде столбца находящегося строго под свечой. Горизонтальная ось графика объёма представляет время, а вертикальная ось – объём. Чем выше столбец тем больше товара было куплено/продано. Здесь важно не количество сделок, а именно количество товара.

Ниже показан график, изображающий 3 заключенные сделки:

Мы предположили, что все сделки заключены в первый временной период, например минута. Цена открытия отображается нижней границей тела свечи: 949, а цена закрытия верхней: 952. Так как цена закрытия выше цены открытия, то свеча имеет зелёный цвет. По нижнему графику видно, что за этой временной промежуток совершено сделок объемом 10 штук.

Предположим, в этот временной промежуток было заключено еще две сделки:

4) продажа 1 штуки по 943,

5) покупка 1 штуки по 955

Тогда график цены и объёма примет следующий вид:

Для большей информативности можно разделять объём купленного и проданного товара и рисовать объём двумя столбиками: красным – объём продажи и над ним зелёным – объём покупки.

Следует сразу пояснить, что график цены – это история сделок, а «текущая биржевая цена» — это цена самой последней сделки. Другими словами, вы не можете купить/продать по «текущей рыночной цене», а можете заключить сделки только с предложениями из «стакана».

На этом пока всё. Пост получился достаточно объёмным и теоретическим. В следующих постах постараюсь перевести подачу материала в практическую плоскость. Кому интересно, подписывайтесь. Кто не хочет ждать и хочет применить полученные знания на практике, можете скачать симулятор Pump and Dump для Android и потренироваться в чтении графиков и в отправке заявок.

Биржи и биржевая торговля. Виды бирж.

Понятие биржи.

Понятие биржи пришло к нам из бельгийского города Брюгге XV века (когда конечно же, это была не Бельгия, а Фландрия). Тогда на центральной площади проходили вексельные ярмарки (торги). Возле дома уважаемого семейства ван дер Бюрс. Бюрс означает «кошелек», и соответствующее изображение было на гербе этого дома. А сами торги получили название Borsa.

В наше время, биржа – это юридическое лицо, которое обеспечивает работу рынка биржевых товаров, валюты, прочих ценных бумаг и финансовых инструментов. Сейчас сделки сторон происходят, в основном, в электронном виде. Не так давно биржами называли место или помещение, где в определенное время собирались маклеры, посредники, покупатели и устно заключали сделки по приобретению акций или биржевых товаров. Сама биржа живет за счет комиссионных сборов с этих сделок.

Функции биржи.

- Обеспечение торгового места (для встречи продавца и покупателя, в электронном варианте – это сайты и специальные программы для биржевой торговли).

- Организация биржевой торговли.

- Установка правил торга, стандартов товара.

- Разработка стандартных видов договоров (поддержка на уровне документации и документооборота).

- Котировка (установка цены, этим занимается специальный котировальный комитет).

- Урегулирование споров.

- Информационная поддержка.

- Выступление гарантом исполнения обязательств (покупки, оплаты) между продавцом и покупателем.

Классификация бирж.

Видов бирж существует много, и большинство из них совмещает деятельность некоторых ее разновидностей. Но все экономисты различают три основных вида биржевой торговли.

Товарная биржа.

Товарная биржа – это оптовый рынок на основе свободной конкуренции, на котором совершаются сделки купли-продажи массовых, стандартных по качеству, взаимозаменяемых товаров.

Эта категория товаров называется биржевым товаром. В мире на данный момент существует около ста видов биржевых товаров, и они составляют около одной пятой всей мировой торговли.

Виды биржевого товара:

- Энергетическое сырье (газ, нефть, топливо).

- Металлы цветные и драгоценные.

- Зерно (пшеница, рис, рожь).

- Маслосемена и продукты переработки (соя, бобы, соевое масло, подсолнечное масло и т.д.).

- Мясо и живые животные (свиньи, коровы и т.д.).

- Пищевкусовые товары (сахар, кофе, какао, пряности, арахис и т.д.).

- Текстиль (хлопок, шелк, шерсть).

- Промышленное сырье (древесина, фанера, каучук).

Существуют два вида товарных бирж:

- универсальная биржа (Чикагская товарная биржа, Токийская товарная биржа, Сиднейская биржа);

- специализированная биржа (Нью-Йоркская хлопковая биржа, Лондонская биржа металлов).

Валютная биржа.

Валютная биржа – элемент валютного рынка, место, где происходит свободная купля-продажа национальных валют согласно соотношению их курсов (котировки). Валютная биржа имеет все признаки биржевой торговли, но, в отличие от товарной биржи, основная ее задача – не получение прибыли, а перераспределение валютных ресурсов между различными отраслями экономики. Еще одна задача (она же – главная функция валютной биржи) – установление рыночного курса национальной и иностранной валют. В России все валютные биржи действуют по правилам, установленным Центральным Банком Российской Федерации.

Примеры валютных бирж: Европейская опционная биржа в Амстердаме, Немецкая срочная биржа во Франкфурте, Сингапурская биржа.

Фондовая биржа.

Фондовая биржа – это финансовый институт, который регулирует работу рынка ценных бумаг.

Основные задачи фондовой биржи:

- Обеспечение места для операций купли-продажи ценных бумаг.

- Установка равновесной цены.

- Обеспечение открытых биржевых торгов.

- Решение споров.

- Гарантии выполнения сделок.

- Разработка кодекса поведения покупателей и продавцов.

- Посредничество при переводе денежных средств.

Крупнейший фондовой биржей в мире является объединенная европейско-американская биржа NYSE Euronext, состоящая из бывшей Нью-Йоркской фондовой биржи и европейской биржи Euronext (почти 16 трлн долларов США). На 17 месте этого рейтинга – Московская биржа с активами почти в триллион долларов.

Начиная с прошлого года (2014) в Российской Федерации не предусмотрено разделение бирж на фондовые, валютные и товарные биржи. Для всех них используется одно понятие – «биржа», деятельность которых будет регулироваться Федеральным законом «Об организованных торгах» и некоторыми другими нормативно-правовыми актами.