Аффинированные драгоценные металлы банк россии

Указание ЦБР от 28 мая 2003 г. N 1283-У «О порядке установления Банком России учетных цен на аффинированные драгоценные металлы» (с изменениями и дополнениями)

Указание ЦБР от 28 мая 2003 г. N 1283-У

«О порядке установления Банком России учетных цен на аффинированные драгоценные металлы»

С изменениями и дополнениями от:

9 апреля 2008 г., 27 декабря 2011 г.

ГАРАНТ:

См. Информацию Департамента внешних и общественных связей ЦБР от 9 июля 2003 г.

В соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, N 28, ст.2790; 2003, N 2, ст.157) и статьей 331 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст.3340; 2002, N 22, ст.2026) Банк России определяет следующий порядок установления учетных цен на аффинированные драгоценные металлы (золото, серебро, платину и палладий) (далее — аффинированные драгоценные металлы), применяемых для целей бухгалтерского учета в кредитных организациях.

Информация об изменениях:

Указанием ЦБР от 27 декабря 2011 г. N 2765-У в пункт 1 настоящего Указания внесены изменения

1. Банк России каждый рабочий день в 15.00 часов по московскому времени устанавливает учетные цены на аффинированные драгоценные металлы.

Информация об изменениях:

Указанием ЦБР от 9 апреля 2008 г. N 1993-У в пункт 2 настоящего Указания внесены изменения, вступающие в силу с 1 июля 2008 г.

2. Учетные цены на аффинированные драгоценные металлы рассчитываются Банком России исходя из действующих на момент расчета значений цен на золото, серебро, платину и палладий, зафиксированных на лондонском рынке наличного металла «спот» в ходе стандартных процедур установления цен рынка, и пересчитываются в рубли по официальному курсу доллара США к российскому рублю, действующему на день, следующий за днем установления учетных цен.

3. Учетные цены на аффинированные драгоценные металлы применяются для целей бухгалтерского учета в кредитных организациях, начиная с календарного дня, следующего за днем их установления, и действуют до дня установления Банком России новых значений учетных цен включительно.

4. Учетные цены на аффинированные драгоценные металлы публикуются в «Вестнике Банка России», размещаются на сайте Банка России в сети Интернет по адресу: www.cbr.ru, направляются по каналам банковской связи в информационное агентство «Рейтер».

5. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования в «Вестнике Банка России».

Зарегистрировано в Минюсте РФ 19 июня 2003 г.

Регистрационный N 4759

Определяются правила установления учетных цен на аффинированные драгоценные металлы (золото, серебро, платину и палладий), применяемых для целей бухгалтерского учета в кредитных организациях. Учетные цены устанавливаются Банком России каждый рабочий день в 14.00 часов по московскому времени.

Для целей бухгалтерского учета в кредитных организациях учетные цены применяются, начиная с календарного дня, следующего за днем их установления, и действуют до дня установления Банком России новых значений учетных цен включительно.

Указание вступает в силу по истечении 10 дней после дня его официального опубликования в «Вестнике Банка России».

Указание ЦБР от 28 мая 2003 г. N 1283-У «О порядке установления Банком России учетных цен на аффинированные драгоценные металлы»

Зарегистрировано в Минюсте РФ 19 июня 2003 г.

Регистрационный N 4759

Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования в «Вестнике Банка России»

Текст Указания опубликован в «Вестнике Банка России» от 25 июня 2003 г. N 35

В настоящий документ внесены изменения следующими документами:

Указание ЦБР от 27 декабря 2011 г. N 2765-У

Изменения вступают в силу по истечении 10 дней после дня его официального опубликования в «Вестнике Банка России»

Производители могут получить генеральные лицензии на экспорт

Правительство в ближайшее время расширит экспортные возможности золотодобывающих компаний, дав им право на получение генеральных лицензий на экспорт золота. Эта идея прорабатывается давно, но приобрела особую актуальность в апреле: ЦБ, приобретавший в 2019 году половину производимого в РФ золота, прекратил закупки, что приводит к снижению ликвидности металла.

Премьер Михаил Мишустин в ближайшее время подпишет постановление о выдаче генеральных лицензий на экспорт аффинированного золота и аффинированного серебра в виде слитков, сообщили “Ъ” два источника, знакомые с ситуацией. Сейчас золотодобывающие компании могут экспортировать металл только по разовым лицензиям, которые привязываются к конкретному контракту.

Представитель Минпромторга подтвердил “Ъ”, что доработанный проект постановления внесен в правительство. «Необходимость оформления разовых лицензий, которые выдаются только на конкретный внешнеторговый контракт, является одним из сдерживающих факторов при экспортных операциях в отрасли. Перед министерством к 2024 году стоит задача достичь объема экспорта несырьевых неэнергетических товаров на уровне $250 млрд, включая экспорт металлопродукции, в том числе аффинированные драгметаллы. С введением практики выдачи генеральных лицензий Минпромторг рассчитывает на увеличение количества внешнеторговых контрактов и достижение поставленных к 2024 году целей»,— пояснил замглавы Минпромторга Алексей Беспрозванных. В прошлом году экспорт золота, по данным Минпромторга, вырос в денежном выражении в восемь раз, до $6 млрд (около 12,5% от всего экспорта металлов из России).

Катализатором идеи предоставления производителям золота полноценного доступа к экспорту стали действия ЦБ, который с 1 мая 2019 года начал закупать золото на внутреннем рынке с дисконтом по отношению к цене Лондонской ассоциации рынка драгоценных металлов (LBMA). Величина дисконта выросла с 0,05% до 0,12% к концу году. Самостоятельный экспорт для золотодобывающих компаний в таких условиях стал более выгодным.

«Мы предвидели возможные проблемы с уменьшением ликвидности еще в прошлом году, после введения ЦБ дисконта, и начали работу по лоббированию генеральных лицензий»,— комментирует председатель Союза золотопромышленников России Сергей Кашуба.

Сергей Кашуба подчеркивает, что регулятор не обсуждал с банками и компаниями свои планы по прекращению закупок и не назвал причины такого решения. Эти действия вкупе с резким сокращением авиасообщения снижают ликвидность золота, говорит господин Кашуба. Национальная финансовая ассоциация жаловалась в правительство 7 апреля на то, что из-за закрытия международного авиасообщения экспорт драгоценных металлов почти остановлен.

Как ЦБ принял решение приостановить покупку золота на внутреннем рынке

Представитель «Полюса» заявил, что компания приветствует решение правительства о предоставлении генеральных лицензий золотодобытчикам. «Это своевременный шаг в условиях сокращения объема закупки золота со стороны ЦБ»,— заявил он. По словам представителя Polymetal, необходимость получения крупными участниками отрасли разовых лицензий — избыточная бюрократия и один из наиболее явных сдерживающих факторов при экспортных операциях. При этом спрос на физическое золото на глобальных рынках остается стабильно высоким, в том числе на фоне приостановки производства в некоторых регионах, добавляет другой собеседник “Ъ”.

По словам Бориса Красноженова из Альфа-банка, ЦБ в 2019 году купил около 50% золота, производимого в России, поэтому прекращение закупок весьма существенно для отрасли. На мировом рынке складывается дефицит физического золота, отмечает эксперт, если золотодобывающие компании получат генеральные лицензии на экспорт, они смогут оптимально отрегулировать свои маркетинговые программы.

Особенности аффинированных драгоценных металлов

Аффинаж представляет собой металлургический процесс (комплекс процедур), направленный на очистку драгоценных металлов от различного рода примесей для получения из них благородных металлов. Аффинаж включает в себя несколько стадий, на которых производится очистка драгоценных металлов. Аффинированные драгоценные металлы получают методом физической и химической обработки. Несомненно, одним из вопросов, интересующих инвесторов в данном контексте, являются цены на аффинированные драгоценные металлы. Мы постараемся в этой статье раскрыть все особенности аффинажа драгметаллов, и ответить на интересующие инвесторов вопросы.

Аффинаж

Как мы уже отмечали выше, аффинаж драгоценных металлов представляет собой специфический процесс очистки. Объектами такой очистки могут быть:

- технологический лом, который содержит в своём составе золото;

- шлиховое золото;

- лом ювелирных изделий;

- отходы электротехнической очистки драгметаллов;

- «серебряная пена»;

- концентраты приисков и многое другое.

Процесс аффинажа предполагает, в частности, проведение обязательных подготовительных стадий, которые включают в себя следующие процессы:

- дробление металла;

- обжиг металла;

- сплавление драгметалла с цинком.

Аффинаж золота

Альтернативными способами аффинажа жёлтого драгоценного металла являются:

Химическим способом аффинированное золото получают, как правило, в ювелирных мастерских. Он также применим в домашних условиях. Суть химического способа аффинажа заключается в вымачивании загрязнённого лома золота в различных химических веществах. Обычно в данном случае используют сульфат железа или сернокислое железо. Это вещество характеризуется относительной дешевизной и отсутствием токсичности. 10-12 грамм раствора сульфата применяют в расчёте на один грамм золота.

Нередко ювелиры добавляют сернокислое железо к царской водке, предварительно растворив в ней золотой лом. Однако такой способ не даст стопроцентного результата ввиду того, что при его использовании не представляется возможным извлечь драгоценный металл полностью.

Наиболее оптимальным способом аффинажа золота считается выпаривание азотной кислоты в специально подготовленной фарфоровой ёмкости с добавлением (поочерёдно) соляной кислоты и сульфата железа. При этом на дно сосуда осядет тёмно-красный порошок, который и является ни чем иным как чистым золотом.

Электролитический способ аффинажа является производственным способом, сырьём для которого выступает золото, проба которого не менее 900. Применение электролитического способа очистки золота в домашних условиях – неприемлемо.

Аффинаж серебра

Способами аффинирования серебра являются:

- купелирование;

- химический;

- электролитический.

В домашних условиях, также как и в случае с аффинажем золота, применим исключительно химический способ. В случае его применения с серебром он провоцирует выделение металла из раствора в виде сульфата серебра чёрного цвета. Серебро можно извлечь в виде хлорида путём добавления поваренной соли или хлорида аммония. Полученную жидкость необходимо оставить отстаиваться до тех пор, пока не произойдёт её полное разделение на две секции – прозрачную и мутную. Серебро всегда остаётся в осадке, откуда его и необходимо извлекать.

Базы данных Банка России (цены)

Учётные цены на аффинированные драгоценные металлы, устанавливаемые Банком России, являются одним из самых важных показателей развития внутреннего рынка. Безусловно, в их формировании играет роль множество факторов. Таблица учётных цен на аффинированные драгметаллы ЦБ РФ за февраль 2015 года выглядит следующим образом:

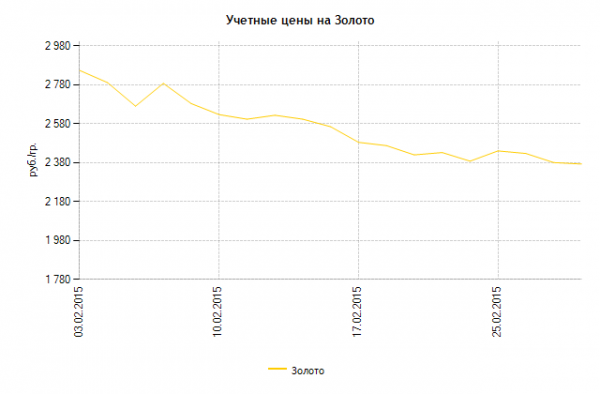

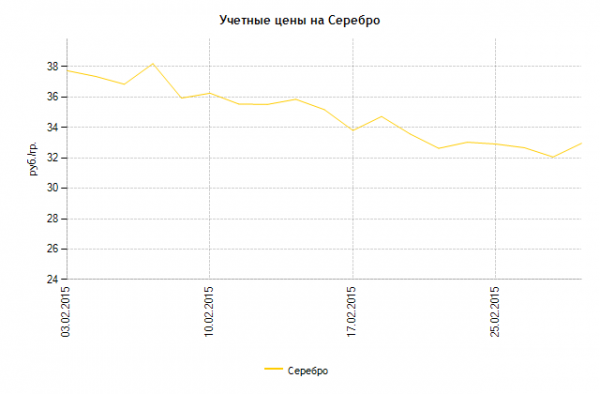

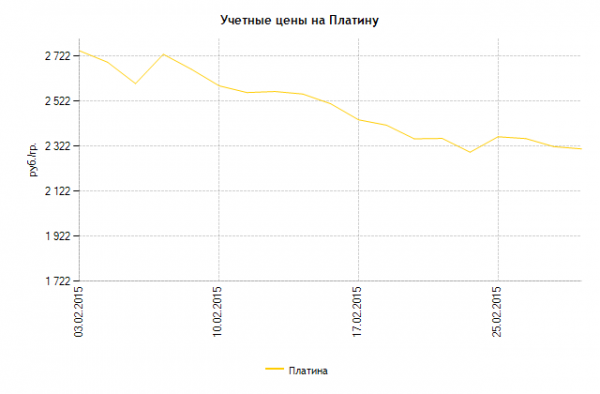

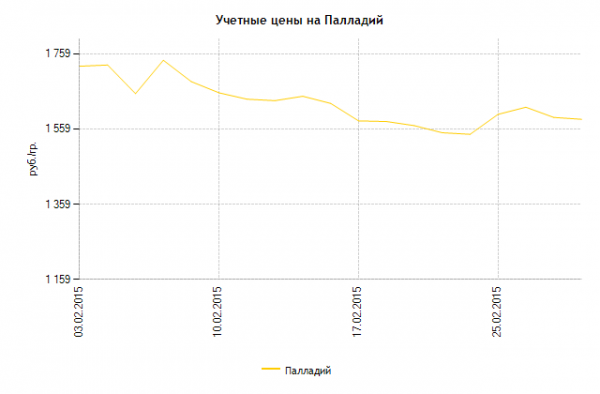

Для наглядности предлагаем вам также ознакомиться с графиками динамики учётных цен на золото, серебро, платину и палладий по данным Центрального банка Российской Федерации за февраль 2015 года.

График учётных цен на золото ЦБ РФ (Февраль 2015)

График учётных цен на золото ЦБ РФ (Февраль 2015)  График учётных цен на серебро ЦБ РФ (Февраль 2015)

График учётных цен на серебро ЦБ РФ (Февраль 2015)  График учётных цен на платину ЦБ РФ (Февраль 2015)

График учётных цен на платину ЦБ РФ (Февраль 2015)  График учётных цен на палладий ЦБ РФ (Февраль 2015)

График учётных цен на палладий ЦБ РФ (Февраль 2015)

Перспективы инвестиций

Говоря об инвестициях в аффинированные драгоценные металлы, необходимо провести грань между этим понятием и понятием инвестиций в драгоценные металлы.

Поскольку под аффинированными драгоценными металлами понимают исключительно «чистые» драгметаллы, то инвестиции в данный сектор будут включать в себя:

- Инвестиции в слитки.

- Инвестиции в обезличенные металлические счета.

Инвестиции в слитки аффинированных драгоценных металлов всегда ассоциируются у инвесторов с дополнительными затратами, которые связаны с необходимостью уплаты налога на добавочную стоимость с каждой сделки купли-продажи слитков. НДС уплачивает, непосредственно, покупатель слитков, которым выступает инвестор. Тем не менее, учитывая тот факт, что приобретение слитков банковского золота, серебра, платины или палладия означает покупку действительно чистого драгоценного металла, перспективы инвестиций в эту сферу могут оказаться безграничными, а извлекаемая прибыль – приятной неожиданностью для инвесторов.

Инвестиции в «чистый» драгоценный металл всегда несут прибыль. Но важным аспектом в данном контексте являются, безусловно, сроки инвестирования. Инвестиции в драгоценные металлы необходимо планировать как минимум на два-три года. Данный срок позволит инвесторам не только отследить динамику рынка, но и выбрать наиболее подходящий момент для продажи сырья.

Это важно! Однако стоит отметить, что продажа слитков драгоценных металлов – дело не из простых. Найти покупателя в этой сфере и заключить с ним договор на взаимовыгодных условиях – не так-то просто.

Инвестиции в обезличенные металлические счета по праву называют одним из самых оптимальных способов инвестиций в драгоценные металлы. Суть данного способа заключается в том, что инвестор, приобретая аффинированный драгоценный металл, избавляется от необходимости заботиться о его хранении, транспортировке и прочих мелочах.

Доходность обезличенного металлического счёта рассчитывается исключительно из разницы курсов (учётных цен) на драгоценный металл, действующих, соответственно, на дату открытия обезличенного металлического счёта (покупки обезличенного драгоценного металла) и на дату закрытия обезличенного металлического счёта (продажи обезличенного драгоценного металла).

Перспективы инвестиций в аффинированные драгоценные металлы сводятся, главным образом, к их безусловной ценности, которую они не утратят в ближайшее время.

Таким образом, инвестиции в чистые драгоценные металлы – действительно привлекательный и прибыльный способ, которому, безусловно, следует отдавать предпочтение, поскольку он гарантирует не только прибыльность инвестиций, но и их стабильность и перспективность.

Курсы драгметаллов по ЦБ РФ на сегодня: онлайн-графики цен на золото, серебро, платину и палладий за 1 грамм

Курсы драгоценных металлов в стране регулирует Центральный банк. Приведенная ниже информация будет интересна и полезна тем, кто интересуется финансовым рынком, продает и покупает металл в личных или промышленных целях, инвестирует или только собирается делать это. В статье вы найдете текущие котировки и динамику стоимости. Также я расскажу вам, какие показатели влияют на курс драгметаллов ЦБ РФ, выгодно ли инвестировать в такие активы, каковы прогнозы изменения цен в ближайшие годы.

Онлайн-графики курса на сегодня

Центробанк выставляет котировки металлов ежедневно в рабочие дни. За основу берется лондонский фиксинг, пересчитанный из долларов США в рубли по действующему курсу. Ниже показаны живые графики текущих цен ЦБ на аффинированные драгметаллы.

Золото за грамм

Серебро за грамм

Платина за грамм

Палладий за грамм

Выгодно ли вкладываться в драгоценные металлы

О доходности инвестиций в драгметаллы я бы рекомендовала судить в первую очередь исходя из динамики стабильного роста их стоимости. Например, биржевой курс одной унции золота вырос с 300 долл. США в 2000 г. до 1300 долл. США в 2019 г.; серебра – с 5 до 15 долл. США за тот же период; платины – с 450 до 800 долл. США, палладия – с 700 до 1300 долл. США.

Колебания цены включают и периодические спады как реакцию на изменение политической, экономической ситуации в мире. В целом стоимость золота продолжает расти, обеспечивая хорошую доходность в долгосрочной перспективе.

Плюсы и минусы

Вложения в драгоценные металлы по сравнению с другими финансовыми инструментами имеет следующие преимущества:

- Стабильность рынка.

- Высокая степень ликвидности: металлы можно легко и быстро продать в случае необходимости.

- Диверсификация инвестиционных рисков путем разделения портфеля на несколько активов.

- Доходность, обеспеченная ростом цен.

- Защита капитала от инфляционных процессов, чрезвычайных происшествий – революций, войн.

- Большой выбор способов инвестирования – слитки, монеты, обезличенные счета, торги на бирже, инвестиционные фонды.

Из недостатков я бы отметила, что цена на драгметалл может колебаться в достаточно широком диапазоне. Это не самый гибкий инвестиционный инструмент по причине высокого спрэда – разницы между покупкой и продажей. На быструю прибыль и прирост капитала рассчитывать не приходится. На сегодняшний день драгметаллы – инструмент для долгосрочных вложений.

Динамика за последние годы

Графики, где показано динамичное изменение цен на металлы за определенный период, позволяют отслеживать рост, падение ставок, их зависимость от внешних факторов. Ниже представлены живые графики курса Центробанка России отдельно по каждому виду драгметалла.

Как формируется цена

Учетные цены на аффинированные драгметаллы рассчитываются ежедневно в рабочие дни.

Стоимость зависит от действующего значения лондонского фиксинга, который пересчитывается в национальную валюту по курсу, действующему на день, следующий за днем установления цен.

Такой порядок расчета котировок действует с 2003 г. и определяет порядок формирования цен на драгметаллы по операциям покупки/продажи на внутреннем рынке.

К мировой цене применяются дисконтные коэффициенты. Они корректируют цены ЦБ на размер пошлины по экспортно-импортным операциям.

Что влияет на курс

Первоочередное влияние на стоимость металлов на внутреннем российском рынке оказывают результаты торгов на лондонской бирже драгметаллов. Местные графики находятся в прямой зависимости от общих мировых колебаний курса.

Другие факторы, влияющие на котировки ЦБ:

- объем спроса и предложения;

- активность инвесторов;

- внутренние политические, экономические события;

- расходы на перевозку физического драгметалла;

- уровень риска ЦБ.

Курс Центробанка формируется без учета маржи. Разница между ценой покупки и продажи коммерческие банки устанавливают самостоятельно.

Прогноз

Большинство экспертов не прогнозируют резкого падения цен на драгметаллы. Ожидается, что в ближайшие годы стоимость таких активов будет стабильной, с небольшими колебаниями и положительной динамикой.

Наращивание ЦБ РФ золотых резервов – своего рода страховка от курсовых колебаний. В конце 2018 г. золотой резерв был увеличен до 2102 тонн. Это защищает металлические активы от обесценивания в результате нестабильности на валютном рынке.

В 2019 г. ожидается влияние на золото двух разновекторных факторов. Укрепление американской валюты может спровоцировать проседание курса. С другой стороны, будет возрастать стоимость драгметалла и интерес к нему у инвесторов как к активу с долгосрочной перспективой стабильности. Это вызвано многочисленными политическими конфликтами в мире, продолжающимся нарастанием популизма в развитых странах.

Металлические активы всегда считались тихой бухтой для инвестиций, рассчитанных на сохранение капитала и получение дохода в долгосрочной перспективе. Вложения в драгметаллы для получения ежемесячной прибыли себя не оправдают. Чтобы выгодно купить или продать металл, и нужно отслеживать биржевые курсы и стоимость за грамм Центробанка.

Уверена, что вам была полезна эта статья и другие материалы сайта. Поделитесь интересной информацией с друзьями и не забудьте подписаться на наши обновления.