Равновесный реальный валютный курс

Реальный валютный курс

Реальный валютный курс ( Real exchange rate ) –это отношение стоимости некоторой эталонной корзины товаров за рубежом к стоимости такой же корзины товаров в отечественной экономике, если обе стоимости выражены в единой валюте:

— здесь в числителе стоит произведение стоимости базовой корзины за рубежом в единицах иностранной валюты (ЕИВ) и курса иностранной валюты. В знаменателе стоит стоимость базовой корзины в единицах отечественной валюты (ЕОВ).

— здесь в числителе стоит произведение стоимости базовой корзины за рубежом в единицах иностранной валюты (ЕИВ) и курса иностранной валюты. В знаменателе стоит стоимость базовой корзины в единицах отечественной валюты (ЕОВ).

Реальный валютный курс выражается в безразмерных величинах, поэтому в условиях высокой инфляции является более информативной величиной, чем номинальный валютный курс.

Реальный валютный курс напрямую влияет на конкурентоспособность отечественных товаров на мировом рынке и благосостояние потребителя. Например, высокий реальный курс иностранной валюты (слабая отечественная валюта) стимулирует экспорт товаров и услуг из страны, дестимулирует импорт и уменьшает благосостояние потребителей (за счет высоких импортных цен).

Реальный валютный курс –это одна из ключевых экономических переменных, изменение которой влияет на многие экономические процессы, поэтому важно знать, какие факторы влияют на величину реального курса иностранной валюты. Можно выделить 3 подхода к определению равновесного реального валютного курса:

- Макроэкономический подход. С точки зрения макроэкономики, плавающий номинальный валютный курс –это механизм достижения краткосрочного равновесия на денежно-финансовом и валютном сегментах рынка. Изменение экономических условий существования системы (технологии производства, автономного спроса, мирового финансового окружения страны и т.д.) приведет к изменению номинального валютного курса, а в месте с ним и реального валютного курса. Динамика же реального валютного курса обеспечивает движение системы к долгосрочному равновесию. Примечательно, что в макромоделях равновесный реальный валютный курс не зависит от уровня денежной массы в стране и уровня цен, что делает его более информативным параметром, чем номинальный валютный курс.

- Подход на основе платежного баланса. Динамика реального валютного курса влияет на потоки капитала из страны и в страну, а также на экспортно-импортные потоки. Все эти потоки встречаются на рынке валюты, приводя к формированию равновесного валютного курса. В так называемых моделях портфельного баланса, сочетающих первый и второй (а иногда и третий) подходы анализируется эффект накопления иностранных активов в результате краткосрочных колебаний номинального валютного курса. Оказывается даже краткосрочные колебания номинального валютного курса, вызываемые изменениями различных компонент платежного баланса, могут приводить к изменению равновесного реального валютного курса.

- Микроэкономический подход. Колебания реального валютного курса влияет на прибыльность производства в отраслях торгуемых товаров (tradables ) и неторгуемых товаров (nontradables ). В свою очередь, характеристики производства в данных секторах будут влиять на реальный валютный курс. Высокий реальный валютный курс характерен для развивающихся стран, а низкий реальный курс иностранной валюты наблюдается в развитых странах. Данный эффект известен, как тезис Баласса-Самуэльсона.

Измерение реального валютного курса всегда сталкиваются с некоторыми проблемами:

· Корзина потребительских товаров, по которой считается индекс цен, в разных странах отличается.

· Качество товаров, входящих в корзину может сильно различаться в разных странах.

Поэтому точный расчет реального валютного курса доллара в России затруднен. Различные оценки исследователей показывают, что реальный курс доллара в России в 2003 году составил:

Равновесный валютный курс

Валютный курс связывает национальные и мировые экономики. Каждая страна имеет отдельную национальную валюту, курс которой устанавливается на межбанковской валютной бирже, где соотносятся:

1) предложение иностранной валюты (Центробанк);

2) спрос на межбанковской валютной бирже (коммерческие банки).

Соотношение спроса и предложения на иностранную валюту формирует курс национальной валюты.

Равновесный валютный курс – курс валюты, обеспечивающий достижение равновесия платежного баланса при условии отсутствия ограничений на международную торговлю, специальных мотивов для притока и оттока капитала и чрезмерной безработицы.

Изменения на валютном рынке вызваны, главным образом, изменением стоимости иностранной валюты:

1. в режиме плавающего курса обесценивание;

2. подорожание в режиме плавающего курса.

Каждая страна располагает определенными валютными резервами. На практике в ряде специфических случаев возникает спекулятивная атака (резкий рост предложения валюты в период ослабления ее курса, приводящий к потерям валютных резервов страны в случае попытки поддержать падающий валютный курс. В регулировании международной торговли используются инструменты:

— девальвация (законодательно установленное снижение курса валюты или центрального паритета при фиксированном валютном курсе);

— ревальвация (законодательное повышение курса валюты или центрального паритета).

Реальная девальвация – снижение реального курса национальной валюты при режиме фиксированного валютного курса, прошедшее с учетом изменения уровня цен в своей стране и в той стране, к валюте которой котируется национальной валюты.

Эластичность спроса на национальную валюту позволяет оценить влияние девальвации (обесценения) стоимости национальной валюты на торговый баланс.

Снижение стоимости национальной валюты в форме девальвации (обесценения) приводит к следующим экономическим эффектам:

— увеличиваются объемы национального экспорта, т.к. его цена, выраженная в иностранной валюте, для нерезидентов снижается;

— снижаются объемы импорта, т.к. его цена, выраженная в иностранной валюте, для нерезидентов увеличивается;

— увеличиваются валютные доходы от национального экспорта, если спрос нерезидентов на него эластичный и снижаются эти доходы, если спрос не эластичен.

Эластичность спроса и предложения валюты – соотношение изменения в объемах спроса и предложения валюты с процентным изменением валютного курса.

При расчете эластичности спроса и предложения валюты используют арковую эластичность, т.е. изменение показателей в промежутке между двумя усредненными показателями объема валюты и ее курса:

(12.7)

(12.7)

Спрос на валюту считается эластичным, если r>1, т.е. процентное изменение в объеме спроса на валюту больше процентного изменения ее курса. Спрос на валюту является неэластичным, если r 1 (12.8)

где rx – эластичность спроса на экспорт

rim – эластичность спроса на импорт

Валютный рынок считается стабильным, если на спрос и предложение действуют центростремительные силы, которые возвращают их в состояние равновесия после колебаний. Валютный рынок считается нестабильным, если на спрос и предложение действуют центробежные силы, усугубляющие дисбалансы в случае колебаний.

Если рынок считается стабильным, то целесообразно использовать снижение курса национальной валюты при соблюдении условия Маршалла-Лернена для уравновешивания торгового баланса. Если валютный рынок нестабилен, то наоборот.

В 1950-е годы использование многими государствами практики девальвации национальной валюты при соблюдении условий Маршалла-Лернена не приводило к равновесию торгового баланса, что объясняется существованием краткосрочной и долгосрочной эластичности. на коротком промежутке времени (до 1 года) экспорт и импорт чаще всего не эластичен. В долгосрочной перспективе после того, как рынок признал изменение курса, эластичность повышается.

Джей–кривая (J-кривая) – временное ухудшение торгового баланса в результате снижения реального курса национальной валюты, ведущее к его последующему улучшению.

Рисунок 12.2 — Влияние девальвации на торговый баланс (J-кривая)

На отрезке [АВ] рисунка 12.2. валютный курс стабилен и не изменяется. Власти проводят девальвацию, и курс национальной валюты падает. Это изначально приводит к ухудшению торгового баланса [ВС]. Но по мере того, как экономика приспосабливается к новым ценам, торговый баланс, так же как и баланс текущих операций (CAB), постепенно выравнивается до уровня, предшествующего девальвации [CD], и в долгосрочной перспективе [DE] улучшается.

Эффект Джей-кривой возникает в силу того, что в результате девальвации внутренняя цена в национальной валюте на импортные товары растет быстрее, чем падают цены на экспортные товары в иностранной валюте, при том что количественно экспорт и импорт меняются незначительно.

Равновесный валютный курс

2. Равновесный валютный курс

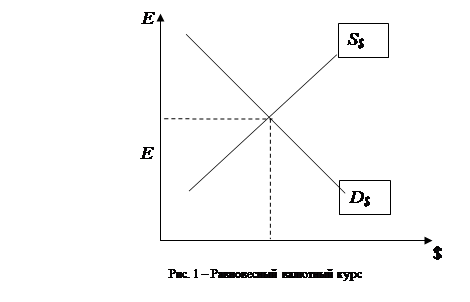

Валютный курс определяется взаимодействием спроса и предложения валюты. Спрос на иностранную валюту и одновременно предложение национальной валюты возникает вследствие необходимости оплаты импорта товаров, покупки иностранных ценных бумаг, приобретения собственности за рубежом и т. д. Спрос на национальную валюту и одновременно предложение иностранной валюты возникает в результате экспорта товаров, продажи национальных активов, собственности и т. д. Таким образом, экспортом и экспортоподобными операциями страна «зарабатывает» иностранную валюту, необходимую для оплаты импорта и осуществления других платежей.

При росте курса иностранной валюты спрос на нее сокращается, а предложение увеличивается, при падении курса спрос увеличивается, предложение сокращается.

Равновесный валютный курс – курс валюты, обеспечивающий достижение равновесия платежного баланса при условии отсутствия ограничений на международную торговлю, специальных мотивов для притока или оттока капитала и чрезмерной безработицы.

Равновесный валютный курс национальной валюты (Е) возникает на пересечении кривых спроса на иностранную валюту (D$) и ее предложения (S$).

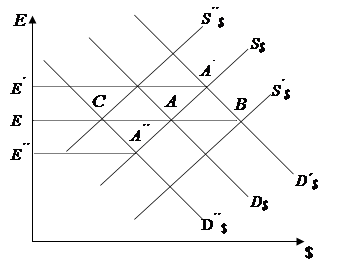

Экономический смысл изменения валютного курса при режиме плавающего и фиксированного валютного курса различен. Если страна придерживается режима плавающего валютного курса, то его изменение происходит как результат простого взаимодействия рыночных сил спроса и предложения.

Рисунок 2 – Адаптация плавающего валютного курса

Рисунок 2 – Адаптация плавающего валютного курса

В результате национальная валюта может либо обесцениться, что означает одновременное подорожание иностранной валюты, либо подорожать, что означает одновременное обесценение иностранной валюты (рис. 2).

Если при постоянном предложении валюты спрос на неё возрос, то кривая спроса сдвинется на уровень D´$. Возникший дефицит спроса на иностранную валюту в размере АВ сдвигает баланс спроса и предложения в точку A´, что означает рост её курса до Е´. Аналогичным образом падение спроса на иностранную валюту приводит к перемещению кривой спроса на уровень D´$. Возникает излишек предложения иностранной валюты в размере АС, баланс устанавливается на более низком уровне А´´, что означает падение валютного курса до Е´´. Аналогичные эффекты возникают при постоянном спросе на валюту, но при изменении предложения.

В случае фиксированного режима валютного курса его адаптация происходит иначе (рис. 3).

Рисунок 3 – Адаптация при фиксированном валютном курсе

Например, при росте спроса на иностранную валюту (кривая спроса сдвигается на уровень D´$) центральный банк продаёт иностранную валюту из своих резервов для удержания курса на прежнем уровне (кривая предложения смещается в сторону S´$). Одновременно происходит сокращение объема национальной валюты, находящейся в обращении. Уменьшение денежной массы означает сокращение расходов, в том числе и на импорт. Это уменьшает спрос на валюту. В результате кривая спроса D´$ постепенно смещается назад к уровню D´´$. Процесс адаптации происходит до тех пор, пока курс не восстановится на прежнем уровне Е.

При системе плавающих валютных курсов понижение валютного курса называется обесцениванием валюты, повышение – подорожанием валюты. При системе фиксированных валютных курсов эти процессы называются девальвация и ревальвация соответственно.

В основе спроса и предложения валюты лежит цена самой валюты. При повышении курса иностранной валюты спрос на нее падает, а предложения растет. При понижении курса спрос увеличивается, а предложение падает.

На спрос на валюту, а значит, на валютный курс, влияют следующие факторы:

1. Изменения во вкусах потребителей. Если потребители стали предпочитать товары другой страны, то спрос на иностранную валюту и, соответственно, её валютный курс возрастет.

2. Относительное изменение цен. Если уровень внутренних цен повысится, а в другой стране останется неизменным, то потребители станут предпочитать товары другой страны, что повысит спрос на иностранную валюту и курс её повысится.

3. Относительные изменения в доходах. Если рост национального дохода одной страны обгоняет рост этого показателя в других странах, то потребители приобретают больше товаров, в том числе и импортных, повышая спрос на иностранную валюту и её курс.

4. Относительные реальные процентные ставки. Если реальные процентные ставки в стране повышаются, то растёт спрос на национальную валюту и курс ее валюты также повышается.

Валютный курс зависит от состояния платежного баланса. Если баланс официальных расчетов сводится с дефицитом, то валютный курс понижается. И наоборот, если возникает положительное сальдо баланса официальных расчетов, то валютный курс повышается.

Изменение курсов валют оказывает непосредственное и неодинаковое воздействие на стоимость товаров в международной торговле и стоимость инвестиций, которые выражены в этих валютах. Падение курса национальной валюты приводит к снижению цен национальных товаров на мировом рынке, выраженных в иностранной валюте, что способствует росту экспорта. Цены же на иностранные товары, выраженные в национальной валюте, становятся выше, в результате чего импорт сокращается. В результате падения курса национальные активы и ценные бумаги дешевеют и становятся более привлекательными для иностранных инвесторов, что приводит к увеличению притока капитала из-за рубежа. Повышение курса национальной валюты приводит к обратным эффектам.

Анализ факторов динамики реального валютного курса рубля

Издатель

Александра Викторовна Божечкова, Павел Вячеславович Трунин

Анализ факторов динамики реального валютного курса рубля

РОССИЙСКАЯ АКАДЕМИЯ НАРОДНОГО ХОЗЯЙСТВА И ГОСУДАРСТВЕННОЙ СЛУЖБЫ ПРИ ПРЕЗИДЕНТЕ РОССИЙСКОЙ ФЕДЕРАЦИИ

Введение

Реальный обменный курс является одним из ключевых макроэкономических показателей, характеризующих конкурентоспособность национальных товаров на мировых рынках. Динамика реального курса может оказывать существенное воздействие на темпы роста промышленного производства различных отраслей. Процессы глобализации мировых финансовых рынков, рост объемов международной торговли приводят к усилению значения данного показателя для экономической ситуации в различных странах мира. В связи с этим исследование факторов, формирующих долгосрочную динамику реального курса, а также его краткосрочные колебания, является весьма актуальным.

Отдельный интерес представляет анализ степени отклонения реального валютного курса от долгосрочного уровня при выборе мер экономической политики, включая проведение интервенций на валютном рынке, изменение ключевой ставки процента, государственных инвестиций, а также введение или отмену ограничений на потоки капитала. Если фактические значения реального обменного курса национальной валюты совпадают с соответствующей долгосрочной траекторией, меры экономической политики, направленные на сглаживание циклических колебаний экономики, могут увести реальный курс от равновесия и вызвать негативные последствия. Поэтому в случае совпадения фактического реального курса с долгосрочным эффективными для его корректировки могут оказаться меры экономической политики структурного характера. Отметим, что к мерам структурного характера относится увеличение государственных инвестиций в секторах торгуемых и неторгуемых товаров, экономическая политика, направленная на изменение структуры промышленного производства. Подобные меры могут быть задействованы в случае необходимости коррекции долгосрочного тренда реального обменного курса, ухудшающего конкурентоспособность национальных товаров или, напротив, снижающего покупательную способность национальной валюты. В ситуации временного отклонения реального курса от долгосрочного уровня предпочтительными оказываются краткосрочные меры денежно-кредитной и бюджетной политики, поскольку они позволяют ускорить возвращение реального обменного курса к долгосрочной траектории, не оказывая воздействия на тенденции, формируемые фундаментальными факторами.

Целью данной работы является анализ теоретических аспектов формирования реального обменного курса и моделирование влияния ключевых факторов на его динамику.

В первом разделе исследования представлены основные теоретические концепции реального обменного курса и описаны механизмы влияния фундаментальных и краткосрочных факторов на его динамику. Во втором разделе приведены эмпирические подходы к анализу формирования реального валютного курса. В третьем разделе описаны результаты эконометрических расчетов моделей долгосрочной и краткосрочной динамики реального эффективного курса рубля, проведен анализ реакции реального курса рубля на шоки различных макроэкономических переменных, осуществлена декомпозиция долгосрочной динамики реального эффективного курса рубля по фундаментальным факторам, а также представлены ключевые рекомендации по проведению экономической политики, следующие из данной работы.

1. Теоретические аспекты формирования реального обменного курса

Реальный обменный курс представляет собой номинальный курс, скорректированный на изменение уровня цен в национальной экономике и в стране – торговом партнере. Реальный обменный курс между валютами двух стран учитывает соотношение цен потребительских корзин, включающих широкий спектр товаров и услуг. Данный показатель является одним из важнейших индикаторов конкурентоспособности стран на мировом рынке, отражая покупательную способность национальной валюты относительно зарубежной.

Результаты большого числа теоретических и эмпирических работ показывают, что в долгосрочной перспективе динамика реального курса описывается некоторым трендом, сформированным под воздействием фундаментальных факторов. Во многих исследованиях динамика реального курса, обусловленная подобными факторами, называется равновесной. В краткосрочной перспективе имеет место отклонение реального курса от равновесного уровня, связанное с внешнеэкономическими шоками, мерами экономической политики и т. д.

Отметим, что использование термина «равновесный реальный обменный курс» является правомерным в рамках теоретических моделей. Однако эмпирический расчет данной величины для многих стран не всегда представляется возможным в связи с относительно короткой выборкой и техническими сложностями вычисления равновесных значений фундаментальных переменных. Поэтому мы будем использовать термины «равновесный реальный курс» при рассмотрении теоретических моделей и «долгосрочный реальный курс» при проведении эконометрического анализа факторов динамики реального эффективного курса рубля.

1.1. Концепция паритета покупательной способности

Основной концепцией долгосрочного равновесного реального курса является теория паритета покупательной способности. Концепция ППС, впервые предложенная Касселем (Cassel, 1922), состоит в том, что номинальный обменный курс через арбитражные торговые операции выравнивает цены корзин торгуемых товаров, произведенных в двух странах. В дальнейшем концепция стала использоваться для всей совокупности торгуемых и неторгуемых товаров, рассматриваемых при расчете общего уровня цен (Froot, Rogoff, 1995). В соответствии с гипотезой ППС динамика номинального обменного курса в долгосрочном периоде определяется отношением уровней цен в национальной и зарубежной экономиках, в этом случае реальный валютный курс по определению стремится к некоторой постоянной величине. При этом в краткосрочной перспективе для номинального курса характерна высокая волатильность, связанная с его чувствительностью к изменениям ряда макроэкономических показателей и информационным шокам с учетом конъюнктуры валютного рынка. В условиях жесткости цен в краткосрочном периоде реальный обменный курс повторяет динамику номинального курса.

Абсолютный ППС подразумевает равенство отечественного и зарубежного уровней цен, выраженных в единицах одной валюты:

где pt, р*t — натуральные логарифмы отечественного и зарубежного уровней цен, st — логарифм обменного курса или цены иностранной валюты, выраженной в единицах отечественной.

При выполнении абсолютного ППС реальный обменный курс (q) определяется следующим образом:

Выполнение закона единой цены или равенства цен отдельных товаров, составляющих корзину, выраженных в одной валюте, подразумевает соблюдение абсолютного ППС. Однако обратное не всегда верно, так как корзины товаров и услуг могут существенно различаться между странами.

Во многих эмпирических работах (Apte Р, КапеМ., 1994; Choudhry Т., 1999; Holmes, 2001, Taylor А., Taylor М., 2004), исследующих концепцию паритета покупательной способности, рассматривается относительный ППС, позволяющий в некоторой степени нейтрализовать влияние различий в наборах корзин между странами:

В соответствии с данной концепцией изменения в уровнях цен товаров и услуг в национальной и зарубежной экономиках компенсируются изменениями в номинальном обменном курсе.

Эмпирически выявлено, что одновременное выполнение относительного и абсолютного ППС характерно для стран со схожими темпами инфляции. Для стран, отличающихся по уровню инфляции, более вероятно выполнение только относительного ППС, что связано со сложностями приспособления обменных курсов, необходимого для выполнения условия абсолютного паритета (Froot, Rogoff, 1995; Holmes, 2001; Alba, 2005).

ППС, как правило, выполняется в долгосрочном периоде (60–70 лет), так как, по мнению большинства авторов (Edison, 1987; Galliot, 1970; Holmes, 2001), изменения в уровнях цен определяются монетарными факторами, влияние которых на реальные переменные оказывается нейтральным в долгосрочном периоде. Однако сходимость реального обменного курса к своему равновесному значению, обусловленному концепцией ППС, на выборках 10–20 лет чаще всего не обнаруживается.

Отметим, что современные подходы к проверке выполнения ППС или сходимости реального курса к равновесному значению включают в себя тесты на коинтеграцию рядов индексов потребительских цен двух стран и номинального обменного курса (Fisher, 1991; Johansen, 1992; Pedrony, College, 2004), построение нелинейных эконометрических моделей отклонения от ППС (Barkoulas, 2001; Kilian L., Taylor M., 2001; Kapetanios, Shin, 2003), а также анализ стационарности ряда реального обменного курса (Rogoff, 1996).

Дальнейшая модификации теории долгосрочного реального курса связана с анализом влияния фундаментальных факторов на его динамику, являющихся причиной невыполнения концепции паритета покупательной способности.